2018年卡车市场回顾与2019年展望

郭丽梅 王义欣 文/图

2018年卡车市场总体表现

2018年,受卡车市场增长拉动,商用车销量创历史新高。根据中国汽车工业协会的统计数据,2018年商用车产销同比继续呈现增长,但增速明显回落。商用车产销分别达到428万辆和437.1万辆,比上年同期分别增长1.7%和5.1%,增速分别回落12.1百分点和8.9百分点。月度销量方面,除2月、9月、10月外,其余月份均高于上年同期。

卡车(含货车、货车非完整车辆、半挂牵引车,下同)产销量分别为379.1万辆和388.6万辆,比上年同期分别增长2.9%和6.9%,其中重型卡车产销分别为111.2万辆和114.8万辆,销量再创历史新高。半挂牵引车产销比上年同期分别下降19.6%和17.2%。

2018年,我国公路物流运价低于近3年平均值,并且持续走低,公路运输供需结构调整,运力供大于求。2018下半年全国多地针对国Ⅲ卡车的限行规定起到了救市的作用,使卡车市场在公路运输业低迷的大环境下仍然维持了388.6万辆的高水平。

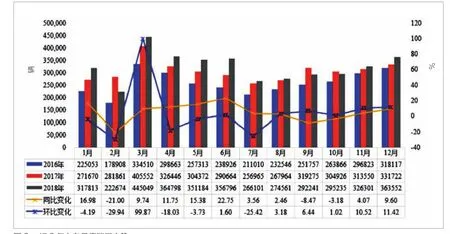

从近10年的卡车市场销售数据来看,2018年卡车销量达历史最高水平。从2018年的月度销量走势看,除2月外,上半年延续了2017年的高增长态势,下半年趋缓,但在国Ⅲ柴油车加速淘汰等因素的影响下,2018全年仍为正增长。

图2 近3年卡车月度销量走势

细分市场销量分析

2018年,在卡车的4个细分市场中,仅中卡销量为负增长,微卡和轻卡增幅均超10%,呈现较好增长势头,重卡销售再创历史新高。

1.重卡市场微增长,但创新纪录

2018年,重卡销量为114.79万辆,虽然同比增长只有2.78%,但打破2017年的销量纪录。据了解,在我国重卡发展史上,共有3个年份销量超过100万辆,分别是2010年101万辆,2017年112万辆和2018年114.79万辆的新纪录。

图3 2017—2018年卡车分车型销量情况

图4 近3年重卡市场月度销量走势

表1 2018年重卡销量前10名企业 辆,%

从重卡月度销量走势看,重卡市场呈高开低走的发展趋势。11、12月2个月销量开始实现同比正增长,市场已逐渐恢复相对平稳的状态。

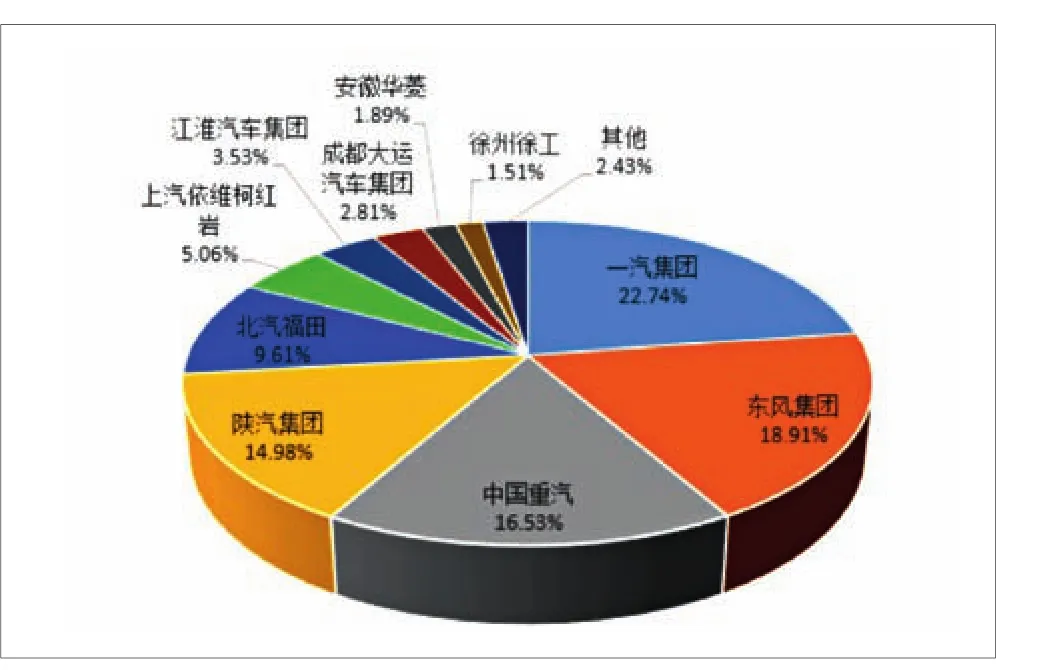

企业销量排名方面,重卡销量前10名企业依次为:一汽集团、东风汽车、中国重汽、陕汽集团、北汽福田、上汽依维柯红岩、江淮汽车、成都大运、安徽华菱和徐州徐工。

从企业销量市场份额上看,重卡市场主要集中在销量前5名企业中。其中,一汽集团与东风集团销量均在20万辆以上。一汽集团占据22.74%的份额,较2017年的21.56%略有提升。

作为重卡的重要细分市场——牵引车市场并不理想,1—10月全部为负增长,11月触底反弹。年底市场反弹原因主要是国Ⅲ车淘汰力度加大,部分置换需求在年底开始体现。2018全年牵引车销量为48.31万辆,同比下滑17.17%。市场下滑原因主要有以下几个方面:第一,2017年市场高速增长,透支市场需求,奠定较高基数;第二,公路运价持续走低,货运市场供大于求;第三,货运结构调整,大宗货物被铁路、水运分流。

面对2019年市场发展的不确定性,不少主流企业认为,2019年重卡市场下行已成必然,但不会出现断崖式下跌。山东重工集团党委书记、董事长,中国重汽集团党委书记、董事长谭旭光判断,2019年重卡市场不会出现2015年那样的断崖式下滑,将来会在90万辆左右进行一段时间的调整。陕汽方面则认为,2019年将保持最近几年的平稳运行发展态势,全行业的总销量预计在80万~90万辆之间。上汽红岩常务副总经理、营销公司总经理施轶才也认为,2019年重卡市场总需求将下降两成,总量大约为90万辆。

图5 2018年重卡销量前10名企业占比情况

图6 近3年中卡月度销量走势

表2 2018年中卡销量前10名企业 辆,%

图7 2018年中型卡车销量前10民企业占比情况

图8 2016—2018年轻卡月度销量走势

2.中卡市场销量全面回落

在超限超载治理力度加大,环保升级加快,环保监管加强,基础设施建设稳步推进,油价、气价和原材料价格上涨等诸多因素的影响之下,2018年中卡市场全面回落,销量17.72万辆,同比下滑22.66%。

从月度销量走势上看,仅1月同比正增长,其余月份均为不同程度的负增长,7月降幅最高,达40.50%。

从企业销量排名上看,中卡销量前10名企业依次为:东风汽车、浙江飞碟、成都大运、重庆力帆、中国重汽、北汽福田、庆铃汽车、江淮汽车、山东唐骏欧铃和一汽集团。与2017年同期相比,浙江飞碟、中国重汽、成都大运和山东唐骏欧铃销量增长明显,其他6家车企均程快速下降趋势。2018年,上述10家企业共销售16.83万辆,占中卡总销量的94.99%。

3.轻卡市场涨势有增无减

2018年,在环保升级加快,环保监管进一步强化,物流市场反弹,企业多种促销齐头并进等诸多因素的共同作用下,轻卡继续保持增长。2018年轻卡(含非完整车辆)销售189.30万辆,同比增长10.12%。

从月度销量走势看,仅有2、9月2个月份同比下降,其余月份同比均有不同程度的增长。

从企业销量排名看,轻卡销量前10名企业依次为:北汽福田、江淮汽车、江铃控股、重庆长安、东风汽车、长城汽车、中国重汽、一汽集团、金杯汽车和庆铃汽车。前10名企业共计销售145.71万辆,占轻卡总销量的76.89%。

表3 2018年轻卡销量前10名企业 辆,%

图9 2018年轻卡销量前10名企业占比情况

图10 2016—2018年微卡月度销量走势

表4 2018年微卡销量前10名企业 辆,%

2018年轻卡市场表现较好,主流企业销量均实现稳步增长,销量前10名企业中仅庆铃汽车1家同比略降。

随着取消总质量4.5 t及以下普通货运车辆道路运输证和驾驶员从业资格证等新政相继落地,以及轻型车排放标准要求及相关优惠补贴逐步提高,2019年国内轻卡市场更新换代的速度将逐步加快。未来,只有走高端路线才能够维持长久发展。

另外,随着电商的迅猛发展,我国快递物流增速也呈现出爆发式增长。绿色环保的新能源物流车的集约化投入并使用将是我国降低物流总费用的重要途径之一。快递用物流车市场将是一片全新的蓝海。

4.微卡市场表现略好于中卡

在“皮卡进城”政策放开、轻型车路权放开及新能源车型推广等因素的影响下,微卡与轻卡一样具有良好的发展势头。2018年,微卡(含非完整车辆)销量66.56万辆,同比增幅为17.08%,成为卡车市场最具潜力的细分市场。

从月度销量走势上看,微卡车市场除3月销量达到7.02万辆外,其他月度均维持在3万~6万辆之间。从月度销量同比走势看,前4个月销量同比出现下降,5月开始市场陆续回暖。

从企业销量排名上看,微卡销量前10名的企业依次为:上汽通用五菱、东风集团、重庆长安、奇瑞汽车、山东凯马、金杯汽车、北汽福田、唐骏欧铃、北汽新能源、重庆力帆。在销量前10名企业中,上汽通用五菱汽车股份有限公司的微卡成绩亮眼,销量达39.75万辆,同比增长55.73%,占微卡市场近60%的份额。同样值得关注的是奇瑞汽车,同比增长迅速,达470.83%。长安汽车、山东凯马、金杯汽车、北汽福田、重庆力帆5家企业较2017年有所下滑。

从企业销量市场份额上看,微卡市场销量前5名企业合计销售63.16万辆,占微卡总销量的94.90%,较2018上半年提高0.5百分点,市场集中度有所提升;前10名企业共计销售65.94万辆,占微卡总销量的99.07%。

图12 2017—2018年新能源卡车分车型销量

5.新能源卡车取得37.19%的高增长

2018年新能源卡车实现37.19%的增长,其中,重卡增长最快,微卡其次。新能源卡车增长迅速的主要原因是伴随货运结构调整,港口等限定场景用车结构也在调整,重型车在续驶里程要求不高的限定场景更受青睐。

从市场份额上来看,新能源卡车车型呈小型化发展趋势,重型车占比仍不大。

2019年发展预测

1.发展趋势:产品高端化,新能源物流车仍具潜力

2018年,汽车总销量自1991年来首现负增长,汽车市场进入存量博弈时代。商用车市场相对整体汽车市场和乘用车市场更为乐观。但2019年对于商用车市场来说不会是简单的1年,国Ⅵ排放标准的实施、中美贸易冲突的走向等因素,都对2019年市场有着重大影响。

2019年,GDP增速将继续趋于平稳,预计全年增速将在6.1%~6.5%。未来,工程车(基建拉动)、国Ⅲ车报废更新及新能源是商用车重要发展点。为实现稳增长目标,2019年会继续加大基础设施建设力度,工程车辆的需求存在确定性机会,尤其是3—5月大项目集中开工时期。综合多方面因素,2019年国内商用车销量相比2018年会有回落,其中,中重型车销量明显回落,轻微型车小幅下降。

《柴油货车污染治理攻坚战行动计划》已发布,部分省市相关淘汰规划也已出炉,2019年,柴油货车污染治理仍是卡车市场的主要影响因素,国Ⅲ车进入批量置换期,将带来市场增量。重点区域、珠三角地区、成渝地区2019年7月1日起,提前实施机动车国Ⅵ排放标准,主机厂应调整销售布局。

表5 2019年我国商用车销量预测 万辆,%

图13 《柴油货车污染治理攻坚战行动计划》重点区域范围

各地国Ⅲ车报废更新力度继续加大,尤其重视京津冀、长三角、珠三角部分城市报废更新政策,带来的区域性需求机会。经济发达区域针对新能源物流配送车、环卫车采购力度将加大。各省市路权继续开放、绿色货运配送示范城市试点有望增加,纯电动物流车的优势凸显,需求潜力仍可挖掘。

未来,结构调整仍将是我国交通运输发展的重点,公路货运占比将继续减少,柴油车治理特别是重型柴油车治理仍将是重中之重,国Ⅵ产品及新能源产品市场占有率将继续提升。高端消费品需求稳定,带来快递、快运、冷链、危化等高效物流快速发展,相关运输车辆存在市场机遇。政府不断鼓励发展多式联运及货车标准化,满足市场需求的车型将增长,总体会呈现高端化。

表6 部分省市国Ⅲ车淘汰计划

2.发展预测:各细分市场挑战与机遇各不同

⑴重卡挑战与机遇并存。

2019年重卡市场发展的不利因素主要有:宏观经济、运输结构调整和客户结构与物流模式的升级的影响。但也有利好因素存在:第一,政策机遇:国Ⅲ及以下老旧车辆的淘汰;第二,公路物流增长为商用车市场带来的积极影响。随着我国经济向消费拉动型转型,快递运输、冷链、绿通等细分市场增长明显;环卫车市场受城镇化进程带动,需求也明显增加;工程车市场需求将随着投资增速回落而下滑;第三,新能源市场的新机遇,如果商用车行业纳入积分管理政策中,将加快商用车的新能源化进程。

据悉,自2018年3月起,商用车领域的积分管理方案已经开始研究制定,重点将向城市物流、市政环卫和公共交通3个领域突破。“积分政策”将保障2025年新能源商用车占商用车总产量的比例达到20%以上,新能源商用车的年销量将达到70万~100万辆的规模,推动新能源商用车市场的发展。

正是因为挑战与机遇并存,业内人士对2019年重卡市场持相对乐观态度。企业方面,随着2019年国内国外以及中国汽车市场各种不确定因素叠加影响,重卡市场将加速洗牌,第一梯队队员组成或将生变。

⑵中卡企业竞争激烈程度堪比重、轻卡市场。

2018年是贯彻落实“十三五”规划《纲要》的关键一年,“互联网+”、人工智能、数字经济等重大部署持续推进;两会《政府工作报告》中多次提及与物流相关的产业发展。车辆生产企业在采用传统促销方式竞争的同时,又纷纷加入到金融政策、数字化营销、二手车市场等方面展开争夺。同时,中卡企业竞争激烈程度堪比重、轻卡市场。按照目前两极分化的趋势来看,未来中卡市场的格局可能会在卡车各细分市场中最先出现巨变,部分企业或将缩减中型车市场的业务,将重心转移到市场容量更大的细分市场去。

⑶轻、微卡最具发展潜力。

2018年轻卡和微卡市场增长主要受政策因素影响。目前,山东、广东等省市纷纷发布“柴油货车污染防治攻坚战作战方案”,在强化柴油车治理的同时,强化落地推广使用新能源和清洁能源汽车,特别是加快推进城市建成区新增和更新的公交、环卫、邮政、出租、通勤、轻型物流配送车辆采用新能源或清洁能源汽车。轻型物流配送车市场增长在2019年会有所体现。

从公开终端实销数据来看,在“皮卡进城”政策放开、轻型车路权放开及新能源车型推广等因素的持续影响下,皮卡市场发展风头正劲。从重点卡车企业的发展规划可以看出,结合当前市场形势,福田、重汽等企业正在加大对皮卡等轻型车的布局,将进一步带动这部分市场的增长。从销售区域分布来看,前100名实销皮卡最多的城市北京第一,紧随其后的重庆市、拉萨市、成都市、百色市、赣州市、日喀则、文山等地区都是属于地形较为复杂的区域,这些地区也将是企业的重要目标市场所在地。

⑷新能源物流车前景向好,可抓紧布局。

2018年新能源卡车市场的增长主要以新能源物流车为主。目前我国新能源物流车的保有量已达到24.2万辆,比2016年增长155%,这部分车型主要以轻微型为主。我国有近600万辆城市物流配送车,老旧柴油车占比大,随着污染防治工作的深入推进,更新淘汰带动新能源物流车需求增长。2018年10月,公安部发布《关于进一步规范和优化城市配送车辆通行管理的通知》,进一步强化新能源货车路权优势。另外,国务院《推进运输结构调整3年行动计划》要求,到2020年在全国建成100个左右城市绿色货运配送的示范项目,新增和更新轻型物流配送车辆等新能源车辆、达到国VI排放标准清洁能源车的比例要超过50%,重点区域要达到80%。新能源物流车前景向好,企业应抓紧布局。