商誉这颗“雷”:减值还是摊销?

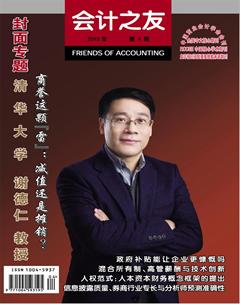

谢德仁

【摘 要】 笔者通过梳理会计学和会计实务中的商誉概念及其计量方法,总结我国现行会计准则中的商誉确认与计量规则,提出应该基于财务报表体系的中心和收益确认观念来思考商誉减值还是摊销的问题。笔者认为,按照现行会计准则制定的逻辑和发展方向,商誉不应该进行摊销,而是继续采用现行的减值处理方法;但若考虑商誉会计处理中的实践问题和当前财务会计从以利润表为中心向以资产负债表为中心过渡这一发展阶段的混沌特征,则可以把商誉视为一个“费用库”(而非资产)进行分年度摊销(同时减值测试),抑或一次性处理。笔者认为,如果A股上市公司2018年之前的商誉减值会计处理被操纵了,有巨额的减值损失未被确认,那么,即使商誉减值改摊销也并不能排掉商誉这颗“雷”,因为商誉摊销的同时还需要进行减值测试和计提减值准备。当然,如果我国资本市场是有效的,2018年度财务报表中“爆炸”的商誉“雷”并不会成为资本市场的“雷”。笔者还分析指出,我国现行会计准则并不是采用权益结合法来处理同一控制下企业合并,而是采用“历史购买法”进行相关会计处理的。

【关键词】 商誉; 减值; 摊销; 历史购买法

【中图分类号】 F230 【文献标识码】 A 【文章编号】 1004-5937(2019)04-0002-04

戊戌歲末,随着证监会关注商誉减值风险和财政部会计准则咨询委员会的委员讨论了商誉减值还是摊销的问题,加之A股上市公司合并资产负债表中的巨额商誉之存在,使得商誉会计成了我国资本市场中岁末年初最为热点的话题之一。笔者不揣浅陋,参与一下这番寒冬里的“热闹”。

一、会计学与会计实务中的商誉是什么?

会计学界在理论上一般把商誉理解为是企业相对于同行业其他企业的超额盈利能力,是企业的一项不可辨认资产。由于商誉是企业长期经营所形成的,不可辨认且难以独立计量,故在当代会计实践中,企业不确认自创商誉。但在会计发展史上,企业自创商誉曾被企业确认过,如在1920年代的美国,就曾有公司IPO时确认自创商誉,上市后几年又快速减值。[1]

在当代会计实践中,公司合并资产负债表中的商誉都是来自于并购活动,商誉是被收购方的商誉,因并购而进入收购方的合并资产负债表(如果是吸收合并,则收购方公司个别资产负债表中就可能会出现被收购方的商誉)。但是,按照会计准则进行确认和计量的商誉其实与被收购方的“超额盈利能力”并无直接关联,会计上亦未去直接估算被收购方超额盈利能力的价值,商誉还真是会计“算”出来的一个数字而已。具体而言,被收购方的完全商誉是指被收购方在收购日净资产公允价值与其可辨认净资产公允价值的差额。理论上,在公平交易中,收购方支付对价的公允价值被认为等于被收购方净资产在收购日的公允价值(假定是收购被收购方100%股份),如果被收购方净资产在收购日的公允价值比起收购方支付对价的公允价值在计量上更不可靠时,则被收购方在收购日的完全商誉应该通过收购方支付对价的公允价值与被收购方可辨认净资产在收购日公允价值之差来计算(假定是全资收购;如果不是全资收购且不考虑控制权溢价因素,则可以用收购方支付对价的公允价值除以收购的股份比例来计算被收购方净资产在收购日的公允价值)。

实践中,被收购方可辨认净资产收购日的公允价值需要通过识别被收购方可辨认资产和负债并计量其公允价值来获得,而无论是可辨认资产、负债的识别还是它们的公允价值计量其实都存在较大乃至很大的操纵空间。这样一来,实践中,并购商誉的计量也自然是存在较大乃至很大的操纵空间。由于商誉不需要摊销而只是每会计年度进行减值测试,加之商誉的减值测试其实是在做被收购方各具体业务模块的业务估值,其操纵空间也相对较大,故而收购方自然也有意愿去虚高商誉的价值,从而人为降低未来需要转化为费用的可辨认资产的公允价值。

总之,会计学中的商誉资产在实务中落地后,确实是并购会计处理中“算”出来的一个基于“差额”的数字而已,很可能包含了并购决策者的“多巴胺”分泌与“机会主义行为”之后果,故而商誉事实上也就成了并购会计处理的“垃圾箱”,诸种因素所致的估值泡沫、估值差错和机会主义计量操纵等都计入商誉账户,称之为“雷”亦不为过。

二、我国会计准则中的商誉

按照我国的会计准则,只确认收购方所收购的股份比例所对应的商誉,而不确认被收购方非控制性权益(我国会计准则称为少数股东权益)所对应的商誉。所以,我国现行有效的准则只确认被收购方的部分商誉,而不确认其完全商誉(国际财务报告准则允许企业在完全商誉和收购比例对应商誉间进行选择)。需指出的是,我国会计准则曾经规定,对于同一控制下的业务合并,采用权益结合法进行会计处理(即按照被收购方自身账面净资产来计量所收购的股权价值),是不确认被收购方自创商誉的(如果被收购方自身合并资产负债表中存在商誉,那是被收购方此前所进行的并购带来的,而非被收购方的自创商誉)。

但财政部在2014年初发布的《企业会计准则解释第6号》[2]和该年修订的《长期股权投资》[3]准则放弃了权益结合法,而改采用历史购买法(“历史购买法”是笔者对此的称呼,并非财政部的提法)。《长期股权投资》准则规定,同一控制下企业合并的合并方“在合并日按照被合并方所有者权益在最终控制方合并财务报表中账面价值的份额作为长期股权投资的初始投资成本”,这相当于被合并方自被最终控制方收购日(或创设日)起就是合并方的“儿子”,只不过长期被寄养在“爷爷”家(最终控制方),自合并日被合并方领回家自己“养”了。这样一来,如果在最终控制方合并财务报表中确认被合并方的自创商誉,则同一控制下企业合并的合并方也自然会确认这一商誉并以当年纳入最终控制方合并报表的价值来计量(假定没有发生减值的话)。因此,同一控制下企业合并也是很有可能确认商誉的,只不过这是历史购买法下被合并方的“历史商誉”,计量基础则是该商誉的“历史价值”。

正如前述《企业会计准则解释第6号》所规定的,对于同一控制下的企业合并,“合并方编制财务报表时,在被合并方是最终控制方以前年度从第三方收购来的情况下,应视同合并后形成的报告主体自最终控制方开始实施控制时起,一直是一体化存续下来的,应以被合并方的资产、负债(包括最终控制方收购被合并方而形成的商誉)在最终控制方财务报表中的账面价值为基础,进行相关会计处理。”[2]该解释还要求企业对此前的同一控制下企业合并按照历史购买法进行追溯调整,除非追溯调整不切实可行。就此而言,假定上市公司并购数据保留详实,都可以追溯调整,那么,不确认被收购方自创商誉的权益结合法在我国上市公司并购会计史上就是“曾经来过,又悄悄离去”。当然,实际情况很可能是大多数进行过同一控制下业务合并的上市公司认为自己“追溯调整不切实可行”。

三、商誉这颗“雷”:减值还是摊销?

从会计历史上来看,对于并购商誉的会计处理,曾经存在几种方法:其一是分年度摊销,其二是一次性处理,其三是不摊销而每年至少进行一次减值测试和计提减值准备。美国公认会计原则(GAAP)在2002年之前是按照40年摊销商誉的,由于美国财务会计准则理事会(FASB)在2001年修订相关准则时取消了权益结合法,而对企业界进了妥协,即商誉不再进行摊销,而是每年进行减值测试,没有减值则不会产生损失(费用)。国际会计准则理事会(IASB)随后在修订其业务合并准则时也采用了美国GAAP的做法。我国会计准则(或企业会计制度)在2006年及之前是将商誉混合在总的并购溢价中按照10年或短于10年的合同投资期限进行摊销的(即所谓股权投资借方差额及其摊销),2007年开始实施的与国际财务报告准则(IFRS)相趋同的新会计准则采用了和IFRS一致的商誉会计处理方法,即不再摊销,而是每年进行减值测试。需指出的是,并非所有和IFRS进行趋同的国家都是采用商誉减值而不摊销的会计处理方法,如日本的会计准则就是要求商誉按20年摊销的。

从理论逻辑上看,关于商誉确认之后的会计处理需要基于对财务报表体系中心和所谓收益确认观念来思考:

1.如果以利润表为财务报表体系的中心,对于收益确认采用所谓的“收入费用观”,那么,商誉就不是一项资产,而是和固定资产等相似,是等待进入利润表的“费用库”而已,就应该对商誉进行分年度摊销乃至一次性处理掉。注意,如前所述,分年度摊销和减值可以是并行的,摊销的同时还应该考虑减值因素并進行减值测试,计提减值准备,确认减值损失。

2.如果以资产负债表为财务报表体系的中心,对于收益确认采用所谓的“资产负债观”,则商誉作为使用寿命不确定的资产,就不应该摊销,而是每个资产负债表日进行减值测试(或至少每年进行一次)。如现行的《无形资产》会计准则第十九条就明确规定,“使用寿命不确定的无形资产不应摊销”[4]。既然如此,商誉也不应该进行摊销。商誉作为一项典型的使用寿命不确定的资产,其所反映的被收购方相对于同行业其他企业的超额盈利能力没有下降抑或有了更大的提升,那么,商誉就没有发生减值,甚至应该重新估值并记录其增值。其实,按照资产负债表为财务报表体系中心和收益确认的资产负债观的理念,所有的固定资产和无形资产等其他资产也都不应该进行折旧或者摊销!而是每个资产负债表日按照其持续使用价值(value in use)(对于持有自用的资产)或者公允价值(对于持有待售资产)来进行计量。

无论是美国GAAP,还是IFRS,长期以来的改革方向就是以资产负债表为中心来构筑财务报表体系,IASB 2018年3月发布的财务报告概念框架中也明确是基于资产负债表要素来定义“收入”和“费用”等利润表要素的[5]。既然如此,作为使用寿命不确定的资产,对商誉不进行摊销而是每年进行减值测试的会计处理方法是符合以资产负债表为财务报表体系之中心这一逻辑和发展方向的。

3.包括美国GAAP和IFRS在内,目前世界各国适用的会计准则还只是处于从以利润表为中心的观念向以资产负债表为中心的观念进行过渡的混沌阶段,故而商誉可以摊销(同时进行减值测试),也可以不摊销,如同投资性房地产可以采用成本模式或公允价值模式核算。

需再次强调的是,对商誉采用减值测试和计提减值准备的方法就不再进行摊销了,但是采用以摊销为主的方法还是要进行减值测试和计提减值准备(即减值排斥摊销,摊销不排斥减值)。当然,会计准则也可以规定采用摊销为主的方法就不再考虑减值,但这不符合现行准则中的惯常选择。

四、商誉减值改摊销可以排我国资本市场的商誉“雷”吗?

(一)商誉减值改摊销并不能够排“雷”

如果2018年度诸多上市公司的商誉确实发生了大幅度的价值贬损,那么,把商誉由减值改为摊销,并不能减少2018年公司利润表中的商誉减值损失。这如同固定资产折旧和无形资产摊销与它们的减值测试及减值准备计提同时并存一样,在会计上对商誉进行摊销的同时,还应该在每个会计年度进行一次商誉减值测试,如果有大幅度价值贬损,照样要计提巨额商誉减值准备,确认巨额商誉减值损失。换言之,改用摊销方法来处理商誉并不能排掉以前商誉减值这一处理方法埋下的“雷”。

(二)如果我国资本市场是有效的

1.假定商誉减值会计处理没有被操纵

(1)若2018年因并购标的企业业绩大幅下滑而导致商誉大幅度减值,那么,这的确是个“雷”。但2018年已经过去,如果资本市场是有效的(基于有效资本市场假说视角,下同),这个“雷”已经被股价反映了(price in),笔者写作本文时已不是资本市场的“雷”,仅仅是2018年度财务报表中的“雷”。此种情形下,若商誉减值改为摊销,即使摊销期限长,也无法排掉2018年度财务报表的“雷”,因为如前所述,商誉减值和摊销是同时并存的会计处理方法。

(2)若并购标的企业2018年的业绩达到甚或超过并购预期,其超额盈利能力得以持续或提升,那么,商誉就能够通过减值测试而没有发生减值,故不是资本市场和财务报表中的“雷”。即使把商誉减值改为摊销,由于其不影响被收购方未来现金流创造(甚至被收购方未来现金流创造力更为强劲),且资本市场是有效的,自然商誉摊销也不会影响公司股价,不构成资本市场的“雷”,但若摊销期限短,则可能构成2018年及其后几个年度财务报表中的“雷”。

2.假定商誉减值会计处理被操纵了(审计质量也差)

由于资本市场是有效的,股价早已反映并购标的企业的实际业绩和商誉实际价值,那么,2018年商誉巨额减值或者改为摊销都不是资本市场的“雷”,而只是财务报表中的“雷”而已。

(三)假定我国资本市场是低效或者无效的

1.假定商誉减值会计处理没有被操纵

(1)若2018年因并购标的企业导致业绩大幅下滑而出现商誉大幅度減值,那么,由于资本市场参与者的无知和后知后觉,这确实是资本市场要面临的一个大“雷”!自然也是2018年度财务报表中的一个“雷”。

(2)若那些并购标的企业2018年和此前的业绩都达到了并购预期,商誉价值并未降低,那么,就不会发生减值损失,资本市场和2018年年报中都无“雷”。但若改为摊销,且摊销期限不长,虽然商誉摊销并不影响被收购方未来现金流创造,但因资本市场的低效或者无效,则很可能会成为资本市场的一个“雷”,会显著影响相关公司股价,自然也是财务报表中的“雷”。但是,长期来看,这个“雷”对资本市场的负面影响会发生反转,当商誉“雷”炸响时,恰是市场中聪明投资者建仓的好机会。

2.假定商誉减值会计处理被操纵了(审计质量也差)

2018年以前商誉价值已实际贬损,但财务报表中并未反映,而由于资本市场是低效或者无效的,收购方公司股价亦未反映并购标的企业的业绩下滑和商誉价值贬损,那么,2018年迫于监管压力而确认商誉的巨额减值或者改为较短期限的摊销,那都会是资本市场的一个大“雷”,会严重影响公司股价,自然也是财务报表中的“雷”。当然,在此情形下,如果在2018年财务报表审计中,商誉减值可以继续被操纵,且资本市场继续低效或者无效,则资本市场和财务报表之中都无“雷”可爆。

综上,如果我国资本市场是有效的,2018年度财务报表中商誉巨额减值抑或短期限摊销都不会成为资本市场的“雷”。如果我国资本市场是低效或无效的,则2018年度财报中商誉巨额减值抑或短期限内摊销(即使商誉价值实际未贬损)都会成为资本市场的“雷”。

五、结论

通过上述分析,笔者就A股上市公司商誉这颗“雷”的减值还是摊销问题得出以下结论:(1)应该基于财务报表体系的中心和收益确认观念来思考商誉减值还是摊销的问题。按照现行会计准则制定的逻辑和发展方向,商誉不应该进行摊销,而是继续采用现行的减值测试和计提减值准备、确认减值损失的处理方法,至于商誉减值会计处理本身被公司和审计师操纵,那属于监管的问题,而非会计准则本身的问题。(2)若考虑商誉会计处理中的实践问题和当前财务会计从以利润表为中心向以资产负债表为中心过渡这一发展阶段的混沌特征,则可以把商誉视为一个“费用库”(而非资产)进行分年度摊销(同时减值测试)抑或一次性处理。(3)如果A股上市公司2018年之前的商誉减值会计处理确实被操纵了,有巨额的减值损失未被确认,那么,即使商誉减值改摊销也并不能排掉商誉“雷”,至少在2018年度财务报表中应该“爆炸”,因为商誉摊销的同时还是需要进行减值测试和计提减值准备的。当然,如果我国资本市场是有效的,2018年度财务报表中“爆炸”的商誉“雷”并不会成为资本市场的“雷”。(4)本文还指出我国现行会计准则并不是采用权益结合法来处理同一控制下企业合并的,而是采用“历史购买法”进行相关会计处理。●

【参考文献】

[1] Graham B. and S.B.Meredith. The Interpretation of Financial Statements[M].New York:Harper & Row Publishers,Inc.1937.

[2] 财政部.企业会计准则解释第6号[A].2014.

[3] 财政部.企业会计准则第2号——长期股权投资[A].2014.

[4] 财政部.企业会计准则第6号——无形资产[A].

[5] IASB.Conceptual Framework for Financial Reporting[A].2018.

[6] 财政部.企业会计准则第20号——企业合并[A].