我国互联网银行经营绩效评价

——基于骆驼评级体系的分析

(四川大学 四川 成都 610065)

2014年,银监会积极推动民营银行试点工作,以微众银行为代表的互联网银行诞生。截至2019年,我国共有3家互联网银行,即微众银行、网商银行和新网银行。互联网银行依托于网络,利用大数据技术对用户进行风险分析,以及对自身进行风险管理。互联网银行正处于快速发展阶段,加上其目标客户群为中小微企业及个人,信息不对称性依然存在,其面临着较大的经营风险。因此,本文依据3家银行2016—2018年的财务报表,对其经营绩效进行分析评价。

一、指标选取

骆驼评级体系是目前国际上通行的评级标准。它从六个方面对银行的运营质量和信用状况进行评价——资本充足、资产质量、管理水平、盈利水平、流动性和市场风险敏感度。

受我国银行业财务报表披露数据的限制,本文未能收集到市场风险敏感度量化指标。另外,为了清晰地了解互联网银行的发展趋势,本文加入成长性和业务结构两个指标。具体如下。

(一)资本充足

选取资本充足率,评价银行维持稳健运行和正常盈利的能力大小。

(二)资产质量

贷款是银行最重要的资产类别,因此资产质量的考察主要从贷款质量的分析出发。故本文选取不良贷款率考核不良贷款状况。

(三)管理水平

选取成本收入比这一指标来考核银行的运营效率。

(四)盈利水平

包括资产利润率(ROA)和资本利润率(ROE)。

(五)流动性

选取流动性比率。评判3家互联网银行资产的流动情况是否能够满足客户的提款和贷款需求。

(六)成长性

选择资产规模和利润增速作为指标考核3家互联网银行近几年的发展趋势,并预测未来的发展潜力。

(七)业务结构

选取非利息收入占营业收入比来考察银行的业务创新能力。

二、经营绩效比较

目前,我国互联网银行包括微众银行、网商银行和新网银行,成立时间分别为2014年12月、2015年6月和2016年12月。为满足数据的可比性,本文选取2016—2018年的数据作为分析对象。新网银行2016年未公布财务报表,只有2017—2018年的数据。数据来源:①互联网银行年度报表披露以及计算而来;②商业银行总体水平来自银保监会发布的《商业银行主要监管指标情况表》中相关指标数据。

(一)资本充足

资本充足率可以反映银行以自有资金承担损失、抵御风险的能力。如表1所示,3家银行的资本充足率均高于监管要求的8%。但从变化趋势上来看,微众银行和新网银行的资本充足率呈现下降的态势,网商银行总体上较稳定。

总体来看,2018年末,3家互联网银行的资本充足率均低于平均水平。这说明互联网银行资产结构不太稳定,风险控制有待加强。

表1 2016—2018年我国3家互联网银行与全部商业银行资本充足率对比 (单位:%)

(二)资产质量

资产质量的好坏直接反映了银行经营的安全程度。如表2所示,近3年来互联网银行的不良贷款率呈现逐年上涨的趋势,互联网银行的目标客户群使互联网银行在经营中仍面临道德风险,不良贷款率难以维持。而网商银行侧重于2B业务,小微企业抗风险能力最弱,故不良贷款率最高。

总体来看,互联网银行的不良贷款率保持在平均水平以上,说明互联网银行创新型的运作模式是有利于信贷资产管理和风险把控的。

表2 2016—2018年我国3家互联网银行与全部商业银行不良贷款率对比 (单位:%)

(三)管理水平

成本收入比指标可以衡量银行在成本控制方面的管理效率。如表3所示,除新网银行外,互联网银行的成本收入比高于监管要求的35%。说明3家银行在成本控制方面管理效率低。但是从变化趋势上来看,互联网银行的成本收入比有所下降。本文认为原因主要是互联网银行处于发展初期,研发费用投入较多,还尚未形成规模效应。

表3 2016—2018年我国3家互联网银行与全部商业银行成本收入比对比 (单位:%)

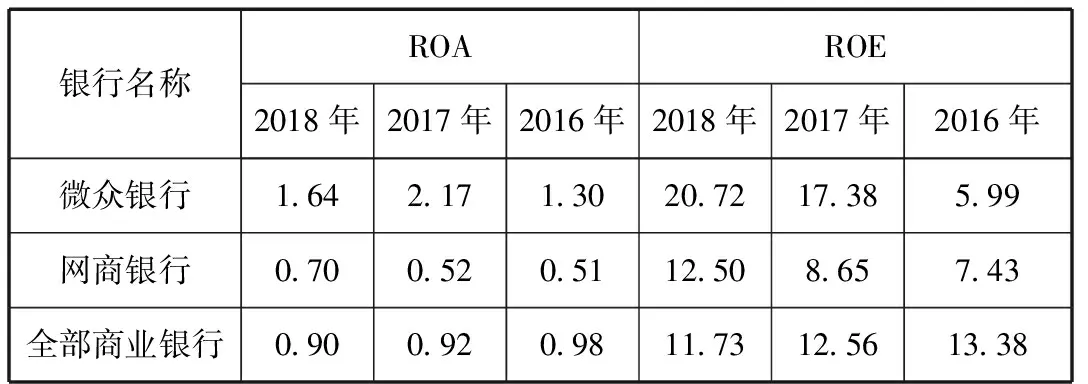

(四)盈利水平

资产利润率和资本利润率可以用来比较不同规模银行的盈利能力。由于新网银行ROA和ROE波动幅度大,分别为3.15%、17.65%,数据可比性低,故剔除。如表4所示,互联网银行的ROA高于商业银行平均水平;ROE呈逐年上涨的趋势,并且在2018年末超过商业银行平均水平。说明互联网银行有较强的盈利能力。

表4 2016—2018年我国3家互联网银行与全部商业银行资产利润率和资本利润率对比 (单位:%)

(五)流动性

流动性比率越高,说明变现流动性资产以支付流动性负债的能力就越强,满足客户的临时性提存需求以及贷款需要的能力就越强。如表5所示,互联网银行的流动性比率远高于商业银行平均水平,其中网商银行最具优势。

表5 2016—2018年我国3家互联网银行与全部商业银行流动性比率对比 (单位:%)

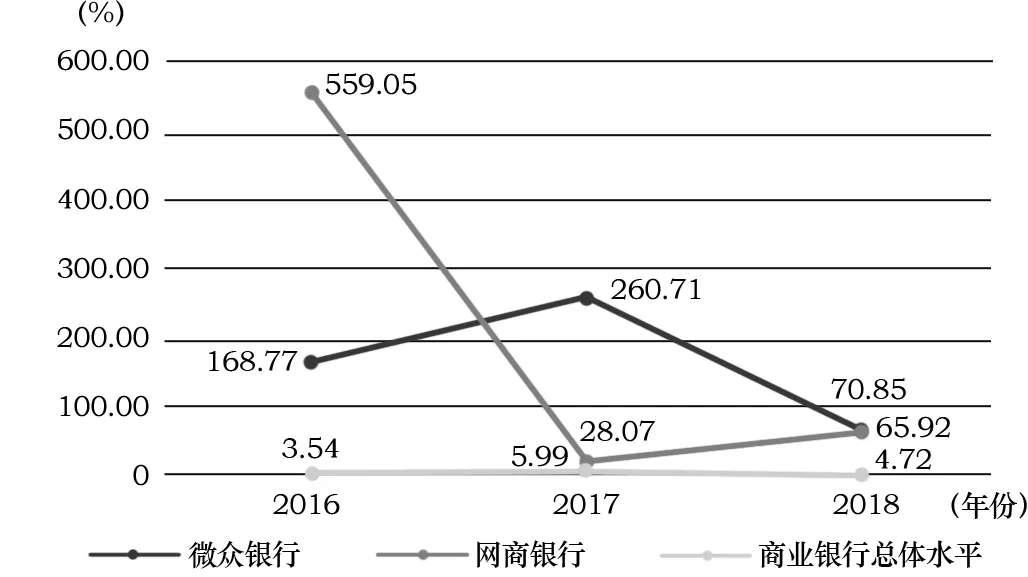

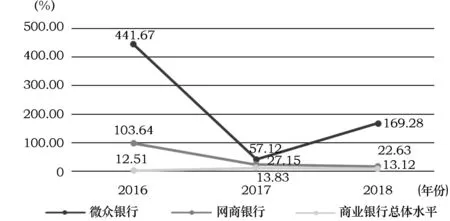

(六)成长性

本文从经营绩效和规模两个角度出发,选取净利润增长率和总资产增长率两个指标衡量银行的发展能力。由于新网银行数据较少,故不考虑在内。如图1和图2所示,2家互联网银行的净利润增长率和总资产增长率远高于银行业平均水平,发展增速快,潜力巨大。微众银行的经营情况是优于网商银行的。但是从发展趋势上来看,互联网银行的增速会逐渐放缓。

图1 2016—2018年微众银行与网商银行净利润增长率对比

图2 2016—2018年微众银行与网商银行总资产增长率对比

(七)业务结构

中间业务收入占比常用来衡量银行业务创新能力。如表6所示,除微众银行以外,互联网银行的非利息收入占比低于银行平均水平。但是从发展趋势上来看,互联网银行的业务创新能力逐年提高。其中微众银行的业务创新能力最强。

表6 2016—2018年我国3家互联网银行与全部商业银行非利息收入占比对比 (单位:%)

三、结论与建议

本文采用骆驼评级体系对互联网银行的经营绩效进行评价,得出以下结论。

第一,互联网银行信贷资产质量控制良好,但普遍面临着质量下行的压力。互联网银行资本充足率逐年下降,表明资本结构不太稳定;不良贷款率远低于商业银行平均水平,但是逐年上升。虽然互联网银行最大的优势在于利用大数据、AI人脸识别等技术进行放贷和风险控制,但是它的主要客户群体是抗风险能力较弱的中小微企业,这些企业受经济放缓影响明显,风险逐渐暴露,增加了互联网银行信贷资产质量下行的压力。

第二,互联网银行极具发展潜力,但增长态势会逐步趋于稳定。2016—2018年,总资产和净利润增长极快,且中间业务收入占比逐年提高。首先,互联网银行弥补了传统金融机构金融供给的缺口,满足了小微群体融资需求,业务得到快速增长。其次,互联网银行在大数据应用与征信方面进行创新,细分客户群,进行精准营销。因此,互联网银行规模依旧会不断扩大。但是随着资产规模的持续增长,资本消耗加快,增长态势会逐步趋于稳定。

第三,我国互联网银行总体发展良好,但是各家银行发展不均衡。根据比较结果,微众银行在资产质量、管理水平、盈利能力、业务创新能力方面都具有优势。相对于其他两家银行,微众银行更加侧重于2C业务,客户群体抗风险能力较强,从而资产质量和盈利能力较强。

在快速发展的同时,互联网银行面临着巨大挑战,为此本文提出以下建议。

第一,增强风险防范意识,提高风险管理水平。一方面,需要结合自身特点,构建风险预警模型来增强风险防控能力;另一方面,建立健全信息通畅的金融监管系统,形成有效的行业自律监管,防治互联网银行运行发展过程中可能出现的道德风险。

第二,应用大数据创新,推动金融多元服务及差异化发展。对内,调整资产结构,降低高风险权重资产的占比,并增加利润留存获得内源性资本补充;对外,在风险可控的基础上,应用大数据开发创新型金融产品,满足不同消费者的需求,实现规模效应。