恒大逆市发债,是否成功?

(西华大学 四川 成都 610039)

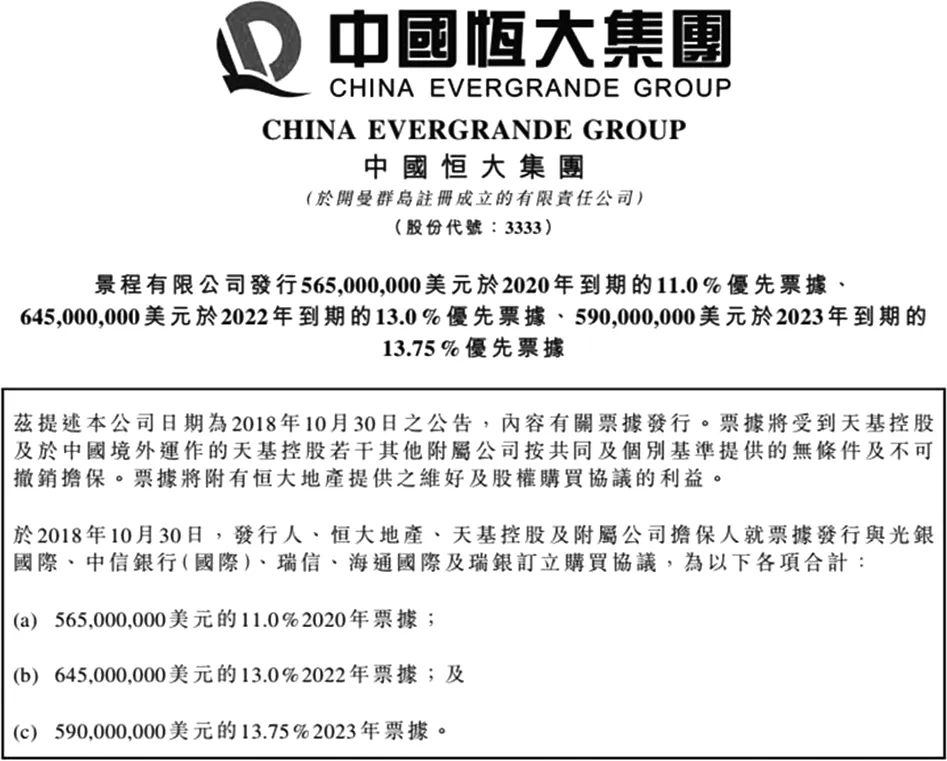

2018年10月30日,恒大集团宣布通过旗下附属公司景程作为发行人,发售美元优先票据,票据定价及完成须视市况及投资者兴趣而定,所得款项净额主要用于现有离岸债务再融资。在债市低迷的前景下,恒大集团成功发债18亿美元。

公告显示,恒大集团发布的债券主要分为3种期限:

(1)2020年到期的2年期利率为11%的债券,共5.65亿美元;

(2)2022年到期的4年期利率为13%的债券(前2年不可赎回),共6.45亿美元;

(3)2023年到期的5年期利率为13.75%的债权(前3年不可赎回),共5.9亿美元。

根据彭博汇编数据显示,13.75%的利率是今年亚洲垃圾级债券发行人中最高的。

垃圾债券,又叫“高息债券”,是指信用评级较低的企业发行的债券。它向投资者供高于其他债务工具的利息收益,因此垃圾债也被称为高收益债(high yield bonds)。同时,投资垃圾债的风险也高于投资其他债券。

此外,恒大集团在2017年信用评级发生变化。评级机构惠誉国际发表研究报告表示,将中国恒大(03333)评级展望,由“负面”调整至“稳定”,确定长期外币发行人违约评级为“B+”,高级无抵押评级及所有未赎回债券评级确认为“B-”。

根据恒大集团上半年财报显示,上半年净利润达到530.3亿元人民币,同比增长129.3%;碧桂园、万科、保利、绿地财报显示上半年净利润分别为163.2亿元人民币、135.2亿元人民币、93.1亿元人民币、83亿元人民币。

从财报数据不难看出,碧桂园、万科、保利、绿地四大集团上半年财务净利润总和达到474.5亿元,不及恒大集团一家之力。

恒大集团净利润如此高,为何还要选择在债市低迷的情况下,不惜发行成本,进行发债?

投资者作为恒大集团的股东,享有公司股权,进行分红。一旦成功发债,股权则转变为债权,利润得到转移,最后得利的还属大股东。尽管发行成本高,每年的利息差异对于大股东来讲,并无什么大的损害,同时还可以实现控制整个企业。但这样的做法,往往损害的是小股东的权益。

另一方面,在债市以及房地产行业低迷的情况下,恒大集团选择高利率发债,一是可以向投资者传递本集团存在投资价值的讯息,二是将行业融资利率抬高,吸引投资者的同时,打击行业竞争者,降低竞争者融资成功率。

恒大集团本次发债真的成功吗?

此前钜亨网新闻就报道称,恒大集团计划上述三种债券累计发行20~30亿美元的,但市场反应冷淡,所以最终规模缩减了至18亿美元。

其中,2020年到期的利率为11%的债券认购率为1.59倍;2022年到期的利率为13%的债券认购率为1.19倍;2023年到期的利率为13.75%的债券认购率为1.10倍。表明虽然收益率高,但高收益意味着高风险,不受市场看好,导致市场认购率低。

同时,恒大集团公告还显示,许家印及其本人全资拥有的XinXin(BVI)Limited各自认购了2.5亿美元的2022年票据及2.5亿美元的2023年票据,总计10亿美元,彰显大股东对公司的支持及信心。2018年10月30日,总共发债18亿美元,许家印作为大股东认购10亿美元,表明市场仅发行8亿美元,也是没有足额发行的表现。

并且,恒大集团在2017年6月曾发行66亿美元债券,创下当时中国房产业最大发行规模,其中4年期利率为6.25%,5年期利率为7.5%,8年期利率为8.75%。从2017年的66亿美元到2018年的18亿美元,债券发行额大幅下降,也是恒大此次发行不成功的表现。

但是在目前经济形势下滑、债券市场低迷、中美贸易战持续等一系列不利环境的影响下,恒大逆市成功发行18亿美元,表明市场投资者对企业的认可。而大股东自掏腰包认购10亿美元,显示大股东对企业未来前景的看好。同时,2018年9月,标普升中国恒大评级至B+,也反映金融市场对恒大集团的看好。