CEO的政治联系强化了职位壕沟效应吗?

——基于民营上市公司CEO变更的验证

谢永珍,吴明霞,2

(1.山东大学 管理学院,山东 济南 250010;2.山东财经大学 国际经贸学院,山东 济南 250014)

一、引 言

现代公司制度中所有权和控制权的分离使得人们开始关注作为代理人的CEO是否会按照股东利益最大化的目标去运营公司。Jensen和Meckling(1976)[注]Jensen M.,Meckling,W.H.,“Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure”,Journal of Financial Economics,1976,2(4):pp.305-360.的代理理论认为,公司CEO出于私利,其行为可能会损害股东利益,委托人和代理人之间的利益偏差可能会导致公司低效率[注]Fama E.F.,Jensen,M.C.,“Separation of Ownership and Control”,Journal of Law and Economics,1983,26(2):pp.301-325.Hoskisson,Robert E.,Hitt M.,Wan W.,Yiu D.,“Theory and Research in Strategic Management:Swings of a Pendulum”,Journal of Management,1999,25(3):pp.417-456.,于是作为解决委托代理冲突的一种制度安排——公司治理机制便应运而生。好的公司治理能惩戒那些业绩较差的代理人,即确保公司治理有效性重要机制就是董事会解聘表现不佳的CEO(Coffee,1999)[注]Coffee J.C.,“The Future as History:Prospects for Global Convergence in Corporate Governance and its Implications”,Social Science Electronic Publishing,1999,93(3):pp.641-707.。

CEO变更与公司业绩不佳之间的关系受到制度环境(王俊秋和江敬文,2012)[注]王俊秋,江敬文:《政治关联、制度环境与高管变更》,《管理评论》,2012年第12期。和公司特征的影响,如所有权结构和公司治理机制等(沈艺峰等,2011)[注]沈艺峰,陈舒予,黄娟娟:《投资者法律保护所有权结构与困境公司高层管理人员变更》,《中国工业经济》,2007年第1期。。既有研究发现,政治联系不但在低产权保护国家较为普遍(Berkman等,2010)[注]Berkman,H.,Cole,R.A.,Fu,L.J.,“Political Connections and Minority-Shareholder Protection:Evidence from Securities-Market Regulation in China”,Journal of Financial and Quantitative Analysis,2009,44(6):pp.1391-1417.,而且在像美国这样的国家同样存在(Goldman和Rocholl,2009)[注]Goldman,E.,Rocholl,J.,So,J.,“Do Politically Connected Boards Affect Firm Value?”,The Review of Financial Studies,2009,22(6):pp.2331-2360.。这说明政治联系是世界各国普遍存在的现象,值得国内外学者共同关注。特别是在中国的资本市场以及经理人市场发育程度较低的治理情景下,许多上市公司效率低下(Wei等,2005)[注]Wei,Z.,Xie,F.,Zhang,S.,“Ownership Structure and Firm Value in China’s Privatized Firms:1991-2001”,Journal of Financial and Quantitative Analysis,2005,40(1):pp.87-108.,治理效果不佳(Firth等,2006)[注]Firth,M.,Fung,P.M.,Rui,O.M.,“Firm Performance,Governance Structure,and Top Turnover in Italy”,Journal of Financial Economics,2006,64(1):pp.61-90.,因此,CEO是否能够自律和被有效监管是值得高度关注的治理问题。

有关CEO政治联系的文献主要集中在其为公司带来的正面影响的研究上,包括更多财政补贴(Bartels et al.,2003)[注]Bartels,L.,Brady,H.,“Economic Behavior in Political Context”,The American Economic Review,2003,93:pp.156-161.、融资支持(Faccio,2010)[注]Faccio,M.,“Differences between Politically Connected and Nonconnected Firms:A Cross-Country Analysis”,Financial Management,2010,39:pp.905-927.、税收优惠(吴文锋,2009)[注]吴文锋,吴冲锋,芮萌:《中国上市公司高管的政府背景与税收优惠》,《管理世界》,2009年第3期。等。然而政治联系带来的优势在提高公司价值的同时,也可能会给公司带来负面影响。尽管有些学者认为,政治关联企业必须为它们的寻租活动付出很多成本,从而降低了公司的经营效率和价值(邓建平和曾勇,2009)[注]邓建平,曾勇:《政治关联能改善民营企业的经营绩效吗?》,《中国工业经济》,2009年第2期。,但总体而言,国内外学者们对政治关联给公司带来的负面影响的研究尚不充分,缺乏系统的理论分析与验证。公司具有政治关联的一个重要途径就是聘任具有政治联系的CEO。在中国关系型社会中,CEO的政治联系可被视为一种重要的社会资源,特别是对于先天优势相对较少的民营控股公司,因此即使具有政治联系的CEO业绩表现差强人意,出于对其所拥有的社会资本和变更成本的考虑,公司可能会考虑免于变更,此时政治联系会成为CEO构筑职位壕沟(Managerial Entrenchment)的资本,从而形成职位壕沟效应(Managerial Entrenchment Effect)。

基于上述分析,本文以董事会对业绩不佳CEO变更决策为研究切入点,验证CEO政治联系的非正式制度对董事会正式治理机制的影响效应,以便为上市公司董事会决策提供参考。检验结果发现,第一,中国民营控股上市公司前一年经营业绩越差,越易发生CEO的变更;第二,中国民营控股上市公司中,具有政治联系的CEO较不易因业绩低劣而被迫离职,即政治联系显著降低了CEO变更的可能性、削弱了公司业绩和CEO变更间的负相关关系。本文实证结果意味着,CEO的政治联系可以形成职位壕沟效应,削弱了董事会对CEO应有的监管和约束机制,增加了治理成本与治理风险。

本文的研究意义主要在于:第一,将政治联系纳入CEO变更与公司业绩关系的体系中,探究CEO的政治关联对其变更决策的影响;第二,以CEO变更为切入点,探究了CEO政治联系这一非正式制度安排对董事会正式治理机制的作用效应,丰富了公司治理中非正式制度的研究;第三,本文针对中国治理情景下政治关联对不同所有制企业影响的差异性,将研究视角聚焦于民营控股上市公司,为民营上市公司董事会决策提供了理论参考;第四,与既有多数研究不同,本研究样本包含了ST和ST*公司,目的在于减少样本选择偏差。

二、研究假设与理论模型构建

本文以公司经营业绩对CEO变更的影响为出发点,拟分析和检验以下两个问题:(1)公司业绩是否影响CEO变更的可能性;(2)若公司业绩与CEO变更间存在关系,CEO的政治联系是否能够弱化此关系,即CEO的政治联系是否会影响公司业绩—变更的敏感性。基于此,本文将在对以往文献述评的基础上提出研究假设并给出理论模型。

(一)研究假设

1.公司业绩与CEO变更

目前有关CEO变更前置因素的研究主要围绕公司经营业绩、控制权转移和财务丑闻三方面展开(Firth et al.,2006[注]Firth M.,Fung P.M.Y.,Rui O.M.,“Firm Performance,Governance Structure,and Top Management Turnover in a Transitional Economy”,Journal of Management Studies,2006,43(6):pp.1289-1330.;Wei et al.,2005[注]Wei Z.,Xie F.,Zhang S.,“Ownership Structure and Firm Value in China’s Privatized Firms:1991-2001”,Journal of Financial & Quantitative Analysis,2005,40(1):pp.87-108.;瞿旭等,2012[注]瞿旭,杨丹,瞿彦卿等:《创始人保护、替罪羊与连坐效应——基于会计违规背景下的高管变更研究》,《管理世界》,2012年第5期。),真正体现公司治理有效性的是董事会对业绩不佳的CEO的解雇(Boyne et al.,2011)[注]Boyne G.A.,James O.,John P.,et al.,“Top Management Turnover and Organizational Performance:A Test of a Contingency Model”,Public Administration Review,2011,71(4):pp.572-581.,故本文仅将研究聚焦于因业绩不佳而被解雇的CEO。Jensen和Meckling(1976)[注]Jensen,M.and Meckling,W.H.,“Theory of The Firm:Managerial Behavior,Agency Costs and Owners Hip Structure”,Journal of Financial Economics,1976,2(4):pp.305-360.的代理理论认为,公司CEO出于私利,其行为可能会损害股东利益,这种委托人和代理人之间的利益偏差可能会导致公司低效率(Hoskisson et al.,2015)[注]Hoskisson R.E.,Wan W.P.,Yiu D.,et al.,“Theory and Research in Strategic Management:Swings of a Pendulum”, Journal of Management,2015,25(3):pp.417-456.。作为股东(委托人)和CEO(代理人)联系纽带的董事会主要通过激励(CEO薪酬设计)和监督(CEO变更决策)两种手段降低经理对股东的代理冲突。董事会的重要职责是监管和更替不称职的CEO(Hermalin和Weisbach,2006)[注]Hermalin B.E.,Weisbach M.S.,“A Framework for Assessing Corporate Governance Reform”,Ssrn Electronic Journal,2006.。若业绩不佳的CEO被变更,说明董事会的监督职能得到了有效发挥。

国外学者对上市公司经营绩效与CEO变更关系的讨论得到了大致一致的结论:股东回报或公司业绩与CEO变更显著负相关。Coughlan和Schmidt(1985)[注]Coughlan A.T.,Schmidt R.M.,“Executive Compensation,Management Turnover,and Firm Performance:An Empirical Investigation”,Journal of Accounting & Economics,1985,7(1):pp.43-66.发现,公司业绩(用股票价格表示)越差,CEO变更的概率越大;Warner等(1988)[注]Warner J.B.,Watts R.L.,Wruck K.H.,“Stock Prices and Top Management Changes”,Journal of Financial Economics,1988,20(20):pp.461-492.证实公司高管变更的可能性与股票收益负相关;Weisbach(1988)[注]Weisbach M.S.,“Outside Directors and CEO Turnover”,Journal of Financial Economics,1988,20(88):pp.431-460.以资产回报率作为公司业绩变量,发现在CEO离职前的1-3年中,该公司的资产回报率与同行业公司资产回报率的均值相比明显较低;Defond和Hung(2004)[注]Defond M.L.,Hung M.,“Investor Protection and Corporate Governance:Evidence from Worldwide CEO Turnover”,Journal of Accounting Research,2004,42(2):pp.269-312.的研究表明,在法律监管与投资者保护缺失的市场环境当中,公司会计业绩能够更好地解释CEO变更的原因。随后学术界对公司业绩与高管变更的研究逐步由美国市场向其他发达国家的证券市场延伸。Kaplan(1993)[注]Kaplan,Steven N.,“Top Executives,Turnover,and Firm Performance in Germany”,Journal of Law Economics & Organization,1993,10(1):pp.142-159.、Volpin(2002)[注]Volpin P.F.,“Governance with Poor Investor Protection:Evidence from Top Executive Turnover in Italy”,Journal of Financial Economics,2002,64(1):pp.61-90.、Lausten(2002)[注]Lausten M.,“CEO Turnover,Firm Performance and Corporate Governance:Empirical Evidence on Danish Firms”,International Journal of Industrial Organization,2002,20(3):pp.391-414.、Abe(1997)[注]Abe Y.,“Chief Executive Turnover and Firm Performance in Japan”,Journal of the Japanese & International Economies,1997,11(1):pp.2-26.、Altiokyilmaz和Akbenselcuk(2016)[注]Altiokyilmaz A.,Akbenselcuk E.,“CEO Turnover and Financial Performance:Evidence from Turkey”,Workingpaper,2016.等分别对德国、意大利、丹麦、日本和土耳其公司的研究得到了与前述相似的结论。近期,Jenter和Kanaan(2015)[注]Jenter D,Kanaan F.“CEO Turnover and Relative Performance Evaluation”,The Journal of Finance,2015,70(5):pp.2155-2184.的研究也发现公司业绩不佳显著提高了CEO被迫离职的概率;Ishak和Md Yusof(2013)[注]Ishak R.,Md Yusof M.,.“Corporate Performance,Corporate Governance and CEO Dismissal in Malaysia”,Global Journal of Business and Social Science Review,2013,1(2):pp.113-126.对2010年马来西亚44起CEO变更事件的研究发现,CEO被迫离职与公司业绩显著负相关。

上述观点在我国也得到了多数学者的印证。龚玉池(2001)[注]龚玉池:《公司绩效与高层更换》,《经济研究》,2001年第10期。发现,我国上市公司高管更换的概率与公司业绩显著负相关,特别是用经产业调整后的收益率度量公司业绩时;朱红军(2002)[注]朱红军:《大股东变更与高级管理人员更换:经营业绩的作用》,《会计研究》,2002年第8期。证实前一年度的经营业绩水平与高管变更确实具有显著负相关;皮莉莉等(2005)[注]皮莉莉,Julian Lowe,Christine O’Connor:《中国上市公司业绩与总经理变更分析》,《甘肃社会科学》,2005年第3期。对上市公司年报关于总经理变更原因的研究发现,公司业绩差是CEO被强制变更的重要原因。宋德舜和宋逢明(2005)[注]宋德舜,宋逢明:《国有控股、经营者变更和公司绩效》,《南开管理评论》,2005年第1期。、陈璇和淳伟德(2006)[注]陈璇,淳伟德:《大股东对公司高层更换影响的实证分析》,《软科学》,2006年第2期。、周建等(2009)[注]周建,刘小元,方刚等:《基于中国上市公司的CEO更替与公司治理有效性研究》,《管理学报》,2009年第7期。、刘星等(2012)[注]刘星,代彬,郝颖:《高管权力与公司治理效率——基于国有上市公司高管变更的视角》,《管理工程学报》,2012年第1期。、刘青松和肖星(2015)[注]刘青松,肖星:《败也业绩,成也业绩?——国企高管变更的实证研究》,《管理世界》,2015年第3期。、李维安等(2017)[注]李维安,李晓琳,张耀伟:《董事会社会独立性与CEO变更——基于违规上市公司的研究》,《管理科学》,2017年第2期。等的研究均得到了与上述研究一致的结论。因此,经营业绩是决定CEO变更的关键因素,并且解雇表现不佳的CEO是公司治理内部机制有效性的重要体现(Boyne等,2011)[注]Boyne G.A.,James O.,John P.,et al.,“Top Management Turnover and Organizational Performance:A Test of a Contingency Model”,Public Administration Review,2011,71(4):pp.572-581.。

基于此,本文提出如下研究假设:

H1:公司财务绩效与CEO变更的可能性负相关。

2.政治联系的调节效应

战略制度基础观认为,企业的组织状况及其所处制度环境的相互作用决定了企业的战略选择,制度不仅是企业战略决策的背景条件,而且是决定企业战略与绩效的关键因素(Peng,2014)[注]Peng M.W.,“Institutional Transitions and Strategic Choices”,Academy of Management Review,2014,28(2):pp.275-296.。在正式制度供给相对不足的情境下,政治关联对企业绩效的作用相对于西方发达国家更为明显。市场机制薄弱以及不完善的法律环境与监管制度等也使得投资者权益难以得到有效保护(许年行等,2013)[注]许年行,江轩宇,伊志宏等:《政治关联影响投资者法律保护的执法效率吗?》,《经济学(季刊)》,2013年第2期。,政治联系是对不完善的市场机制的重要替代,金融水平越落后、制度越不完善的国家和地区政治联系的强度越高(Adhikari,2006)[注]Adhikari A.,Derashid C.,Zhang H.,“Public Policy,Political Connections,and Effective Tax Rates:Longitudinal Evidence from Malaysia”,Journal of Accounting & Public Policy,2006,25(5):pp.574-595.。目前中国国有企业在各方面都具有得天独厚的竞争优势,部分国有企业的CEO直接由政府指派官员出任(史青春和妥筱楠,2016)[注]史青春,妥筱楠:《政府经济干预、公司管理层过度投资与公司业绩——一个有调节的中介效应模型》,《中央财经大学学报》,2016年第9期。。这种情况下,民营企业改善经营环境的重要途径就是雇佣具有政治联系的CEO,以获得政府援助之手,得到更多信贷优惠和政府补贴,特别是当他们处于财务困境时(Li,2006)[注]Li H.B.,Meng L.S.,J.Zhang,“Why Do Entrepreneurs Enter Politics? Evidence from China”,Economic Inquiry,2006,44(3):pp.559-578.。政治联系不仅可以为公司带来有价值的资源(姚珊珊和沈中华,2016)[注]姚珊珊,沈中华:《政治关联、银行关系与财务困境恢复——基于中国ST上市公司的经验研究》,《财经问题研究》,2016年第9期。,还有助于克服行业的管制壁垒(Khwaja和Mian,2005)[注]Khwaja A.I.,Mian A.,“Do Lenders Favor Politically Connected Firms? Rent Provision in an Emerging Financial Market”,Quarterly Journal of Economics,2005,120(4):pp.1371-1411.,改善企业经营环境,规避政治风险,甚至获得有价值的信息或争取到风险小而获利大的项目,从而获得竞争优势(余汉等,2017)[注]余汉,蒲勇健,宋增基:《民营企业家社会资源、政治关系与公司资源获得——基于中国上市公司的经验分析》,《山西财经大学学报》,2017年第6期。。此外,中国民营企业大都面临企业规模发展受限的难题,雇佣具有政治联系的CEO有利于企业的行业多元化和地域多元化(邓新明,2011)[注]邓新明:《我国民营企业政治关联、多元化战略与公司绩效》,《南开管理评论》,2011年第4期。。曾萍和邓腾智(2012)[注]曾萍,邓腾智:《政治关联与企业绩效关系的Meta分析》,《管理学报》,2012年第11期。对国内外有关政治关联与企业绩效关系的33篇文献的元分析(Meta-analysis)发现,在中国政治关联对企业价值具有显著正向影响。

CEO的政治联系在为企业带来诸多优势的同时,也增加了治理风险,导致了公司治理机制的扭曲。首先,具有政治联系的CEO有可能借助其拥有的权力,形成管理者的职位壕沟效应,增强董事会变更CEO的难度,从而弱化对业绩不佳CEO的惩罚(游家兴等,2010)[注]游家兴,徐盼盼,陈淑敏:《政治关联、职位壕沟与高管变更——来自中国财务困境上市公司的经验证据》,《金融研究》,2010年第4期。,政治联系可能成为CEO维护其职位的保护伞(Cull和Xu,2005)[注]Cull R.,Xu L.C.,“Institutions,Ownership,and Finance:The Determinants of Profit Reinvestment among Chinese Firms”,Journal of Financial Economics,2005,77(1):pp.117-146.。根据Jensen和Mecking(1976)[注]Jensen M.,Meckling,W.H.,“Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure”,Journal of Financial Economics,1976,2(4):pp.305-360.的代理理论,委托人运用一系列的监督与激励机制约束代理人的行为,但由于契约设计的不完美,并不能完全杜绝此类行为,CEO会运用权力追求自身利益最大化,进而形成高管职位壕沟效应,并降低CEO被迫离职的概率。Dezso(2008)[注]Dezso C.L.,“Entrenchment and Changes in Performance following CEO Turnover”,Ssrn Electronic Journal,2008.证实高管与政府的紧密联系可形成较强的壕沟效应,从而影响CEO变更与业绩的敏感性。其次,选聘具有政治联系CEO的行为强化了企业与政府的关系,降低了政府干预的成本,从而增强了政府干预企业的可能性(Frye和Shleifer,1997)[注]Frye T.,Shleifer A.,“The Invisible Hand and the Grabbing Hand”,American Economic Review,1997,87(2):pp.354-358.。第三,是否变更具有政治联系的CEO取决于企业对政治关联的依赖程度。解雇具有政治联系的CEO将波及企业的诸多方面,如资本市场(贾倩等,2013)[注]贾倩,孔祥,孙铮:《政策不确定性与企业投资行为——基于省级地方官员变更的实证检验》,《财经研究》,2013年第2期。、投资活动(Julio和Yook,2012)[注]Julio B.,Yook Y.,“Political Uncertainty and Corporate Investment Cycles”,Journal of Finance,2012,67(1):pp.45-84.等。解雇具有政治联系的CEO而重建政治关联的成本可能高于变更业绩不佳的CEO所带来的收益。因而,基于多维利益考量,董事会可能情愿保留那些业绩不佳但具有政治联系的CEO(王成方等,2012)[注]王成方,叶若慧,于富生:《审计意见、政治关联与高管变更》,《会计与经济研究》,2012年第5期。。最后,当CEO与政府关系密切时,公司可能更倾向于聘请官员而不是具有专业背景的人士担任公司外部董事,从而降低了董事会的专业化水平并制约着董事会对CEO的甄别与遴选等,从而降低董事会治理的有效性。

总之,在职业经理人市场比较成熟的国家,公司股票价格或业绩反映了CEO的能力或努力程度,不能为投资者带来满意回报的CEO具有较高的被解雇的概率。但在中国以及新兴资本市场国家,业绩通常不是公司是否解雇CEO的唯一考量,董事会需要在CEO业绩与治理情景要素间做出适度权衡。

基于以上分析,本文提出如下研究假设:

H2:政治联系降低CEO变更与公司业绩的敏感度,强化了职位壕沟效应。

上述各要素的关系见图1。

图1 政治联系、公司业绩与CEO变更的逻辑机理

(二)模型设计

1.数据来源与样本选择

本文以2007-2015年深、沪两市A股上市的所有民营控股上市公司为初始样本,并进行如下筛选:(1)剔除样本年度内金融、保险类上市公司;(2)剔除CEO信息或财务数据缺失的样本;(3)对同年发生多次CEO变更的样本,以第一次被更换的CEO作为观测对象;(4)为消除极端值的影响,进行缩尾处理。最终筛选得到7107个公司的年度观测值。有关公司和CEO的信息来自于国泰安(CSMAR)数据库;数据库缺失的部分信息来自于上市公司年报以及互联网,通过手工收集而得。实证分析时采用Stata13.1软件。

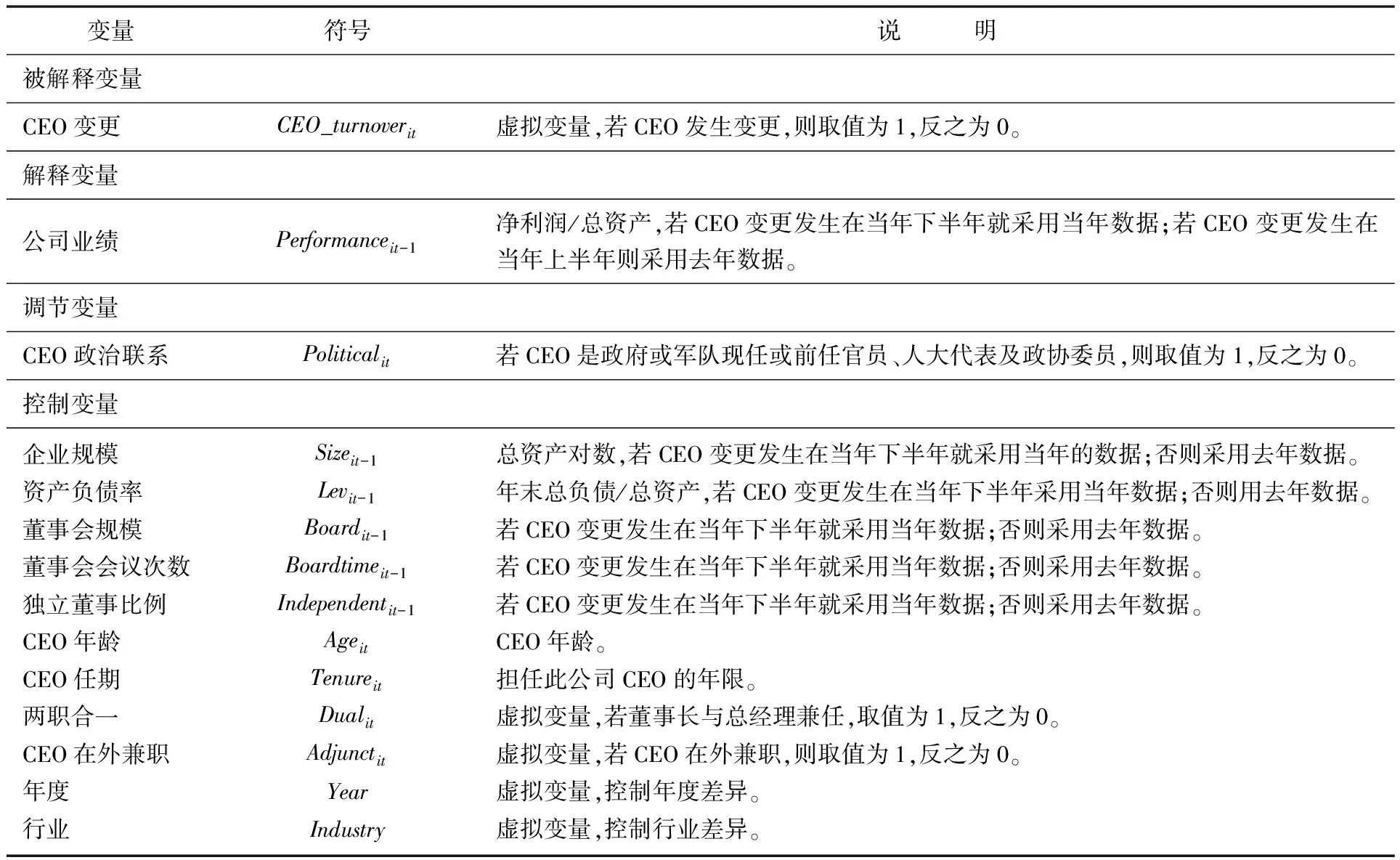

2.变量选取与定义

(1)被解释变量

借鉴国内外既有研究,本文将中国上市公司的总经理视为CEO。本文的被解释变量为CEO变更。对于CEO变更,学者们根据其变更的原因分为自愿与被迫离职。事实上,只有被迫离职才能体现董事会(或股东、债权人等)对CEO的监督,因此本文的CEO变更意指CEO被迫离职,仅包括辞职、解聘、工作调动、结束代理、个人和其他原因引起的变更,不含因任期届满、退休、控制权变动、健康原因和涉案等原因发生的变更。同时任期不到一年的CEO变更不视为被迫离职,因过短的时间不能反映CEO的真实业绩,因退休而离职但CEO年纪小于60岁的视为被迫离职。本文仅聚焦于因业绩不佳而被解雇的CEO事件,因此,因违规而导致的CEO变更不在本研究之列。总经理与董事长的相互调任亦不属于本文研究范畴。

本研究的观测数据是年度数据,若某一年发生了CEO变更,则设置虚拟变量CEO变更(CEO_turnoverit),并取值为1,反之为0。

(2)解释变量

采用总资产收益率(ROA)衡量公司业绩。考虑到董事会解雇CEO主要是以前期业绩作为决策依据,故采纳CEO变更前一年的公司业绩作为解释变量。为了控制内生性,本文根据Huson等(2001)[注]Huson M.R.,Parrino R.,Starks L.T.,“Internal Monitoring Mechanisms and CEO Turnover:A Long‐Term Perspective”,Social Science Electronic Publishing,2001,56(6):pp.2265-2297.和Chang和Wong(2009)[注]Chang E.C.,Wong S.M.L.,“Governance with Multiple Objectives:Evidence from Top Executive Turnover in China”,Journal of Corporate Finance,2009,15(2):pp.230-244.的做法又进一步规定,若CEO变更发生在当年下半年采用当年的总资产收益率;若CEO变更发生在当年上半年则采用去年业绩,统一用Performanceit-1表示。

表1 变量定义与衡量

资料来源:作者整理

(3)调节变量

参考已有文献(Cao等,2017[注]Cao X.,Pan X.,Qian M.,et al.,“Political Capital and CEO Entrenchment:Evidence from CEO Turnover in Chinese Non-Soes”,Journal of Corporate Finance,2017,42:pp.1-14.;Fralich和Fan,2018[注]Fralich R.,Fan H.,“Legislative Political Connections and CEO Compensation in China”,Asian Business & Management,2018,17(2):pp.1-28.),若CEO是政府或军队现任或前任官员、人大代表及政协委员,则认定该CEO具有政治联系。采用虚拟变量Politicalit表示,CEO具有政治联系则取值为1,反之为0。

(4)控制变量

借鉴既有文献(Bernard等,2016[注]Bernard Y.,Godard L.,Zouaoui M.,“The Effect of CEOs’ Turnover on the Corporate Sustainability Performance of French Firms”,Journal of Business Ethics,2016,150(4):pp.1-21.;周铭山和张倩倩,2016[注]周铭山,张倩倩:《“面子工程”还是“真才实干”?——基于政治晋升激励下的国有企业创新研究》,《管理世界》,2016年第12期。;Liu和Zhang,2018[注]Liu F.,Zhang L.,“Executive Turnover in China’s State-Owned Enterprises:Government-Oriented or Market-Oriented?”,China Journal of Accounting Research,2018,11(2):pp.129-149.),分别从企业特征、公司治理结构和CEO特征三个方面选取那些对解雇CEO有影响但不属于本文解释变量与调节变量的因素作为控制变量。企业特征方面主要有企业规模(Sizeit-1)和资产负债率(Levit-1);治理结构方面主要有董事会规模(Boardit-1)、董事会会议次数(Boardtimeit-1)和独立董事比例(independentit-1);CEO特征方面主要包括CEO年龄(Age)、任期(Tenure)、两职合一(Dual)以及在外兼职(Adjunct)。具体见表1。

3.理论模型

本研究主要聚焦于两个问题。第一,在中国民营控股上市公司中,CEO业绩不佳是否被变更?第二,CEO的政治联系对业绩-变更敏感性具有怎样的影响?

为了解决上述问题,根据被解释变量的特点,本文采用二元Logistic回归对假设予以验证。构建的理论模型如下:

Logit(p)=ln(p/(1-p))=β0+β1Performanceit-1+β2Sizeit-1+β3Levit-1+β4independentit-1

+β5Boardit-1+β6Boardtimeit-1+β7Ageit+β8Tenureit+β9Dualit+β10Adjunctit+Year+ industry+ ε

(1)

Logit(p)=ln(p/(1-p))=β0+β1Performanceit-1+β2Politicalit+β3Performanceit-1*Politicalit

+β4Sizeit-1+β5Levit-1+β6independentit-1+β7Boardit-1+β8Boardtimeit-1+β9Ageit+β10Tenureit

+β11Dualit+β12Adjunctit+ Year+industry+ ε

(2)

模型(1)用以检验公司业绩对CEO变更的影响,预期β1的符号为负;模型(2)用以验证当纳入调节变量CEO政治联系时,CEO变更的业绩敏感度。若假设成立,则预期β1和β2的符号为负,而β3符号为正[注]模型中的β为系数,但本文输出结果是发生比率比(Odds Ratio),而非系数,详见本文第三部分说明。,表明CEO变更的可能性与公司业绩负相关,并且CEO的政治联系削弱了二者的负相关关系。

三、实证检验

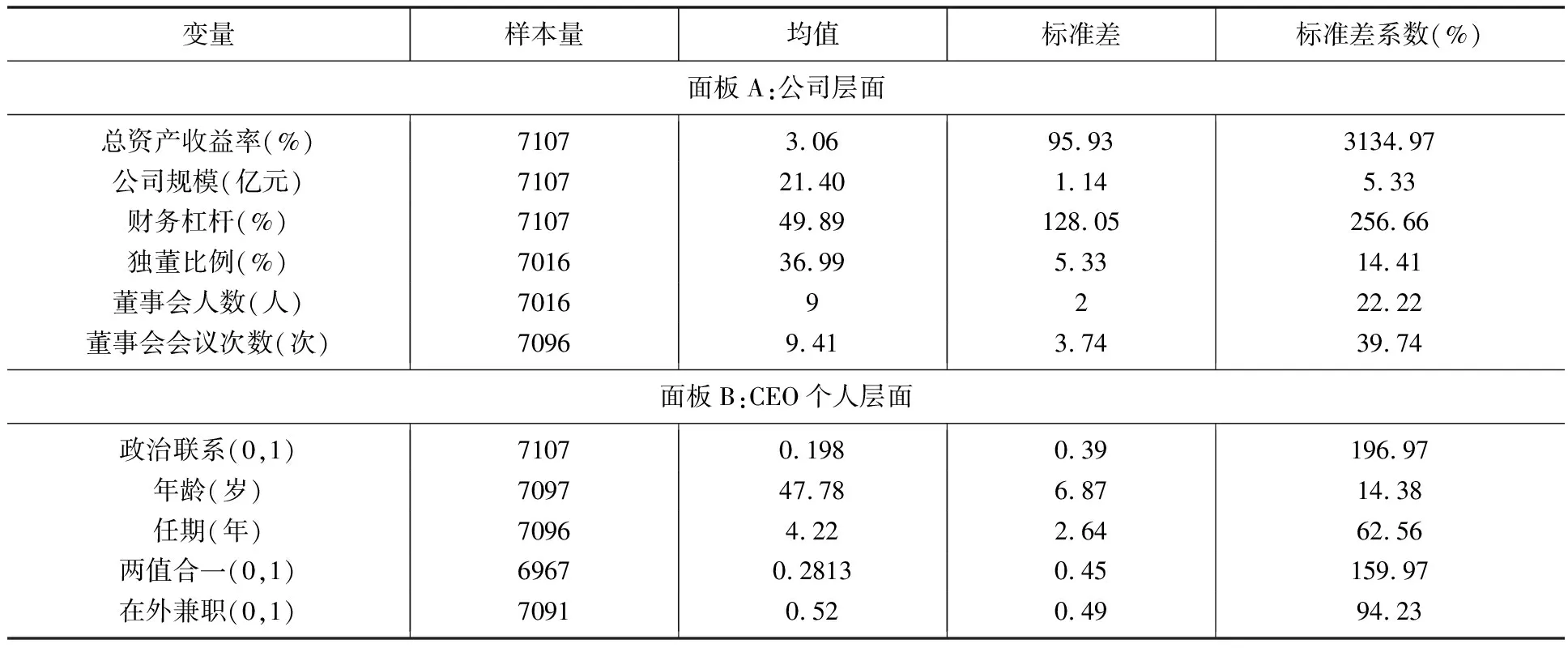

(一)描述统计与单变量T检验

表2显示,共有758个样本公司发生CEO变更,占全部民营企业的10.67%。其中108个发生变更的CEO具有政治联系,占14.25%,远低于没有政治联系而被变更的85.75%。T检验的初步结果表明,政治联系对CEO变更率具有显著的影响,即CEO的政治联系强化了职位壕沟效应。

根据表3,样本公司总资产收益率均值为3.06%,标准差系数为3134.97%,说明上市公司间差异非常大;上市公司平均资产规模为21亿元,与其他指标相比,上市公司资产规模差异并不很大,标准差系数仅为5.33%;民营企业资产负债率并不高仅为49.89%,但上市公司之间的财务杠杆差异很高,标准差系数高达256.66%;独董比例为37%,较2002年独立董事指导意见规定的33%仅高约4个百分点,且独董比例标准差系数较小(14.41%),说明上市公司之间独立董事差异较小,反映上市公司引入独立董事主要是合规性的约束;董事会规模平均为9人,标准差系数22.22%,说明民营上市公司董事会规模差异不大;董事会会议平均为9次,标准差为4次,部分上市公司董事会次数过多,可能存在议而不决或者干预管理层的现象;CEO政治联系均值为0.198,标准差系数为196.97%,说明我国民营上市公司CEO的政治联系差异较大;CEO平均年龄为48岁,并且差异较大,多数CEO处于年富力强的阶段,精力充沛,经验也较丰富;CEO平均任期为4年。CEO和董事长两值合一均值为0.2813,在外兼职均值为0.52,说明我国民营上市公司CEO较少两职兼任但过半CEO在外兼职。

表2 中国民营控股上市公司CEO政治联系与变更

注: **p<0.05,***p<0.01

表3 主要变量的描述统计

数据来源:本文依据国泰安等数据库整理

(二)二元logistic回归结果分析

将上述要素统一纳入二元Logistic回归模型中,可以观察在多个变量的交互作用下,CEO政治背景对其业绩—变更敏感度的影响。表4是公司业绩和CEO政治背景对其变更的回归结果。所有模型运行过程中均采用以面板为聚类的聚类稳健标准误(Cluster-robust Standard Error)。对于Logistic回归而言,观察发生比率比(Odds Ratio)比观察系数更合理,采用发生比率比来理解解释变量对事件概率的作用是最好的方法(Morgan和Teachman,1988)[注]Morgan S.P.,Teachman J.D.,“Logistic Regression:Description,Examples,and Comparisons”,Journal of Marriage & Family,1988,50(4):pp.929-936.。基于以上原因,本文Logistic回归结果报告的为发生概率(Odds Ratio,即发生比率比、发生比值比)而非系数[注]感兴趣的读者可向作者索取汇报系数的报告。。解释变量和被解释变量间相关关系应按照发生变更的概率的标准来判断。大于1的发生比率比(Odds Ratio)表明事件发生的可能性会提高,或者说解释变量对事件概率有正向影响作用;小于1的发生比率比(Odds Ratio)表示事件发生的可能性会降低,或者说解释变量对事件概率有负向影响作用;发生比率值为1表示解释变量对事件概率无影响作用。

表4 公司业绩ROA、CEO政治联系对其变更影响的Logistic回归

注:(1)*p<0.1,**p<0.05,***p<0.01。

(2)表中报告的结果为变更发生比率比(Odds Ratio)而非一般意义上的回归系数;括号中的值为Z值而非T值。

(3)逻辑回归的被解释变量是非连续变量,不能直接计算R2,而只能报告PseudoR2(即伪R方),这与线性回归中的R2有根本不同。

1.公司业绩与CEO变更

表4中模型(1)是对民营控股公司全样本的回归结果;模型(2)和(3)分别代表离职的CEO具有政治背景和不具有政治背景样本的回归结果。

表4各模型报告的皆是发生概率,以Performanceit-1为例,文中报告的发生风险,代表的是公司前期业绩每上升一个单位,相对于CEO未发生变更,CEO发生变更的概率。模型(1)显示,公司前一年资产收益率与CEO变更间发生比率比为0.0341,按照上述判断原则,认为两者显著负相关,说明在民营上市公司中公司前期业绩对CEO变更的概率有显著影响,且公司前期总资产收益率每降低一个单位,CEO发生变更的概率上升96.59%(1-0.0341),表明董事会对业绩不佳CEO的监督与惩罚发挥了显著的作用。进一步按离职的CEO是否具有政治背景分组检验(模型(2)与模型(3))后发现,具有政治联系样本组,公司前一年业绩与CEO变更间没有显著的相关关系;不具有政治联系样本组,公司前期业绩与CEO变更呈现显著负相关关系,公司前期总资产收益率每降低一个单位,CEO变更发生概率上升95.2%(1-0.0480)。这表明,我国民营上市公司董事会治理对CEO变更决策的有效性只存在于CEO没有政治联系的公司,假设H1通过检验。

2.公司业绩、CEO政治联系及其变更

将CEO政治背景作为调节变量加入模型中的回归结果(见模型(4))。解释变量Performanceit-1和Politicalit与被解释变量间发生比率比均小于1,表明公司前一年资产收益率与CEO变更显著负相关,CEO政治联系与其变更显著负相关。交互项Performance*Politicalit的发生比率比大于1(1.1315),表明CEO的政治联系削弱了CEO变更的可能性与公司业绩间的负相关关系,降低其业绩—变更可能性,CEO的政治背景弱化了民营上市公司董事会对业绩不佳CEO的惩罚机制,CEO政治联系强化了其职位壕沟效应,对公司业绩与CEO业绩—变更敏感度具有显著的调节作用,假设H2得到验证。

表5 公司业绩ROE、CEO政治联系对其变更影响的Logistic回归

注:(1)*p<0.1,**p<0.05,***p<0.01。

(2)表中报告的结果为变更发生概率比(Odds Ratio)而非一般意义上的回归系数(感兴趣读者可向作者索取汇报系数的报告结果);括号中的值为Z值而非T值。

CEO个性特征中,任期、两职兼任和在外兼职均与其变更呈现显著负相关,这是由于上述因素有助于形成管理壕沟效应,从而降低其发生变更的可能性;董事会会议次数与CEO变更显著正相关,表明当公司面临较大财务风险时,董事会基于业绩改善以及风险规避的考量,将作出解雇业绩不佳CEO的决策。而当公司业绩不佳或公司处于非常态时,董事会可能频繁召开会议,借以通过解雇业绩不佳CEO;独董比例与CEO发生变更的关系不显著的原因在于我国大部分民营控股上市公司的独立董事独立性差,难以有效发挥其监督作用。

(三)稳健性检验

为了验证结论的稳健性,本文进行了如下稳健性检验:首先,采用公司业绩不同的衡量指标(如净资产收益率ROE),带入回归方程进行的验证表明,上述结果未发生实质性改变。其次,借鉴其他文献做法,剔除ST和ST*公司后进行回归分析,基本的结论也未发生实质性改变。为简洁起见,本文仅附以净资产收益率ROE作为公司业绩的替代变量进行回归的结果(表5)。与前述业绩的取值处理相同,上半年发生CEO非正常变更的采用去年数据,下半年发生CEO非正常变更的采用当年数据。对照表4,表5中模型(1)、(2)、(3)、(4)分别代表全样本、变更的CEO具有政治联系的样本和不具有政治联系的样本、以及加入调节变量的回归结果。表5显示,当采用ROE作为公司业绩的替代变量时,基本结论不变。

四、研究结论与现实意义

(一)研究结论

本文以2007-2015年沪深两市民营控股上市公司作为研究对象,将政治联系纳入CEO变更与业绩关系敏感度的研究框架中,以CEO变更作为切入点,验证CEO的政治背景对董事会惩罚业绩不佳CEO决策的影响。采用二元Logistic回归分析方法,得到以下发现:

第一,业绩不佳但无政治背景的CEO被解雇的比率远远高于有政治背景的CEO。当公司业绩不佳且CEO没有政治背景时,董事会更容易作出解雇CEO的决策。但此关系在有政治联系CEO的样本组不成立,CEO政治联系具有显著的职位壕沟效应。

第二,CEO的政治联系降低了业绩—变更的敏感性。一方面CEO通过其政治联系构筑职位壕沟弱化了董事会监督的有效性;另一方面,在我国新兴市场特有的制度背景下,为了与政府保持友好的关系,以获得资源优势,民营上市公司董事会也不会轻易解雇那些业绩不佳但具有政治联系的CEO,而需要在解雇业绩不佳CEO而聘用新的CEO有可能带来的业绩提升与失去政治联系而造成的损失之间做出权衡抉择。

第三,独立董事比例与CEO变更没有显著关系,无论CEO是否具有政治联系都是如此。设立独立董事制度的初衷在于强化董事会对CEO监督的有效性,但本研究发现独立董事比例与CEO变更没有关系,独立董事独立性悖论制约了独立董事监督有效性的发挥。

第四,CEO的个性特征影响董事会治理的有效性。两职兼任以及外部兼职均有助于CEO形成管理壕沟,从而弱化了董事会对业绩不佳CEO的解雇决策。

综上,本研究发现中国民营上市公司CEO的政治联系具有显著的职位壕沟效应,影响了董事会正式治理机制作用的发挥。

(二)现实意义

第一,目前中国民营上市公司解聘CEO并非单纯是基于专业能力的考量,政治资源是董事会决策的重要依据。尽管各国都存在政治联系现象,但在中国,民营上市公司更加重视与政府的联系,部分民营企业甚至将政治关联作为获取竞争优势的主要手段,非正式制度在资源配置方面扮演着至关重要的角色,并对正式制度产生着影响。民营企业在解雇CEO时应权衡丧失CEO的政治联系与变更CEO的未来收益,而不是将业绩不佳作为解雇CEO的唯一考虑。

第二,董事会对CEO监督的有效性若过度受制于CEO的政治联系,可能削弱正式制度的有效性。为了获取关系资源,公司董事会常常不会对具有政治联系的CEO作出立即变更的决策,但这种行为也可能给公司带来更高的治理成本与治理风险,例如滋生权钱交易、官商勾结等腐败行为。过度关注外在的政治联系,可能导致企业忽略内功的修炼从而丧失长期竞争优势等。因此,民营公司不仅要根据制度情景实施积极的政治联系,正确对待和处理CEO与政府之间的关系,更重要的是通过正式的制度建设,强化董事会治理的有效性,以降低治理成本,规避治理风险,提升可持续发展能力。

第三,在CEO拥有政治联系并兼任董事长时极易形成职位壕沟,干预董事会对业绩不佳CEO的解雇决策,从而降低董事会治理的有效性。因此,民营上市公司要注意具有政治联系的CEO两职兼任时的治理风险防范,强化CEO变更机制的有效性。

第四,政府应正视正式制度供给不足的问题,完善法律并强化市场的资源配置作用,为民营企业发展提供公平的竞争环境,降低企业对政治关联的过度依赖,鼓励企业通过构建良好内部治理结构与治理机制培育其长期可持续成长能力。

应当指出的是政治关联对CEO变更与业绩敏感度的影响极为复杂,不同的治理情景下,其影响方式与作用程度有别,未来研究应深入探讨制度环境、企业内部行为与资源能力等因素对政治关联与业绩变更敏感性关系的影响。此外,本文对政治联系的衡量采取了0,1赋值法,今后研究可以考虑采用更加详细的CEO政治联系的层次与强度指标,以更为全面的了解CEO政治联系对业绩—变更敏感性的影响过程与作用程度。