税收筹划、审计意见与企业价值

曹耿耿

摘要:税收筹划作为公司的一项财务管理活动,是公司经营活动中一项永恒的话题。本文通过理论分析与实证研究探讨了税收筹划与企业价值的关系,以及审计意见在二者关系中所起的调节作用。

关键词:税收筹划;审计意见;企业价值

随着资本市场的进一步发展,税务问题与公司治理的联系越来越密切。税收政策的不稳定性让企业在进行税收筹划时有更多的自主选择性,给企业带来了较大的税收筹划空间。但是因为税收筹划具有明显的法律边界性,加上纳税人隐形道德风险的存在,使得税收筹划在实际运用中往往有悖于政府的设立初衷。作为外部审计师,对被审计单位的合法合规经营具有一定的监督作用。所以本文将税收筹划、审计意见与企业价值放在一起研究,试图用新的视角和方法来审视税收筹划与企业价值的关系,并对企业的税收筹划行为提供一定的建议。

一、文献回顾

税收筹划一直是国内外学者研究的热点问题。美国税务专家斯科尔斯等(1992)提出有效税收筹划的概念,它提醒企业在从事投融资等相关活动时,不仅要考虑税收成本,还要考虑由此可能带来的非税成本的增加,并以最大化税后利润作为目标。在我国,杨焕玲(2011)等从法律角度探讨了税收筹划的法理性;郭志平(2017)等研究了税收筹划中存在的涉税风险问题;赵景文等(2012)等研究了税收筹划与盈余管理的关系,说明税收筹划是盈余管理的方式之一。关于税收筹划与企业价值的研究,传统理论认为税收筹划有助于企业价值的提高。但现代理论认为,税收筹划在某些条件下才能提高企业价值。魏斯巴赫(2002)发现国家对于税收筹划的监管和惩处力度是很低的,即使是对那些采用最激进筹划行为的公司也是如此。李成等(2016)发现董事会内部联结的适当监督作用对税收规避提升企业价值起到了正向调节作用。而王静等(2014)发现公司治理在税收规避与企业价值间起正向调节作用。

截止目前,很少有人对税收筹划、审计意见与企业价值三者之间的关系进行研究。本文试图从税收筹划的适度性角度,并考虑审计意见,利用新的方法来重新审视二者之间的关系。

二、理论分析与假设提出

企业税收筹划的的设立初衷是合乎法规的。但是根据委托代理理论,代理人可能为了谋取个人私利,而进行过度不当的筹划行为。Desai等(2006)研究了在委托代理理论下,代理人为了谋取私利而进行不当的行为,进而降低了企业价值。所以企业在进行合法适度的税收筹划时会增加企业价值,当企业为了谋取私利进行过度不当的税收筹划行为时,企业价值会降低。据此我们提出:

假设1:税收筹划与企业价值存在倒U型关系。在一定区间内,企业价值随着税收筹划的增加而上升,超过该区间,企业价值随着税收筹划的增加而下降。

现有的研究表明,国有企业因为在税收筹划过程中面临更多的政治成本,因而相对于非国有企业来说更缺乏有效的激励机制。吴雪晖(2013)指出国有企业的管理层通常具有政治背景,出于自身职务晋升和保持政企关系的需要,其在实施税收筹划活动时可能会更多的服从于政府的安排,降低了税收筹划的积极性。所以,国有企业的管理层在税收筹划方面会缺乏激励,因此其税收成本可能要高于非国有企业,对企业价值的作用幅度也要小于非国有企业。据此我们提出:

假设2:相对于国有企业来说,非国有企业进行税收筹划对企业价值的影响更大。

另外,审计师对被审计单位的经营活动是否符合鉴证标准而发表审计意见。审计意见具有鉴证和信息传递的作用。陆菲等(2013)的研究发现四大审计的公司比非四大审计的公司具有更强烈的税收筹划动机。所以根据审计意见的信息传递理论,如果企业在上一年被出具非标准审计意见,那么管理层在本年可能会约束过度的税收筹划行为,审计意见在二者的关系中起到负向的调节作用。据此我们提出:

假设3:相对于上一年度被出具标准审计意见的企业来说,上一年度被出具非标准审计意见的企业,其税收筹划与企业价值之间的倒U型关系会有所减弱。

三、研究设计

(一)样本选取及变量说明

本文以深沪两市公司为研究对象,研究期间为2013-2016年,并对样本数据进行以下处理:删除ST公司、金融行业公司、资不抵债和有缺失值的公司,得到9554个数据。以净资产收益率(ROE)作为因变量,以会税差异(BTD)和其平方项(BTD2)作为自变量,以上年审计意见(OP)作为调节变量,并控制资产负债率(LEV)、总资产周转率(TAT)、企业性质(CN)、企业规模(SIZE)和年度(YEAR)指标。

(二)模型构建

模型一:ROE=α0+α1BTD2+α2BTD+

α3LEV+α4TAT+α5SOE+α6CN+ΣYEAR+ε

模型二:ROE=β0+β1BTD2+β2BTD+

β3LEV+β4TAT+β5CN+ΣYEAR+ε

模型三:ROE=γ0+γ1BTD2+γ2BTD+

γ3OP*BTD2+γ4OP*BTD+γ5LEV+γ6TAT+

γ7CN+γ8SIZE+ΣYEAR+ε

四、實证分析

(一)变量描述性统计

表1报告了主要变量的统计分析。从表1看出,ROE的最大值为0.355,最小值为-0.525,说明不同企业间的ROE差别较大。BTD的均值为0.002,最大值为4.991,最小值为-4.868,说明不同公司其税收筹划程度和方向差异明显。审计意见的中位数是0.006,均值是0,说明上年被出具标准审计意见的企业居多。

(二)回归分析

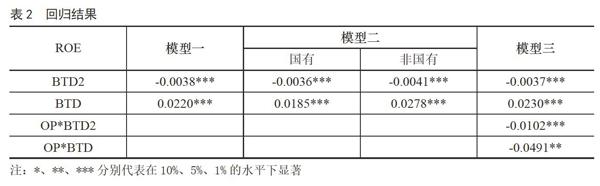

表2报告了模型一、二和三的回归结果。限于篇幅的原因,这里只列出主要解释变量的回归结果。从回归结果可看出,模型一验证了税收筹划与企业价值存在倒U型关系的假设;模型二验证了相对于国有企业来说,非国有企业中二者之间的倒U型关系更为明显;模型三在考虑了OP这个因素以后,发现审计意见在税收筹划与企业价值之间起着负向调节作用。

(三)稳健性检验

为了使实证结果更具说服力,本文采取自变量替代法和因变量滞后一期这两种方法进行稳健性检验。结果与上述结论一致,这里不再列示。

五、结论及建议

通过以上的分析得出以下结论:税收筹划与企业价值存在倒U型关系。在某一范围内,企业价值随着税收筹划的增加而上升,超过这一范围,企业价值随着税收筹划的增加而下降。在考虑审计意见时,发现审计意见在二者之间的关系中起着负向调节作用。由此说明企业不能为了自身的私利,进行不当过度的税收筹划行为,这样的经济后果往往是适得其反的。据此提出以下几条建议:

第一,政府应该加强税收征管,让企业既能真正的享受税收优惠,又能遵纪守法,不断完善我国的税收法律政策和体系。

第二,企业应该加强自身法律意识和税收筹划能力的提升。在遵守法律法规的前提下,制定出本企业的最优税收筹划方案。

第三,会计师事务所应该注重加强自身职业能力的提升以及对企业税收筹划行为的关注。为了降低执业风险和自身责任,事务所应秉持公正客观的态度对被审计单位进行审计。

参考文献:

[1]赵景文,许育瑜.两税合并、税收筹划与盈余管理方式选择[J].财经研究,2012 (1):135-144.

[2]黄董良.企业税收筹划的目标定位与风险问题探讨[J].税务研究,2004 (3):66-68.

[3]王文迪.公司治理介入税务筹划效应的实证研究[D].中南大学,2013.

[4]张丁云.企业财务管理中的税收筹划[J].会计之友,2011 (32):63-64.