国际分工与外部失衡

刘钻石 张 娟

(1.华东理工大学 商学院,上海 200237; 2.上海对外经贸大学 国际经贸研究所,上海 200336)

一、引言及文献评述

21世纪以来,中国一直保持贸易顺差,2008年贸易顺差最高达到3488亿美元,占GDP的7.7%。此后受到金融危机的影响,贸易顺差额有所回落,贸易顺差导致中国大量持有境外资产,2013年中国非黄金外汇储备为3.84万亿美元;与中国相反的是,美国近十多年一直保持贸易逆差,2006年贸易逆差达到最高点的7300亿美元,占到GDP的5.5%,截止2015年累计外债达到18万亿美元[注]数据来源:WDI数据库和http://www.usdebtclock.org/。。以中国为代表的新兴国家由于贸易顺差持有大量境外资产,而美国却长期存在贸易逆差和对外负债,这种状况被称为世界经济失衡(Bordo et al.,1999;Dooley et al.,2003)。

对于世界经济失衡的原因,很多文献是从国际分工的角度出发进行研究的。而根据对国际分工研究重点不同,这些文献又可细分为如下三类:

第一类文献从国际分工与资本流动的角度研究世界经济失衡。标准的国际分工模型允许资本在不同行业间流动,但是并不考虑资本跨国流动(Beaudry et al.,2006;Atkeson et al.,2000)。国际分工和资本跨国流动的相互关系在Cunat et al.(2004)的研究文献中有所体现,但是本文主要利用H-O模型分析贸易条件和产出的关系。Antras et al.(2009)认为,当国家间金融发展水平以及行业金融依赖度存在不同时,国际分工和资本流动就会产生互补性。Ju et al.(2009,2011)、Jin(2012)利用动态一般均衡模型分析国际贸易与资本国际流动之间关系后认为,劳动力丰裕的国家更容易受到劳动密集型部门的技术冲击,更倾向于发展具有比较优势的劳动密集型产业,过剩的资本就会流向生产资本密集型产品的国家。张若雪等(2010)认为,在产品的全球价值链生产体系中,生产制造部门会向劳动力成本低的发展中国家转移,而技术创新能力较强的发达国家则会专门从事产品设计和研发,因此,由于发达国家和发展中国家在全球价值链上的分工不同,导致发展中国家出现贸易顺差和资本外流,从而形成世界经济失衡的状况。

第二类文献从制造业和金融业国际分工的角度研究世界经济失衡。Bao et al.(2009)、徐建炜等(2010)、Mao et al.(2012)认为,外部失衡在很大程度上可以用国际分工新格局解释:一方面,以美国、英国为首的国家逐渐形成以金融服务业为比较优势的经济结构,进而长期吸引资本的流入;另一方面,以德国、日本和中国为首的国家则形成以制造业为比较优势的经济结构,能够创造超过自身消费能力的财富,过剩的资本则会流向金融发达的国家。Bernanke(2005)、Caballero et al.(2008)认为,发展中国家金融系统比较落后,无法把储蓄有效转化为投资,从而导致了所谓储蓄“消化不良”,而美国成熟的金融系统易于吸引国际投资者的大量廉价资本流入。祝丹涛(2008)认为,中国金融系统的低效率使得储蓄转化投资的能力不足,容易诱发金融账户的逆差和经常账户的顺差。Song et al.(2011)认为,中国的国有金融系统主要服务于国有企业,而民营企业资本积累只能依靠自身储蓄,随着低效率的国有企业在GDP中占比下降,国有金融系统就有一部分储蓄剩余形成中国对外顺差,并转化为境外资产,落后的金融系统和不平等的市场准入机制是中国国际收支出现顺差的主要原因。

第三类文献从贸易壁垒和国际经济一体化角度分析世界经济失衡。Dooley et al.(2003)、Bruha et al.(2008)、Manova(2013)等分析国际贸易减少和跨国投资成本降低对世界经济失衡的影响后认为,这两种国际经济行为中交易费用的降低会促进落后地区的FDI,扩大发达地区的消费规模,这是造成世界经济失衡的根本原因。Ju et al.(2011)把动态一般均衡框架和H-O模型结合起来分析关税壁垒的降低对国际分工和外部失衡的影响后认为,贸易自由化会引起发展中国家资本外流和世界经济失衡。Barattieri(2014)认为,货物贸易与服务贸易在国际市场上的开放度并不一致,货物贸易的冰山成本远远低于服务贸易,因此比较优势为货物贸易的国家对比较优势为服务贸易的国家会形成贸易顺差,从而造成世界经济失衡。

以上三类文献都认为要素禀赋、金融发展和贸易壁垒会影响国家间比较优势和贸易结构,最终引起资本要素的跨国流动和外部失衡。但是以上文献都假定初始比较优势为外生的,即一国的比较优势在开始贸易时就已经确定了,贸易壁垒的下降和金融发展水平的提高令比较优势进一步得到发挥。而本文则在新古典增长模型的基础上将比较优势和国际分工内生化,进而分析技术进步、金融市场发展水平、关税水平和劳动人口对外部失衡的影响。

二、模型分析

本部分通过建立无限期两部门一般均衡模型,以分析动态均衡条件下各种因素对比较优势和外部失衡的影响。在动态一般均衡模型中,资本禀赋是内生的,不再是国际分工的影响因素,因此模型分析中引入了中间品技术水平、金融中介发展水平和贸易关税壁垒等外生变量。

(一)模型设定

1.消费与投资

(1)

(2)

Kt+1=(1-δ)Kt+It

(3)

其中:pt表示最终产品在时期t的价格;It表示家庭在时期t的投资水平;Lt表示劳动力数量;rt为家庭在时期t获得的实物资本收益率;rb表示国际债券收益率,本文假定其外生并且保持不变;trt表示进口产品的关税收入;δ是实物资本折旧率,且0<δ<1。

2.企业生产

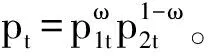

最终产品的生产函数可以设定为:

(4)

其中,Dit(i=1,2)表示生产最终产品Dt所使用的中间产品i的具体数量;ω表示中间产品D1t的份额,0<ω<1。

中间产品的生产函数设定为:

(5)

其中,Zit(i=1,2)表示在生产中间产品Xit过程所使用的资本数量;α表示资本份额,本文假定第一类中间品为劳动密集型产品,第二类中间品为资本密集型产品,即0<α1<α2<1;Ait表示第i部门技术水平,Lit表示i部门使用的劳动力,AitLit表示有效劳动。

3.一般均衡

在一般均衡条件下,消费者终身效用最大化,生产企业利润最大化,并且要素市场和商品市场都要出清。假定市场中存在Lt个单位标准劳动,劳动力市场出清条件是完全就业,劳动力总数应与两个行业的就业人数相同,即:

Lt=L1t+L2t

(6)

在资本市场上,为了揭示一国金融发展水平对宏观经济的影响,本文引入了金融中介组织这一变量。家庭的资本投资只能通过类似于银行的金融中介组织方式进行。金融中介组织通过吸收家庭实物资本Kt和金融发展水平A3t形成资本市场上的实物资本总供给Zt,所以资本市场的资本供给总量可以表示为:

Zt=A3tKt

(7)

根据金融中介提供的实物资本,中间品的生产函数可以表示为:

(8)

一般均衡条件下,实物资本市场同样需要出清。实物资本总供给应该与两部门企业中使用的实物资本数量相同:

Zt=Z1t+Z2t

(9)

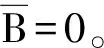

在开放经济条件下,假定本模型是小国经济模型,本国是价格的接受者,因此贸易品的定价采用外生国际价格表示。本国的宏观经济变量对贸易品价格并不产生影响,对国际债券的利率也不产生影响。中间品净出口额与国际债券利息收入之和等于国际收支,即:

(10)

(二)稳态均衡分析

1.初始经济状态——封闭经济稳态均衡

能源供需缺口进一步增大,2020年、2025年、2030年广东省能源需求缺口分别为4 225万tce、6 615万tce、10 215万tce。

根据主观贴现率计算公式可知,开放条件下的消费水平受到初始封闭稳态的影响,所以需要先分析初始封闭状态的相关变量,接下来再用家庭跨期最优化和企业最优化情况计算封闭经济条件下最终产品的消费、各个部门的就业和产出等重要经济变量。

Ct+It=wtLt+rtKt

(11)

利用家庭效用函数和预算约束条件,可以构建Bellman方程,具体公式如下:

V(Kt)=max{U(Ct)+βV(Kt+1)+Ωt{Ct+It-wtLt-rtKt}+Λt[Kt+1-(1-δ)Kt-It]}

(12)

其中,V(Kt)是价值方程;Ωt和Λt是Lagrange系数。根据广义包络条件和最优化一阶条件,可以计算出家庭的跨期最优方程,具体公式为:

(13)

(14)

(15)

通过对中间品企业的资本量进行求导,可以得出行业人均资本量kit和利率水平rt、价格水平pit之间的关系:

(16)

在封闭条件下,中间品的产出和需求相等,根据人均产出的定义可得Litxit=Xit=Dit,而最终产品利润最大化可以通过以下公式求出:

(17)

利用式(17)可以计算出:

(18)

把中间品价格和人均产出公式带入上述公式,可以得出两部门中间品生产中所使用的劳动量相对值,具体公式为:

(19)

由此可知,两部门劳动力就业相对数量与技术水平、金融发展水平和劳动力总量之间没有关系。在劳动力总量Lt=L1t+L2t已知情况下,可以求出各行业就业人数。

2.新经济状态——开放经济稳态均衡

(20)

其中,V(Kt,Bt)是价值方程;Ωt和Λt是Lagrange系数。根据广义包络条件和最优化一阶条件,可以计算出家庭的跨期最优方程,具体公式为:

(21)

通过简化,可以得到开放经济下家庭稳态消费:

(22)

从家庭跨期最优还可以得出其境外资产公式:

(23)

从式(23)可以看出,假定国外债券利率rb、资本折旧率δ外生,跨期最优化条件下家庭境外资产量的符号取决于本国资本的边际生产率r。当r

由于利率r是内生变量,所以需要求出开放经济条件下利率的决定因素。假定本国对中间产品收取的税率为τit,那么本国中间品和最终品的价格分别为:

(24)

(25)

(26)

(27)

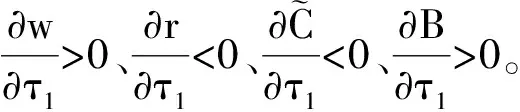

由上可知:劳动密集型部门的技术进步会提高工资水平,降低利率水平,降低消费水平,增加境外资产,引起经常账户顺差;资本密集型部门的技术进步会降低工资水平,提高利率水平和消费水平,减少境外资产,引起经常账户逆差;金融发展水平的提高对工资没有影响,但是会提高利率水平和消费水平,减少境外资产和引起经常账户逆差;劳动力数量的增加对工资水平、利率水平、消费水平和境外资产都不产生影响。

综上,如果本国进口劳动密集型产品,关税水平的提升会保护劳动者权益,提高工资水平,但是将导致消费水平下降,利率水平降低,资本出现外流。

(28)

根据式(10)和稳态国际收支CA=0可以得到:

(29)

把部门生产函数piXi和社会总支出pD代入式(29),可以计算出稳态社会总投资为:

(30)

利用此投资变量I可以计算出中间品产出piXi和中间品需求piDi,从而揭示出中间品贸易的具体结构。由于上述变量的计算公式过于复杂,无法直接得出部门技术水平Ai、金融发展水平A3、劳动力数量L和税率τi对产业结构、贸易结构、外部失衡等变量的影响,因此本文采用数值模拟的方式进行分析。

三、数值模拟

本部分模拟中间品技术水平、金融发展水平、劳动人口、关税壁垒的变化对不同经济部门、宏观经济、贸易结构、外部失衡等变量的影响。模型中相关系数来自文献中的标准取值,本国初始数值和世界外生变量值均来自封闭经济模型的初始均衡稳态值。为了对比分析,本部分同时给出了封闭经济和开放经济两种情况下的模拟结果。

(一)模拟参数和初始值的设定

本文模型中的几个参数采用Ju et al.(2011)研究使用的常用数值,同时设定这些参数国内外相同。设定跨期稳态折现率系数β为0.99,主观贴现率系数ψ为0.1,境外资产调整成本系数φ为0.0007,资本折旧率δ为0.025,最终产品生产中使用的中间品比例系数ω为0.5,而两部门中间品生产中使用的要素比例系数α1和α2分别为0.32和0.68,因而第二类中间品是资本密集型产品。

数据来源:参照Ju et al.(2011)研究,作者利用相关数据计算而得。

(二)模拟结果分析

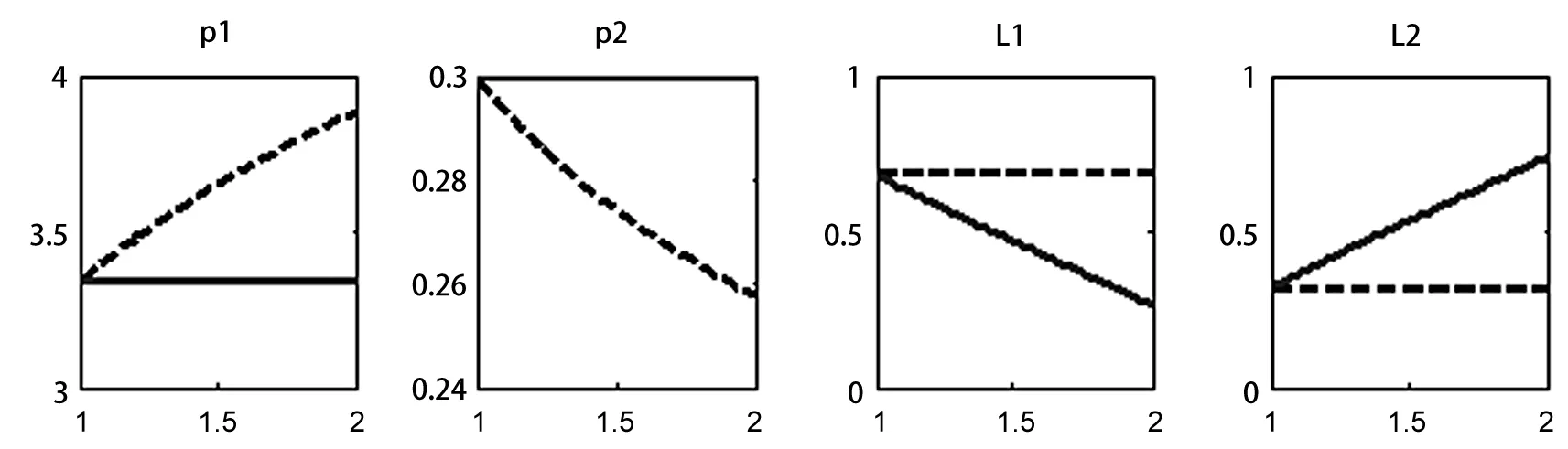

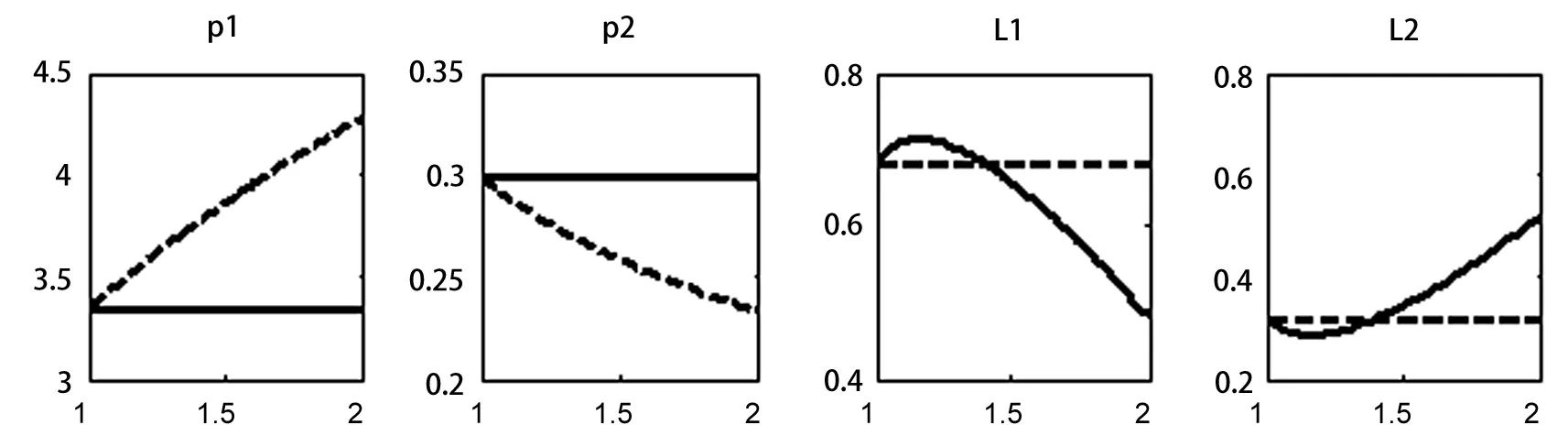

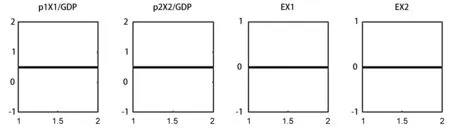

首先模拟分析中间品技术进步的影响。由于两部门的技术进步对经济影响有一定的对称性,本文只选择资本密集型行业技术A2进行模拟分析,结果详见图1。实线为海关税率为0时的开放经济中经济变量的变化情况,虚线为封闭经济中经济变量的变化情况。从图1可以看出,假定技术A2从初始值1提高到2,开放经济中的中间品价格完全由世界市场所决定,两个行业的中间品价格不会随着本国技术的变化而变动,更多的劳动力流向资本密集型部门,此时劳动密集型部门的产出将会下降,资本密集型部门产出得以提高;劳动密集型部门出现贸易逆差,资本密集型部门出现贸易顺差;消费水平上升,但是工资水平下降,人均资本也在下降;资本密集型部门技术进步会引起外部失衡,出现负的境外资产情况。

图1资本密集型部门技术进步对经济变量影响

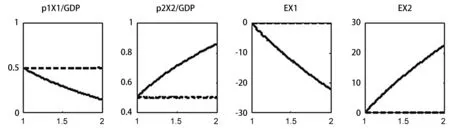

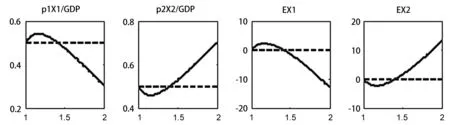

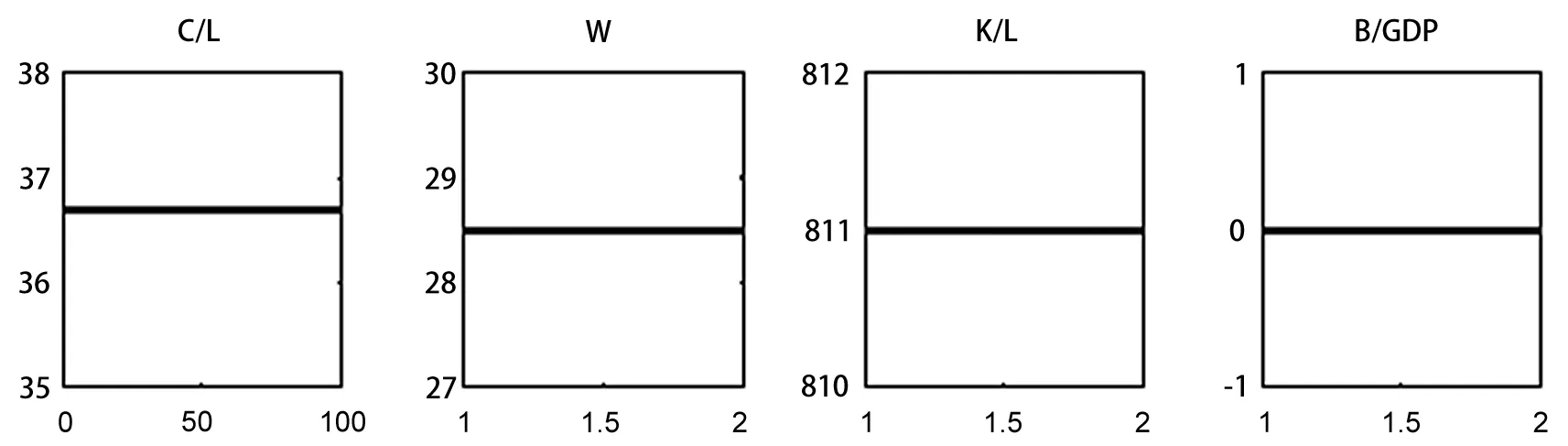

接下来我们分析金融发展水平A3变化的影响,模拟结果详见图2。假定金融发展水平A3从初始值1提高到2,开放经济条件下的中间品价格依然没有发生变化;金融发展对两部门中间品就业和产值的影响并不是线性的,劳动密集型部门的就业和产值都是呈现出先上升后下降的趋势,而资本密集型部门的就业、产值都是呈现先下降后上升趋势;金融发展会引起劳动密集型部门贸易先顺差后逆差,资本密集型部门贸易先逆差后顺差;消费水平随着金融发展而提高,但是工资水平保持不变;人均资本积累不断下降;金融发展造成负的境外资产,并且这种失衡程度要比资本密集型部门技术进步引起的失衡要大。

图2金融发展水平进步对经济变量影响

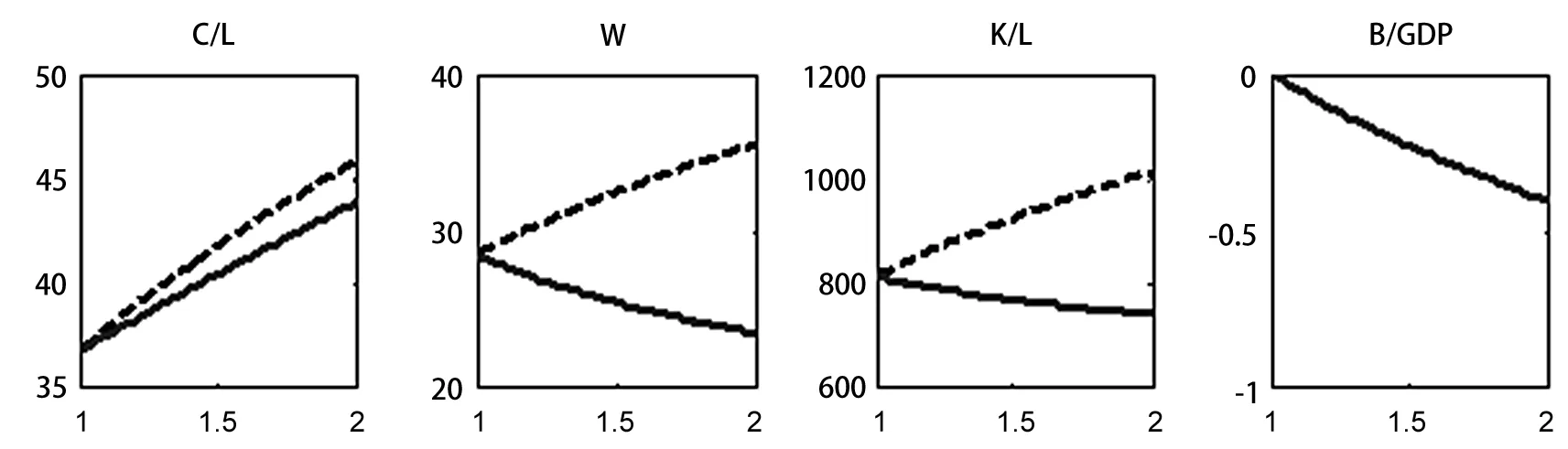

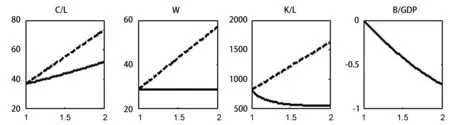

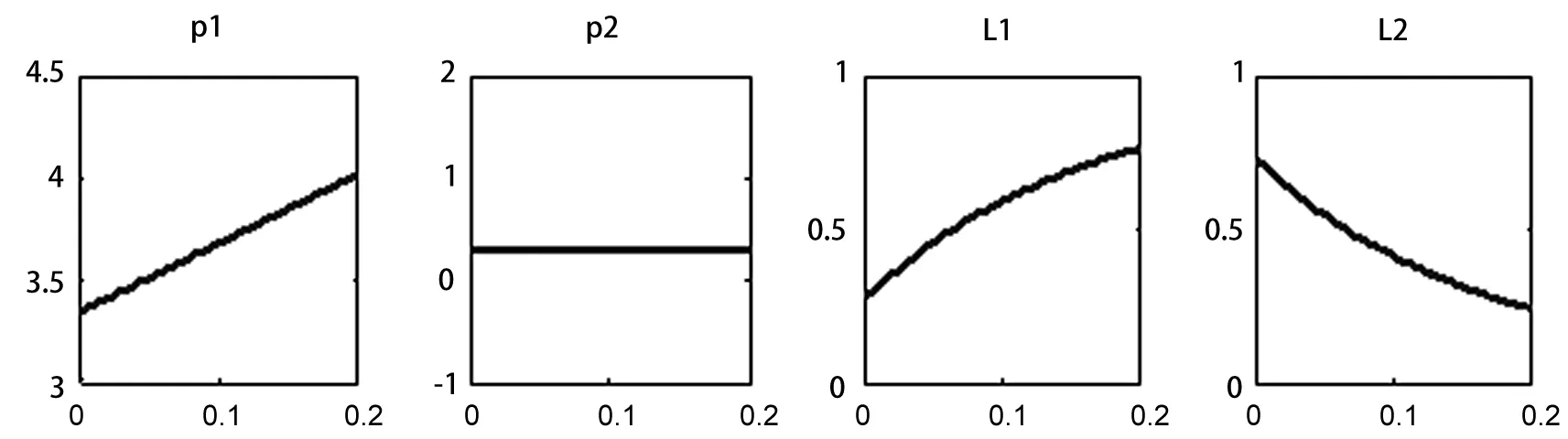

当劳动力L从初始值1增加到2时,各个经济变量变化的模拟结果具体见图3所示。从图3中可以看出,在开放经济和封闭经济中,劳动力总量的变化对大部分经济变量没有影响。中间品价格水平、部门产值、人均消费、工资水平、人均资本存量并不随劳动力数量的变化而变化,此时只有两部门的劳动力就业同比例增加。由于世界经济数据来自本国封闭经济均衡稳态值,并且劳动力供给的变化不会改变价格水平和利率水平,因此,开放经济会保持与封闭经济相同的稳态均衡值,两部门对外贸易额都为零,境外资产也为零。

图3 劳动力供给增加对经济变量影响

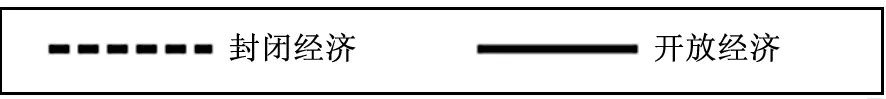

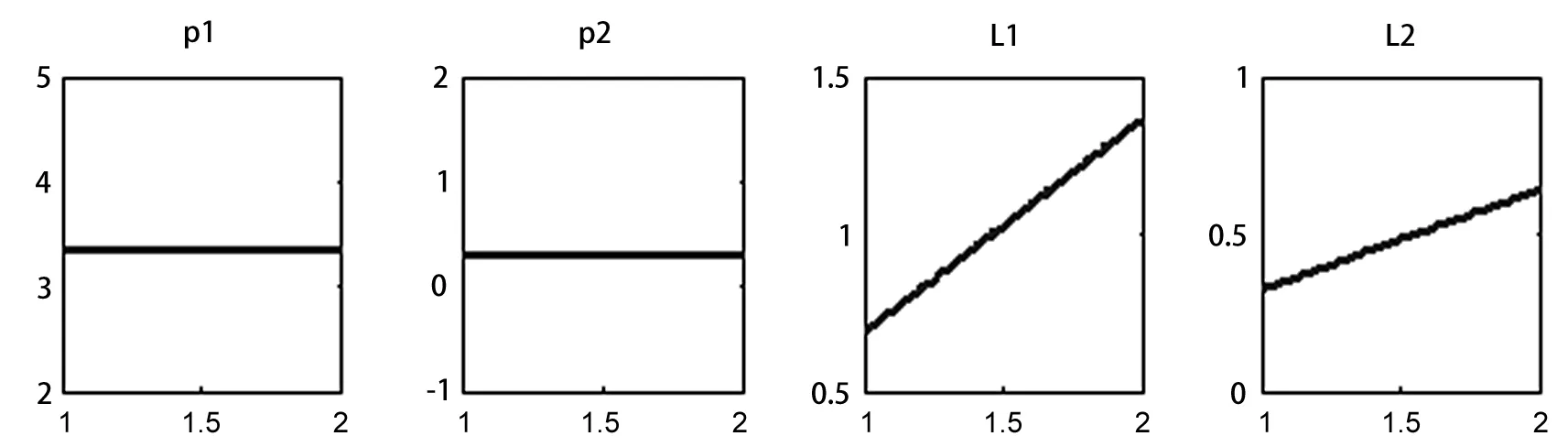

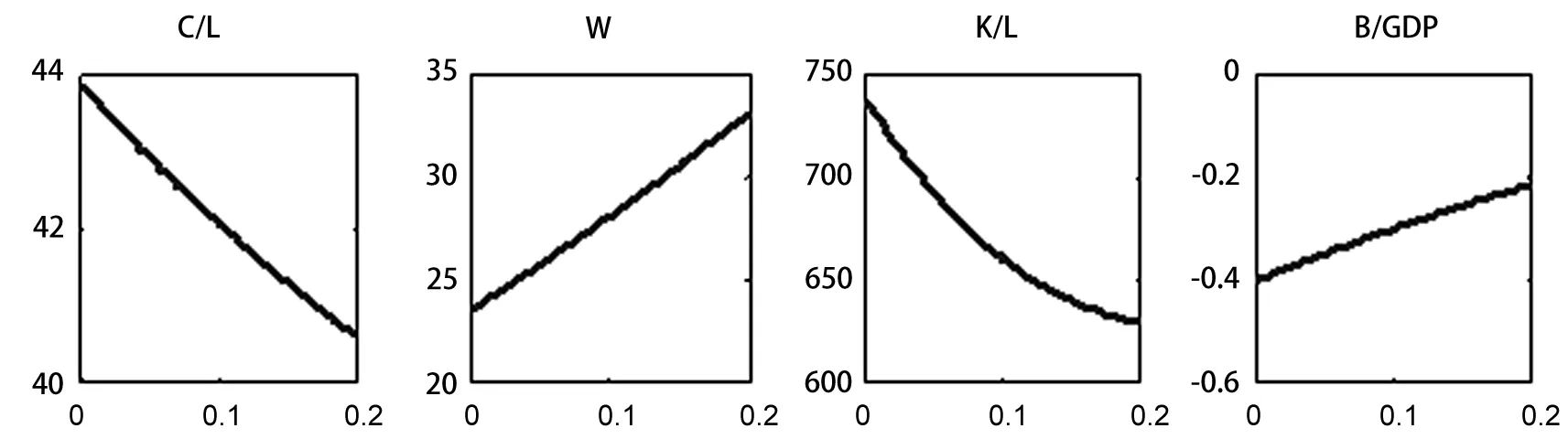

最后我们分析贸易关税壁垒τi对经济的影响。通过上文分析可知,资本密集型部门技术进步会引起劳动密集型中间品进口和资本密集型中间品出口,假定本国在资本密集型部门存在比较优势,需要进口劳动密集型产品并对其征收关税。设A2=2,贸易关税壁垒τ2从0上升为20%,各个经济变量的变化见图4所示。

图4关税壁垒的提高对经济变量影响

从图4可以看出,随着劳动密集型产品进口关税的提高,其在国内的销售价格也在上升;本国资本密集型产品的价格并不受影响;进口关税保护了国内劳动密集型产业部门,导致就业人数和产值增加;资本密集型部门的就业和产值都在减少;劳动密集型部门的贸易逆差得到缓解,但是资本密集型部门的比较优势受到削弱,贸易顺差减少。劳动密集型产品关税壁垒有效提高了工资水平,但是人均消费水平和资本出现了下降;外部不平衡降低,对外负债不断减少。因此,关税壁垒是影响外部不平衡的重要因素,关税壁垒越高,外部不平衡越低。当进行自由贸易时,贸易双方的比较优势得到充分发挥,从而容易引起外部不平衡。

四、实证分析

在理论分析中,我们得出在动态一般均衡框架下国际分工与外部失衡之间的关系:当本国出口资本密集型产品时容易引起境外资产减少,甚至出现资产为负的情况。在本文的一般均衡模型中,决定贸易结构的外生变量为中间品技术水平、金融发展水平、劳动力数量、贸易关税壁垒,因此实证检验主要从这几个角度进行。根据前文的理论分析,同时考虑到实证数据的可获得性,本文的实证分析步骤由两部分组成:先实证检验贸易结构、金融发展、劳动力数量等变量对外部失衡的影响,接下来检验全球贸易自由化对世界经济失衡的影响。

检验贸易结构、金融发展、劳动力数量对外部失衡影响的模型可以构建为:

netfagit=c+α1structureit+α2financeit+α3laborit+βcνit+εit

(31)

其中,netfagit表示外部失衡变量;c表示常数项;structureit表示贸易结构变量;financeit表示金融发展水平;laborit表示劳动力数量;cνit表示其他控制变量;εit表示随机误差项;α和β是回归系数。

外部失衡变量(netfagit)采用一国净外部资产与GDP的比值表示,数据来源于世界银行的WDI数据库;贸易结构变量(structureit)参考Jin(2012)研究办法,采用一国出口商品中资本含量的比较优势指标表示,Jin(2012)通过对各国行业贸易数据与相应行业的资本密集度进行面板回归,利用回归系数反映一国总体出口资本密集度和贸易的资本比较优势,本文利用其相关数据;金融发展水平变量(financeit)参考Beck et al.(2002,2003)、Hur et al.(2006)等的做法,采用私人信贷占GDP的比重表示,利用Beck et al.(1999)最新统计的各国金融发展数据进行测算;劳动力数量(laborit)数据来自WDI数据库,单位为亿人。

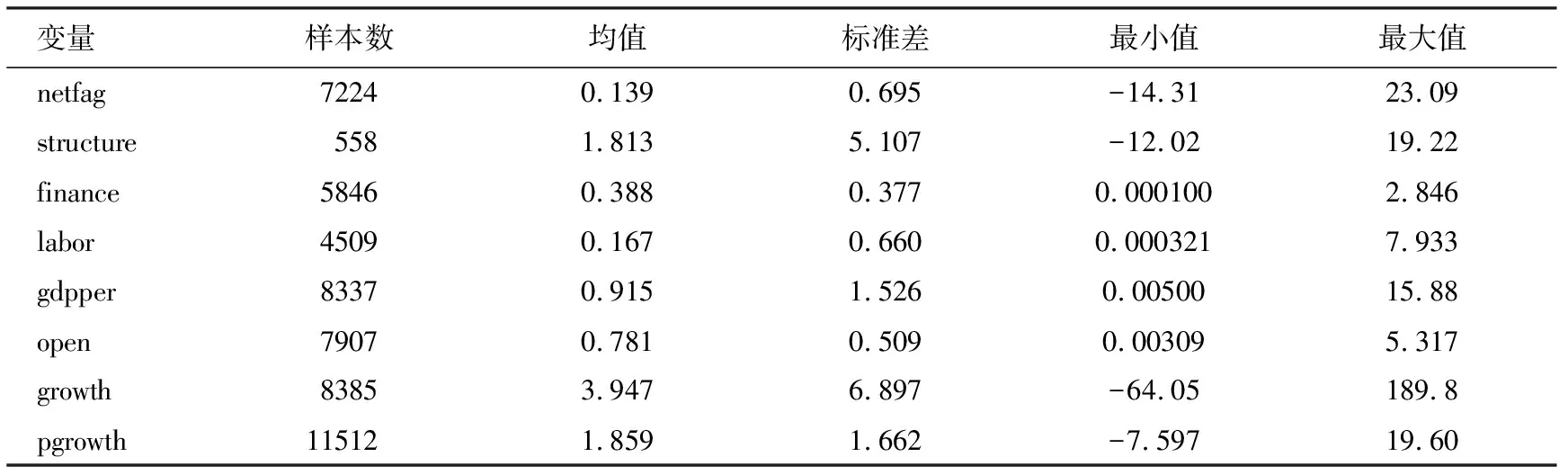

其他控制变量(cνit),该变量参考Beck et al.(2002,2003)、Hur et al.(2006)、施炳展等(2011)、Jin(2012)等的做法,选取经济发展水平、经济开放度、经济增长率和人口增长率作为其他控制变量;经济发展水平变量(ggdpperit)用人均GDP表示,单位为万美元(采用2005年不变价);经济开放度变量(openit),采用贸易额占GDP的比值表示;经济增长率指标表示为ggrowthit;人口增长率指标表示为pgrowthit。这四个变量的数据来源为世界银行WDI数据库。根据式(31)中解释变量和被解释变量的设定,可以计算出变量的统计值,具体详见表2。

表2 变量统计描述

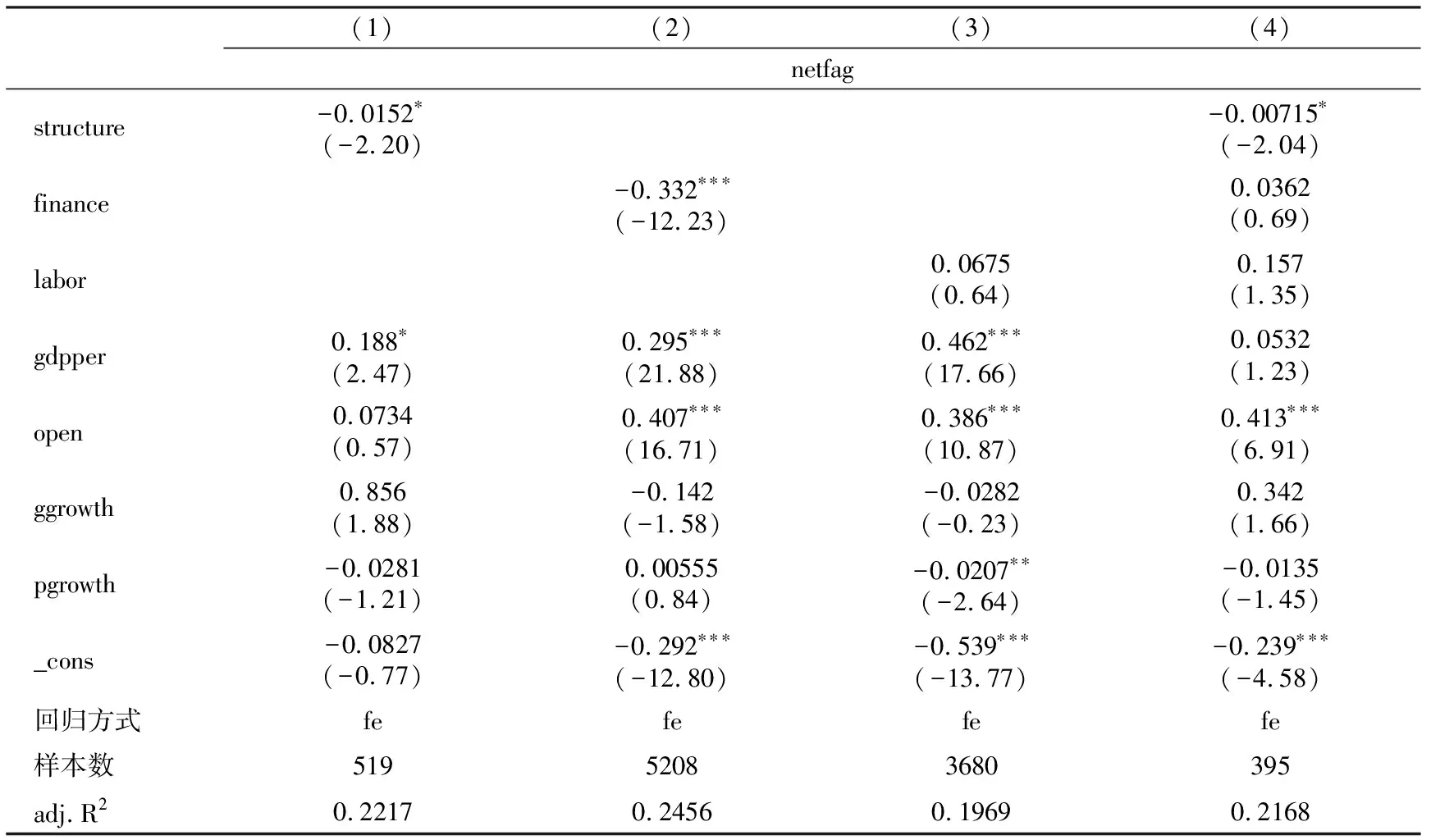

本文用贸易结构、金融发展水平和劳动力等变量对境外资产分别进行面板回归,固定效应回归结果见表3所示。从回归结果列(1)可以看出,贸易结构变量(structure)的回归系数显著为-0.015,说明出口商品中资本含量越高,越容易引起境外资产减少和国际收支逆差。这与前文的模型分析和数值模拟结果结论一致。其他控制变量中,人均GDP的回归系数显著为正,说明经济发展水平提高有利于一国境外资产的增加和国际收支顺差出现。从回归结果列(2)可以看出,金融发展水平变量(finance)的回归系数为-0.332,说明金融发展水平与贸易结构对外部失衡存在相似的影响,即数值越大越容易引起境外资产减少和国际收支逆差,这也与前文理论分析的结论相一致。其他控制变量中,人均GDP和贸易开放度的回归系数显著为正。从回归结果列(3)可以看出,劳动力数量(labor)的回归系数虽然为0.067,但是数值并不显著,这说明劳动力数量对外部失衡没有显著影响。在模型分析和数值模拟中,劳动力增加对外部失衡同样没有影响,所以实证分析结论与前文的分析结论一致。其他控制变量中,人均GDP和贸易开放度的回归系数依然显著为正。当把贸易结构变量(structure)、金融发展水平变量(finance)、劳动力数量(labor)三个变量放入同一个公式进行回归时,由于这些变量之间存在一定的共线性,所以这些变量对外部失衡的影响会发生变化。从回归结果列(4)可以看出,这三个控制变量只有贸易结构指数回归结果显著为负,其余两个变量回归结果并不显著。

表3 固定效应面板回归结果

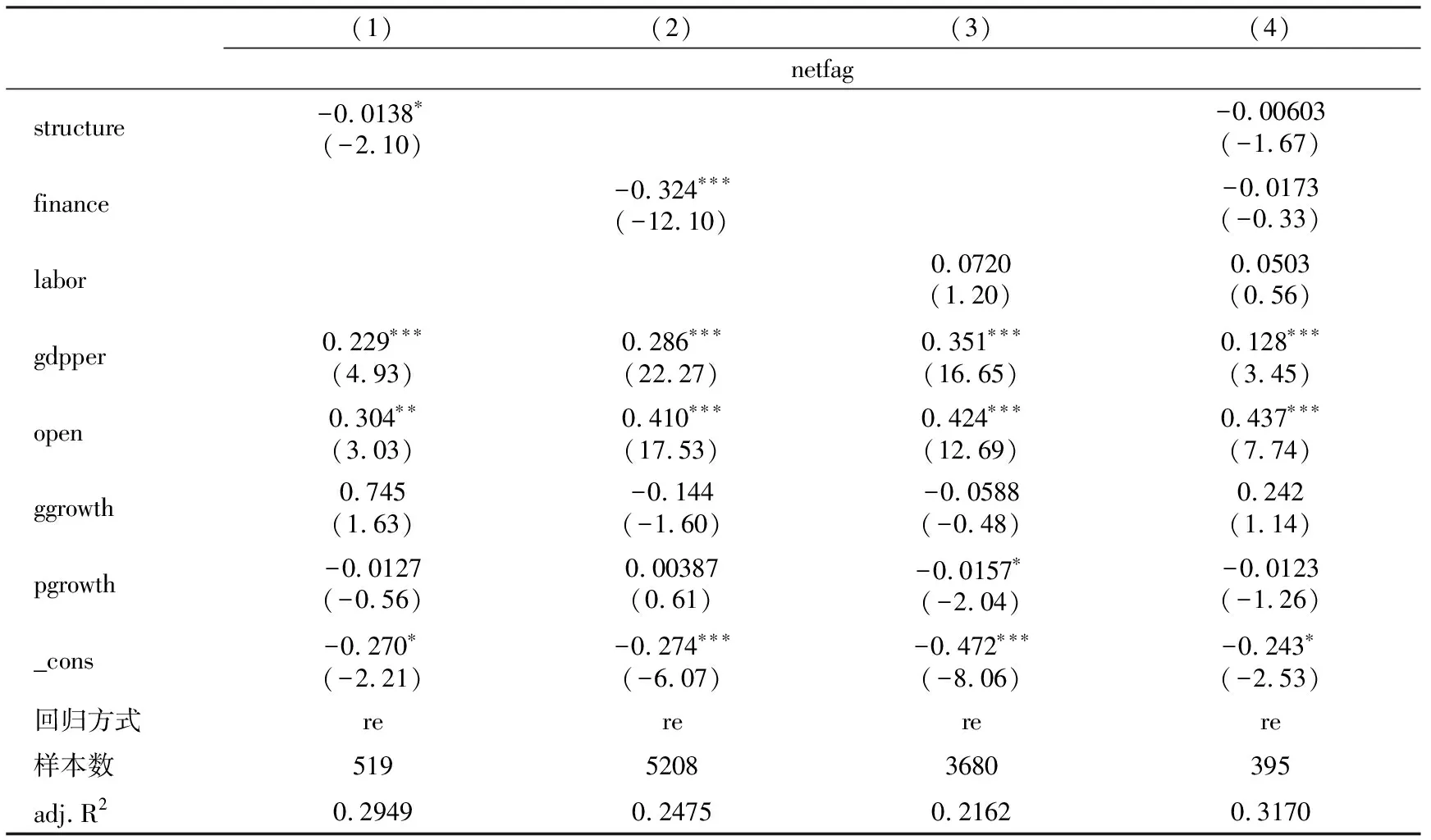

为了进一步检验外部失衡与贸易结构、金融发展水平和劳动力等变量的关系,本文还对式(31)进行随机效应面板回归,具体结果见表4所示。从回归结果列(1)—(3)可以看出,三个控制变量的随机效应回归系数符号、显著性与固定效应回归系数符号、显著性完全一致,这表明贸易结构、金融发展水平、劳动力数量对外部失衡的影响存在一定的稳健性。但是由于存在共线性的影响,在回归结果列(4)中三个变量的随机效应回归系数都并不显著,这与固定效应回归结果不同。

表4 随机效应面板回归结果

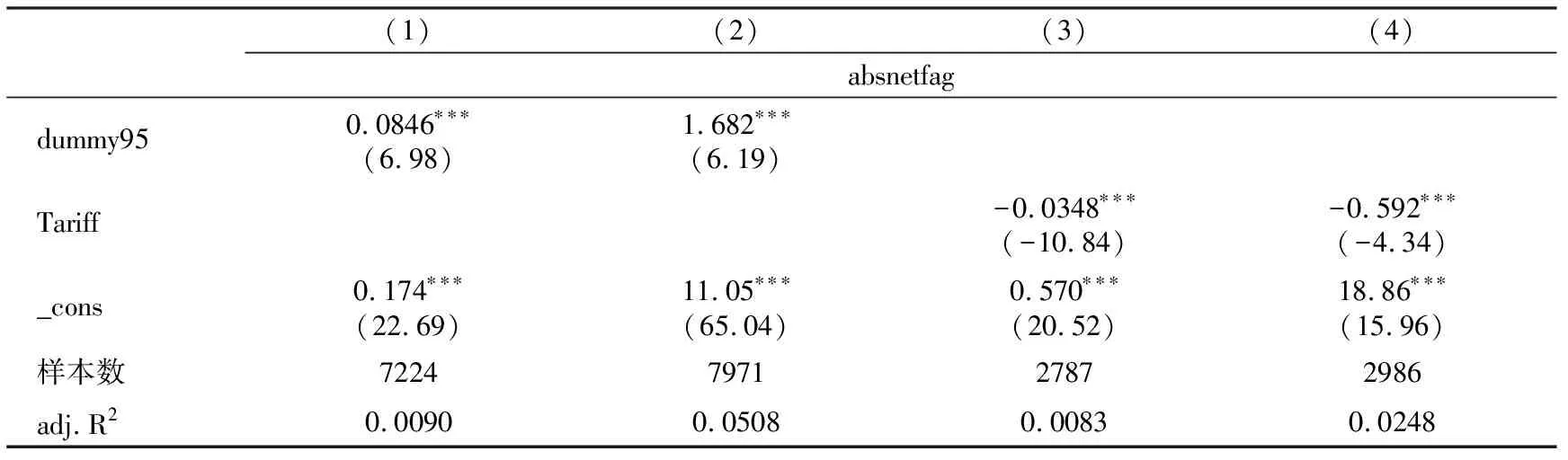

在理论分析中,贸易关税壁垒的降低会放大外部不平衡,即当本国有正的境外资产时,降低贸易壁垒会提高境外资产额;当本国有负的境外资产时,降低贸易壁垒会增加境外负债。本部分利用WDI中的贸易壁垒相关数据,对这个结论进行实证检验。首先根据WTO的成立时间,以1995年为分界,从而产生虚拟变量dummy95。1995年及以后的年份取值为1,1995年之前的年份取值为0。以各国外部净资产与GDP比值的绝对值(absnetfagit)作为被解释变量,回归结果见表5的列(1),dummy95的回归系数显著为0.0846,这说明WTO的成立降低了国家间贸易壁垒,扩大了世界经济失衡。如果以各国货物与服务贸易净值比上GDP的比值(absnetgsgit)作为被解释变量,回归结果见表5的列(2),dummy95的回归系数显著为1.682,这从另一个角度说明WTO的成立扩大了世界经济失衡。

当反映贸易壁垒的解释变量为关税tariffit时,利用其对外部失衡变量absnetfagit和absnetgsgit进行回归,具体结果见表5。从中可以看出关税tariffit的回归结果都显著为负,说明贸易关税的降低会扩大各国外部不平衡,这进一步验证了贸易自由化会引起世界经济失衡的结论。

表5 贸易壁垒效应回归结果

五、总结性评论

本文通过构建无限期两部门一般均衡模型,分析了中间品技术水平、金融发展水平、劳动力数量和贸易关税壁垒四个外生变量对国际分工和外部失衡的影响。研究结果表明,在开放经济条件下,资本密集型部门的技术进步、金融发展水平的提高都会促进资本密集型产品生产和出口,引起境外负债的增加,但是劳动力供给的增加对国际分工和外部失衡没有影响;如果一国出口资本密集型产品的同时进口劳动密集型产品,对进口产品征税则会缓解这种失衡,保护本国劳动密集型产品,但是消费水平和社会福利也会降低。

近二十年来,特别是中国加入WTO之后,中美之间的贸易壁垒大大降低,中美贸易失衡也在不断加剧,这种失衡可以用本文的理论框架进行解释。从两国的要素禀赋和产业结构可以看出,美国的金融服务业和资本密集型制造业比较发达;中国在城市化过程中,大量的农村剩余劳动力转移到城市就业,因此中国的劳动密集型制造业有成本方面的优势。根据本文的国际分工框架,在中美双边贸易结构中,美国吸引中国储蓄资本流入,通过发达的金融市场,进入资本密集型制造业;而中国劳动密集型制造业的技术进步,会引起美国一部分制造业向中国转移,进而形成世界工厂。在国际收支账户中,这种国际分工就体现为中国对美国净出口和经常账户顺差,因此中美贸易失衡就是两国之间国际分工的结果。

美国政府把中美贸易失衡的原因归结于中国,是不合理的,这种外部失衡是由中美双方的比较优势和国际分工决定的。美国以贸易逆差为理由,提高中美贸易壁垒,这不仅不会改变美国的总体贸易逆差,反而会给两国的经济发展带来伤害。随着中国人口红利的消失,中国劳动密集型产业的比较优势也会消失,中美之间国际分工格局随之会发生改变,这种外部失衡自然就会得以缓解。在中国现有的产业政策推动下,中国的制造业越来越由劳动密集型行业向着技术密集型和资本密集型行业转型。在这个过程中,需要投入大量资本进行研发和设备升级,因此不会出现中国储蓄流出的现象,国际收支账户也不会出现持续的贸易顺差。

——基于进口关联化、多样化与高度化的多维视角