2018年农商行竞争力评价报告

背景

2017年是我国金融业深化改革的重要一年,去杠杆、补短板、防风险是金融工作的主要任务。随着金融改革的深入推进, 银监会对“三套利”“四违反”“四不当”“十乱象”进行了专项整治,当前金融监管体制框架的雏形已经基本形成,中央经济工作会议将防范化解重大风险作为三大攻坚任务的首要任务。为防范金融风险,接下来一段时间内去杠杆仍是一项重要而又艰巨的任务,商业银行资产扩张速度减缓,传统业务盈利空间受到进一步的挤压,在此背景下农村商业银行的发展备受关注。

农商行作为商业银行的一种重要类型,在服务实体经济、农业发展以及践行普惠金融过程中发挥着重要作用。目前全国共有农商行222家,其中26家资产规模在1000亿元以上,59家资产规模在300亿~1000亿元之间,101家资产规模在100亿~300亿元之间,36家资产规模在100亿元以下。

根据银监会公布的数据,截至2017年末,农村金融机构(包括农商行、农村合作银行、农村信用社和新型农村金融机构)总资产规模达到32.82万亿元,同比增长9.78%,而同期中国银行业整体增速只达到了8.31%。就单个农商行来看,目前资产规模位于前五位的分别是重庆农村商业银行、北京农村商业银行、上海农村商业银行、广州农村商业银行和成都农村商业银行(见表1),资产规模都达到了7000亿元以上,且资产规模增长速度基本都在10%以上,可见农商行发展势头依然迅猛。

经过多年的发展,一批业绩良好、经营规范的农商行脱颖而出,并且越来越多的农商行进入资本市场。截至2017年末,A股上市的农商行有5家,H股上市的农商行有3家,新三板上市的农商行有3家(见表2)。随着农商行风险管理水平的不断完善和盈利能力的增强,未来还将会有更多优秀的农商行参与到资本市场中来。

由于农商行数目较多,区域性较强,财报披露的标准也各 不相同,对此,本报告所分析的农商行以资产规模居于国内前五位和已经上市的农商行为主。农商行是我国银行业的重要组成部分,截至2017年末,全国农商行总资产规模占银行业金融机构的7%,国有商业银行、股份制商业银行以及城商行总资产规模占比分别达到了52%、24%和17%(见图1)。总体来看,农商行的资本实力还是处于相对劣势地位,而数目较少、经营范围较广的国有商业银行和股份制商业银行在市场中处于优势地位。

2017年,尽管国内外形势错综复杂,但国内经济总体上实现了超预期的增长,GDP同比增长6.8%。物价温和上涨,全年CPI 同比增长1.6%,PPI同比增长6.3%。国际上英美加息、特朗普税改等事件对全球经济增长以及流动性产生冲击,但市场对此已有较为充分的预期,总体影响趋于平稳。

面临复杂多变的外部环境,中国银行业在切实降低自身经营风险水平,牢牢坚守不发生系统性金融风险的底线,同时不断增强自身服务实体经济的能力。2014年以来,中国银行业总资产、总负债规模持续增长,呈逐步扩大的态势。截至2017年末,农商行资产总额为130348.6亿元,较上年增长7.7%;负债总额为120075.6亿元,较上年增长7.1%(见图2、图3)。整体上,农商行资产质量压力有缓解的趋势,主要农商行流动性水平有所提高,抗风险能力稳步提升。以下从资本状况、资产质量、盈利能力和流动性水平四个方面对主要农商行的2017年财务状况进行分析,各项数据来源于各农商行披露的财務报表。

资本状况

2017年12月8日,巴塞尔委员会发布了《巴塞尔III:后危机改革的最终方案》,要求银行业不断完善资本约束机制,进一步增强商业银行经营的稳健性。根据银监会披露,截至2017年末, 我国商业银行核心一级资本充足率为10.75%,一级资本充足率为11.35%,资本充足率为13.65%,相较于2016年底略有提升。目前,商业银行的资本充足率整体高出监管标准2~3个百分点。下面着重分析主要农商行的资本充足率状况。

如图4所示,在资本充足率方面,最高的为北京农商行(14.58%),最低的为广州农商行(12%)。相较于2016年,11 家农商行中有4家有所提高,7家农商行保持不变或者有所降低。增幅最大的是上海农商银行(17.34%),降幅最大的是吉林九台农商银行(11.53%)。

一级资本充足率方面, 最高的为江苏江阴农商银行(12.95%),最低的为吉林九台农商银行(9.47%),多数农商行的一级资本充足率保持在10%以上,但整体上依然低于全国商业银行一级资本充足率的平均水平(11.35%)。相对于2015年,11家主要农商行中有4家农商行的一级资本充足率水平有所提高,增幅最大的为广州农商行(8.1%);7家农商行的一级资本充足率水平有所下降,降幅最大的为江苏常熟农商行(9.24%)。主要上市农商行的一级资本充足率压力相对较大(见图5)。

核心一级资本充足率方面, 最高的为江苏江阴农商银行(12.94%),最低的为吉林九台农商银行(9.47%),整体上基本达到了全国商业银行平均核心一级资本充足率水平(10.75%),核心一级资本充足率水平较高。相较于2016年, 11家农商行中有4家在核心一级资本充足率水平上有所上升, 上升幅度最大的是广州农商银行(8.0%);7家农商行核心资本充足率水平有所下降,下降幅度最大的是江苏常熟农商银行(9.35%)(见图6)。

资产质量

2016年,我国商业资产质量方面面临的压力持续上升,不良贷款率和不良贷款绝对额均出现了上升,商业银行整体的拨备覆盖率有所降低,风险抵补能力有所减弱。

商业银行不良贷款余额为1.71万亿元,不良贷款率1.74%; 关注类贷款余额为3.41万亿元,关注类贷款率3.49%。商业银行贷款损失准备余额为3.09万亿元,比2016年底增加了4000多亿元;拨备覆盖率为181.42%,比2016年底上升了5.02个百分点; 贷款拨备率为3.16%,比2016年底上升了0.09个百分点。拨备余额和拨备覆盖率比较高。

对于主要农商行的资产质量,以下将从不良贷款、风险抵补能力、贷款集中度三个方面进行分析。

不良贷款情况

从不良贷款绝对额度来看,2015~2017年,主要农商行不良贷款的绝对额度都有不同程度的上涨。相较于2016年,8家主要农商行中有5家银行不良贷款余额明显上涨,另外3家略微下调或基本持平。从不良贷款率角度来看,相较于2015年和2016年, 主要农商行不良贷款率略微上涨或者略微下降,总体上相对稳定(见图7)。

从不良贷款的组成结构来看,关注类贷款占比相对较高, 次级贷款、可疑类贷款和损失类贷款占比依次递减。2017年, 9家主要农商行的关注类贷款占比最高的为江苏张家港农商行(6.42%),最低的为上海农商银行(0.9%);次级类贷款占比最高的同样也是江苏张家港农商行(1.57%),最低的为广州农商行(0.35%);可疑类贷款占比最高的为广州农商行(0.87%),最低的为江苏常熟农商行(0.04%);损失类贷款占比最高的为江苏吴江农商行(0.4%),最低的分别为重庆农商行(0.01%)和江苏常熟农商行(0.01%)(见图8)。

尽管主要农商行的不良贷款问题并没有明显暴露出来,但考虑到经济增长的下行压力依然较大,国民经济仍然徘徊在低位运行,加之不良贷款的确认存在一定滞后性,短期内农商银行面临的资产质量形式依然不容乐观。而对于不良贷款的五级分类主观成分较大,相比较而言,逾期贷款却可以弥补不良贷指标的不足。具体而言,逾期贷款是指所有或者部分本金或利息已经逾期1天或1天以上的贷款,相对较为客观。

图9显示了近三年来11家主要农商行的逾期贷款情况。整体而言,资产规模靠前的5家农商银行逾期贷款的额度也较高,远远超过资产规模适中的6家上市农商行。就单个农商行来看,广州农商行近三年来位列逾期贷款额度的榜首,分别达到87.52亿元、87.44亿元和59.65亿元。尽管相较于2016年,逾期贷款额度有了大幅下降,下降幅度达31.78%,但是总体逾期贷款规模依然是可观的。北京农商银行在2017年逾期贷款额度下降幅度最大,达到了61.26%,资产质量有了较大的提升。

图10显示了近三年来11家主要农商行的逾期贷款比情况。逾期贷款比是银行贷款减值准备与逾期贷款的比值,反映了银行的贷款风险控制能力。虽然在逾期贷款额度上,资产规模靠前的5 家农商行远高于其他6家上市农商行,但是在逾期贷款比上,资产规模靠前的5家农商行和6家上市农商行的差别并不是特别明显,甚至逾期额度较高农商行的逾期贷款比更高(如北京农商行)。就单个银行来看,近三年来北京农商行的逾期贷款比一直名列前茅,均达到了3.0以上,2017年甚至达到7.64。从近三年各个农商行逾期减值比的变化趋势来看,2016年11家农商行中有8家呈现出不同程度的上升,2017年11家农商行更是全部呈现出增长的趨势,增幅最高的为北京农商行(145.36%)。

风险抵补能力

目前,银监会通过拨备覆盖率和贷款拨备率两项指标对商业银行的贷款损失准备进行综合考核,其中前者以150%为基本标准,后者以2.5%为基本标准,两者中的较高者为商业银行贷款损失准备的监管标准。

拨备覆盖率。拨备覆盖率是贷款损失准备(现一般按贷款减值准备)对不良贷款的比率,是基于不良贷款而计提贷款损失准备再进行相应计算的一项指标,其性质是衡量信贷风险抵补的程度。拨备覆盖率多寡有度,以能适应各行风险程度并符合监管要求为宜,不能过低导致拨备金不足,利润虚增;也不能过高导致拨备金多余,利润虚降。

图11显示了近四年全国主要农商行的拨备覆盖率情况。2014~2017年全国主要农商行的拨备覆盖率都保持在150% 以上。2 0 1 7 年主要农商行拨备覆盖率最高的为北京农商行(599.07%),最低的为吉林九台农商行(171.48%)。总体上大型农商行的拨备覆盖率水平要高于上市农商行,重庆农商行近四年的拨备覆盖率保持在较高水平,均高于420%。

继2014年后,主要农商行拨备覆盖率有明显下降之势。11家农商行中有7家拨备覆盖率在2015年和2016年有下降趋势,其中以成都农商行表现最为显著,2015年和2016年的下降幅度分别达到34.42%和32.62%。2017年主要农商行拨备覆盖率有所回升, 上升幅度最大的为北京农商行,较2016年上升54.78%。

贷款拨备率。贷款拨备率是贷款减值准备对贷款总额的比率。自2012年1月1日开始,银行必须满足银监会提出的贷款拨备率达到2.5%以上的要求。其中,系统重要性银行应于2013年底前达标;对于非系统重要性银行,监管部门将设定差异化的过渡期安排,并鼓励提前达标;盈利能力较强、贷款损失准备补提较少的银行业金融机构应在2016年底前达标;个别盈利能力较低、贷款损失准备补提较多的银行业金融机构应在2018年底前达标。

图12列示了近三年全国主要农商行的贷款拨备率情况。10 家主要农商行中,重庆农商行近三年来贷款拨备率水平持续高于4.1%,总体水平较高且稳定。贷款拨备率水平较低的为无锡农商行,近三年来一直保持在2.8%以下,但高于2.6%。这意味着主要农商行全部完成盈利能力较强、贷款损失准备补提较少的银行业金融机构应在2016年底前达标的任务。

从近三年贷款拨备率的变化趋势来看,10家主要农商行的贷款拨备率水平基本保持稳定,只有小幅度的波动,且保持在监管水平以上,趋势良好。2016年,10家主要农商行贷款拨备率增长和下降参半,增长幅度最大的为江苏江阴农商行(11.41%), 下降幅度最大的为成都农商行(20.89%)。2017年,10家主要农商行贷款拨备率依然是增长和下降参半,增长幅度最大的为江苏常熟农商行(12.17%),下降幅度最大的为广州农商行(12.64%)。

贷款集中度情况

贷款集中度是考察商业银行资产分散程度的重要指标,在宏观经济形势严峻、行业之间与行业内部分化严重的背景下,贷款集中度对商业银行资产质量的潜在影响尤其值得关注。根据监管标准要求,最大单一客户贷款不得超过银行净资产的10%,前十大客户贷款总额不得超过净资产的50%。2017年底,全国各主要农商行的这两项指标均符合监管要求,但也出现了一些新情况。

图13和图14分别列示了近三年全国主要农商行的单一最大客户贷款比例及最大十家客户贷款比例。在单一最大客户贷款比例方面,江苏吴江农商行的比例最高(6.93%),其次为重庆农商行(6.47%);江苏张家港农商行和江苏常熟农商行位于较低水平,分别为2.3%和1.09%。从增长趋势来看,2017年有3家主要农商行呈现上升趋势,上升幅度较大的为江苏吴江农商行和吉林九台农商行,分别增长13.79%和12.89%;下降幅度最大的为无锡农商行(19.83%)。

在最大十家客户贷款比率方面,主要农商行中,江苏吴江农商行在2017年虽有小幅下降,但是依然为主要农商行中比率最高(41.74%);重庆农商行和吉林九台农商行比率有所上升,尤其是重庆农商行上升幅度比较明显,上升幅度达277.85%;江苏常熟农商行最大十家客户贷款比率持续保持在10%左右的较低水平,同时也是2017年8家主要农商行中比率最低的(10.37%), 且最近三年来一直呈现下降趋势。

盈利能力

2017年,经济下行的压力依然存在,利率市场进程持续推进,银行资产管理提出新要求,银行利润空间进一步压缩,商业银行利润增长呈现疲软态势。但商业银行通过积极布局互联网金融,大力拓展中间业务利润空间等战略调整,控制经营成本,使得盈利水平有所回升。

以下从净利润增长率、平均资本利润率和总资产收益率三个角度评价2017年全国主要农商行的盈利水平,然后分别从影响银行利润的三个主要部分——利息收入、中间业务收入和成本控制水平出发,具体评述主要农商行的盈利能力。

盈利水平

净利润增长率。图15显示了2015~2017年全国主要农商行的净利润增长情况。11家主要农商行中有8家实现净利润连续增长,只有江苏江阴农商行呈现连续下降的趋势。资产规模较大的5家农商行净利润规模要远远大于资产规模较小的6家农商行。

2017年主要农商行净利润规模最大的为重庆农商行(90.08 亿元),较2016年增长12.59%;净利润增幅最大的为江苏常熟农商行,增长幅度达25.34%,比2016年高出18个百分点。整体上,除个别没有实现增长的农商行外,农商行2017年的净利润增长幅度要远远高于2016的净利润增长幅度。

净资产收益率和总资產收益率。平均资本收益率和总资产收益率将各行的盈利绝对规模与相应的净资产和总资产结合起来, 较好地展现了各行单位净资产或总资产的盈利水平,更有利于客观比较各行的盈利能力。根据中国银监会《商业银行风险监管核心指标》的要求,总资产收益率不应低于0.6%。

图16显示了近三年来全国主要农商行平均资本利润率情况。2017年平均资本利润率较高的为北京农商行和重庆农商行,分别为15.11%和15.14%;最低的为江苏江阴农商行(8.25%)。从近三年的增长趋势来看,主要农商行的平均资本收益率整体呈现出下降的趋势。2016年,11家农商行中有10家平均资本收益率出现下降,下降幅度最大的为江苏江阴农商行(19.83%)。2017 年,11家农商行中有7家农商行呈现下降的趋势,下降幅度最大的为吉林九台农商行(40.42%),而同期增长幅度最大的江苏常熟农商行仅为9%。

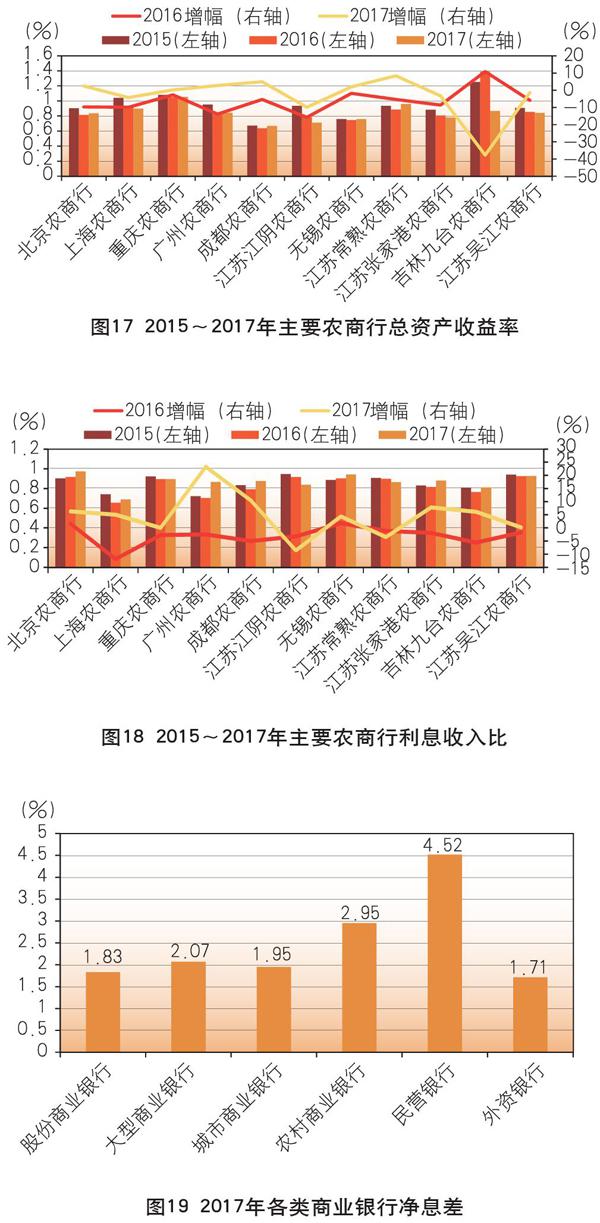

图17列示了近三年来主要农商行的总资产收益率状况。11 家主要农商行近三年的总资产收益率全部高于0.6%的监管及格线。就单个银行而言,重庆农商行在2017年的总资产收益率最高(1.05%),其次是江苏常熟农商行和上海农商行,分别达到0.96%和0.90%;成都农商行的总资产收益率最低(0.67%)。就近三年的总资产收益率增长趋势而言,2016年相对于2015年, 总资产收益率呈现下降的趋势,11家农商行中有10家为负增长, 下降幅度最大的为江苏江阴农商行(15.70%);2017年相对于2016年情况明显好转,主要农商行总资产收益率有回升的趋势, 在11家农商行中有6家为正增长,增长幅度最大的为江苏常熟农商行(8.38%)。

利息收入水平

在目前商业银行的经营状况下,息差收入仍然是我国商业银行收入结构中最重要的组成部分,占整体营业收入水平的70% 以上,是商业银行最主要的盈利来源。2017年商业银行资产生息结构优化,在宽松的负债和高收益资产匮乏的格局下,投资类资产虽略有放缓,但依然保持较高增速。此外,2017年信贷投向更多向零售领域的信贷消费、公共领域的基建投资倾斜,更趋多元化。

利息收入比。利息收入比是商业银行利息净收入占营业收入的比重。2017年,11家主要农商行中利息收入达到90%以上的有3家,分别为北京农商银行(97.4%)、无锡农商行(94.18%) 和江苏吴江农商行(92.64%),上海农商行利息收入比最低(68.73%),其余农商行的利息收入比也都在80%以上(见图18)。

从近三年的变化趋势来看,2016年相较于2015年,主要农商行利息收入比呈现出整体下降的趋势,在11家农商行中有9 家出现了负增长,下降幅度最大的为上海农商行(11.83%)。2017年相较于2016年,主要农商行的利息收入比增幅却有回升,在11家农商行中有9家上升,上升幅度最大的为广州农商行(23.26%)。但是江苏江阴农商行和江苏常熟农商行出现了利息收入比增幅连续负增长的情况。

净息差与净利差。商业银行利息收入规模的两大驱动因素为生息资产规模与息差水平。考察息差水平的重要指标就是净利息收益率(NIM,净息差)和净利差(NIS)。净息差是利息净收入与平均生息资产总额的比率,考察单位生息资产所创造的利息净收入;净利差为日均生息资产收益率与日均计息负债付息率的差额。

图19列示了全国各类商业银行2017年的净息差状况。在划分的六大类银行中,民营银行的净息差居于首位,达到4.52%;其次为农商行和大型商业银行,分别达到2.95%和2.07%;城商行和股份制银行分别达到了1.95%和1.83%;最低的为外资银行, 仅有1.71%。可见,农商行的净息差在银行业中相对较高。

图20显示了近三年8家主要农商行的净息差状况。分析的8 家农商行中,有7家农商行2017年的净息差达到了2.0%以上,仅有1家的净息差低于2%(江苏江阴农商行),仅为1.7%;净息差最高的为江苏常熟农商行,达到2.91%。就三年来的变化趋势而言,2016年8家农商行中仅有1家实现了上升(江苏常熟农商行),其余7家均呈下降趋势;2017年依然呈现出整体下降的趋势,8家农商行中只有3家上升,上升幅度最大的为无锡农商行(9.7%)。

图21显示了近三年全国主要农商行的净利差。2017年,主要农商行净利差基本保持在2%左右,8家农商行中只有2家净利差低于2%的水平,分别为广州农商行(1.65%)和无锡农商行(1.93%),净利差水平最高的为江苏常熟农商行(2.76%)。就变化趋势而言,相较于2015年,2016年农商行净利差整体呈下降的趋势,在8家农商行中只有江苏常熟农商行实现了净利差水平的上涨,上涨幅度为7.42%,无锡农商行净利差水平与15年持平;相较于2016年,2017年8家农商行中有4家实现净利差水平的上升,4家净利差水平出现下降,上升幅度最大的为江苏江阴农商行(163.29%),下降幅度最大的为广州农商行(17.1%)。同时,江苏江阴农商行也是近三年来净利差水平波动幅度最大的银行,净利差水平由2016年的1%以下,一跃升至2017年的2.08%。

中间业务收入水平

中间业务收入主要是指商业银行作为金融服务中间人赚取的收入,其收入在财务报表上反映为“手续费及佣金收入”。中间业务是商业银行利用自身金融人才、金融基础设施以及其他金融资源等优势提供收费服务的业务。由于商业银行并不作为交易主体参与业务,所以商业银行也并不会承担风险。

中间业务净收入及其增幅。中间业务净收入,即财务报表中的“手续费及佣金净收入”,是手续费及佣金收入减去支出以后的净额,反映了商业银行中间业务的绝对收入水平。近年来, 商业银行中间业务收入水平持续快速增长。图22列示了近三年全国主要农商行中间业务净收入情况,整体上资产规模靠前的5家农商行,其中间业务净收入要高于其余上市农商行。2017年中间业务净收入规模最大的为上海农商行,达31.78億元;中间业务净收入最低的为江苏江阴农商行,仅有0.53亿元。就三年来变化趋势而言,主要农商行中间业务净收入水平呈上升趋势。相较于2015年,2016年11家农商行中有10家中间业务净收入上升,上升幅度最大的为江苏常熟农商行,增幅达484.16%;相较于2016 年,2017年11家农商行中有6家呈上升态势,上升幅度最大的依然为江苏常熟农商行,增幅为45.16%。虽然江苏省的农商行中间业务收入水平总体较低,但是近两年取得了较快的发展。

中间业务占比。中间业务净收入占营业收入之比是衡量商业银行中间业务发展水平及其收入结构的重要指标。中间业务收入和利息收入是商业银行营业收入的重要渠道,两者在银行收入中的占比自然也是此消彼长的关系。

图23列示了近三年来主要农商行的中间业务占比。整体上, 资产规模较大的银行中间业务占比也相对较高,上市农商行中也不乏中间业务发展较好的银行。2017年,在11家主要农商行中, 中间业务占比最高的为上海农商行,占比为17.73%;其次为广州农商行,占比为16.99%;占比最低的为江苏江阴农商行,仅为2.13%。

从近三年的变化趋势情况来看,整体上主要农商行在2016 年的中间业务占比有所上升,在2017年上升的趋势出现了扭转, 呈现缓慢下降。2016年11家主要农商行中仅有1家农商行出现了中间业务占比的下降,其他均为上升趋势,上升幅度最大的为江苏常熟农商行(355.82%)。而2017年11家主要农商行中仅有3 家出现中间业务占比的上升,较2016年势头开始扭转,下降幅度最大的为成都农商行(56%)。从近三年的中间业务占比可以看出,江苏常熟农商行近年来中间业务得到较快发展,连续两年中间业务占比不断上升。

成本控制水平

除收入之外,成本控制也是影响商业银行净利润水平的因素。成本收入比是反映为取得单位收入所耗费的成本,在数值上等于营业费用与营业收入之比。成本收入比是银监会风险监管核心指标中的风险抵补类指标之一,按照监管要求,该指标不应高于45%。

图24列示了近三年来主要农商行成本收入比状况。2017 年,1 1家农商行除了上市不久的吉林九台农商行外,其他10 家农商行成本收入比均保持在45%以下。其中无锡农商行最低(30.03%),吉林九台农商行以50.77%的水平为主要农商行中最高,其他农商行均在30%~40%之间。从近三年变化趋势来看,2016年,11家主要农商行中有9家成本收入比上升,其中上升幅度最大的为广州农商行(14.36%),其次分别为江苏江阴农商行(13.83%)和江苏吴江农商行(13.73%)。2017年,主要农商行成本收入比有涨有落,涨幅最大的为吉林九台农商行(22.01%),下降幅度最大的为上海农商行(10.53%)。

流动性分析

保证经营的流动性、安全性、收益性相统一是商业银行经营的三大原则。2017年正值债务周期赶顶和货币政策转紧,前者制约信贷规模的扩张,后者重构风险传导的结构。适应不再下降的利率中枢和不断增加的利率波动,是2017年商业银行经营面临的常态。

存贷比分析

存贷比是银行贷款余额与存款余额的比值。以往监管部门为商业银行设置的监管要求是不超过75%,但2015年8月29日,全国人大常委会表决通过关于修改《中华人民共和国商业银行法》的决定,删除实施已有20年之久的75%存贷比监管指标,决定自2015年10月1日起施行。随着经济、金融业的不断发展,存贷比监管已不适应当前商业银行资产负债多元化和业务创新发展的需要,商业银行存贷比取消,是鼓励银行经营多元化的重要舉措。

图25列示了近三年主要农商行存贷比情况。2017年,11家主要农商行中仅有1家存贷比超过75%。存贷比最高的为江苏常熟农商行(78.59%),其次为江苏江阴农商行(70.43%), 存贷比最低的为北京北京农商行(49.27%),其他农商行均保持在50%~70%之间。从近三年的变化趋势来看,主要农商行存贷比有增有减,起伏不大。2016年,11家农商行存贷比有7家下降,4家上升,下降幅度最大的为北京农商行(10.69%), 上升幅度最大的为成都农商行(11.43%)。2017年,11家农商行存贷比有5家下降,6家上升,下降幅度最大的为北京农商行(4.55%),上升幅度最大的为吉林九台农商行(24.52%)。

流动性比例

流动性比例是流动性资产余额与流动性负债余额之比,衡量商业银行流动性的总体水平,不应低于25%。近年来,我国银行业金融机构流动性比例总体上保持了稳步上升的态势。

图26列示了近三年7家主要农商行的流动性比例状况。2017 年末,列示的7家主要农商行流动性比例均大幅高于25%的监管标准。其中,江苏江阴农商行流动性比例最高,达到56.56%, 其次为江苏吴江农商行(49.1%),即使流动性比例最低的江苏张家港农商行也达到了37.6%,高于监管标准12.6个百分点。从近三年的变化趋势来看,农商行流动性比例较高的状态并没有得到明显的扭转,2016年和2017年主要农商行流动性比例均有增有减,变动并不明显。就单个农商行来看,江苏江阴农商行、江苏常熟农商行和江苏张家港农商行近三年来出现了流动性比例的持续下降;无锡农商行流动性比例虽有增有减,但2017年较2015年下降幅度依然可观,达43.73个百分点。

(执笔人:韩晓宇)