资管新规对我国影子银行的影响

一、引言

“影子银行”的概念于2007年美联储年度会议首次提出,全球金融危机的出现推动影子银行成为发达国家关注的焦点。2009年,由于我国加大宏观调控,导致了诸多行业融资需求受到了极大地限制,促使我国影子银行从无到有,并随着结构化产品和资产负债管理技术的不断创新,使其得到了飞速发展。金融稳定理事会(FSB)将其定义为“包含诸多实体和活动的游离于常规银行系统外的信用中介”。由于我国与发达国家资本市场发展程度仍有差距,导致影子银行的表现形式不同,很难按照国外的定义来描述我国的影子银行。目前,我国的“影子银行”并没有明确的界定,其更多的体现在规避监管的功能,少有单独的机构,主要以“银行理财产品、非银行金融机构贷款产品和民间借贷”的形式存在。

二、影子银行的发展现状

中国的影子银行虽起步较晚,但近年来经济的飞速发展却促进影子银行的规模得到了极大地增长,无论是资产规模还是GDP占比均有大幅提升。

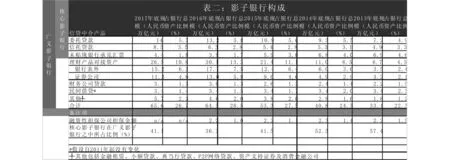

按照中国社会科学院对“影子银行”的狭义定义,即影子银行主要包括银行的“理财产品”和信托公司的“信托产品”,根据中国银行业协会共促的数据整理得到表一。2017年年底,影子银行的规模达55.8万亿元人民币,相当于GDP的67.5%。其中,银行理财产品约29万亿,是 2009年的近30倍,信托产品规模增长虽不及银行理财产品增长幅度大,但也是2009年的10倍。

表一 中国狭义影子银行的规模

(数据来源:中国银行业协会)

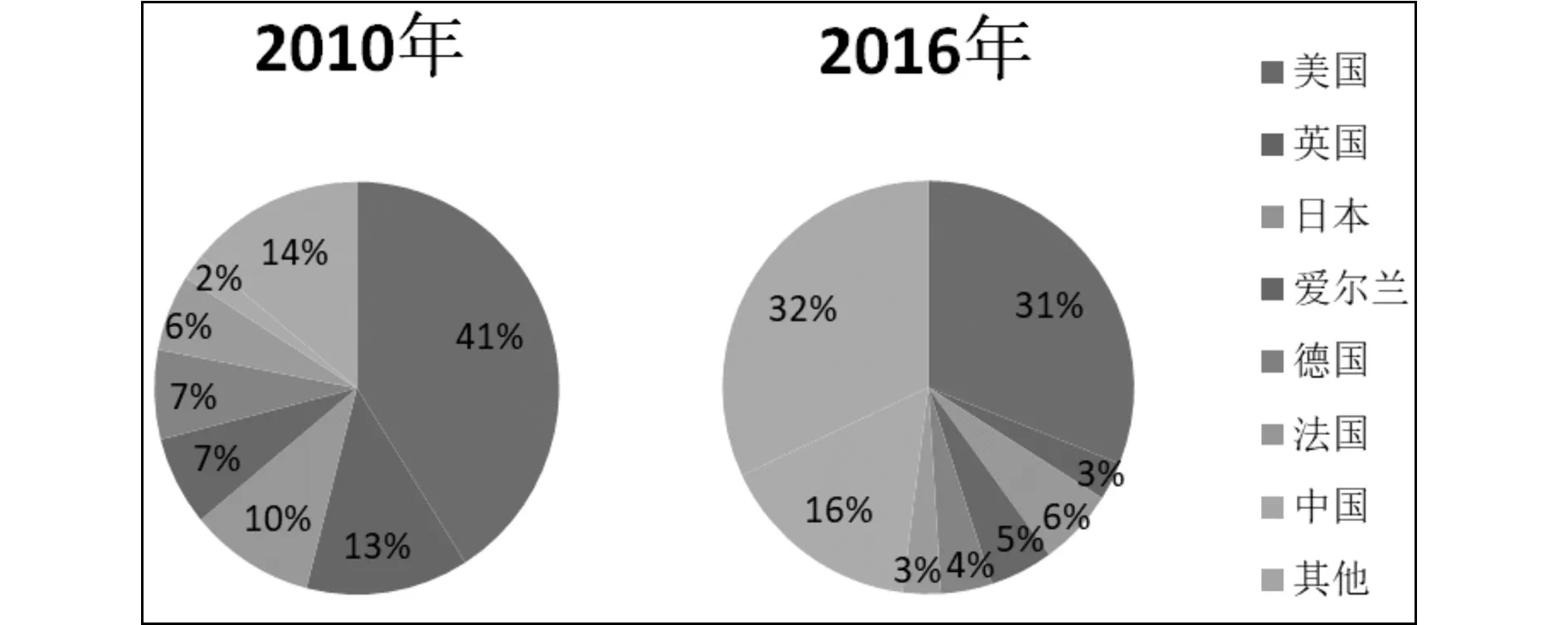

除此之外,在世界范围内,我国影子银行与其他各国相比发展较为迅猛。图一指出:2016年世界各国的影子银行占比相对2010年发生了很多变化,我国影子银行规模仅次于美国,排名世界第二,远远超过许多发达国家,其中部分国家如日本、英国占比大幅下降,而这一下降很大程度上是因为中国影子银行的飞速崛起导致的。所以可以说我国影子银行已经成为世界影子银行体系中举足轻重的一部分。

图1 各国影子银行规模占比(数据来源2018年3月5日发布的Global Shadow Banking Monitoring Report)

影子银行的迅速突起虽然一定程度上可以反映我国金融市场的进步,但由于其具有与商业银行类似的贷款融资中介功能,游离于货币当局的传统货币政策监管之外的特点,因此影子银行如果将资金投放于“高能耗、高污染、产能过剩”的行业或企业,将会对我国宏观调控产生干扰,影响经济结构的调整。同时影子银行多通过对高收益率的保证来吸引投资者,而缺乏有效的防护措施,因此资金规模不断增大及融资渠道的多样化、复杂化,会给金融市场的稳定带来了极大的挑战。所以面对我国目前规模庞大的影子银行,加强对影子银行的监管成为当务之急。

三、资产新规对我国影子银行的影响

为了有效地防控金融风险,引导社会资金更好地流向实体经济,推动经济结构的调整及转型升级,《资管新规》主要在金融机构资产管理业务方面进行了规范、对同类资产管理产品监管标准进行了统一,并将有序化解和处置“影子银行”的风险放在了首位,以防止过于复杂的理财产品加剧跨行业、跨市场、跨区域的风险传递。

自2017年发布资管新规征求意见稿以后,我国影子银行规模增速有所放缓。根据穆迪最新发布的《中国影子银行季度监测报告》统计数据显示,2017年末,中国影子银行资产规模达到65.6万亿元,2016年年末为64.5万亿元,增幅仅为1.7%,与之前相比近乎停滞。而且全年名义GDP增速自2013年以来首次超过影子银行资产增速,导致广义影子银行占GDP的比例从2016年底86.7%的峰值降至79.3%。从数据看,增长回落的主要原因是,银行理财产品对接资产的下降,这部分影子信贷未体现在社会融资总量中,但为上半年监管措施的主要着力点。根据《资管新规》的相关规定,预测未来影子银行的规模也将继续下降。

四、原因分析

(1)打破刚性兑付

刚性兑付是指信托产品到期后,不论信托计划是否可以正常对付,信托公司都必须要按照规定分配给投资者本金及收益。作为影子银行份额较大的理财产品,往往以此来吸引投资者。而在此次《资管新规》第十三条中明确指出“金融机构不得为资产管理产品投资的非标准化债权类资产或者股权类资产提供任何直接或间接、显性或隐性的担保、回购等代为承担风险的承诺”,并在第十九条中详细阐述了刚性对付的行为及惩罚措施。除此之外,第十八条“金融机构对资产管理产品应当实行净值化管理”的规定也让刚性兑付不攻自破。所未净值化即理财产品变为开放式、非保本、浮动收益型理财产品,虽然具有流动性强、收益性高的特点,但净值型理财产品不再有预期收益和保本的承诺,对于投资者的抗风险能力的要求也有所提高。

以上规定不仅导致理财产品对投资者的吸引力极大地降低,同时也提高了投资者的进入门槛,对降低影子银行的规模具有推动作用。

(2)影子银行业务监管加强

《资管新规》明确“金融机构应当做到每只资产管理产品的资金单独管理、单独建账、单独核算,不得开展或者参与具有滚动发行、集合运作、分离定价特征的资金池业务”,并建立资产管理产品统一报告制度,这些都表明了中国人民银行和金融监督管理部门加强了资产管理产品的监督。除此之外,作为核心影子银行主要投资渠道的“非标资产”,也受到了明确的管制。《资管新规》明确禁止资产管理产品直接或间接投资“非标准化商业银行信贷资产及其收益权”,虽然允许具备评估和管控非标资产风险能力的金融机构发行资产管理产品投资上述之外的其他非标资产,但也提出限额管理、禁止期限错配等要求,对非标资产规模进行了控制并逐步缩减,避免了金融机构逃脱资本监管,将资产管理产品进行表外放贷。

以上约束促使资产管理业务更加标准化、规范化,但对于不受管制的影子银行来说,将极大地限制其业务发展。

(中南林业科技大学,湖南 长沙 410000)