中国科技金融中心发展水平研究

——基于科技金融中心指数的构建与测算

■胡苏迪

一、引言

伴随着经济发展,科技创新不断加快,金融创新层出不穷,科技金融活动席卷全国,但这并不意味着科技资源和金融资源在空间上呈现均衡分布。恰恰相反,科技金融的空间集聚现象与日俱增,科技金融资源的需求与供给在空间上非均衡发展,我国已经在科技发达、金融资源丰富的区域出现了科技金融中心。科技金融中心正成为区域创新型经济发展的重要支撑力量,但关于科技金融中心的理论研究却方兴未艾。由于科技金融中心是一种新型的集聚现象,既有科技资源的集聚,又有金融资源的集聚,故而衡量科技金融中心发展水平需要一个多层次的系统,从多个维度来设计指标体系,才能够科学、准确地评价科技金融中心的发展水平。

虽然“科技金融”概念在20世纪90年代就已出现,但是在之后的20多年间,科技金融的理论研究却十分苍白(房汉廷,2011)。本文认为,科技发展与金融发展是科技金融发展的重要前提,金融科技的本质是金融创新与科技创新的高度藕合。本文将科技金融中心视为科技资源和金融资源双重集聚的区域,区域内科技创业者的企业家精神促进着区域创新,而科技金融资本强大的支撑能力,进一步推动大量的原创性创新,依托区域内的科技资源和丰富的金融资源,将科技与金融高度耦合,通过技术的溢出效应带动区域的经济发展。因此,科技金融中心的关键要素为科技和金融在空间上的双重集聚,只有资本和技术高度结合的城市或区域才能称之为科技金融中心(胡苏迪和蒋伏心,2017)。

科技金融中心与科技中心之间具有一定的联系性,主要体现在以下几个方面:一是空间的集聚性;二是产业的联系性;三是科技中心当金融资源进一步集聚后,便存在进一步发展为科技金融中心的可能。但是,相比科技中心,科技金融中心特有的科技资源与金融资源双重集聚决定了其自身的特殊性:更强的创新能力和更低的创新成本。

但是,科技金融中心又是一种特殊的金融中心。科技金融中心不仅集聚金融资源,也是科技创新集聚的区域。两者都有金融资源的集聚,其形成和发展都有一定的相似性。一是形成的前提相同;二是都以金融机构作为重要的集聚单元;三是相似的结构层次性,都可以划分为国际、国内、区域这三个不同层次。科技金融中心还具有自身的特殊性,一是发展历史阶段的不同;二是更具复杂性;三是金融中心不一定能发展成科技金融中心。

二、科技金融中心发展水平指标体系的构建

(一)科技金融中心发展水平指标体系构建的依据

根据指标体系的系统性、科学性、整体性和层次性设计原则,本文结合我国科技金融发展趋势、科技金融中心发展现状以及数据的可获得性,同时借鉴姚洋和高印朝(2007)、曹颢等(2011)等国内外学者提出的多层次金融中心指标体系与科技金融指标体系,从科技金融人才、科技金融环境、科技金融投入和科技金融产出四个方面分析我国科技金融中心发展水平。根据我国31个省会城市和5个计划单列市的实际情况,构建我国科技金融中心发展水平的评价指标体系。为保证所需指标数据的客观性、真实性、一致性与准确性,本文相关数据主要来源于WIND资讯金融终端中的中国宏观经济数据库(EDB数据),少数所缺年份数据与其他数据来源于全国金融中心数据库和中国经济与社会发展统计数据库以及各地区2006~2016年的统计年鉴。

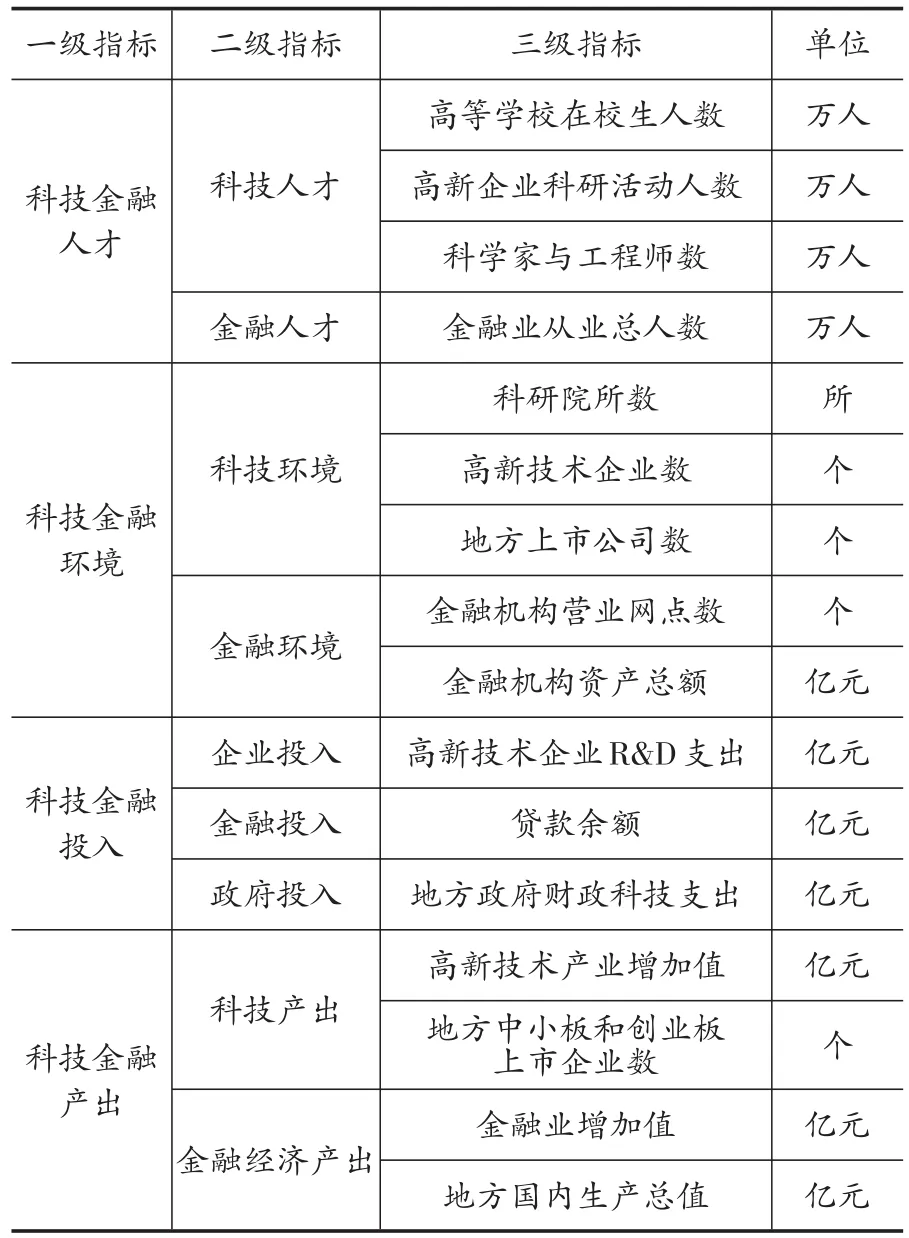

(二)科技金融中心发展水平指标体系确定

我国科技金融中心发展指标体系如表1所示,其中一级指标包括科技金融人才、科技金融环境、科技金融投入、科技金融产出,二级指标包括科技人才、金融人才、科技环境、金融环境、企业投入、金融投入、政府投入、科技产出和金融经济产出在内的9个指标,三级指标包括高等学校在校生人数、科学家与工程师数、高新企业科研活动人数、金融从业人员总数、高新技术企业数、地方上市公司数、科研院所数、金融机构营业网点数、金融机构资产总额、高新技术企业R&D支出、贷款余额、地方政府财政科技支出、地方中小板和创业板上市企业数、高新技术产业增加值、金融业增加值、地区生产总值在内的16个指标。

表1 科技金融中心发展评价指标体系

(三)科技金融中心发展水平指标体系评价方法的确定

在评价我国科技金融中心发展水平研究中,最重要的步骤是为不同指标赋予科学合理的权重系数。目前,国内外学者对科技金融中心发展指标权重设定提出了不同看法,主要分为主观赋值法和客观赋值法。前者包括层次分析法和德尔菲法,后者包括因子分析法、算术平均法以及熵值法等。本文利用因子分析法确定各个指标权重以消除赋权过程中的主观因素影响。

(四)数据的收集与标准化

在构建和确定我国科技金融中心发展指标体系和权重后,本文分别搜集指标体系中16个三级指标的具体数值。本文搜集了36个城市2006~2016年的指标值。其中,对指标体系中的价值型指标,包括高新技术产业增加值、金融业增加值和地区生产总值,进行不变价处理。同时,以2006年各城市的价格为基期,在排除通货膨胀因素影响后得到实际值。

三、中国科技金融中心指数及发展水平的评估

在确定科技金融中心的指标体系后,通过因子分析法提取主成分,利用公因子的方差贡献率为权数计算每个地区的综合得分。同时,采用系统聚类、平方欧式距离、平均组间链锁距离方法,以科技金融中心发展主成分得分及综合得分为基础,对我国科技金融中心发展情况进行样本聚类分析。

(一)因子分析

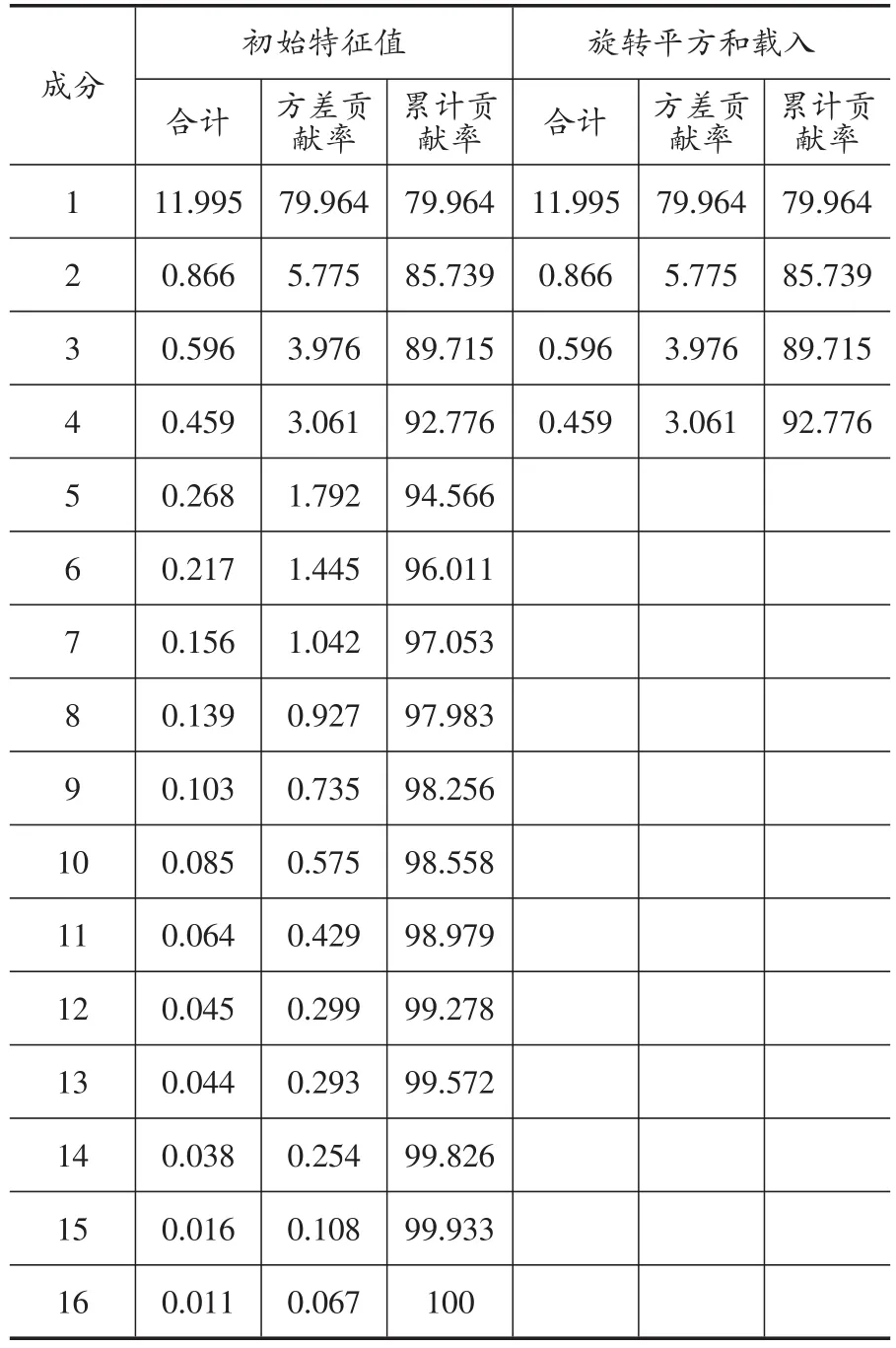

本文根据36个城市16个三级指标相关系数矩阵,利用主成分分析法提取公因子,然后以最大方差法为手段对数据的因子载荷矩阵进行正交旋转,从而使得因子具备命名解释性,选用SPSS软件工具进行数据处理,计算结果如下表2、表3所示。利用KMO和Bartlett检验系数判断因子分析的合理性,当KMO检验系数高于0.5且Bartlett检验系数统计值的显著性概率即P值低于0.05时,结构效度的存在意味着因子分析方法的科学性,实证结果如表2所示。由检验结果可知,KMO检验值为0.899,说明选取数据有较强的相关性。同时,Bartlett检验中,Sig值小于0.001,说明本文选择因子分析方法是合理的。

表2 KMO和Bartlett检验结果

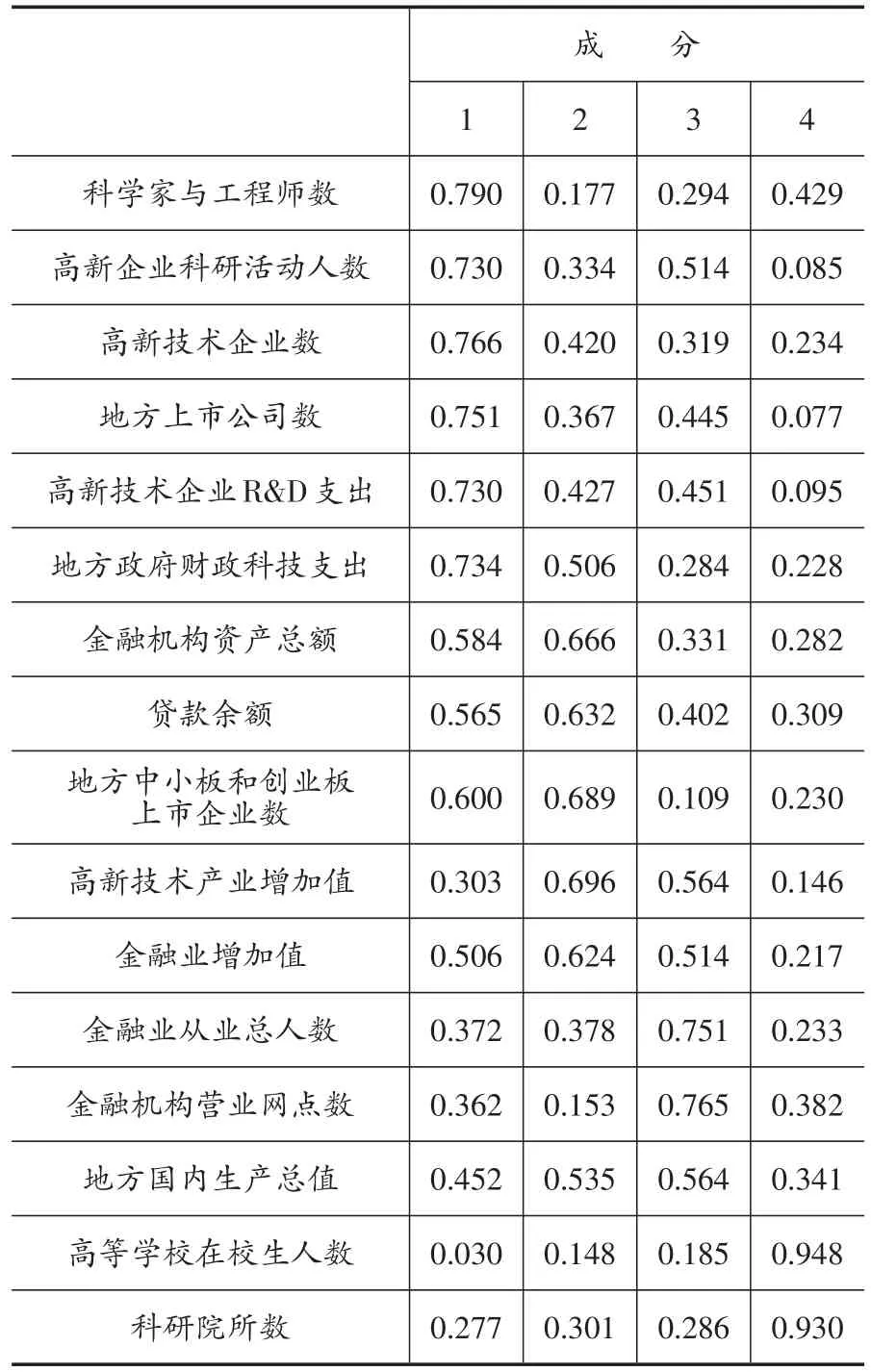

为了得到更合理的实证结果,本文对成分因子进行正交旋转,从而得到符合现实逻辑的成分因子,实证结果如表3、表4所示。根据解释的总方差结果,总共提取4个因子,方差贡献率分别为79.9%、5.7%、3.9%和3.0%,累计贡献率为92.7%。因此,本文主要提取4个主成分。根据表4旋转成分矩阵结果,利用原始指标在4个主成分上的载荷进行整理分类。其中,将科学家与工程师数、高新企业科研活动人数、高新技术企业数、地方上市公司数、高新技术企业R&D支出、地方政府财政科技支出作为第一成分,将金融机构资产总额、贷款余额、地方中小板和创业板上市企业数、高新技术产业增加值、金融业增加值作为第二成分,将金融业从业总人数、金融机构营业网点数、地方国内生产总值作为第三成分,将高等学校在校生人数和科研院所数作为第四成分。从各个成分包含因子的经济意义看,第一成分主要为影响地区科技金融中心发展的科技因素。第二成分主要为影响地区科技金融中心发展的金融经济因素,第三成分也主要是影响地区科技金融中心发展的金融经济因素,有所区别的是第二成分主要体现金融产业发展内涵质量因素,而第三成分主要体现金融产业外延规模因素。第四成分主要是衡量地区科研基础环境因素。

表3 解释的总方差

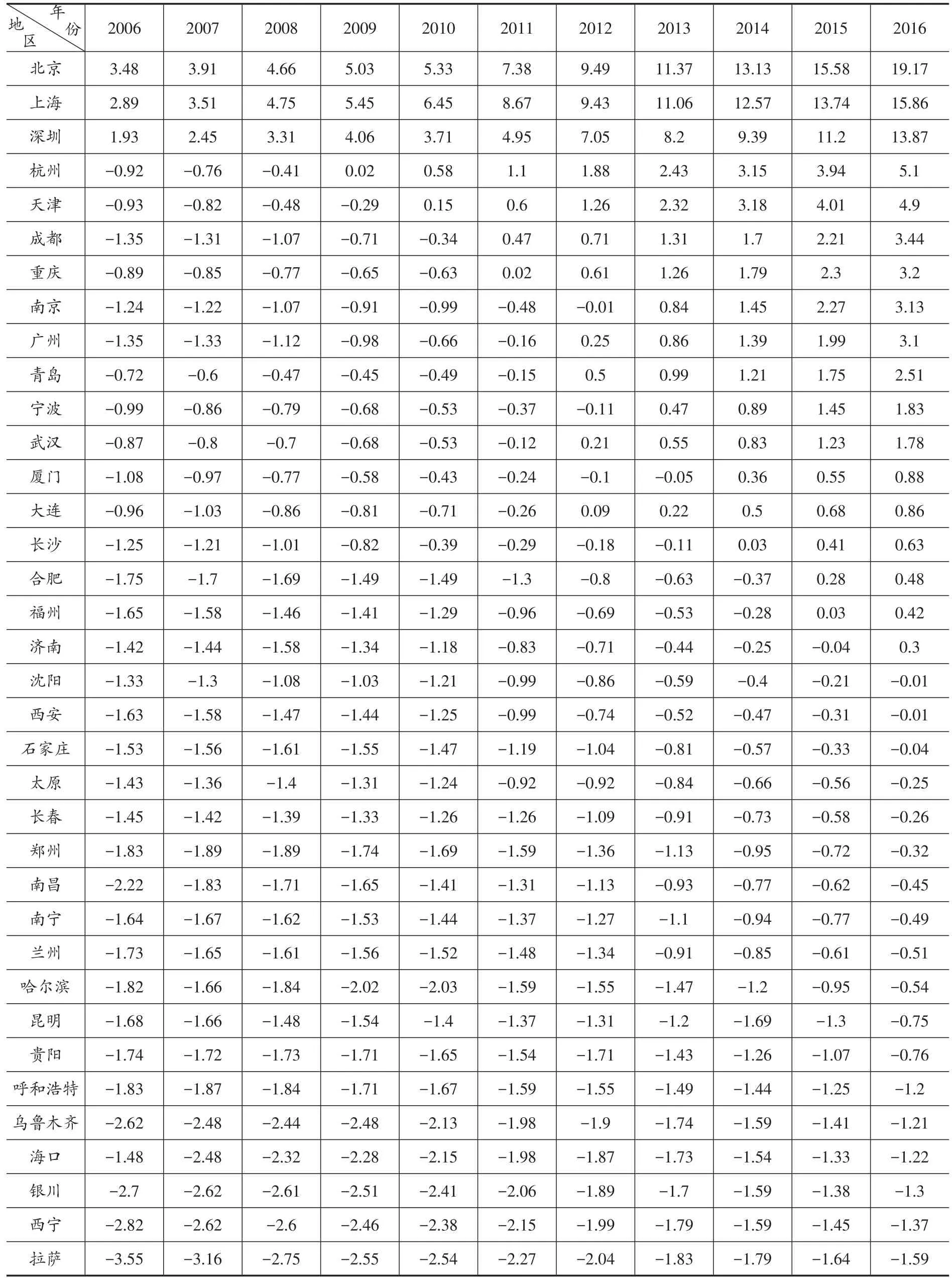

根据36个城市2006~2016年4个公因子的具体得分,以公因子的方差贡献率为权数对指标进行加权,从而计算每个地区的综合得分,得到我国科技金融中心指数,具体得分如表5所示。根据地区科技金融中心指数的综合得分结果,本文将0作为地区科技金融中心发展程度的平均水平。综合得分大于0,说明当地科技金融中心发展水平高于全国平均水平,分值越高,发展水平越好。综合得分小于0,说明当地科技金融中心发展水平低于全国平均水平,分值越低,发展水平越差。

表4 旋转成分矩阵

首先,2006~2016年北京、上海、深圳的科技金融中心指数均为正值且数值相对较大,说明上海、北京、深圳科技金融中心起步较早,发展水平较高,目前已成为全国性、领先的科技金融中心,在地区科技和金融产业相互融合、渗透方面起引领和示范作用。其次,杭州、广州、成都、天津、重庆、宁波、南京、武汉这些地区的指数基本为正值,且数值也相对较高,说明这些城市分别作为北部沿海区域、东部沿海区域、南部沿海和中部地区的区域科技金融中心,对周边地区的科技金融发展发挥一定积极作用。此外,大连、福州、厦门、青岛、合肥等地区近几年科技金融中心指数高于0,说明这些地区正在成为科技金融中心,开始带动周边城市科技金融行业迅速发展。同时,2005~2015年呼和浩特、兰州、南宁、贵阳、昆明、海口、银川、西宁、拉萨、乌鲁木齐等西部区域城市科技金融中心指数均为负值,说明西部地区科技金融中心发展水平在全国省会城市中还处于相对落后的程度。通过横向和纵向比较36个地区科技金融中心发展排名可以发现,2006~2016年北京市和上海市科技金融中心发展水平交替处于领先地位,深圳、杭州、天津、重庆、南京、成都、广州等市次之,而拉萨、银川、西宁、海口、乌鲁木齐和乌和浩特等市科技金融中心发展水平相对较低。

(二)聚类分析

为了更清楚地分析我国科技金融中心发展层级,本文采用聚类分析探索我国36个地区科技金融中心发展等级,主要采用系统聚类、平方欧式距离、平均组间链锁距离,以科技金融中心指数为基础,对36个地区2016年的科技金融中心发展情况进行样本聚类分析,聚类结果可以分为七类。

第一类:北京。该类城市科技金融中心指数最高,且一直为正数,说明科技金融中心水平居于全国最前列。北京作为我国经济、政治、文化中心,在科技人才质量、科技环境、金融市场、政府投入、市场规模、科研成果和产业发展等方面均具备较强能力。

第二类:上海。该类城市科技金融中心指数次高,且一直为正数,说明科技金融中心水平仅屈居于北京,是我国科技金融中心的先锋部队。

第三类:深圳。深圳的科技金融中心指数仅次于北京和上海,也是一直为正数。尽管深圳的科技金融中心实力雄厚,但其第四因子主要是高校在校生数,水平一般,科研基础环境有较大提升空间。

第四类:杭州和天津。杭州和天津的科技金融中心指数分别在2009~2010年转为正数,在国内处于领先的位置,且保持快速增长态势,排名全国靠前。

第五类:重庆、成都、南京、宁波、青岛、广州、武汉。该类城市科技金融中心指数处于较高水平,在2011~2013年间转为正数,科技金融发展比较快速。

第六类:厦门、长沙、大连、合肥、福州、济南。除了大连、厦门和长沙科技金融中心指数于2012~2014年较早转为正数,其他城市科技金融中心指数均于2015年或2016年转为正数。该类城市具备良好的科技金融中心发展的基础环境,具有成为区域科技金融中心的潜力。

第七类:石家庄、太原、呼和浩特、沈阳、长春、哈尔滨、南昌、郑州、南宁、海口、贵阳、昆明、拉萨、西安、兰州、西宁、银川、乌鲁木齐。该类城市科技金融中心指数均为负数,排名在全国相对靠后,整体科技金融中心发展水平尚有较大提升空间。

表5 2006~2016年中国科技金融中心指数

四、主要结论与对策建议

科技金融中心的内涵、如何构建科技金融中心发展的指标体系以及中国科技金融中心指数及发展水平如何,是本文的研究主旨。科技金融中心是一种特殊的科技金融集聚现象,是科技和金融在空间上的双重集聚,本文尝试构建科技金融中心指标体系,通过因子分析测算科技金融中心指数,通过聚类分析将科技金融中心分层分类,对于中国发展推动科技金融中心发展具有积极的现实意义。本文认为,我国的科技金融中心发展应采取区域非均衡发展战略,建立多层次科技金融中心体系。具体包括以下几个方面:

一是做好区域科技金融中心协调发展的顶层设计。区域科技金融中心的建设不能一蹴而就,必须遵循客观规律和区域差异,循序渐进。要想获得长足发展,必须要有一个长远规划加以指导。这样才能有的放矢,不致迷失方向。纵观西方发达国家的发展历程,科技金融中心的建设都得到了政府政策支持。目前,区域科技金融中心如何协调发展需要中央政府高度重视,并制定相关的扶持政策以促进发展。因此,国家应该抓紧时间,组织人力物力尽快制定这个顶层设计,制定出符合区域发展实际的战略规划,以确立发展的总框架,明确发展的总方针、长远目标和阶段目标、监督引导机制及其他配套机制建设等宏观问题。而且,应定期对这个规划以及实际发展状况做出相应修正。特别是,各项方针、政策的出台要根据长远规划适时推出。

二是建设具有一定影响力的国际性科技金融中心。北京作为我国经济、政治和文化中心,在科技人才质量、科技环境、金融市场、政府投入、市场规模、科研成果和产业发展等方面均具备较强能力。随着“新三板”的成立和发展、北京市人民政府深入推进地区科技金融创新发展,科委逐步完善科技金融创新服务,监管部门加强地区银行业科技金融创新,不断凭借优越的科技金融人力、物力和财力资源,已经成为我国科技金融中心特征最明显的城市。在这样的背景下,随着经济金融的全球化,利用国际金融资源和科技资源,建立和完善已有的科技金融中心体系,使北京成为具有国际影响力的科技金融中心。

三是建设辐射全国的全国性科技金融中心。上海和深圳作为我国沿海地区经济发展的先锋军,在科技金融机构建设、地方财政经费以及高新技术产业化等方面处于我国领先地位。上海和深圳应将国际先进的高新技术与上交所、深交所、中小板和创业板为核心的多层次金融中心相融合,加大科技与金融行业融合力度和深度,从而带动周边地区的科技金融创新发展。

四是建立推动地区科技金融发展的区域科技金融中心。在沿海和内陆一些区域和城市,综合经济实力和科技创新能力相对较强,科技金融资源相对充沛,逐渐形成了科技金融中心体系。由于资本市场和地区经济发展的约束,这些城市难以形成全国性的科技金融中心,但这些城市区域性科技金融中心的建立大大推动了当地高科技产业的发展和科技金融市场的繁荣。

五是培育多元化的科技金融供给能力。科技金融的供给能力主要指科技金融中心内从事科技金融活动的科技金融机构、科技金融的创新能力以及科技金融的产品满足科技企业的程度。培育多元化的科技金融供给能力正是解决科技企业融资难题的有效有段,应积极发展各类投资基金,完善科技信贷机构,探索设立科技类金融控股公司,丰富区域性资本市场。

六是营造完善的科技金融市场环境。完善的科技金融市场环境是科技金融中心发展的重要条件,一个成熟健全的科技金融中心市场环境应至少包括良好的区域征信、完善的中介配套以及数量质量俱佳的人才环境。