吸引外资真的促进了对外投资吗

——基于中国省际面板数据的再检验

陈 昊 李凯杰

(1.对外经济贸易大学 国际经济研究院,北京 100029; 2.河南财经政法大学 国际经济与贸易学院,河南 郑州 450046)

一、引言及文献综述

近年来,中国吸引外资规模和对外投资规模均呈现显著扩大趋势,吸引外资和对外投资已经成为中国实施对外开放和参与世界经济的重要方式,从而很大程度上促进了国内产业发展与升级。联合国贸易和发展会议2017年发布报告指出,2016年在全球范围特别是亚洲地区外国直接投资流入量大幅下降情况下,中国吸引外资较2015年增加2.3%,达1390亿美元,位居全球第三位。与此同时,根据中国商务部2017年1月发布的数据,2016年中国境内投资者共对全球164个国家和地区的7961家企业进行了非金融类直接投资,累计实现投资11299.2亿元人民币(折合1701.1亿美元),同比增长44.1%。吸引外资总量和对外投资规模的双双扩大,无疑增加了我们研究吸引外资是否促进对外投资的重要性。

事实上,Dunning et al.(1981)提出的投资发展路径理论(IDP)阐述了吸引外资和对外投资的关系,这一理论认为:一国的经济发展和国际投资之间存在着系统的相关性。因此,在经济发展的过程中,一国将在FDI净流入时期逐渐培养出本国企业的对外投资能力,而后逐渐成为FDI的净流出国。IDP理论描绘出的发展路径非常符合中国吸引外资和对外投资的状况,然而略显遗憾的是,迄今为止基于中国省际面板数据考察吸引外资和对外投资关系的研究文献并不多见。

IDP理论提出后,国内外众多学者从不同角度使用差异化数据进行了实证检验。Buckley et al.(1998)和Twomey(2000)分别对葡萄牙和加拿大的研究结论均符合IDP理论;Barry et al.(2003)利用1980—1999年爱尔兰和美国的双边直接投资总量数据同样发现IDP理论描述的发展路径符合现实情况;Gorynia et al.(2007)、Boudier-Bensebaa(2008)、Fonseca(2008)等从不同角度验证了IDP理论和吸引外资与对外投资的相互促进关系。国内学者刘红忠(2001)、高敏雪等(2004)、陈漓高等(2009)针对IDP模型本身的检验,姚永华等(2006)、李辉(2007)针对中国的实证检验,这些研究从两方面均证明了IDP模型的合理性。国内学者的研究都利用实证数据证明中国正逐渐成为对外投资大国,这与中国经济高速发展现实相符。

杨校美(2015)通过分析吸引外资促进对外投资的内在机制,运用14个新兴经济体1980—2013年的面板数据进行实证检验发现,吸引外资能显著促进东道国的对外投资,并且吸引外资对东道国对外投资促进作用的大小与东道国的特征密切相关,即人力资本存量越丰富、市场规模越大、市场关联程度越高,越有利于发挥吸引外资对对外投资的促进作用。潘文卿等(2015)使用1980—2011年全球146个国家的面板数据研究发现,从全球总体层面来看,一国吸引外资对该国对外投资有着显著的正向影响,并且促进作用的大小与东道国的特征密切相关,即东道国对流入FDI的吸收能力越强、市场规模越大,则越有利于从吸引外资方面发展出自身的对外投资能力。

综上可知,国内外学者从不同角度对IDP理论进行了验证,吸引外资有利于一国扩大对外投资已经成为研究共识。然而如前所述,基于中国省际面板数据直接考察吸引外资和对外投资关系的研究成果并不多见,而确认中国吸引外资对扩大对外投资的促进作用显然具有重要的现实意义;此外,2008年1月1日起开始施行的“两税合一”政策无疑会对吸引外资的规模与质量产生影响,将政策冲击考虑进来重新验证IDP理论在中国的适用性非常必要,而现有研究却很少关注这一因素。

因此本文存在如下边际贡献:第一,基于2003—2013年中国省际面板数据,重新评估了吸引外资对中国对外投资发展的促进作用,发现吸引外资显著促进了对外投资流量和存量的增长;第二,梳理了吸引外资促进对外投资的机制,即吸引外资通过鼓励政府提高固定资产投资规模与质量为对外投资创造更好的条件与竞争力;第三,充分考虑到2008年开始实施的“两税合一”政策的影响,利用DID进一步考察吸引外资促进对外投资效果的稳健性,发现2008年实施的“两税合一”政策并没有改变吸引外资促进对外投资的事实。

二、模型构建与数据处理

(一)实证模型构建

根据Dunning et al.(2001)、Liu et al.(2005)、李辉(2007)、潘文卿等(2015)的研究,可以将基本模型设定为:

OFDIit=β0+β1IFDIit+β2AGDPit+β3AEXit+ui+t+εit

(1)

其中,OFDI表示非金融类对外投资;IFDI表示当年实际使用外资金额;AGDP表示各省区人均地区生产总值;AEX表示各省区人均出口;ui代表相对时间不变的各省区异质性;t为年度哑变量;εit是随机误差项;β0为常数项;βi代表边际影响。

对式(1)的一个担心是,我们可能忽略了人口规模与劳动工资的影响。对外投资的能力很大程度上取决于企业的国际市场竞争力,其中劳动力成本竞争非常关键。显而易见,如果一个地区拥有较为丰富的人口资源,在劳动力市场上就能够通过支付较少的搜寻匹配成本来获得员工;与此同时,如果一个地区的劳动力平均工资较高,在本地区生产经营成本相应就比较高,企业往往会更有动力选择到外地或者国外进行投资。显然,人口规模和劳动工资比地区人均生产总值更能解释对外投资行为,因此在基本模型基础上可以将回归方程修正为:

OFDIit=β0+β1IFDIit+β2AEXit+β3POPit+β4Wageit+ui+t+εit

(2)

其中,POP和Wage分别代表该地区常住人口规模和城镇平均工资。

更重要的工作有两个方面:第一,除了明确吸引外资与对外投资的关系之外,我们同样感兴趣的问题是吸引外资通过何种途径促进对外投资,这不可避免会需要寻找并检验吸引外资促进对外投资的机制;第二,在检验吸引外资与对外投资的相关关系时,不可避免会面临内生性问题,例如吸引外资与对外投资之间互为因果关系,因此需要进行内生性处理。

由于对程序的循环边界问题的分析过程中,只考虑会对循环迭代次数产生影响的程序语句。此类语句在程序依赖图上体现为包含出度的节点。由此,我们提出删除有向图中不包含出度的节点无关节点,以达到程序依赖图的约简目的。逐步删除无关节点后得到约简后的程序依赖图如图5所示:

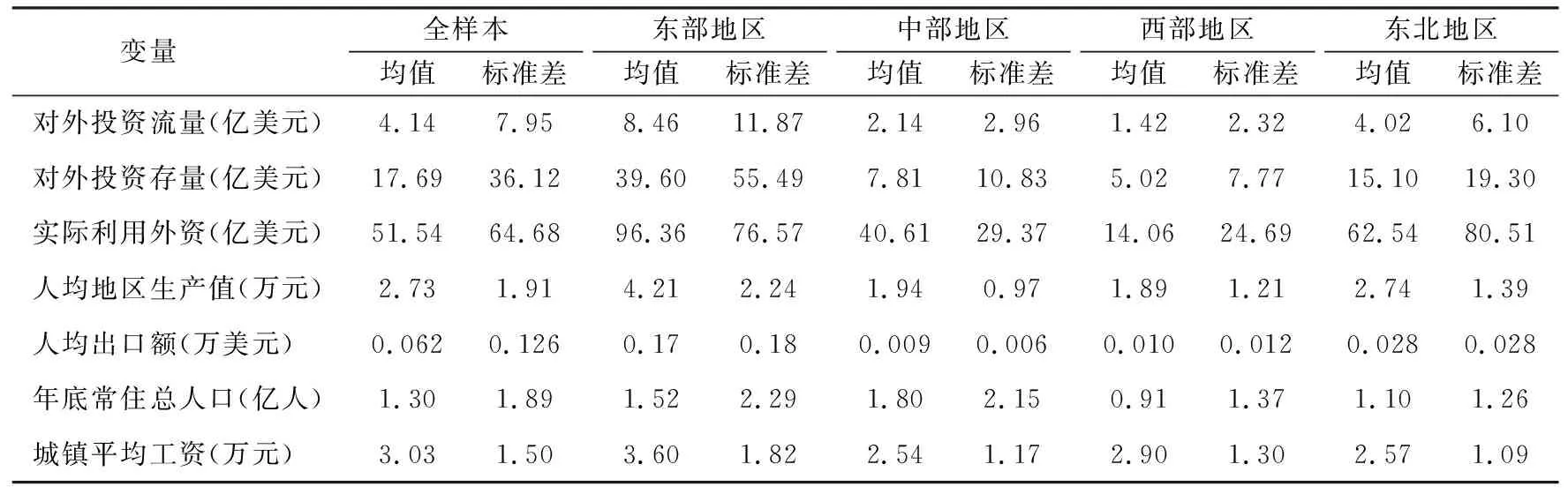

(二)数据说明与处理

我们收集2003—2013年中国大陆31个省份的非金融类对外直接投资流量与存量数据,在相同年份时间范围内完善其他解释变量获取的数据,具体数据说明与描述性统计结果如表1所示。本文所使用的数据未经特别说明则均来源于中国国家统计局和商务部,并经EPS数据库整理获得。

表1 主要变量数据说明与描述性统计

东中西部地区的经济发展差距在表1中表示得非常清楚,东部地区几乎在所有经济变量上都显著优于其他地区。对于国家统计局近年来才开始划分的东北地区,其经济发展状况优于中西部地区,这也反映出东北地区在引进外资、对外投资和其他开放发展过程中所具备的潜力。事实上,随着国家对东北地区经济发展和振兴的关注,专门研究东北地区经济发展在理论与实践上都将具有重要意义,虽然这暂时不在本文探讨话题范围内。

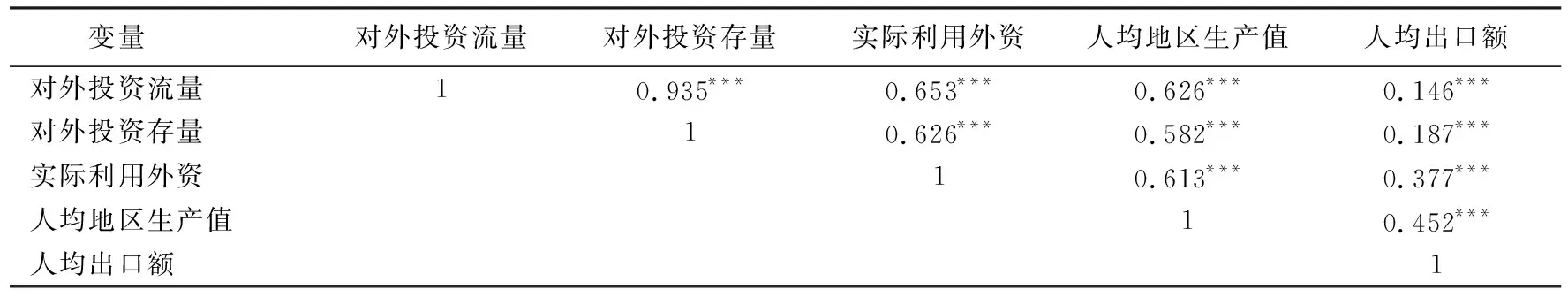

进一步,我们感兴趣实际利用外资与对外投资流量、存量的相关关系(表2),在进行严格的回归工作之前,同样有必要对核心变量进行相关性检验。检验结果发现,实际利用外资、对外投资流量和存量均为显著正相关关系,这提醒我们吸引外资确实有可能促进对外投资。需要说明的是,在传统的计量经济学观点中,还需要对自变量专门进行相关性检验,在此基础上估计VIF值以确定是否存在多重共线性及其轻重程度,而如果存在多重共线性,对非时间序列数据需要通过逐步使用回归或岭回归方法加以解决。但是现代观点更加看重回归结果的一致性,并且以简单的经济分析作为去除“不重要”自变量的根据并不合理。由于多重共线性并不影响回归结果的一致性,因此本节暂不做处理,基准回归后的稳健性检验将会间接起到优化自变量的作用。

表2 主要变量相关性检验

三、基准回归、分地区检验与机制讨论

(一)吸引外资对对外投资的促进作用

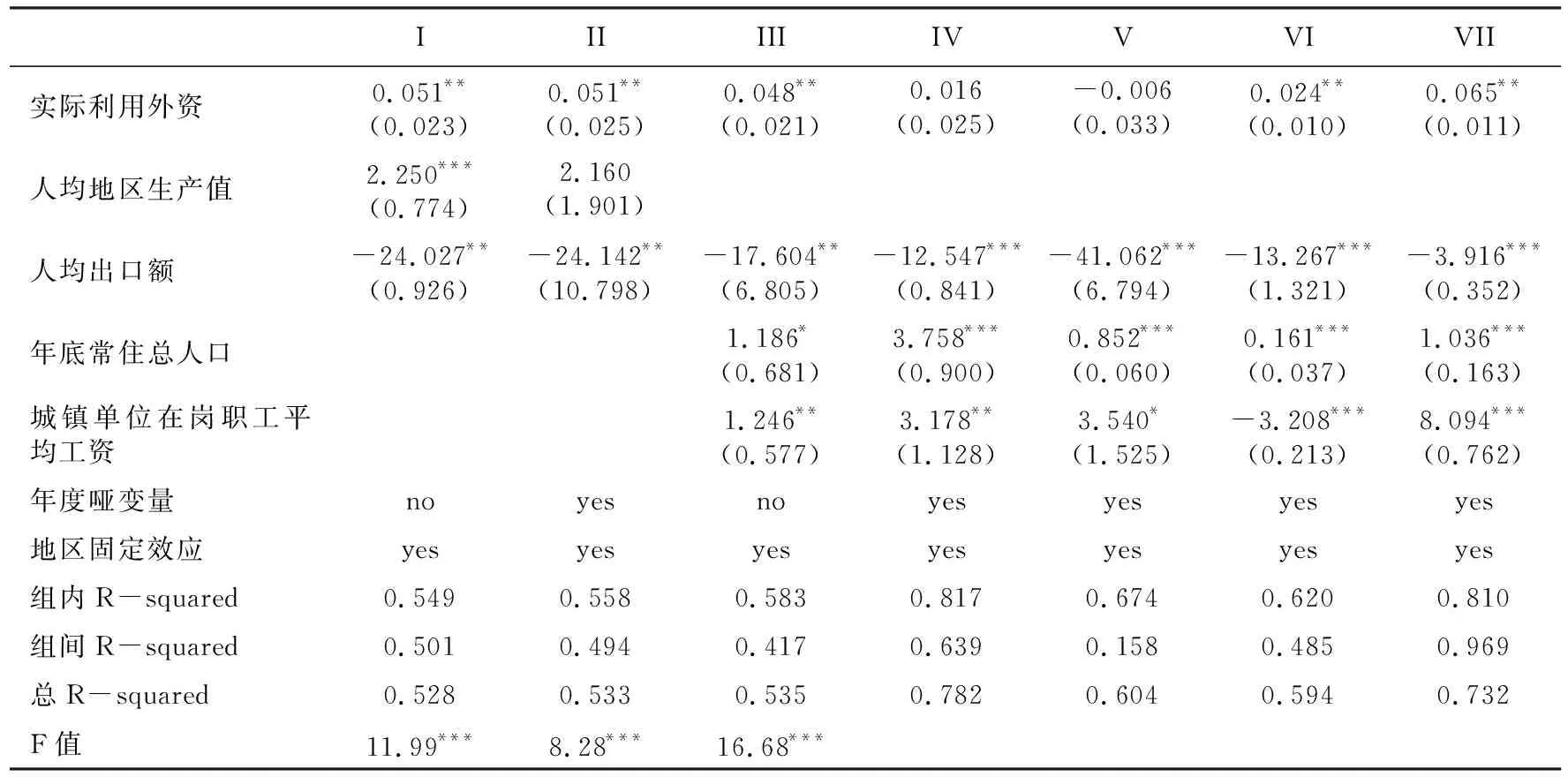

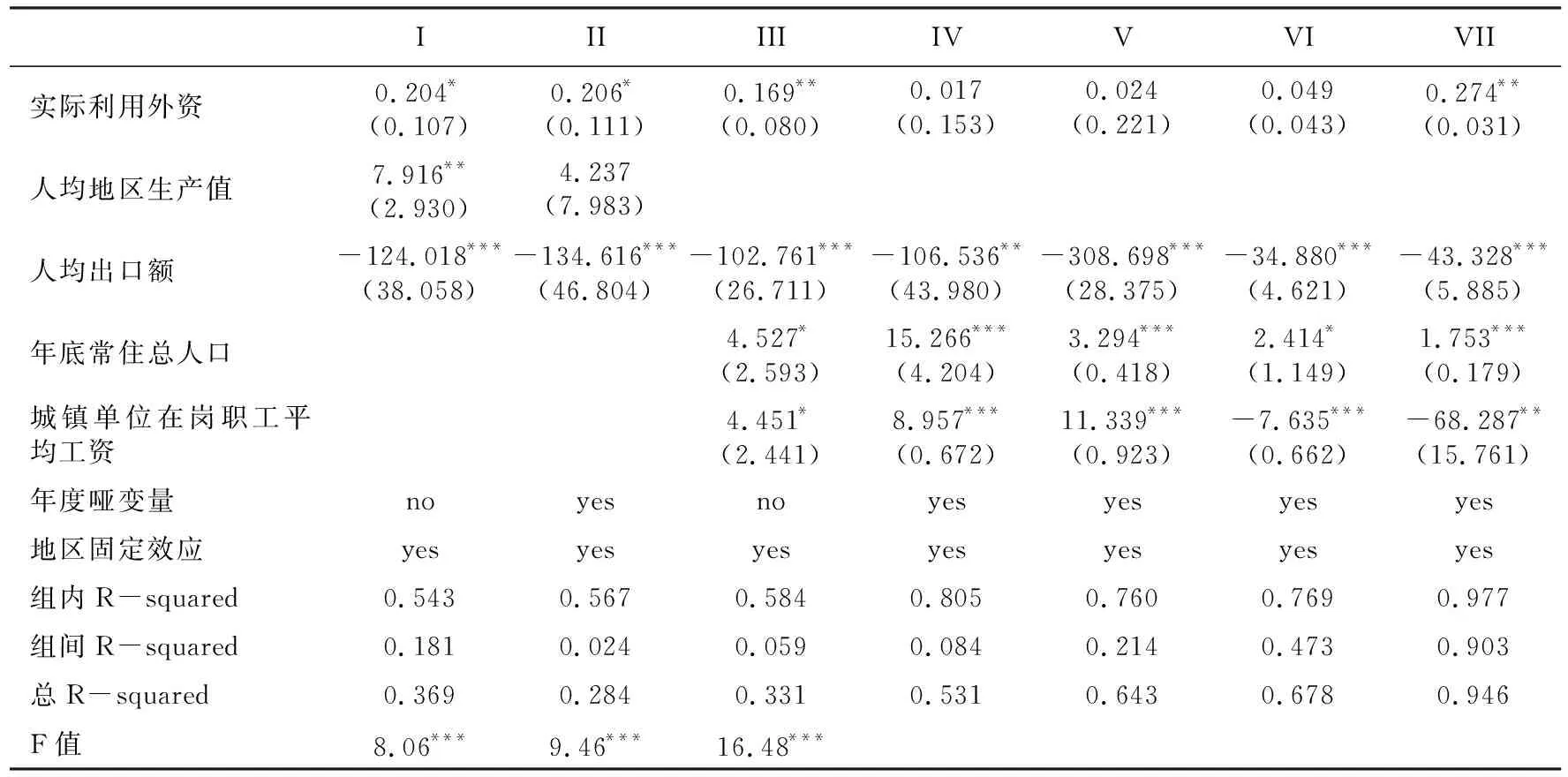

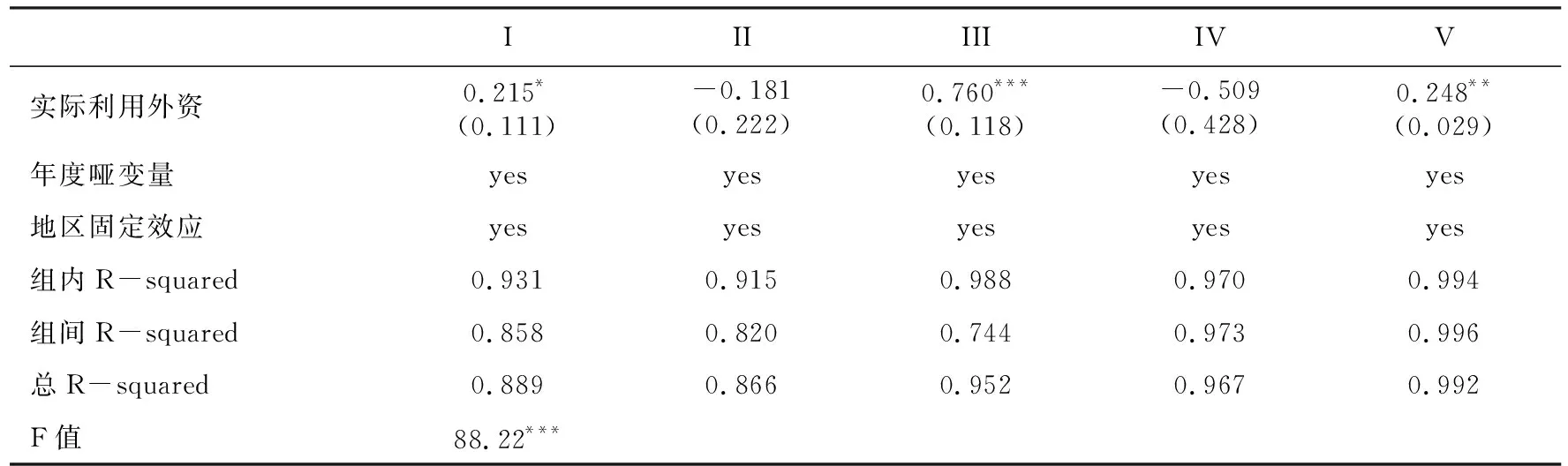

本节利用省际面板数据检验吸引外资对对外投资的促进作用。使用基准回归方法,我们需要先估计式(1),在控制人均地区生产总值和人均出口的情况下,评估当年实际利用外资金额与各省区非金融类对外投资流量及存量的关系。首先利用LSDV法对本模型是否适合使用固定效应来进行检验。LSDV法是“最小二乘虚拟变量模型”的简称,由于线性回归与离差形式的回归在一阶差分的条件下等价,因此可以观察LSDV回归结果与固定效应模型是否相同来确认究竟应该使用固定效应还是混合面板。由于篇幅所限,LSDV回归结果不再报告,然而其研究结论表明应该使用固定效应模型进行估计,基准回归结果分别见表3和表4的I、II。不论是否控制年度哑变量,实际利用外资规模与非金融类对外投资流量及存量均呈现显著正相关,表明吸引外资确实提升了地区对外投资规模,基于中国省际面板的回归结论与已有主要关注新兴经济体的研究结论一致(杨校美,2015;潘文卿 等,2015),在吸引外资促进对外投资方面中国并不存在特殊性。如前所述,考虑到地区人口规模和劳动力市场状况,继续估计式(2)所得结果分别见表3、表4的III。增加控制地区年底常住人口和城镇单位在岗职工平均工资等变量后,吸引外资对对外投资流量和存量的促进作用要更加明显,这表明在充分考虑到本地劳动力规模和成本的前提下,地区实际利用外资规模扩大确实有利于本地企业对外进行投资。

表3 吸引外资对对外投资流量的影响

表4 吸引外资对对外投资存量的影响

(二)吸引外资促进对外投资的地区差异

中国的东部、中部、西部和东北地区在经济发展水平上存在显著差异,在吸引外资能力和对外投资水平上也存在明显差异(表1),因此基于31个省区的整体估计得出吸引外资对对外投资的边际促进效果的研究结论,且这一结论很难充分展示不同地区的差异。为此有必要进一步分地区估计式(2),估计结果分别报告在表3和表4的IV~VII。一个显然的结论是,经济相对落后的西部地区和东北地区吸引外资促进对外投资的作用更加明显,尤其是在对对外投资存量的影响方面,除了东北地区外,其他地区的影响均不显著。以上结论均是在对式(1)和式(2)不考虑内生性问题的基础上得出的结论,从而有必要做进一步讨论和验证。

(三)吸引外资促进对外投资的机制讨论

已有研究很少讨论吸引外资促进对外投资的机制,多数研究只是发现吸引外资的东道国往往在具备某些特征时吸引外资促进对外投资的效果更加显著,例如东道国市场规模大等,然而这显然不足以解释吸引外资如何促进对外投资的实现路径。我们认为一种可能的路径是:吸引外资规模的扩大会促使政府必须更加重视投资固定资产和基础设施建设,而创造好的基础设施条件无疑能够增加本国企业的竞争力,从而促进对外投资的产生以及规模的扩大。本节将验证这一机制的可能性。

首先需要证明吸引外资规模扩大确实提高了固定资产投资。表5报告了使用吸引外资解释固定资产投资行为的回归结果,其中I针对全体样本,II~V分别代表东部、中部、西部和东北地区,由表中数据可知,实际利用外资规模扩大确实带来了全社会固定资产投资完成额的增加,而分地区的回归结果与前文结果类似,相对落后的中部和东北地区的促进作用要更加显著。

表5 吸引外资与固定资产投资

吸引外资之所以能够扩大固定资产投资规模,主要是因为吸引外资确实有利于提高政府财政收入和改善官员政绩,因此鼓励政府通过固定资产投资的方式来优化引资环境,从而进一步吸引高质量的外资企业进入。而引资环境的改善既能够对吸引外资企业进入起到促进作用,同时也能够对本国企业产生外溢效果。这是因为市场环境和经营的硬件设施条件往往是可以共享的且具有正外部性。

到此为止还不能证明吸引外资促进对外投资的实现方式是否会提高固定资产投资,接下来本文结合中介效应思路与安慰剂检验来做进一步确认:首先,用固定资产投资变量替代实际利用外资金额来估计式(1),观察固定资产投资增长是否显著提高对外投资水平,结果见表6的I和II,由表6可以看到,固定资产投资增长确实显著扩大了对外投资流量和存量规模;其次,同时控制固定资产投资和实际利用外资,用以观察实际利用外资对对外投资的影响程度是否减弱,结果见表6的III和IV,由表6可以看到,在控制固定资产投资变量后,实际利用外资对对外投资的影响完全变得不显著,表明固定资产投资确实是吸引外资促进对外投资的中介之一;再次,如果吸引外资促进对外投资的机制是为了提高固定资产投资,那么对于固定资产投资水平相对较低的地区,吸引外资促进对外投资的效果将会明显减弱,这是安慰剂检验。为此我们筛选出全社会固定资产投资完成额低于全国平均水平的省区,共计20个,重新估计式(1)结果见表6的V和VI,表6的结果发现,吸引外资对对外投资的促进作用并不显著,表明通过安慰剂检验。综合以上三个步骤的检验结论,我们至少可以认为吸引外资是促进对外投资的实现方式之一,其有助于提高固定资产投资。

表6 固定资产投资与对外投资:中介效应与安慰剂检验

四、内生性处理与政策评估

(一)内生性处理

如前所述,到此为止的工作存在的问题是吸引外资与对外投资之间可能存在互为因果关系。吸引外资规模的扩大当然有可能促进对外投资发展,但是与此同时,对外投资的发展也会进一步影响吸引外资的水平,从而产生复杂的互为因果关系,进而破坏前文回归结果的一致性。为此对式(1)的固定效应模型进行离差变换,再使用工具变量进行回归估计。

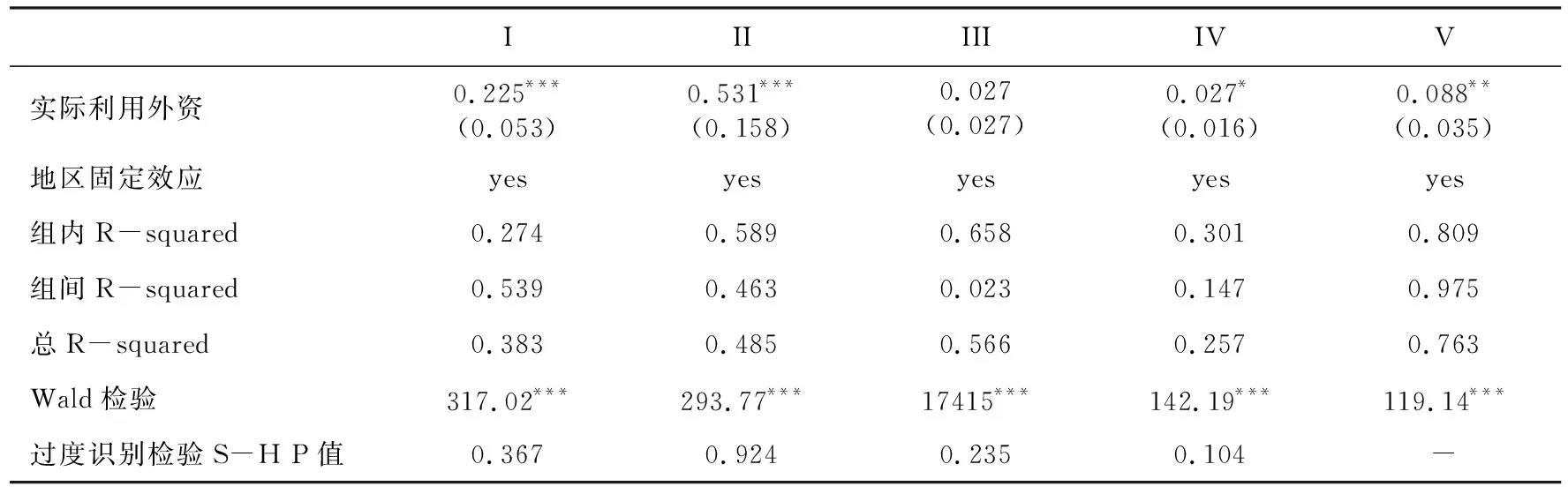

具体而言,将各省区本地的在岗职工平均工资和常住总人口数作为吸引外资的工具变量,并通过Wald检验和过度识别检验来评估工具变量的有效性,具体结果见表7。面板工具变量回归结果表明,吸引外资确实显著促进了对外投资流量的扩大,在排除内生性的条件下,可以确定存在吸引外资与对外投资的正相关关系。

表7 内生性处理:面板工具变量

值得一提的是,在考虑到内生性问题后,分地区面板工具变量回归结果发现,东部地区吸引外资对对外投资的促进作用最为显著,接下来分别是东北地区和西部地区,中部地区吸引外资不会对对外投资产生显著影响。可能的原因是:中部地区在经济发展上处于中游水平,既没有东部地区那么完善的引资条件,又很难获得国家对西部地区和东北地区同等力度的政策支持,因此吸引外资的能力并不强,也就较难对对外投资产生促进作用。

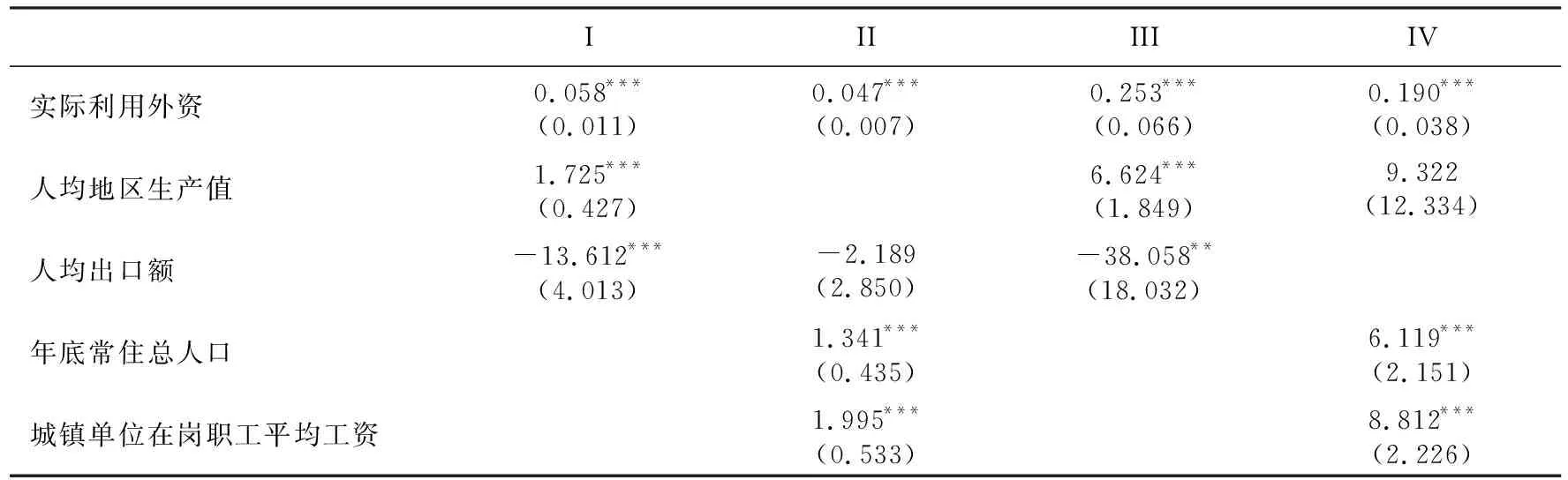

(二)政策评估

2008年1月1日起开始施行的《中华人民共和国企业所得税法》将外资企业和内资企业的企业所得税税率统一为25%,外资企业不再享有比内资企业更低的税率优惠,这无疑会影响中国吸引外资的规模。就本文研究而言,有必要进一步验证在引入该政策冲击后,吸引外资促进对外直接投资的事实是否发生改变,以此进一步强化本文的研究结论,为此需要采用双重差分(DID)来评估政策效果。于是基本模型被修正为:

OFDIit=β0+β1IFDIit+β2AGDPit+β3AEXit+β4Git+β5Dt+ui+εit

(3)

其中,Dt为实验期虚拟变量,在政策实施后Dt=1,在政策实施前Dt=0;Git为政策虚拟变量,由于2008年实施的政策面对全中国范围,因此所有省区在政策实施后Git均为1,在政策实施前Git均为0,双重差分结果可以见表8。通过进行评估,吸引外资会促进对外投资的研究结论再一次被证明,且并不因为2008年实施新税法而有所改变。

表8 政策评估:双重差分

得出这一结论其实并不难理解。虽然中国从2008年开始实施“两税合一”政策,但是政府鼓励引进外资企业,尤其是鼓励高质量外资企业进入的政策目标并没有发生改变,引进外资依然是地方政府推动本地区经济增长的有效手段之一。虽然中国在税率上逐渐取消外资企业的超国民待遇,但是地方政府依然可以通过其他非税收的间接手段为外资企业的生产经营活动提供优惠保障,因此在吸引外资企业尤其是高质量外资企业方面,“两税合一”的政策改变不会起到根本性影响作用。

五、结论及政策启示

本文结合Dunning et al.(1981)投资发展路径理论,利用2003—2013年中国省级面板数据实证检验了吸引外资对对外投资的影响。研究结果表明:中国实际利用外资规模的扩大会显著促进非金融类对外投资流量和存量的增加;中介效应和安慰剂检验显示,固定资产投资是利用外资促进对外投资的重要机制,即随着实际利用外资规模的扩大,固定资产投资规模将会扩大,从而有效优化本土企业发展环境,提升企业对外投资能力,进而促进对外投资。在考虑了内生性和2008年外资企业和内资企业所得税率统一的政策冲击后,上述结论同样成立。

本文结论对中国扎实稳步推进企业“走出去”具有重要的政策意义,给我们的政策启示是:一方面,在推动企业“走出去”的同时,应注重“引进来”,发挥“引进来”对“走出去”的促进作用。要利用自由贸易试验区,进一步创新体制机制,扩大对外开放领域,扩大实际利用外资规模,促进中国企业对外投资。另一方面,要进一步提升“引进来”外资的质量。实际利用外资会通过影响固定资产投资提升企业对外投资能力,只有引进高质量的外资才有可能进一步改善国内企业发展环境,增强企业国际竞争力,推动企业海外投资。要营造良好的国际营商环境,吸引高质量的外资进入,特别是高端装备制造和现代服务业的外资的进入,提升中国在全球价值链中的地位。

值得一提的是,由于迄今为止研究吸引外资和对外直接投资相互影响关系的成果还不多见,基于中国背景的实证研究就更加匮乏了,因此对影响机制的讨论尚缺乏理论基础。对此,我们将在后续研究中试图揭示这一理论机制和路径,本文暂不赘述。