管理层激励、风险承担与企业绩效研究

高 磊

(1.中央财经大学 博士后科研流动站,北京 100081; 2.内蒙古财经大学会计学院,内蒙古 呼和浩特 010070)

一、引言

2008年金融危机爆发后有学者将始于美国金融危机认为是企业过度风险承担而导致(Bebchuk和Weisbach,2010)。2008年10月美国国会颁布实施紧急经济稳定法案,通过问题资产救助计划,规定参加TARP项目的企业必须确保管理层的薪酬计划中不能含有鼓励管理者过度承担风险的条例。风险承担逐渐受到学者和管理实践的关注。大量实证文献致力于研究如何激励管理层基于股东的利益决策(Jensen和Murphy,1990),股权激励由于其凸性支付结构在20世纪90年代被广为应用于管理层激励(Hayes 等,2012)。

2005年末中国证监会颁布《上市公司股票期权激励管理办法(试行)》,标志中国启动股权激励计划,2006年9月30日国资委印发《国有控股上市公司(境内)实施股权激励试行办法》,意味国有企业开始试点股权激励计划。股权激励计划实施近十年,管理层激励是否降低管理层与企业所有者因风险态度而产生的代理问题?管理层激励效果是否受到产权性质的影响?本文基于上市公司数据从风险承担的视角实证检验上述问题。本文贡献主要体现在基于风险承担视角探讨管理层激励与企业绩效关系,深化现有管理层激励与企业绩效研究,进一步明确管理层激励影响企业绩效路径,同时对产权性质是否影响管理层激励效果进行实证检验。本文后续结构安排如下:第二部分对相关文献回顾并提出本文验证假设;第三部分是研究设计,主要包括样本数据选择,变量选取和模型设立;第四部分为实证结果分析;第五部分为中介效应检验;第六部分为稳健性检验;第七部分为结论与建议。

二、文献回顾与假设

现代公司制企业最为显著的特点是企业所有权和控制权分离,企业的所有者和企业的管理者不再统一于一身,管理者和企业所有者风险态度的差异使得管理层的决策行为并非基于企业所有者利益进行,受到职业生涯和在职消费等个体利益的因素制约,管理层和企业所有者利益不一致,可能放弃高风险但NPV为正的项目,相比较所有者而言管理层风险规避倾向更大。管理层和股东风险偏好不一致导致利益的冲突影响企业绩效,这导致管理层不愿承担风险所带来的代理问题(李小荣和张瑞君,2014)。因此,管理层需要激励约束机制避免因其风险规避而导致企业绩效损失。理论和实践进行大量的探讨,通过管理层激励计划的实施旨在降低管理层和股东利益冲突。较为常见的激励方式有货币薪酬激励,管理层持股激励及在职消费和晋升激励。

(一)管理层持股与风险承担

股权激励是广泛使用的激励工具,其本质是将管理层的个体收益与企业价值相关,使之成为公司价值的增函数,降低企业所有者与管理层的利益分歧。股票期权可以改变管理层风险偏好,使管理层适度承担风险,增加企业价值(Hall和Liebman,1998;Ross,2004)。股权激励与风险承担行为正相关,促使管理层提升业绩,增加企业价值。Shivaram等(2002)运用石油、天然气行业数据实证发现股权激励提高管理层风险承担,增加高风险企业研发投入,有利于企业价值提升。Low(2009)在并购特定环境下发现股权激励越高管理层风险规避程度下降,企业承担风险越高。Chen等(2006)以银行企业为样本发现管理层股权激励越多企业风险承担越高。Coles等(2006)研究认为较高的Vega会提高管理层采取高风险决策可能,如加大R&D投入,降低资本支出,提高集中经营和提高财务杠杆。Parrino等(2005)研究表明股票期权与限制性股票相比较对管理层的风险承担的激励作用更为明显。Kouwenberg和Ziemba(2007)以基金公司为研究样本得到结论是:若高管的资产不超过30%时,股权激励能够提高风险规避管理层风险承担,增加高风险投资,当超过30%时,风险承担下降。Agarwal和Mandelker(1987)认为股权激励能够促使管理层和股东利益趋于一致,共同承担风险。Tosi和Gomez-Mejia(1989)认为股权激励能够降低风险规避管理层和风险中性股东二者之间冲突。相比较持股的管理层而言没有持股管理层风险承担意愿更小(Galbraith和Merrill,1991;Saunders等,1990;Hill和Snell,1988)。Palmer和Wiseman(1999)研究发现持股的管理层风险承担要比非持股管理层更高,其研究样本相比较Agarwal和Mandelker(1987)、Galbraith和Merrill(1991),Saunders等(1990);Hill和Snell(1988)所涉及行业更为广泛,后者研究仅仅涉及银行或者高科技企业。Saunders等(1990)研究表明当管理层持股增加时,管理层与企业所有者利益趋同,管理层获取企业收益权增加,管理层有足够动力采取风险决策。

基于上述分析提出以下假设

H1:管理层持股有利于提高企业风险承担

(二)货币薪酬与风险承担

2006年1月1日上市公司正式施行股权激励管理办法,但在实际操作过程中企业管理层激励仍然以薪酬激励为主,管理层持股和股权激励更多是辅助性工具。已有文献表明货币薪酬能够提高企业绩效(张俊瑞等,2003;杜兴强和王丽华,2007;何枫和陈荣,2008)。相比较而言股票期权激励更关注企业的长远价值,货币薪酬的短期效应更为明显,而研发等创新投入带来的成果短期内并不能显现,为避免货币薪酬短期效应带来的弊端,《中央企业负责人薪酬管理暂行办法(2004)》第12条规定“绩效薪金的60%在年度考核结束后当期兑现,其余40%延期兑现;第13条规定,延期兑现收入与企业负责人任期资产经营考核结果挂钩”。《中央企业负责人经营业绩考核暂行办法(2009)》第14条规定,“任期经营业绩考核以三年为考核期”。企业的薪酬兑现计划不仅关注短期效果,更加注重企业长期价值提升,通过延期兑现和任期考核激发企业管理层支持风险较高的创新项目,更加符合研发创新规律,避免管理层因个体利益而放弃有益企业价值提升的高风险项目。唐清泉和甄丽明(2009)研究发现薪酬激励与风险较高R&D投入显著正相关,短期激励比长期激励更有效,我国企业管理层最为关注的是短期报酬,而长期激励对R&D投入并无显著影响。基于以上分析,提出以下假设

H2:货币薪酬有利于提高企业风险承担

(三)管理层激励对风险承担影响是否受到产权性质影响?

伴随着国有企业改革的深入,国有企业行政色彩逐渐淡化,国有企业市场竞争力得到提高,国有企业的监管层意识到单纯的政治激励并不能有效激励国有企业管理层的积极性,2006年启动国有企业股权激励政策。政策的出台激励国企管理层更加关注国有企业长期价值增加,文献研究表明股权激励有利于企业提高企业的风险承担。因此,国有企业启动股权激励计划对国有企业风险承担水平提高有正面影响。但国有企业的管理者多为政府官员,其薪酬受行政级别制约,经济激励难以发挥良好的作用,而良好激励机制可以激励管理层选择更多有价值的风险性投资机会,改善风险承担水平。相比较民营企业的管理层,国有企业的管理层具有双重属性——政治属性和经济属性。国有企业不仅具有经济职能,同时国有企业的政策性负担较为严重,社会影响较大。因此,国有企业的管理层在经营国有企业的过程中不仅仅考虑企业的盈利问题,同时还需要考虑到企业的社会影响及其对政治的影响;另外,国有企业的管理者具有经济属性和政治属性,国企管理层个体不仅有经济利益目标同时具有政治诉求。为了满足上级政府官员的考核目标,实现资产保值增值的要求,国有企业的管理者更偏好规避风险,在决策中风险承担能力较低,对于高风险预期净现值为正投资项目往往表现出保守的倾向,使国有企业实现政治家的政治目标和社会稳定职能,这使得具有政治属性国有企业管理层从其自身利益考虑,获得职务的晋升激励,使得他们有足够动力确保个体收益不受到损失,更多地采取保守型经营,会选择规避风险性较高的预期净现值大于零项目,降低风险承担。

管理层持股激励与货币薪酬激励虽然都能够提高企业风险承担水平,但是受到企业所有制属性的制约,管理层持股与货币薪酬对民营企业风险承担水平影响更大,也既是管理层持股激励和货币薪酬激励对国有企业和民营企业风险承担水平的影响存在差异,提出以下假设:

H3:国有企业管理层的货币薪酬激励对风险承担影响敏感性低于民营企业的管理层货币薪酬对风险承担影响

H4:国有企业管理层持股激励对风险承担影响敏感性低于民营企业管理层持股激励对风险承担影响

三、研究设计

(一)样本选取与数据来源

本文选取2003-2015年A股上市公司年度数据为初始样本。对样本进行如下处理:(1)剔除金融类企业(2)剔除掉企业产权性质发生变化的样本(3)剔除2003至2015年存在ST以及经营异常企业,最终样本企业区间确定在2006至2012年间488家上市公司,其中民营企业114家,国有企业374家,3416个年度观测值(4)数据来源CSMAR数据库及Wind数据库,并对数据缩尾处理。

(二)变量设置

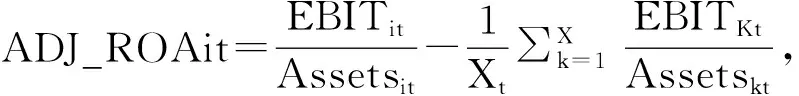

1. 企业风险承担

RTit表示企业的风险承担水平,i表示企业个体,t表示时间。标准差是风险的传统衡量标准,高风险承担意味企业未来收益现金流不确定性增加,根据已有文献(余明桂 等,2013;Faccio 等2011;Boubakri 等,2013;Acharya 等,2011),本文主要采用企业盈利的波动性来衡量,即ROAi的波动。ROA为企业i相应年度的息税前利润(EBIT)与当期期末资产总额的比率。考虑到企业ROA的行业差异性因素影响,先将企业每一期的ROAi减去该期企业所在行业的ROA均值,然后计算每一个企业经行业调整的ROA的标准差,代表企业的风险承担水平。具体计算如下:

2.管理层激励变量

显性激励主要包括货币薪酬激励和股权激励,其中货币薪酬更注重短期影响,股权激励长期激励效果更为明显。股权激励使得管理层分享企业发展所带来收益的剩余索取权,降低剩余索取权与剩余控制权的分离程度,能够有效改善风险承担和收益分配的匹配度。企业管理层持有股份越高,管理层个体利益与企业利益捆绑程度越高,管理层为谋取个人利益而背离企业价值最大化的成本越高,能够降低管理层为谋求私利而放弃高风险NPV为正的项目。唐清泉 等(2008)研究发现管理层激励机制并非只针对个人而言应该更多关注管理层团队,否则管理层内部会出现“搭便车”或者“偷懒”的问题,是整个制度失效。企业管理层作为一个整体团队,管理层团队持股人数越多,持股比例越高,管理层整体利益与股东利益越趋近一致,降低风险规避程度,有利于管理层风险承担的改善。本文采取以下变量衡量管理层激励指标,如表1

表1管理层激励变量定义

3.公司绩效

现有文献研究表明管理层的货币激励有利于企业绩效发展,管理层持股更注重企业的长远发展,有利于企业价值的提升,因此本章选取ROA和TQ作为公司市场业绩的代理变量,其中ROA衡量企业短期经营成果,TQ衡量企业未来价值。

4.控制变量

在已有的文献基础上,考虑以下因素对于企业风险承担的影响,本文还设置其他控制标量。企业所有权性质变量State,当企业为民营企业State=0,国有企业State=1,由于企业产权性质可能会影响企业的绩效,因此在所选样本中企业产权性质均保持一致性,也即是不存在国有企业变为民营企业或者民营企业转为国有企业;企业终极控制人(Euc),将国有企业终极控制人分为中央国资委控制、央企控制、省级国资委控制和市级国资委控制;定义企业年龄为Fage,成立年龄+1取自然对数;企业规模定义为Size,企业当期资产取对数;定义SGR为企业销售收入增长率,衡量企业的成长性;考虑到董事长和总经理两职兼任情况会影响董事会的独立性,董事长或者总经理几乎对企业完全控制,为谋求个人私利或采取保守的经营策略或者追求高风险投资项目,形成壕堑效应,因此董事长和总经理两职兼任情况影响企业风险承担能力,定义Dual衡量董事长和总经理两职兼任情况,当董事长和总经理两职合一时,Dual=1,否则为0;定义赫芬达尔指数为HHI,衡量市场竞争程度;定义行业变量(Ind_dum)和时间变量(Qt_dum)在回归过程中进行控制。

(三)基本模型设定

1.管理层激励与企业风险承担

(1)

2. 管理层激励与企业绩效

ROAit(TQit)=β0+β1LnMee(SR)it+β2Stateit+β3Sizeit+β4Fageit+β5Levit+β6HHIit+β7SGRit+β8Dualit+Qt_dum+Ind_dum+Euc+ζit

(2)

四、实证结果与分析

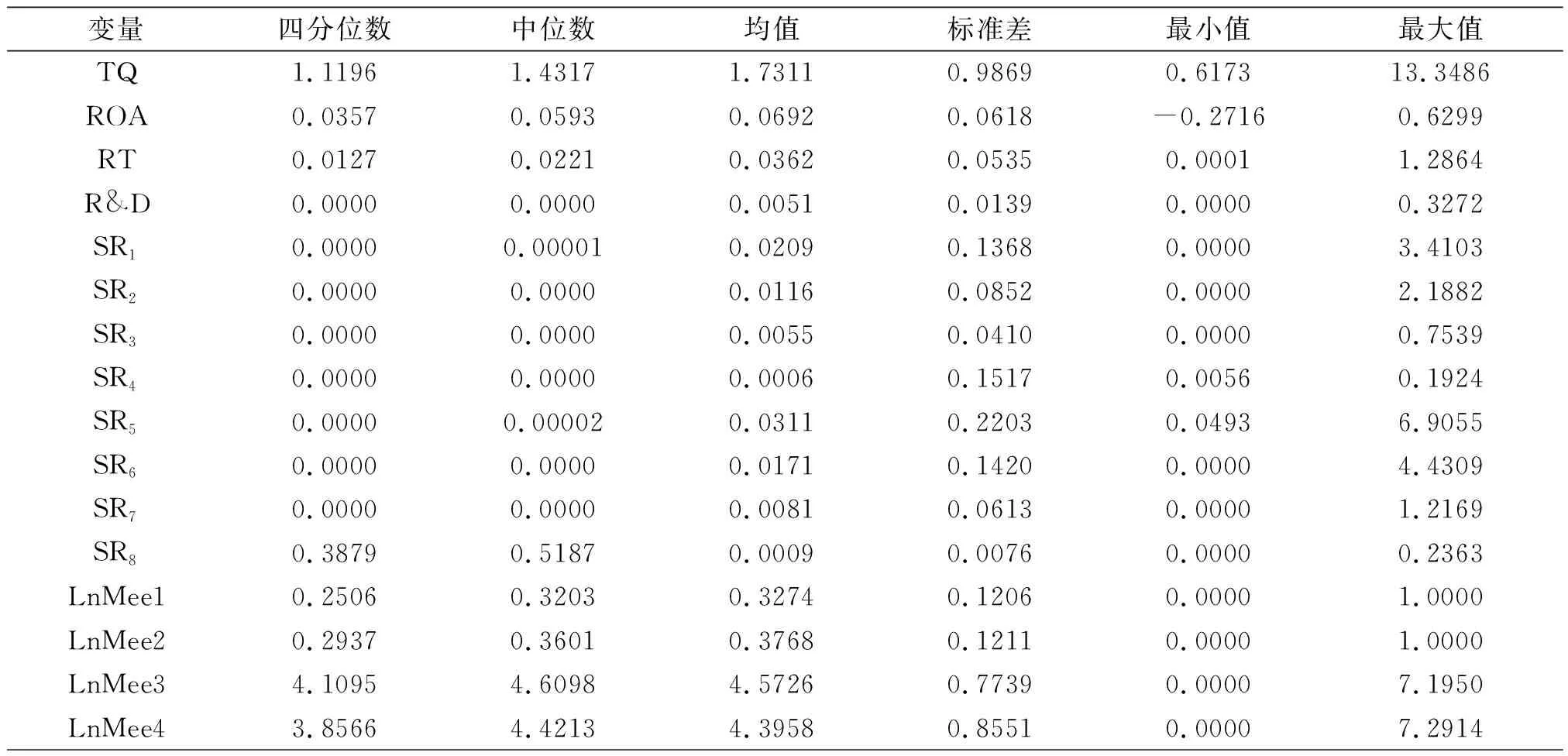

(一)描述性统计分析

表2是管理层激励变量的描述性统计。企业价值(TQ)均值为1.7311,中位数为1.4317;企业绩效均值为0.0692,中位数为0.0593;RT均值为0.0362,中位数为0.0221;R&D均值为0.0051。管理层持股代理变量SR1,SR2,SR3,SR4,SR5,SR6,SR7和SR8均值分别为0.0209,0.0116,0.0055,0.0006,0.0311,0.0171,0.0081,0.0009;货币薪酬代理变量LnMee1,LnMee2,LnMee3,LnMee4均值分别为0.3274,0.3768,4.5726,4.3958。

表2管理层激励变量描述性统计

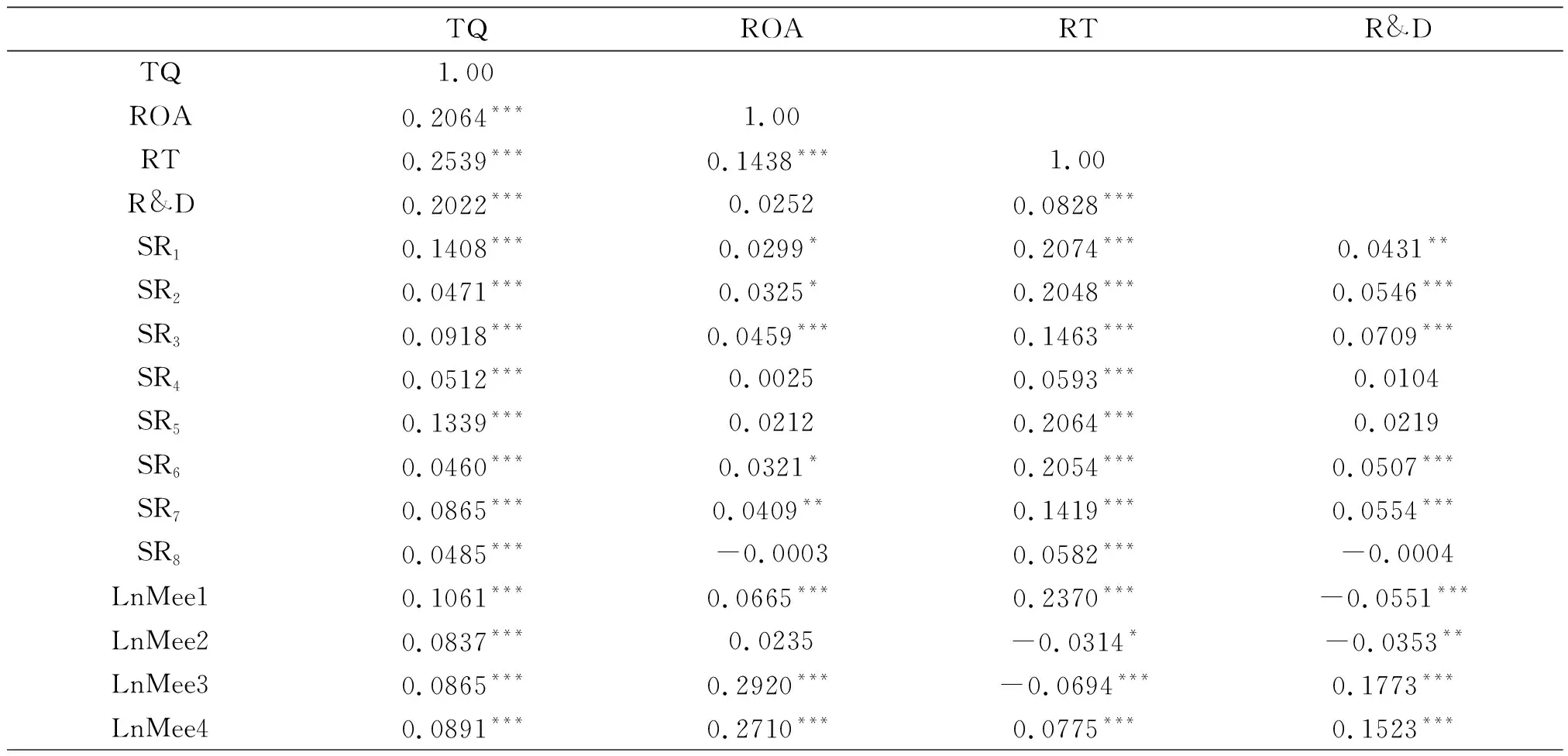

(二)变量相关系数及均值比较

表3列出企业价值、企业绩效、企业风险承担水平与企业管理层持股和货币薪酬等主要变量Pearson相关系数。表3表明管理层持股与企业价值、货币薪酬激励与企业价值,企业绩效与企业价值、风险承担与企业价值以及企业R&D投入与企业价值均正相关;高管持股占总资产比SR1与企业绩效在10%水平下正相关,董事长持股占总资产比重SR2与企业绩效在10%水平下正相关,董事持股占总资产比重SR3与企业绩效在1%水平下正相关;货币薪酬激励LnMee1,LnMee3,LnMee4与企业绩效均在1%水平下正相关;管理层持股代理变量SR1,SR2,SR3与企业风险承担水平正相关,货币薪酬前三名高管货币薪酬(LnMee2,LnMee3)与企业风险承担水平负相关,显著性水平分别为10%,1%,前三名董事货币薪酬与企业风险承担水平1%水平下显著正相关;管理层持股(SR1,SR2,SR3)与企业R&D投入正相关。

表4显示国有企业价值与企业绩效水平均低于民营企业,反映在2006年至2012年期间国有企业效率低于民营企业效率,国有企业的风险承担水平与民营企业风险承担水平同样存在显著性差异,企业R&D投入由于成功概率较低,常被用作风险承担的替代变量,表4同样表明国有企业的研发投入远低于民营企业研发投入,国有企业风险承担水平低于民营企业风险承担水平。民营企业管理层持股情况较国有企业管理层持股更为普遍,管理层持股代理变量SR1,SR2,SR3,SR4,SR5,SR6,SR7均在1%水平下显著高于国有企业。在货币薪酬激励方面国有企业的前三名高管的货币薪酬显著高于民营企业,国有企业前三名董事的货币薪酬显著低于民营企业前三名董事的货币薪酬。在激烈的市场经济中企业高效率表现在企业具备较高的绩效水平和较高的企业价值,企业研发投入越多越有利于提升企业的绩效水平和提升企业价值,企业获取较高的绩效和较高的企业价值必然要求企业有较高的风险承担水平,当企业所有权与控制权分离时,企业的管理层风险规避程度远高于企业所有者,其风险承担能力较低,因此会导致管理层因研发投入的高风险特点而放弃或者降低企业研发投入,自然而然会使得企业绩效和企业价值降低。因此管理层需要更多的股权激励和货币薪酬激励,提高其风险承担水平,增加企业研发投入,以增加企业绩效和价值。表4的比较表明民营企业股权激励更为普遍,因此企业的风险承担水平和企业研发投入会更高,有利于企业的绩效和价值提升,因此我们预期管理层激励有利于提高企业的风险承担水平,改善企业的绩效和企业价值。

表3管理层激励主要变量相关系数表

注:***、**、*分别表示在1%,5%和10%的水平下显著。

表4管理层激励变量均值及中位数比较

注:***、**、*分别表示在1%,5%和10%的水平下显著。

(三)管理层激励与风险承担

1. 货币薪酬与风险承担

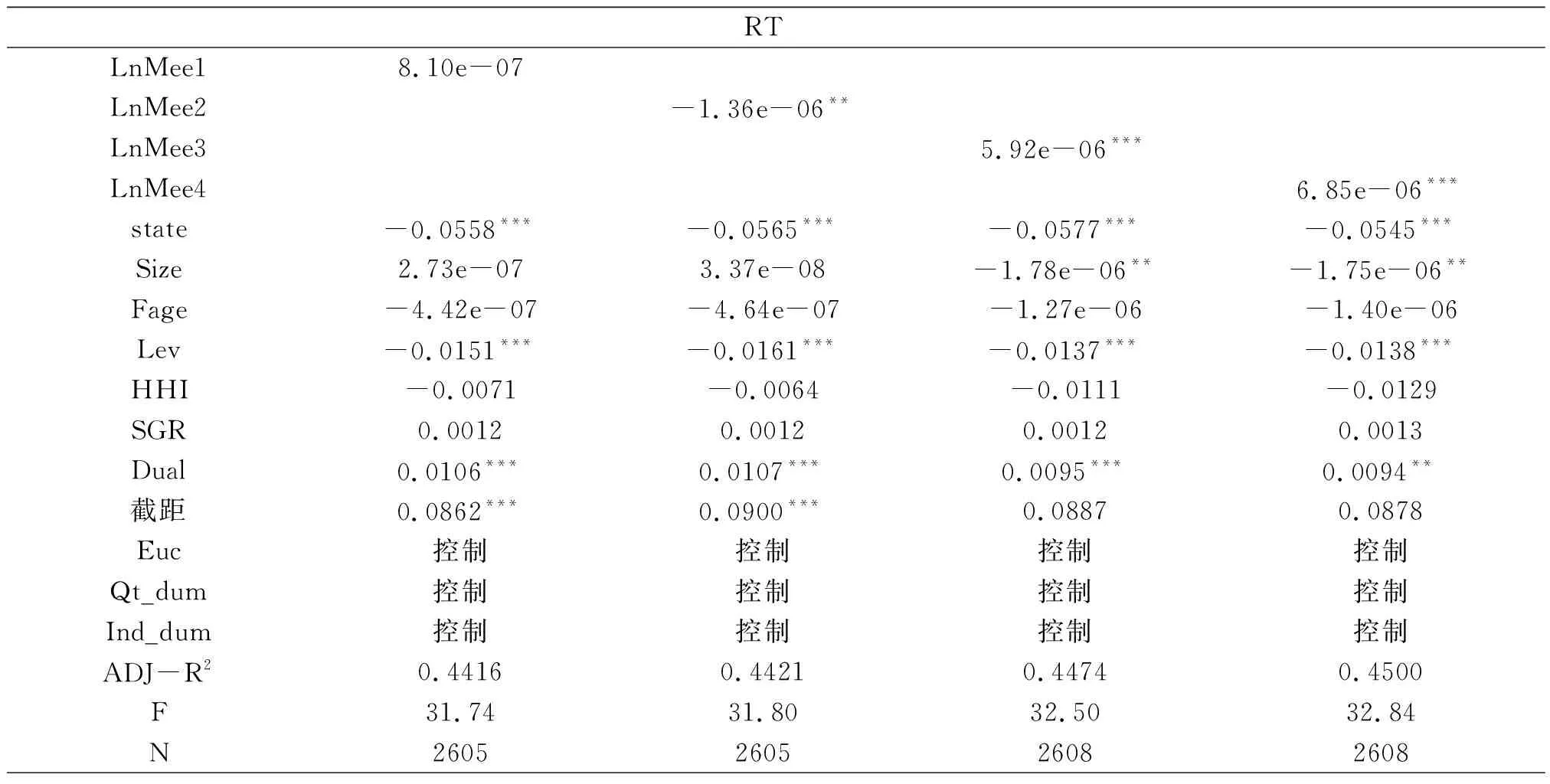

表5货币薪酬与企业风险承担

注:***、**、*分别表示在1%,5%和10%的水平下显著.

货币薪酬激励在国内应用比较普遍,为检验管理层薪酬与企业风险承担水平是否存在相关性,利用模型1进行实证检验,解释变量分别为:前三名董事报酬总额占年度报酬总额比例(LnMee1);前三名高管报酬总额占总薪酬比例(LnMee2);前三名高管报酬总额对数(LnMee3);前三名董事报酬总额对数(LnMee4),被解释变量为企业风险承担水平。表5表明管理层薪酬与企业风险承担存在显著相关关系,货币薪酬与企业风险承担水平正相关,检验结果验证假设H2。

2组非小细胞肺癌患者近期疗效见表1。2组近期疗效差异有统计学意义(Z=-3.578,P=0.000)。联合用药组对肺癌的控制率为74.44%,显著高于吉西他滨组的46.67%(χ2=15.253,P=0.000)。

2. 管理层持股与企业风险承担

表6管理层持股与企业风险承担

管理层持股始于20世纪50年代,一直是西方广泛应用的激励工具,其实质企业管理层的收益与企业价值相关,将管理层收益变成公司价值的增函数,降低二者的利益分歧,但对于管理层股权激励与企业风险承担关注较少,国内相关研究更是凤毛麟角,本文基于模型1,检验管理层持股与企业变量关系,解释变量分别为:高管持股占总资产比重(SR1);董事长持股占总资产比重(SR2);董事持股占总资产比重(SR3);监事持股占总资产比重(SR4)。被解释变量为企业风险承担水平(RT)。表6为检验结果,Model-1解释变量为高管持股占总资产比重(SR1),结果表明高管持股占总资产比重越高,企业风险承担水平越高,管理层风险规避倾向越小,越有利于降低企业所有者与企业管理层的风险偏好差异;Model-2解释变量为董事长持股占总资产比重(SR2),检验结果说明董事长获得的股权激励越多,企业风险承担水平越高;Model-3和Model-4解释变量分别为董事持股占总资产比重(SR3);监事持股占总资产比重(SR4),董事持股比例与企业风险承担水平正相关并且在1%水平下显著,但监事持股与企业风险承担水平不存在相关关系。表6结果验证假设H1。

(四)管理层激励对风险承担影响是否受到产权性质影响?

为检验管理层持股和货币薪酬对国有企业风险承担水平和民营企业风险承担水平影响是否存在差异性,引入新变量——企业产权性质与管理层持股交叉项以及企业产权性质与管理层货币薪酬交叉项。管理层持股变量和管理层货币薪酬变量产生以下交叉变量:高管持股与企业产权性质交叉项State*SR1(SSR1),董事长持股与高管持股与企业产权性质交叉项State*SR2(SSR2),董事持股与高管持股与企业产权性质交叉项State*SR3(SSR3),监事持股与高管持股与企业产权性质交叉项State*SR4(SSR4);前三名董事报酬总额占年度报酬总额比例与企业产权性质交叉项State*LnMee1(SLn1),前三名高管报酬总额占总薪酬比例与企业产权性质交叉项State*LnMee2(SLn2),前三名高管报酬总额对数与企业产权性质交叉项State*LnMee3(SLn3),前三名董事报酬总额对数与企业产权性质交叉项State*LnMee4(SLn4)。回归结果如表7

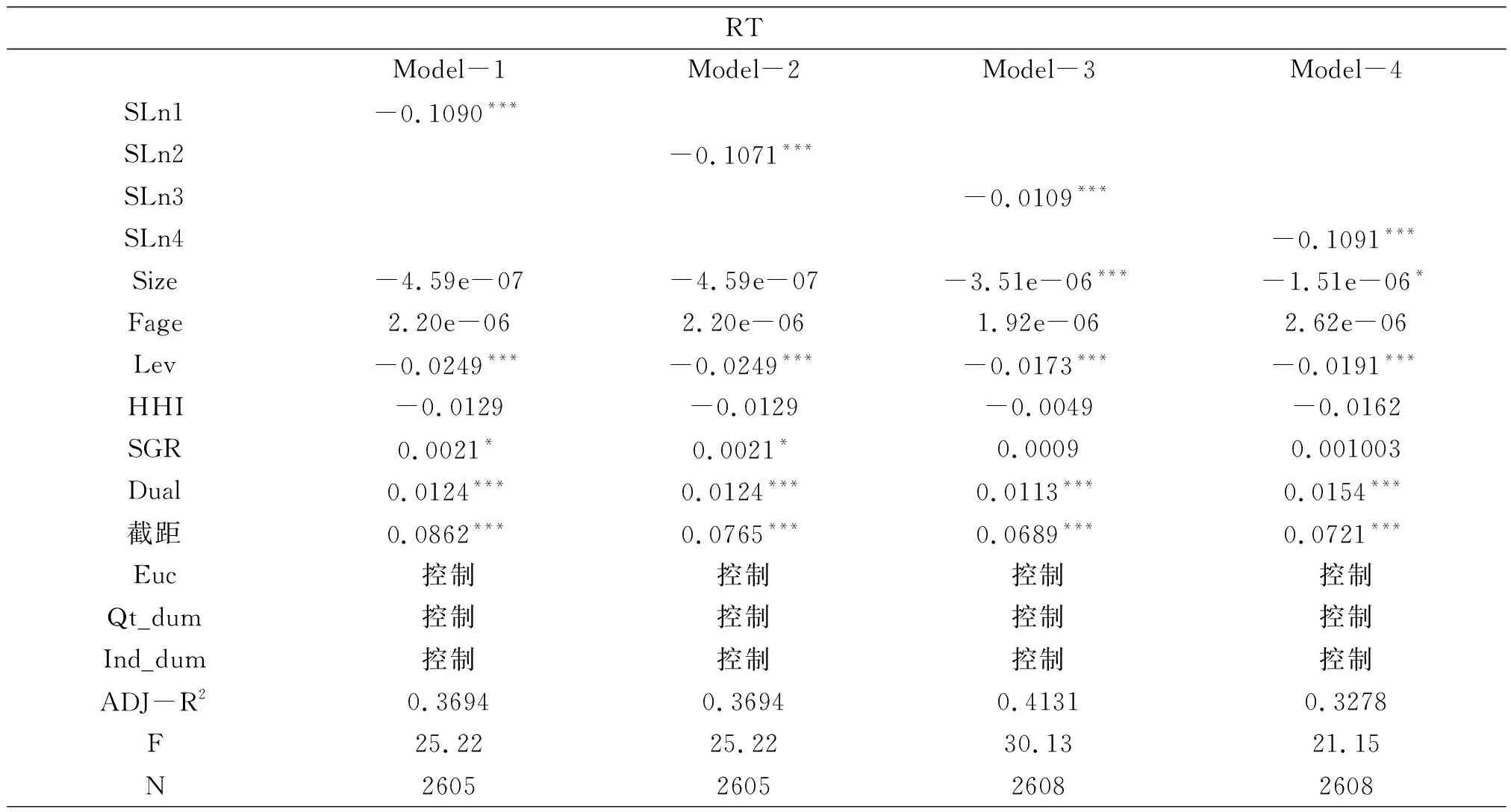

表7货币薪酬对企业风险承担差异回归

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表7中被解释变量为企业风险承担水平,解释变量分别为前三名董事报酬总额占年度报酬总额比例与企业产权性质交叉项State*LnMee1(SLn1),前三名高管报酬总额占总薪酬比例与企业产权性质交叉项State*LnMee2(SLn2),前三名高管报酬总额对数与企业产权性质交叉项State*LnMee3(SLn3),前三名董事报酬总额对数与企业产权性质交叉项State*LnMee4(SLn4)。回归结果看SLn1,SLn2,SLn3和SLn4均与企业风险承担水平负相关,显著水平均为1%。管理层货币薪酬激励虽然能够提高风险承担水平,但是货币薪酬对风险承担水平影响在国有企业和民营企业存在差异,表7回归结果表明相比较而言货币薪酬对国有企业风险承担水平影响小于货币薪酬对民营企业风险承担影响,也既是货币薪酬对民营企业风险承担的敏感度远大于货币薪酬对国有企业风险承担的敏感度,支持假设H3。

表8管理层持股对企业风险承担差异回归

注:***、**、*分别表示在1%,5%和10%的水平下显著

表8中被解释变量为企业风险承担水平,解释变量分别为高管持股与企业产权性质交叉项State*SR1(SSR1),董事长持股与高管持股与企业产权性质交叉项State*SR2(SSR2),董事持股与高管持股与企业产权性质交叉项State*SR3(SSR3),监事持股与高管持股与企业产权性质交叉项State*SR4(SSR4),在控制其他变量后回归结果表明企业SSR1,SSR2,SSR3,SSR4与企业风险承担水平在1%水平下显著负相关,管理层持股激励对国有企业风险承担水平影响显著低于对民营企业风险承担水平影响,实证结果支持假设H4。

表7和表8回归结果表明管理层货币薪酬和管理层持股激励虽然均能够提高企业风险承担水平,但影响效果受到企业产权性质的影响,无论是货币薪酬激励还是管理层持股激励,对民营企业风险承担水平影响远高于对国有企业风险承担水平影响,这意味着国有企业管理层不仅仅受到经济激励的约束同时其政治属性同样影响其风险承担水平。

(五)管理层激励与企业价值

所有权与控制权的分离使得管理层与企业所有者的利益出现分歧,如何激励管理层基于企业所有者的利益决策成为企业治理的关键。管理层激励的本质是提高企业的绩效,增加企业的价值,基于模型2检验管理层持股与企业价值关系以及管理层货币薪酬与企业绩效。

表9管理层持股与企业价值

表9分别以高管持股占总资产比重SR1;董事长持股占总资产比重SR2;董事持股占总资产比重SR3;监事持股占总资产比重SR4作为管理层激励的替代变量,企业价值为被解释变量,Model-1至Model-4为具体检验过程,除监事持股占总资产比重作为管理层激励的替代变量对企业价值无显著影响外,其余解释变量均发现管理层持股有利于企业价值提升,股权激励长期效果更为明显,有助于企业价值提升。

与管理层持股激励效果不同,管理层薪酬激励短期效果更为明显,基于模型2对薪酬激励与企业绩效进行检验,过程如表10。

表10货币薪酬与企业绩效

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表10中解释变量分别为前三名董事报酬总额占年度报酬总额比例LnMee1,前三名高管报酬总额对数LnMee2,前三名董事报酬总额对数为管理层货币薪酬代理变量LnMee3,均与企业绩效在1%水平下正相关。

五、进一步讨论

无论是股权激励还是货币薪酬,管理层激励均影响企业价值和企业绩效,本文实证检验发现管理层激励与企业风险变量承担存在相关性,已有文献表明企业风险承担与企业收益正相关(Huybrechts 等,2012;Coles 等,2006;余明桂 等2013)。管理层激励是否影响企业风险承担进而影响企业的价值和绩效,风险承担是否是管理层激励与企业价值和企业绩效的中介变量,为此对风险承担进行中介效应检验,构造模型(3)至(5):

TQit(ROAit)=β0+C1LnMeeit+C2SRit+β1Stateit+β2Sizeit+β3Fageit+β4Levit+β5HHIit+β6SGRit+β7Dualit+Qt_dum+Ind_dum+Euc+ζit

(3)

RTit=β0+a1LnMeeit+a2SRit+β1Stateit+β2Sizeit+β3Fageit+β4Levit+β5HHIit+β6SGRit+β7Dualit+Qt_dum+Ind_dum+Euc+ζit

(4)

(5)

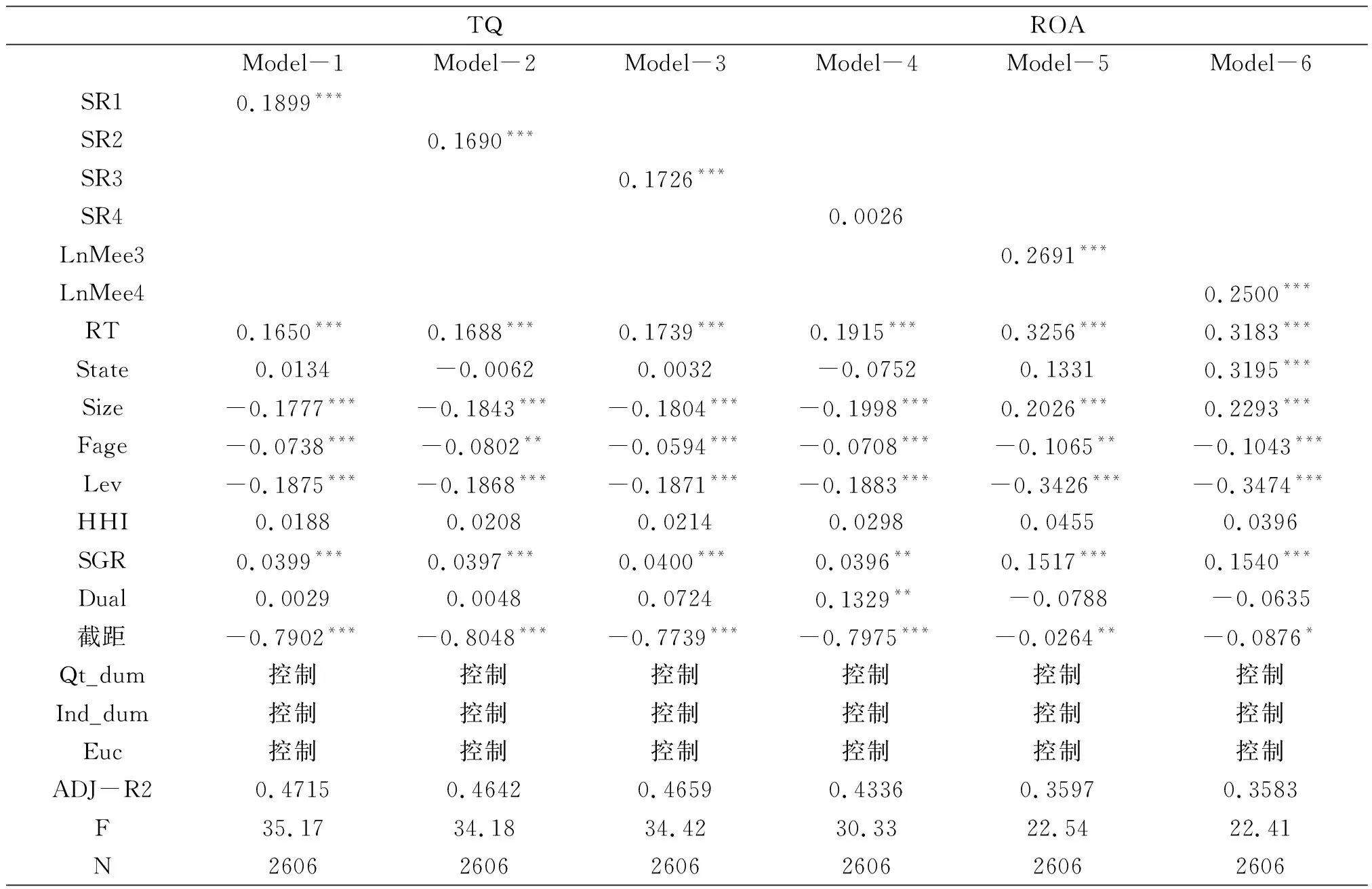

表11中介效应检验——管理层持股对企业价值,货币薪酬对企业绩效回归

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表11中Model-1至Model-4基于模型(3)检验管理层持股与企业价值关系,模型中所有变量均经过中心化处理,除监事持股(SR4)对企业价值无显著相关外,高管持股(SR1),董事长持股(SR2);董事持股(SR3)均显著影响企业价值;Model-5至Model-6基于模型(3)检验管理层薪酬与企业绩效关系,结果表明前三名高管报酬总额对数以及前三名董事报酬总额对数均显著影响企业的绩效。

表12中介效应检验——企管理层持股、管理层货币薪酬对风险承担回归

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表12基于模型(4)检验管理层持股以及货币薪酬与企业风险承担关系,进入模型变量经过中心化处理,实证结果表明管理层持股(SR1,SR2,SR3)在1%水平下对企业风险承担存在正向影响,管理层货币薪酬(LnMee3,LnMee4)与企业的风险承担1%水平线存在显著影响。

表13中介效应检验——企管理层持股、风险承担对企业价值和企业绩效回归

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表14 Sobel检验表

若Z大于临界值则中介效应显著,显著性水平0.05对应的临界值为0.97,SR1,SR2,SR3,LnMee3,LnMee4的Z值分别为3.2246,3.1259,2.5001,4.6717,5.4072,均大于0.97,则风险承担是管理层持股激励与企业价值中介变量,同时风险承担是管理层货币薪酬与企业绩效的中介变量。

六、稳健性检验

(一)管理层持股与企业风险承担水平稳健性检验

为进一步检验管理层股权激励与企业风险承担的稳定性我们将解释变量替换为高管持股占营业收入比值(SR5);董事长持股占营业收入比重(SR6);董事持股占营业收入比重(SR7);监事持股占营业收入比重(SR8)对模型(1)重新检验,结果如表15。

检验结果显示高管持股占营业收入比值(SR5);董事长持股占营业收入比重(SR6);董事持股占营业收入比重(SR7)与企业风险承担水平在1%水平下正相关,监事持股占营业收入比重(SR8)与企业风险承担水平不相关,回归结果与前文相同,结果稳健。

表15管理层持股与企业风险承担(稳定性检验)

注:***、**、*分别表示在1%,5%和10%的水平下显著.

(二)管理层持股与企业价值稳健性检验

表16结果表明管理层持股与企业价值具有稳定性,管理层持股能够有效提高企业价值。

表16管理层持股与企业价值(稳定性检验)

注:***、**、*分别表示在1%,5%和10%的水平下显著.

(三)风险承担中介稳健性检验

为检验风险承担的中介效应是否稳定,将企业管理层持股变量替换为高管持股占营业收入比值(SR5);董事长持股占营业收入比重(SR6);董事持股占营业收入比重(SR7);监事持股占营业收入比重(SR8),并将变量进行中心化处理,基本模型进行(3)至(5)进行回归,具体结果见表17、表18、表19。

表17中介效应检验——管理层持股对企业价值回归(稳定性检验)

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表18中介效应检验——企管理层持股对风险承担回归(稳定性检验)

注:***、**、*分别表示在1%,5%和10%的水平下显著.

表19中介效应检验——企管理层持股风险承担对企业价值和企业绩效(稳定性检验)

注:***、**、*分别表示在1%,5%和10%的水平下显著.

在表17中高管持股占营业收入比值(SR5)、董事长持股占营业收入比重(SR6)、董事持股占营业收入比重(SR7)作为管理层持股替代变量均对企业价值产生显著影响,显著水平为1%,表明管理层持股有利于企业价值提升;在表18中高管持股占营业收入比值(SR5)、董事长持股占营业收入比重(SR6)、董事持股占营业收入比重(SR7)作为管理层持股替代变量与企业风险承担水平在1%水平下正相关,管理层持股激励能够提升企业的风险承担水平;在表19中高管持股占营业收入比值(SR5)、董事长持股占营业收入比重(SR6)、董事持股占营业收入比重(SR7)作为管理层持股替代变量与企业价值在1%水平下正相关,同时风险承担水平与企业价值在1%水平下显著正相关,基于中介效应检验程序判断(温忠麟等,2005)风险承担是管理层激励(高管持股占营业收入比值(SR5)、董事长持股占营业收入比重(SR6)、董事持股占营业收入比重(SR7)与企业价值的中介变量。为进一步检验结果稳定性,进行Sobel检验,5%水平下Z临界值为0.97(温忠麟等,2004),表20同样表明风险承担是管理层激励与企业价值的中介变量。

表20 Sobel检验表(稳定性检验)

七、结论与建议

本文突破以往管理层激励研究的思路,发现管理层持股激励和货币薪酬均能够显著影响企业的风险承担,企业风险承担与企业价值、企业绩效正相关,风险承担是管理层持股激励与企业价值的中介变量,是货币薪酬与企业绩效的中介变量。货币薪酬和管理层持股均能够提高企业风险承担,但是管理层激励对风险承担激励的效果受到企业产权性质影响,相比较而言货币薪酬激励和管理层持股激励对民营企业风险承担影响程度远大于国有企业风险承担影响程度。

研究结论对完善企业管理层激励机制具有一定的参考价值。作为激励工具,货币薪酬和股权激励并非直接影响企业绩效或者企业价值,风险承担是货币薪酬激励与企业绩效的中介变量,是管理层持股与企业价值的中介变量。企业激励机制的设计需要关注激励发生作用的过程,理解激励产生作用的路径。管理层激励能够影响企业风险承担,进而影响企业的绩效和企业价值,激励的效果不仅仅受到激励方式差异的影响,同时也受到企业的风险承担影响。因此,在管理实践中关注管理层激励影响企业价值的中间变量,通过影响中间变量使得激励变得更为有效。激励的时间效应因激励方式不同有所差异。货币薪酬激励和管理层持股激励均能影响企业风险承担水平,但是二者存在一定的差异。货币薪酬激励效果偏重于短期效果,管理层持股偏重于长期效果,企业在设计激励机制时注意短期与长期的组合,特别涉及企业发展战略相关决策更适合采用长期激励。激励方式到激励效果是复杂的过程,企业产权性质影响企业风险承担,进而影响不同方式的激励效果。货币薪酬激励和管理层持股激励与国有企业风险承担正相关,但是国有企业管理层受到政治属性约束,管理层激励对风险承担的影响敏感程度远小于民营企业,国有企业管理层政治激励可能对企业风险承担存在影响,这可能是造成国有企业与民营绩效差异的因素。因此,在现阶段国有企业混合所有制改革过程中,管理层激励将更为复杂,需要综合考虑经济激励与政治激励对风险承担的影响,及其对企业绩效作用路径,这需要未来研究加以完善和补充。