会计准则国际趋同对我国上市公司盈余管理的影响

李浩然,刘利敏 ,朱 晓

(1.上海大学 经济学院,上海 200444;2.河南师范大学 数学与信息科学学院,河南 新乡 453007)

一、引言

随着世界经济进入全球化时代,各国间的资本往来愈加频繁,会计信息作为通用的商业语言起到的作用越来越重要。

适应经济全球化和资本市场国际化的发展,中国的会计准则也在趋于国际化。1985年3月财政部发布《中外合资经营企业会计制度》和《中外合资经营工业企业会计科目和会计报表》两项制度,这两项制度在会计要素的确定、计量和财务报告等方面第一次借鉴了国际惯例,是中国会计准则开始向国际趋同的标志。1992年财政部颁布《企业会计准则》,1997年财政部又发布了《企业会计准则——关联方关系及其交易的披露》。2001年开始在全国范围内实施《企业会计制度》,其中包含1项基本准则和15项具体会计准则。2005年11月财政部与国际会计准则理事会共同发布声明,宣布中国企业会计准则实现了与国际财务报告准则实质性的趋同。2006年应该是我国会计准则国际趋同进程中的重要转折点。2006年财政部公布了《企业会计准则——基本准则》、具体准则及其应用指南和解释,这些具体的准则的颁布标志着我国新的会计体系的形成,并且新的会计体系已经与当时的国际财务报告有着很高的一致性,于2007至2008年被承认与中国香港、欧盟等国家和地区在财务报告准则上效用相同[1]。

经济一体化与资本市场国际化必然导致会计准则的国际趋同,会计准则国际趋同的根本目标在于提高会计信息的质量。会计信息是实现种种契约的基础,如报酬契约。会计信息质量与企业投资者的利益密切相关,如果会计信息不能真实反映企业的财务状况,那么资本市场中的会计信息的使用者就很难作出正确的投资决策,从而受到损失。

陆建桥认为,盈余管理行为是指在会计准则允许的情况下,企业管理当局为实现自身效用最大化所作出的会计选择[2]。秦荣生认为,当企业可以自由选择会计政策或会计估计方法时,企业总会选择最有利于自己的方式,即盈余管理[3]。当下,我国已基本建立了适应社会主义市场经济体制的现代企业制度,人们越来越关注盈余管理问题。

二、理论分析与研究假设

(一)理论分析

上市公司滥用盈余管理行为是导致会计信息失真的一大原因,会计信息特别是与会计盈余相关的信息对于投资者的决策起着关键作用。盈余管理是控制企业对外财务报告的十分有效的手段,它服务于企业管理当局实现个人或公司利益最大化的最终目的。盈余管理行为不是一种简单的自利行为,而是企业进行分析后所作出的理性选择[4]。同时,管理当局也希望借助盈余信息向市场传递公司收益持续上升的信息,促使公司股价的上涨进而提高企业价值。盈余管理信息是对外传递企业价值的信号,有利于增强投资者对企业的信心。

根据经济后果理论,会计政策及其变化是有经济后果的[5]。会计准则的国际趋同,为上市公司进行盈余管理活动提供了更大的可能,其基本准则主要是以历史成本属性计量,并引入了公允价值、可变现净值等计量属性。现行会计准则规定只有经过比较长时间的购建或生产活动能达到预计可使用或可出售状态的固定资产、存货、投资性房地产等资产的借款费用才满足资本化的条件。企业独立研发项目分为研究和开发两个阶段,研究阶段发生的支出计入当期收益,开发阶段发生的支出符合条件的进行资本化处理[6]。我国会计准则引入了公允价值计量属性,有的企业会利用公允价值进行盈余管理[7]。但同时,企业盈余管理活动可借用的空间也被降低了,企业在计量发出存货的成本时,不能采用后进先出法,这就减少了企业利用存货计价方法进行利润调整的情况。另外,会计政策的变化还包括已确认的资产减值损失不允许转回,披露的信息更加详细规范[8],以及企业合并、财务并表等方面。研究与盈余管理有关的问题,有助于决策者更充分地了解公司盈余管理质量,从而帮助其进行更好的决策。

(二)研究假设

会计准则国际趋同对企业盈余管理活动造成双重影响,一方面有可能提高企业盈余管理水平,另一方面也有可能降低企业盈余管理水平,因此我们提出两个相互对立的假设:

假设1:当其他条件相同时,会计准则国际趋同扩大了企业盈余管理空间;

假设2:当其他条件相同时,会计准则国际趋同缩小了企业盈余管理空间。

三、研究设计、样本选择及描述性统计

(一)研究设计

一般地,我们用可操控性应计利润衡量盈余管理水平,将总应计利润分为两类:一类是正常应计利润,即企业通过正常的经营活动所获取的利润,另一类是可操控性应计利润,即企业进行盈余管理行为产生的利润[9]。企业盈余管理的空间用可操控性应计利润的绝对值来衡量,企业盈余管理的空间与可操控性应计利润绝对值成正比,即企业盈余管理空间随可操控性应计利润绝对值的增大而扩大。

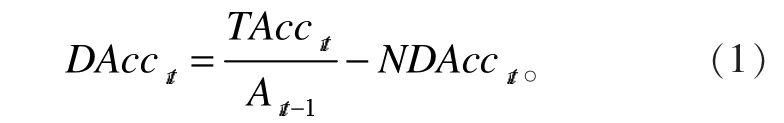

为了衡量上市公司的盈余管理水平,笔者借鉴D.A.Cohen[10]的方法计算可操控性应计利润,即

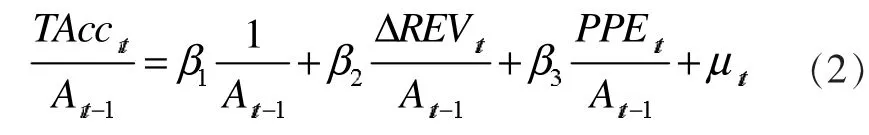

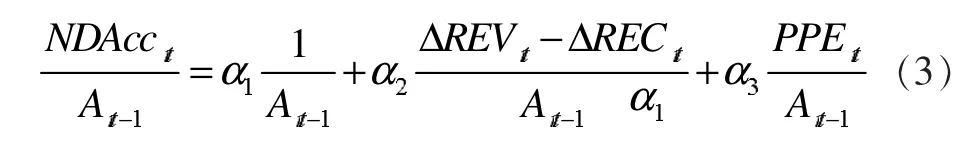

其中,DAccjt为j公司第t期的可操控性应计利润,TAccjt为j公司第t期的营业利润减经营活动现金净流量,Ajt-1为j公司第t-1期的总资产,NDAccjt为j公司第t期的正常应计利润。TAccjt等于营业收入减去营业成本、营业税金及附加、销售费用、管理费用、所得税费用和经营活动产生的现金流量净额,将计算得到的结果代入模型

即可计算出正常应计利润NDAcc。其中,△RECjt为j公司第t期的应收账款减t-1期的应收账款,为行业系数的估计值。

本文研究的主要内容是会计准则国际趋同对上市公司盈余管理的影响,因此需分析会计准则国际趋同前后上市公司可操控性应计利润绝对值的区别。借助可操控性应计利润计量方法,计算出2002—2012年度上市公司的可操控性应计利润绝对值,然后分两个阶段对可操控性应计利润绝对值进行均值和中位数的比较,以验证会计准则国际趋同前后上市公司盈余管理程度发生的变化。

(二)样本选择及描述性统计

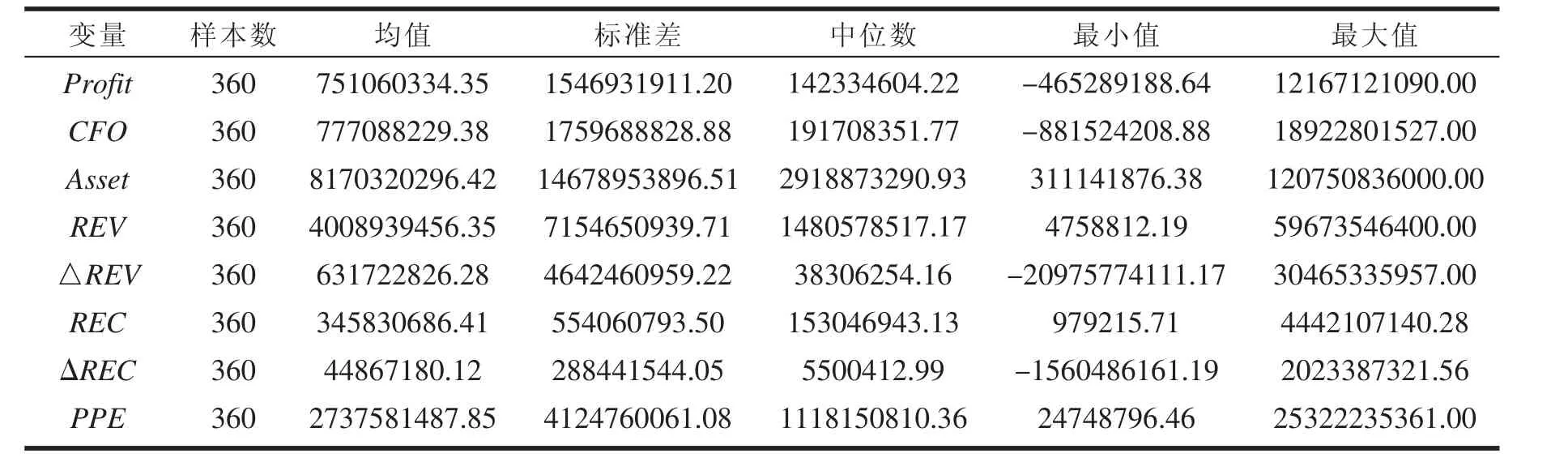

笔者从新浪财经网收集了2002—2012年度沪深两市中煤炭采选业上市公司的财务数据,以半年为一期,共得到财务数据585个,剔除变量缺失样本169个,剔除2007年度样本56个,共得到有效样本360个,相关变量统计结果如表1所示。

表1涉及的变量有:Profit表示营业利润,CFO表示经营活动净现金流量,Asset表示公司总资产,REV表示营业收入,△REV表示营业收入的差分,REC表示应收账款,△REC表示应收账款的差分,PPE表示固定资产净值。由表1可知,每个变量的标准差都特别大,说明这些变量的样本分布特别离散。营业收入的样本均值为4008939456.35元,中位数为1480578517.17元,最小值为4758812.19元,最大值为59673546400.00元;营业利润的样本均值为751060334.35元,中位数为142334604.22元,最小值为-465289188.64元,最大值为12167121090.00元;经营活动现金净流量的样本均值为777088229.38元,中位数为191708351.77元,最小值为-881524208.88元,最大值为18922801527.00元。由以上统计结果可知,所选取的样本营业收入的均值大于中位数,但是营业利润的均值和中位数都比经营活动现金净流量的均值和中位数低,这一方面可以说明上市公司总体现金流量较为充足,另一方面,也有可能是公司进行了盈余管理活动所致。

表1 描述性统计结果 单位:元

(三)实证结果分析

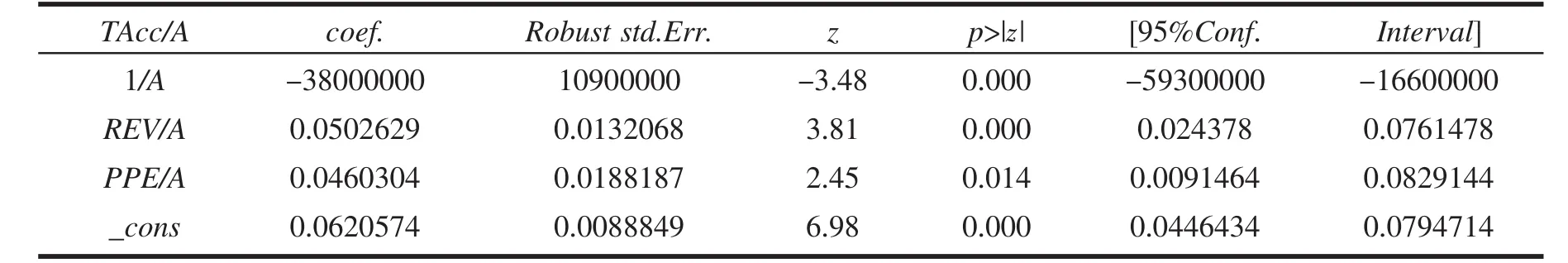

首先,借助STATA软件,将所有样本按不同会计年度分组进行面板回归,回归结果如表2所示。

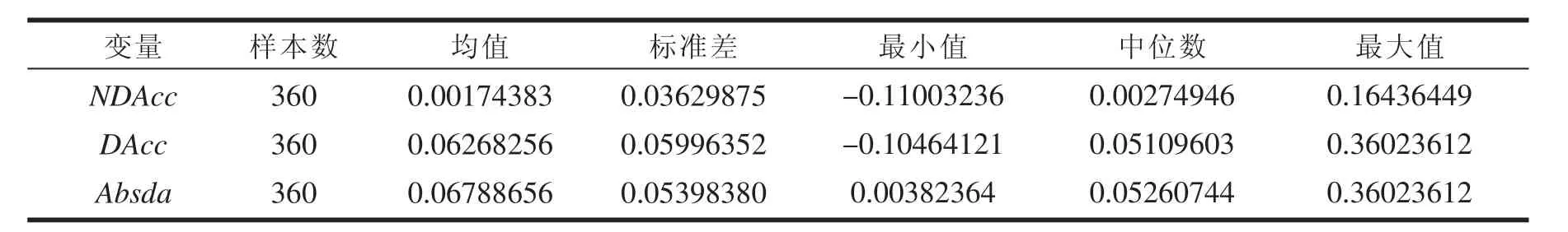

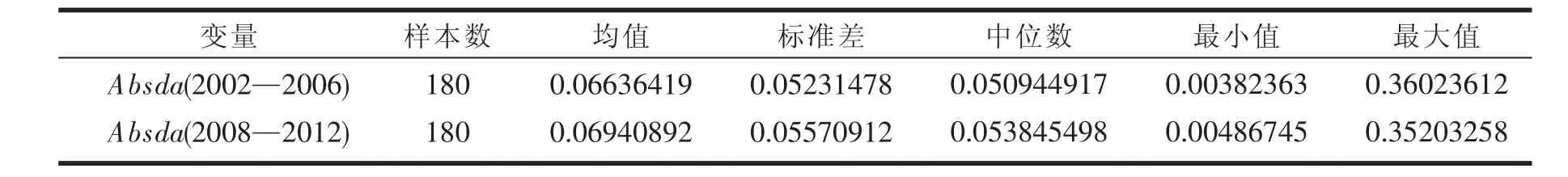

由表2可以获得行业回归系数β1=-38000000、β2=0.0502629、β3=0.0460304。利用可操控性应计利润的计量方法,得到相应公司2002—2006年度和2008—2012年度的可操控性应计利润绝对值,对可操控性应计利润绝对值进行统计分析。我们用Absda来表示可操控性应计利润绝对值,盈余管理程度的描述性统计结果如表3所示,可操控性应计利润绝对值描述性统计结果如表4所示。

表2 Jones模型回归结果

由表3可知:上市公司的正常应计利润NDAcc的中位数为 0.00274946,最小值为-0.11003236,最大值为0.16436449;可操控性应计利润DAcc的中位数为 0.05109603,最小值为-0.104641206,最大值为0.360236123;可操控性应计利润的绝对值Absda的中位数为0.05260744,最小值为0.00382364,最大值为0.360236123。上市公司的正常应计利润NDAcc、可操控性应计利润DAcc、可操控性应计利润的绝对值Absda的标准差都特别小,说明这些变量的样本分布特别集中。

表3 盈余管理程度的描述性统计

表4 可操控性应计利润绝对值描述性统计

从表4可以看出,2002—2006年度煤炭采选业上市公司可操控性利润绝对值Absda的均值为0.06636419,中位数为 0.050944917。 2008—2012年度煤炭采选业上市公司可操控性利润绝对值Absda的均值为0.06940892,中位数为0.053845498。2008—2012年度煤炭采选业上市公司可操控性利润绝对值Absda的均值和中位数都要大于2002—2006年度的均值和中位数,这就说明会计准则国际趋同扩大了上市公司盈余管理的空间,但扩大的幅度不显著。因此,通过运用煤炭采选业上市公司财务数据进行实证分析所得的结果在一定程度上支持了假设1,同时也说明从数据来看,假设2是不成立的。

四、结论及建议

笔者收集2002—2012年度沪深两市煤炭采选业上市公司的财务数据,借用操控性应计利润衡量企业盈余管理的空间,研究其在会计准则国际趋同前后的变化,发现会计准则国际趋同之后,企业总体盈余管理空间扩大了。上市公司进入资本市场,必须服从企业会计准则的规定。当前,我国资本市场不断发展,市场体系不断完善,有力地促进了资本市场国际化的发展,会计准则国际趋同恰是资本市场国际化和经济全球化的结果。盈余管理的空间不是仅受一种因素的影响,而是受多种因素的共同作用。上市公司的盈余管理行为有其存在的基础,但如果盈余管理程度过分,则会危及整个资本市场的健康发展。投资者对于财务信息要有自己的判断和分析,要全面正确地认识上市公司的盈余管理行为,认真掌握识别盈余管理行为的方法,学会将上市公司盈余管理行为和自身投资偏好相结合,进行科学决策。上市公司应该建立有效的内控制度和监督机制,约束管理者的行为,防止过度盈余管理现象的发生。监管部门要清楚地认识到会计准则与盈余管理之间存在的非因非果关系和动态博弈关系[5],规范企业的盈余管理行为,不能仅依赖会计准则的修订与完善,还应推进相应的监管程序和方法的改革,例如推动企业整体上市、加大对不法行为的惩治力度、提高信息披露质量、提高公司整体的治理水平等,确保资本市场的健康发展。