关于涉及“递延所得税”影响的无形资产摊销的研究

孔民

摘 要:当计算税前利润时,摊销的影响在财务报表中的列示就顯得尤为重要。摊销的计算能改变资产负债表项目栏中无形资产的账面余额,同时也能影响利润或亏损的计算。

关键词:摊销 资产 无形资产 递延所得税

中图分类号:F233 文献标识码:A 文章编号:2096-0298(2018)06(a)-176-02

1 引言

1.1 无形资产的概念与特征

无形资产是指企业拥有或者控制的没有实物形态的可辨认非货币性资产。无形资产具有广义和狭义之分,广义的无形资产包括货币资金、应收账款、金融资产、长期股权投资、专利权、商标权等,因为它们没有物质实体,而是表现为某种法定权利或技术。但是,会计上通常将无形资产作为狭义的理解,即将专利权、商标权、著作权等称为无形资产。

无形资产的特征包括:(1)没有实物形态;(2)将在较长时间内为企业提供经济利益;(3)企业持有无形资产的目的是为了生产商品、提供劳务、出租给他人,或是用于企业的管理而不是其他方面;(4)所提供的未来经济利益具有高度不确定性。

1.2 递延所得税资产与递延所得税负债

《企业会计准则—所得税会计》明确规定:在资产负债表债务法下,应将暂时性差异对未来所得税的影响金额确认为递延所得税负债或递延所得税资产。递延就是将所得税递延到后期,既然是递延,就是时间上的暂时性性差异,永久性差异是不会产生递延[1]。

递延所得税负债确认的总原则是:除明确规定不应确认递延所得税负债的情况之外,企业应当确认所有应纳税暂时性差异产生的递延所得税负债。递延所得税资产确认原则:以可抵扣暂时性差异转回期间预计将获得的应税所得额为限,确认相应的递延所得税资产。

一般来说,按税法调整纳税申报表上有一个应交所得税额,该应交所得税是按税法中应纳税所得额计算的,其中包含了会计利润的永久性差异和暂时性差异。税法角度上的无形资产摊销不会影响企业的经营成果,只会影响当期应缴纳所得税的金额。会计角度计算的摊销与按税法标准计算的摊销之间的区别会产生暂时性差异,这些差异要么是应纳税差异,要么是可抵扣差异,在不同情况下,可以运用递延所得税的方法来分析这些差异[2]。

2 会计与税法的标准在摊销年限上的差异会导致递延所得税的影响

情形:某公司在2010年12月20日买入一套软件作为无形资产核算,会计核算上的使用寿命设置为2年。该套软件的初始成本是9000元,但在税法上,按照税法的标准,该套软件按3年摊销,不论是会计上,还是税法上,该套软件都是用直线法进行摊销。假设该公司在2011年取得的税前会计利润30000元,2012年取得税前会计利润40000元,2013年取得税前会计利润36000元。

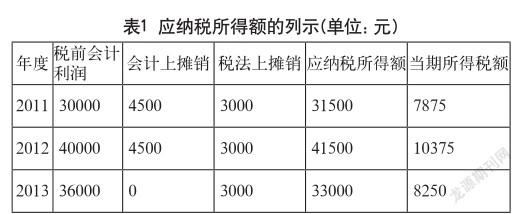

当把财务会计与税法上的摊销金额列在一张表格上,那么就可以算出应纳税所得额和所得税额,如表1所示。从表1中就可以看出应纳税所得额受到税法摊销的影响,但不受会计摊销的影响。

2011年度的应交所得税金额是7875元,读者可能会有疑问:该金额是否等于2011年度损益类账户里记载的“所得税费用”的账面价值呢?如果计算出递延所得税负债或者是递延所得税资产的金额,答案就能迎刃而解。

为了更好地计算递延所得税资产或递延所得税负债的确切金额,可以先比较此项无形资产(软件)在2011年末的账面价值和它计税基础之间的差异,可以看出2011年末此项无形资产账面价值4500元,小于它的计税基础6000元(9000—3000),因此,两者之间的差异导致的是可抵扣的暂时性差异1500元(6000—4500),因此形成的递延所得税资产是375元(1500×25%)。2011年度“所得税费用”的金额是7875-375=7500元。

如果只考虑会计上的摊销,那么该公司在2011年度应缴纳的企业所得税总额是30000×25%=7500元,如果按照税法的标准摊销,2011年应缴纳所得税是7875元,因此,该公司在2011年度就会多交375元的企业所得税(7875-7500=375),此项多缴纳的金额会在以后两个会计年度内得到补偿。用同样的方法应用都随后的两个年度,那么能计算出2012年、2013年的递延所得税资产,相应的数据,如表2所示。

根据所得税费用的计算公式,可以计算出:

2011年所得税费用=7875+[0-(375-0)]=7500(元);

2012年所得税费用=10375+[0-(750-375)]=10000(元);

2013年所得税费用=8250+[0-(0-750)]=9000(元)。

通过表2的数据,可以看出2011—2013年度的“当期应交所得税”的总额为26500元,也是正好等于2011—2013年度的“所得税费用”之和26500元。在2012年底,递延所得税资产是750元,并不是“当期应交所得税”10375元与“所得税费用”10000元之间的差额,可以解释的事实是:总共的750元中一部分是当年确认为递延所得税资产375元,另一部分是在2011年度已经确认为递延所得税资产的375元,也就是说,在2011年底的资产负债表中已经列示了递延所得税资产375元,那么在2012年底的资产负债表的递延所得税资产即是750元。

到2013年底,递延所得税资产会归为零,因为此时此刻它所携带的总额750元,归属于2012年度的会计期间,这些总共的750元会相应地增加当年度的“所得税费用”。从表2中的数据,也可以看出2011年度与2012年度的“所得税费用”的金额都比“当期应交所得税”金额少375元,到2012年底递延所得税资产总共750元,所以说最后一个会计年度即2013年底,前面的递延所得税资产总共750元全部加进当年度的所得税费用里面,即“所得税费用”比“当期应交所得税”的金额多750元。

3 结语

综合上述案例,可以得出结论,对于企业持有无形资产摊销方法不同造成的差异,企业需要考虑确认“递延所得税资产”或“递延所得税负债”科目金额。另外,如果无形资产发生减值,会计计提的无形资产减值准备,在税法上不承认的,只有在实际发生时才允许税前扣除,这时这项减值准备也会形成可抵扣暂时性差异,需要确认递延所得税资产。

参考文献

[1] 企业会计准则—所得税会计[Z].2006.

[2] 刘红霞.无形资产的确认和摊销问题探讨[J].经济论坛,2009(4).