我国碳金融推进人民币国际化的研究分析

刘佳伟

摘 要:随着我国经济社会发展已由高速增长转为平稳增长,低碳经济越来越成为当下发展的热门话题,有关温室气体减排的碳金融体系也逐渐发展壮大,随之而生的碳货币有希望成为我国人民币走向国际化的重要工具。目前我国作为最大的发展中国家,二氧化碳排放水平居世界前列,完善全国碳金融市场,逐步建立中国自己的碳排放权期货市场,不仅是我国经济转型发展的重要一步,更是人民币国际化的良好契机。

关键词:碳金融 碳排放权期货市场 人民币国际化

中图分类号:F832.6 文献标识码:A 文章编号:2096-0298(2018)05(a)-030-02

1 我国碳金融市场发展现状

自1997年《京都协议书》签订以来,碳减排和共同应对温室气体的排放便逐渐成为了全世界各国的共同努力目标,而碳金融也应运而生。作为《京都协议书》中的发展中国家,我国本身不需要负担强制减排的义务,主要通过清洁能源发展机制(CDM)来参与到国际二氧化碳减排的市场中去。我国是全世界最大的CDM项目注册国,这些项目在为我国引进先进技术和经验的同时,减少了我国二氧化碳的排放量,加速了我国低碳经济发展的同时催生了碳金融相关服务的产生与创新。我国作为最具潜力的碳排放权的金融市场,由于没有完善的市场和足够的碳金融衍生品,导致在国际碳排放权交易的定价中毫无话语权,成交价格甚至只有欧盟市场成交价格的一半,这其中的巨额利润均被欧盟攫取,其碳排放交易机制(EU ETS)已经趋于成熟和完善。

正因为如此,近年来我国相继设立了九个环境交易所,主要以CDM项目的核证减排量(CER)为标的交易运行。国家发改委2017年12月19日发布了《全国碳排放权交易市场建设方案》,这标志着全国碳交易市场正式启动,预计全国统一的碳市场将会覆盖20亿到30亿的二氧化碳排放量,这不仅成为了碳金融发展的又一新起点,也将为其发展带来难得的机会。我国政府及金融机构应把握机会,尽快建立以人民币为结算货币的碳排放权期货交易市场以此来加强中国在国际碳排放权交易市场中的地位,同时提升人民币在国际金融市场中的地位,推动人民币国际化。

2 建立中国碳排放权期货市场的可行性分析

2.1 建立中国碳排放权期货市场SWOT分析

Strength:目前我国期货市场正在不断发展壮大,涉及各类产品的期货逐渐产生,为碳交易排放权期货市场的建立奠定了基础。我国已经度过了经济高速发展的时期,目前所追求的绿色经济和资源节约、环境友好型经济发展为建立碳排放权期货市场营造了良好的社会环境。同时我国有着许多各类产品的期货交易所,成熟的期货市场交易平台和交易人员可以迅速帮助建立碳排放权期货交易市场。

Weakness:目前我国全国碳交易市场刚刚启动,从部分省份获得的碳排放数据核查报送质量较低,数据基础建设滞后。在全国碳交易市场开启后,如何与市场进行有效而快速的衔接,发改委还未给出合理的意见,故建立碳排放权期货交易市场的周期可能较长。

Opportunities:期货市场上的交易合约都是标准化的,而碳排放权有着易于标准化的优势。这样在引入期货市场时质量、品质等标准便于统一划分。中国提出在2020年之前争取将单位GDP的二氧化碳排放量在2005年的基础上下降40%~45%,中国将成为碳交易市场上买家的一方,建立碳排放权期货交易市场势在必行。

Threat:欧洲及日本的碳交易市场已经成熟,且欧洲已经建立了碳排放权期货交易市场,这对我国的期货市场建立无疑是最大的挑战。碳货币的潜力在充分挖掘过程中难免会遭到美元的冲击和打压,我们将面临巨大威胁。

2.2 碳交易市场CER期货价格和现货价格关系的实证分析

2.2.1 数据选取

由于目前国内的碳排放权期货交易市场尚未建立,故选取欧洲气候交易所自2013年1月—2017年12月每月初的CER现货价格和期货价格作为主要研究数据进行二者之间的关系分析。

2.2.2 对时间序列的平稳性检验

在存在两个以上时间序列时,两个时间序列是否平稳,这是对二者进行计量经济学回归检验的重要假设之一,否则接下来的检验将毫无意义。用Eviews软件对CER现货价格和期货价格分别进行时间序列的平稳性检验(即DF检验)结果如下。

对于CER的期货价格,当显著性水平为5%时,t=-2.95<-2.93,故拒绝原假设,认为时间序列不存在单位根,是平稳的。

对于CER的现货价格,当显著性水平为10%时,t=-2.62<-2.60,故拒绝原假设,认为时间序列不存在单位根,是平稳的。

2.2.3 对CER现货价格和期货价格的格兰杰因果检验

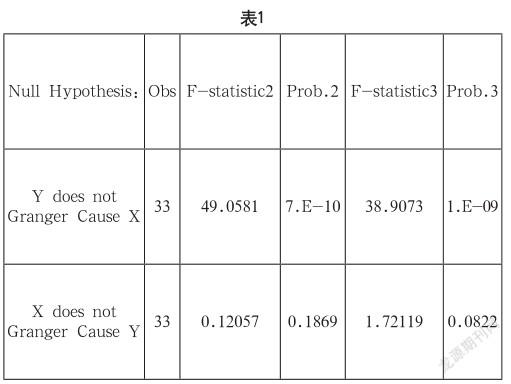

格兰杰因果检验主要用于分析经济变量之间的因果关系,对CER期货价格和现货价格进行格兰杰因果检验如表1所示。

在滞后阶数为二阶时,无论现货市场价格还是期货市场价格均不是对方形成的格兰杰原因。当滞后阶数为三阶时,期货市场价格是现货市场价格的格兰杰原因,现货市场价格不是期货市场价格的格兰杰原因。这说明在欧洲已成熟的CER交易体制下,期货市场的价格发现功能体现了出來,是现货市场价格的主导。

我国目前仍处于清洁发展机制初期,未建立期货市场,主要是现货市场价格作为主导,CER期货市场的价格发现功能还没有得到有效的应用。这一实证分析为我国建立碳排放权期货交易市场,获取碳交易的定价主动权提供了坚实的数据基础。

3 碳金融市场发展为人民币国际化带来的契机

从货币与能源的历史来看,一国货币想要成为国际货币甚至关键货币,与国际大宗商品,特别是能源贸易的计价和结算货币绑定权往往是该国货币的崛起点。回顾货币和能源的发展史,是煤炭催生了英镑,石油使美元崛起。在低碳经济和低碳能源日益重要的今天,碳资产作为大宗商品交易的主体,将会在国际货币市场中深刻影响到一国货币的地位。人民币国际化希望人民币能够跨越国界,成为国际上广为认可的货币。这是中国金融业走向强盛的必由之路,也是中国金融开放的最终诉求。绿色金融和人民币国际化是我国两大重要的金融战略,受到国家的高度重视。习近平总书记在去年7月召开的全国金融工作会议上明确指出,“要建设普惠金融体系,鼓励发展绿色金融”“要深化人民币汇率形成机制改革,稳步推进人民币国际化”。作为绿色金融重要内容的碳金融正在我国全面快速发展,这必将对人民币国际化进程产生深远影响。作为全球最大的碳排放权现货交易市场,若能够及时建立碳排放权的期货市场,将人民币作为全球碳金融交易的结算货币,推进碳交易的人民币国际化进程,获取在国际碳排放权交易中的定价地位,必能把握住这一推动人民币国际化的契机,使我国金融产业获得进一步开放与发展。

4 建立中国碳排放权期货市场加速推动人民币国际化的对策建议

4.1 进一步完善有关碳金融市场的法律法规

我国发展低碳经济较发達国家起步较晚,且速度较缓,要想将碳金融发展成我国金融的支柱产业,进而促进人民币的国际化,都是离不开法律法规的有力支持。国家发改委、商务部和中国银监会等有关部门应该加大之间的协调力度,尽快探讨制定出适合我国国情的碳金融法律法规,统一碳排放标准,确保我国碳金融在发展期能够稳步发展,从而尽早建立起属于我国自己的碳排放权交易期货市场。

4.2 大力开展碳金融产品的设计与创新,构建具有核心竞争力的碳金融服务链

碳期货市场在兼有价格发现和套期保值的功能下,也是我国碳金融发展到一定阶段的必经之路。在目前的全国碳交易市场发展到一定阶段时,可适当推出CER期货和VER期货等衍生品。在我国已经初具规模的一级市场上大力扶持二级市场的发展,设计碳排放权标准化期货合约,推出期货交易机制。等期货市场逐渐成熟时,由自愿减排的交易机制转换成总量控制的自愿减排机制,同时在部分地区开展基于配额的强制减排碳交易市场,引入EUA期货交易机制,进而将碳排放权期货市场推向全国市场。

4.3 推动人民币成为“碳货币”,使人民币逐渐从亚洲化逐渐走向国际化

随着碳金融衍生品的创新和发展,我国将逐渐获得在国际市场中碳交易的主动权,这会推动人民币在跨境贸易中的使用频率,从而为人民币成为碳交易的本位币奠定良好基础。推动人民币汇率改革,促进人民币的自由兑换,从而使其在碳交易中成为结算、交易及储备货币,获取碳交易期货市场中的定价权。最后将人民币与我国本土期货市场的碳交易绑定,提升我国在国际碳市场中的地位,在碳货币体系中占据主导权,为人民币国际化迈出坚实而有力的一步。

总而言之,我国目前的碳金融发展仍处于模仿与探索阶段,国家开启全国碳交易市场及各类政策性碳基金都起到了良好的主导作用。在接下来的发展道路中,建立碳排放权期货交易市场,获取碳金融产品的定价权,从而推动人民币国际化是我国低碳转型经济所需的刻不容缓的一步。

参考文献

[1] 陈柳钦.碳金融:撬动低碳经济的杠杆[J].西南金融,2010(8).

[2] 张茉楠.温室效应引发全球生态恶化低碳经济推动全球发展变革[J].中国经贸,2009(8).

[3] 周海屏.全球二氧化碳排放气交易市场的分析与展望[J].上海环境科学,2003(10).