P2P企业现金券业务的财税处理

郑渭

摘 要:在经济转型时期,互联网金融企业作为新兴行业的代表,在经历了井喷式发展后日趋走向成熟。在这期间,金融监管日趋成熟,而我国的《企业会计准则》没有进行相应修订,使其在财税领域无法可依。本文阐述了互联网金融企业的发展及政府的重视,介绍了P2P企业的现金券业务和收入确认方式,结合《美国财务会计准则》分析了我国现阶段P2P企业现金券的几种会计处理方式及存在的财税问题。为规范P2P企业现 金券业务的会计处理,使其为我国的国库充实更好地贡献,在针对本文提出的P2P企业在现金券会计处理存在问题的基础上,提出了相应的对策。

关键词:互联网金融 P2P企业 现金券 小额借贷

中图分类号:F275 文献标识码:A 文章编号:2096-0298(2018)02(c)-099-02

随着我国互联网金融企业的发展,现金贷、消费贷、员工贷和校园贷等各种形式的小额贷款已经走进了寻常百姓人家,以其效率高、门槛低等优势让广大草根阶层的民众对之津津乐道。而互联网金融这个行业自身也是在逐步走向成熟,尤其是今年,随着宜人贷、信而富和拍拍贷的纷纷上市,说明互联网金融行业已日趋规模化且规范化。

作为主流的小额借款模式,政府机构给予了充分的肯定。行业的快速发展伴随而来的风险事件,监管也在不断地调整思路,强调互联网金融应该在规范、有序的前提下进行,尤其是2016年互联网金融专项整治行动在全国迅速展开。有着巨大商机的商业模式必然伴随着广袤的财税收入,这就需要我们的相关部门提前规划,制定配套的财税政策,使我们的会计核算真正有法可依。而从目前来看,互联网金融企业财税政策这块还是一片空白,本文是笔者对P2P企业现金券业务的一点浅薄见解。

1 P2P企业现金券业务概述

P2P借贷即小额借贷是一种将小额度的资金聚集起来借贷给有资金需求人群的一种商业模型,主要是指个人通过第三方平台在收取一定费用的前提下向其他人提供小额借贷的金融模式。为了鼓励普惠大众踊跃往平台上投资,体验金、加息券等各种形式的代金券成为最有力的促销手段。其中最为典型的就是新手红包,即投资者首次往平台上投资达到一定金额时给予的现金奖励。互联网金融企业的代金券跟实体行业的代金券是有本质区别的,例如商场购物赠券,顾客只有在再次购买时才能使用这些券来抵减现金,如果说客户是这些现金券的直接受益者,那么商场是最终受益者,因为这些券代表的现金最后还是回归商场,转换成了商场的收入。互联网金融企业的这些代金券在投资到期时确实是最终流入了投资者的口袋,它不能转换成平台的收入,恰恰相反,它还可能会抵减平台的收入。

2 P2P企业的收入确认原则

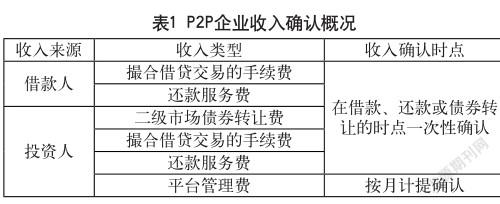

P2P企业是资金借贷者的居间方,其收入也以线上平台获得一定的手续费等中介费作为其收入,其收取的金额是按照借贷金额的一定比例计算的,其主要形式及确认时点如表1所示。

3 P2P企业现金券业务的会计处理

3.1 《美国财务会计准则》及规定的会计处理方式

互联网企业最早起源于美国,那么我们先来看看美国准则的会计处理。根据美国会计准则ASC605~50,现金券在会计处理时冲减收入,且现金券的收益对象和收入的来源必须是同一人。比如支付给投资人的现金券不能用来冲减来源于借款人的收入,支付给投资人A的现金券也不能用来冲减来源于投资人B的收入,即两者必须是一一对应的关系。那么,当支付给投资人A的现金券金额大于来源于投资人A的收入时,收入是否就出现负数了呢?根据ASC 605~50~45~9,当提供给同一客户的现金券冲减来源于该客户的累计收入出现负数时,该亏损部分重分类为费用。

例1:投资人A在甲金融企业的平台上投资了20000元人民币,期限为2个月,投资人B投资了30000元人民币,期限为1个月。投资人A和B相应分别取得甲企业的现金券收益400和300元,并在投资到期时,由A和B分别提现转入自己的银行账户。投资人A和B的款项均借给了C,且在放款时向C收取了2%的放款服务费,向A和B收取了1%的放款服务费。

甲金融企业的账务处理:

(1)放款时,收取的放款服务费分别为:A 200(20000×1%)元,B 300(30000×1%)元和C 1000(50000×2%)元,共计1500(税后1415.09)元。

借:银行存款1500

贷:主营业务收入1415.09

应交税金-应交增值税(销项税额)84.91

(2)投资到期后,甲企业分别向A和B额外发放现金400和300元。A的现金券收益超出来源于A的收入金额=400-188.68(200/1.06)=211.32,B的现金券收益超出来源于B的收入金额=300-283.02(300/1.06)=16.98,合计228.30。(因A和B都是个人,所以甲企业没有取得对应的增值税进项发票)。

借:销售费用 228.30

主营业务收入 471.70

贷:银行存款 700

注释:在这里增值税税率为6%,不考虑中美两国税收确认的差异。

信而富在财务报表中披露2015年和2016年现金券分别为710和900万美元,其中350和830万美元抵减收入,360和70万美元重分类为销售和市场费用。拍拍贷在财务报表中披露2016年和2017年上半年支付的现金券为280和860万美元,被归类为市场费用的为30和60万美元。现金券与日俱增的数量,足见其会计处理的差异对财务报表的不同影响。并且,以上企业在实际操作时同时将投资者和借款人作为企业客户。

3.2 我国《企业会计准则》的会计处理方式及存在的税务问題

3.2.1 会计处理方式

我国《企业会计准则》(财会[2006]3号)第六条:销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额。现金折扣在实际发生时计入当期损益。第七条:销售商品涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。互联网金融企业现金券跟商业折扣有些类似,都是要销售达到一定的量以后才可以享受的优惠待遇。但在准则中严格地把商业折扣定义为:为促进商品销售而在商品标价上给予的价格扣除。这样一来,现金券就不属于销售折扣的一种了,因为现金券是额外赠送给投资者,是附件物,并没有在原来的基础上扣除。故2006年版的会计准则没有把现金券的操作规范化。因互联网金融企业是在2013年才迅猛发展的,由此我们也可以理解为何2006版的会计准则没有对此进行规范。

然而,2017年重新修订后的会计准则仍然没有提到互联网金融企业的收入确认,这就有点匪夷所思了。根据《中国互联网金融安全发展报告2016》显示,在严厉的监管措施下,互联网金融行业的发展已脱离了“野蛮”,并且我国互联网金融已成为令人瞩目的行业。可是,我们的会计准则对于这样一个新兴的行业迟迟不露声色,对其账务没有进行标准化的规定。那么,我国企业在实际操作中是如何进行处理的呢?

例:2017年8月,在某金融企业平台投资满10000元可获得100元现金券,这些现金券可抵作现金来投资。现金券的有效期截至当月月末。月末有2000元现金券被客户用于投资于期限为1个月的借款。

(1)根据此种促销方式或有性特点,这种促销方式会使企业形成或有事项。或有事项是指过去的交易或事项形成的一种状况,其结果需通过未来不确定事项的发生或不发生予以证实。同时,这种赠送也形成了企业的一项义务,这种义务最终可能会导致经济利益流出企业。《企业会计准则第13号—或有事项》规定,与或有事项相关的义务同时满足以下条件,应当确认为预计负债:第一,该义务是企业承担的现时义务;第二,该义务的履行很可能导致经济利益流出企业;第三,该义务的金额能够可靠地计量。按《企业会计准则第13号—或有事项》进行会计处理的关键在于计量预计负债的金额。由于顾客不可能百分之百地使用现金券,因此企業需要负担的到期兑付的义务金额是不确定的,只能估计可能兑付的比例,计算确认相应的费用。遵循会计上的谨慎性原则,在销售的同时,此种促销行为做或有负债处理。按照此种思路(在此假设发券时预计履行权利的人数与实际履行的人数一致),其会计分录如下:

现金券发出时:

借:销售费用 2000

贷:预计负债 2000

投资期限到期,客户提取平台中的款项到自己账户时:

借:预计负债 2000

贷:银行存款2000

(2)第二种处理思路,因行业发展迅猛,使用现金券的数量不能合理估计时,这种情况就使用简化的处理方式,在实际发生现金支出,即客户投资到期提现至自己账户时确认费用:

借:销售费用 2000

贷:银行存款 2000

这两种处理方式都是将投资者当做是公司的客户。

(3)还有部分企业则将投资者作为现金的供应商,从这种意义上理解,我们额外付出的现金券就是额外的成本了,在会计处理时作为主营业务成本。会计处理时点同以上两种方式。在现金券发出或实际发生银行存款支出时确认主营业务成本。

3.2.2 税务方面存在的问题

中国的会计准则注重票据,而互金企业大部分是在操作普惠金融,面向的是人民大众,这样一笔笔零星的现金支出不管是作为销售费用或是主营业务成本确认都是没有对应的税收抵扣票据的,所以我们的税务局就有争议了,一年一度的汇算清缴需要企业将这类无票据的费用补缴企业所得税。另外,如果我们按照第一种会计处理方式,在实际发放现金券时进行费用的计提,实际发放时冲减预计负债,在现金券过期时冲销费用。这种方法不仅操作起来比较繁琐,更由于在计提费用时由于无法合理估计到期时现金券的使用率,而造成人为调节利润,最终导致无法准确计算企业所得税。

其实,个人偏向于抵减收入的会计操作方式,直接抵减收入,这样一来少缴纳了这部分增值税,对应地这部分企业所得税也就免了,而且不存在票据的问题,很有利于企业的税收筹划。这种方式操作起来也是相对比较严谨的,但也有其自身的局限性,即要将现金券与对应的收入匹配。通俗地讲,支付给投资者的现金券就不能用来抵扣来源于借款人的收入,所以这种方式就不适用于收入类型单一地来源于借款人的企业了。

4 P2P企业现金券业务带给我们的启示

4.1 会计准则的修订要跟上经济发展的速度

在经济转型这样一个非常关键时期,中国的会计准则仍然扎根于传统行业不能自拔,对互联网金融这样一个令人瞩目的关键行业只字未提。在2013年互联网经济迅猛发展时,没有相应的会计准则规范,在2016年逐渐走向成熟时,依旧是没有配套的会计制度,2017年互联网金融企业都已经纷纷上市了,仍然没有成形的会计准则。

会计准则的更新速度跟不上经济的发展速度,我们一直倡导有法可依,可是制度的更新却远远落在了经济后面。理论指导实际,会计制度指导经济行为的会计处理。上一版的收入确认准则是财会[2006],更新版是财会[2017],整整隔了两个经济发展期,期间也未有修订准则。会计法的修订远远赶不上税法的更新。

4.2 税收的计算提倡实质重于形式的原则

会计准则一直倡导实质重于形式原则,但在实际操作时往往注重于票据,即使是在实际操作时按照实际情况进行处理了,在涉及到税务这一块,又会重新进行调整。所以,还是建议我们的国家机关能够多站在企业的角度,按照业务的实质进行税收的计算和征缴,合理地减免企业一点税款。

参考文献

[1] 杜超.O2O企业代金券业务的财税处理[J].商业会计,2016(22).

[2] 余其陽,许自坚.刍议O2O模式交易中代金券业务会计核算[J].技术探索,2016(07).

[3] 许荣丹.大型商场促销赠券会计处理的探讨[J].财会,2016(06).