从收入职能看我国房地产税改革

——兼论房地产税能否成为省级以下政府的主体税种

胥 玲

内容提要:“营改增”改革之后,我国房地产税改革开始提上议事日程,但是由于多种原因,多年来房地产税改革进展缓慢。其中阻碍之一就是各界对于房地产税能够为市级和县级政府提供稳定且足额的收入有所质疑。为回答这一问题,本文从房地产税的收入职能出发,首先分析了房地产税收入职能和调节职能的相互关系,其次比较了高收入国家和中等收入国家房地产税的国际实践,最后结合我国税制改革试点的情况,总结得出结论:房地产税具有成为地方主体税种的能力;值得注意的是,在具体制度设计上税收的调节职能和收入职能要兼顾,不能过度强调调节职能而忽视收入职能,因为房地产税的收入规模过小会限制其调节职能的发挥。

随着我国营业税改征增值税的改革全面推开,健全地方税体系的呼声愈来愈高,党的十九大报告明确提出“深化税收制度改革,健全地方税体系”。而对于地方税体系中最重要的税种——在保有环节开征的房地产税的改革却迟迟未能推进,各界对于改革以收入为主还是调节为主的讨论一直存在却未有定论,最大的拷问在于房地产税能否具有成为地方主体税种的能力。本文以国际税收实践入手,试图回答这一问题。

一、房地产税的经济职能

税收是以国家为主体,为实现国家职能,凭借政治权力,按照法定标准无偿取得财政收入的一种特定分配。这种特定分配具有两种职能,一种是无偿取得财政收入,即税收的收入职能,另一种是特定分配对于经济体内各要素的影响,这种影响既可以是客观的、潜在的,也可以是积极的、有目的的,这两种影响都构成税收的调节职能。税收的收入职能和调节职能很难通过某一个税种很好地发挥,在国家税制中一般通过复合税制来实现,既满足政府提供公共服务的资金需求,也保障社会公平和宏观经济的平稳运行。

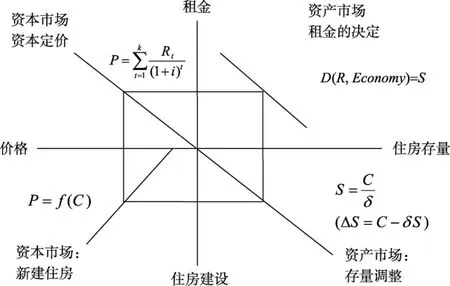

房地产保有环节的房地产税也具有税收的两种职能。收入职能方面,房地产税的税基为存量商品房地产,税基庞大,具有较大的筹集财政收入的潜力。而且由于房地产的不可隐匿性、不可流动性和地方政府对于辖区管理的便利性而言,房地产税是天然的地方税种,或可成为地方税的主体税种。调节职能方面,无论是税收本身作为“楔子”对经济决策的客观影响,还是在税收制度中的主观设计,抑或是经济周期运行中,政府部门主动通过财政政策的变动对房地产市场进行调节,都是房地产税调节职能的表现。根据Denise Di Pasquale和William C.Wheaton在其著作《城市经济学和房地产市场》中构建的四象限模型分析结论(如图1),房地产税和房地产价格存在负相关的关系,即在其他条件不变的情况下,增加房地产税收会导致房地产价格下降。①Denise DiPasquale和William C.Wheaton于1996年在其著作《城市经济学和房地产市场》(Urban Economics and Real Estate Markets)中将房地产市场分为资本市场和资产市场,构建了分析房地产价格形成的基本框架。在该框架中,在资本市场,借用李嘉图的资本定价模型,将房地产购买看作是一项长期投资,即房地产价格由未来房地产租金折现计算所得。税收对房地产价格的影响体现在资本市场房地产价格的折现率上,与折现率呈正相关关系。不仅理论上,实证研究也肯定了房地产税收对房地产价格的影响。Madsen(2009)在其实证研究中肯定了税收对房地产价格的影响,认为无论是在长期还是在短期,房地产税收构成影响房地产价格的基础因素之一。②Jacob B.Madsen:Taxed and the fundamental value of houses,Regional Science and Urban Economics,39,2009。

图1 房地产市场价格和租金的决定及其关系(四象限模型的分析框架)

二、房地产税收入职能的国际实践及比较

如前所述,单一税种同时发挥两种经济职能,因此房地产税在制度设计中对收入职能和调节职能会有所倾向,有所选择,做何选择主要取决于各个国家和地区开征房地产税的目的。不同的国家和地区由于其社会制度、资源禀赋和发展阶段的不同,其开征房地产税的目的也不尽相同。归纳起来,主要有三种类型:第一种,开征房地产税的目的是保证地方的财政收入,与国家的土地、住房政策无关,即房地产税主要履行其收入职能。典型的包括加拿大和美国,因为其地广人稀、土地资源丰富,房地产税主要是为了筹集地方提供公共服务所需财政资金;第二种,开征房地产税的目的是通过征收保有税,提高占有资源的成本,从而促进土地等资源的有效利用,即房地产税主要履行其调节职能。典型的包括韩国和中国台湾,因为其人口密度较大而土地资源短缺,开征不动产税主要是为了合理利用土地资源,预防和限制房地产投机;第三种,开征房地产税的目的则兼顾地方财政收入职能和抑制土地投机的目标。典型的如日本,因为其土地资源短缺,而且地方财政支出庞大,开征不动产税既要解决省级以下政府的财政资金需求,也希望通过房地产税调节资源利用。虽然在制度设计中各个国家有不同的倾向和选择,但是在实践中,房地产税的经济职能的发挥受到多种因素的制约。房地产税能否为省级以下政府提供充足的财政收入一直是各国,尤其是中低收入国家关注的重点,当然也成为当前我国房地产税改革推进之前必须回答的问题。

(一)在高收入国家,房地产税是省级以下政府收入的主要且稳定的收入来源

从高收入国家的实践情况来看,房地产税收入虽然占国家税收总收入的比重不高,但是在市级与县级地方政府的税收收入中占比较高。选取OECD国家典型代表澳大利亚、加拿大和美国为例。

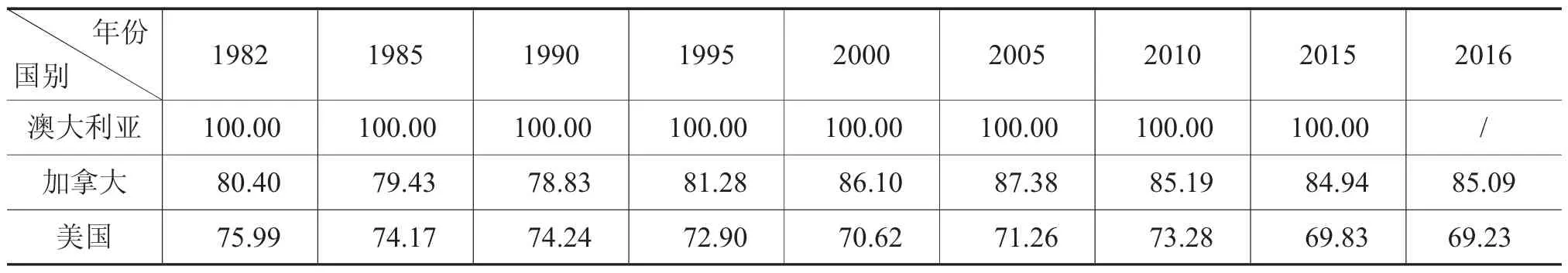

澳大利亚、加拿大和美国房地产税收入占国家税收总收入的比重较低,普遍低于所得税的占比。如表1所示,自上世纪80年代以来,澳大利亚房产税收入占国家税收总收入的比重稳定在5%上下,加拿大房地产税收入占国家税收总收入的比重在7%到10%之间,近十多年稳定在9%到10%之间,相对来讲,美国的这一比例波动稍大一些(源于美国房地产市场的波动),在7%到13%之间,近年来稳定在10%上下。与所得税相比,房地产税收入总体规模大幅度低于所得税占税收总收入的比重。例如2016年美国个人所得税占国家税收总收入的比重为40.20%,大大高于房地产税占比。

表1 澳大利亚、加拿大和美国房地产税收入占国家税收总收入的比重 单位:%

虽然房地产税收入占国家税收总收入的比重不高,但是房地产税收入占省级以下政府本级税收总收入的比重却比较高。如表2所示,上世纪80年代初至今,澳大利亚地方政府房地产税收入为地方唯一的税收收入,即占地方税收总收入的比重为100%;加拿大地方政府房地产税收入占其地方本级税收总收入的比重在78%-88%之间波动,近十多年稳定在85%左右;美国的这一比例也在69%-76%之间,近十多年也保持在70%左右。

亚洲国家日本的情况也大体相同,2016年日本房地产税收入占其国家税收总收入的比重为10.21%,省级及以下房地产税收入占其税收收入的比重为22.47%,由于日本固定资产税为市町村税,以日本收入结构推断,房地产税收入占省级以下政府税收总收入的比重在40%以上。①日本政府税收收入中都道府县本级政府和市町村本级政府税收收入规模大体相同。根据日本政府统计公告(2016)数据显示,2013年,都道府县和市町村本级政府,税收收入分别为515730亿日元和570290亿日元。固定资产税(其中极少部分税基为其他固定资产,不属于房地产)收入占市町村收入的42%。

表2 澳大利亚、加拿大和美国省级以下政府房地产税收入占其税收总收入的比重 单位:%

另据2009年和2010年数据显示(见表3),在高收入国家,房地产税收入占其国家税收总收入的比重平均为4.46%,占省级以下政府税收收入的37.65%,虽然内部差异比较大,但是有46%的国家房地产税收入占其省级以下政府税收收入的比重超过30%,超过半数的国家比重超过20%。

表3 高收入国家房地产税收入占省级以下政府税收总收入的比重 单位:%

续表

由此可知,在高收入国家房地产税虽然在国家税收总收入中占比不高,但是却是省级以下政府税收的稳定来源,而且是比较重要的收入来源。

(二)在中等收入国家,房地产税收入亦可成为省级以下政府主要且稳定的收入来源

在中等收入国家,房地产税收入的情况略有不同,房地产税收入占国家税收总收入的比重偏低,且明显低于发达国家,约为其占比的一半,但是房地产税收入占地方政府税收收入的比重与发达国家大致相同,平均占比也高于30%。

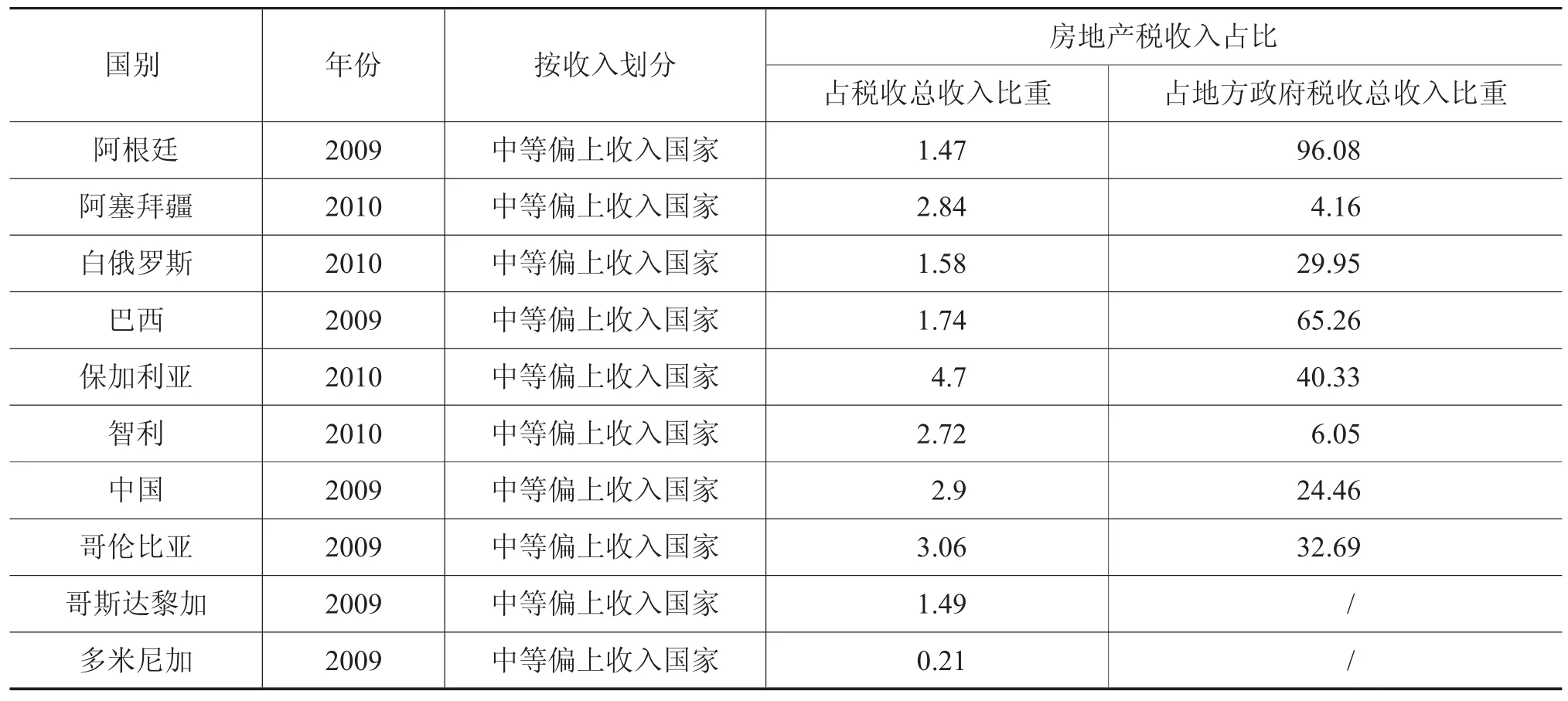

表4 中数据显示,2009年和2010年中等收入国家房地产税收入占其国家税收总收入的比重平均为2.12%,同期高收入国家的这一比例为4.46%,差距较大。中等收入国家中,俄罗斯房地产税收入占税收总收入的比重最高,为4.44%,最低的多米尼加,仅为0.21%,内部分化比较明显。

表4 中等收入国家房地产税收入占省级以下政府税收总收入的比重 单位:%

续表

但是,房地产税收入占地方政府税收总收入的平均比重与高收入国家的平均比重大致相同。2009年和2010年中等收入国家房地产税收入占其地方政府税收总收入的比重平均为35.48%,同期高收入国家的这一比重为37.65%,差异并不明显。中等收入国家中,内部差异比较明显,阿根廷房地产税收入占其地方政府税收总收入的比重最高,达到96.08%,最低的危地马拉仅为3.91%,但是超过40%的国家房地产税收入占地方政府税收总收入的比重超过30%,一半以上国家的这一比重超过20%。

(三)房地产税收入职能在高收入国家和中等收入国家的比较

基于以上的数据分析,我们可知,房地产税在高收入国家和中等收入国家收入职能履行方面存在一些共性,也有些不同:

不同在于,以在国家税收收入中占比来看(如表5所示),房地产税在高收入国家的地位要高于中等收入国家。房地产税收入占国家税收总收入的比重高收入国家平均为4.46%,大大高于中等收入国家平均2.12%的占比。

相同之处在于,首先,以在省级以下政府税收收入占比来看,房地产税在高收入国家和中等收入国家中的地位大致相同(如表5所示),房地产税收入占省级以下政府税收收入的比重高收入国家平均为37.65%,低收入国家平均为35.48%,不相上下;其次,房地产税在不同国家收入规模差异较大,无论在高收入国家还是中等收入国家内部,税收收入规模都有较大差异。

表5 不同收入国家房地产税收入占省级以下政府税收总收入的比重比较 单位:%

基于数据,如果我们将房地产税收入职能定义为为省级以下政府提供稳定的税收收入,那么综合来看,房地产税无论是在高收入国家还是在中等收入国家都较好地履行了其收入职能,平均超过30%的占比大体可以称得上所谓的主体税种了。

三、不同国家房地产税收入存在差异的原因及我国两地试点改革的评析

房地产税在不同国家收入规模不同的原因既包含本身开征房地产税的目标差异,也包括各个国家税收征收管理能力存在较大差异。

(一)不同国家房地产税收入存在差异的原因包括制度设计和征管水平

房地产税收入在不同国家之间的差异,究其原因,不外乎缘于影响房地产税收入的众多因素。总结不同国家的房产税改革和征管实践,影响房产税收入的因素以公式表示为:

其中:R为房地产税收入;

B为税基;

t为实际税率;

C列入征税名单的房地产占税法规定的应该征收的房地产的比率;

V房地产评估率;

E为寄出应纳税单和实际征收入库的房地产税的比率。即影响房地产税收入规模的因素包括税基、税率、税收优惠、房地产评估率、税务部门征管能力等。首先是制度因素,如果强调房地产税的收入职能,在税制设计上第一个重要原则就是宽税基,尽可能地将所有商品房地产纳入其中,税率则以满足所需税收收入来确定。如果较多地将调节功能体现在税制设计中,其中包括较多的税收优惠政策,复杂的累进税率等等都会影响税收收入。而且实践表明,赋予房地产税的很多调控设计效果并不好。例如有研究表明,很多国家期望通过税率累进来控制一人拥有多套房地产,事实上多数做法是不成功的,尤其是一人拥有的多套房地产在不同的省份或城市(Bird,1974)。其次是征管因素,由于经济发展水平的不同,高收入国家的征管水平明显高于中等收入国家,包括房地产信息收集、评估体系以及税收征收的力度,甚至居民对税法的遵从度等。很多中低收入国家房地产税的征收率偏低,例如牙买加的房产税征收率仅为40%。有学者因此提出,税收征管也是税收政策之一,因为征管水平影响的不仅是税收收入,还会影响公平和效率。

(二)我国上海和重庆两地房地产税改革试点的简单评析

自2011年1月27日,上海和重庆两市同时发文开始试点城市个人住房房产税改革:《上海市开展对部分个人住房征收房产税试点的暂行办法》《重庆市关于开展对部分个人住房征收房产税改革试点的暂行办法》,开始在两地试点对个人所有商业住宅开征房地产税。试点至今已有7年,对其评价也不绝于耳,但是本文认为,评价一项改革效果,必须对照房地产税试点改革的初衷。2010年9月财政部和税务总局对房产税改革试点的解释,明确了改革的目标,总结起来包括:首先,调节居民收入和财富分配;其次,有利于健全地方税体系;再次,促进经济结构调整及土地节约集约利用;最后引导个人合理住房消费。以下对照改革初衷看看改革试点的效果如何:

首先,调节居民收入和财富分配。如前所述,财政意图通过“抽肥补瘦”来实现调节居民收入和财富分配,两地的试点在制度设计中,都是对高端和投资需求征税,税收收入用于公共租赁房的建设和维护,这种通过征税“抽肥”,通过财政支出“补瘦”的做法,无论税收收入或多或少,具有明显的调节收入分配的政策效果,毋庸置疑。

其次,有利于健全地方税体系。既然作为天然的地方税种的优势与生俱来,那么房产税在两地的试点改革,一经推出就无疑成为健全我国地方税体系的大胆尝试,有着敢为天下先的勇气,因此这一改革初衷无疑也是成功的。

再次,促进经济结构调整及土地节约集约利用。目前由于房地产市场波动比较大,尤其是近两年伴随城市化进程的加快以及国家各种调控政策的紧密出台,很难看到房产税对于经济结构调整的影响;而对于土地节约集约利用的作用,由于两地政策中均对高端住宅征税,政策意图比较明显,但是由于税率偏低而且税收优惠较多,个人税收负担比较低,对消费者购买住房的偏好影响不大,因此促进土地节约集约利用的影响效果并不明显。

最后,引导个人合理住房消费。从两地改革试点的政策设计来看,引导个人合理住房消费的意图比较明显,但是由于税基偏小,税负偏低,对个人住房的自住、投资、投机需求的影响都不大。

总之,本文认为,我国上海和重庆两地的试点虽然调控意图明显,但是效果却差强人意,最根本的原因在于税收收入的规模偏小,影响了其调控效果的发挥。虽然没有官方的数据披露,但是从各方透露出来的信息大体可知,上海和重庆针对个人所有商品住宅征收的房地产税收入规模很小,上海略高于重庆。而且过多的优惠政策降低了税负,对经济主体决策的影响也较小。试想对于上海动辄上千万的住房价格,以几千元的税收来影响居民家庭的消费和投资决策或者偏好,其效果可想而知。而税收规模偏小既有制度设计的原因,也有税收征管的因素。

基于理论分析和我国的实践,本文认为,房地产税改革的目标,如果仅仅是强调调控职能的发挥而忽略收入职能,改革的效果必然大打折扣。而且强调房地产税的收入职能,并不否认房地产税的调节职能;相反的,房地产税收入规模较高更有益于其调节职能的发挥。在本文的第一部分已经提到,房地产税的调节职能既包括制度的主观设计,也包括客观影响。首先,税收本身就是宏观经济的“自动稳定器”;其次,国家税收收入最终通过民生支出,对中低收入群体的基本生活进行保障;再次,建立健全规范的包括税收在内的影响房地产市场的经济制度,即政府所要求的长效机制,成为房地产市场稳定健康发展的“定海神针”;最后,为市级和县级地方政府提供稳定的收入来源,以减少政府由于特殊原因对市场的不恰当干预,理顺政府和市场、政府和企业、政府和个人的关系,也是房地产税等制度建设对经济的利好影响,因此也应该包含在调节职能之列。房地产税的收入职能和调节职能是可以兼顾并存的,而且房地产税收入职能是调节职能发挥作用的保障。

四、结 论

通过理论分析和国内外房地产税改革及运行的实践,本文认为:

首先,在房地产保有环节开征的房地产税具有为省级以下政府提供充足且稳定的收入的地方主体税种的能力,即便是在中等收入国家,如果制度设计合理,征管得力,也是省级以下政府主体税种的可选之项。

其次,规范的房地产税即便是在仅仅考虑收入功能的情况下,税收对房地产市场的潜在影响也具有一定的调控功能,包括对收入和财富的调节,对房地产市场的稳定等等。

再次,房地产税的收入职能和调节职能可以兼顾,但是如果仅强调调控而忽略其收入职能,调控效果会大打折扣,因为调控职能的发挥必须以一定的收入规模作为基础。