汇率是影响中美贸易的决定因素吗?

——基于VAR模型的经验研究

王彧婧,程京京,郭 雯

(1.河北金融学院 金融系,河北 保定 071051;2.对外经济贸易大学 国际经济贸易学院,北京100029)

一、引言

自美国总统特朗普宣布对从中国进口的商品加征500亿美元关税以来,中美之间的贸易摩擦就在你来我往的新一轮贸易保护措施中不断加剧。由于中美两国经济规模占全球经济总量的比重巨大,因此世界经济前景变得更加不确定。纵观目前中美贸易摩擦,其发生的背景与1985年日本签订广场协议时的情形有几分相似之处。中国改革开放40年来,尤其是2001年加入WTO后,其经济发展速度得到迅速提升,经济总量位居世界第二,经济结构调整正在有条不紊进行之中,制造业水平尤其是高速铁路、装备制造、桥梁建造、汽车制造等技术水平已位居世界先进水平。由于产业结构的升级和劳动生产率的提高,中国在与其他国家进行国际贸易时,保持了一个长期稳定的顺差态势。国际金融理论指出,通过汇率调整,可以改变一国贸易收支,当满足马歇尔-勒纳条件,即出口商品和进口商品的需求价格弹性总和大于1时,汇率贬值可以使本国商品价格相对外国商品价格更加便宜,使本国商品在价格上具有竞争优势,从而可以扩大商品出口减少进口,改善一国的贸易收支。因此,一国汇率的高低往往是国际金融领域关注的热点问题。在与中国发生贸易的伙伴国家中,尤其是美国,常常将贸易逆差问题归咎于人民币汇率的低估。在此新一轮中美贸易摩擦中,中美汇率问题是否会成为此次贸易摩擦的焦点问题?中国是否会像1985年的日本一样,被迫签订某种汇率协议,迫使人民币兑美元汇率遭受非市场行为的升值压力?考虑汇率与贸易量之间的关系,尤其是汇率是否是影响贸易平衡的决定因素,是此次贸易摩擦中保持汇率政策正确取向的关键问题。

人民币兑美元汇率与中美贸易之间的关系历来是国际金融领域研究的热点问题。目前关于这个问题的研究主要是从两个方面展开。一方面集中在人民币兑美元汇率升值或贬值对经济和金融的影响方面。德格雷戈里奥(2016)指出,汇率是重要的市场价格,通过汇率波动可以减轻经常项目逆差,增加国外需求,从而促进经济复苏[1]。另一方面是从实证分析的角度考察汇率与贸易量之间的关系,研究汇率在贸易中的影响作用。卢向前等(2005)通过对人民币实际汇率与中国进出口之间的关系进行研究,发现汇率波动对进出口有显著影响,且汇率与中国进出口之间存在J曲线效应[2]。王胜等(2007)运用协整分析和格兰杰因果检验得出结论:短期内中美汇率的调整无助于解决中美贸易顺差状况;长期来看,人民币升值仅能较小幅度地缓解中美贸易顺差,中美贸易顺差主要受美国自身的经济状况影响,因此即使人民币持续升值,也不可能解决美国的贸易赤字问题[3]。叶阿忠等(2011)通过VAR模型实证研究中美贸易与汇率之间的动态关系,研究显示美国的国内生产总值才是影响中美贸易的最主要决定因素,且只考虑中美汇率,不考虑与中美两国有密切贸易联系的其他国家汇率,是无法解决中美贸易问题的,由此建议以此结论为依据在今后与美国进行贸易谈判时,利用欧盟、日本甚至更多贸易伙伴国家的力量来化解人民币升值压力[4]。杨凯文(2015)通过构建GARCH模型研究了人民币汇率的波动情况,分析了中国和多个主要的贸易伙伴国家的进口、出口情况。研究结果表明:人民币汇率的变动对中国国际贸易会造成消极的影响,尤其是对外出口贸易;并且随着人民币国际化进程的逐步深化,人民币汇率的波动浮动将会更大,对国际贸易的影响会进一步加深[5]。李停(2016)通过建立一个基于月度数据的模型系统研究人民币汇率与中美贸易顺差之间的动态关系。经过实证分析得出结论:不认为中美贸易的持续顺差是人民币汇率造成的,并且指出美国政界和经济学界中存在着一部分右翼倾向派,他们在美国经济形势严峻之际,将中美贸易顺差的原因归结于人民币汇率[6]。于承鑫(2017)对中美贸易的影响因素进行比较研究,运用第三产业比重、汇率、GDP和消费者信心指数、原材料购进指数(PPIRM)和其他经济指标,建立多元回归模型进行分析。研究结果表明,GDP、第三产业比重、消费者信心指数和原材料购买指数(PPIRM)这些变量作为一个整体将更加显著地影响中美贸易量[7]。

从以往研究文献来看,人民币汇率对贸易收支的影响结论不一致,既有支持人民币汇率对进出口贸易有重要影响的文献,也有不支持这一结论的文献。本文试图通过人民币汇率形成机制改革后的数据,建立VAR模型分析汇率与进出口之间的关系,从长期和短期两个维度探寻人民币汇率对中美贸易的影响。在模型中不仅仅考虑了美元兑人民币汇率这一因素,更重要的是加入了欧元、日元兑人民币汇率以及中、美两国国内生产总值、消费者物价指数等影响因素。

二、预期假设与模型介绍

国际金融理论指出,汇率变动会对一国的进出口贸易产生重要影响,从而影响该国的贸易收支。货币贬值会降低该国产品相对于外国产品的价格,国外居民增加对本国产品的需求,本国居民减少对外国产品的需求,从而有利于增加本国产品的出口量,减少进口量。货币升值会提高该国产品相对于外国产品的价格,国外居民减少对本国产品的需求,本国居民增加对外国产品的需求,从而减少本国产品的出口量,增加进口量。但是,汇率变动对贸易收支的影响并非这么简单,马歇尔与勒纳首次提出了货币贬值只有在一定条件下才能改善贸易收支,称之为马歇尔-勒纳条件。之后,经济学家们使用统计方法来验证马歇尔-勒纳条件的正确性时发现,即使货币贬值国能很好地满足马歇尔-勒纳条件,其货币贬值带来的贸易收支改善也需要1年或更长时间才能达到,而且在贬值初期,贸易收支往往有恶化的现象。由于货币贬值后一国贸易收支的变化轨迹类似于英文字母“J”,故将整个变化过程称为J曲线效应[8]。

另外,国际金融理论还指出,汇率变动会对国际经济关系产生重要影响。由于国际贸易中商品定价与结算主要以发达国家货币为主,发达国家货币汇率上升会使发展中国家的贸易条件恶化,加剧发达国家和发展中国家的矛盾。此外,由于竞争的日益加剧,各国纷纷用降低本币汇率的方法来刺激出口和限制进口,大打贸易战,贸易保护主义抬头,并通过建立区域性经济集团,以区域性货币体系来加强各自的地位。

考虑到国际金融理论基础,针对中国和美国实际贸易情况,就人民币汇率对中美贸易量的影响,本文提出如下假设。

假设1:短期内,美元兑人民币汇率变动对中美贸易量产生一定的影响,但存在时滞效应。

假设2:短期内,美元兑人民币汇率变动对中国对美国出口量的影响要大于中国从美国进口量的影响,存在J曲线效应。

假设3:长期内,美元兑人民币汇率对进出口的影响随着时间的推移而逐渐衰减,即长期来看美元兑人民币汇率的变动不会对进出口产生影响。

假设4:美元兑人民币汇率并非是影响中美贸易的决定性因素,在中美贸易分析中仅仅考虑这一因素是不合理的。

三、变量选取与模型构建

(一)数据及变量选取

汇率制度在我国有三次重大变革。1994年我国实施了第一次汇改,导致人民币对美元的汇率大幅贬值,在此之后,形成了以市场供求为基础的、单一的、有管理的浮动汇率制度。2005年我国实施第二次汇率改革,建立健全了以市场供求为基础的,参考一篮子货币进行调节的、单一的、有管理的浮动汇率制度,人民币汇率波动幅度有所扩大。2015年央行完善了人民币对美元汇率中间价形成机制,继续推动外汇市场对外开放。为反映汇率市场化改革所带来的影响,本文采用最近十年的数据进行实证研究,样本数据时间为2008年1月至2017年12月,样本频率为月度数据。

此外,当今经济全球一体化背景下,各个国家之间的贸易有着非常密切的关系。在分析中美之间的贸易问题时,不能仅考虑两国的相关数据,还要考虑到与中美两国贸易密切相关的其他经济体,例如日本、欧盟等对中美贸易所造成的影响,引入控制变量以保证模型设定的准确性。参照叶阿忠等(2011)[4]的研究,本文选取美国国内生产总值、中国国内生产总值、欧盟国内生产总值、日本国内生产总值、美元兑人民币汇率、欧元兑人民币汇率、日元兑人民币汇率、美国消费者物价指数、中国消费者物价指数、中国对美国出口总额、中国从美国进口总额,共计11个变量(见表1),120个月度数据进行分析研究。由于各经济体GDP数据均以季度频率进行统计,而选取的其他变量都是以月度为频率的数据,因此对GDP季度数据在Eviews软件中进行了频率转换处理,以保证所有样本数据的统一性、可比性和有效性。与此同时,将其他国家GDP数据按照当月各币种对人民币平均汇率进行转换,单位统一为亿元人民币。其中,欧盟国内生产总值2017年第四季度数据来源于欧盟统计局,其他数据均来源于Wind数据库。

各变量名称及含义如表1所示。

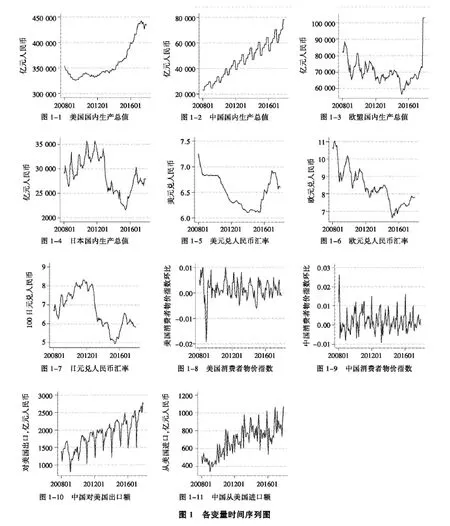

从图1中可以看到,所有变量都表现出非平稳的特征,并且进出口贸易额有比较明显的季节性特征。在VAR模型中,对于稳定性的检验一般是在模型估计完成以后进行。因此,本文先使用原始数据进行建模分析,之后再进行平稳性检验。

表1 变量名称及含义

(二)模型构建

本文以VAR模型构建中美贸易与汇率之间相互影响的关系来进行实证研究。含有k个变量的 VAR(p)模型如下:

式(1)中,Yt是 k维内生变量向量,p是滞后阶数,样本数目为 T。Α1,…,Αp是 k×k 维系数矩阵。εt~N(0,Σ)是 k 维扰动向量,它们相互之间可以同期相关,但不与自己的滞后项相关,也不与式(1)右边的变量相关。Σ是εt的协方差矩阵,是一个 k×k 的正定矩阵[9]。

VAR模型中,变量的排列顺序会对脉冲响应和方差分解分析产生重要影响,本文根据以往学者研究以及各变量对世界经济影响的重要程度,设定变量顺序为 USAGDP、CHINAGDP、EUROGDP、JAPGDP、USDEXH、EUROEXH、JAPEXH、USACPI、CHINACPI、EXPORT、IMPORT。另外,建立 VAR 模型时,滞后阶数的确定也是非常重要的。由于模型中包含11个变量,而且样本容量不是很大,因此滞后阶数的选择不宜过大。运用STATA14.0软件,综合考虑 FPE、AIC、HQIC、SBIC等信息准则,最终确定模型滞后阶数为2。在估计完成以后,运用Waldlag-exclusion统计量进行的检验中,表明模型滞后阶数为2是合理的。

对于VAR模型来说,关注的重点并非是各变量的回归系数,重要的是进行脉冲响应和方差分解分析。分析当变量yi,t受到正交随机干扰项的单位冲击后,对其当前值和未来值的影响。对上述模型进行VAR建模估计,估计结果表明VAR模型从整体上来看在5%的显著性水平下是统计显著的。对其进行平稳性检验,其伴随矩阵的特征根都位于单位圆内,VAR模型满足平稳性条件(见图2)。虽然检验结果显示该模型满足平稳性条件,但是,我们看到伴随矩阵有3个单位根的模非常接近1,表明某些变量的冲击对另外一些变量的影响并不会马上衰减,存在一定的时滞效应。

图2 伴随矩阵特征根图

四、实证分析

表2 格兰杰因果检验结果

(一)格兰杰因果检验

格兰杰因果检验结果如表2所示。

从格兰杰因果检验结果来看,中国对美国出口方程式中,欧盟国内生产总值、欧元兑人民币汇率、美国及中国消费者物价指数环比增长率这4个变量不是中国对美国出口的格兰杰原因,但方程总体来看效果还是不错的。中国从美国进口方程式中,美国国内生产总值、欧盟国内生产总值、美元兑人民币汇率、欧元兑人民币汇率、美国消费者物价指数环比增长率不是中国从美国进口的格兰杰原因,同样方程作为一个总体来看效果还是不错的。

(二)方差分解

为确定中美汇率对贸易量的影响,首先进行方差分解以观察各变量的贡献度,方差分解分析了随机冲击对各内生变量预测值误差方差的贡献度,以此来评价不同单位冲击的重要性。

1.各变量基于正交化冲击的方差对出口量方差的相对贡献度(见图3)

首先,分析汇率变量基于正交冲击的方差对出口量方差的贡献度。从图3-11可以看出,美元兑人民币汇率基于正交冲击的方差对出口量方差的贡献度在短期内(3个月)都是不显著的,之后从第4个月开始方差分解(FEVD)值逐渐上升且显著,例如第4个月,美元兑人民币汇率基于正交冲击的方差对出口量方差的贡献度为7.23%,一年以后(12个月)贡献度达到7.85%。这说明美元兑人民币汇率变量受到冲击后对出口量的影响是存在时滞效应的。从图3-7中,我们也可以看到日元兑人民币汇率基于正交冲击的方差对出口量方差的贡献度在短期内(3个月)同样是不显著的,但是一年后(12个月)贡献度显著,且占比达到12.12%,比美元兑人民币汇率基于正交冲击的方差的贡献度还要大些。一个比较有意思的现象是,欧元兑人民币汇率基于正交冲击的方差无论是短期内还是长期内对出口量方差的贡献都是不显著的(见图3-3)。从方差分解结果来看,美元和日元兑人民币汇率对中美出口贸易的影响在长期内要比欧元兑人民币汇率的影响更大。

图3 各变量基于正交化冲击的方差对出口量方差的相对贡献度

其次,分析各国国内生产总值基于正交化冲击的方差对出口量方差的贡献度。中国国内生产总值基于正交冲击的方差对出口量方差的贡献有一个比较明显的短期效应(见图3-2),从第2个月开始FEVD占比就达到23.97%,一年后(12个月)FEVD维持在22.10%的水平。美国、欧盟和日本国内生产总值基于正交冲击的方差对出口量方差的贡献无论是长期还是短期的都远远小于中国国内生产总值变量的贡献度,且这三个国家国内生产总值的FEVD值都不显著。

2.各变量基于正交化冲击的方差对进口量方差的相对贡献度(见图4)

图4 各变量基于正交化冲击的方差对进口量方差的相对贡献度

首先,我们分析汇率变量基于正交冲击的方差对进口变量方差的贡献度。从图4-11中可以看出,美元兑人民币汇率基于正交冲击的方差对进口量方差的贡献度在短期内(3个月)都是不显著的,从第4个月开始FEVD值逐渐上升,例如第4个月,美元兑人民币汇率基于正交冲击的方差对进口量方差的贡献度为7.19%,一年以后(12个月)为10.52%,这也说明美元兑人民币汇率基于正交冲击的方差对进口量方差的影响存在时滞效应。从图4-7中可以看到,日元兑人民币汇率基于正交冲击的方差对进口量方差的贡献度在短期内(6个月)同样是不显著的,但从第7个月开始贡献度显著,且在一年后(12个月)达到11.32%。同出口量的方差分解一样,欧元兑人民币汇率基于正交冲击的方差对进口量方差的贡献无论是短期还是长期都占比很小,且都不显著(见图4-3)。从中我们可以看出,在与中国进口贸易中,美国最大的竞争对手不是欧盟,而是日本。

其次,分析各国国内生产总值基于正交化冲击的方差对进口量方差的贡献度。中国国内生产总值基于正交冲击的方差对进口量方差的贡献有一个比较明显的短期效应(见图4-2),从第2个月开始FEVD值达到18.73%,一年后(12个月)维持在15.03%的水平。虽然中美贸易存在长期逆差,但随着中国经济的稳定发展,中国在扩大从美国进口商品方面确实也做出了不小努力。之所以产生长期贸易逆差,应该是市场竞争的结果和中美经济结构、国际分工的差异造成的。美国、欧盟和日本国内生产总值基于正交冲击的方差对进口量方差的贡献无论是长期还是短期都比较小,且不显著。

综上分析得出,汇率基于正交冲击的方差对中美进出口贸易量方差的贡献存在一定程度的影响,且这种影响存在时滞效应。中美两国自身的经济结构、国际贸易分工、市场需求以及中美贸易过程中涉及到的多方贸易伙伴国经济状况等因素也都对中美贸易产生影响。

(三)脉冲响应分析

我们对所建立的VAR模型进行脉冲响应分析。在脉冲响应图中,横轴代表冲击的滞后时间(单位为月度),响应图中阴影部分代表两倍正负标准偏差范围。纵轴表示变量j对受到冲击的变量i的响应。从纵轴0刻度开始向右延伸的变化折线代表脉冲响应函数在响应期间的变化趋势,即表示对某一变量施加单位标准差冲击时,响应变量的时间变化路径。分别考察中、美两国国内生产总值、美元兑人民币汇率、欧元兑人民币汇率和日元兑人民币汇率受到冲击后,中国对美国出口和中国从美国进口两个变量的响应。

1.中、美国内生产总值对出口额的影响

图5 国内生产总值-出口额脉冲响应函数

如图5所示,中、美两国国内生产总值对出口额的影响不太一样。当美国国内生产总值受到冲击后,在1个月后中国对美国出口额变量的响应为20.07,之后几个月响应有所下降,但是10个月后响应又开始上升,并且之后响应值维持在10以上。而中国国内生产总值受到冲击后,在1个月后中国对美国出口额变量的响应值达到75.89,之后几乎每半年内响应值正负交替,逐渐衰减。从中可以看出,美国经济的发展对中国对美国出口量有一个持续性的正向影响,而中国经济的发展在短期内能刺激对美国的出口量,长期来看这种影响是衰减的。

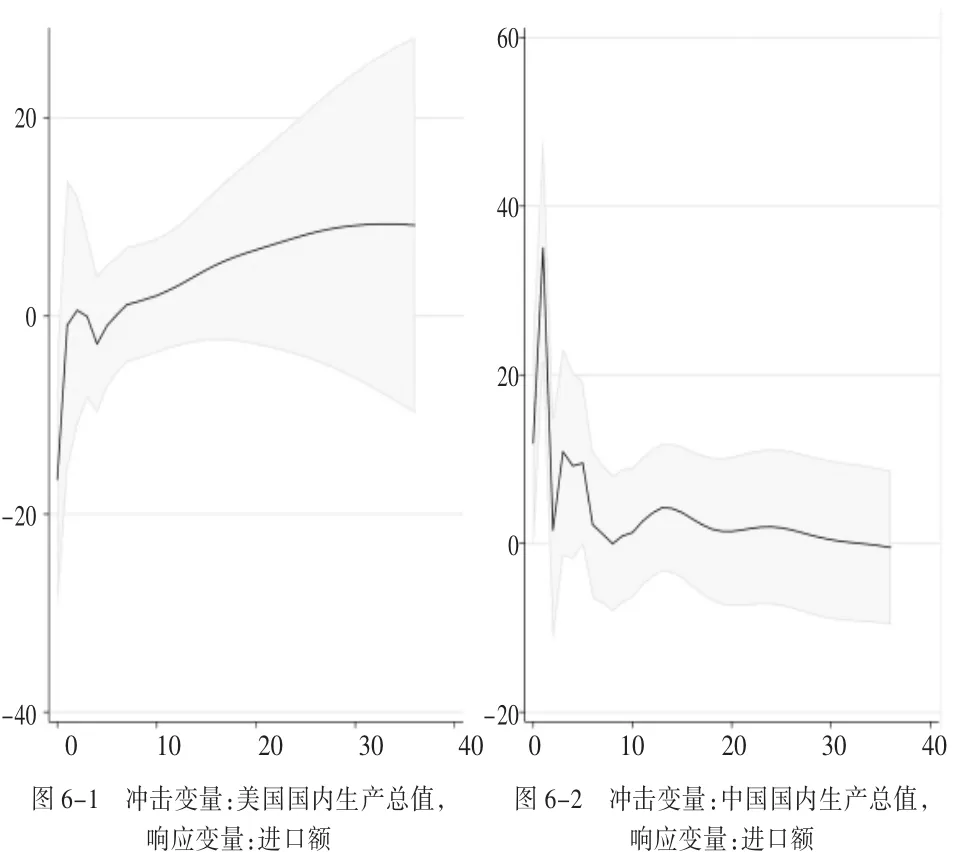

2.中、美国内生产总值对进口额的影响

图6 国内生产总值-进口额脉冲响应函数

图6显示了中、美两国国内生产总值对进口额的影响。当美国国内生产总值受到冲击后,当期及下一期中国从美国进口额变量的响应都为负值,半年以后响应值由负转正,一年以后响应值达到2.98。而中国国内生产总值受到冲击后,当期及下一期中国从美国进口额变量的响应值分别为11.92和35.03,之后逐渐衰减趋于0。从中可以看出,美国经济的发展对中国从美国进口量有一个持续性的影响,存在一定的时滞效应,而中国经济的发展在短期内能刺激从美国的进口量,长期来看这种影响是衰减的。

综合以上脉冲响应函数的结果,我们可以看到美国国内生产总值对出口额和进口额有一个长期的持续性影响,并且对出口额的冲击力度更大。中国国内生产总值对出口额和进口额的影响在短期内比较显著,长期来看这种冲击是衰减的。这从一个侧面说明了,中美贸易逆差的形成,在短期内受到中国经济发展的影响比较显著,而长期来看在很大程度上是美国经济长期增长的结果。

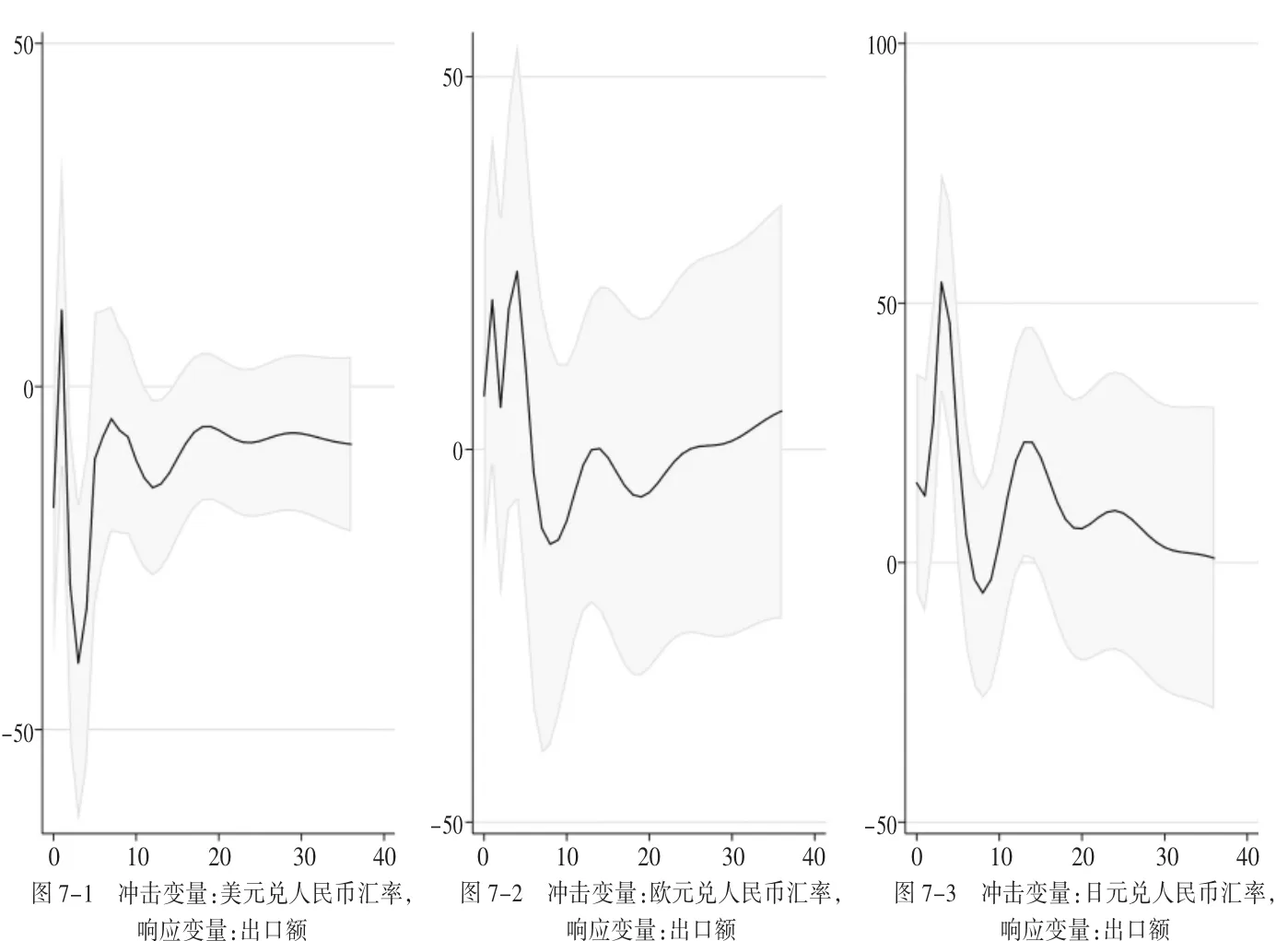

3.汇率对中国对美国出口额的影响

从图7中可以看出,美元兑人民币汇率受到冲击以后,中国对美国出口额在当期的响应值为-17.61,下一期的响应值由负转正为11.11,长期来看美元兑人民币汇率对出口额的冲击是一个负向的影响。欧元兑人民币汇率受到冲击以后,中国对美国出口额在当期的响应值为7.19,下一期为20.04,半年之内的响应值都为正,之后两年内都保持一个负向影响。日元兑人民币汇率受到冲击以后,中国对美国出口额在当期的响应值为15.35,下一期为12.86,同欧元兑人民币汇率一样半年之内的响应值都为正,长期来看影响衰减趋于0。以上结果说明,短期内美元兑人民币汇率、欧元兑人民币汇率和日元兑人民币汇率受到冲击后都会对出口额产生影响,其中美元兑人民币汇率的冲击力度是最大的,并且是负向的。长期来看,美元兑人民币汇率、欧元兑人民币汇率比日元兑人民币汇率的冲击力度更大。

4.汇率对中国从美国进口额的影响

图7 各币种汇率-出口额脉冲响应函数

图8 各币种汇率-进口脉冲响应图

从图8中可以看出,美元兑人民币汇率受到冲击以后,中国从美国进口额在当期的响应值为6.55,下一期的响应值为10.18,之后响应值由正转负,长期来看美元兑人民币汇率对进口额的冲击是一个负向的影响。欧元兑人民币汇率受到冲击以后,中国从美国进口额在当期的响应值为8.52,下一期为4.80,长期来看响应值为负值。日元兑人民币汇率受到冲击以后,中国从美国进口额在当期的响应值为5.28,下一期为-16.58,长期响应值为正值。以上结果说明,短期内美元兑人民币汇率对进口额的冲击力度是最大的,并且是正向的。欧元兑人民币汇率和日元兑人民币汇率的冲击分别排在美元兑人民币汇率冲击之后。长期来看,美元兑人民币汇率和欧元兑人民币汇率的冲击影响是负的,而日元兑人民币汇率的冲击影响则为正向的。

五、结论

综合各币种汇率对出口额和进口额的脉冲响应函数结果来看,各币种汇率受到冲击以后,短期内会对出口额和进口额产生一定的影响,假设1得到验证。单位冲击对出口的影响力度要大于对进口的影响力度,人民币兑美元汇率的贬值在短期内会恶化出口,改善进口,并且出口恶化的程度要大于进口改善的程度,这与国际金融理论中的J曲线效应相符合,假设2得到验证。长期来看,美元兑人民币汇率对进出口的影响都是负向的,也就是说随着美元升值、人民币贬值,中国对美国出口量会减少,中国从美国进口量会增加,这似乎和国际金融理论结果相悖。但是,我们应该看到,一国货币贬值改善国际收支是有条件限制的,跟进出口商品的价格需求弹性有关。只有当进出口商品的价格需求弹性满足一定条件时,汇率的调整才能起作用。长期来看,进出口量对美元兑人民币汇率冲击的响应是逐渐衰减的,也就是说,长期内美元兑人民币汇率的变动对进出口不会产生影响,假设3得到验证。在中美贸易关系中,仅仅考虑中美两国的汇率是不完全的,中美两国国内生产总值、欧元兑人民币汇率、日元兑人民币汇率受到冲击后,也都会对中美贸易产生影响。因此,美元兑人民币汇率不能决定中美贸易,假设4得到验证。

对中美贸易不平衡的原因需要从多个角度、更深层次来考虑。蒙代尔认为,美国与中国之间具有结构性贸易逆差,人民币升值是不会自行将两国之间的贸易逆差缩小的。即使人民币升值,两国贸易逆差的问题也很难得到改善,反而是人民币升值之后,美国消费中国的商品将支付更高的价格,也就是在一定程度上会使得美国的物价上升。本文认为造成中美贸易不平衡的原因可以概括为以下三方面。

第一,中、美两国国内经济的发展。从前面的实证结果可以看出,中、美两国,尤其是中国国内生产总值对进出口量的影响比美元兑人民币汇率对进出口的影响更重要。这说明经济的持续增长是导致中美贸易长期顺差的一个主要原因。尤其是随着中国经济的持续、稳定增长,中国商品在国际上的竞争力不断增强,在与其他贸易伙伴国进行贸易时维持了顺差态势。

第二,中美整体的贸易结构有待改善。正如蒙代尔的观点,中美之间的贸易顺差具有结构性的特征。中国长期以来都在积极地采取相关措施和办法来调整贸易不平衡,但是中美贸易之间顺差持续存在并扩大的一个重要原因可以说是由美国实施单边贸易限制政策造成的。对高新技术、军事、生物医学等领域,美国一直对华采取封闭措施,限制这些领域的对华出口。

第三,美元兑人民币汇率对中美贸易的影响是短期的,并且影响是有限的。在以上实证分析中,我们看到分析中美贸易时仅仅只考虑美元兑人民币汇率这一因素是不完全的。在与中国进行贸易活动中,美国其实同时还与欧盟、日本存在竞争,欧元兑人民币汇率、日元兑人民币汇率都会影响中美贸易量。另外,在全球价值链中,上、下游的分工划分和产业内贸易的跨区域分工是一般性存在的,汇率变化对于进出口产生的影响,会很快蔓延到整个经济链中,使单独经济体的影响得到分散。

因此,汇率在中美贸易中的影响有限,并且不是决定中美贸易的主要因素。在全球经济增长进入“新平庸”和中国经济进入“新常态”,尤其是目前与美国贸易摩擦持续升温的背景下,首先,政策制定当局在汇率政策的制定上应该继续坚持市场化改革的政策取向,不断改进人民币汇率中间价格形成机制,提高汇率政策的透明程度,使人民币汇率保持在均衡、合理的水平上。其次,在与美国进行贸易谈判时,避免在汇率问题上妥协出现日本1985年签订广场协议迫使日元汇率大幅升值的局面。在汇率问题上,政策制定当局应该继续保持其市场化改革取向,尽量避免因贸易摩擦原因带来的人为干预。最后,呼吁国际货币基金组织作为国际金融协调机构,加强对全球经济体国家汇率制定的指导作用,不可由个别国家自行认定贸易伙伴是否有货币操作行为,这应该是多边框架中讨论的问题。中国和美国是两个最大的经济体国家,在世界经济一体化进程中更应该合作,互惠互赢,要冷静看待贸易摩擦,加强政策协调,增进沟通,而不是将贸易不平衡归咎于人民币被人为低估,因为即使美元兑人民币汇率大幅贬值,也无助于改变中美贸易顺差的局面。

[1]德格雷戈里奥.国内需求下降时货币贬值可以提高国外需求[J].国际金融前沿,2016(12).

[2]卢向前,戴国强.人民币实际汇率波动对我国进出口的影响[J].经济研究,2005(5).

[3]王胜,陈继勇,吴宏.中美贸易顺差与人民币汇率关系的实证分析[J].国际贸易问题,2007(5).

[4]叶阿忠,王佳炜,陈敏讷,等.影响中美贸易量的决定因素是什么?——基于VAR模型的实证分析[A].第十三届中国管理科学学术年会论文集[C].《中国管理科学》编辑部,2011.

[5]杨凯文.人民币汇率波动对我国国际贸易的传导效应研究[D].北京:中国农业大学,2015.

[6]李停.人民币汇率与美中贸易逆差、美国失业率关系的研究——基于1994-2014年月度数据的经验考察[J].山东财经大学学报,2016,28(2).

[7]于承鑫.中美进出口贸易影响因素的比较分析[J].时代金融,2017(15).

[8]叶欣,郭英,叶耀明.国际金融与管理[M].北京:清华大学出版社,2015.

[9]李子奈,叶阿忠.高级应用计量经济学[M].北京:清华大学出版社,2012.