从两个维度分析出口退税的财务影响

【摘 要】从利润表、现金流量表两个维度,用具体数据、会计分录对比说明出口退税对公司经营成果的影响是一样的,让企业财务人员从现金流的角度去解释出口退税不列入公司利润表的原因,从而实现财务语言通俗化、业务化。

【关键词】退税核算模式;出口退税;免抵退;价外税;利润影响;现金流量影响

目前国内从事外贸出口企业的主要有两种退税核算模式,一是“先征后退”;另一种是“免抵退”,其中“先征后退”模式比較简单,主要是针对贸易公司的,而“免抵退”是针对生产制造企业的,相对复杂的多,很多企业的老板或营销负责人不明白何为“免”、“抵”和“退”,跟内销业务除了不能出口退税外还有没有其他差别等疑问。而企业的一般财务人员也解释不清为什么出口退税部分不能计入公司的利润表中,对不能计入利润表的出口退税部分到底对公司有什么样的影响,从而造成业务部门对财务部门的不满,也影响了对内销部门、外贸部门的不同考核指标的差异化制订。

为了更好地分析出口退税对公司财务的影响,帮助外贸部门制订合适的KPI考核指标,我尝试从两个维度即利润维度和现金流量维度去解释出口退税所带来的公司经营效益变化。

在具体分析之前,先讲述下“免抵退”的基本概念及部份计算公式。“免抵退”主要涉及三个过程,即外销部分销项税额的“免”;外销部分的进项税额不能全部分用于抵扣,要用上期留抵税额加上当期进项税额抵当期销项税额,即“抵”;结果为负数则“退”。至于为什么外销部分的进项税额不能全部分用于抵扣,也就是为什么退税率低于征税率,因为外销本来就是免税的,按照增值税的原理,免税部分的进项是一分都不能抵的,出口的可以抵一部分就是鼓励出口了。具体见下面的公式:当期应纳税额=当期销项税额-(当期进项税额-当期免抵退税不得免征和抵扣的税额)(当期免抵退税不得免征和抵扣的税额),即剔出的金额剔出的金额=(外销额FOB-免税购进原材料价格)×(征税率-退税率)。减去免税购进原材料价格的意思是,当期进项税额根本不包括免税购进原材料的进项,因为是免税的,所以要剔除掉。免税购进原材料价格,两种情形:第一,当期国内购进的无进项税额且不计提进项税额的免税原材料,直接减就可以;第二,当期进料加工保税进口料件,计算方法购进法(进口料件)当期进料加工保税进口料件的组成计税价格=当期进口料件到岸价格+海关实征关税+海关实征消费税实耗法进料加工出口货物耗用的保税进口料件金额=进料加工出口货物人民币离岸价×进料加工计划分配率计划分配率=核销上年进料加工业务时确定的实际分配率实际分配率=年度进料加工耗用的保税进口料件金额÷年度进料加工出口货物总额最后结果为负数,涉及退税,当期期末留抵税额不多于免抵退税额时,退当期期末留抵税额,多的时候,退当期免抵退税额,原则就退个少的给你。免抵退税额=(外销额FOB-免税购进原材料价格)×退税率①当期期末留抵税额≤当期免抵退税额时当期应退税额=当期期末留抵税额当期免抵税额=当期免抵退税额-当期应退税额②当期期末留抵税额>当期免抵退税额时当期应退税额=当期免抵退税额当期免抵税额=0,由于上述公式过于复杂,简单的说“免”就是免征出口货物劳务在出口环节的增值税;“抵”就是用出口货物劳务的进项税额抵减内销货物的应纳增值税;“退”就是把出口货物劳务未抵减完的进项税额退还给出口企业。也就是出口的商品所耗用的购进,是负担了国内环节的增值税,因为中国出口环节是免税政策,所以,它在国内生产环节所负担的进项税额是无法转嫁出去的。因此,我们要把国内环节所负担的增值税退还给出口企业。这样一来,出口货物就“无税一身轻”地参与到国际竞争当中去了。但是,目前的出口商品并不完全是零税负,也就是说,并不是按照企业国内环节负担了多少进项,国家都全盘接手,而是对每类出口商品都规定了一个退税率即不管企业在国内耗用了多少进项税额,反正国家是按照法定的退税率给企业退税。

现在我先分析国内内销情况下的财务影响,即从利润表、现金流量表两个维度看同一内销业务所产生的公司利润额、现金流量额是否有差异。假设A公司月初以银行汇款方式从国内采购一批厨卫用品,含税金额117万元,月末以128.7万元的总售价出售并收到全部款项,假设没有其他成本费用发生,也没有留抵进项税额,其进项、销项增值税税率为17%(2018年5月1日起增值税税率由17%降至16%),对于A公司而言,利润总额=不含税收入-相关的成本费用,即不含税收入扣除不含税的采购成本,计算结果为10万元;现金流量净额=现金的流入总额-现金的流出总额,即含税收入减去含税成本费用及未交的增值税税额,计算结果为10万元。

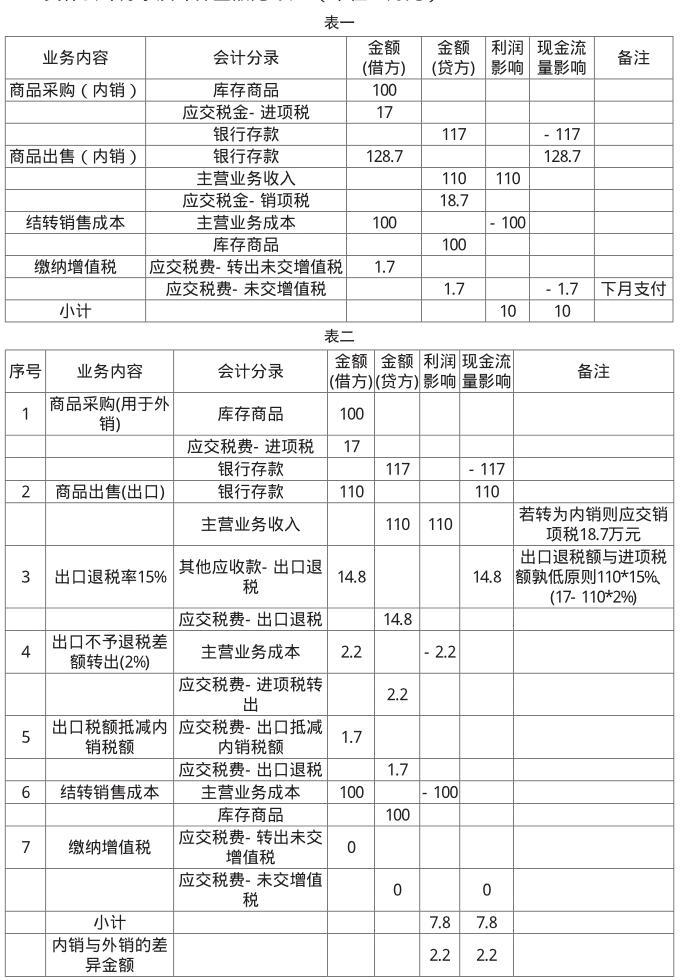

具体会计分录及计算金额见 表一(单位:万元)

从表一可知,对于内销业务,不论是从利润表维度还是从现金流量表维度所得出的财务影响都是相等的,都是10万元。

那我再用同样的方法对比分析以“免抵退”方式下的外销情况,假设B公司月初以银行汇款方式从国内采购一批厨卫用品,含税金额117万元,本批产品全部于月末以110万元的总售价销售给外国C公司,并已收到全部款项,假设没有其他成本费用发生,其进项、销项增值税税率为17%(2018年5月1日起增值税税率由17%降至16%),对于B公司而言,利润总额=不含税收入-相关的成本费用,即不含税收入扣除不含税的采购成本、不予退税的进项税转出额,计算结果为7.8万元;现金流量净额=现金的流入总额-现金的流出总额,即出口收入、收到的出口退税款减去含税成本费用,计算结果为7.8万元。具体会计分录、计算金额见表二:(单位:万元)

从表二可知,对于以“免抵退”方式下的外销业务,也是不论从利润表维度还是从现金流量表维度所计算出的财务业绩还是相等的,只是金额为7.8万元,跟内销业务的差异为2.2万元。

所以从内销、外销两种销售模式分析对比可知:企业选择内销、外销的销售模式会影响公司的经营成果,并且对于外销而言,有退税和没有退税、退多少税是会影响企业的经营决策,如果财务人员从利润表无法说服老板出口退税的会计处理,可尝试从现金流来解释出口退税的来龙去脉;其实两种销售模式的经营差异产生的主要原因是由于国内利润表对增值税采用的价外税核算方式,故用现金流量来对公司业务部门及管理层解释出口退税会更加合理些,也通俗易懂,从而实现财务语言业务化、通俗化。

(佛山市顺德区公共交通管理有限公司,广东 佛山 528300)

作者简介:

王群(1979—),女,本科,会计师。