制度环境与资本结构动态调整:研究评述与展望

■钱水土,王芯瑞

一、引言

资本结构决策研究一直处于公司金融研究的核心地位。大量实证研究表明,企业确实存在最优的资本结构,而且会按照相应比例进行债务融资和股权融资,以实现企业价值的最大化(Dalal,2013)。当企业资本结构偏离最优状态时,会趋向最优资本结构进行调整。但是,这个过程需花费一定的时间和成本。因此,只有当调整收益大于调整成本时,企业才会优化资本结构,而且调整成本和调整收益的大小决定了企业趋向最优资本结构的调整速度(Zhou et al.,2016)。目前学术界更多关注资本结构的动态调整以及相关因素对资本结构调整速度的影响。其中,企业自身特征、行业发展、宏观经济、制度环境等因素都会影响企业资本结构的调整速度(Cook&Tang,2010;Fan et al.,2010;Öztekin,2015)。然而,对于中国企业来说,制度环境可能是企业资本结构决策行为最主要的影响因素。因此,本文对制度环境与资本结构动态调整的相关文献进行了梳理,试图为相关研究提供更多的参考依据。

关于资本结构动态调整的大量实证研究表明,企业的资本结构决策受到其所处法律环境和金融环境的显著影响(Alves&Francisco,2015)。La Porta et al.(1996)通过比较不同国家法律起源、法律内容以及法律执行力度的差异对资本结构决策的影响,贡献了非常重要的“法与金融”相关文献。在对金融环境的相关研究中,学者们主要从金融结构、金融规模和金融效率等方面展开研究(Öztekin&Flannery,2012)。与国外相关法律起源和金融发展的研究不同,国内关于资本结构动态调整的文献主要从市场化程度、法律环境和政府干预等方面,对制度因素与企业资本结构调整的相关性进行理论分析和实证检验。姜付秀和黄继承(2011)研究发现,市场化程度越高的地区,企业资本结构调整速度越快。盛明泉等(2012)研究了预算软约束对国有企业资本结构调整速度的影响,发现预算软约束程度越大,企业进行资本结构优化的动力越小,资本结构的调整速度越慢。

可见,制度环境对企业资本结构调整速度具有重要影响。通过对大量相关文献的整理,本文发现制度环境与企业资本结构动态调整的细化研究各有侧重,但大多以制度环境对企业趋向最优资本结构的直接影响为切入点,即从调整成本和调整收益与资本结构调整速度的相关性方面进行研究。同时,制度环境可以通过影响企业特征和宏观经济,进而间接影响企业的资本结构调整速度,但这方面研究文献相对较少。为了系统分析制度环境对资本结构动态调整的影响,本文重点从以上几个方面对相关文献进行回顾和总结,以便更好地展开研究。

二、制度环境与资本结构调整速度

在大量关于制度环境与资本结构动态调整的研究文献中,调整成本和调整收益对资本结构调整速度的影响是学者们展开相关研究的基点。

(一)调整成本与资本结构调整速度

现有关于调整成本对调整速度的影响研究,主要从债权人和股东权利的保护和相关法律的执行、内外部投资者之间信息不对称程度以及法律法规对企业融资约束的程度三个方面展开。

1.投资者保护和法律执行

普通股东主要通过行使投票权选择董事会成员以及决策公司重大事件,因此学者们普遍通过投票程序来衡量股东权利的保护程度(La Porta et al.,1996;Öztekin&Flannery,2012)。具体内容包括每股股票的投票权重以及对内部管理层干预投票机制正常运行的修正权利等。在单元股权结构的企业中,投资人的权益能够得到有效保护。因为投票权和股利分配紧密相关,内部管理者对企业没有实质的控制权,无法转移发放给股东的那部分现金流。然而,在一些制度环境比较差的国家,有关投资者权益保护的法律内容,在不同程度上改变了这种单元股权结构。例如:企业可以发行没有投票权的股票;实行二元股权结构,即相同的股票具有不同程度的投票权;企业创始人所持股具有极高的投票权;股票的投票权与股票持有时间成正比;设置股东可使用的投票权上限等。这些规定极大侵害了普通小股东的权益,降低了他们的投资意愿,增加了企业进行外部融资的成本。债权人的权利保护内容比股东权利更为复杂。在企业发生债务违约时,一部分债权人希望直接获得抵押赔偿,而另一部分债权人希望企业能够继续经营,待企业盈利之后再收回本金和利息收益。其中,前者倾向于企业直接进行清算,但一些国家的相关法律规定使企业进行清算的难度非常高,因为这并不符合公众对企业社会角色的预期;而后者则倾向于企业进行重组,但违约企业重组是否是明智之举也引发了业界和学术界的热烈讨论。

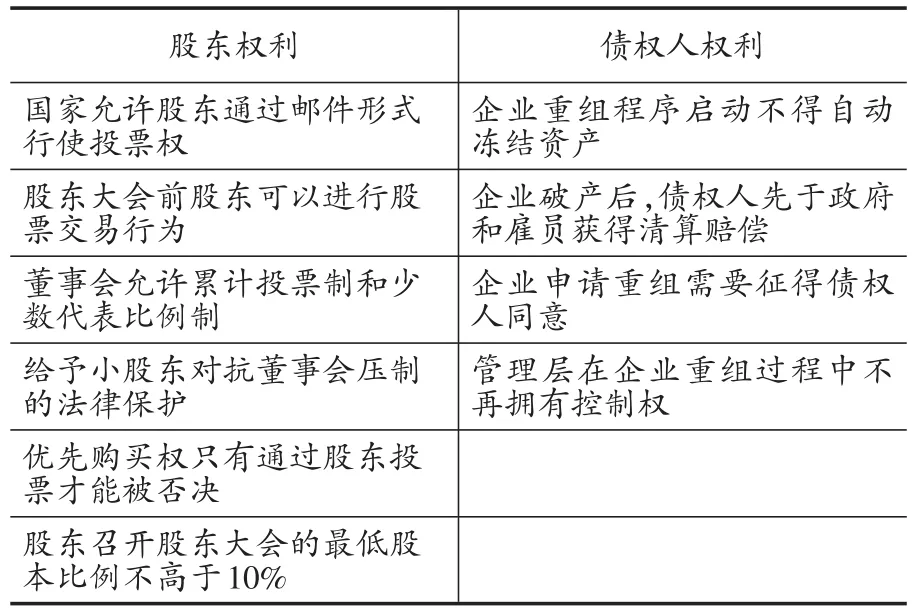

关于投资者权益保护程度的判定,Djankov et al.(2008)使用积分法重新细化了法律体系对投资者权利的保护,此后大多数进行相关研究的学者都采用了这一方法(Öztekin&Flannery,2012;Alves&Francisco,2015)。积分法分别选取相应投资者权利保护内容,如果一国的公司法、破产法、商法等包含上述内容,则计1分,否则不计分。

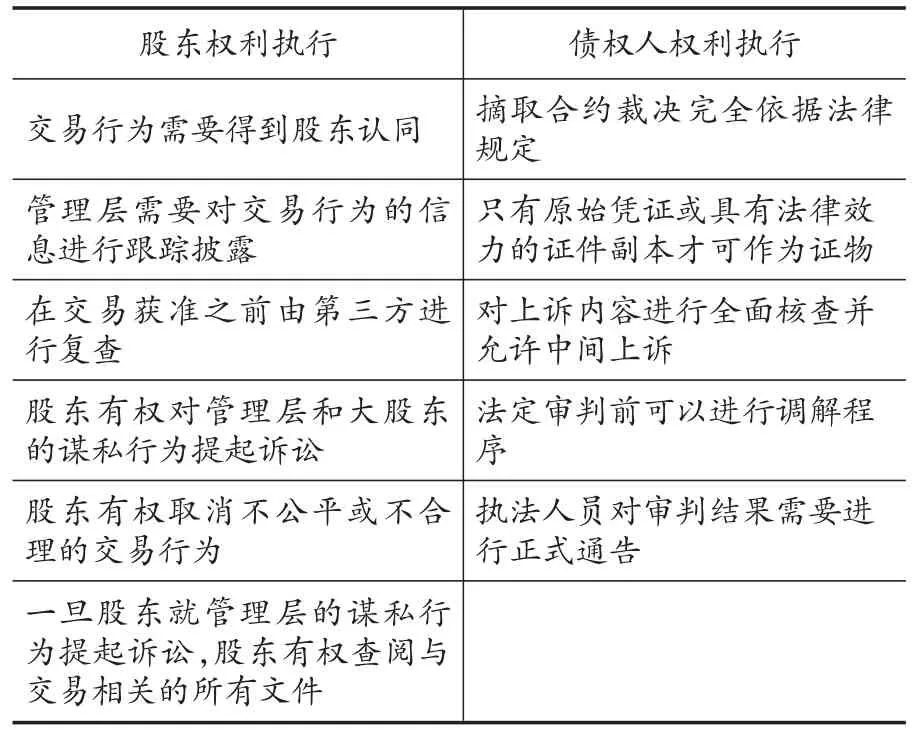

表1 投资者权利保护内容和执行

此外,Djankov et al.(2008)使用 72个国家的Lex Mundi Law Firms①Lex Mundi是全球最大的律师事务所国际协会,覆盖115个国家的顶级律所。提供的数据,构建了Antiself-dealing Index,用以衡量不同国家股东权利保护执行力度的差异。指数涉及股东权利保护的三个方面法律规定,即股东对交易行为是否持认同态度、管理层是否将交易信息进行了全面披露以及小股东是否能够提供管理层违法行为(比如以权谋私的利己行为等)的相应证据。在任何交易行为获准之前,法律可以要求独立的第三方如财务专家等对交易行为进行复查,以限制企业内部管理层的利己行为。而对债权人权利执行力度的判断,Öztekin&Flannery(2012)采用了Formalism Index对其进行了量化和说明。这个指数最早由Djankov et al.(2003)创建,包括109个国家审判过程中的大量法定程序内容。比如:法庭裁决过程中的人员构成是否是专业的法官和律师;从提交诉讼到最终审判的整个过程是否以书面文件形式呈现;审判过程的法律论证;对证据的管理、评估和录制;上诉法院对一审判决的核查;法律规定法官和执法人员进行及时互动,如提交议案、法庭文书和参加听证会等,以加快审判进程等。

表2 投资者权利保护的执行

对投资者权利的保护程度越高,投资者的投资意愿越强烈,降低了企业通过资本市场进行外部融资的成本。Öztekin&Flannery(2012)使用37个国家的相关数据,对制度环境与企业资本结构调整速度的关系进行了实证研究,结果表明投资者的保护程度越高,企业趋向最优资本的调整速度越快。Attaullah et al.(2017)利用69个国家1997~2012年间的相关数据,检验了法律制度对企业资本结构的影响,发现法律保护内容必须依附法律审判制度的有效执行才能够发挥作用。可见,在实际操作中,法律执行效率较法律内容本身更能够切实保护投资者的利益。

2.信息不对称

除了法律对投资者的有效保护和执行,影响投资者投资意愿的另一个重要因素是信息的共享程度。如果贷款方能够详细了解借贷方的历史信用记录,就能避免信息不对称带来的逆向选择问题。Djankov et al.(2007)对129个国家的信用注册机构进行了调查,发现这些机构收集的信息包括借贷者的历史信贷记录和目前的负债情况,并将这些信息分享给潜在贷款者。信用注册机构在不同国家分别以公有和私有的形式存在,但对当地企业和个人的融资行为都有重要影响(Armstrong et al.,2011;Fosu et al.,2016)。不同于债务市场的信息共享机制,股票市场中信息提供者以最低的成本提供最全面的股票信息并对其提供的信息负责。值得注意的是,能够提供低成本信息的并不是投资者,而是股票发行者、分销商和会计人员。招股说明书是潜在投资者获取企业有效信息的重要渠道之一,几乎每个国家都要求企业发行证券之前提供相应的招股说明。

La Porta et al.(2006)以49个国家的证券法内容为基础,构建了信息共享指数,以衡量不同国家的股票信息披露程度。其中信息披露的内容包括:股票发行董事以及重要人员的薪酬;持股比例在10%以上的股东姓名和股权;股票发行者在企业正常业务范围之外签署的合同条款;股票发行者与利益相关各方(董事、重要高管和大股东)进行的交易项目等。相关法规内容的执行机构可以是证券监督委员会、中央银行或其他监管主体。这些监管机构必须与企业的管理者没有利益关联,并且独立于立法机构和财政部,能够自主管理证券的上市和发行。当投资者质疑招股说明书内容可靠性时,监管者有权要求证券发行者提交全部相关文件,查明误导投资者的内容,勒令其改正并赔偿投资者的相应损失。如果证券发行之后出现负面信息,那么投资者可能会质疑这些信息是否被证券发行者和相关内部人士故意隐瞒而没有事先在招股说明书中予以告知。但是投资者必须提供相应的证明,即依据招股说明书的内容进行投资,并且遭受损失的直接原因是招股说明书中具有误导性的信息。这对投资者来说并非易事,而一些民法系国家更是要求投资者能够证明:证券发行者确实事先知晓负面信息,但故意不告知潜在投资者。相比之下,普通法系的国家采取的举证倒置的方法对于投资者而言更为有利,即证据提供方变为证券发行者,他们需要证明待发行的股票具有投资价值或者招股说明书的信息确实是由于疏忽所致而非刻意隐瞒。Ringe&Hellgardt(2011)等认为解决相关问题的最有效方法是明确股票责任标准,即明确发行者、分销商和会计人员在信息披露中需要承担的责任。

此外,影响企业管理层和外部投资者之间信息不对称程度的另一个重要因素是明晰的会计准则。20世纪90年代,欧洲国家迫于欧洲共同体的要求开始协调各国的会计准则,并根据44个国家的信息披露情况,对企业透明度进行了量化。清晰有效的会计准则既能够帮助投资者分辨投资项目的优劣,降低逆向选择的风险,也可以提高企业的信息透明度,有利于企业发行和回购证券,最终减少企业的外部融资成本,加快企业的资本结构调整速度。反之,如果存在严重的信息不对称问题,就会加大企业发行和回购证券的难度,导致内外部融资成本的显著差距(Lambert et al.,2011)。如果企业需要依靠外部融资来进行资本结构优化,那么由于信息不对称造成的高昂调整成本势必会使企业调整速度降低。

3.融资约束

从微观角度来看,融资约束是企业管理者和外部投资者之间信息不对称和委托代理问题的集中体现。信息成本和代理成本会增加企业进行外部融资的影子成本,进而影响企业的资本结构调整速度(于蔚等,2012)。Drobetz et al.(2007)以欧洲企业为研究对象进行研究发现,融资约束降低了企业使用内部资金的灵活性,加大了企业进行外部融资的压力,增加了企业进行资本结构调整的成本,进而降低了企业趋向最优资本结构的调整速度。但是,融资约束实则保护了投资人的权利,在这个理论基础上,融资约束能够降低外部财务成本,进而提高资本结构调整速度。所以,融资约束对调整速度的影响尚有待进一步的细化研究。

(二)调整收益与资本结构调整速度

大量的相关文献从税盾和破产成本两方面对资本结构调整的净收益进行了研究。但是,企业最终通过优化资本结构获得调整收益,依赖于相关债务合约的有效执行,因此关于债务合约执行力度的内外部影响因素文献也大量出现。

1.税率

自MM定理I提出以来,学者们一直在研究最优资本结构问题。在MM定理近乎完美的假设前提下,企业价值与其资本结构无关。为了更好解决实际问题,MM定理II对此进行了修正,将税收因素纳入考量范围,但前提假设是企业可以在未来无限长的时间内获得节税收益。在此之后,大量学者开始致力于债务税盾与企业融资决策的研究。债务税盾(tax shield)是指企业进行债务融资时,负债利息作为资本成本,在缴税前予以扣除而不计入所得税缴纳范畴,因而变相增加了企业收益。大量文献使用有效税率ETR来衡量债务税盾对资本结构调整速度的影响(Panteghini,2012)。需要注意的是,债务悬置效应导致企业资本结构调整行为对税率变化的敏感度存在差异。李增福等(2012)将样本企业按照负债水平进行分类,发现负债不足的企业的资本结构调整速度会随着税率的提高而增加,而对于过度负债的企业而言,边际破产成本比较高,即使税率增加能够带来更多的节税收益,企业资本结构也不会显著变化。但当税率下降时,过度负债企业迅速进行向下的资本结构调整,也即负债不足的企业的资本结构调整速度对税率上升更为敏感,而过度负债的企业资本结构调整速度受税率下调的影响比较大。

2.危机成本

Djankov et al.(2008)从企业财务危机处理时间和成本两个方面,对88个国家的危机成本情况进行了量化分析。处理时间是危机发生后的法律审理时间,即从企业发生违约一直到审判终结所需要的时间。国内相关研究中,樊纲和王小鲁(2003)首先使用经济案件的结案率来反映法律执行的效率,但这个指标更关注产品市场生产者的权益是否得到有效的法律保护。这些量化方法的着眼点都是基于企业发生危机的直接成本,而对于危机产生的间接成本的量化,学者们主要采用第三方担保费用转化法(张志强和肖淑芳,2009;张红和杨飞,2014),即采用负债的公允担保费用来衡量企业发生危机的间接成本。Sherif(2017)根据市场择时理论,对企业破产成本与资本结构决策行为的相关性进行了研究,发现破产成本对企业融资决策具有显著的负向影响。但是,相关研究并没有将不同负债水平的企业进行划分。同税率对企业结构调整速度的影响类似,危机成本的变动对不同负债水平的企业影响存在显著差异。当危机成本增加时,过度负债企业会迅速进行向下的资本结构调整,而对成本下降时的敏感度比较低,而负债不足的企业在危机成本下降时,会迅速增加企业债务融资比例,而当成本上升时,企业资本结构基本保持不变(李增福等,2012)。

3.债务合约执行

债务合约能够增加企业尤其是过度负债的企业进行资本结构优化的调整收益,进而提高企业趋向最优资本结构向下的调整速度。尽管无法直接观测到债务合约的约束力,但是相关文献从企业面临的内部压力和外部压力两方面对债务合约的执行力度进行了衡量。企业管理层偏好或管理层变动都可能损害投资者的利益,因此对管理层权利的限制能够在一定程度上减少债务合约执行的内部压力,保护投资者的利益。Djankov et al.(2003)选用了由ICRG发布的合约可执行性指数(Contract Enforceability)作为衡量指标,通过对109个国家的研究发现,合约的可执行性越强,法律审判的效率越高。ICRG从1980年开始,向投资者和国际经济研究者提供各个国家的政治、经济、金融风险分析报告。很多学者使用ICRG提供的贪腐指数、没收征用指数和违约风险指数来衡量一国的政府治理水平(Öztekin&Flannery,2012;Baxamusa&Jalal,2014)。其中,贪腐指数越低,表明政府官员的灰色收入越多,即进出口执照、外汇管制、征税估值、政治保护、贷款等领域存在的受贿现象越严重;没收征用指数越低,表明企业被政府直接没收或者被迫国有化的风险越大;违约风险指数越低,表明由于政府预算削减或者政府更替等导致的政府赖账和延期等情况发生的概率越大。Alves&Ferreira(2011)发现一国的贪腐程度越高,法律的执行效率越低,企业越倾向于债务融资方式,因为对于投资者来说,大量的信息不对称意味着进行股票投资的风险非常高。

三、制度环境对资本结构调整的间接影响

制度环境能够直接影响企业的资本结构决策行为,通过影响企业特征和宏观经济,还能间接影响企业的调整速度和最优资本结构。Öztekin&Flannery(2012)的研究表明,制度环境除了直接影响企业进行资本结构优化的调整成本和调整收益,还会通过影响企业特征和宏观经济,间接影响企业资本结构的调整速度。而且,他们使用37个国家的相关数据进行了检验,结果表明制度环境对资本结构调整速度的间接影响比较显著,且与制度环境的直接影响存在抵消关系。Öztekin&Flannery(2012)使用总体调整成本AAC(Aggregate Adjustment Cost)作为制度环境的代理变量,实证结果显示,AAC对调整速度的直接影响和间接影响为-3.09%和0.96%。也就是说,AAC对调整速度的间接影响抵消了其直接影响的30%。可见,制度环境对调整速度的间接影响不容小觑。因此,一些学者对企业特征和宏观经济与资本结构的调整速度之间的相关性进行了研究。

Drobetz et al.(2007)使用GMM法对影响企业资本结构调整速度的因素进行了实证检验,发现企业规模和成长性以及实际资本结构偏离最优状态的程度与调整速度正相关。因为相对大企业而言,小企业进行资本结构优化的调整成本更高。而且,大企业会计核算比较规范,信息披露比较全面,更容易从资本市场获取外部融资,而成长型企业内部资金普遍有限,对外部融资的依赖度比较高。特别是,企业价值基于未来的成长机会,不易受到信息不对称问题的影响。如果企业趋近最优资本结构的固定调整成本占比较大,那么偏离度越大的企业进行资本结构调整的速度越快。此外,大量文献通过实证研究发现,企业的资本结构调整速度和宏观经济呈现顺周期关系,即经济繁荣时期的调整速度较快,而经济萧条时期的调整速度较慢(江龙等,2013)。Drobetz et al.(2015)使用期限利差、短期利率、信用价差和TED价差等衡量经济周期的变量,对这个问题进行了深入研究。

值得注意的是,利率期限结构的参数估计量常被学术界广泛用来预测未来经济周期所处的阶段,即期限利差较高意味着经济前景比较好。平滑消费需要更谨慎的资产风险管理,最基本的方法就是购买不同期限的债券。如果经济处于繁荣时期,但是可以预见未来经济形势将出现下滑,那么投资者就会进行低风险的投资。比如,投资者可以购买长期的政府债券,但同时会出售短期债券进行套期保值。如果大量的投资者采取这种策略,那么长期债券的价格就会上升,导致购买长期债券的收益率下降,而随着短期债券的价格下降,投资短期债券的收益率增加,最终利率的期限结构趋于平衡。Zulkhibri&Rani(2016)通过实证分析发现,高于均值的期限利差意味着在未来一段时间内GDP还会持续增加。

Baker et al.(2002)认为,可观测到的企业资本结构是过去企业在股票市场进行投资的累积成果的体现。向上倾斜的利率期限结构和较低的利率水平通常意味着未来经济将出现扩张,较高的预期增长率意味着股票市场价值的增加。根据市场择时理论,企业会选择在未来进行更多的股权融资。Henderson et al.(2006)通过对债务融资的研究发现,利率水平和债券发行的数量负相关,故而在较低的利率水平下,企业债务融资和股权融资都会增加。这与Zulkhibri&Rani(2016)的研究结果一致。此外,国外相关文献通常使用信用价差和TED价差作为违约风险的代理变量,尤其是TED价差反映了实际或者预期的国际投资风险程度,常被看作一种政治风险溢价,TED较高意味着国际金融体系的风险比较大。Dbouk&Kryzanowski(2010)认为,当经济环境比较好时,信用价差和TED价差都比较小,企业趋向最优资本结构的调整速度比较快。

四、总结

制度环境对资本结构调整速度的影响,既是一个理论问题,更是一个现实问题,受到学者和监管者的重视。通过梳理国内外文献可以发现:首先,制度环境对企业趋向最优资本结构的调整成本和调整收益具有显著影响。法律体系健全、金融体系有效运行的国家,资本结构调整速度比较快,而限制企业进入资本市场、信息不对称程度高、金融市场流动性差、法律审判效率比较低的国家,企业进行外部融资的过程比较复杂,调整成本非常高,远超过企业通过资本结构优化能够获得的调整收益,故而制度环境较差的国家的企业资本结构调整速度比较慢。其次,制度环境除了直接影响企业进行资本结构优化的调整成本和调整收益,还能够通过影响企业特征,进而间接影响资本结构的调整速度。其中:大企业和成长型企业的资本结构调整速度相对较快;企业资本结构调整速度呈现出周期性特征,即当短期利率、信用价差和TED价差比较低时(经济繁荣),企业进行资本结构优化的调整速度比较快。而在较低的期限利差(经济衰退)情况下,企业趋向最优资本结构的调整速度比较慢。虽然制度环境对资本结构动态调整影响的研究较多,研究内容在不断深入和细化,但是这些文献各有侧重,缺乏整体性和系统性。因此,目前的政策建议对于解决企业资本结构决策的问题还是过于片面。尤其是考虑到制度环境对企业资本结构动态调整的间接影响,有必要形成更加全面、统一的制度环境与企业资本结构动态调整的研究范式。

自La Porta et al.(1996)以来,国外学者对制度环境与资本结构决策的相关性进行了深入的探索,而国内学者虽然也在这各领域的取得了一定的研究进展,但是相比之下仍然有很多进步的空间。值得关注的是,国外相关研究都是基于跨国数据,对比不同国家的制度环境差异对资本结构动态调整的影响,而国内学者基于我国特殊的经济演化历程,以各省、自治区、直辖市为单位,研究不同区域制度环境差异对企业资本结构决策的影响,但研究内容过于宏观,对于影响调整成本和调整收益的微观因素研究不足。因此,在推进相关研究的过程中,既要借鉴国外的研究成果和方法,更要结合区域金融发展状况,重点关注以下三个方面:一是与国外基于不同国家(州)的法律规定进行法律制度环境的判定不同,我国承袭统一的《证券法》《公司法》《物权法》《企业破产法》,对法律层面投资者权益保护程度的度量方法需要另辟蹊径。二是我国市场化改革还没有完成,各地区的市场化程度存在显著差异(樊纲和王小鲁,2003),国外很多相关的量化指标不能够直接用于国内研究。三是我国法律制度尚不完善,很多律师事务所无法加入Lex Mundi Law Firms,而且公开可获得数据缺失或相对较少,使得通过横向对比法律执行细节的案例研究法难以适用。

[1]樊纲,王小鲁.中国各地区市场化相对进程报告[J].经济研究,2003,(3):9~18.

[2]江龙,宋常等.经济周期波动与上市公司资本结构调整方式研究[J].会计研究,2013,(7):28~34.

[3]姜付秀,黄继承.市场化进程与资本结构动态调整[J].管理世界,2011,(3):124~134.

[4]李增福,顾研等.税率变动、破产成本与资本结构非对称调整[J].金融研究,2012,(5):136~150.

[5]于蔚,金祥荣等.宏观冲击、融资约束与公司资本结构动态调整[J].世界经济,2012,(3):24~47.

[6]张红,杨飞.我国房地产企业最优资本结构模型的仿真分析[J].系统工程理论与实践,2015,35(4):865~871.

[7]张志强,肖淑芳.节税收益、破产成本与最优资本结构[J].会计研究,2009,(4):47~54.

[8]Alves P F P,Ferreira M A.Capital structure and law around the world[J].Journal of Multinational Financial Management,2011,21(3):119~150.

[9]Alves P,Francisco P.The impact of institutional environment on the capital structure of firms during recent financial crises[J].Quarterly Review of Economics&Finance,2015,57:129~146.

[10]Armstrong C S,Core J E et al..When Does Information Asymmetry Affect the Cost of Capital?[J].Journal of Accounting Research,2011,49(1):1~40.

[11]Attaullah S,Shah H A etal.Judicial efficiency and capital structure:an international study[J].Journal of Corporate Finance,2017,44(6):255~274.

[12]BaxamusaM H,JalalA.TheEffectsof Corruption on Capital Structure:When Does it Matter?[J].Journal of Developing Areas,2014,48(1):315~335.

[13]Cook D O,Tang T.Macroeconomic conditions and capital structure adjustment speed[J].Journal of Corporate Finance,2010,16(1):73~87.

[14]Dalal G.Optimal Capital Structure[J].International Journal of Education& Management Studies,2013,3(87):209~243.

[15]Dbouk W,Kryzanowski L.Determinants of credit spread changes for the financial sector[J].Studies in Economics&Finance,2010,27(1):67~82(16).

[16]Djankov S,La Porta R et al..Courts[J].The Quarterly Journal of Economics,2003,118(2):453~517.

[17]Djankov S,Hart O et al..Debt Enforcement around the World[J].Journal of Political Economy,2008,116(6):1105~1149.

[18]Djankov S,Mcliesh C et al..Private credit in 129 countries[J].Social Science Electronic Publishing,2007,84(2):299~329.

[19]Drobetz W, Pensa P et al..Firm Characteristics,Economic Conditionsand Capital Structure Adjustments[R].WWZ Working Papers 16/07,January 2007.

[20]Drobetz W,Schilling D C et al..Heterogeneity in the Speed of Capital Structure Adjustment across Countries and over the Business Cycle[J].European Financial Management,2015,21(5).

[21]Fan J P H,Titman S et al..An International Comparison of Capital Structure and Debt Maturity Choices[R].Nber Working Papers No 16445,October 2010.

[22]Fosu S,Danso A et al..Information asymmetry,leverage and firm value:Do crisis and growth matter?[J].International Review of Financial Analysis,2016,46:140~150.

[23]La Porta R,Lopez-De-Silanes F et al..Law and Finance[R].Nber Working Papers No 5661,July 1996.

[24]La Porta R,Lopez-De-Silanes F et al..What Works in Securities Laws?[J].The Journal of Finance,2006,61(1):1~32.

[25]Lambert R A,Leuz C et al..Information Asymmetry,Information Precision and the Cost of Capital[J].Forthcoming Review of Finance,2011,(3).

[26]Öztekin Ö.Capital structure decisions around the world:which factors are reliably important?[J].Journal of Financial&Quantitative Analysis,2015,50(3):301~323.

[27]Öztekin Ö, Flannery M J.Institutional determinants of capital structure adjustment speeds[J].Social Science Electronic Publishing,2012,103(1):88~112.

[28]Ringe W G,Hellgardt A.The International Dimension of Issuer Liability-Liability and Choice of Law from a Transatlantic Perspective[J].Social Science Electronic Publishing,2011,31(1):23~60.

[29]Sherif M.Market Timing Behaviour,Bankruptcy Costs and Capital Structure Decisions in MENA:The Case of Egypt[J].Social Science Electronic Publishing,2017,11(3/4):338.

[30]Whited T M,Wu G.Financial Constraints Risk[J].Review of Financial Studies,2006,19(2):531~559.

[31]Zhou Q,Tan K J K et al..Deviation from target capital structure,cost of equity and speed of adjustment[J].Journal of Corporate Finance,2016,(39):99~120.

[32]ZulkhibriM,Rani M S A.Term spread,inflation and economic growth in emerging markets:evidence from Malaysia[J].Review of Accounting&Finance,2016,15(3):372~392.