扰动因素影响有限,钢铁股或续写“金三银四”行情

何艳

自2016年以来,钢铁行业供给侧改革的持续发酵成为近两年钢铁股价格上涨的一大利器。对具有明显周期性的钢铁行业而言,钢铁旺季“金三银四”的说法一直长期存在,每年的3~4月开工季均能为钢企带来一定的需求增长,进而使得钢企基本面获得一个相对较好的提升期。如今,在2018年供给侧改革仍是行业主旋律,且开工旺季需求有可能超越往年的大背景下,钢材价格向上仍有动力,这使得钢铁股的基本面向好的预期依然延续。

开工季来临,负面扰动因素影响有限

今年以来,钢铁股整体表现相较前两年的持续大幅上涨有所平缓,个股表现也开始有所分化,特别是3月份以来,钢铁板块相较前两个月的上涨整体逆市下跌了3.78%,所谓的“金三”行情似乎并没有开个好头。

对于“金三”行情的开门不利,市场人士认为除了今年前2个月累积涨幅超过了8%,导致自身有调整需求外,美国近期拟对进口钢铁加征25%关税,以及节后钢材社会库存高企等因素对钢价的上涨也产生了一定的抑制作用,使得市场负面情绪有所提升。

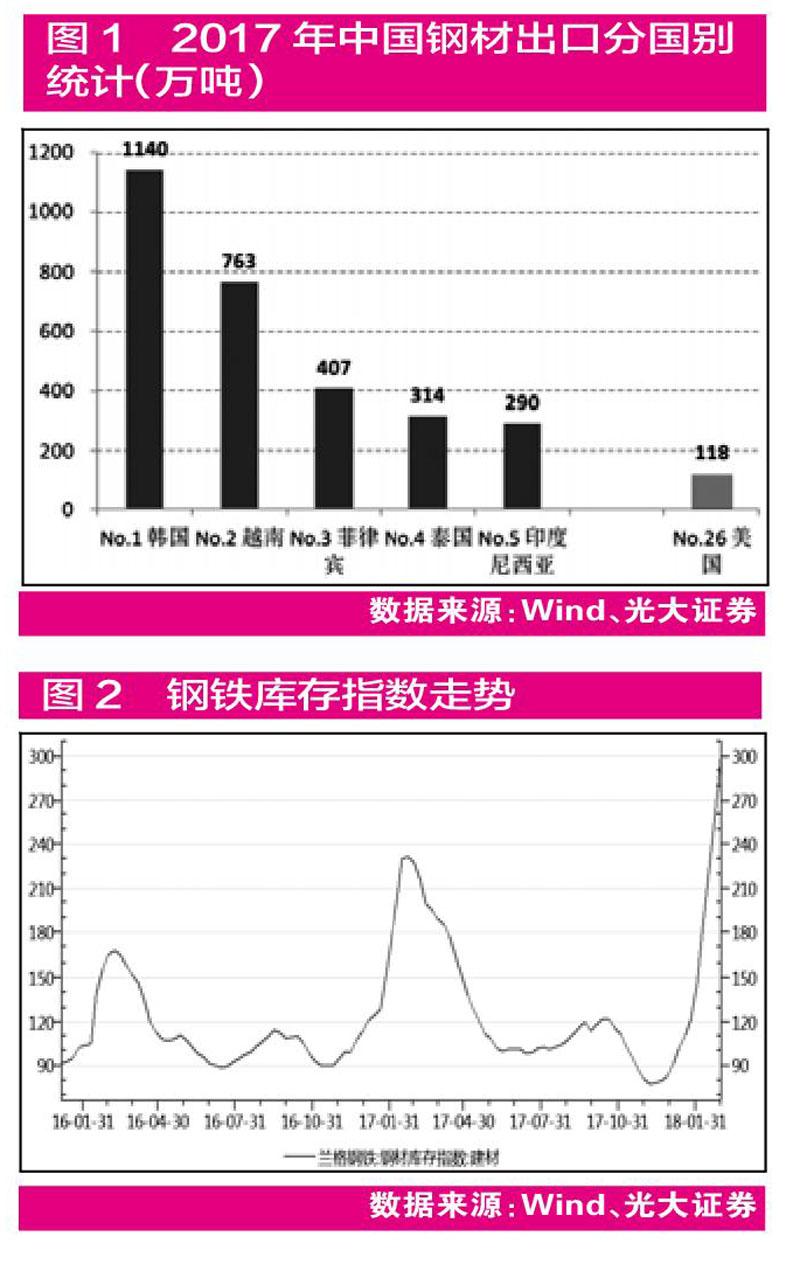

“美国对进口钢铁加征关税对中国的直接影响是有限的。”万博兄弟资产管理有限公司总裁、万博新经济研究院副院长刘哲认为,中国钢企对美国的钢铁出口量相对有限。数据显示,2017年中国钢材出口量仅占中国钢材产量的7.19%,2017年从中国进口钢材量排名最高的是韩国、越南和菲律宾,美国仅排在26位,中国对美国的出口量为118万吨,占中国钢材出口量的1.56%,占中国钢材产量的0.11%(见图1)。

“美国本次钢铁关税提升瞄准的也并非中国一家,让人担心的还是其他国家一旦开始纷纷效仿美国,将对全球钢铁产业链造成巨大的打击。”山西证券策略分析师麻文宇认为国内钢企对美国拟对进口钢铁提升关税的影响是相对有限的。她同时也认为,从目前全球贸易的角度看,其他国家仿效美国的做法可能性还是比较低的。

对于钢企而言,最值得关注的是钢铁库存问题。当前螺纹钢、热轧卷等五大钢材高企的社会库存如何消化问题虽然成为后续钢价走势的较大不确定因素(见图2),但业内人士分析认为,这是因实际需求仍未启动所致,随着3月份天气的逐渐转暖,开工旺季的到来有望使得钢铁下游行业开工率逐步回升,需求的复苏将导致商家逐步入市备货。

在钢铁需求端,长材下游基建投资方面,虽然2018年铁路固定资产计划投资规模较2017年减少了680亿元、下降8.5%,公路水路交通计划投资规模持平,水利在建项目规模达到1万亿元、增長11%,但从往年如2017年的实际完成情况看,2017年铁路实际投资额与计划投资基本一致、公路实际投资超过计划26%。届于此基础上,2018年计划投资额虽然较前两年实际投资额有所减少,但业内人士预期仍会保持较高水平(见表1)。

地产方面,国海证券分析师戴鹏举认为,因受政策调控,地产销售增长有压力但绝对增速仍能维持10%以上,利率上行缓慢,房企开工补库存的意愿较强,地产开工增速预计也会在6%~7%。而在板材下游制造业方面,工程机械、石油石化等领域复苏程度较好,汽车家电等行业钢材需求也将维持在高位。

环保叠加去产能,供给收缩逻辑加强

2018年是国家确定为环保三大攻坚战的第一年,钢铁行业作为重污染行业之一,环保限产力度料将强于去年。

2月23日,钢铁生产大省河北的唐山市出台了《唐山市钢铁行业2018年非采暖季错峰生产方案》(征求意见稿),规定非采暖季钢铁企业将进行错峰生产,预计影响高炉炼铁产能987.5万吨。同时,邯郸也发布了两份钢铁行业限产文件,分别要求3月邯郸全市18家钢铁企业产能严格限产50%(以高炉计)、二三季度邯郸存在“未达到超低排放限值”等五大问题之一的钢铁企业限产20%。市场普遍认为,唐山、邯郸限产方案显现出非采暖季限产常态化趋势。两地限产新政的出台,可谓是打响了今年钢铁行业环保趋严第一枪。

方正证券分析师王锡文认为,唐山和邯郸限产新政的发布将是全国范围内行业环保趋严的一个开始,后续不排除其他地区也开始进行常态化限产,环保对钢铁行业供给端的压制影响将会贯穿全年,且限产力度有望超出市场预期。事实上,河北省3月8日就明确提出,今年将压减钢产能和铁产能各1000万吨以上,这相比此前河北省政府工作报告中提出的“年内压减钢铁产能1000万吨以上”计划翻了一倍。

除了环保限产因素收缩供给以外,供给侧去产能也将强化供给收缩逻辑。过去两年,钢铁去产能分别达到了6500万吨、5000万吨,2018年将“再压减钢铁产能3000万吨左右”。就钢铁去产能目标的决定量而言,刘哲对《红周刊》记者表示,“2018年钢铁去产能的目标明显降低,供给总量收缩的边际影响下降,未来将以僵尸企业、落后产能、环保不达标产能为突破口,钢铁行业的供给侧结构性改革的重点将从总量控制转为结构调整和优化。”

同样是对钢铁去产能的影响,麻文宇则认为,“随着供给侧改革渐入尾声,产能基数不断缩小,去产能的效果将呈现边际上升的趋势,原因就在于,随着去产能的深入,产能利用率快速走高,供给过剩的问题将得到彻底扭转。这也就是说虽然今年去产能的量有所下滑,而效果并不会比2017年差很多”。其进一步分析称,在2018年完成去产能目标的情况下,煤炭钢铁产能利用率有突破80%的可能,这个应该是管理层计算过的。因为根据国际标准,80%的产能利用率意味着供需基本平衡。这也就是说,钢铁、煤炭行业供给过剩的问题基本得到了扭转。

业绩改善 估值修复明显

正是在近两年供给侧改革持续推进下,上市钢企的2017年业绩表现也是十分抢眼。据统计,从A股合计33家钢铁企业2017年年报业绩预告、业绩快报及正式财报角度来看,目前除了西宁特钢暂无任何年报数据以外,其他钢铁企业均披露了年报相关内容。值得注意的是,32家提供了年报业绩情况的公司中,仅抚顺特钢业绩预忧,其他31家公司业绩全部向好。

从预告净利润同比增长下限的角度来看(与已披露正式财报公司有重叠),八一钢铁、韶钢松山、包钢股份、安阳钢铁、柳钢股份5家公司预计2017年净利润将实现翻倍增长,环保、供给侧改革去产能所产生的主营业务影响成为这些高增长公司的共同特征(见表2)。

以安阳钢铁为例,2017年公司预计实现净利润15.5亿元~17.5亿元,同比增长1158%~1320%。公司表示,2017年得益于供给侧结构性改革、化解钢铁过剩产能、彻底取缔“地条钢”等一系列政策措施的强有力推动,钢材供需结构不断优化,钢材价格合理回归,钢铁行业整体经营向好,企业效益也实现稳步增长。

除了行业业绩普遍改善,以及个别公司实现净利润翻倍增长之外,还有部分钢铁企业已成功实现了“脱帽”。如3月8日,*ST重钢就公告称,2017年全年,公司实现营业收入132.37亿元,同比增长199.82%,其中主营业务收入132.11亿元,同比增长201.00%。公司全年實现归属于上市公司股东的净利润3.20亿元,实现扭亏为盈,也就该公告发布后的第二日(3月9日),*ST重钢撤销退市风险警示,并随后更名为重庆钢铁。与之类似,*ST华菱也因业绩扭转得以“脱帽”,更名为华菱钢铁。

对于目前基本面持续向好的钢铁板块,麻文宇对记者表示,供给侧改革力度不减、环保配合下去产能力度显现乘法效应、行业集中度提升增厚利润、业绩提升并开始出现公用事业属性等都可对其作出注解。同时在投资上,估值也是需要重点关注的指标。她认为,“目前钢铁行业估值处于历史低位,一旦业绩稳定性得到市场认可,估值修复的空间巨大。”

《红周刊》记者发现,目前钢铁板块动态市盈率在15倍左右,估值在申万28个一级行业中仅高于银行、房地产和建筑装饰业,业绩的持续增长使得钢铁板块目前的整体估值相较于2017年三季度末的22.8倍有了较大修复。同时,截至2017年三季度末,钢铁行业平均净资产收益率也明显提升,达9.24%,排名在申万行业第六的位置。对此,国海证券表示,从基本面和估值角度来看,钢铁行业在去产能继续、需求增速持平情形下,2018年仍会处在供给紧平衡、钢价继续维持相对高位状态,企业的高盈利状况仍可持续。

“在行政力量导致的供给剧烈收缩背景下,钢铁价格短期内大幅上涨,钢铁企业的利润出现明显回升,业绩修复是前期钢铁板块的核心投资逻辑。”刘哲如是说。不过她同时也指出,供给收缩带来的价格暴涨显然是不能持续的,在下游需求没有明显回暖的前提下,钢铁、煤炭等大宗商品的价格波动或将逐渐回归需求面,钢铁板块的投资逻辑也将从供给收缩转为需求面是否能够持续回暖,“未来钢铁行业的估值依旧需要考虑其周期属性,不能只强调短期的业绩,而忽略了长期的波动”。