“一带一路”背景下海湾国家投资环境综合评价

方尹 陈俊华 代欢欢

摘 要:海湾地区作为“一带一路”的交汇点,油气资源丰富,了解此地区综合投资环境成为我国有效推进“一带一路”倡议的重要一环。选取海湾八国2010年~2014年自然、经济、政治、社会及基础设施建设五大因素37个因子,运用熵值法对海湾八国投资环境进行综合测度,在此基础之上,依据五年投资环境综合得分,通过系统聚类分析将海湾八国划分为优先、次优、谨慎投资环境区,并对三类投资区与投资环境相关的条件进行了具体分析,提出了解地区投资环境差异、明确投资优先序列、降低投资风险;加强能源产业及基础设施行业投资、协同改善海湾地区投资环境水平等建议。

关键词: “一带一路”;海湾地区;投资环境;熵值法;伊朗;沙特阿拉伯;阿联酋

中图分类号:K902 文献标识码:A

0 引言

2015年3月,随着中国《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》文件的出台,“一带一路”倡议进入全面推进阶段[1]。西亚因其丰富的油气资源驰名世界,而西亚的大部分油气资源都集中在海湾地区,此区处于“丝绸之路经济带”与“21世纪海上丝绸之路”交汇之处,连接欧亚两洲,贯穿东西,特殊的区位优势及丰富的能源使其成为“一带一路”倡议全面深入推进的重点区域之一。如何落实国家总体部署,促进陆海联动,东西连接,找准与地区的合作点,关键在于深入了解和掌握地区综合投资环境。

地区投资环境的评价已有大量研究,张海征、Nina Ershova、尹海伟等分别以卡塔尔、非洲等国内外不同地区作为对象对投资环境进行了评价,并在评价结果之上提出相关建议[2-4];郑蕾等在分析中国对“一带一路”沿线国家直接投资的空间分布及产业选择基础上提出空间差异化投资战略并以此引导中国对沿线区域的直接投资[5];李宇等以“一带一路”沿线涉及国家为对象在评价其投资环境基础上,划分投资区,提出优化投资区位选择[6];周五七通过分析中国对“一带一路”沿线直接投资格局及其面临的问题挑战,提出优先发展对周边国家的直接投资,避免对周边国家直接投资在地理区位上过度集中等战略选择[7];对关于“一带一路”涉及海湾地区的研究通过搜索筛选出三篇文献。钱学文[8]、柳莉[9]等从“一带一路”视角出发,提出打造海湾走廊,建设西亚新丝路等推进“一带一路”建设的措施。吴思科[10]指出“一带一路”建设将为中海深化合作增添活力,海合会国家也会成为“一带一路”大战略推进的重点地区及最早取得成效的地区。

但以上研究多局限于国内不同区域抑或是某个特定国家投资环境研究,研究区域极少涉及海湾国家,也缺乏宏观视野的海湾国家投资环境综合评价研究。本文选取海湾八国2010年~2014年与自然、经济、政治、社会及基础设施五大因素相关的统计数据构建面板数据。考虑到海湾国家地处纷乱的中东地区,本文结合国外典型政治稳定评估指标,在指标体系中加入了政治稳定状况这一指标。利用熵值法对海湾八国投资环境进行综合测度,在此基础之上,依据五年投资环境综合得分,通过系统聚类分析将这一地区投资环境进行分类,以期对我国在海湾地区推进“一带一路”倡议提供参考。

1 研究区概况及数据来源

海湾即波斯湾,位于亚洲西南部,是世界上最重要的内海之一,往东经拥有西方“海上生命线”之称的霍尔木兹海峡与印度洋相连。波斯湾周围有伊朗、伊拉克、科威特、沙特阿拉伯、卡塔尔、巴林、阿拉伯联合酋长国、阿曼八个国家环绕,这些国家统称海湾国家,也称海湾地区(图1)。

海湾地區是世界最重要的石油产区,有“世界油库”之称。连接海湾和印度洋的霍尔木兹海峡是唯一进入波斯湾的水道,作为当今全球最为繁忙的水道之一,具有十分重要的经济战略地位,是海湾地区石油输往世界各地的唯一海上通道,又被誉为西方的“海上生命线”,西方国家所需能源大部分由此输出。据《BP世界能源统计年鉴》统计,海湾国家的石油探明储量约占世界石油总量的47%,天然气探明储量约占世界总量的43%。近年来,海湾国家的石油价格持续在10多年来的最低水平徘徊,使得海湾国家石油收入锐减,降低对石油的依赖成为海湾国家乃至中东各产油国的当务之急。致力于能源多元化、收入多元化,发展多元产业,加大基础设施建设力度,吸引外资成为海湾国家降低对石油依赖的有效途径。面对这样的地区宏观经济环境,外国企业的投资无疑减少了很多障碍,为该地区的投资打开了一扇新大门。

本文数据来源于世界银行数据库、BP世界能源统计年鉴、联合国教科文组织统计中心(UIS)、联合国贸发会议(UNCTAD)数据库、国际能源署(IEA)数据库、石油输出国组织(OPEC)数据中心、国际货币基金组织(IMF)数据库、透明国际组织、美国非营利研究和教育组织和平基金会(The Fund for Peace)数据库等。考虑到国际数据的滞后性及海湾八国数据的一致性,本文数据截取时间段为2010年~2014年。

2 海湾八国投资环境综合评价

良好的投资环境是一个国家或地区吸引外资、增强经济活力的基础。投资环境包含对投资有直接或间接影响的地理区位、自然资源、经济发展、人力资源、基础设施、法律法规、政治形势等诸多因素。因此,采用定量化的指标评估体系和评估方法对投资环境进行评价成为最常用手段。

2.1 评价方法及指标选取

为尽量排除主观因素的干扰,以期使评价结果更加准确客观,本文选取了熵值法进行指标赋权,在此基础之上采用加权求和法计算海湾八国五年来投资环境综合得分。在海湾八国投资环境综合评价的工作中,通过对其社会经济统计指标的收集、甄选,考虑综合指标的可量化性及数据的可获得性,本文选取了与投资环境紧密相关的自然、经济、政治、社会和基础设施五大类因素37个因子构建的指标体系(表1)。

2.2 评价过程

采用熵值法来确定指标权重,数据的离散程度越大,熵值越小,其权重越大,该指标在综合评价中影响越大。

(1)数据标准化处理:

据上述步骤,对海湾八国投资环境相关数据进行处理,得出五大类因素得分及投资环境综合得分(表2)。

2.3 结果分析

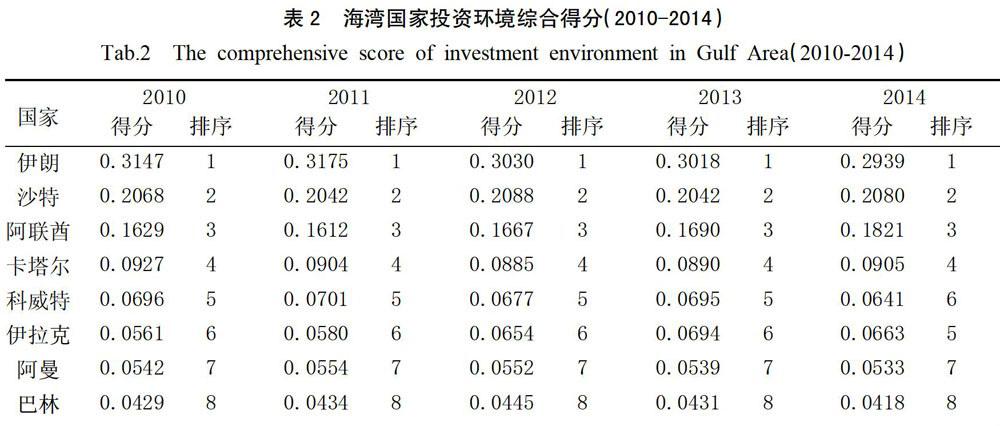

据表2,在海湾各国中,投资环境最为优越的是伊朗,连续5年综合得分均位于首位,5年平均得分为0.306,其次是沙特阿拉伯及阿拉伯联合酋长国,这两国连续5年的综合得分稳居第二、第三位,平均得分为0.206、0.168。其后为卡塔尔、科威特、伊拉克、阿曼及巴林。

海湾八国投资环境水平总体偏低,伊朗、沙特阿拉伯和阿拉伯联合酋长国3国的投资环境综合得分连续5年大于地区投资环境平均值0.125,而其他国家在2010年~2014年期间综合得分均小于地区投资环境平均值,在平均值之下徘徊。特别是海湾小国的投资环境明显不如海湾大国。

投资环境地区差异较显著。综合来看,这五年期间,排序首位的伊朗综合得分与末位国家巴林约有7倍之差。将八国历年投资环境综合得分以平均值为界划分开来看:平均值之上的最高分值国家伊朗与最低分值国家阿联酋平均相差约0.138分,而平均值之下的最高分值国家卡塔尔与最低分值国家巴林平均相差仅约0.047分。由此可见,海湾八国投资环境总体差异显著,从国家上来看,得分较高的国家之间的差异较得分偏低的国家之间的差异要更显著。

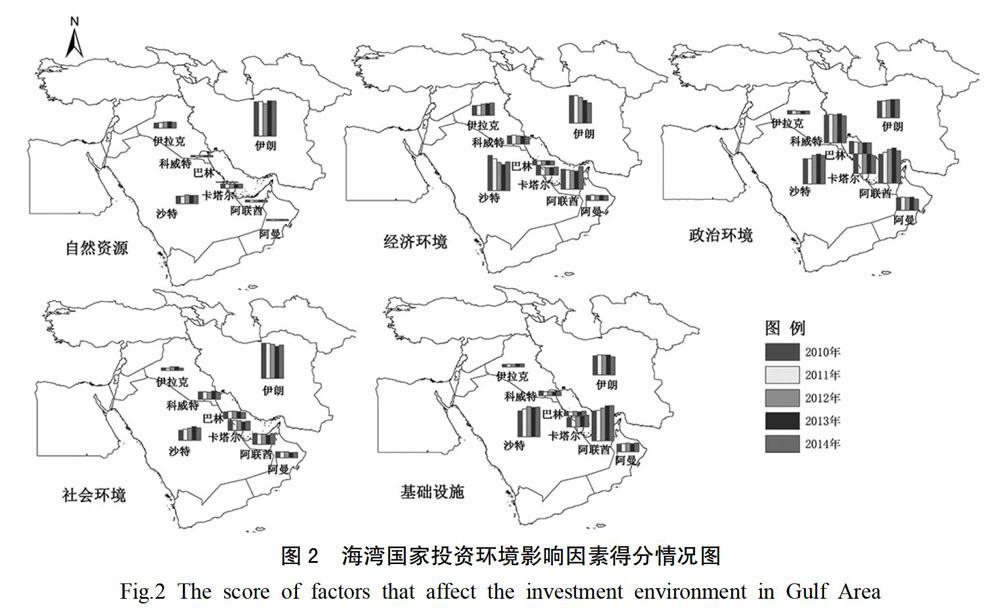

五大类因素在投资环境综合评价中影响大小依次排序为经济环境、基础设施、自然资源、社会环境、政治环境。五年中这五大因素最大权重分别为30.4%、23.8%、20.6%、19.3%、10.5%,说明经济因素及基础设施对国家综合的投资环境贡献最大。分析图2可知,综合得分位于前列的伊朗、沙特阿拉伯及阿拉伯联合酋长国在经济因素及基础设施方面五年得分均位于前列,伊朗和沙特在影响投资环境的第三大因素,即自然资源方面也位居前列。除此之外,社会环境及政治环境因素也分别由伊朗和阿联酋占据首位。而综合得分居后的国家在几大影响投资环境的重要因素中均不占优势。由此说明良好的综合投资环境是多种因素共同作用形成的,其中经济因素、基础设施及丰富的自然资源对整个评分有决定性影响。

3 海湾八国投资环境分类评析

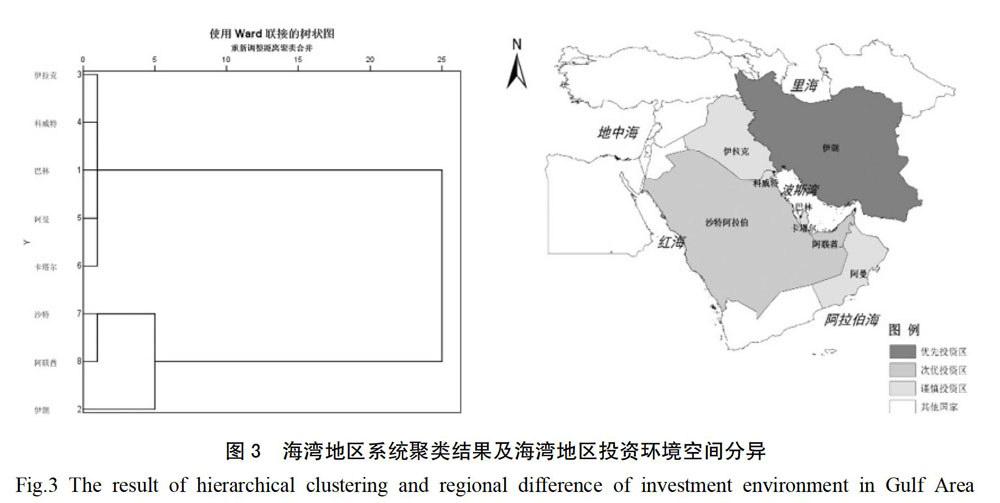

根据综合得分运用系统聚类(Q型聚类),对海湾地区综合投资环境空间分异特征进行聚类分析,聚类结果如图3所示,综合国家得分情况将海湾八国划分为三类投资环境区(图4),其中得分>0.25为一类,即伊朗;0.125-0.25之间为一类,即沙特和阿联酋;<0.125为一类,即卡塔尔、科威特、伊拉克、阿曼及巴林。

3.1 优先投资区

即伊朗。从定量分析来看,伊朗连续五年投资环境综合得分位于海湾地区首位,投资环境较好,拥有以下优势:①资源优势:伊朗世界第一的天然气储量、世界第四的石油储量,能够为经济发展,为投资者提供充足的原材料;②经济实力强:就经济发展水平指标来说,优先投资区不管是国内生产总值、国民总收入还是固定资本形成总额都连续五年居于海湾地区前列,经济综合实力强;③市场规模大:此投资区国内总储蓄稳居海湾地区第二,居民消费额居首位,拥有海湾地区最大规模且稳定增长的城镇人口,市场容量大,有巨大的国内市场,投资者有市场保障;④较完善的基础设施:海陆空交通体系完善,公路、铁路、航空、水运全面发展,是海湾地区拥有铁路的三个国家之一(剩下两个为沙特阿拉伯、伊拉克),邮电信息及电力都位于海湾地区前列。伊朗有合适的制度及政策支持,其因为政教合一的政治制度成为纷乱的中东地区中稳定的“一极”,其出台的《鼓励和保护外国投资法》为投资者提供了良好的政策环境;2015年伊核全面协议的达成,西方国家解除对伊朗的制裁,纷纷寻找机会进入伊朗市场。这些有利的因素都能够成为对投资者有利的优势条件。

然而伊朗税率及纳税量五年来一直居于海湾地区首位,再加上2016年什叶派穆斯林掌权的伊朗与沙特阿拉伯的断交,与逊尼派掌权的国家或多或少的摩擦为此地区蒙上一层外交阴影,成为投资者在投资决策时需认真考虑的因素。

3.2 次优投资区

包括沙特阿拉伯、阿联酋两个国家。纵观五年以来这两国的投资环境综合得分稳居第二、第三位。整体看来,次优投资区环境略逊于优先投资区,但又远好于谨慎投资区国家。这一投资区优势主要在于:①经济基础好:作为海湾地区唯一的G20成员之一,海湾合作委员会中最为重要的国家,也是此地区经济体量最大的国家,沙特阿拉伯无疑是海湾乃至中东地区的经济大国,其经济环境得分一直稳居此地区首位,阿联酋经济发展水平位于海湾前三,迪拜酋长国则是辐射整个海湾乃至中东地区的商品贸易与集散地,是中东地区的经济、金融中心,也是此地区最富裕的城市;②市场保障:此区居民消费支出仅次于优先投资区国家,城镇人口规模位居海湾地区第二,市场容量较大,为投资者提供了市场保障;③发达的航运及较完善的基础设施:阿联酋是海湾地区的海空运中心,其航空运输业发达,航空货运量及客运量稳居地区首位,与世界各地连接便利。沙特是海湾国家拥有铁路的三个国家之一,交通体系完整。此外沙特作为阿拉伯民族的摇篮和伊斯兰教的发祥地,在全球伊斯兰世界拥有无可比拟的重要地位和影响力[11]。阿联酋对外贸易活跃,经济外向性较大,对外贸易总额及外资净流入连续五年位于前列,在2012年一跃成为海湾地区对外贸易总额最大的国家,2013年成为外国直接投资净流入最多的国家。

然而,此地区也存在一些影响投资的不利因素:除沙特拥有较丰富的石油资源外,此区矿产资源、天然气资源、土地资源均不如优先投资区丰富,社会环境也略逊于优先投资区,阿联酋外籍人员多,对外来劳工依赖较大,有潜在的社会动荡风险。

3.3 謹慎投资区

包括卡塔尔、科威特、伊拉克、阿曼及巴林五个国家,这一区域属于谨慎选择投资区。这五国在海湾地区连续五年的投资环境综合得分均位于平均值之下,一直在低位徘徊,综合投资环境未见明显改善。

这一投资区对投资有利的条件在于:①较丰富的油气资源。此区的资源储量显然不如前两个投资区,但在世界范围内有相对优势。其中科威特石油储量居海湾地区第四位,世界第六位。卡塔尔天然气储量丰富,居海湾地区第2位,世界第3位。自2006年初首批液化天然气(LNG)出口以来,卡塔尔已经成为全球最大的液化天然气出口国,为卡塔尔带来巨额财富,国民生活水平和社会福利迅速增长[12]。②较强的购买力。就近五年数据来看,该投资区就业人员平均GDP居海湾地区前列,居民购买力较强,消费能力较高。其中卡塔尔、科威特就业人员平均GDP分别位于海湾地区首位及第二位,高收入为投资者提供了市场保障。此外,科威特有政策支持,通过石油美元盈余带动社会发展,改变单一石油经济模式,实现国家工业化和经济多样化发展是科威特1961年建国以来不变的经济发展战略[13]。此战略有利于投资者进入。卡塔尔媒体影响力较强,与英国BBC、美国CNN并称为世界三大电视新闻频道的半岛电视台总部即位于卡塔尔首都多哈,扩大了其在海湾地区乃至世界电视媒体界的影响力。

谨慎投资区国家所面临的投资风险主要在于:①经济发展水平低,这一投资区的国家在国内生产总值、国民总收入及固定资本投资额均不如前两个投资区。这三项指标位于末位的巴林与位于首位的沙特相比分别相差约22、27、37倍之多。②此区国家除伊拉克、阿曼国土面积稍大,其余三国都是地狭人少,城镇人口规模小,市场规模小,外来务工人员多,有潜在的社会动荡风险。卡塔尔经济对资源出口依赖程度高,很容易受国际油气价格波动的影响,具有不稳定性,其国有企业在一些经济部门还享受特权或实行垄断。③整体政治环境较差。此区除科威特和卡塔尔外,其余政治环境得分均靠后,尤其是伊拉克,其政府稳定性和不存在暴力指数、清廉指数得分在世界范围内居于末位,脆弱国家指数居于世界前列,再加上活跃在此地区的极端恐怖組织“伊斯兰国”的影响,在一定程度上表明其政府被违宪手段或暴力推翻的可能性较大,政局不稳,政府官员腐败问题严重,成为投资决策者选择投资地区时需考虑的因素。④基础设施条件较差。据图2可知,此区基础设施环境明显弱于前两个区,得分靠后。虽然伊拉克作为海湾地区拥有铁路的三个国家之一,但20世纪80年代的两伊战争到90年代的海湾战争再到2003年美国的入侵以及国际社会的制裁,伊拉克基础设施遭到严重破坏。巴林国在海湾国家中并没有突出的资源优势,国土面积最小,其对外资的吸引程度并不大,综合得分一直位于地区末位,投资环境无明显改善。农业是阿曼的传统产业,但其沙漠广布,粮食不能自给,部分农产品需要进口。再加上阿曼有部分美军驻扎,容易招致恐怖袭击,引发社会动荡,会对投资造成一些不利影响。

4 结语

根据海湾八国投资环境综合评价结果及聚类分析结果,本文给出如下建议:

了解地区投资环境差异、明确投资优先序列、降低投资风险。由聚类分析结果可知,在与海湾地区合作中,应加强区位选择,明确地区投资环境优劣势所在。优先投资区是投资首选之地,此区资源种类丰富,经济发展基础较好,市场容量大,基础设施较完善。鼓励在次优投资区进行投资,沙特及阿联酋综合得分值位于地区前列,综合环境较好,在两国投资有较大机遇。对于谨慎投资区应慎重选择,加强风险防范意识以及对相关投资政策法律的了解,借鉴其他投资国在这些国家的投资经验,建立一套符合国情要求的投资区情况及风险管理体系,以期找准符合要求的投资目标国,降低投资风险。

加强能源产业及基础设施行业投资、协同改善海湾地区投资环境水平。由综合评价结果可知,基础设施及资源分别是影响投资环境的第二及第三大重要因素,此地区油气资源拥有量几乎是全球的一半,与我国能源产业合作密切,是我国经济发展所需能源的重要进口地区,伊朗、沙特阿拉伯、阿联酋、科威特、卡塔尔、阿曼更是亚洲基础设施投资银行的创始成员国。能源产业与基础设施共建仍是我国在海湾地区推进的重点,探索油气资源共同开发模式,发挥能源技术优势,加大能源设备投资以及基础设施建设的投资,包括交通基础设施、邮电信息设施的共建,协同东道主国家改善地区投资环境。

针对社会文化差异、促进投资国与东道主国家之间的双边或多边交流、求同存异共谋发展。海湾地区位于中东破碎地带上,地区及周边地缘政治关系复杂,社会差异较大,教派冲突较严重,尤其是以沙特阿拉伯为首的伊斯兰教逊尼派和以伊朗为首的什叶派之间的龃龉一时难以消除,域外势力的插手,恐怖组织“伊斯兰国”的活跃,部分国家政局不稳,政府官员腐败较严重,办事效率低,与域外社会文化差异较大,无疑加大了投资成本。这需要投资国加强与该地区国家的沟通交流,以及国家之间的多边交流,熟知当地社会文化环境,运用诸如政治经济等多种手段在维护本国权益的基础上使地区国家搁置争议,共同发展。

参考文献:

[1] 田泽. 建设“丝路经济带”背景下中国对中东国家投资环境评价研究[J]. 现代经济探讨, 2016(1): 45-49.

[2] 张海征. 卡塔尔投资环境和风险评析及其对中国的启示[J]. 国际论坛,2016,17(6): 70-76.

[3] Nina Ershova. Investment climate in Russia and challenges for foreign business: The case of Japanese companies[J]. Journal of Eurasian Studies,2017:1-10.

[4] 尹海伟, 徐建刚, 曾尊固, 等. 非洲投资环境地域差异研究[J]. 世界地理研究,2005,14(2): 25-31.

[5] 郑蕾,刘志高. 中国对“一带一路”沿线直接投资空间格局[J]. 地理科学进展, 2015, 34(5): 563-570.

[6] 李宇,郑吉,金雪婷, 等. “一带一路”投资环境综合评估及对策[J]. 中国科学院院刊,2016(6): 671-677.

[7] 周五七. “一帶一路”沿线直接投资分布与挑战应对[J]. 改革, 2015(8): 39-47.

[8] 钱学文. “一带一路”视角下的西亚新丝路建设[J]. 阿拉伯世界研究, 2016(1): 83-96.

[9] 柳莉, 王泽胜. “一带一路”建设在海湾地区进展与挑战[J]. 国际问题研究, 2017(2): 42-57.

[10] 吴思科. “一带一路”框架下的中国与海合会战略合作[J]. 阿拉伯世界研究, 2015(2): 4-13.

[11] 邹志强. “一带一路”背景下沙特参与全球经济治理研究[J]. 阿拉伯世界研究, 2015(4): 73-88.

[12] 姜英梅. 卡塔尔经济发展战略与“一带一路”建设[J]. 阿拉伯世界研究, 2016(6): 35-47.

[13] 仝菲. 科威特经济发展战略与“一带一路”的倡议[J]. 阿拉伯世界研究, 2015(6):31-44.

Evaluation on investment environment of the Gulf Area under "The Belt and Road" vision

FANG Yin1, CHEN Jun-hua1,2, DAI Huan-huan1

(1. School of Geographical Sciences, Southwest University, Chongqing 400715, China;

2. Center for Iranian Studies, Southwest University, Chongqing 400715, China)

Abstract: The Gulf Area, as the joint of the The Belt and Road with rich oil and gas resources, has important significance. This paper selects thirty-seven elements from five general factors of natural, economic, political, social and infrastructural construction form 2010 to 2014 to establish the comprehensive evaluation index system, evaluates the investment environment of the Gulf Area comprehensively by entropy method, classifies the eight Gulf Area countries into preferred, secondary, and risky areas by cluster analysis based on the evaluation result, the results of cluster analysis shows that Iran is preferred area, Saudi Arabia and United Arab Emirates are secondary areas, risky areas includes Qatar, Kuwait, Iraq, Oman and Bahrain, and analyzes the investment environment of the three kinds of areas in detail. Based on the above, the paper put forward some suggestions: understanding the regional differences of investment environment in the Gulf Area, clearing investment prioritization and strengthen investment risk control. Strengthening investment cooperation in the energy industry and infrastructure industries in coordination with the Gulf Area to make progress. Smoothing the channel for "The Belt and Road". In addition, the investor and host countries are supposed to promote bilateral exchanges or multilateral communication because of social and cultural differences to seek common ground while reserving differences to make common progress.

Key words: "The Belt and Road"; the Gulf area; comprehensive evaluation on investment environment; entropy method; Iran; Saudi Arabia; United Arab Emirates