2017年航运发展回顾与2018年展望

交通运输部水运科学研究院 经济政策与发展战略研究中心水运经济运行分析团队

1 市场回顾和展望

1.1 2017年市场总体回暖,预计2018年仍将温和复苏

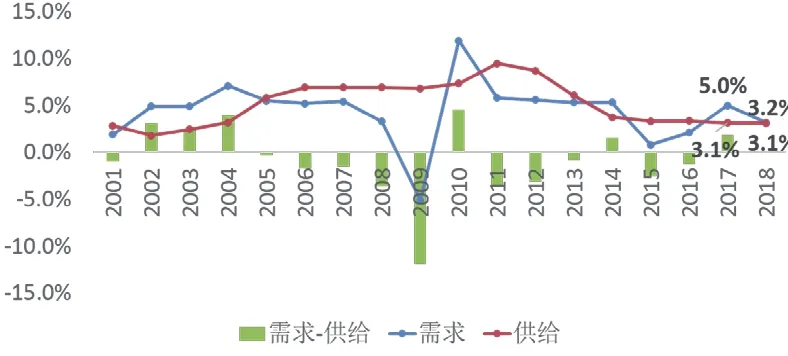

在周期性和结构性因素的共同影响下,2017年国际航运市场总体回暖,需求增速超过供给,运力过剩得到缓解,市场从2016年底部复苏。其中周期性因素包括全球经济在2017年同步复苏,同时船队扩张速度在2017年有所放缓;结构性因素包括世界能源市场基本面及需求国分布的调整、集运行业结构改善和全球基础设施建设加快背景下干散货市场需求加速增长等。全年全球海运量达116.8亿吨,同比增长5.0%,供给增长达3.1%,需求增速比供给高1.9个百分点。2018年预计需求将增长3.2%,供给将增长3.1%,市场总体向好,实现温和复苏。

1.2 干散货市场运价回升至盈利区间,预计2018年复苏仍将持续

大宗干散货拉动运价整体恢复。预计2017年全球干散货贸易总量达51.9亿吨,同比增长3.9%。大宗散货运量增速达4.6%,其中粮食、煤炭、铁矿石增速分别为6.5%、4.0%和4.5%。中国需求仍是重要动力。铁矿石方面,基建需求提升,叠加去产能、压减地条钢使得钢价上升,国外矿对国内矿替代和港口库存上升,中国铁矿石进口需求全年达10.75亿吨,占世界需求的64%。煤炭方面,宏观经济向好带动需求提升,去产能、环保限产、运输方式调整使供给偏紧,国内煤炭价格高位,进口需求总体旺盛,而进口炼焦煤也有所增加,但受到进口煤限制政策影响,全年煤炭进口约2.2亿吨。

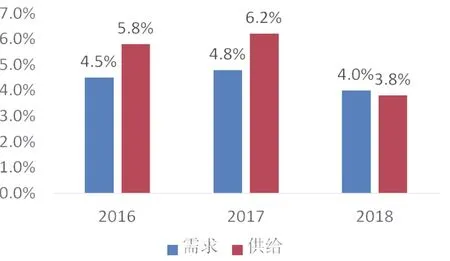

从干散货船队供给来看,2017年船队扩张速度放缓,2018年仍将低速增长。干散货船队扩张增速自2013年以来持续放缓,2017年船队规模增长约3.2%。当前手持订单占船队规模比例继续下行,按照正常的船舶交付计划,即使2018年不拆解船舶,运力规模最多同比增长2.7%,实际增速预计不超过2%。

2017年市场供需明显好转,预计2018年仍将持续。在供给和需求共同作用下,BDI指数全年均值为1 145点,同比大幅增长70.1%。2017年6月,测算市场在BDI指数达1 003点的情况下能够实现盈亏平衡,今年已重回盈利区间。

展望2018年,市场需求预计增长2.5%,而供给无法迅速释放,船队规模预计仅增长2.0%,运费水平向好。预计中国矿石进口增长将放缓,煤炭进口需求持平,铝矿、镍矿等小宗散货进口将加快。

1.3 原油运输:2017年运力过剩导致运价大幅下滑,2018年预计仍将持续低迷

从原油运输需求来看,非OECD亚洲区域驱动需求,中国全年原油海运进口增长较快。预计世界原油运输需求达20.0亿吨,同比增长2.8%,由于运距增大运输周转量增长4.8%。其中中国海运原油进口达3.9亿吨,较2016年增加3 000万吨,占世界原油海运进口量的20%。从原油船队供给来看,近两年快速增长,从2018年起增速将放缓。尽管船舶拆解量处于高位,但船舶集中交付导致2017年船队扩张速度高达6.2%。手持订单和船龄结构有助于2018年及之后船队规模增速继续放缓。

由于运力过剩加剧,原油油轮运价大幅下滑。2017年中东-日本TD3的VLCC航线运价相当期租租金费率为22 682美元/天,较2016和下滑45.7%。

预计2018年原油供给总体宽松,原油价格在50~60美元/桶的区间。从运输需求来看,预计2018年全球原油周转量增长4.0%。其中印度增长将加快,中国增长将放缓,且管道运量将提升,但值得关注非国营贸易进口增加量。总体来看,2018年市场结构将有所修复,船队供给增长预计回复至3.8%,但运力过剩仍然严峻,预计运价总体仍较为低迷。

图1 国际航运市场供需增速对比

图2 国际干散货运输市场供需增速对比

图3 国际原油运输市场供需增速对比图

由于国内需求增加、能源结构调整和冬季“煤改气”需求激增,四季度LNG价格猛涨且供给出现短缺,全年液化天然气进口量达6 857万吨,大幅增长27%,成为世界第二大LNG进口国。

1.4 集装箱运输市场2017年回暖,预计2018年将平稳运行

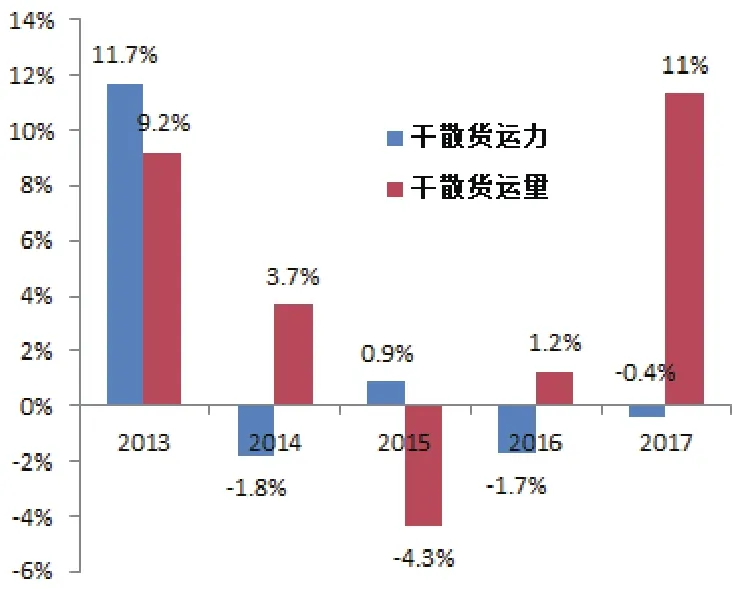

2017年市场需求恢复,行业集中度提升,运力控制有效,承运人重回盈利区间。在全球经济复苏背景下,集装箱国际线运量加快增长,需求增长约6.4%。CCFI全年均值820点,同比上涨15.4%,其中欧地航线、中东航线、非洲航线和南美航线运价指数增幅超20%。2017年运力增长3.9%,航运公司通过控制闲置运力和交船节奏,运力控制有效,运费有所恢复。同时行业经过兼并和联盟,市场集中度再次提升,承运人重回盈利区间。

2018年集运市场预计总体将平稳运行。预计全年需求增长达5.0%。欧美日发达经济体经济扩张,但贸易保护有所抬头,地缘政治因素对需求增长带来不确定性。2018年将有大量大型集装箱船集中交付,预计运力增长5.4%,其中12 000 TEU以上船舶约50艘。梯级置换效应将使得亚欧航线、美国航线船舶平均箱位继续增加。由于集运公司的行业集中度提升,船公司能够更好地通过控制运力影响市场的实际运力。

图4 国际集装箱运输市场供需平衡对比图

1.5 国内沿海运输市场2017年超出预期,预计2018年市场分化

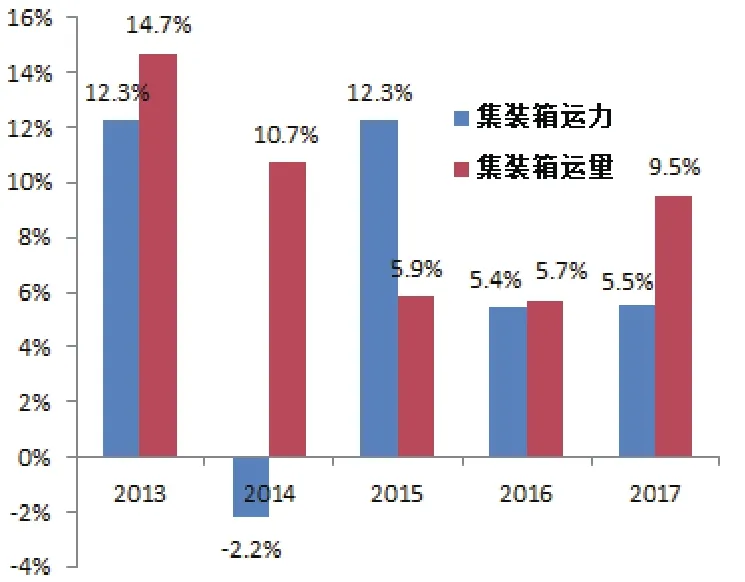

2017年沿海散货运输需求大幅上涨11%,而运力规模小幅收缩0.4%,供需关系得到明显改善。沿海散货综合运价指数(CCBFI)均值为1 148点,同比大幅上升25.1%。其中煤炭、金属矿石和粮食的运价指数均值分别同比上涨30.2%、29.7%和39.8%。四季度大宗干散货运输需求旺盛,船舶周转率下滑,运价指数不断攀升,创2014年以来高点。内贸集装箱运输市场也有所回暖,全年运力增长5.5%而需求大幅增长9.5%,泛亚内贸集装箱运价指数年度均值为1 232点,同比上升10.5%,四季度指数创指数设立以来新高。

图5 沿海干散货运输市场需求和供给对比图

图6 沿海集装箱运输市场需求和供给对比图

2018年干散货市场运力增速保持低位,运价仍然能保持在较高水平;集运市场受到船舶交付和梯级置换效应影响,运力过剩可能再度加剧,影响运价表现。因此,2018年内贸散货和集运市场运价走势可能出现分化。

2 中国港航业发展

2.1 船队规模和价值均位列第一梯队

2017年,中国控制船队规模达2.15亿DWT,排名世界第三,与2016年位次持平。中国船队价值为683.3亿美元,也名列世界第三,且远高于第四名。相比其他船队大国,中国控制运力规模扩张速度最快,散货船价值提升明显。而德国、韩国受市场冲击,船东控制集装箱船运力大幅下滑。

2.2 中国企业规模排名总体提升

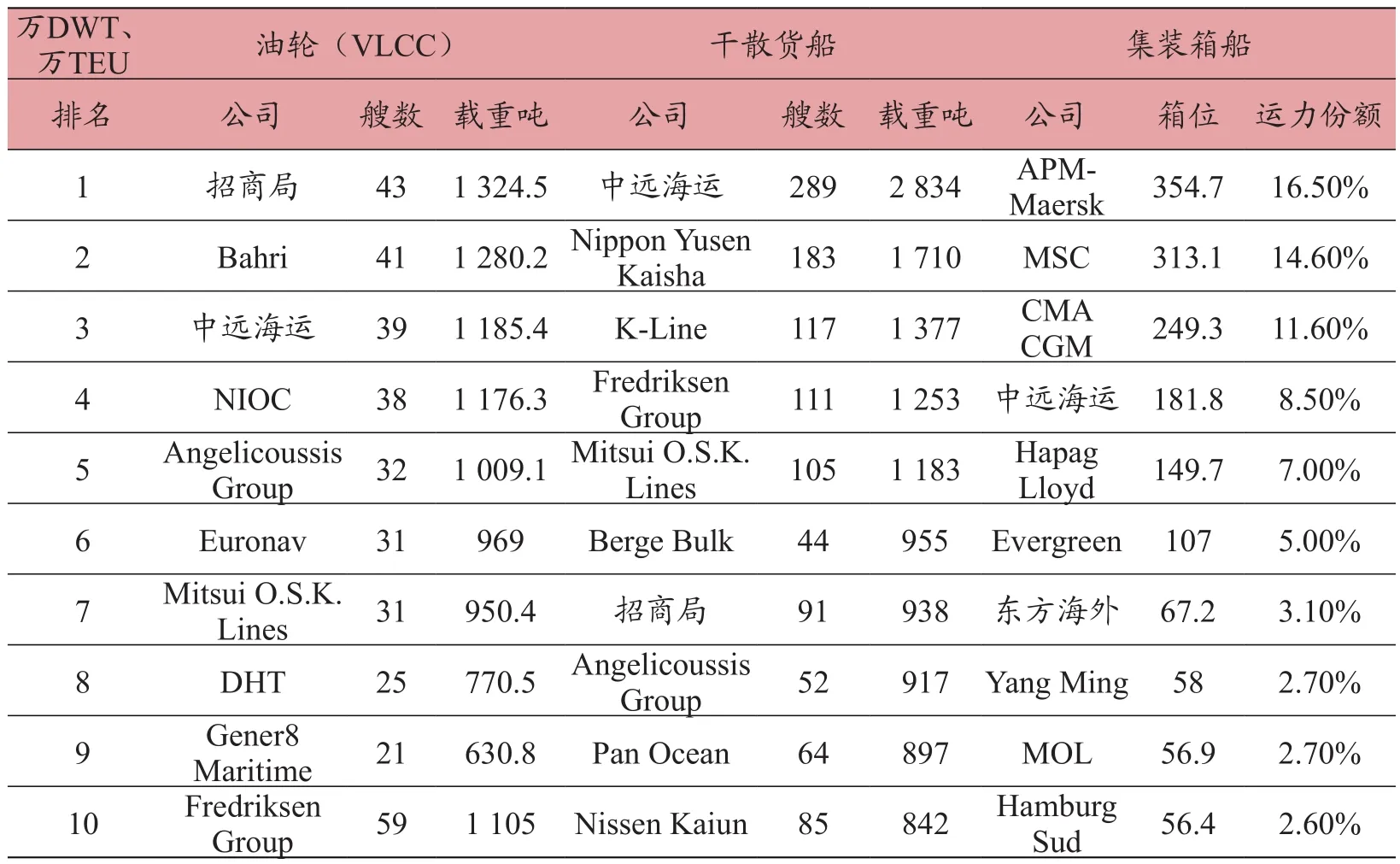

截至2017年11月1日,两大航运央企在三大船队中排名进一步提升。中远海运在干散、VLCC油轮船队规模分别列第一和第三;招商局集团VLCC船队排名第一12018年若Euronav收购Gener8 Maritime成功,将诞生世界最大的VLCC船队,我国企业排名可能会受到影响有所顺延,干散货船排名上升三位;中远海运收购东方海外完成后,有望冲击集运船队第三名。

表1 船队规模及价值排名

表2 油轮、干散货船和集装箱船排名

同时,中谷海运、安通控股和海丰国际也进入世界前二十大集装箱航运公司。在世界前十名的独立集装箱公司中,中国占据三个席位,较2016年增加一家公司,且排名有明显提升。

2.3 码头运营商排名世界领先

随着“一带一路”建设的持续推进,我国码头运营商在海外投资的码头数量不断增加,码头运营商排名仍将巩固和提升。2016年,我国两大码头运营商招商局港口和中远海运旗下码头集装箱吞吐量保持较快增长,以9 577万TEU和9 507万TEU分别名列世界码头运营商第一和第二位。2017年,两家运营商旗下的码头公司集装箱业务增长稳定,尤其是国内沿海重点港口,箱量增长创近几年新高,预计全年将实现集装箱吞吐量过亿的业绩。

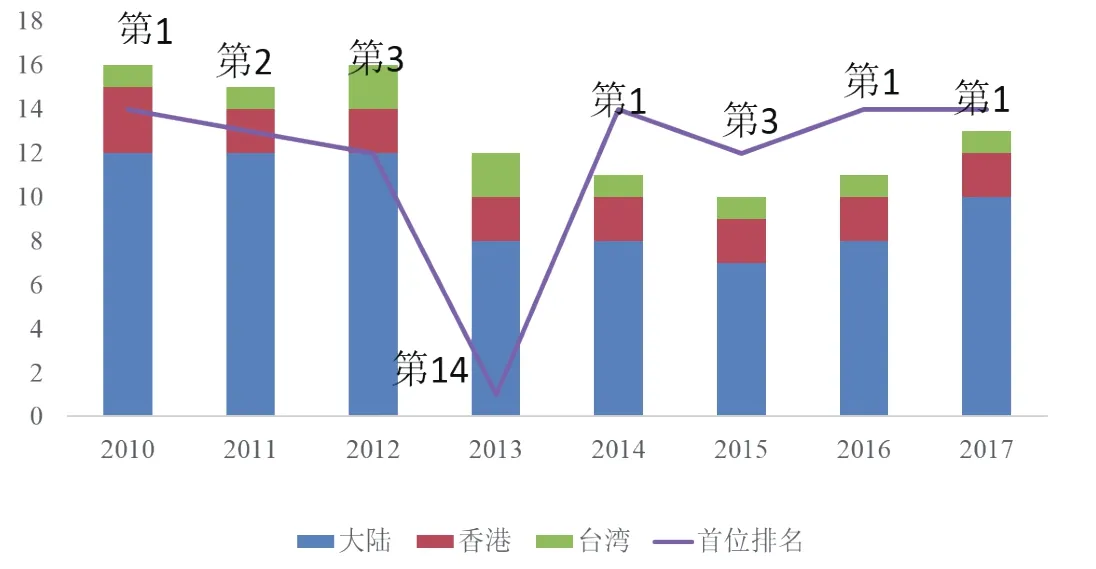

2.4 航运人影响力继续提升

依据《劳氏日报》评选的航运业最具影响力100人,2017年中国大陆共10人上榜(较2016年增加2人),入围人员来自中国航运企业、金融机构、造船厂、石油货主和船级社,并首次包揽前四名。习近平总书记时隔三年再次排名第一,表明“一带一路”战略将深刻影响世界航运业的发展。中远海运集团许立荣和招商局集团李建红并列第二,两大航运央企动作频繁,对行业格局带来重要影响。进出口银行行长胡晓炼排名第三;工银金融租赁有限公司总裁赵桂才、交银金融租赁有限责任公司总经理陈敏并列第四名,金融领域上榜人物排名显著提升代表中国机构在航运融资、租赁方面的影响力不断增加。此外,我国代表首次当选国际海事组织理事会主席。

2.5 中国金融企业为航运业提供大量融资

近年来随着欧洲银行监管趋严、中国金融业对航运业认知度提升、东亚造船企业迅速发展、中国融资成本降低,使得中资金融企业在世界航运融资业中起到越发重要的作用。中国银行为航运业提供的融资占世界融资总额的1/4,在世界航运金融领域影响力不断增强。

可见,中国船队规模名列世界前茅,中国的航运企业和码头运营商企业都排名领先,中国航运人影响力不断提升,且在航运金融业发挥更加重要的作用。中国企业、组织和人物在世界航运业的影响力日益提升,但在规则制订方面仍有待继续提升。

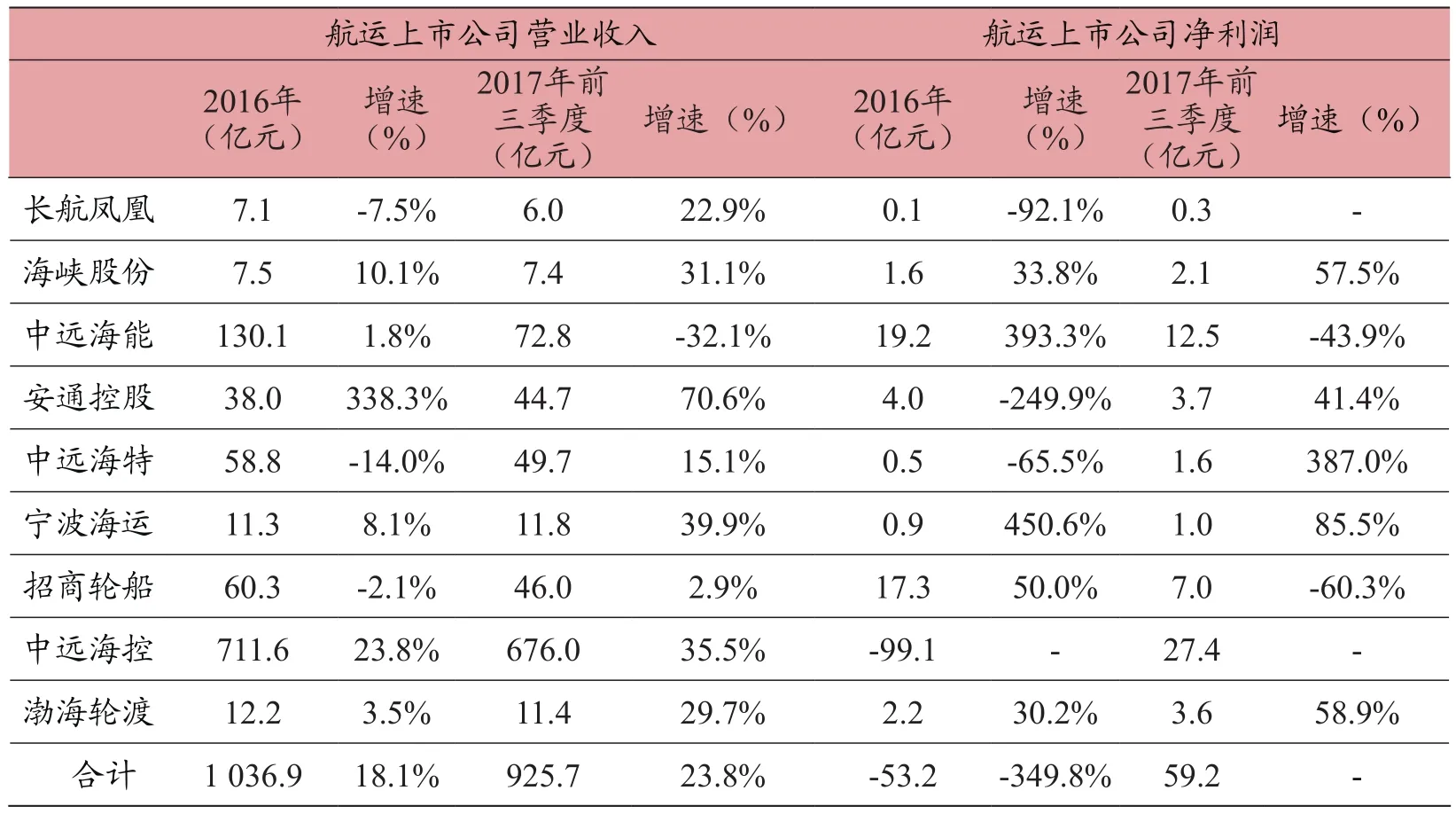

3 行业效益扭亏为盈,证券市场波动剧烈

A股航运上市公司扭亏为盈。今年以来国际海运业总体呈现复苏态势,2017年前三季度国内9家航运上市公司实现营业收入925.7亿元,同比增长23.8%,较去年全年回升5.7个百分点。净利润方面实现扭亏为盈,由去年全年的亏损53.2亿元转为盈利59.2亿元。上证股票收入和利润分别同比增长19.1%和17.2%,表现优于上市公司平均水平。

图7 2010-2017年航运业100人中国上榜情况

表3 航运上市公司经营情况

分市场看,国际干散货运输市场呈回暖趋势,长航凤凰业绩改善;油运市场运价持续低迷影响了企业效益,与油运相关的中远海能与招商轮船两家上市公司净利润均出现大幅下滑;由于行业集中度提升,运力供给得到有效控制,国际集装箱运输市场有所改善,运价回升,承运人重回盈利区间。

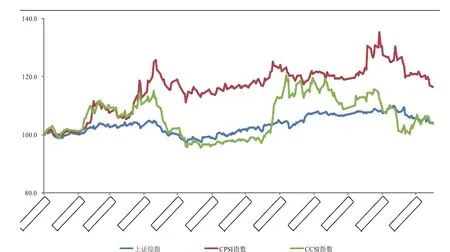

从股价与上证指数表现来看,航运板块波动性大于大盘指数。前2月航运指数与大盘指数走势趋同,3月份起由于BDI指数复苏,航运市场呈现出回暖态势,股价开始走强。7月份随着中远海控收购东方海外以及集装箱运输旺季到来,航运板块股价大幅攀升。11月以来随着市场进入淡季,股价再度走弱。

图8 2017年中国港航股指表现

表4 集装箱班轮上市公司经营情况对比

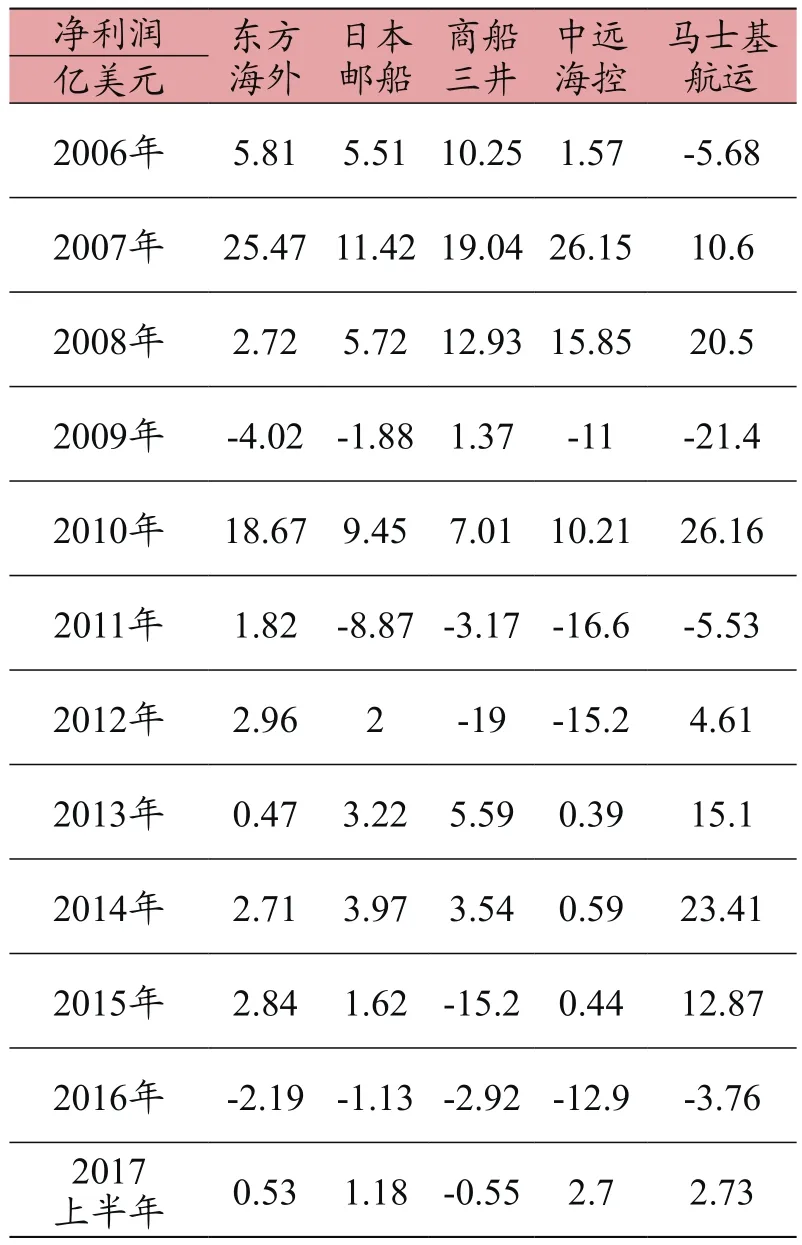

从与国际航运企业对比来看,继2016年全面亏损后,2017年各大班轮公司普遍盈利,中远海控表现突出。

4 行业热点及关注问题

4.1 市场集中度继续提升,横向一体化趋势明显

从横向一体化来看,行业联盟和整合仍在持续。2017年集运行业新的三大联盟投入运营,马士基收购汉堡南美、中远海运收购东方海外、日本三大集运公司合并及赫伯罗特收购阿拉伯航运等使得行业集中度再度提升,大型集装箱班轮承运人缩减至8家左右。同时,干散货船和油轮公司也加快了联营和整合。值得关注2018年行业集中度提升背景下的企业整合对企业经营和业绩改善的影响。

从纵向一体化来看,国内大型航运公司加快了与港口企业的资本层面合作和战略合作,长江航运也形成了港航联盟。大型航运企业尝试与大型货主和电商企业展开更深度合作。

4.2 集运企业降低收费标准以减少物流成本

尽管行业集中度提升,但在国家发改委和交通运输部的码头作业费专项调查背景下,18家国际班轮运输企业主动降低码头作业费,预计每年降低进出口企业物流成本超40亿元。降成本成为国内供给侧改革的重要内容,2018年集运企业提升价格将面临较大压力,只能从成本挖潜、新技术应用等方面提升效率,降低单位成本从而带来效益提升。

4.3 行业新动能正在蓬勃发展

从新装备来看,我国无人船舶研发水平与世界同步,LNG动力船舶应用推广走在世界前列。从新技术来看,区块链、无人驾驶、箱联网、AIS等技术在航运业的应用仍在探索中,同时信息安全越发引起重视。从新

业态来看,多家不同营运模式的航运物联网平台快速涌现,提升企业管理运营效率和客户服务水平。从新服务来看,围绕全程供应链服务,海铁联运、江海直达、冷链物流、邮轮客运快速增长。

4.4 行业规则促使行业更加注重绿色节能

《压载水管理公约(BWMC)》已生效,但对2017年9月8日前建造船舶给予一定宽限期,但最晚2024年9月8日对范围内所有船舶生效。2020年起全球海域船舶燃油含硫量将由当前的3.5%下降至0.5%。我国长三角排放控制区已经全面生效。此外,《中华人民共和国国际海运条例》和《中华人民共和国港口法》的修编工作也在积极推进中,有望在2018或2019年实施。

4.5 关注2018年市场订造新船情况

经过连续几年航运业低迷市场带来的通过破产、兼并、低造船的去产能,2017年市场出现回暖迹象,航运企业财务状况改善,且干散、油轮和集装箱市场新造船订单都出现了大幅反弹。当前对市场回暖形成了较为广泛的共识,因此需关注2018年企业是否会再次投放大量新造船订单,从而预判对航运市场的复苏带来的影响强度。

4.6 关注2018年中国LNG进口需求增长加快及应对措施

2018年将生态保护作为经济运行的攻坚战之一,力度不会放松,能源结构调整仍将持续,同时国内产量和管道进口LNG量基本稳定,海运进口增量对于缓解季节性不平衡性有望发挥更大作用,若能更好利用接收站资源,预计2018年中国LNG进口将成为航运市场亮点。