偿二代下财产保险公司压力测试

王选鹤,孟生旺,王灵芝

(1.东北财经大学 金融学院,辽宁 大连 116025;2.中国人民大学 应用统计科学研究中心,北京 100872;3.太平人寿保险有限公司,上海 200120)

一、问题的提出

2003年中国建立了第一代偿付能力监管制度体系(以下简称“偿一代”),借鉴了美国资产负债评估中的法定会计原则和欧盟偿付能力I中的最低资本要求标准。在中国保险市场快速发展和国际保险监管改革不断深化的背景下,2012年3月中国保监会启动第二代偿付能力监管制度体系(以下简称“偿二代”)建设,从以规模导向的偿一代,转为以风险为导向、符合中国市场化改革需要的偿二代。2015年2月保监会印发《保险公司偿付能力监管规则(1—17号)》,保险业进入偿二代实施过渡期。经过一年时间的试运行,保监会宣布自 2016 年1月起正式实施偿二代标准。2017 年9月保监会印发《偿二代二期工程建设方案》,计划用三年左右的时间,进一步补齐制度短板和监管漏洞,推动偿二代的全面升级和扎实落地。中国偿二代主要借鉴了新巴塞尔协议架构,采用定量要求、定性要求和市场监管的三支柱监管结构,其中第一支柱定量要求明确了风险导向的计量原则,全面衡量了保险公司面临的各种可量化风险,综合考虑了保险风险、市场风险和信用风险的资本要求及相关性。

美国风险资本制度(简称“美国RBC”)和欧盟偿付能力Ⅱ是全球偿付能力监管制度体系的代表性模式,其他国家大都借鉴美国或欧盟的模式。Cummins等[1]提出了七条标准评价美国RBC体系,包括获得适当的奖励、风险敏感性、风险权重和贡献度匹配等。Eling 和 Holzmüller[2]进一步扩展了Cummins等[1]的评价框架,增加了在经济危机和系统性风险中保持偿付能力充足、评估经营管理等四条新标准,认为欧盟和瑞士的偿付能力监管体系比美国RBC 体系更加全面和合理。Buckham等[3]介绍了欧盟偿付能力Ⅱ的实施指南,包括压力测试方法。Jobst等[4]分析了全球保险业宏观审慎的偿付能力监管现状,比较了银行业和保险业压力测试的差异,并提出了一系列改进保险业压力测试的方法和建议。Consigli和Moriggia[5]应用动态随机优化模型改进了欧盟偿付能力Ⅱ中的压力测试方法,并分析了欧洲一家大型财产保险公司的最优资产负债管理和资本分配策略。Giorgi和Mcneil[6]应用偏t和广义双曲分布族研究银行和保险公司压力测试中多元情景变量的偏态分布问题。

偿二代是近年来中国的研究热点,主要包括偿付能力监管制度建设、资产负债管理和偿付能力测算三个方面,但关于保险公司层面偿付能力压力测试的成果较少。在偿付能力监管制度建设方面,谢志刚[7]分析了偿二代的基本原则、建设目标、框架设计和资本计算标准等。黄薇和龚六堂[8]基于效率视角比较研究了新兴市场国家保险业发展的有效性和异质性,发现偿付能力、企业规模、盈利性、稳健性对中国、巴西、俄罗斯和印度保险业的效率水平具有显著不同影响,并解释了各国效率差异的内在原因。陈文辉[9]认为偿二代的主要特征是行业实际、风险导向和国际可比,制度框架是国际通行的定量监管、定性监管和市场约束机制三支柱。周桦和张娟[10]以 2013—2015 年中国财产保险公司数据为样本,利用带有中间产出的成本函数模型,比较了偿一代和偿二代下的效率分数和影子价格,建议偿二代下财产保险公司应抑制部分金融中介活动,加强风险管理体系建设,以提升经营效率。

关于保险资产负债管理,姜茂生[11]认为保险资产管理行业专业化管理能力亟待提升,资产配置矛盾依然突出,第三方资产管理业务开拓困难,建议理清宏观监管思路,优化中观市场环境,规范微观公司经营。戴成峰和张连增[12]研究了中国财产保险公司车险与非车险业务内部构成、业务特点和负债特性,提出了基于不同业务类型的资产负债管理模式,并应用DFA方法建立财产保险公司资产负债管理模型。王正文等[13]将DFA方法与Copula理论相结合构建财产保险公司财务风险度量模型,基于2001—2011年中国人民财产保险公司的数据进行实证分析,认为财产保险公司为了获取当前收益承担了过高的财务风险,提高再保险比例是保险公司提高绩效的主要方式。王灵芝[14-15]基于一致性原则校准了偿二代的TVOG风险因子,并比较了偿一代和偿二代下的保险资产配置策略及效率,研究发现偿二代提高了保险资本的使用效率。欧阳越秀[16]在偿二代视角下分析了中国45家财产保险公司的经验数据,建议中资财产保险公司重视管理承保业务,中资民营财产保险公司重点控制投资风险,外资公司着重管理再保交易对手信用风险。李秀芳和卢山[17]基于利率情景构建了偿二代下的人寿保险公司经济资本模型,结果显示利率风险和保险风险聚合的分散化效应较为稳定。

对于保险公司偿付能力测算,崔惠贤[18]探讨了中国引入DFA模型评估保险公司偿付能力时模型构建和情景选择等关键问题。袁成和杨波[19]基于2005—2012 年财务面板数据测算了中国16家保险公司的偿付能力充足率,结果表明保险公司偿付能力总体逐年改善,不同类型保险公司偿付能力的影响因素有较大差异。钟鹏聪和王鲁帅[20]基于破产概率理论模型比较了偿一代和偿二代的非寿险保费风险最低资本要求,认为偿二代分险种计算最低资本,可以更加全面细致地衡量保险公司的保费风险。郑苏晋等[21]基于中债国债收益率曲线数据,运用Vasicek模型对利率期限结构进行建模,讨论了偿二代利率风险最低资本度量方法,认为资产与负债评估不一致会导致利率风险最低资本被高估。

动态财务分析(Dynamic Financial Analysis,DFA)是国际资产负债管理较为通用的方法,通过模拟各种假设情景下的财务状况,分析内外部条件变化对公司经营的影响。本文将应用DFA方法构建偿二代下财产保险公司压力测试体系,并测算基本情景和自测压力情景下中国人民财产保险公司(以下简称“人保财险”)的综合偿付能力充足率,分析业务增长和投资策略对偿付能力的影响。

二、基于DFA方法的财产保险公司偿二代压力测试体系

(一)DFA方法下财产保险公司压力测试流程

首先从保监会规定的压力测试基本情景出发,把当前的财务指标作为初始值,运用情景发生器模拟保险公司所处压力情景下的经济环境、经营状况和投资策略;然后按照偿二代监管要求,测算自测压力情景下保险公司的运营财务数据,计算最低资本和实际资本,进而得到综合偿付能力充足率;再根据偿付能力监管标准,识别和预警主要风险因素,调整相应的综合运营策略。

(二)经济环境情景模拟

经济环境模块对财产保险公司的利率和通货膨胀率进行模拟,它们是财务和风险管理中需要考虑的两个主要宏观经济因素。保险公司资产投资、资产负债的久期计算、融资渠道选取和产品定价等都要应用实际利率,而通货膨胀率会对费率厘定和准备金提取产生影响。

用通货膨胀模型模拟通货膨胀率:It=a+brt+σεt,其中,It表示第t年的通货膨胀率,rt表示利率模型模拟的短期利率,a、b和σ表示待估计参数,εt表示服从标准正态分布的波动项。

(三)经营状况情景模拟

经营状况模块对财产保险公司的业务经营和发展状况进行模拟,包括保费收入、准备金提取和分保情况等,进而计算保费风险和准备金风险最低资本的风险暴露。机动车辆保险和企业财产保险是财产保险公司的两种主营业务,需要分险种各自模拟。

偿二代规定,各类型业务下保费风险最低资本的风险暴露,是过去一年的自留保费。每种业务类型的保费收入是每单价格与签单量的乘积,每单价格受经济环境模块中通货膨胀率的影响,签单量按照每年设定的业务发展目标以一定比例增长。

各类型业务准备金风险最低资本的风险暴露,是再保后的未决赔款准备金,在最终损失基础上按比例提取。最终损失是签单量、损失频率和损失强度的乘积,通常假设损失频率服从负二项分布,损失强度服从对数正态分布。

(四)资产配置情景模拟

资产配置模块对保险公司资产配置和投资组合进行模拟,本文主要考虑投资固定收益类资产和权益类资产,假设其他资产市场价值不变,计算偿二代下市场风险和信用风险最低资本的风险暴露。

市场风险中的利率风险、信用风险中的利差风险和交易对手违约风险,其最低资本风险暴露都是对应的固定收益类资产认可价值,即V固定收益资产=∑PVt+RI固定收益资产。其中,PVt表示固定收益类资产在第t年现金流的现值,根据模拟的实际利率进行折现;RI固定收益资产表示当年固定收益类资产的再投资,根据对盈余再投资后所分配给固定收益类资产的比例计算。

市场风险中权益价格风险最低资本的风险暴露为权益类资产认可价值,由上一年度末权益资产价值、当年权益资产收益和当年权益资产再投资构成:V权益资产t=V权益资产t-1×(1+ra)+RI权益资产。其中,V权益资产t-1表示上一年度末权益资产价值;ra表示资本资产定价模型模拟的权益类资产投资组合收益率,ra=rf+β×(rm-rf)。RI权益资产表示当年再投资的权益资产金额,根据对盈余再投资后所分配给权益资产的比例决定。rf表示无风险收益率,取模拟的短期实际利率;β表示资产风险矫正系数,反映资本市场系统风险变化敏感程度;rm表示模拟的资本市场收益率,rm=rt+b×(rt-rt-1)+ε,rt表示模拟的当期短期实际利率,b表示资本市场对利率波动的反应预期,一般为负。

三、财产保险公司综合偿付能力充足率测算

偿二代对财产保险和人身保险的压力测试实施指引有较大区别,譬如在计算保险风险最低资本时,财产保险主要包括保费、准备金和巨灾三种风险,而人身保险主要包括损失发生风险、费用风险和退保风险。本文主要研究财产保险公司压力测试方法,记MC为最低资本,即保险公司根据保监会的要求应具有的资本数额,以应对承保风险和资产风险等对偿付能力的不利影响。测算综合偿付能力充足率的步骤如下:

不同类型业务保费风险最低资本为风险暴露乘以设定的保费风险因子,风险暴露是不同类型业务的净自留保费,即经营状况模块模拟的保费收入按比例分保后的净自留保费。

第五,计算综合偿付能力充足率。综合偿付能力充足率为:CSR=AC/MC量化×100%,其中,AC表示实际资本,即认可资产与认可负债的差额,MC量化表示可量化风险总最低资本。综合偿付能力充足率衡量保险公司资本的总体充足状况,保监会规定不低于100%。

四、财产保险公司压力测试研究与风险识别

本部分运用DFA方法模拟基本情景和自测压力情景,测算人保财险的综合偿付能力充足率,并运用灵敏性测试分析业务增长和投资策略对偿付能力的影响。

(一)数据说明

本文压力测试对象为人保财险,它是“世界500强”中国人民保险集团股份有限公司(PICC)的核心成员和标志性主业,具有全国最大的财产保险保费收入规模以及遍布全国城乡的机构和服务网点,其运营策略在财产保险行业具有代表性和示范效应。

人保财险的资产可以划分为下述几个大类:现金及现金等价物、定期存款、国债、金融债、公司债、股票和基金、长期股权投资和投资性房地产等投资资产、固定资产、保险业务应收款和分保资产等业务相关资产以及其他资产等。资产配置状况参照人保财险2016年度的财务报表数据,由于缺少详细的资产配置信息,按照稳健的风险控制原则,本文在偿付能力压力测试中,对确定各风险因子的财务指标做出如下假设:

第一,计算实际资本时,假设公司资产和负债均为认可资产和认可负债。

第二,计算保险风险最低资本时,假设按比例分保再保险,未决赔款准备金无回溯偏差,即保费和准备金风险都无附加风险因子,且无巨灾风险。

第三,计算市场风险时,假设在非关联方权益类投资中上市股权都为主板市场,权益价格风险因子为0.3100,股票基金和债券基金均不分级,它们的权益价格风险因子分别为0.2500和0.0600;假设所有固定收益类资产投资比较稳健,设定修正久期为2,利率风险基础因子为2×(-0.0019×2+0.0214),即0.0352。

第四,计算信用风险最低资本时,假设金融债发行机构为政策性银行和国有商业银行,金融债违约风险因子为0,设定修正久期为2,则政策性金融债利差风险因子为2×(-0.0012×2+0.0120),即0.0192;定期存款的存款银行均为国有商业银行,违约风险因子为0;投资公司债信用评级均为AAA级,且剩余期限为1—5年,即公司债交易对手违约风险因子为0.0150;公司债券信用评级都为AAA级,即利差风险因子为0.0290;再保险分入人偿付能力水平在200%以上,即分保资产的交易对手违约风险因子为0.0050;应收保费账龄小于6个月,即应收保费交易对手违约风险因子为0。

(二)基本情景参数设置

设置基本情景的各模块初始参数,税率为25%;在经济环境模块中,CIR利率模型的参数由2016年上海银行间同业拆放利率(Shibor)拆借期为三个月的利率数据估计,初始利率r0采用2016年12月30日的隔夜拆借(O/N)数据,r0=2.23%;在经营状况模块中,机动车辆保险和企业财产保险的赔付参数结合人保财险赔付数据和行业平均情况设置,其中前者损失频率μ=0.17,σ=0.005;损失强度μ=9.13,σ=0.05;后者损失频率μ=0.21,σ=0.01;损失强度μ=11.24,σ=0.05;通货膨胀模型和资本资产定价模型等其他参数使用DynaMo3.0软件中的默认值。

(三)压力情景模拟与偿付能力测算

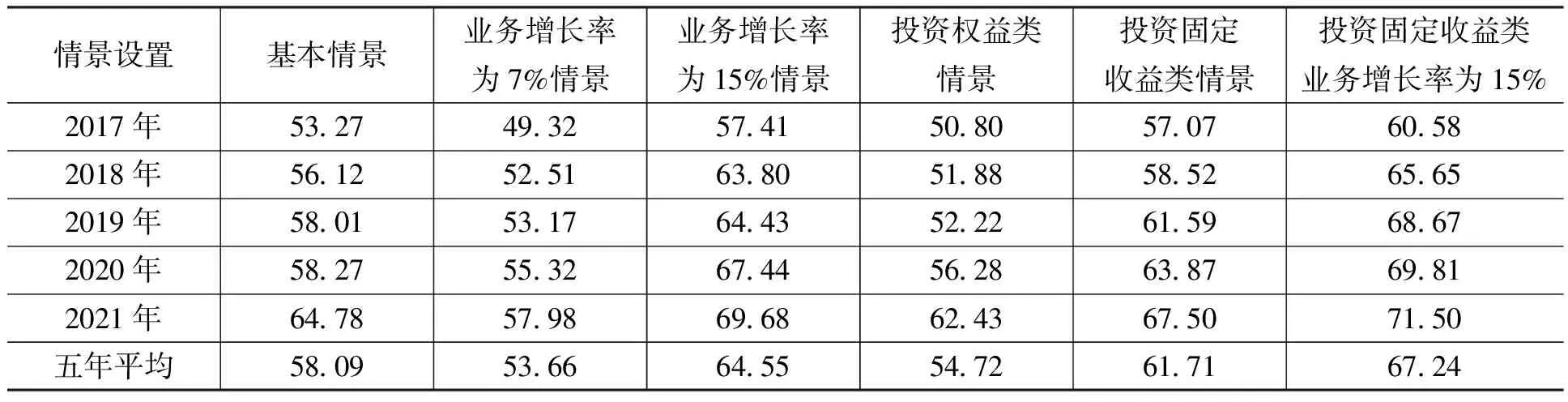

本文在压力测试中主要设置五种情景,即一种基本情景和四种自测压力情景,来识别业务发展和投资组合风险对偿二代综合偿付能力充足率的影响。基本情景是基于人保财险2016年的实际业务增长率(11%)和资产配置比例;两种经营状况情景是在基本情景基础上,模拟快、慢两种业务增长下的自测压力情景,即业务增长率分别为15%和7%;两种投资情景是在基本情景基础上,模拟人保财险每年把所有盈余投资到权益类资产或固定收益类资产的自测压力情景。运用DynaMo3.0软件模拟压力情景,测算2017—2021年人保财险综合偿付能力充足率,结果如表1所示。

表1 2017—2021年人保财险综合偿付能力充足率测算结果 单位:百万元;%

(四)偿付能力的业务增长风险敏感度分析

比较基本情景和两种业务增长自测压力情景下人保财险的综合偿付能力充足率。由表1可知,与业务增长率为11%时的基本情景比较,当业务增长率为7%时,每年综合偿付能力充足率都会提高,而当业务增长率为15%时,每年综合偿付能力充足率都会降低,这表明在相同的经济环境和投资策略下,加速业务增长会降低偿付能力。

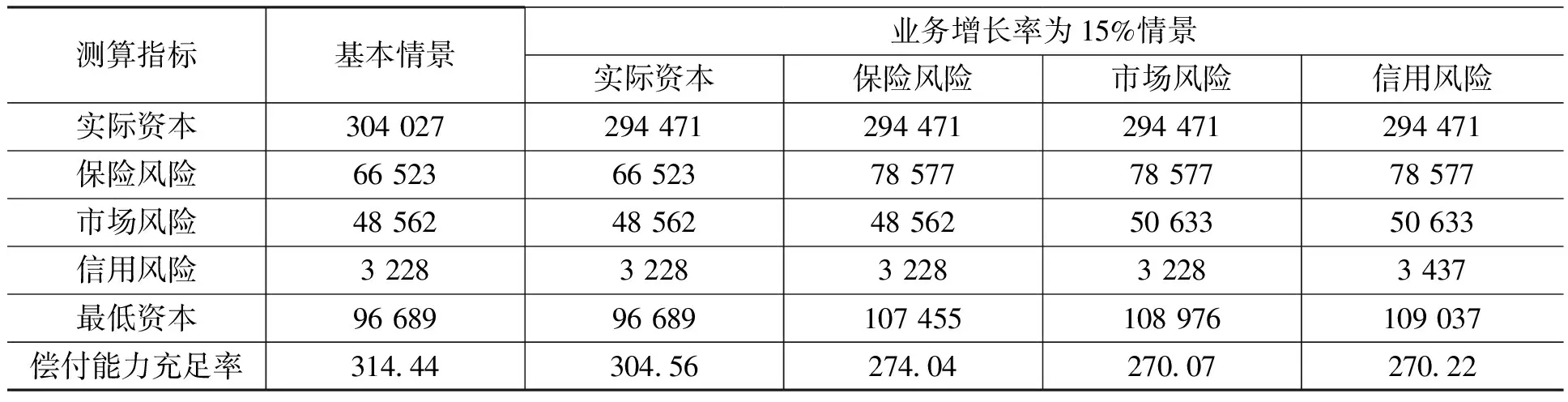

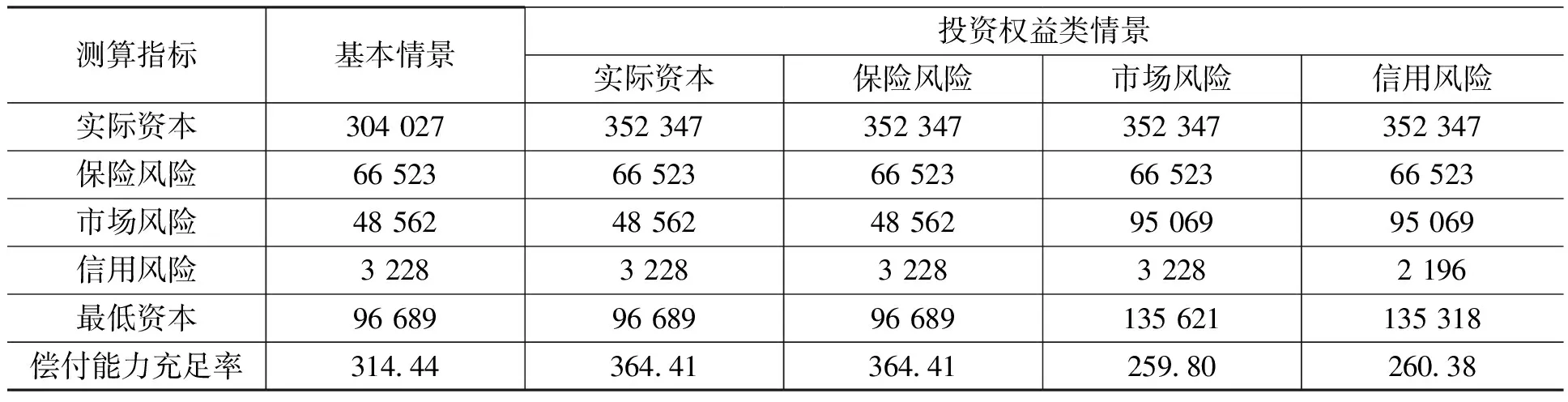

为了识别和预警业务快速增长导致偿付能力下降的主要风险因素,对人保财险业务发展持续以15%高速增长情景时的综合偿付能力充足率进行敏感度分析。从预测的2021年基本情景出发,依次递进地替换实际资本、保险风险、市场风险和信用风险,测算每次替换后的综合偿付能力充足率。由表2中的单因素敏感度分析结果可知,业务增长率由11%持续提高到15%时,实际资本降低,保险风险、市场风险和信用风险增加,因而最低资本也会增加,从而导致综合偿付能力充足率降低。其中保险风险最低资本从66 523百万元到78 577百万元,增加18.12%,增幅最大,对综合偿付能力充足率下降的影响也最大,从304.56%到274.04%,减少30.52%。因此,当业务增长过快时,由于偿二代对保险风险因子的设定比较严格,导致保费风险和准备金风险急剧增加,偿付能力下降。

表2 2021年人保财险偿付能力的业务增长风险敏感度分析 单位:百万元;%

(五)偿付能力的投资策略风险敏感度分析

下文分析投资策略对偿付能力的影响,比较基本情景和不同投资自测压力情景下人保财险的综合偿付能力充足率。注意到保险资金在偿二代过渡期对一些未上市股权等“另类资产”进行了大量投资,本文还模拟了投资未上市股权的情景,即在全部盈余投资权益类的情景基础上,把原有上市普通股票都投资到未上市股权,此时预测2017—2021年综合偿付能力充足率分别为188.62%、208.34%、249.14%、266.38%和273.16%。由表2可知,在相同的经济环境和业务增长率下,加大固定收益类资产的投资比例,会提高综合偿付能力充足率。当盈余全部投资到权益类资产时,综合偿付能力充足率最低;在基本情景下,即投资固定收益类资产占51.01%、投资权益类资产占21.88% 时,综合偿付能力充足率居中;当盈余全部投资到固定收益类资产时,综合偿付能力充足率最高。

当全部盈余投资于权益类资产时,投资未上市股权的综合偿付能力充足率高于投资上市普通股票,即在权益类投资等相同大类资产范围下,提高未上市股权等某些小类资产的投资比例,会提高综合偿付能力充足率。这是由于这些“另类资产”的投资收益较高,而偿二代规则赋予它们较小的风险因子,因而未上市股权等某些“另类资产”作为偿付能力管理工具,会受到保险公司的青睐。

用单因素敏感度分析人保财险将盈余全部投资到权益类资产时,导致偿付能力降低的原因。在预测的2021年基本情景基础上,每年盈余都持续投资到权益类资产时,实际资本增加,保险风险因为保持了原业务增长率而不变,市场风险急剧加大,信用风险略有降低,最低资本增加,综合偿付能力充足率降低。其中实际资本和市场风险是影响综合偿付能力充足率的主要因素,实际资本从304 027百万元增加到352 347百万元,增加15.89%,导致偿付能力充足率从314.44%升高到364.41%,上升49.97%,而市场风险从48 562百万元增加到95 069百万元,增加95.77%,导致综合偿付能力充足率从364.41%降低到259.80%,下降104.61%,结果如表3所示。因此,增加对权益类资产的投资,虽然会提高实际资本的积累速度,但由于偿二代中对权益类资产设定的风险因子较高,同时也会导致市场风险急剧增加,从而大幅度降低综合偿付能力充足率。

表3 2021年人保财险偿付能力的投资组合风险敏感度分析 单位:百万元;%

(六)单位风险收益率与运营平衡策略

偿二代下保险公司需要在保障偿付能力的前提下提高盈利水平。为了综合评估保险公司的盈利水平和偿付能力,借鉴马可维兹投资组合理论,构造单位风险收益率指标:单位风险收益率=净利润/偿付能力最低资本×100%。单位风险收益率越高,保险公司综合运营能力越强。2017—2021年不同压力情景下人保财险单位风险收益率测算结果如表4所示。

表4 不同压力情景下人保财险单位风险资本收益率测算结果 单位:%

从表4可以看出,业务增长率为15%时的单位风险收益率,高于基本情景和业务增长为7%时的单位风险收益率,可见加快业务增长会促进单位风险收益,即业务发展存在规模递增效应,这是由于业务快速增长时,净利润的增长速度要快于最低资本的增长。当全部净利润投资固定收益类时,单位风险收益率要高于基本情景和投资权益类情景,这是因为提高固定收益类资产投资比例时,净利润和最低资本都会降低,但净利润降低的幅度更大。因此,当业务增速较快时,可以通过增加投资固定收益类资产来平衡风险和收益。

五、研究结论与启示

本文在偿二代下应用DFA方法构建了财产保险公司压力测试体系,测算了2017—2021年人保财险综合偿付能力充足率,分析了业务增长和投资策略对偿付能力的影响,并构建了单位风险收益率指标综合评价保险公司的盈利水平和偿付能力,得出如下研究结论与启示:

第一,DFA方法可以作为财产保险公司偿二代压力测试的有效工具。偿二代是以风险为导向的全面风险监管体系,保险公司需要充分考虑各类资产配置、业务结构和资产负债管理体系。DFA方法可以动态匹配财产保险公司资产端与负债端,协调管理承保与投资业务,实现收益性、流动性与安全性的统一。DFA方法通过设置各模块的参数,可以在各种压力情景下模拟财产保险公司的经济环境、经营状况和投资策略,预测保险风险、市场风险和信用风险等可量化风险的最低资本,进而测算综合偿付能力充足率。

第二,财产保险公司加快业务增长会降低偿付能力。在利率和通货膨胀等经济环境和资产配置策略不变的情况下,加快发展承保业务,会增加财产保险公司的保险风险,从而降低综合偿付能力充足率,偿二代下建议财产保险公司采取较为稳健的经营策略。

第三,财产保险公司的不同投资策略会影响偿付能力。偿二代细化了大类资产,设定了不同的风险因子,还对不同久期的固定收益类资产的风险附加进行区别设定,这要求保险公司谨慎配置资产。在经济环境和业务发展增速不变的情况下,投资权益类资产的收益虽然较高,但同时也带来更高的市场风险,从而导致偿付能力下降。此外,未上市股权等“另类资产”在偿二代中被赋予的风险因子相对较小,是防范偿付能力降低的有效工具。

第四,单位风险收益率指标可以综合评估保险公司的盈利水平和偿付能力。单位风险收益率是净收益与偿付能力最低资本的比值,当业务发展增速较快时,财产保险公司的净利润增长幅度快于最低资本的增长,当投资固定收益类资产时,净利润降低的幅度比最低资本下降得更快。因此,当业务规模加速增长时,增加固定收益类资产投资,可以提高单位风险收益率,从而更好地平衡盈利水平和偿付能力,实现保险公司平稳快速发展。

参考文献:

[1] Cummins,J.D.,Harrington,S.,Niehaus,G.An Economic Overview of Risk-Based Capital Requirements for the Property-Liability Insurance Industry[J].Journal of Insurance Regulation,1993,11(4):427-447.

[2] Eling,M.,Holzmüller,I.An Overview and Comparison of Risk-Based Capital Standards[J]. Journal of Insurance Regulation,2008,26(4):31-60.

[3] Buckham,D.,Wahl, J.,Rose, S.Executive’s Guide to Solvency II[M].Hoboken:John Wiley & Sons,2010.

[4] Jobst,A.,Sugimoto,N.,Broszeit,T.Macroprudential Solvency Stress Testing of the Insurance Sector[R]. IMF Working Paper,2014.

[5] Consigli,G.,Moriggia,V.Applying Stochastic Programming to Insurance Portfolios Stress Testing[J].Quantitative Finance Letters,2014,2(1):7-13.

[6] Giorgi,E.,Mcneil,A.J.On the Computation of Multivariate Scenario Sets for the Skew-t and Generalized Hyperbolic Families[J].Computational Statistics & Data Analysis,2016, 100(3):205-220.

[7] 谢志刚.我国第二代偿付能力监管制度体系建设中的几个关键问题[J].保险研究,2012,(8):3-13.

[8] 黄薇,龚六堂.新兴市场国家保险业发展比较研究:基于效率的视角[J].世界经济,2013,(7):112-137.

[9] 陈文辉.中国偿二代的制度框架和实施路径[J].中国金融,2015,(5):9-12.

[10] 周桦,张娟.偿付能力监管制度改革与保险公司成本效率——基于中国财险市场的经验数据[J].金融研究,2017,(4):128-142.

[11] 姜茂生.新时期我国保险资产管理研究[J].财经问题研究,2014,(2):67-72.

[12] 戴成峰,张连增.基于业务类型的我国财产保险公司资产负债管理研究[J].保险研究,2014,(7):34-50.

[13] 王正文,田玲,李慧.基于动态财务分析的财产保险公司财务风险度量研究[J].江西财经大学学报,2015,(1):66-74.

[14] 王灵芝.基于一致性原则的偿二代TVOG风险因子校准[J].保险研究,2015,(12):30-39.

[15] 王灵芝.“偿二代”体系下保险资产配置策略及效率评估[J].保险研究,2016,(10):89-101.

[16] 欧阳越秀.我国财产保险公司偿付风险管理能力研究——基于C-ROSS视角的45家财险公司经验数据[J].保险研究,2016,(3):57-63.

[17] 李秀芳,卢山.基于利率情景生成的寿险公司经济资本量化[J].保险研究,2017,(6):15-26.

[18] 崔惠贤.保险偿付能力评估中的DFA方法研究[J].财经问题研究,2010,(1):106-110.

[19] 袁成,杨波.保险公司偿付能力充足率解读——来自我国16家保险公司的经验证据[J].中央财经大学学报,2014,(9):36-41.

[20] 钟鹏聪,王鲁帅.偿二代下非寿险业保费风险最低资本要求研究[J].上海保险,2015,(10):29-33.

[21] 郑苏晋,韩雪,张乐然.Vasicek模型下寿险公司利率风险最低资本研究[J].保险研究,2017,(3):26-38.