负债资本成本的筹资总额确认

(西华大学 四川 成都 610000)

企业债务性筹资主要是采取向银行借款、发行企业债券、融资租赁等,与权益性筹资相比,最大区别是筹集资本使用期有限,要按合同规定日期偿还本金。本金在企业的有效使用期是筹集源动力,如果本金不能在需要的时期内使用,就不能满足预期筹资需要。所以,企业以负债方式筹资,真正的筹资额是有效使用的金额。

一、问题提出

筹资总额作为资本成本计算的核心要素之一,现行财务管理教材和学术界均忽视了这一关键点,表现在筹资总额使用的是合同规定到账金额。

事实并非如此,以银行借款为例,借款本金有一次到账与分期到账之分,一次到账的价值肯定大于分期到账;按偿还本息方式有“到期一次还本付息、分期付息到期一次还本、分期还本到期一次付息、分期还本付息”,到期付息肯定比分期付息更有利,到期还本肯定比分期还本更有效使用资本。

如果按现行的银行借款资本成本计算方法中确立筹资总额,将还本付息所有方式检验,就会出现难以置信的分期还本的资本成本小于到期还本。现举简例证明如下:

例一:某企业向银行取得3年期借款一次到账90万元,年单利率11.03%,无筹资费用。企业所得税率25%。

(1)方案一:到期一次还本付息。

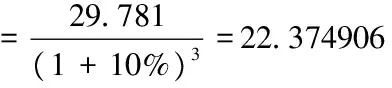

②到期支付利息=90×11.03%×3=29.781(万元)

(2)方案二:每年末付息,到期一次还本。

①每年支付利息=90×11.03%=9.927(万元)

(3)方案三:第一年末还本50%,后两年末各还本25%,到期一次付息。

①到期支付利息=(90+45+22.5)×11.03%

=9.927+4.9635+2.48175

=17.37225(万元)

(4)方案四:第一年末偿还50%本息,后两年末各偿还25%本息。

①每年支付利息=(90+45+22.5)×11.03%

=9.927+4.9635+2.48175

本例说明,在计算负债资本成本时,筹集资本现值总额若简单使用筹资时的现值,所计算出的结果与事实不符。如本例从企业(借款人)的利益来说,方案一最有利,方案二次之,方案三再次,方案四最差,但计算出的资本成本结果是方案二>方案一>方案四>方案三,显然与事实相悖。所以,在计算负债资本成本时,筹集资本现值总额需要重新确认。

二、筹资总额确定

在计算负债资本成本时使用的筹资总额,必须具备两个条件:

1.现值。一次性负债筹资的现值,就是合同规定到账金额;分期筹资的现值,就是各期筹资折算至起息日(即债务人资本可使用日)的价值。贴现率是复利率,需将我国金融市场的单利率转换为复利率。银行借款使用合同规定的借款利率,企业债券使用发行日市场利率。计算年度筹资费用和用资费用亦是如此。

2.全期使用。负债筹集的资本,要求在负债期内企业完整使用。当出现提前还本(如分期还本)时,需确定实质性筹资额。确定方法可按以下两种方式进行:

(1)期限比例法。实际使用筹资额乘以实际使用期数占应使用期数的比例。计算公式如下:

(2)终值系数增长率法。实际使用筹资额乘以实际使用期终系数值增长率占应使用期终值系数增长率的比例。实际上就是已计利息占应计利息之比,作为调整权数的一种方法,由于利息是按复利率计算的,故体现了资本时间价值原理。计算公式如下:

在满足以上两项要求后,用于计算负债资本成本时使用的筹资总额命名为“实质性筹资现值总额”,按以下公式计算:

其中“名义筹资额”就是合同规定到账金额,银行借款为借款总额,企业债券为债券面值。现举例说明如下:

1.银行长期借款资本成本计算

例二:仍用例一资料。由于是一次性借款,所以筹资现值与名义筹资额相等,只需确定实质性筹资额即可。

到期一次还本银行借款实质性筹资现值总额为90万元。分期还本:第一年末还本50%、后两年末各还本25%,其银行借款实质性筹资现值总额按期限比例法计算如下:

银行长期借款各方案资本成本计算结果为:

这样计算出的结果,与实际比较相符。

2.长期债券资本成本计算

例三:隆生科技股份有限公司于2016年1月1日发行即日起息面值为150000万元、票面利率8%的6年期债券,且约定第4年末还本付息20%、第5年末还本付息30%、第6年末还本付息50%。按发行日市场利率10%委托证券公司代理发行,并向证券公司支付面值2%的手续费。因该债券滞销,企业同意证券公司按面值98%分两次发行:2016年1月发行面值100000万元到账、2017年1月发行面值50000万元到账。企业所得税率25%,债券折(溢)价按直线法摊销。实质性筹资额按终值系数增长率法。长期债券资本成本计算过程如下:

(2)实质性筹资额的计算

①分期还本额

第4年末还本=150000×20%=30000(万元)

第5年末还本=150000×30%=45000(万元)

第6年末还本=150000×50%=75000(万元)

②分期终值系数增长率

③实质性筹资额=30000×61.330126%+45000×79.908159%+75000×100%

=129357.70935(万元)

(6)总利息=150000×20%×8%×4+150000×30%×8%×5+150000×50%×8%×6

=9600+18000+36000=63600(万元)

【参考文献】

[1]游达明,赖流宾.债券资本成本计算方法的改进[J].当代经济管理,2005(4).

[2]章道云,邓学芬,韩静,高延歌.长期债券资本成本计算方法应充分体现科学性——关于改进现行长期债券资本成本计算方法的思考[J].西华大学学报(哲学社会科学版),2015(3).

[3]章道云.证明“长期借款税前资本成本=借款年复利率”[J].四川工业学院学报,2003(S2).

[4]董想,张瑞芹.对长期借款资本成本的教学反思[J].中小企业管理与科技,2015(1).