地方法人金融机构高级管理层反洗钱履职现状调研

□ 张 蕾

一、基本情况

(一)法人机构基本情况。

本次调研选取的11家法人金融机构包含6家银行业机构,分别定义为银行A、银行B、银行C、银行D、银行E、银行F;1家证券机构,定义为证券A;1家期货机构,定义为期货A;2家支付机构,定义为支付A、支付B;1家金融租赁机构,定义为租赁A。以上机构成立时间均涵盖一整个会计年度。

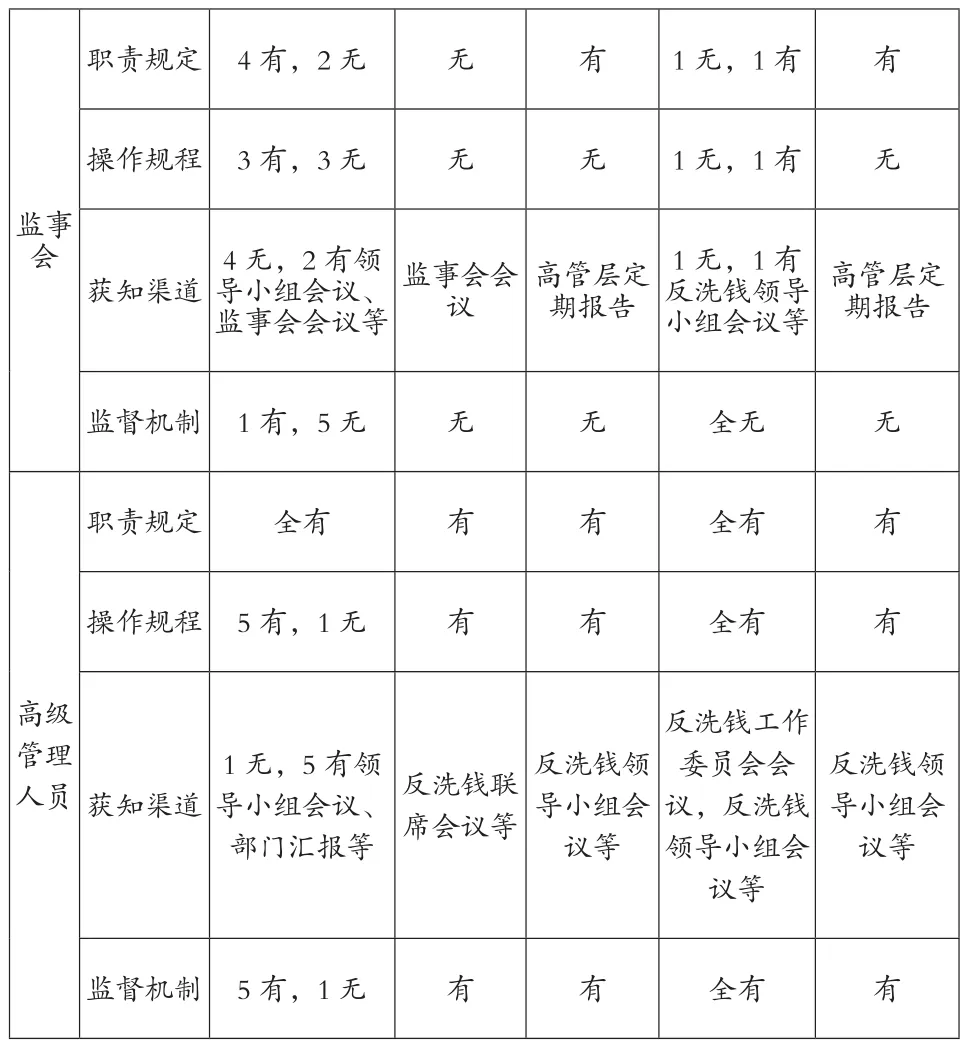

(二)法人机构高级管理层反洗钱履职现状。

结合国内反洗钱有关法律法规,本次调研将金融机构高级管理层反洗钱履职定义为以下三个方面:一是职责规定,即法人机构内控制度是否对高级管理层规定了相应的反洗钱职责;二是获知渠道,即法人机构高级管理层获知反洗钱工作内容的渠道有哪些;三是监督机制,即是否有内外部审计、检查、考核等措施对高级管理层反洗钱工作进行监督。

通过问卷调查和实地走访的形式,调查结果详见表1。

表1 辖内法人机构高级管理层反洗钱履职情况汇总表

?

法人机构由于成立年限、部门设置等差异,不同行业之间以及行业内部各机构之间高级管理层在反洗钱工作中发挥的作用不一致,通过表1反映出辖内法人机构高级管理层反洗钱履职现状存在以下三个特征。

1.机构规模决定高级管理层履职成效。问卷调查结果综合分析,银行机构相对于其他机构,其高级管理层履职能力较强,6家银行机构中城市商业银行A相对于另5家村镇银行B-F在内控制度建设、人员配置、系统应用以及监管考核方面做得更具规范性和有效性。

2.履职成效随层级升高而递减。表1显示,11家法人机构高级管理人员反洗钱履职成效较好,但部分机构甚至未在内控制度中规定董事会和监事会的反洗钱职责。随着层级的升高,上层机构缺乏相应的职责规范、操作规程和监督机制,主要体现在支付机构和部分村镇银行机构。

3.高级管理层反洗钱履职越来越受重视。从近几年对辖内法人机构反洗钱监管评价中发现,高级管理层越来越重视机构反洗钱工作,同时当地人民银行对年度被检查机构高级管理层问责的力度也越来越大。

二、存在的主要问题

(一)反洗钱职责不充分。

辖内大部分法人机构反洗钱内控制度中对高级管理层的职责规定存在不同程度的缺失,如下表2所示。

1.未充分规定职责。仅有4家银行机构于近两年完善了董事会、监事会和高级管理人员或反洗钱工作领导小组的职责,其中1家银行机构关于董事会反洗钱工作职责在内控制度中的增补事项正经董事会审议。

2.存在部分缺失。明确了高级管理层的有关合规管理职责,但并未将反洗钱要求写入相应制度条款,如证券A和期货A,其《合规/风险管理基本制度》中只提及董事会、监事会对机构合规工作负责。

3.没有相关制度。如辖内2家银行机构、2家支付机构和1家金融租赁机构均在反洗钱管理实施办法中明确了反洗钱工作领导小组成员和职责,但领导小组组长一般只由机构总经理或行长担任,并未有关于董事会和监事会反洗钱履职条款。

表2 辖内法人机构董事会和监事会反洗钱职责规定情况

我国反洗钱法律法规要求金融机构负责人应当对反洗钱内部控制制度的有效实施负责。董事会和监事会作为公司最高权力机构和最高监督机构,应等同于金融机构负责人对反洗钱事务进行有效履职。董事会和监事会相应职责的缺失或不充分容易使反洗钱工作缺乏有效的组织保障。

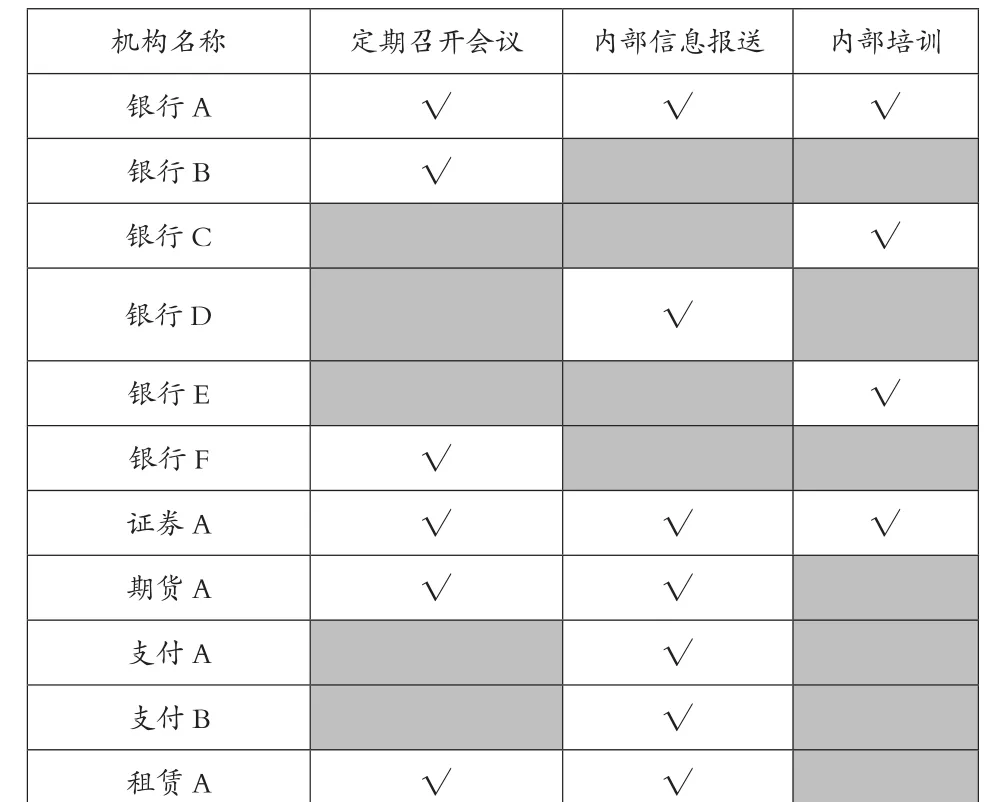

(二)获知渠道多样性不足。

高级管理层作为公司最高权力机构,起到全面领导的关键性作用。高级管理层获知反洗钱工作内容的渠道丰富且通畅,有利于提高反洗钱工作的时效性和准确性。辖内大部分法人机构具备多种向高级管理人员报告反洗钱工作内容的渠道,主要包括定期召开会议、内部信息报送和反洗钱内部培训这三种形式,但只有银行A和证券A能够综合运用三种方式使高级管理人员获知反洗钱工作内容,从而提升了高级管理人员的履职能力,具体如下表3所示。

表3 辖内法人机构高级管理人员获知渠道统计

相对而言,董事会和监事会获知机构反洗钱工作内容的渠道较少,如支付A、银行F、银行C和银行D均未有内部制度规定董事会和监事会获知反洗钱工作内容的方式和途径。又如支付B和银行E,虽有相关制度规定董事会和监事会定期会议,但在调查结果中显示会议内容并未涉及反洗钱工作内容。

(三)监督考核机制不到位。

根据问卷调查结果,辖内仅银行A按照机构有关内控制度要求,由监事会对董事会和高级管理人员的反洗钱工作进行了履职考评,但也未有对监事会履职的相关监督措施。监督考核机制不到位主要体现在以下几个方面。一是对董事会和监事会的考核监督严重缺失。如证券A、银行C、银行D、银行F、支付A和租赁A,未有反洗钱监督检查制度约束董事会和监事会的履职成效。二是存在关于董事会、监事会和高级管理人员的监督检查制度,但在调查问卷中并未显示有具体落实成果。如期货A、银行B、银行E和支付B。三是缺乏第三方独立审计对高级管理层的履职监督。第三方独立审计,例如会计师事务所审计,能够对机构反洗钱工作作出专业的独立判断。经问卷调查发现,辖内11家法人机构均未采取对高级管理层反洗钱履职的第三方审计考评。

三、对策建议

(一)完善内控制度、明确工作职责。

金融机构面临的洗钱风险压力主要来自内外部两个方面,内部风险体现在反洗钱内控制度的不健全。毕马威(KPMG)2004年的研究成果就已提出金融机构基于风险管理的反洗钱机制,该机制要求发挥高级管理层的主导作用。完善法人机构高级管理层反洗钱履职相关内控制度是国家法律法规的强制性要求,同时也是金融机构自主反洗钱意识的体现。法人金融机构应在内控制度中清晰定义董事会、监事会、高级管理人员的反洗钱职责或体现有关合规管理要求,相应职责包括但不限于以下方面。一是审议政策计划。一方面审议机构反洗钱管理基本政策,研究制定机构反洗钱工作的组织架构、工作原则和管理制度。另一方面审批反洗钱年度工作计划和工作报告,研究决定重大反洗钱事件应对处理方案。二是给予充分授权。包括给予与反洗钱工作相关的信息系统操作权限和人力资源配置权限,确保业务经费能够充足覆盖人才队伍建设和信息系统开发,以实现反洗钱工作人员综合素质、操作系统有效性与机构业务量相匹配。三是监控流程实施。充分发挥高级管理层在决策方面的作用,监督机构各部门、各业务条线执行反洗钱法律法规、内控制度、有关决议的情况,监督机构反洗钱业务检查的方案和成果。

(二)加强内部报告、丰富获知渠道。

从横向角度来看,法人机构董事会、监事会和高级管理人员应定期召开董事会会议、监事会会议、反洗钱领导小组会议等,机构各部门、各业务条线将反洗钱阶段性工作内容在会议上进行通报并决议。从纵向角度来看,法人机构总部和分支机构应统一反洗钱内控制度要求,一方面分支机构严格参照总部高管层反洗钱履职有关工作要求,并结合自身工作实际,建立本分支机构的高级管理人员反洗钱履职内控制度和操作规程;另一方面应完善机构总部与分支机构有关反洗钱工作内容的报告机制,确保一线反洗钱工作实践成果和风险事件能及时、准确、有效传达至总部高级管理层。

(三)强化内外监管、倡导合规文化。

一是健全法人机构内部监督机制。按照公司法内容,股东会是公司权力机关,选举董事成员成立董事会,董事会对股东会负责。董事会决定公司高级管理层人选,高级管理层定期向董事会汇报。监事会监督董事会和高级管理层,可以聘请外部审计机构对董事会和高级管理层的工作进行审计监督。一方面进一步完善公司治理架构,充分发挥各权力机构内在稽核作用,形成高级管理层反洗钱履职有效的工作机制。另一方面建议内部审计部门增加对高级管理层反洗钱履职的审计频次,在年度范围内至少进行一次全面检查,并通过定期通报检查考核结果实现对高级管理层反洗钱工作内容的内部监管。二是加强监管部门外部考核力度。中国人民银行作为国务院反洗钱行政主管部门之一,应严格按照相关法律法规要求,在落实对法人主体全面监管的基础上,适当增加高管履职指标权重,加大对高管履职的考核频率。例如增加与法人机构高级管理层约谈的次数、提供培训学习机会并进行统一测试、制定辖区范围内法人机构高级管理层反洗钱绩效评价标准等。三是外管内化,带头倡导“人人有责”的文化氛围。文化是企业的“软黄金”,是稳健公司治理的必要基础。在法人机构内外部监管环境下,董事会、监事会和高级管理人员应带头倡导“反洗钱人人有责”的合规管理文化,将这一理念渗透到日常业务操作和机构管理的每一个环节。

1.高增安.金融机构基于风险的反洗钱机制探讨.《证券市场导报》.2007年10月号.

2.KPMG. Global Anti-Money Laundering Survey 2004:How Banks Are Facing Up to the Challenge. 2004.

3.谢露.反洗钱视角下我国金融机构法人治理相关研究.《区域金融研究》.2014年第4期.