证券分析师关注与审计意见类型的实证研究

祝素月,朱晨蝶

(杭州电子科技大学 会计学院,浙江 杭州 310018)

一、研究背景

证券分析师作为新兴事物,经历了从不被大众熟知,到逐渐成为证券市场不可或缺的主体之一的过程。在整个发展过程中,证券分析师被我们熟知的是其盈余预测及股票评级能力。其实,证券分析师在中国证券市场的信息传播中也已经发挥了极其重要的作用。同时,也有一些研究发现,证券分析师作为上市公司的外部治理机制,可以对上市公司发挥监督作用(Jiandong Chen,2016)。已有越来越多的证据表明证券分析师在资本市场中的地位逐渐提升。

在审计领域,证券分析师的作用也日益显现。根据审计准则的规定,注册会计师在对上市公司进行审计时,其审计证据不仅包括会计记录,也还包含着例如分析师的报告在内等数据。也就是说,注册会计师可以借鉴分析师出具的相关报告,以此丰富其审计证据,从而对该公司进行更全面的审计。而在这过程中,分析师的报告可以认为是一种信息传递,即分析师关注作为一种信息媒介,影响着审计师的审计。此外,也有规定指出,公司治理层在对公司进行监督时,要考虑管理层的行为,包括了管理层是否为了影响分析师对本公司的预测而进行利润操纵。而在这一过程中,可以认为,公司管理层会在一定程度上迎合分析师,以便其进行业绩预测行为,而换句话讲,就是分析师的关注会影响到管理层的部分行为,起到外部治理的作用。这些规定都可以反映出在注册会计师进行审计时,证券分析师的相关行为会影响着其审计过程。

目前鲜有文献直接研究证券分析师对上市公司的关注是否会影响审计师对该公司出具的审计意见类型。现有的文献大多针对审计意见类型进行研究,刘霄仑等(2012)以2007—2011年中国民营上市公司为研究对象,研究了公司治理质量对审计意见类型的影响,研究结果证明若上市公司的公司治理质量高,则更容易受到标准无保留审计意见。而对于分析师关注的研究,也大多针对其能对公司起到的作用,如谭雪(2016)、李行天(2016)等人的研究得证券分析师能发挥公司治理效应;又如于忠泊等(2011)、薛祖云等(2011)的研究证明了证券分析师还能发挥外部监督作用。而针对分析师关注与审计意见类型的相关研究,现只有储一昀等(2017)发表过类似文章,但其数据范围为2007—2014年,不能反映当前最新市场现状。其研究发现,财务分析师对上市公司的跟进行为有利于审计师对该公司出具标准审计意见。综上,可以认为,目前鲜有学者对证券分析师与审计意见类型两者相关性进行过深入研究。

本研究的创新点在于:

第一,沿用储一昀等(2017)对财务分析师关注与审计意见类型两者之间相关性的研究思路,利用已有文献所证明的证券分析师关注对上市公司的作用,如信息传递、外部治理效应,进一步研究证券分析师关注对审计意见类型的影响。

第二,与上述文献相比,本文利用2012—2017年的最新数据进行研究,研究结果更具参考价值,且与上述文献不同,本文选取的控制变量侧重于公司的主要财务指标。

本研究的意义主要在于以下方面:

首先,目前鲜有文献记载证券分析师的关注与审计意见两者之间的关系,本文的研究可以丰富在该领域的研究。其次,该研究增加了人们对证券分析师的了解程度,即分析师可以作为信息媒介,在资本市场中进行信息的传递,而且他们也作为公司的外部监督者,是外部治理机制的重要组成部分。最后,本文的研究结果还深化人们对资本市场当中的各种中介角色协同作用的认知,例如证券分析师与审计师,两者可形成有利的互补,若积极引导这些中介角色的资源,可以对资本市场的健康发展产生深刻的影响。

本文其他部分安排分别是:第二部分是理论分析和假设,第三部分是研究设计,第四部分是实证结果,最后一部分是研究结论及建议。

二、理论分析和假设

信息不对称会产生柠檬问题和代理问题。信息不对称和代理问题的存在对资本市场资源的有效配置产生阻碍,而分析师机制在一定程度上能够较为有效地调节资源无效现象。

证券分析师的关注可以作为信息媒介,缓解外部信息使用方与公司管理层两者的信息不对称现象,并降低代理成本,而其关键在于证券分析师发布的研报。证券分析师的研报数据,对内会给公司代理人带来了压力,也就是说,证券分析师的关注能够起到对公司代理人监督作用,使公司代理人为了去迎合分析师的工作而去减少资源滥用,合理高效地利用公司资产和项目,而在这一过程中,公司代理人作为“理性经纪人”,通过不合理的行为获取私有利益的机会大大减少,从而使代理成本能够降低。与此同时,由于研报中的数据是面向大众的,因而外部信息使用者也可以从研报中获取其所需要的信息,因而在这一层面上,信息不对称现象也有所缓解。

关于信息不对称现象,公司往往会隐藏的是一些负面的信息,因而还可以从另一个层面看。一般而言,部分利益侵占行为比较隐蔽,往往需要一定的专业背景知识才能被识别。分析师长期以来一直在某个行业或某个领域工作,更能够发现公司在经营活动中的异常,因为他们熟悉公司的发展状况与经营业绩等,因而他们的研报具有更高的价值,更有可能对管理层在挪用利益方面的隐秘行为进行有效识别与区分(谭雪,2016)。与此同时,除了分析师发布的研报之外,分析师对该公司的跟踪与否也是对信息使用者而言的另一种信号传递方式。分析师在对上市公司进行跟踪时,若发现其内部机制存在问题,会及时沟通,但如若沟通并有起到效果,分析师会在主动避免发布负面预测消息的情况下,采用停止对该公司进行跟踪的方式,以此向市场发出信号(胡玮佳,2017)。综上几点,可以认为证券分析师的关注为信息使用者提供了更多的私有信息,这使得管理层在信息层面占优的状况能够有所减弱,可以缓解外部信息使用者与公司代理人之间的信息不对称现象,有效缓解了“柠檬问题”(储一昀等,2017)。

证券分析师的关注是公司外部治理机制的重要组成部分,可以在公司中发挥监督作用,声誉机制的存在进一步强化了监管效果。上述理论已提到,分析师在发现公司内部机制存在问题的情况下,若沟通无效,便会选择停止跟踪,而这会给市场传递一种信号,因而公司管理层会迫于分析师关注的压力,不会在“眼皮子”底下作案,而会去尽可能完善内部控制,减少内控缺陷,舞弊行为得到有效控制,财务报告中存在的重大错报风险也会进一步减少。与此同时,资本市场中还存在声誉机制,证券分析师作为资本市场的重要成员,也会受到声誉机制的影响。当分析师拥有较好的声誉时,会得到更多的机会与利益,被声誉机制所奖励,而当分析师的声誉较差,这些机会便会减少。因此,声誉机制有着“惩恶扬善”的效果,证券分析师为了维护自己的声音,会更积极地履行其监督职能,而监督职能的积极履行又进一步完善其声誉,形成良性循环。那么可以认为,分析师是有动力去利用自身的专业技能,去挖掘和披露公司的信息,起到保护投资者的作用,从而建立并维持起自身良好的声誉。总的来说,从外部治理的角度而言,上市公司外部信息使用者能够利用分析师的信息,对公司内部管理层的行为进行监督,从而使他们的机会主义行为的动机有所缓解(谭雪,2016)。

分析师关注的以上积极效应,放到审计领域当中,也是很好理解的。审计报告是公司管理层与审计师博弈之后的产物,也就是两者在进行合理沟通和利益协调之后的结果(李文贵,2006)。如果分析师关注该公司,并利用其专业知识对该公司进行全面分析,在资本市场上发布相关评估研报,并传递信息,审计师就可以在审计前事先获取更多的信息,包括管理层不愿意让审计师知道或准备侵占的那部分信息,也就是说这些信息在审计前就转化为公开信息。审计师在审计过程中,尽管不能从管理层那边获取,也可以通过分析师的研报数据等,来尽可能全面地了解该上市公司的整体状况,即使发生一些不合理行为,分析师也有丰富的经验与专业胜任能力,会发现它们并将其进行加工,而后再传递给市场,审计师在审计时也会参考分析师传递到市场的相关信息。也就是说,分析师对上市公司的关注拓宽了注册会计师对该公司的认知,注册会计师与管理层之间的信息不对称程度降低,两者之间的沟通可以更高效,也极易达成一致意见。

与此同时,由于分析师的关注可以在公司中发挥外部监督作用,公司管理层深知分析师可以在资本市场传递信息,因此,会减少“顶风作案”的动机,操纵利润、盈余管理可能性变小,公司财务报告舞弊或错报的概率也会减少,注册会计师需要投入的审计成本被降低,上市公司被出具“清洁”审计意见的概率增加。分析师可以传递信息,为了保持良好的形象,吸引投资者来投资,公司管理层不会在眼皮子底下作案,因此,他们出具的财务报告也具有较高的质量,公司治理环境良好,从而降低了审计师的压力,审计师与管理层争议也会减少,两者更能够达成一致意见,因此会促使注册会计师更容易出具“清洁”的审计意见。

总的来说,分析师的关注可以缓解注册会计师与管理层两者存在的信息不对称的程度,使管理层更容易接受注册会计师的审计意见(储一昀、仓勇涛、杨勇,2017),这有益于审计意见的发布。

基于以上理论阐述,本文提出如下假设:

H0:与没有分析师关注(跟进)的上市公司相比,若该上市公司存在着分析师关注(跟进),则其收到标准审计意见的概率增大。

H1:分析师对上市公司的关注程度越高,他们收到标准审计意见的概率越大。

三、研究设计

(一)样本选择与数据来源

本文研究选取的样本是2012—2017年沪深两市上市公司。在剔除了ST公司、金融保险上市公司、分析师关注或其他变量缺失的公司后,共剩下14 383个观测值。本文所有变量均源于CSMAR数据库。本文的被解释变量为上司公司获取的审计意见类型。

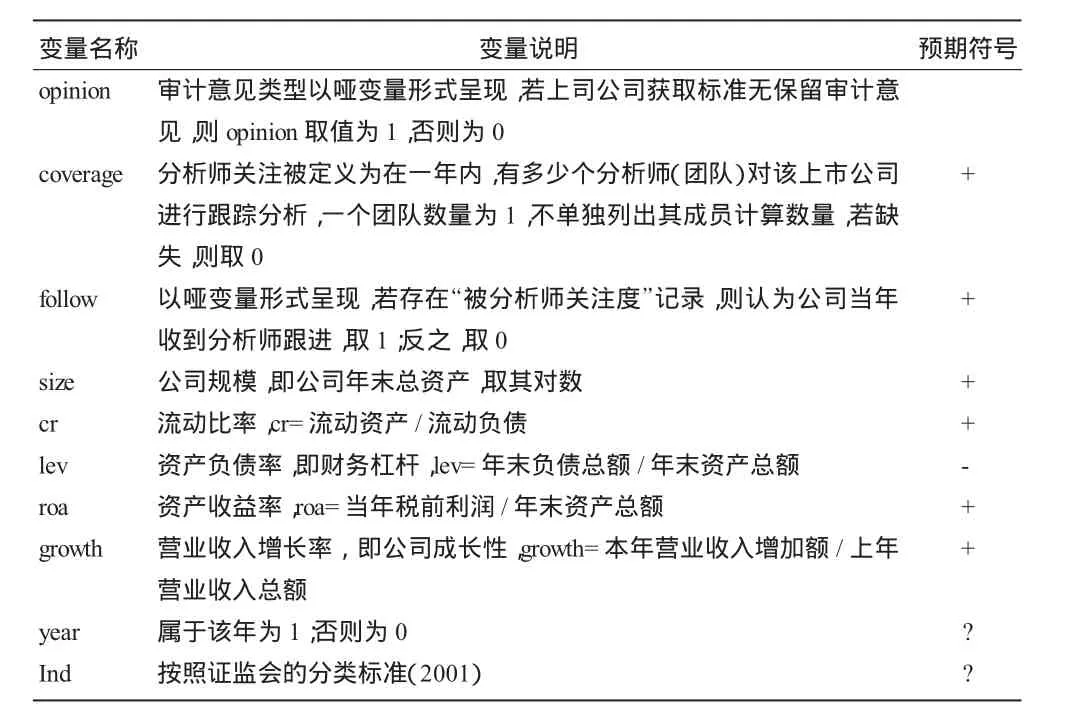

(二)变量定义

1.被解释变量。审计意见类型(opinion)是本文的被解释变量。根据审计准则规定,审计意见有如下5种,即无法表示意见、否定意见、保留意见、带强调事项段的无保留意见以及标准无保留意见。沿用储一昀等(2017)、刘霄仑等(2012)、李文贵等(2006)的方法,本文将除标准无保留意见之外的其他四种类型的审计意见统称为非标准审计意见,opinion赋值为0;若审计意见为标准无保留意见,则 opinion取 1。

2.解释变量。本文的解释变量主要为上市公司的分析师跟进(follow)和分析师关注度(coverage)。其中,分析师关注度(coverage)变量直接引用于CSMAR数据库-公司研究系列-分析师预测-上市公司基本信息情况-上市公司基本信息特色指标表-被分析师关注度。被分析师关注度(coverage)被定义为在一年内,有多少个分析师(团队)对该上市公司进行跟踪分析,一个团队数量为1,不单独列出其成员计算数量。

若该上市公司存在被分析师关注度这一数据,则认为其受到分析师跟进,则分析师跟进(follow)取1,若缺失该数据记录,则认为该公司当年没有受到分析师跟进,follow取0。

与此同时,由于该数据为当年分析师团队跟踪数,不同的团队跟踪数意味着该公司被分析师关注的程度不同,若存在该数值,则coverage取其所给的数值,在缺失被分析师关注度数据的情况下,则将其设为0,即分析师关注度(coverage)为0。

3.控制变量。本文选取的控制变量主要有公司规模(size)、资产负债率(lev)、流动比率(cr)、资产收益率(roa)、营业收入增长率(growth)。

本文的公司规模(size)指该上市公司的总资产规模,采用总资产的自然对数,即ln(size),以此来作为公司规模(size)的替代指标进行研究。一般来说,如果上市公司的公司规模大,那么其受到债务风险的情况会减少,也就是说,公司能够持续经营下去。因此,预期公司规模(size)与标准审计意见之间呈正相关。

流动比率(cr)的高低意味着公司短期之内偿债能力的高低,如果该指标较低,说明公司债务风险大,短期变现能力及偿债能力弱,该公司容易陷入财务危机,因而可以认为该指标处于高值时对公司的经营状况有利,即预期流动比率(cr)与标准审计意见更可能呈正相关关系。

资产负债率(lev)的高低意味着公司长期的偿债能力的高低,与流动比率(cr)不一样的是,该指标处于高值时,意味着其财务杠杆率较高,债务风险大。一般来说,资产负债率(lev)高,即财务杠杆率较高的公司,更有可能获得非标准审计意见,因此,我们认为资产负债率越高的公司可能越不容易获得“清洁”审计意见,即呈现出负相关关系。

此外,营业收入增长率(growth)越高、资产收益率(roa)越高的公司,往往具有较好的发展趋势,审计师在评估公司状况时也会关注该方面指标,一般来说,公司成长性好、收益率高,往往更能获得标准意见的审计报告,因此,我们预计资产收益率与标准审计意见可能呈现正相关,营业收入增长率与标准审计意见也可能呈现正相关关系。

表1 各变量说明

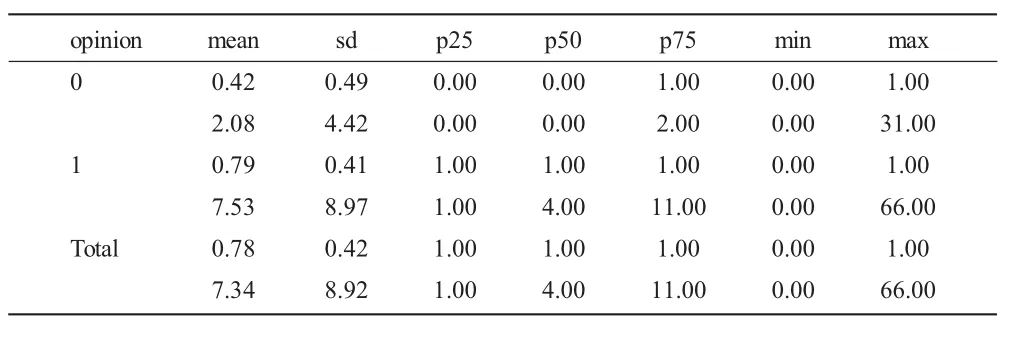

(三)模型设定

为了验证假设,我们建立了本文的研究模型设定如下:

其中,模型中的opinion是取值为0或1的虚拟变量。

我们对相关变量在2.5%水平上进行了winsor缩尾处理,并对年份(year)和行业(Ind)变量进行控制,其中行业(Ind)控制为17个自动生成的哑变量。

四、实证结果

(一)描述性统计分析

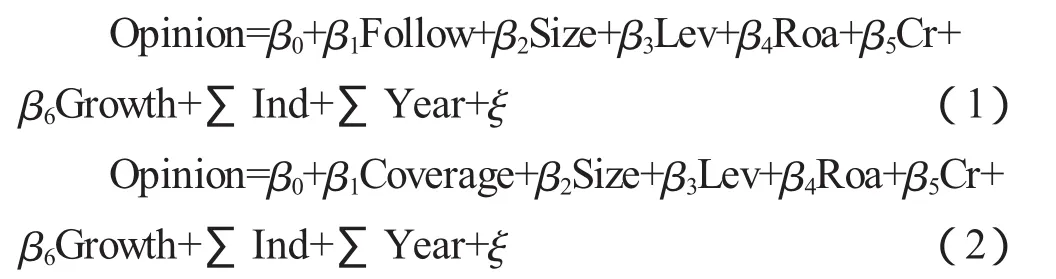

表2 变量描述性统计

表2为变量的描述性统计结果。由于审计意见类型是哑变量,即0~1,表2中可以看出,审计意见变量(opinion)的均值为0.97,说明在样本中有97%的上市公司获得了“清洁”的审计意见,只有3%的上市公司是非标准审计意见。此外可以看出,上市公司的分析师跟进(follow)均值为0.78,说明在样本中有78%的公司受到证券分析师的跟进。上市公司的分析师关注(coverage)的均值为7.38,最大值为66,说明上市公司一年内平均有7个分析师团队进行关注,不同的上市公司的分析师关注度(coverage)分布并不均匀,存在着部分公司受到大量关注,而部分公司只有极少数关注的情形。

表3 按审计意见类型区分

表3为按审计意见类型区分后的描述性统计结果。审计意见(opinion)为“1”,说明上市公司被出具标准无保留审计意见,审计意见(opinion)为“0”,说明上市公司被出具非标准审计意见。从上至下分别是分析师跟进(follow)与分析师关注度(coverage)的相关描述性统计结果。可以看出,两者在不同的审计意见类型(opinion)中显示出不同的数值,在审计意见类型(opinion)为标准无保留审计意见,即为“1”时,分析师关注度(coverage)的均值为 7.53,最大值为 66,标准差为 8.97,相对的,在审计意见类型(opinion)为非标准审计意见时,即为“0”时,分析师关注度(coverage)的均值只有 2.08,最大值为 31,标准差为 4.42,初步证明若分析师关注度(coverage)较高,审计意见类型(opinion)为标准无保留审计意见的概率会较大。

(二)相关系数分析

由表4可看出,分析师跟进(follow)与审计意见类型(opinion)之间的相关系数为0.14且在1%水平上显著,说明上市公司在有分析师团队跟进时,审计意见(opinion)很大程度上是标准审计意见,两者即呈正相关关系。分析师关注(coverage)与审计意见类型(opinion)的 person相关系数为 0.10,且在1%水平上显著,表明分析师关注(coverage)越多审计师出具的审计意见类型(opinion)就越倾向于是标准无保留审计意见。此外,可以看出公司规模(size)、公司成长性(growth)、流动比率(cr)、资产收益率(ROA)与标准审计意见呈正相关,财务杠杆(lev)则与之呈负相关。

表4 person相关系数

将上述数据进行Spearman相关系数分析,结果总体上大致相同,由于篇幅限制,Spearman分析结果未列出。

(三)回归分析

由于本文的被解释变量审计意见类型(opinion)为虚拟变量,因此我们采用Logistic回归。表5展示的是审计意见类型(opinion)和分析师关注(opinion)等变量的回归结果。其中,列1是在上市公司没有分析师跟进(follow)时的多元回归结果。列2是为了与列1进行对比,展示了上市公司在有分析师跟进(follow)时的回归结果。列3展示的是分析师关注度(coverage)不同时,即上市公司被分析师团队关注数不同的情况下,各变量的回归结果。由于列3包含了分析师关注度(coverage)为0的数值,为了排除其干扰,列4展示的便是剔除了coverage为0的数据后各变量的回归结果。具体结果如表5所示。

我们发现,在列1中,上市公司相关财务指标与审计意见类型(opinion)的回归结果各不相同。其中,公司规模(size)、资产收益率(roa)与审计意见类型(opinion)呈正相关,而资产负债率(lev)则与其呈负相关,此外,公司成长性(growth)、流动比率(cr)则与审计意见类型(opinion)之间关系不显著。

表5 分析师关注与审计意见类型的多元回归结果

列2加入了分析师跟进(follow)变量,从结果中看,分析师跟进(follow)与审计意见类型(opinion)之间回归系数为0.816 3,且在1%水平上显著,可以认为,当上市公司有分析师跟进(follow)时,其更容易收到标准审计意见,验证了假设1。

列3加入了分析师关注(coverage)变量,其代表着对上市公司进行跟进的团队数量,若数据库中缺失该变量记录,则将coverage设置为0。结果显示,分析师关注(coverage)与审计意见类型(opinion)的回归系数为0.083 0,并在1%水平上显著,这说明上市公司分析师关注度越高,跟进团队数越多,越有可能获得标准审计意见的审计报告,验证了假设2。

列4中的分析师关注度(coverage)剔除了该值为0的情况,进一步验证了在有分析师跟进的上市公司当中,不同的分析师团队跟进数是否确实影响着审计意见类型。其结果显示,分析师关注度(coverage)与审计意见类型(opinion)的回归系数为0.053 2,且在1%水平上显著,进一步证明了上市公司分析师关注度(coverage)越高,则其更容易收到标准审计意见,该结果再一次支持了假设2。

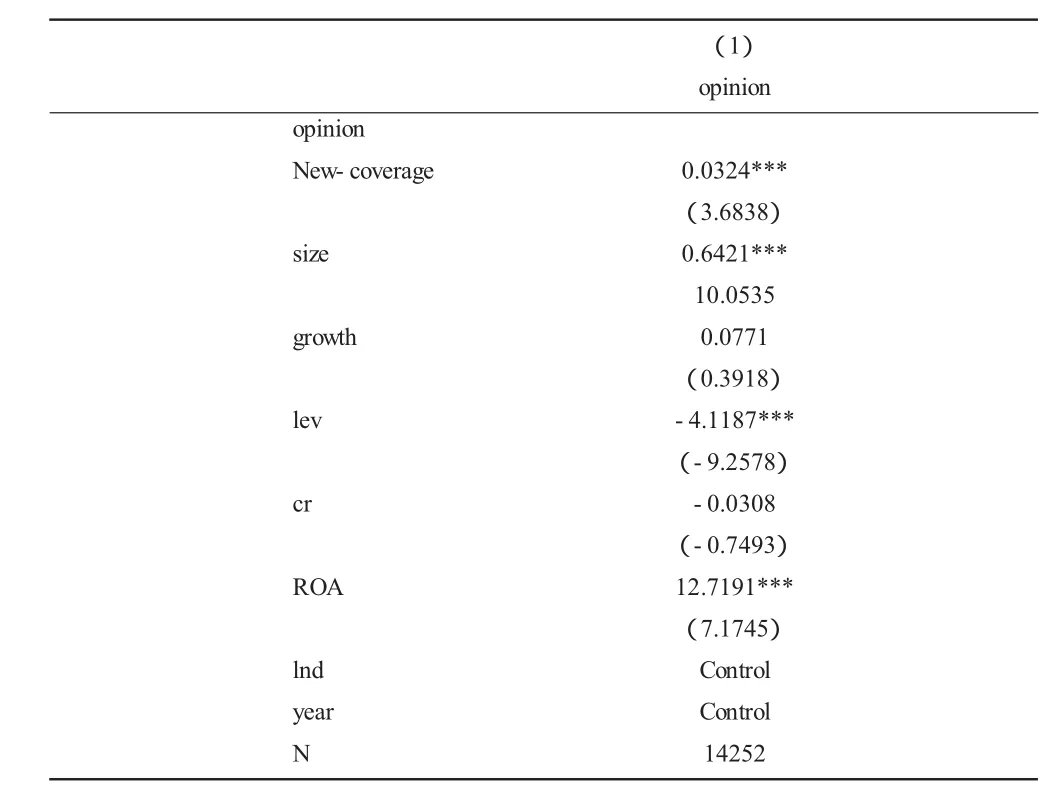

(四)稳健性检验

1.改变模型检验。由于被解释变量(opinion)为0~1哑变量,因而采用其他与logit模型类似的二值选择模型,本文用probit模型进行稳健性检验。在此使用probit平均边际效应模型来进一步验证,其中coverage为包含关注度为0的样本,结果如表6所示。

表6 采用probit模型的回归结果

由表6可看出,审计意见类型(opinion)与分析师关注(coverage)两者之间的回归系数为0.028 8且在1%水平上显著,说明分析师关注(coverage)与审计师出具标准审计意见确实存在关联,分析师关注(coverage)越多,审计师越有可能出具标准审计意见。当分析师跟进团队数每增加1个单位,该上市公司收到标准审计意见的概率会增加0.028 8个单位。该结果进一步验证了结果的稳健性,证明了原假设。

2.改变解释变量衡量指标。本文的原先的解释变量为分析师关注(coverage),被定义为在一年内,有多少个分析师(团队)对该上市公司进行跟踪分析,一个团队数量为1,不单独列出其成员计算数量。由于对上市公司出具的研报往往经分析师之手,因此,改变分析师关注(coverage)的原先以跟踪团队数量衡量指标,以上市公司的分析师研报数量定义为分析师研报关注(New-coverage)新的解释变量内容,进一步检验分析师研报关注(New-coverage)与审计意见类型(opinion)之间的关系。在此以改变解释变量衡量指标后的logit模型来验证,其中对研报关注(New-coverage)的处理与原先的coverage处理一致,即使用New-coverage包含0的样本,结果如表7所示。

表7 改变解释变量后的回归结果

由表7可以看出,审计意见类型(opinion)与新定义的解释变量分析师关注(New-coverage)之间的回归系数为0.032 4,且在1%水平上显著,说明改变解释变量的定义之后,即用上司公司被研报关注的数量作为原解释变量分析师关注的替代变量,仍旧能够验证原假设,即分析师关注(Newcoverage)越多,上市公司被出具标准审计意见的可能性越大,与上文结果一致。此外,在该表中我们可以发现,在更换了解释变量之后,其他变量与审计意见类型(opinion)的分析结果也与上文保持一致。

五、研究结论及建议

本文选取了2012—2017年沪深两市A股非金融类上市公司为研究对象,从分析师作为信息的媒介以及外部治理机制这两个角度讨论了分析师关注对审计师出具不同审计意见类型的影响。研究发现,相对于那些没有团队跟进的公司,当上市公司有分析师团队跟进时,其更能够得到标准审计意见,且分析师对上市公司的关注度越高,即团队跟进数量越多,其收到标准审计意见的概率就越大。此外,本文研究也发现,上市公司的某些财务指标也会对审计意见类型产生一定程度上的影响。

针对本文的研究结论,在此提出几点建议:

第一,会计师事务所可以加强其注册会计师与证券分析师的合作。由于注册会计师在审计时,往往会利用证券分析师发布的研报、预测评级信息等,因而若两者进行合作,审计师不仅能够提高审计质量,也能够减少审计投入,达到两者的有利互补,进而实现资源的合理配置。而如今,事务所也存在激烈竞争,若能与证券分析师这一有利第三方结合起来,配合审计工作,也能大大增强事务所的核心竞争力,提高业务水平。

第二,证券分析师的地位日益显著,其作用也逐渐显现,因此,我国应大力扶持证券分析师行业的发展,并应制定相应的法律法规,进一步规范证券分析师的行为,促使该行业的健康发展,使证券分析师充分发挥其监督作用。

——基于“关系”的视角