我国商业银行不良资产证券化定价研究

尹康玲

(南京理工大学 理学院,南京 210094)

引言

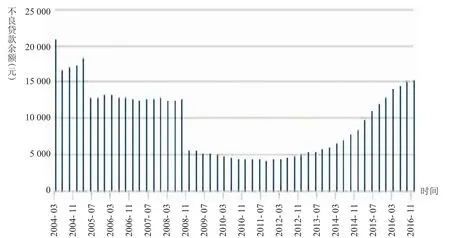

我国商业银行存在着大量不良资产,2011年四季度以来,我国商业银行整体不良贷款余额和不良贷款率进入持续上升通道,这对我国金融系统的稳定构成了较大的威胁。在企业风险频发、不良高企的大环境下,处置不良资产成为我国银行业工作的一大重点。资产证券化作为一种新型的金融工具,不同于传统的依法收贷、常规催收、核销和重组等不良资产处置方式,它能够通过证券化的方式,快速有效地将不良资产盘活,优化银行的资产结构,提高银行的资本充足率。资产证券化是近三十年来世界金融领域发展最为迅速的金融创新,也是目前国际上处置不良资产常用的手段之一。资产证券化在中国仍然属于起步阶段,2006—2008年,东方资产、信达资产、建设银行相继发行了四单不良资产支持证券。2008年由于经济危机的爆发,资产证券化被叫停,直到2016年不良资产证券化才正式重启,资产证券化有望成为化解银行业不良贷款高的重要渠道之一。

图1 2004—2016年我国商业银行不良贷款余额

一、资产证券化

(一)不良资产证券化交易结构

图2 不良资产证券化交易结构图

(二)资产证券化过程

由发起人将基础资产组成一个资产池,然后将资产池出售给特殊目的载体(SPV),由SPV以可预期现金收入为保证,经过担保机构的担保和评级机构的信用评级,向投资者发行证券、筹集资金,并将日后收到的现金偿付给投资者,从而实现发起人筹到资金、投资人取得回报的目的。

(三)资产证券化的基本原理

1.资产重组原理。资产的原始受益人在分析自身融资需求的基础上,根据需求确定资产证券化目标,然后对自己所拥有的能够产生未来现金流的信贷资产根据资产组合原理进行组合,形成一个资产池。

2.风险隔离原理。实现风险隔离取决于两个主要因素:证券化资产的真实出售和在交易结构中设立SPV。为了实现发起人和SPV真正的风险隔离,组建SPV的时候应该遵循以下原则:限定SPV的经营范围;对债务的限制;设置独立董事;不能进行并购重组;保持账户和会计的分立性;

3.信用增级原理。信用增级的目的是为了降低发行成本,提高所发行证券的信用级别,吸引更多的投资者。信用增级方式分为内部增级和外部增级。内部增级的方式有储备账户、超额抵押、优先/次级分层结构,外部增级的方式有保险、银行信用证、公司担保、现金抵押账户。

(三)不良资产证券化的运作流程

表1

二、不良资产的估值方法

经过资产管理公司、评估机构及评估行业管理部门多年来的共同努力,中国资产评估协会于2005年3月21日正式发布了《金融不良资产评估指导意见(试行)》(以下称《指导意见》),总结并规范了资产管理公司以往对不良资产估值的各种方法,建立了一套评估方法体系。《指导意见》针对不良资产评估的特殊情况,对项目评估的债务人不配合、没有评估资料的情况进行了较为妥善的处理。引入了“价值分析业务”的提法,将不良资产处置的评估业务分为价值评估和价值分析两种类型。主要的评估方法有假设清算法、现金流偿债法、交易案例比较法、专家打分法以及其他适用方法等。对于债务人或债务责任关联方主体资格存在、债务人或债务责任关联方主体配合并能够提供产权证明及近期财务状况等基本资料的项目,一般采用假设清算法和现金流偿债法;而对于债务人不配合的,一般采用交易案例比较法、专家打分法。还有一些估值方法,如信用评价法、统计分析法、综合因素分析法等。

三、不良资产支持证券的定价方法

目前,国内还没有一套完整的资产支持证券的定价模型,比较常用的资产支持证券的定价方法主要有现金流贴现法、期权调整利差法、利率二叉树法以及蒙特卡洛模拟法。

(一)静态现金流折现法

静态现金流折现法的基本公式:

其中,P表示债券价格,CFt表示债券第t期的现金流量,r表示现金流量收益率,在实际操作中,r是根据CAPM模型,运用历史数据计算得出

静态现金流折现法比较简单,计算也不复杂,但是有一定的缺陷。一方面,它只考虑了贴现率的变化,未考虑现金流的变化;另一方面,这种方法没有考虑实际的利率期限结构,未来波动的加剧将使定价结果产生的误差不断扩大。

(二)二叉树模型定价法

第五步,用无风险利率贴现得到资产包的现值Pzcb。

第六步,进而得出发行债券的数量M。

在我们定价的基本思路中,利用利率期限结构模型求出利率分布期限结构,再根据现金流折现法折现。二叉树定价模型定价法是利用我们所熟知的二叉树模型结合相应的利率波动率模拟利率结构,从而给证券定价。二叉树模型的缺陷在于无法准确地给出市场利率上升和下降的概率,会导致定价出现很大的误差。

(三)期权调整利差法(OAS)

期权调整利差法是以国库券的收益率曲线和对未来利率变化预测作为参考,用计算机仿真技术(如蒙特卡洛模拟法)模拟各种可能出现的市场利率,然后决定不同利率轨迹下未来的资产支持证券的现金流量,以模拟利率来贴现未来现金流量。该模型引入了期权调整利差的概念,使资产证券化的贴现值等于其市场价格,计算的结果实际上是成千上万次模拟计算的概率平均值。

OAS将利率的期限结构及利率的波动性较好地结合了起来,由于OAS模型中模拟了大量的利率运动轨迹,使得计算结果能够能大程度地反映真实情况,比SCFY法有了实质性的改进,是当前运用最多的定价模型。但是,OAS模型存在一定的缺陷,它具有严重的模型依赖性,用OAS模型得出的数据是一个理论上的平均值,显然与现实不符,存在很大误差。

(四)蒙特卡洛模拟法

蒙特卡罗模拟法是一种通过模拟标的资产价格的随机运动路径得到权证价值期望值的数值方法。它的基本思想是,从初始时刻的标的资产价格开始,根据假定的随机路径来模拟出大量的标的资产的到期价值,计算出每个到期价格下权证的收益,并求出均值,再以相应的市场利率贴现,就能得到这个权证的估价。

四、基于蒙特卡洛模拟的定价方法

第一步,假设市场利率服从Vasicek模型,drt=α(β-rt)dt+σdBt。

第二步,用蒙特卡洛模拟生成N条利率路径rij,i=1,2……N。

第三步,计算每一条利率路径下债券的现值Pi,i=1,2……N。

五、实证分析

(一)利率模型的参数估计

本文假设市场利率服从Vasicek模型,假设时间随时间变化,用连续时间建模,即:

drt=α(β-rt)dt+σdBt

其中,α、β、σ 是常数,B(t)是标准的维纳过程。

用最小二乘法估计出参数α、β、σ。由于不良资产支持证券的历史数据难以获得,所以用五年期企业债的发行利率替代不良资产支持证券的市场利率。参数估计结果(见表2)。

表2 利率模型参数估计表

(二)实证分析和数值模拟

假设构建的不良资产资产池金额为1亿元,预计回收率为30%,回收期T=3年。由于难以预计回收的时间和金额分布,所以假设每半年回收1次,每次回收500万元。以这个资产包的未来现金流为支持发行票面价值为100元,发行利率为4%的资产支持证券。用蒙特卡洛模拟法给资产支持证券定价。对未来现金流贴现得到:

将上式离散化,为了使结果更加准确令Δt足够小,这里取 0.01,则 t1=50,t2=100……t6=T=300,(1)式可以化为:

用蒙特卡洛模拟N=10 000次得到债券的现值:

假设无风险利率rf=2.5%,那么资产包的现值可以表示为:

总结

不良资产证券化最关键的问题就是对于不良资产支持证券的定价问题,从以上的分析研究来看,影响不良资产证券化产品定价的因素主要有市场利率以及发行的票面利率,发行时的票面利率越高,支持证券的价格就越高。当票面利率大于市场利率时,支持证券就会溢价发行,减少发行人的发行成本。所以,在对不良资产支持证券定价的过程中,必须对市场利率的波动情况做出准确的分析,才能给出支持证券的合理定价。

[1] 陈向阳.不良资产处置定价[J].研究现代金融,2006,(1):8-9.

[2]杜惠.提升不良资产价值的定价策略研究[J].金融理论与实践,2004,(8):35-37.

[3] 陈向阳.不良资产处置定价[J].研究现代金融,2006,(1):8-9.

[4]王开国,等.资产证券化论[M].上海:上海财经大学出版社,1999.

[5]李天虹,刘艳.论我国商业银行不良资产的证券化[J].财贸经济,2001,(2):50-64.