反向并购、IPO上市与债务融资成本

肖合燕

【摘 要】 文章以2007—2016年间A股市场通过反向并购和IPO实现上市的企业为研究样本,考察了反向并购上市企业与IPO上市企业的债务融资成本差异。研究发现:相比于反向并购上市,IPO上市有助于降低企业的债务融资成本;这种效应会受到产权性质的调节,即相比于民营企业,IPO上市对债务融资成本的抑制效应在国有企业样本中更显著;影响机制方面,相比于反向并购上市企业,IPO上市企业能够得到更多的标准审计意见以及拥有更高质量的财务报告,进而影响债权人的放贷决策,获取更加低廉的债务融资成本。该检验结论对市场监管部门与债权人都有重要的研究启示。

【关键词】 反向并购; IPO上市; 债务融资成本; 产权性质

【中图分类号】 F275;F832 【文献标识码】 A 【文章编号】 1004-5937(2018)23-0132-06

一、引言

反向并购(Reverse Takeover,RTO)与首次公开发行(Initial Public Offering,IPO)是资本市场间接上市的两种重要手段,二者面临的审批过程与监管要求有较大差异,客观上导致了两类上市方式可能引发不同的经济后果。一种观点认为,与反向并购相比,IPO上市的企业有着更加稳定的经营业绩与市场价值,其退市概率更低,代理问题也更少[ 1-2 ],这是因为IPO上市审核较为严格;而反向并购能够有效规避IPO监管,并达成上市目的,因而反向并购上市企业可能存在更强的投机动机,其公司治理状况本身也比较严重。另一种观点则认为,考虑到我国资本市场上市准入制度的复杂性与独特性,IPO上市可能需要更长的审批周期,极有可能导致拟上市企业错失发展良机,因此,相比于IPO上市,反向并购企业有着更高的盈余质量、创新绩效与投资效率[ 3-4 ]。应该指出的是,上述研究较少关注企业间接上市对债务融资成本的影响,这成为本文重点关注的研究内容。

“融资难、融资贵”是我国现阶段资本市场亟待解决的重大问题,如何有效降低企业的债务融资成本对于资本市场的健康发展至关重要。从现有文献来看,有关债务融资成本影响因素的文献主要集中于监管环境与企业自身特征两个方面。大量研究发现,金融生态环境、強制性内部控制制度、市场风险、公司规模、公司成长性等因素会显著影响企业的债务融资成本[ 5-7 ]。遗憾的是,迄今学术界围绕反向并购与IPO上市如何影响债务融资成本的文献并不多见。

与现有研究不同,本文尝试从反向并购与IPO上市的视角出发,理论分析与实证检验两种间接上市方式对债务融资成本的影响,并从审计意见与财务报告质量两方面探寻了具体影响机制。据此,本文以2007—2016年间A股市场中通过反向并购和IPO实现上市的企业作为研究样本,实证检验了三个问题:第一,反向并购与IPO究竟哪一种上市方式的债务融资成本更低?第二,上述效应是否会受到企业产权性质的调节?第三,具体影响机制是什么?研究发现:第一,相比于RTO上市,IPO上市有助于降低企业的债务融资成本;第二,国有产权性质能够进一步强化IPO上市对债务融资成本的抑制效应;第三,IPO上市可通过标准审计意见机制与财务报告质量机制降低债务融资成本。

二、文献综述、理论分析与研究假设

反向并购上市(RTO),又叫买壳上市,是指非上市公司通过收购上市的壳公司,再由该公司反向收购非上市公司的资产和业务,使之成为上市公司的子公司,原非上市公司的股东一般可以获得大部分上市公司的控股权,从而达到间接上市的目的。首次公开募股(IPO)是指企业第一次将其股份向公众出售、公开招股的发行方式。以上两种上市方式是实现在资本市场间接上市的重要手段。对于RTO与IPO的利弊争论,历来是学术界重点关注的议题,存在两种完全对立的观点:RTO支持观认为,IPO上市具有准入标准严苛、审核周期长的特点,常常受到政策性因素的影响,而RTO上市准入条件相对宽松,审核周期较短,逐渐成为企业寻求上市的重要方式[ 2 ];IPO支持观认为,RTO上市企业具有强烈的投机动机,其借壳上市后往往伴随更加严重的内幕交易、盈余操纵与诉讼纠纷问题[ 8 ]。从上述文献来看,有关两种上市方式的争论重点关注的是公司治理问题,而鲜有文献探讨这两种上市方式的投资者反应与债务融资成本差异问题。

如何有效缓解借贷双方的信息不对称对降低公司债务融资成本至关重要。现有文献主要从会计信息质量与债务融资成本的相关性展开研究。例如,李志军和王善平[ 9 ]以2002—2010年间深交所上市企业为研究样本,研究发现,会计信息披露质量较好的企业在货币政策趋紧时能获得更多的银行贷款,且贷款利率也更低。朱松[ 10 ]研究发现,会计信息是企业信用评级的重要信息来源,会计信息质量得到了债券市场参与者的认可,会计信息质量越高,评级机构给予的企业信用评级越高,债券投资者要求的投资回报越低,此时债券融资成本越低。杨昌辉和张可莉[ 11 ]研究发现,利率市场化与民营企业债务融资成本显著负相关,会计稳健性与民营企业债务融资成本显著正相关,并且会计稳健性的提高能够缓解利率市场化程度提高带来的债务融资成本的增加。Lummer and Mcconnel[ 12 ]研究发现,资本市场对贷款续新公告有显著的正向反应,并且这种正向反应仅在会计信息质量较高的企业中显著。

相比于反向并购方式,IPO可通过两大机制抑制债务融资成本:第一,标准审计意见机制,大量研究表明,通过反向并购实现上市的企业属于“不良企业”,在完成借壳上市后,其各项财务特征趋于不确定性,表现为更高的企业风险水平、更差的内部控制状况以及更复杂的经营业务[ 1 ],这些因素都会导致审计师出具更多的非标审计意见,进而影响债权投资人的放贷决策,并制定更高的债权融资成本;第二,财务报告质量机制,财务报告质量机制主要通过两条途径影响企业债务融资成本,一是直接途径,即相比于RTO上市企业,IPO上市企业有着更高的财务信息质量,进而降低债权投资者的信息风险,二是间接途径,即相比于RTO上市企业,IPO上市企业的监管更严格,其信息披露要求更多,这有助于降低企业与债权投资者的信息不对称程度,缓解企业的代理冲突,进而降低公司的经营风险,而信息风险与经营风险是债权投资资本回报率的关键影响因素。大量实证研究也证实了上述论述。例如Kimberly等[ 13 ]研究发现,通过反向并购实现上市的企业往往有着更高的破产率,其经营业绩波动也较大,这是因为拟上市企业在反向并购前需要花费高昂的成本购买壳企业,这会给它们带来沉重的资金负担,影响企业的后续发展。Baker等[ 14 ]研究发现,相比于IPO企业,反向并购企业的内部控制缺陷更多,其信息不透明程度更高,这会增加投资收益的不确定,致使投资者索要更高的资本回报率。因此,相比于RTO上市企业,IPO上市企业能够得到更多的标准审计意见以及拥有更高质量的财务报告,进而影响债权人的放贷决策,获取更加低廉的债务融资成本。综合上述分析,本文提出研究假设:

H1:相比于反向并购上市,IPO上市有助于降低企业的债务融资成本。

不同产权性质企业的债务融资成本可能有所差异。大量研究表明,国有企业能够以更加低廉的成本获取债务融资:首先,股权融资优势理论认为,政府隐性担保有助于国有企业获得债务融资优势,即国有企业即便在无法支付债务利息时,其偏离目标负债率的程度也会远远低于民营企业。其次,国有企业是国民经济发展的中坚力量,出于企业风险控制、官员升迁机会或者满足监管部门的要求,国有企业高管有着更加强烈的动机降低债务融资成本,加强企业项目投资。因此,本文认为,IPO上市对债务融资成本的抑制效应可能在国有企业中更加明显。综合上述分析,本文提出研究假设:

H2:在其他条件一定的情况下,IPO上市对债务融资成本的抑制效应在国有企业中更显著。

三、研究设计

(一)数据来源与样本选取

本文以2007—2016年间A股市场中进行反向并购(RTO上市)和首次公开募股(IPO上市)的企业作为初始研究样本。其中,RTO上市数据来自CSMAR的并购重组数据库,并通过手工翻阅公司公告和巨潮资讯网的重大资产重组交易方案,搜集到被认定为反向并购的上市企业;IPO上市数据来自Wind数据库,如果拟上市企业通过发审委审核,则被认定为IPO上市企业。本文执行了以下筛选程序:剔除金融类、保险类企业;剔除财务数据缺失的企业。经过以上处理,最终得到1 348个观测值。此外,本文使用的财务数据来自CSMAR数据库。同时,为消除极端值影响,本文对连续变量进行1%上下的Winsorize处理。

(二)变量定义与研究设计

为检验研究假设H1,本文设定了如下回归模型:

其中,D_cost为因变量,表示债务融资成本,借鉴蒋琰[ 15 ]的方法,D_cost=利息支出/长期负債与短期负债之和。RTO_IPO为自变量,如果企业通过IPO上市,取值为1,如果通过反向并购方式实现上市,取值为0。?茁1是本文关注的系数,如果?茁1显著为负,表明相比于反向并购上市,IPO上市有助于降低企业的债务融资成本,研究假设H1得到证实。

为检验研究假设H2,本文设定了如下模型:

其中,SOE为虚拟变量,若为国有企业,取值为1,否则为0。交乘项RTO_IPO*SOE的?茁3是本文关注的系数,如果?茁3显著为正,表明相比于民营企业,通过IPO方式上市的国有企业能够获得更低的债务融资成本。

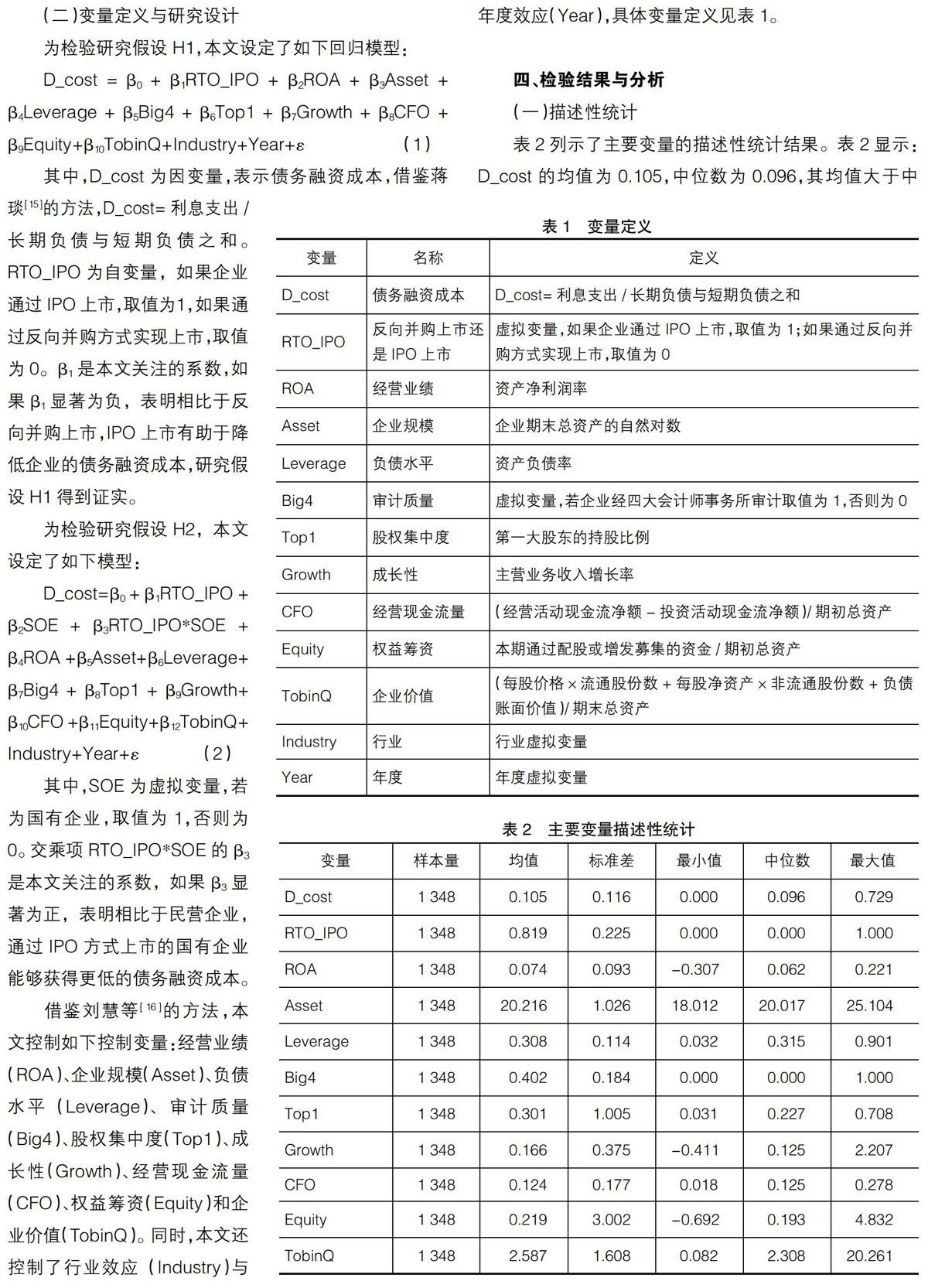

借鉴刘慧等[ 16 ]的方法,本文控制如下控制变量:经营业绩(ROA)、企业规模(Asset)、负债水平(Leverage)、审计质量(Big4)、股权集中度(Top1)、成长性(Growth)、经营现金流量(CFO)、权益筹资(Equity)和企业价值(TobinQ)。同时,本文还控制了行业效应(Industry)与年度效应(Year),具体变量定义见表1。

四、检验结果与分析

(一)描述性统计

表2列示了主要变量的描述性统计结果。表2显示:D_cost的均值为0.105,中位数为0.096,其均值大于中位数,意味着我国RTO与IPO上市企业的债务融资成本分布呈现出右偏趋势;同时最小值为0,最大值为0.729,标准差为0.116,表明不同样本间债务融资成本存在较大差异。RTO_IPO的均值为0.819,表明全样本中有81.9%的企业通过IPO方式实现上市,有18.1%的企业通过反向并购方式实现上市。控制变量方面,Asset、Top1、Equity与TobinQ的均值较大,表明样本的企业规模、股权集中度、权益筹资与企业价值的差异较大。Big4的均值为0.402,表明有40.2%的企业聘请四大会计师事务所进行年报审计。

(二)检验结果分析

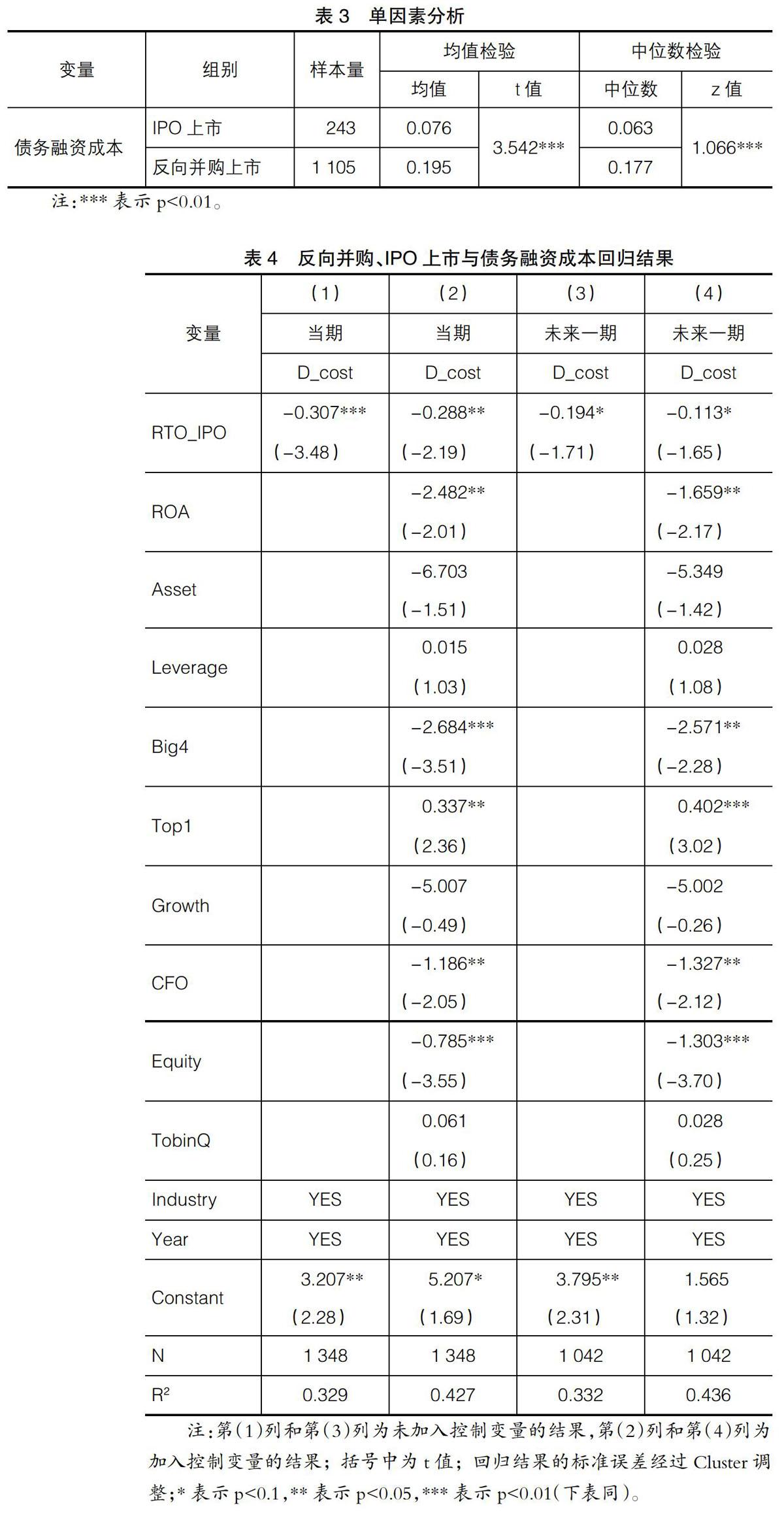

表3为反向并购上市企业与IPO上市企业的单变量分析结果。结果显示,在IPO上市的样本组中债务融资成本均值远低于反向并购上市样本组,其差异通过t检验,在1%水平上显著。同样,在IPO上市的样本组中债务融资成本的中位数远低于反向并购上市样本组,其差异通过z检验,在1%水平上显著。上述结果初步证实了研究假设,即相比于RTO上市,IPO上市企业能够获得更加低廉的债务融资成本。

表4为反向并购、IPO上市与债务融资成本的回归结果。其中,第(1)列和第(3)列分别报告的是未加入控制变量的当期和未来一期的检验结果,第(2)列和第(4)列分别报告的是加入控制变量的当期和未来一期的检验结果。结果显示:首先,如果将当期D_cost作为因变量,在不考虑控制变量的情况下,RTO_IPO与D_cost的相关系数为-0.307,t值为-3.48,在1%的水平上显著为负;在考虑控制变量的情况下,RTO_IPO与D_cost的相关系数为-0.288,t值为-2.19,在5%的水平上显著为负,表明相比于RTO上市,IPO上市有助于降低企业的当期债务融资成本,支持研究假设H1。其次,如果将未来一期D_cost作为因变量,在不考虑控制变量的情况下,RTO_IPO与D_cost的相关系数为-0.194,t值为-1.71,在10%的水平上显著为负;在考虑控制变量的情况下,RTO_IPO与D_cost的相关系数为-0.113,t值为-1.65,在10%的水平上显著为负,表明相比于RTO上市,IPO上市有助于降低企业的未来一期债务融资成本,支持研究假设H1。

上文已证实,相比于RTO上市,IPO上市有助于降低企业的债务融资成本,这里进一步分析上述结果是否会因产权性质差异而有所不同。表5的第(1)列报告了检验结果。笔者发现,RTO_IPO*SOE与D_cost的相关系数为-0.025,且在10%的水平上显著为负,表明国有产权性质能够进一步强化IPO上市对债务融资成本的抑制效应。

(三)稳健性检验

为确保研究结论的稳健性,本文进行了如下稳健性测试,限于篇幅没有报告检验结果。第一,参照郑军等[ 17 ]的方法,本文还设定了两个指标替换债务融资成本,即财务费用/期末总负债、(利息支出+手续费支出+其他财务费用)/期末总负债,再次代入模型(1)中,检验结果没有变化。第二,本文的研究结论可能受到反向因果的影响,鉴于此,本文对反向并购上市企业与IPO上市企业进行倾向得分匹配(PSM)处理,特征变量为本文的控制变量,再进行Probit回归,并将评分值作为得分,以最近邻匹配的方法进行1:1匹配,然后代入模型(1)进行回归检验,研究结论并没有改变。第三,本文对模型(1)中检验结果的标准误差进行了White异方差调整,回归结果没有发生变化。第四,考虑到D_cost指标均为正数,符合截尾数据特征,因此,本文使用Tobit模型进行回归检验,检验结果依然没有发生变化。

五、进一步分析

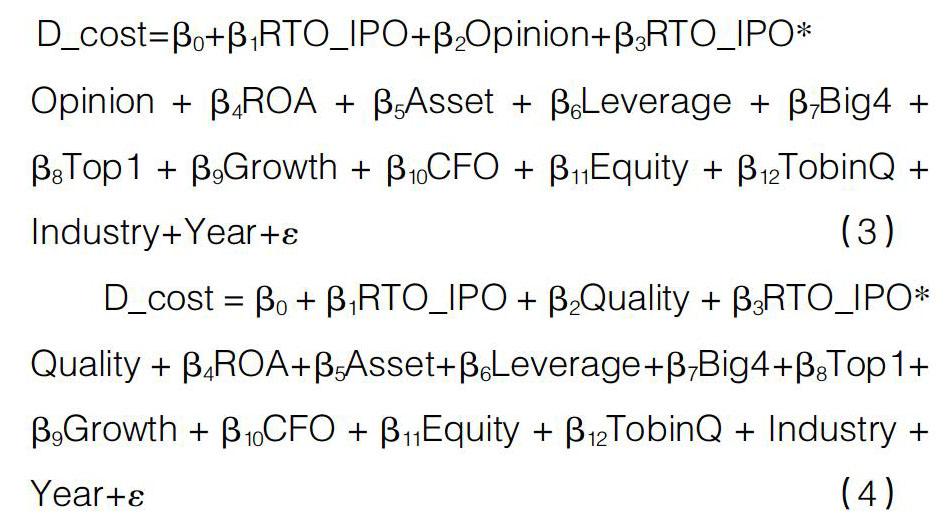

在理论分析部分,本文提出了两个影响机制:标准审计意见与财务报告质量,即相比于RTO上市企业,IPO上市企业能够得到更多的标准审计意见以及拥有更高质量的财务报告,进而影响债权人的放贷决策,获取更加低廉的债务融资成本。为检验这两个影响机制,本文构建了如下模型:

模型(3)与模型(4)分别用于检验标准审计意见机制与财务报告质量机制。Opinion为虚拟变量,若企业获得标准审计意见,取值为1,否则为0。Quality表示财务报告质量,借鉴Dechow等[ 18 ]的方法,本文使用修正Jones模型的残差绝对值进行估计。本文预期,RTO_IPO*Opinion的相关系数与RTO_IPO*Quality的相关系数均显著为负。

表5的第(2)列和第(3)列分别报告了标准审计意见机制与财务报告质量机制的检验结果。笔者发现,RTO_IPO*Opinion与D_cost的相关系数为-0.611,且在10%的水平上显著为负;RTO_IPO*Quality与D_cost的相关系数为-1.006,且在1%的水平上显著为负,表明IPO上市可通过标准审计意见机制与财务报告质量机制降低债务融资成本。

六、结论与启示

本文以2007—2016年间A股市场中通过反向并购和IPO实现上市的企业作为研究样本,实证检验了三个问题:第一,反向并购与IPO究竟哪一种上市方式的债务融资成本更低?第二,上述效应是否会受到企业产权性质的调节?第三,具体影响机制是什么?研究发现:首先,相比于RTO上市,IPO上市有助于降低企业的债务融资成本;其次,国有产权性质能够进一步强化IPO上市对债务融资成本的抑制效应;最后,IPO上市可通过标准审计意见机制与财务报告质量机制降低债务融资成本。

本文的研究启示:第一,对于市场监管部门,IPO为企业注入了资金活力,而RTO有可能会加重企业的融资约束,因此,监管部门应进一步加强上市监管,在完善的制度保障下,引导企业慎重选择合适的上市方式;第二,对于投资者,反向并购上市企业与IPO上市企业在审计质量与财务报告质量方面均存在明显差异,这提醒债权人应对企业的上市风险有更加理性的判断,合理安排投资组合,降低债权投资风险。

【参考文献】

[1] ADJEI F,CYREE K B,WALKER M M. The determinants and survival of reverse mergers versus IPOs[J].Journal of Economics and Finance,2008(4):177-193.

[2] BROWN P,FERGUSON A,LAM P.Choice between alternative routes to go public:backdoor listing versus IPOs [M].Handbook of Research on IPOs,2013.

[3] 李井林,刘淑莲,杨超.公司为什么要上市:并购扩张抑或内部投资?[J].云南财经大学学报,2013(1):24-33.

[4] 吴先明.我国企业知识寻求型海外并购与创新绩效[J].管理工程学报,2016,30(3):54-62.

[5] 魏志华,王贞洁,吴育辉,等.金融生态环境、审计意见与债务融资成本[J].审计研究,2012(3):98-105.

[6] 林钟高,丁茂桓.内部控制缺陷及其修复对企业债务融资成本的影响:基于内部控制监管制度变迁视角的实证研究[J].会计研究,2017(4):73-80.

[7] MINNIS M. The value of financial statement verification in debt financing:evidence from private U.S. firms[J]. Journal of Accounting Research,2011,49(2):507-528.

[8] 邵新建,贾中正,赵映雪,等.借壳上市、内幕交易与股价异动:基于ST类公司的研究[J].金融研究,2014(5):126-142.

[9] 李志軍,王善平.货币政策、信息披露质量与公司债务融资[J].会计研究,2011(10):56-62.

[10] 朱松.债券市场参与者关注会计信息质量吗[J].南开管理评论,2013,16(3):16-25.

[11] 杨昌辉,张可莉.民营企业债务融资成本研究:基于利率市场化和会计稳健性双重视角[J].中国管理科学,2016(S1):405-412.

[12] LUMMER B S,MCCONNEL J. Further evidence on the bank lending process and the market response to bank loan agreements[J]. Journal of Financial Economics,2013,25(1):99-122.

[13] KIMBERLY C, JAIN R,ROSENTHAL L. Alternatives for going public:evidence from reverse takeovers,self-underwritten IP0s,and traditional IPOs[D].Hyderabad India: Indian School of Business,2005.

[14] BAKER R,BIDDLE G,LOWRY M,et al. Evidence regarding the internal controls of Chinese U.S.-listed firms[R].Working Paper,2015.

[15] 蒋琰.权益成本、债务成本与公司治理:影响差异性研究[J].管理世界,2009(11):144-155.

[16] 刘慧,张俊瑞,周键.诉讼风险、法律环境与企业债务融资成本[J].南开管理评论,2016,19(5):16-27.

[17] 郑军,林钟高,彭琳.货币政策、内部控制质量与债务融资成本[J].当代财经,2013(9):118-128.

[18] DECEHOW P,MSIOAN R,GSWEENEY A P. Detecting earnings management[J].Accounting Review,1995,70(2):193-225.