小微企业税收筹划

吕宜芳+常付华

[提要] 近年来,财政部、国家税务总局对符合一定条件的小微企业出台一系列优惠政策,在一定程度上缓解小微企业融资困难现状,并减少其一定的税收负担。这些政策的发布,体现了国家支持小微企业发展的决心,同时新促进法将部分税收优惠上升为法律。新版《中小企业促进法》的颁布也将在一定程度上减轻小微企业的税收负担。因此,小微企业及时了解和运用这些优惠政策,积极进行税务筹划,将对企业发展起到积极作用。

关键词:小微企业;税收筹划;增值税;企业所得税

中图分类号:F23 文献标识码:A

收录日期:2017年11月7日

目前,我国小微企业数量已经超过7,300万户,其税负在总盈利中所占的份额越来越大,那么对优惠政策的研读和运用就显得尤为重要。鉴于增值税和企业所得税在小微企业中占其税收负担比重较大,在此主要介绍这两种税的一些筹划方法。

一、增值税税收筹划

(一)小微企业增值税优惠政策。为进一步加大对小微企业的支持,财税[2014]71号发布自2014年10月1日至2015年12月31日,对在2万元≤月销售额≤3万元这一区间的增值税小规模纳税人可以免征增值税。财税[2015]96号要求把财税[2014]71号规定的增值税政策继续执行至2017年12月31日。财税[2017]76号又继续顺延至2020年12月31日。

(二)例题解析

例题1:假如翔宇企业位于市区,为增值税小规模纳税人,按季度缴纳增值税,2017年2季度销售商品,取得销售收入90,120元。

(1)未税务筹划:应交增值税=90120×3%=2703.6(元)

城建税和两个教育费附加税=2703.6×(7%+3%+2%)≈324.43(元)

利润=90120-324.432≈89795.57(元)

(2)进行税务筹划:当商品降价120元时可以享受免征增值税。同时城建税等也就不用缴纳,企业利润(在不考虑其他费用的情况下)为90,000元,相比之下,节约204.43元。

以上计算表明:企业在销售商品时,如果金额接近税收优惠,则应充分利用相应的税收优惠政策,合理筹划。

例题2:智德陶瓷有限公司为增值税小规模纳税人,按月缴纳增值税,2017年3月销售一批陶瓷给客户,开具增值税普通发票金额为52,530元。

(1)未采用分期收款方式:52,530元换算为不含税51,000元,超过了3万元税收优惠标准,需要缴纳增值税51000×3%=1530(元)。

(2)采用分期收款方式:与客户进行有效沟通,采取3月份收回2.55万元,待4月份收回余下部分,从而免缴增值税。

例题3:宝睐公司是小规模纳税人,主要从事运输服务和装卸搬运业务。2017年2月发生如下业务:取得销售收入共4.7万元(不含税),其中装卸搬运服务收入2.5万元,运输服务收入2.2万元。

(1)未分别核算:由于税率不同,如果宝睐公司未分别核算这两笔业务,销售额4.7万元超出3万元,无法享受到优惠,并且在征税时还要从高适用11%的税率进行纳税。需缴纳增值税47000×11%=5170(元)。

(2)分别核算:由于两笔收入均在3万元以内,因此无需缴纳增值税。

二、企业所得税税收筹划

(一)小微企业所得税优惠政策。关于扩大小型微利企业所得税优惠政策范围的通知财税[2017]43号指出,自2017年1月1日至2019年12月31日,将小型微利企业年应纳税所得额增加到了现在的50万元,对年应纳税所得额小于等于50万元的小型微利企业则采用双优惠政策。小型微利企业从2010年到2017年以来的优惠政策信息整理如表1所示。(表1)

这次政策调整对年应纳税所得额在30万元~50万元的小型微利企业有很大的好处,但对年应纳税所得额在30万元以下的企业则影响不大。稅负的降低有利于小型微利企业更好的发展。

(二)例题解析

例题1:假设A居民企业是工业型企业,2017年应纳税所得额为48万元,员工人数为84人,总资产为2,000万元。那么2017年,A企业的企业所得税相比2017年6月6日新政策没出台之前可以少缴多少税款?(假定不存在其他的调整事项)

(1)未筹划方案:通过人数和资产总额等,我们可以判断该居民企业是属于小型微利企业的,按照2015年10月份开始实施的所得税政策,计算如下:应缴纳企业所得税=48×25%=12(万元)。

(2)筹划方案:按照2017年6月6日公布的新政策,由于48万元未达到50万元,因此该企业是可以享受小型微利企业的所得税优惠政策,计算如下:应纳企业所得税=48×50%×20%=4.8(万元)。

减税金额为:12-4.8=7.2(万元)

我们可以看到运用新政策后是之前税负的40%,下降了一半多。减税效果对于在30万元到50万元之间的小型微利企业是很明显的。

例题2:某居民企业实行查账征收方式征收企业所得税,2017年应纳税所得额为53万元,职工人员工资4万元。

(1)未筹划方案:由于53万元大于50万元,因此不适用最新的优惠政策,2017年的企业所得税为:53×25%=13.25(万元)。

(2)筹划方案:在此企业能够采用加计扣除的方式,例如可以采用安置残疾人员对其支出工钱(加计100%扣除),即53-4=49(万元),2017年的企业所得税为49×50%×20%=4.9(万元)。

减税金额=13.25-4.9=8.35(万元)

例题3:Z企业依照查账征收形式来交企业所得税,该企业2017年除了12月份以外应纳税所得额为45万元,然而Z企业12月的应纳税所得额为6万元,因此全年共计51万元。

(1)未筹划方案:51×25%=12.75(万元)。

(2)筹划方案:12月份收入的加入导致高于50万元,因此在12月份可以采取分期收款的方式。12月份收回3万元,那么本年度应纳税所得额即45+3=48(万元),剩余3万元到下一年度。计算如下:本年度48×50%×20%=4.8(万元)。

减税金额=12.75-4.8=7.95(万元)

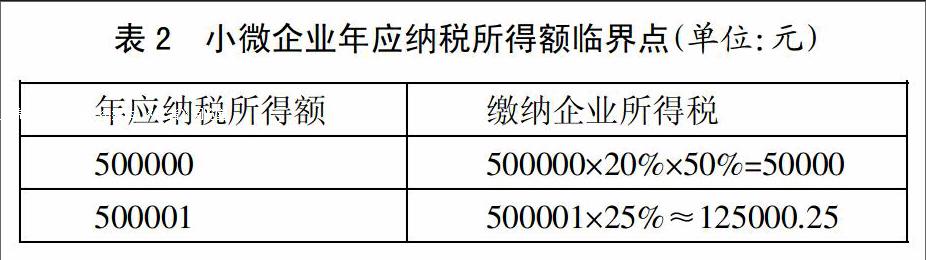

(三)临界点计算。经测算可以得出:小微企业年应纳税所得额多1元钱时,企业所得税就要多缴纳大约75,000.25元。(表2)

三、结语

在党的十九大中指出,要深化税收制度改革,健全地方税体系。在这一情势下,企业税收筹划将发生积极的变化。小微企业财务人员要认真研究陆续出台的各种税收优惠政策,对这些变化及时了解,在年末前,根据企业自身发展战略,做出有利的税收筹划方案,增强税收筹划能力和纳税意识,合理降低企业税负,提升企业利润,更好地为国民经济发展做贡献。

主要参考文献:

[1]财政部国家税务总局.关于扩大小型微利企业所得税优惠政策范围的通知(财税[2017]43号)[Z].2017.6.6.

[2]中国注册会计师协会.税法[M].北京:中国财政经济出版社,2017.

[3]乔信哲.小微企业税收负担的主要影响因素分析[D].浙江财经大学,2017.

[4]徐伟丽,陈莎,陈德英,马俊云,李小林.结构性减税背景下小微企业税收筹划路径探究[J].商业会计,2017.3.

[5]赵洋,杜晓伟,方孙阳.小微企业所得税税务筹划方法探析[J].经营管理者,2017.11.3.