小额贷款公司成本效率和利润效率实证研究

——基于131家样本公司的省际面板数据

万 宇 涛, 杨 虎 锋, 杨 立 社

(西北农林科技大学 经济管理学院, 陕西 杨凌 712100)

小额贷款公司成本效率和利润效率实证研究

——基于131家样本公司的省际面板数据

万 宇 涛, 杨 虎 锋, 杨 立 社

(西北农林科技大学 经济管理学院, 陕西 杨凌 712100)

文章以全国131家小额贷款公司2011~2014年的面板数据对象,采用随机前沿方法测算了小额贷款公司的成本效率和利润效率及其影响因素,研究结论显示:(1)我国小额贷款公司的成本效率和利润效率水平较低,平均水平分别为53.13%和47.33%;(2)东部地区小额贷款公司的成本效率和利润效率水平均为最高,西部地区次之,中部地区最低;(3)非效率的影响因素结果表明:贷款笔数、涉农贷款比例、权益资产比与成本效率呈现负相关关系,贷款资产比与成本效率呈现正相关关系;而贷款笔数、权益资产比与利润效率呈现负相关关系;涉农贷款比例、贷款资产比与利润效率呈现正相关关系。

小额贷款公司;成本效率;利润效率;随机前沿分析

一、引 言

为了构建多元化的竞争性金融市场,解决长期以来的“三农”融资难、融资贵问题,我国自2005年开始在山西、四川、陕西、贵州、内蒙古5省区各选取一个区县进行小额贷款公司试点工作。2008 年5月,中国人民银行、银监会正式发布了《关于小额贷款公司试点的指导意见》,在政策法规上进一步明确了小额贷款公司的设立条件、市场定位、监管措施等内容,此后,小额贷款公司在全国各地如雨后春笋般快速发展。根据中国人民银行的统计数据,截止到2016年3月31日,全国共有小额贷款公司8867家,从业人员116 365人,实收资本8425.4亿元,贷款余额达到9380.1亿元[1],小额贷款公司已经成为了我国小微金融发展的重要代表。

作为现代金融体系的重要组成部分,小额贷款公司不仅面临着来自于各类金融机构的竞争压力,还面临着贷款回收风险以及内部治理风险的压力,加之近几年我国经济增长趋缓,不确定的宏观经济条件使得贷款人面临的经营风险进一步上升。因此,在“内忧外患”的现实背景下,小额贷款公司只有更加注重自身经营效率的提高,才能保证自身的核心竞争力和可持续性发展,实现特定投入的产出最大化。

成本效率是指当市场环境相同、产出相同的情况下,企业的实际真实成本对前沿有效最优成本水平的接近程度。利润效率衡量了企业创造利润的能力,反映了实际利润接近最优前沿利润的程度,是保证小额贷款公司实现财务可持续的前提。成本效率和利润效率不仅考虑了投入与产出之间的技术效率,还考虑了投入要素和价格因素的配置效率,反映了小额贷款公司在特定的投入产出基础上实现成本最小化与利润最大化的能力。

国内有关小额贷款公司效率方面的研究有:卢亚娟、孟德锋以每万元贷款成本作为成本效率的代理指标,研究发现平均贷款额度与贷款成本呈U型关系[2];刘志友、孟德锋、杨爱军以江苏省56家小额贷款公司为例,采用SFA方法分析了金融发展、支农目标以及融资结构对微型金融机构成本效率的影响机制及其效果[3];杨虎锋、何广文采用DEA方法对中国42家小额贷款公司的生产效率进行研究,发现整体效率水平较高,且地区差异不明显,低效率的主要原因是纯技术效率低[4];游龙、罗剑朝使用陕西省34家小额贷款公司的调研数据,运用DEA-Tobit模型对小额贷款公司的综合效率及其影响因素进行实证分析,发现样本公司的整体效率不高,规模效率是决定综合效率的关键[5];董晓林、高瑾运用含有非期望产出的DEA-Tobit模型测算了江苏省227家小额贷款公司的运营效率及其影响因素,发现小额贷款公司存在规模效应,个体间的运营效率水平存在较大差异[6]。综上所述,国内对小额贷款公司效率进行实证研究采用的样本多是部分省区的截面数据,且大多采用非参数法的DEA方法进行技术效率的研究,针对小额贷款公司成本效率和利润效率的研究较少。本文采用参数法的随机前沿法(SFA)测算小额贷款公司的成本效率和利润效率及其影响因素,不仅能够排除随机误差的影响,也考虑了价格与时序因素的作用,更加贴近小额贷款公司的实际情况,找到影响其效率的因素。

本文将在以下方面拓展现有研究:(1)使用来自全国多个地区的131家小额贷款公司2011~2014年的面板数据进行成本效率和利润效率的测算,发挥面板数据样本信息量大、估计结果更具代表性的优势;(2)采用参数法的随机前沿方法,可以排除随机误差因素的影响;(3)借鉴Battese和Coelli提出的“一步法”模型,克服了先估计出效率值再进行影响因素分析的“两步法”带来估计结果不一致的问题,并结合包容性更强的超越对数函数进行效率研究[7]。

二、研究设计

1.研究方法

关于成本效率和利润效率的测度方法,目前主要采用前沿效率测度的参数法与非参数法。参数法需要预先确定函数关系式,实质是使用多元统计分析方法确定前沿函数中的未知参数。根据前沿函数中非效率项分布的假设不同,参数法可分为随机前沿分析法(SFA)、自由分布法(DFA)以及厚边界分析法(TFA)。参数法考虑了随机误差的影响,计算出的效率值离散度较小。非参数法无需事先指定函数形式,避免了函数设定的误差,对样本量的要求不大。但非参数方法忽略了价格对前沿效率的影响,只能测算投入过多或产出太少的技术效率,无法说明配置效率的影响[8]。常见的非参数法是数据包络分析法(DEA)。

由于不同地区不同规模的小额贷款公司经营过程存在着不可观测的随机误差,并且为了考察价格因素和时序变化对成本效率和利润效率的影响,本文采取参数法中的随机前沿分析法(SFA)分析样本小额贷款公司的成本效率和利润效率。

根据Aigner、Lovell 和 Schmidt、Meeusen和VandenBroeck[9-10]分别提出的随机前沿分析模型,可以得到随机前沿成本函数模型:

lnTCit=lnTC(Yit,Pit;β)+εit;εit=vit+uit

随机前沿利润函数模型:

lnTPit=lnTP(Yit,Pit;β)+εit;εit=vit-uit

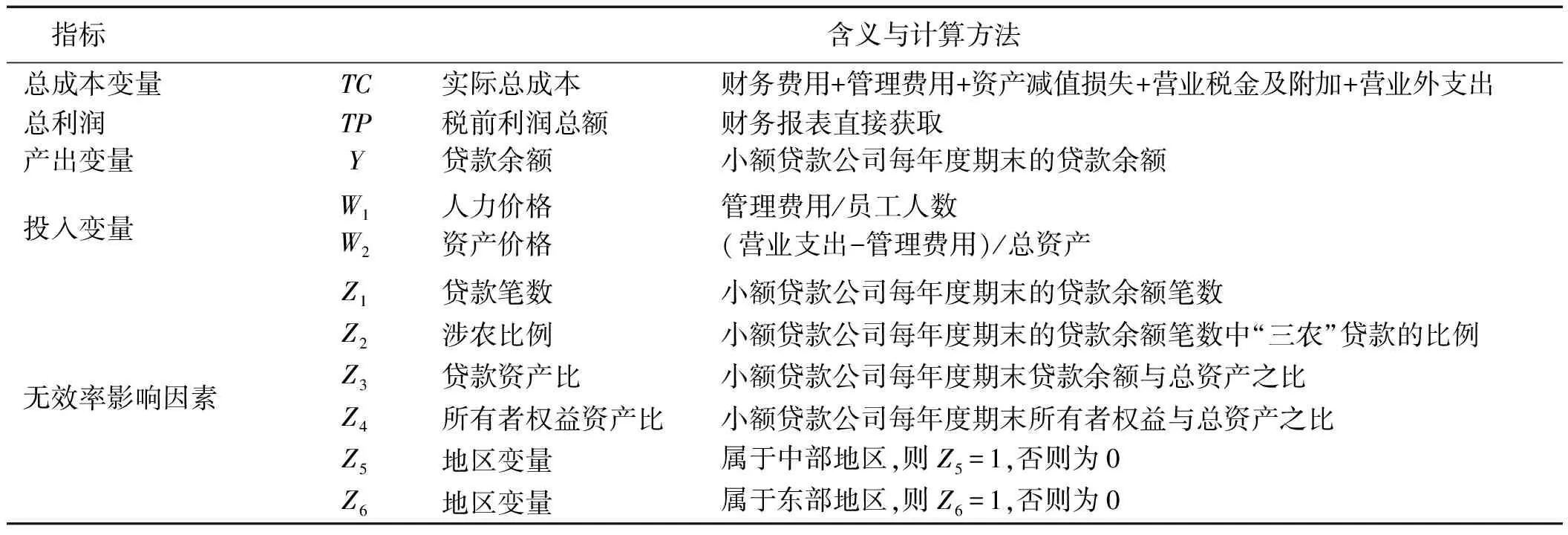

2.变量的选取

对小额贷款公司的成本效率和利润效率进行估计前,首先要确定评价体系的投入价格指标和产出指标。由于小额贷款公司作为一种“只贷不存”的微型金融机构,只能使用自有资金发放贷款和日常经营,而总资产、公司员工是小额贷款公司最主要的投入要素,因此,本文选取资产价格和人力价格作为投入价格,选取贷款余额作为产出变量,以小额贷款公司的营业支出作为总成本变量,税前利润总额作为利润变量。由于没有完整的职工薪酬数据,本文采用管理费用除以员工数量作为人力资本价格;采用营业支出与管理费用之差再除以总资产表示资产价格;其中,营业支出为财务费用、管理费用、资产减值损失、营业税金及附加、营业外支出的总和。

本文选取的小额贷款公司成本效率和利润效率的影响因素有:

(1)贷款笔数:即衡量小额贷款公司的业务发展规模,反映发挥社会绩效的广度对成本效率和利润效率的影响作用。

(2)涉农比例:即涉农贷款笔数占总贷款笔数的比例,反映了小额贷款公司的支农深度。

(3)贷款资产比:即每期贷款余额与总资产之比,反映了小额贷款公司的资产运用能力。

(4)权益资产比:即小额贷款公司的所有者权益与资产之比,反映了所有者的经营控制能力与风险抵御能力。

(5)地区虚拟变量:由于不同地区的经济发展水平、人文社会环境等都对小额贷款公司的成本效率和利润效率存在着不可观测的影响作用。因此需要设定地区虚拟变量以识别不同地区间的效率差异。

按照通常的划分方法,将我国划分为东部、中部、西部3大区域。其中,东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、广西、海南12个省市;中部地区包括山西、内蒙古、吉林、黑龙江、安徽、江西、河南、湖北、湖南9个省区;西部地区包括重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆10个省区。以西部地区作为参考指标,当小额贷款公司位于中部时,Z5=1,其他为0;位于东部地区时,Z6=1,其他为0。

综上,本文分别选取小额贷款公司的营业支出、税前利润总额作为总成本指标和利润指标;人力价格、资产价格作为投入价格变量;选取贷款余额作为产出变量;成本无效率的影响因素有:贷款余额笔数、贷款余额涉农比例、贷款资产比、所有者权益资产比、地区虚拟变量。变量说明如表1所示:

表1 成本效率与利润效率评价指标体系

3.成本函数和利润函数的确定

目前,常用的随机前沿分析函数形式有柯布-道格拉斯函数(C-D)和超越对数函数(Translog)。超越对数函数最早由Christensen 等提出,反映投入产出指标间的交互影响,允许投入要素间的替代弹性可变,并且考虑到小额贷款公司的可变规模收益,本研究使用Translog成本函数和利润函数。

根据上文构建的效率评价指标体系,本文借鉴Battese和Coelli[8]的“一步法”模型,构建如下的随机前沿成本函数模型和利润函数模型:

按照本次水利普查的范围定义,灌区调查对象名录表Q302表中的灌区名称除非为单纯的地下水灌区,灌区的名称应该出现在表Q701(灌区)中,并且灌溉面积应相同。利用VLOOKUP函数表以Q302的灌区名称为参数在Q701表中查找“灌区有效灌溉面积”,如果结果显示为“#N/A”即表示该灌区在表Q701中找不到或者名称不一致,需要复核两表的一致性。

为了保证投入要素价格变量的线性齐性以及交叉系数的对称性,模型参数要满足以下的约束条件:

本文选取最后一种投入要素价格对实际成本、利润总额和其他投入价格进行标准化处理,又由于小额贷款公司属于规模收益可变,为了消除规模差异与异方差的影响,将总成本和产出除以总资产进行调整。将上述约束条件带入原式中化简得:

成本与利润非效率的影响因素方程为:

u=φ0+φ1z1+φ2z2+φ3z3+φ4z4+φ5z5+φ6z6+ε

u为无效率项,z1表示贷款笔数,z2表示涉农贷款比例,z3表示贷款资产比,z4表示权益资产比,z5表示中部地区虚拟变量,z6表示东部地区虚拟变量,ε为随机误差项。

使用效率分析的Frontier4.1软件,运用极大似然法,估计上式待估参数,则成本效率和利润效率可以表示为:

其中,TC*表示第i家小额贷款公司的理论最小成本水平;TC表示第i家小额贷款公司的实际成本水平;CE越接近于1,说明成本效率越高;CE越接近0,说明成本效率越低,存在成本非效率情况。

TP*表示第i家小额贷款公司的最大利润水平;TP表示第i家小额贷款公司的实际利润水平;PE越接近于1,说明利润效率越高;PE越接近0,说明利润效率越低。

需要说明的是,使用Frontier4.1计算出的是成本非效率值exp(uit),取值范围是(1,+∞],该数值越大,表明无效率程度越大。而成本效率值是exp(uit),是成本无效率值的倒数,取值范围是[0,1],成本效率值越高,说明样本公司的经营越有效率。

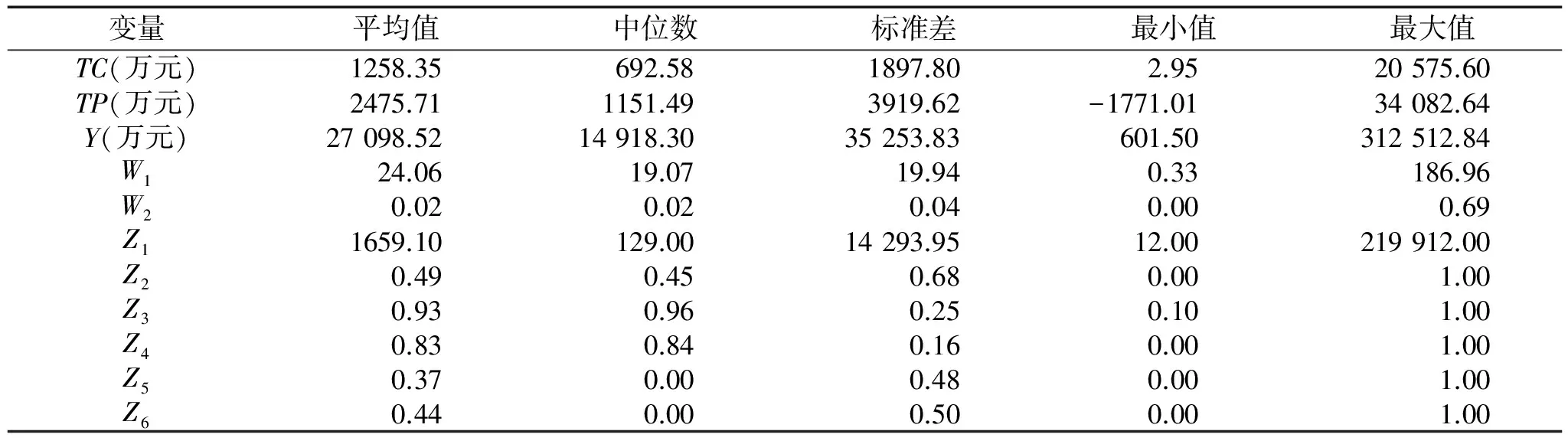

4.数据来源与描述性统计分析

本文的研究数据来源于2011~2015年中国小微金融研究院对全国范围内部分小额贷款公司的持续跟踪调查。根据研究指标需要,筛选出其中在2011年以前成立,且2011~2014年数据完整的131家小额贷款公司,这些公司有关经营数据构成平衡面板数据,其中,东部地区57家,中部地区49家,西部地区25家。变量的描述性统计如表2所示:

表2 变量的描述性统计

三、实证结果与分析

1.模型系数的估计结果

采用Frontier4.1软件对本文的随机前沿成本函数和利润函数进行估计,结果见表3。

通过表3的模型实证结果可知,成本效率模型和利润效率模型中大部分变量的系数在1%、5%的统计水平上是显著的,变差率指标分别是γ1=0.982和γ2=0.998,并且在1%的统计水平上显著,说明成本前沿模型和利润前沿模型中总误差的98.2%和99.8%来自于成本非效率和利润非效率误差,随机误差的占比很小。单边似然比检验统计量LR=213.306和693.932均在1%的统计水平上显著,因此,拒绝γ=0的原假设,认为建立随机前沿成本函数和利润函数是合适的。

2.非效率影响因素的估计结果及分析

由表3无效率影响因素的实证结果可知:贷款笔数与小额贷款公司的成本非效率在1%的水平上呈显著正相关,但影响程度很小,与成本效率负相关;贷款涉农比例与成本非效率在5%统计水平上显著正相关,与成本效率负相关,涉农比例每提高1%,成本效率降低0.107%,说明涉农贷款越多,越不利于小额贷款公司的成本效率,但影响程度较低;贷款资产比与成本非效率在1%的统计水平上显著负相关,与成本效率正相关,贷款资产比每提高1%,成本效率提高1.122%,说明小额贷款公司的资产运用能力越强,越有利于提高成本效率;权益资产比与成本非效率在1%的统计水平上显著正相关,与成本效率负相关,可能的原因是小额贷款公司权益资产比越高则负债率越低,负债率越低管理层面临的债务压力越小,导致成本控制能力越低;中部地区与成本非效率负相关,与成本效率正相关,但是不显著;东部地区与成本非效率在1%的统计水平上显著负相关,与成本效率正相关,说明与西部地区相比,东部地区的小额贷款公司成本效率较高,可能的原因是我国东部地区较高的经济发展水平有利于小额贷款公司的经营发展。

贷款笔数与小额贷款公司的利润非效率在1%的水平上呈显著正相关,与利润效率负相关;涉农贷款比例与利润非效率在1%统计水平上显著负相关,与利润效率正相关,涉农贷款比例每提高1%,小额贷款公司的利润效率提高2.134%,可能的原因是,近年来农户整体的贷款信用度提高,违约风险下降;贷款资产比与利润非效率负相关,与利润效率正相关,但不显著;权益资产比与利润非效率在1%的统计水平上显著正相关,与利润效率负相关,权益资产比每提高1%,利润效率降低13.921%,说明小额贷款公司应该适度提高负债率,增加对管理层的外部压力,以期提高利润率。

中部地区虚拟变量在1%的统计水平上与利润非效率显著正相关,与利润效率负相关,说明相对于西部地区,中部地区小额贷款公司利润效率更低;东部地区虚拟变量与利润非效率在1%的统计水平上显著负相关,与利润效率正相关,说明与西部地区相比,东部地区的小额贷款公司利润效率较高。

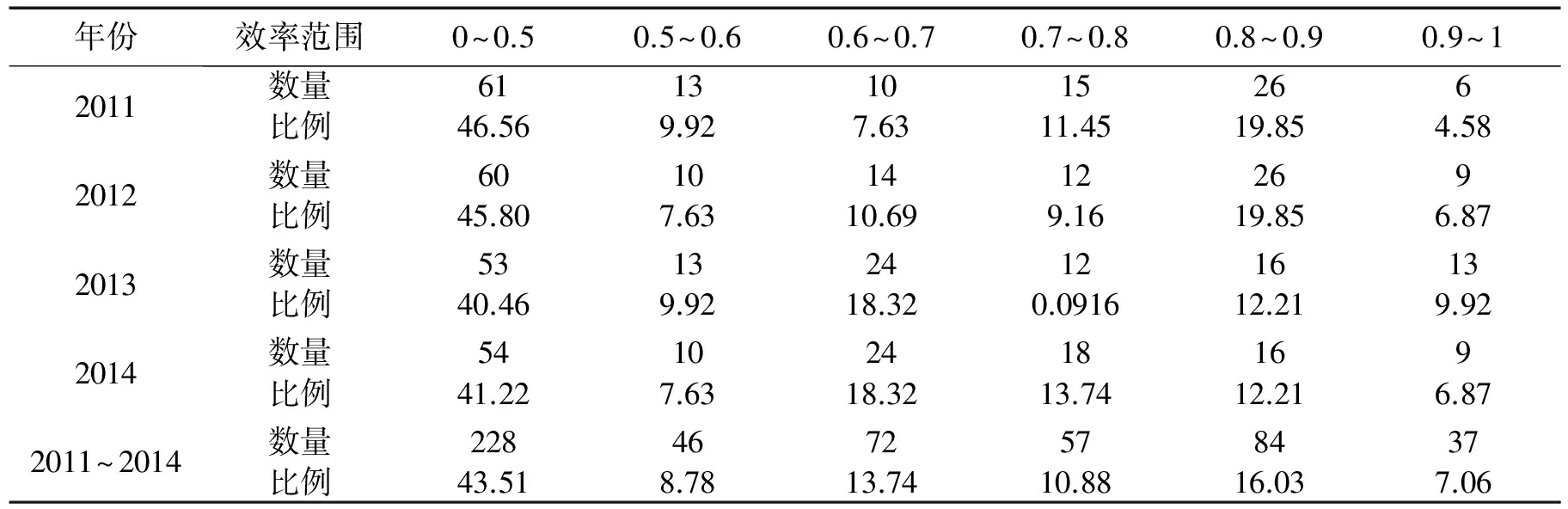

表4 小额贷款公司成本效率的区间分布

3.成本效率和利润效率的结果分析

将小额贷款公司在样本期间的成本效率分为6个区间进行统计分析,如表4所示,可以发现:(1)各年度几乎一半的小额贷款公司成本效率值介于(0,0.6)之间,其余分布在(0.7,1)区间;(2)随着时间的推进,样本小额贷款公司的成本效率在(0,0.5)和(0.8,0.9)区间的分布比例逐渐减少,而在(0.6,0.7)的分布比例逐渐提高,说明不同的小额贷款公司的成本效率水平发生了反向变化,而其他效率区间的比例分布较为稳定;(3)整体来看,样本小额贷款公司的成本效率不高,分布在高水平效率区间的比例不大,说明大部分小额贷款公司还需进一步提升成本管理水平。

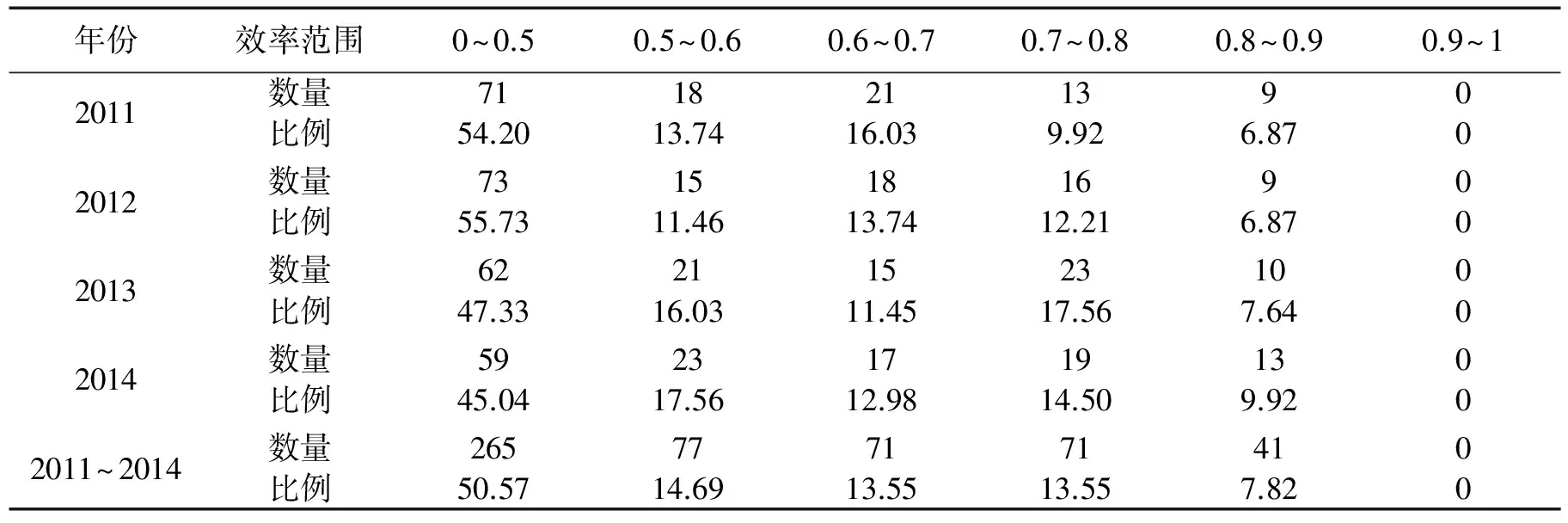

表5 小额贷款公司利润效率的区间分布

同样将小额贷款公司在样本期间的利润效率分为6个区间进行统计分析,如表5所示,可以发现:(1)小额贷款公司利润效率值大部分介于(0,0.5)之间,没有利润效率大于0.9的情况,整体上利润效率水平不高;(2)随着时间的推进,样本小额贷款公司的利润效率在(0.8,0.9)的分布比例逐渐提高;(3)整体来看,样本小额贷款公司的利润效率分布在高水平效率区间的比例不大,表明获利能力一般。

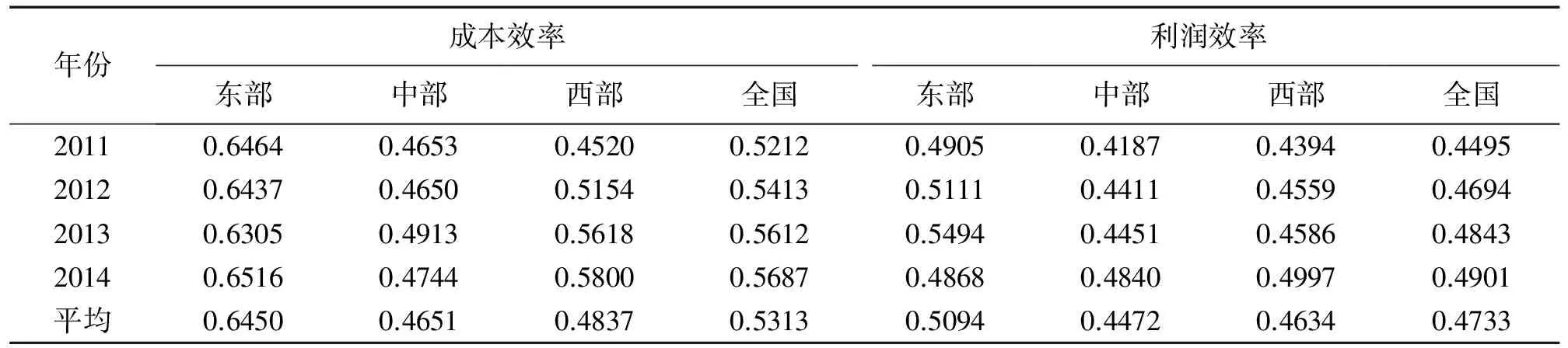

表6 小额贷款公司成本效率和利润效率的地区对比

4.分地区小额贷款公司成本效率和利润效率比较分析

从表6成本效率的结果可以看出:(1)就全国样本来看,小额贷款公司的平均成本效率水平是53.13%,还存在46.87%的成本非效率。成本效率由2011年的52.12%提高到2014年的56.87%,呈现逐年上升趋势;(2)东部地区小额贷款公司的成本效率水平最高,西部次之,中部地区最低。

从利润效率的估计结果可以看出:(1)全国小额贷款公司样本的平均利润效率是47.33%,还有52.67%的提升空间,并且利润效率水平是逐年递增的,由2011年的44.95%提高到2014年的49.01%,但总体上利润效率值并不高;(2)东部地区小额贷款公司的利润效率最高,其次是西部地区,中部地区的利润效率最低。出现这情况可能的原因是东部地区的宏观经济条件和金融发展水平较高,因此,有利于小额贷款公司的经营发展。

四、研究结论

本文采用全国131家小额贷款公司2011~2014年的面板数据,运用BC模型并结合随机前沿方法测算了小额贷款公司的成本效率和利润效率及其影响因素,得出的结论主要有:(1)我国小额贷款公司的成本效率和利润效率平均水平分别为53.13%和47.33%,可提升的效率空间分别是46.87%和52.67%,说明小额贷款公司的成本控制和利润创造能力还需进一步提高;(2)东部地区小额贷款公司的成本效率和利润效率都是最高的,西部地区次之,中部地区最低;(3)非效率的影响因素估计结果表明:贷款笔数、涉农贷款比例、权益资产比与成本效率呈现负相关关系;而贷款资产比与成本效率呈现正相关关系,与西部地区相比,东部地区小额贷款公司的成本效率更高,中部地区较低。而贷款笔数、权益资产比与利润效率呈现负相关关系;涉农贷款比例、贷款资产比与利润效率呈现正相关关系,与西部地区相比,东部地区小额贷款公司的利润效率更高,中部地区较低。

[1] 中国人民银行. 2016年一季度小额贷款公司统计数据报告[EB/OL]. (2016-4-25). [2017-01-02]. http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/3052400/index.html.

[2] 卢亚娟,孟德锋. 民间资本进入农村金融服务业的目标权衡——基于小额贷款公司的实证研究[J]. 金融研究,2012(3):68-80.

[3] 刘志友,孟德锋,杨爱军. 金融发展、支农目标与微型金融机构的成本效率——以江苏省小额贷款公司为例[J]. 财贸经济,2012(8):56-63.

[4] 杨虎锋,何广文. 小额贷款公司经营有效率吗——基于42家小额贷款公司数据的分析[J]. 财经科学,2011(12):28-36.

[5] 游龙,罗剑朝. 小额贷款公司综合效率评价及影响因素分析——基于陕西省实地调研数据的验证[J]. 软科学,2014,12(12):79-83.

[6] 董晓林,高瑾. 小额贷款公司的运营效率及其影响因素——基于江苏227家农村小额贷款公司的实证分析[J]. 审计与经济研究,2014(1):95-102.

[7] BATTESE G E,COELLI T J. A model for technical inefficiency effects in a stochastic frontier production function for panel data[J]. Empirical Economics,1995(20):325-332.

[8] BATTESE G E,COELLI T J. Frontier production functions,technical efficiency and panel data:with application to paddy farmers in India[J] . The Journal of productivity Analysis,1992(3):153-169.

[9] DENNIS A,KNOXL C A,PETER S. Formulation and estimation of stochastic frontier production function models[J]. Journal of Econometrics,1977,6(1):21-37.

[10] FRIED H O,KNOXL C A, SHELTON S S. The Measurement of Productive Efficiency-Techniques and Applications[M]. New York:Oxford University Press,1993:68-119.

AnEmpiricalStudyonCostEfficiencyandProfitEfficiencyofSmallLoanCompanies——BasedontheProvincialPanelDataof131SampleCompanies

WANYutao,YANGHufeng,YANGLishe

(CollegeofEconomicsandManagement,NorthwestA&FUniversity,Yangling712100,China)

Based on the panel data of 131 small loan companies from 2011 to 2014, this paper uses the stochastic frontier approach (SFA) to estimate cost efficiency and profit efficiency of small loan companies and their influencing factors. The main conclusions are China’s small loan company’s cost efficiency and profit efficiency levels are low, with the average level at 53.13% and 47.33% respectively, so small loan companies’ cost control and profit creation ability need to be further improved; The cost efficiency and profit efficiency of small loan companies in the eastern region of China are the highest, those in the western region rank the second, and the lowest is the central region; The empirical results of influencing factors of non-efficiency show that loan frequency, proportion of agricultural loans and for equity to asset ratio are negatively related with cost efficiency; loan to asset ratio is positively correlated with cost efficiency; loan frequency and equity to asset ratio show negative correlation with profit efficiency; proportion of agricultural loans and loan to asset ratio are positively related with the profit efficiency .

small loan companies; cost efficiency; profit efficiency; SFA

10.19525/j.issn1008-407x.2018.01.008

F832.3

A

1008-407X(2018)01-0049-07

2016-11-16;

2017-03-04

国家自然科学基金项目:“基于普惠金融视角的P2P网络借贷绩效评价及其制度优化路径研究”(71403215);教育部人文社会科学青年项目:“商业性小额贷款公司的信贷供给运作机制及绩效评价研究”(13YJC790177)

万宇涛(1992-),男,陕西渭南人,西北农林科技大学经济管理学院硕士研究生,研究方向为金融理论与政策;杨虎锋(1980-),男,陕西渭南人,讲师,博士,主要从事农村金融研究,E-mail:yanghufeng@126.com;杨立社(1963-),男,陕西武功人,教授,主要从事金融业务经营与管理研究。