超额现金持有对公司业绩的影响

高梦元 朱红 张海

摘要:现金作为公司重要的流动资产,超额现金持有会对公司的经营活动产生影响,而公司内外部的治理环境也是影响公司经营活动的另一重要因素。因此,为了探究在超额现金持有的情况下不同的公司内外部治理环境对绩效的影响,本文通过实证分析得出内外部治理环境相似的公司,现金持有量对公司业绩存在影响;其次当公司存在超额现金持有时,外部治理比内部治理环境更能影响公司绩效。最后,内外部治理环境好的公司,其现金偏离度对业绩产生影响会大于内外部治理环境差的公司。

关键词:现金持有 内外治理环境 公司业绩 回归分析

一、文献回顾及研究假设

目前国内外学者对现金持有主要有以下几种观点,现金持有动机理论、融资有序理论、权衡理论、代理理论、信息不对称理论以及自由现金流理论。其中,现金持有动机理论包括交易成本动机理论,预防性动机理论和自立性动机理论,这是目前公司持有现金动机的三大理论。除了持有动机理论外,迈尔斯等人为应对信息不对称还提出融资有序理论,该理论认为在内外部都可融资的情况下公司会倾向于优先内部融资,持有较多现金;此外Oppler等人(1999)的权衡理论提出持有超额的现金可以避免外部融资的交易成本,抓住公司拥有的投资机会;Myers和Majluf(1984)也认为信息不对称时公司持有的现金不足可能会相应的缩小投资,损害公司业绩。但Berle和Means(1932)的代理理论则认为当公司的所有权和经营权分离时,持有过多的现金会增加管理者和股东的利益冲突,最后损害到公司业绩;Jensen(1986)的自由现金流量假说认为,公司持有大量现金与公司管理者的利益是相一致的,而与股东的利益不一致,所以当公司拥有大量现金流时,管理层可能会存在盲目投资乱用资金最终损害到股东利益的最大化。综上发现,不同的持有动机和成本都使得现金持有与公司业绩之间的关系发生变化。因此,提出假设:

假设1:综合考虑公司内外治理环境更利于企业业绩的提升,且内外部治理环境相似的公司,现金持有与其业绩之间是存在影响的。

假设2:内外部治理环境好的公司,现金持有偏离对公司业绩产生的影响会大于内外部治理环境差的公司。

假设3:内部治理环境好的公司比外部治理环境好的公司,其现金持有对业绩的敏感度较低,即内部治理环境好的公司,其现金持有与业绩间的关系会相对弱些。

二、样本来源、变量定义以及研究方法

(一)样本选择与数据来源

本文实证部分的数据来源于国泰安CSMAR数据库、巨潮资讯网以及百度网页中部分上市公司公布的样本。选取2010前上市的且在2010年1月1日至2014年12月31日期间持续经营的全部A股制造业上市公司。此外,样本选取过程中剔除了具有ST标识的以及存在数据错误、数据缺失、数据不连续的上市公司,最终得到了825家上市公司,共3779个数据样本。

(二)变量设计及定义

(1)被解释变量

被解释变量为公司业绩,用总资产收益率(ROA)来衡量,表示每一单位的资产能够带来多大净利润。

(2)解释变量

①现金持有量(cash),本文所述的超额现金持有包括现金持有不足和现金持有过多两种情况。对于超额现金的衡量,参照干道胜在《超额现金持有的上市公司特质研究》一文中的方法。

②治理环境指标,本文研究的治理环境分为宏观和微观的两种,其中宏观治理环境(HZL)的度量根据樊纲等(2010)的市场化指数将2010年-2014年市场化排名前10的地区(北京、天津、河北、山西、内蒙古、辽宁、吉林、黑龙江、上海、江苏)定义为宏观治理环境较好,定义HZL为1,其余地区定义HZL为0;对于微观的治理环境(WZL),分别以国有股股数(GY),流通股股数(LT)、监事会会议次数(JH)、董事会会议次数(DH)、两权分离率情况(QL)、直接控股股东比例(CG),最终计算连续5年总和均位于前1/3的公司视为内部治理情况好,定义WZL取值为1,其余定义WZL为O;

(3)控制变量(Control)

公司规模(Lz),用公司总资产的自然对数来衡量;财务杠杆(Lv),用资产负债率来衡量;公司成長性(GC),用公司总资产增长率来衡量。

模型1考虑存在超额现金持有时,公司治理环境对业绩的影响,重点分析内外部治理环境影响的差异性,模型2主要分析的是内外部治理相似的情况下,现金持有对业绩可能存在的影响。两个模型中的Control是指模型设计中所包含的控制变量,有公司规模(Lz)、财务杠杆(Lv)和公司成长性(GC)。

三、实证结果分析

(一)描述性统计分析

因为考虑到将5年连续市场化指数和公司内部治理总得分在前的公司视为HZL和WZL=1,因此2010-2014年5年的数据中对于内外部治理环境好的公司选取是一致的。从描述性统计的数据得出,治理环境的统计量不变而公司业绩也变化不大,即在改变治理环境时可能公司业绩会有明显的变化,需要继续研究公司内外部治理间的关系与其公司业绩之间的关系,在公司内外部治理相同的情况下,现金持有情况与公司业绩间是否存在影响。

(二)变量的回归分析

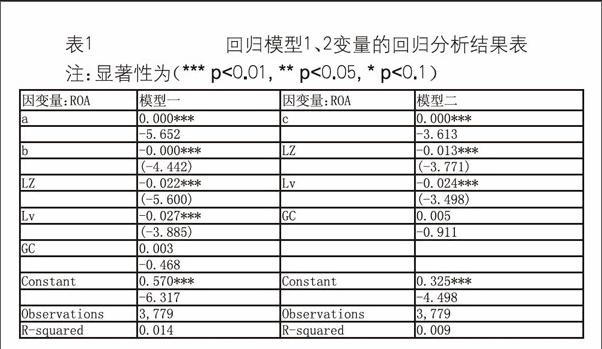

由表1可以看出变量cash-EL*HZL(表中a)和cash_EL*WZL(表中b)的回归系数都是显著的,说明对于模型1中考虑的问题,在现金持有偏离状况相似的情况下,宏观治理环境和微观治理环境对公司业绩的影响是显著的并且根据系数正负号可以得出宏观治理环境是正向影响,而微观治理环境是负向影响。同时,可以看出模型2所设置的交叉变量cash*HZL*WZL与因变量ROA之间的关系也是显著的,在内外部治理环境相似的情况下,现金持有量与公司业绩之间的确存在着影响,且该综合影响程度也较为显著。endprint

根据模型1与模型2各变量相关系数值及正负号可以得出,模型2中当内部治理环境和外部治理环境相似时,公司持有的现金量与公司业绩成正相关关系(当HZL、WZL均为1时,c的系数为5.21e-12:当HZL、WZL均为0时,说明还存在误差项会对公司业绩产生影响)。当内外部治理环境都不好时,现金持有每增加一个单位,对公司业绩的影响不大,此时业绩可能与随机误差有关,比较模型1和模型2的结果发现在模型中加入内外部治理环境的因素时会削弱现金持有对公司业绩的作用且进行回归的这两个变量的t值均显著;除此之外,对比表1中第一项和第二项变量的系数2.23e-11和-1.65e-11发现,当内外部治理环境相对较好时比内外部治理环境都差时,现金持有量对公司业绩会多存在0.58e的正向作用,内外部治理环境好的公司,现金持有偏离对公司业绩有促进作用且产生的影响会大于内外部治理环境差的公司。因此假设2成立。对比模型1和模型2系数的显著性和系数可以发现,不管是内部治理环境还是宏观治理环境都在一定程度上影响了公司业绩,但是内部治理环境和宏观治理环境的作用方向是相反的,而模型2中同时考虑两者作用时系数反而变大,综合考虑治理环境更利于企业业绩的提升,且当内外部治理环境相似的公司,现金持有与其业绩之间的确是存在影响的。因此假设1成立。结合内外部公司治理环境且两者相似时,现金持有还是会对公司业绩有些影响。同时,在现金持有存在偏离的情况下,外部治理环境好时,公司业绩与现金持有偏离呈正相关,即内部治理环境好比外部治理环境好的公司,其现金持有对公司业绩的敏感度较低,因此,假设3成立。

四、结论

本文将公司超额现金持有与宏观及微观治理环境綜合进行分析,发现当公司存在超额现金持有时,内外部的治理环境会影响到其业绩的状况,根据研究的系数显著性发现宏观治理环境的作用明显大于公司内部治理作用,且宏观治理环境是正向促进公司业绩而微观治理环境是反向作用于公司业绩的,但是外部治理环境是公司本身的不可抗力,因此在外部条件不能改变时,有效的改善内部治理结构,及时抓住外部的机遇挑战,也是公司提高业绩的有效方法。不过对于上市公司来说,仅依靠持有的现金来增加公司业绩的可能性不大,一方面源于现金的收益率很低,另一方面也存在持有的较大风险,因此,对于现金持有决策需要结合公司整体的内外部治理环境来分析。endprint