基于两阶段DEA模型的新三板企业融资效率评价

金 辉,黄 珏

(杭州电子科技大学经济学院,浙江杭州310018)

基于两阶段DEA模型的新三板企业融资效率评价

金 辉,黄 珏

(杭州电子科技大学经济学院,浙江杭州310018)

为评价中小企业在新三板市场的融资效率,以2011年在新三板挂牌的企业为样本,将样本企业的融资系统分为资金吸纳和资金应用两个子系统。运用两阶段D EA模型,对样本企业在2011—2015年的总融资效率及各子系统的对应效率进行测算。结果表明,新三板企业的总融资效率没有明显的上升趋势,大部分企业仍处于较低水平;对于两个子系统来说,资金应用系统的效率高于资金吸纳系统,并且其股权融资的效率高于债务融资。表明处于成长阶段的新三板企业扩大股权融资有利于提高融资效率。

新三板企业;融资效率;融资方式;两阶段D EA模型

一、引言

新三板作为我国多层次资本市场的重要组成部分,将具备高风险承担能力和高收益需求的资源引流到成长期的中小企业,对改善中小企业的融资状况起到积极作用。根据全国中小企业股份转让系统网站的数据显示,截至2016年12月30日,我国新三板挂牌企业总数已达10 163家,超过A股上市公司总数;总股本达到5 851.55亿股,流通股本达到2 386.81亿股,成交股数27 455.09万股,成交金额158 349.03万元。在经济新常态下,新三板成为中小企业升级转型的重要支撑,有效地促进技术创新。但是,由于挂牌企业公司治理基础薄弱,部分企业出现盲目融资或资金占用情况。随着新三板市场融资功能的不断增强,对新三板企业进行融资效率评价,比较不同融资方式的融资效率,分析不同融资方式对融资效率的影响,有助于提高新三板企业的融资效果,促进新三板市场的健康发展。

二、文献回顾

(一)国内外研究动态

国外鲜有直接针对企业融资效率的研究,少量研究围绕上市公司股权融资与经营绩效的关系展开,Jain 和 Kini(1994)[1],Loughran 和 Ritter(1995)[2]发现上市公司在股票市场融资后普遍带来经营业绩的恶化。Walkshäusl(2015)[3]将欧洲股市的增长回报率与企业的股权融资活动相联系。企业采取不同融资方式带来的融资效果不同。Muhammad等(2014)[4]发现与长期负债相比,短期负债由于成本较低对企业收益的影响更积极显著。Nguyen和Rugman(2015)[5]和 Raude 等(2015)[6]都认为股权融资能够提高企业绩效。

国内由曾康霖(1993)[7]最早提出并研究融资效率,认为融资方式的选择与融资的效率和成本有关。之后,相关理论研究从不同角度延展。宋文兵(1997)[8]、卢福财(2000)[9]、方芳和曾辉(2005)[10]分别从成本收益、宏微观和融资风险的角度对融资效率下定义,但究其根本,对融资效率的研究都以融资的成本与收益的关系为核心。我国对企业融资效率的研究相对较多,主要从财务指标出发对融资效率衡量指标选择的研究,如曹亚勇等(2013)[11]、崔杰等(2014)[12]。此外,国内还从公司治理等角度对中小企业进行融资效率影响因素研究,如王素莲和杨国玉(2011)[13],孙羡(2012)[14]。对企业融资效率的评价研究以DEA模型居多,如李芳和王超(2014)[15],许立新和史雪明(2013)[16]和熊正德等(2014)[17]。不同的融资方式会产生不同的融资效果。马媛(2010)[18]和田芬(2011)[19]认为在外源融资中,债务融资对融资效率的影响最大。佟孟华等(2012)[20]认为债务融资能提高融资效率,而股权融资的作用相反。黄宏斌等(2016)[21]发现为缓解融资约束,成长期企业偏好股权融资而成熟期企业偏好债券融资。

对新三板企业融资效率的DEA模型评价分析表明新三板企业融资效率低,甚至出现企业挂牌新三板融资后效率反而下降的情况,其原因可以从多种角度说明。方先明和吴越洋(2015)[22]认为是挂牌企业自身融资的盲目性导致。刘荣茂和李偲婕(2016)[23]归因于市场机制不完善、券商未发挥其应有作用等外部环境。修国义和李代哲(2016)[24]认为与企业的创新技术研发速度减缓有关。王重润和王赞(2016)[25]则认为企业资本结构不合理、企业资产利用效率以及盈利能力不强是主要原因。

(二)文献述评

综上所述,国外几乎没有融资效率的概念,国内对企业融资效率的研究比较丰富,但对其衡量指标没有统一标准,主要在财务指标基础上从融资方式和公司治理等角度进行融合。评价企业融资效率的方法以DEA模型居多,其指标体系的选择主要基于企业财务指标。国内外研究都发现不同的融资方式对企业产生的融资效果不同。对新三板企业融资效率的研究多采用传统DEA模型进行分析,忽略资金的内部运作过程。研究普遍发现新三板市场的融资效率不高,却未进一步分析不同的融资方式对融资效率的影响。

本文根据文献中对融资效率定义的研究,从融资成本收益比出发衡量融资效率。运用DEA模型对新三板企业的融资效率进行评价,并进一步分析债务融资和股权融资等不同融资方式对融资效率的影响。最后,提出发展新三板市场的针对性建议。

三、模型构建

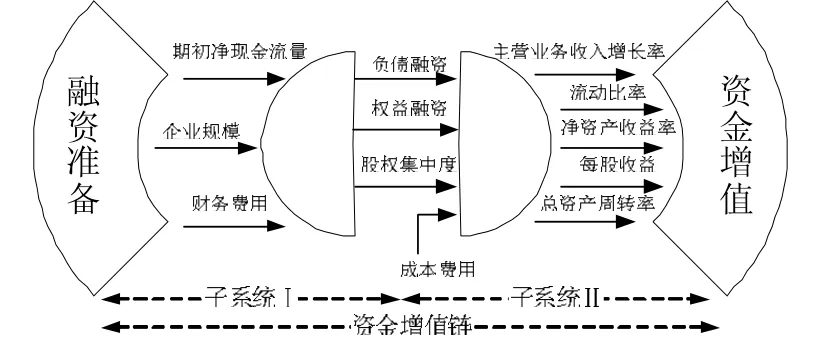

方先明和吴越洋(2015)[22]等采用传统DEA模型评价新三板企业的融资效率,只能看到企业挂牌新三板后整体的效率变化,并不能清楚地了解企业获得资金并运用资金的过程。本文引入二阶段DEA模型,参考许立新和史雪明(2013)[16]的研究,将新三板企业的融资系统划分为资金吸纳和资金应用两大系统。资金吸纳系统(后简称子系统Ⅰ)指企业融入资金的过程,资金应用系统(后简称子系统Ⅱ)指融资实现增值的过程。子系统Ⅰ通过各项投入吸纳资金形成融资结构,子系统Ⅱ将资金充分应用到投资或经营活动中,最终实现资金增值。

(一)指标选取

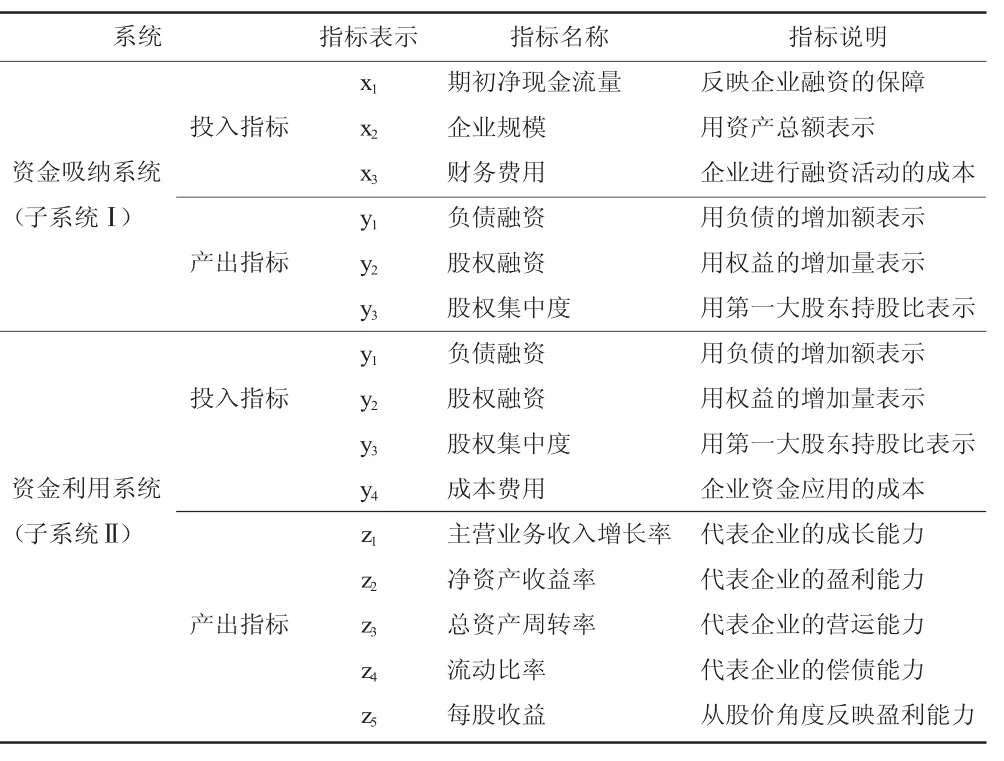

在选择投入产出指标时,充分借鉴许立新和史雪明(2013)[16],熊正德等(2014)[17],方先明和吴越洋(2015)[22]等的研究成果,并考虑新三板企业的特点构建融资效率评价指标体系。子系统Ⅰ选取3个投入指标和3个产出指标,子系统Ⅱ选取4个投入指标和5个产出指标,如表1所示。

表1 二阶段DEA模型投入、产出指标

新三板企业多为科技型中小企业,且处于发展初期,规模不大,成本投入相对较高,期初净现金流量、企业规模和财务费用都会影响企业能否融到资金及融得多少资金。新三板的出现主要拓宽了中小企业股权融资途径,将融资系统的中间过程以融资方式加以区分,使新三板企业的融资过程更加清晰。上述模型指标体系中的产出指标反映企业成长、盈利、营运和偿债等多方面的能力,符合中小企业的特性。企业融资系统的具体评价指标体系如图1所示。

图1 企业融资系统评价指标体系

(二)数据处理

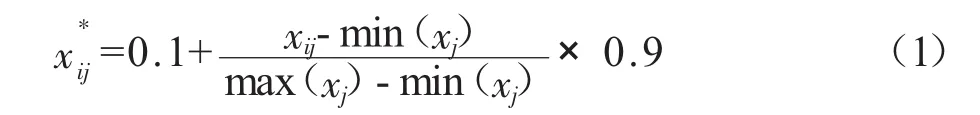

在运用两阶段DEA模型评价效率时,满足:(1)决策单元的数量大于投入、产出指标之和的两倍;(2)投入、产出均为非负值;(3)决策单元的最优效率与指标的量纲选取无关。因此需要对原始数据进行处理,本文借鉴熊正德等(2014)[17],方先明和吴越洋(2015)[22]等的经验方法,在极差化去量纲方法的基础上,对值域区间做平移,将所有数值都归到[0-1]。公式如下:

其中,xij为第i个决策单元第j项指标的原始值,min(xj)和 max(xj)分别为第 j项指标的最小值和最大值。

四、实证分析

(一)样本选取

因新三板的发展历史较短,为确保有足够的样本及排除挂牌年限的影响,本文选取2011年在新三板挂牌的25家企业为样本,剔除被风险警示的ST北华以及研究期间发生收购而更名的五八汽车、富电绿能和金刚游戏,得到21家样本企业,其中基础层13家,创新层8家。根据样本企业2011—2015年的财务数据用二阶段DEA模型进行新三板企业的融资效率分析。本文数据来源为全国中小企业股份转让系统和WIND数据库,数据处理软件为DEAP2.1版本。为全面分析新三板企业融资的效率值,本文选择VRS模型进行分析。

(二)融资系统的总体效率分析

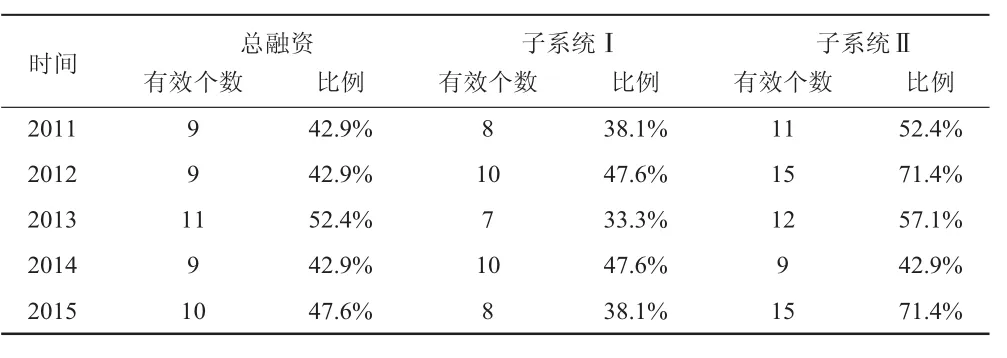

对处理后的数据进行DEA计算,得到2011—2015年新三板基础层和创新层企业的总融资系统的综合效率值。结果表明新三板企业大都融资效率不高,其均值基本集中在0.8~0.9,创新层的融资效率并没有明显高于基础层,这可能是因为新三板分层制度实施不久,其对挂牌企业的融资效果不明显。因此,在接下来的研究中忽略分层制度对融资效率的影响。为了分析新三板企业融资的总体效率及子系统的情况,根据DEA计算结果进行融资效率评价,结果如表2所示。

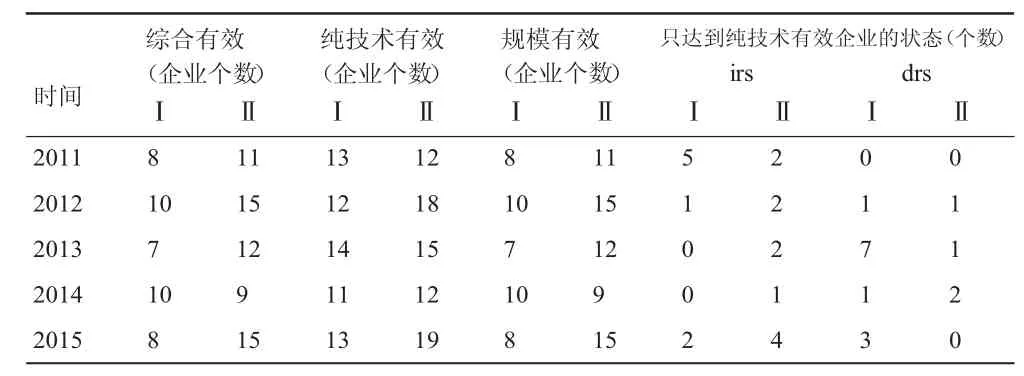

表2 企业融资效率评价

表2显示,三个系统中,有效企业个数都近半数,且随着时间的推移变化不大,这些企业达到融资有效状态,如航天宏达、理想固网等8家企业曾经达到总融资和子系统效率值都为1的状态,但是大部分企业的融资是非有效的。比较两个子系统,子系统Ⅱ中达到融资有效的企业个数比子系统Ⅰ多,子系统Ⅱ的融资效率更高。因此新三板企业融资效率低的主要原因在于子系统Ⅰ即资金吸纳系统的效率低。下面对两个子系统的融资效率进行分析。

(三)子系统的融资效率分析

对子系统Ⅰ和子系统Ⅱ的融资效率进行评价分析,如表3所示。两个系统中综合有效和规模有效的企业数一致,在子系统Ⅰ中没有明显的增加趋势,而在子系统Ⅱ中呈现上升趋势。两个系统中纯技术有效的企业数明显高于综合有效的企业数,因为新三板企业多为高科技中小企业,这些企业的创新能力、科研能力以及技术竞争力都比较强,这与新三板企业的定位相吻合。在子系统Ⅰ中,纯技术有效的企业数在2013年明显增加而综合有效的企业数反而下降,由规模报酬情况可知2013年未达到融资有效的企业都呈现规模报酬递减。这一年新三板扩容至全国,大批高新企业和投资者纷纷试水,但因各项制度的不完善,挂牌企业获得的资金有限,企业获得融资的成本上升。与子系统Ⅰ不同的是,子系统Ⅱ中达到综合有效、纯技术有效的企业数变化趋势一致。结合规模报酬情况发现大部分企业都处于规模报酬递增状态,说明新三板企业的资金运用水平稳步上升。

表3 基于DEA计算结果的子系统Ⅰ和子系统Ⅱ的融资效率评价

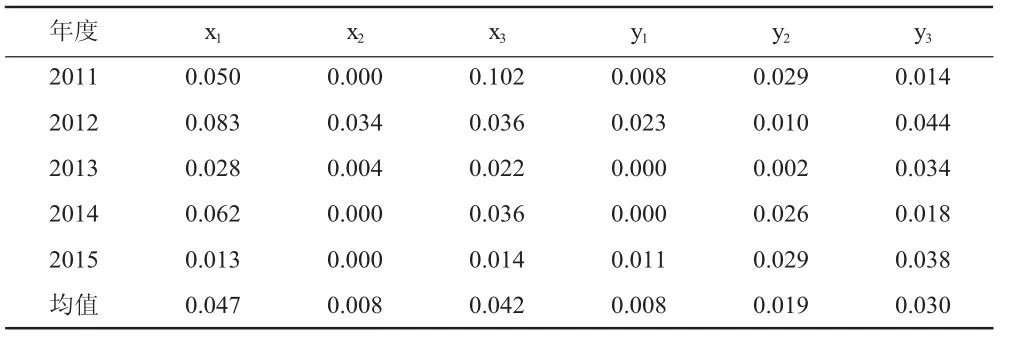

为了有效改进子系统Ⅰ和子系统Ⅱ的融资效率,表4和表5分别列出了子系统Ⅰ和子系统Ⅱ中所有企业的投入和产出指标的松弛变量均值及年度均值。

表4 子系统Ⅰ的投入、产出松弛变量

表4显示,投入指标和产出指标都存在一定的冗余。从年度数据来看,投入指标和产出指标的松弛变量在不同的年份存在波动。从投入指标来看,冗余量的年度均值较大的是x1和x3,说明新三板融资企业普遍内源资金较为充裕,外源融资的财务费用偏高;从产出指标来看,冗余量的年度均值较大的是y2和y3,表明企业股权融资y2的比例可以进一步增加或者股权集中度y3可以适当提高。

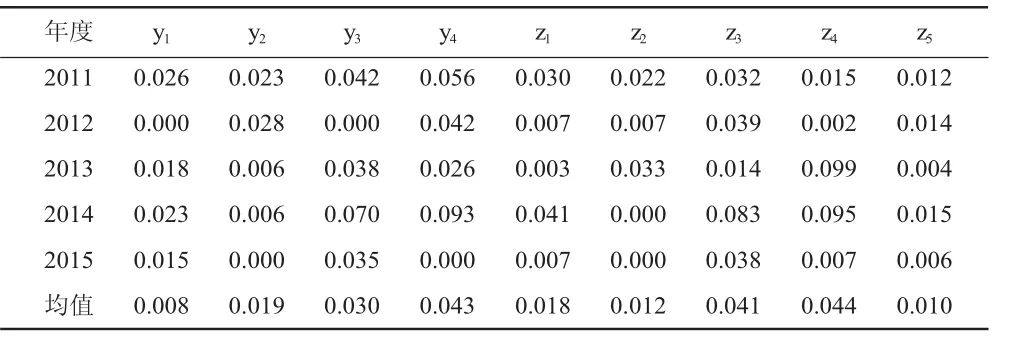

表5 子系统Ⅱ的投入、产出松弛变量

表5显示,子系统Ⅱ中的投入、产出指标都存在不同程度的冗余,且每年松弛变量均值数值变化较大,很少达到零冗余的情况。结合表3有效企业数的增加,说明企业间的资金应用水平差异明显,存在个别企业资金应用水平极低的情况。

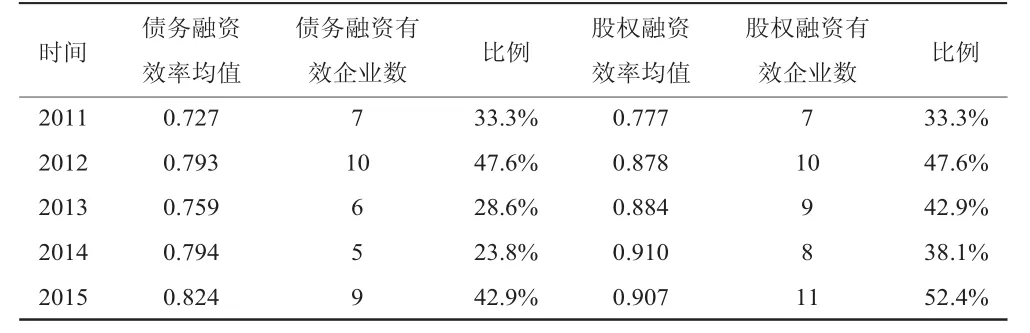

(四)融资方式对融资效率的影响分析

为了考察不同融资方式对融资效率的影响,接下来对子系统Ⅱ即资金应用系统分别计算股权融资和债务融资的效率。表6为子系统Ⅱ中不同的融资方式在资金应用过程的效率情况。由表6可知,不同的融资方式获得资金的应用效果也有差异。2011—2015年,股权融资和债务融资的效率值都在增加,股权融资的效率高于债务融资。表明随着新三板市场的发展,股权融资对融资效率的提高作用更大。

表6 子系统Ⅱ中债务融资和股权融资的效率评价

以上实证结果表明新三板企业的融资效率不高。其中,资金吸纳系统的效率变化趋势与总融资相似,资金应用系统的效率在不断增加。资金应用系统中,股权融资的效率高于债务融资,说明处在成长阶段的中小企业股权融资效率更高。

五、结论与建议

本文将新三板企业的融资系统分为资金吸纳系统和资金应用系统,采用两阶段DEA模型对新三板企业的融资效率进行评价,有效克服一阶段DEA的“黑箱”问题,深入挖掘新三板企业非有效的根源。在此基础上,将资金的应用效果用融资方式加以区分,分析不同融资方式对融资效率的影响。本文的主要结论如下:(1)新三板企业的总融资效率处于较低水平,具有很大的改进空间;(2)比较新三板企业融资的两个子系统可以发现,资金应用系统效率不高,但是略高于资金吸纳系统效率;(3)资金吸纳系统效率的提高可以通过增加股权融资的比例来实现;(4)在资金应用系统中,股权融资和债务融资的效率均呈现上升的趋势,且股权融资的效率高于债务融资的效率。

基于上述研究结论,本文给出以下政策建议:

(1)优化新三板企业融资结构,提高股权融资的比例。股权融资不仅可以降低融资杠杆,降低融资风险,而且由于股权结构的变化会带来公司治理的变化。

(2)降低新三板企业的融资成本,提高中小企业的资金应用水平。新三板企业应通过资源整合等方式降低融资成本,同时在融资前拟定好融资计划,包括对融资成本的预估和融资结构的调整,确定企业各种融资方式的比例。

(3)不断完善新三板市场制度,提高中小企业的融资能力。市场制度的完善有利于新三板市场的规范和成熟,也有助于投资者有效地规避风险,从而使得挂牌企业能更有效地开展融资活动。

[1] B.A.Jain,O.Kini.The Post-issue Operating Performance of IPO Firms[J].Journal ofFinance,1994(49):1699-1726.

[2] T.Loughran,J.R.Ritter.The New Issues Puzzle[J].Journal of Finance,1995,(50):23-51.

[3] C Walkshäusl.Equity financing activities and European value-growth returns[J].Journal of Banking&Finance,2015,57:27-40.

[4] Muhammad Ali Aghaei,Alireza Monmeni and Mina Fakhraei.Effect of the Debt Financing Efficiency of Listed Companies in Tehran Stock Exchange[J].Iranian Journal of Business and Economics,2014(1).

[5] QTKNguyen,AMRugman.Internal equityfinancingand the performance of multinational subsidiaries in emerging economies[J].Journal of International Business Studies,2015,46(4):468-490.

[6] JM Raude,W Wesonga,P Wawire.Equity Financing Strategy and the Performance of Small and Medium Enterprises in Kenya[J].International Journal of Business&Management,2015,10(4):193-202.

[7] 曾康霖,1993.怎样看待直接融资与间接融资[J].金融研究(10):7-10.

[8] 宋文兵,1997.对当前融资形式的理性思考[J].改革与战略(6):1-6.

[9] 卢福财.企业融资效率分析[D].中国社会科学院研究生院,2000.

[10] 方芳,曾辉,2005.中小企业融资方式与融资效率比较[J].经济理论与经济管理(4):38-42.

[11] 曹亚勇,刘计含,王建琼,2013.企业社会责任与融资效率[J].软科学(9):51-54.

[12] 崔杰,胡海青,张道宏.非上市中小企业融资效率影响因素研究——来自制造类非上市中小企业的证据[J].软科学,2014,12(28):84-88.

[13] 王素莲,杨国玉,2011.家族控制机制与企业融资效率关系的实证分析——一项基于家族上市公司的经验研究[J].经济问题(9):61-65.

[14] 孙羡,2012.智力资本要素驱动企业融资效率研究——基于沪深两市信息技术业上市公司的实证分析[J].社会科学战线(4):265-266.

[15] 李芳,王超,2014.创新型中小企业融资效率评价体系构建[J].统计与决策(2):172-175.

[16] 许立新,史雪明,2013.基于资金链视角的企业融资约束及效率研究——以我国房地产上市公司为例[J].大连理工大学学报(社会科学版)(3):41-46.

[17] 熊正德,阳芳娟,万军,2014.基于两阶段DEA模型的上市公司债权融资效率研究——以战略性新兴产业新能源汽车为例[J].财经理论与实践(9):51-56.

[18] 马媛,2010.灰色关联度分析法下西安市中小企业融资效率研究[J].财会月刊(12):66-68.

[19] 田芬.基于多因素的企业集团融资效率比较[J].统计与决策,2011,8(332):179-182.

[20] 佟孟华,刘迎春,HAN Shuang,2012.辽宁省中小企业融资方式与融资效率实证研究[J].东北财经大学学报(1):36-39.

[21] 黄宏斌,翟淑萍,陈静楠,2016.企业生命周期、融资方式与融资约束——基于投资者情绪调节效应的研究[J].金融研究(7):96-112.

[22] 方先明,吴越洋,2015.中小企业在新三板融资效率研究[J].经济管理(10):42-51.

[23] 刘荣茂,李偲婕,2016.新三板中小企业低效率融资与目标错位问题研究[J].现代财经(天津财经大学学报)(11):21-29.

[24] 修国义,李代哲.科技型中小企业新三板融资效率测度研究[J].科技进步与对策,2016,33(14):124-128.

[25] 王重润,王赞,2016.“新三板”挂牌企业融资效率分析[J].上海金融(11):70-75.

(责任编辑:D 校对:L)

F832.51

A

1004-2768(2017)09-0029-05

2017-06-23

浙江省哲学社会科学重点研究基地(信息化与经济社会发展研究中心)课题(16JDGH109);教育部人文社会科学研究规划基金项目(12YJA790058);杭州电子科技大学研究生优秀学位论文培育基金项目(yxlw2017017)

金辉(1968-),女,浙江杭州人,博士,杭州电子科技大学经济学院副教授,研究方向:金融工程;黄珏(1992-),女,浙江淳安人,杭州电子科技大学经济学院硕士研究生,研究方向:资产评估。