CDM项目投资决策中二叉树期权定价模型的应用

刘玉俭

摘要:在CDM的投资决策中,不仅需要考虑一般投资项目的各种风险和不确定性,还需要考虑CDM项目本身所具有的特殊风险。传统的折现现金流量法(DCF)不考虑期权价值,可能导致低估项目价值。二叉树期权定价模型能够弥补传统折现现金流量法的缺陷,体现出CDM项目中蕴含的战略价值,是CDM项目决策分析的一种有效方法。

关键词:二叉树模型实物期权;CDM项目投资

一、CDM项目投资中包含的实物期权

期权是在未来的一种选择权。投资者投资于实物资产,在未来可以选择某种行动影响它的现金流入,投资者的这种不附带任何义务的选择权就是实物期权,它是有经济价值的。

中国CDM(清洁发展机制)项目一直在持续发展,根据中国清洁发展机制网的数据统计,截至2013年9月,我国发改委已批准了4939个CDM项目,其中3700个项目获得了联合国批准注册。CDM在给中国企业带来巨大机遇的同时,也不可避免的存在很多其特有的风险。一项CDM开发项目大致会经过项目开发的前期调研、设计、政府审查批准、经营实体DOE审定、CDM执行理事会(EB)批准注册、CDM项目执行、DOE核查/核证等不同的阶段。能够看出CDM开发项目投资时间长,历经阶段多,每个阶段又有很多具体细致的工作环节,而且每个阶段都具有很多不确定因素导致CDM项目或被批准注册、或被复查、或被拒绝。其各阶段的风险如表1所示。

伴随着国际碳排放市场需求的前景不明朗和国际CDM核定规则的日趋严格,CDM项目在最终获得投资回报的过程中存在很多不确定风险。由于CDM投资项目未来的各种不确定性,增加了投资者的未来选择权。投资者在开发CDM项目的各个阶段可以根据项目的发展进程和所处环境做出调整,使CDM的收益最大或使其损失降到最低。这种后续的选择权就是隐藏在CDM投资项目的实物期权。投资者可以利用拥有的实物期权增加CDM投资项目的价值,而不是被动地接受既定方案。在进行CDM项目投资决策时就应考虑到其内含的实物期权是否存在以及它的价值。

CDM项目投资中包含的实物期权主要有:

(一)延迟期权

延迟期权是指可以不立即投资某项项目,而是等待到当市场环境变化有利时进行延迟投资。一项CDM开发项目从前期调研到最后的核查核证执行可能需要几年的时间,其中可能面临注册风险、审查风险、协议违约风险等不利因素。当CDM项目投资中存在环境变化不利时,决策者可以进行延迟投资。从CDM项目确定到政府审查批准和经营实体DOE对项目审定大约需要9个月左右的时间,再到EB批准注册又会经历大约3个月的时间。在DOE核定和签发CERs的过程中,仍存在4个月左右的时间延迟。因此从CDM投资决策到项目投资执行,管理者可充分利用项目蕴含的相当长时间的延迟期权。

(二)增长期权

增长期权指项目投资者获得初始的投资成功后,在未来的时间内能够获得一些新的投资机会。增长期权往往与项目的分阶段投资有关,一定程度上表现为延迟期权。CDM项目投资是分阶段投入的,任何后续阶段的投资都是建立在之前的投资基础上的,各阶段的交易成本、时间延迟、不确定性因素各不相同,因此各阶段审核通过后投资者应对CDM项目进行重新评价分析。

(三)放弃期权价值和转换期权价值

放弃期权是指在实行某个项目后又放弃该项目。转换期权通常与放弃期权联系在一起。未被核定通过的CDM项目可将项目资产用到公司的其他领域。当将项目的资产用到公司别的领域时,其机会成本就是放弃期权的价值。

二、二叉树期权定价模型在CDM投资决策分析中的应用

一个项目想要申请为CDM项目,必须确认该项目具有减排效益的额外性,而额外性论证的重点步骤便是投资分析。目前CDM项目的投资分析多采用传统的现金流量折现方法,如内部收益率(IRR)。传统的投资决策方法通常假定投资项目在执行过程都是按照既定的方案,不会进行调整、修改或其他选择,其局限就在于忽视了项目所隐含的实物期权,通常会低估投资项目的投资价值。价值信息的不完整会导致错误的投资决策。在投资决策时决策者需要把隐含在项目中的实物期权考虑在内,从而在未来的各种不确定性中进行恰当的选择。

(一)实物期权定量分析方法

实物期权定量分析的方法包括Black-Scholes期权定价模型、二叉树期权定价模型等。

1. Black-Scholes期权定价模型

Black-Scholes期权定价模型基于一系列的假设得出期权定价,只是用函数表示的最终结果,模型复杂、求解困难、模型过于抽象,对于美式期权没有精确地解析定价,决策结构不明显,无法对投资过程中的不同阶段作出价值判断和具体决策。因此Black-Scholes期权定价模型更适合计算金融期权,对于投资多阶段、多种实物期权同时存在、受多种不确定因素影响的CDM项目不适用。

2.二叉树期权定价模型

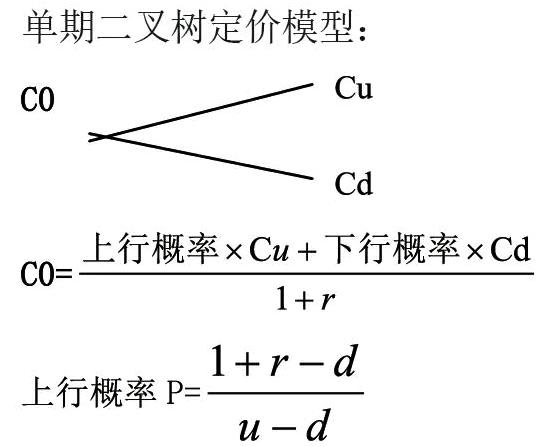

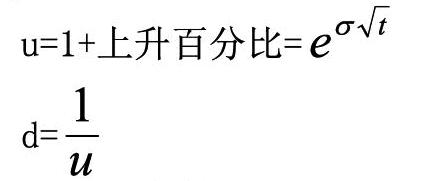

二叉樹期权定价模型又称为二项式模型,是由罗斯(S.A.Ross)、考克斯(J.C.Cox)、鲁宾斯坦(M.Rubinstein)、夏普(Sharpe)等人相继设计的期权定价模型。在二叉树期权定价模型中,在不同的时刻存在着多个状态集合,模拟不同阶段投资项目的价值变化,决策者可以更加直观的比较各不同时刻项目的价值和执行实物期权的最佳时点。二叉树期权定价模型既保留了传统净现值法的优点,又能体现项目中蕴含的期权价值,相比Black-Scholes期权定价模型更为简单和直观,适合CDM项目开发投资决策。

(二)二叉树期权定价模型中的参数确定 endprint

endprint

两期二叉树模型和多期二叉树模型都是单期模型的二次或多次应用,从后向前逐级推进。期数增加以后,要调整价值变化的升降幅度,以保证年收益率的标准差不变。

1.无风险利率r

无风险利率应当用无违约风险的固定证券收益来估计,可选择与实物期权期限相同或相近的国库券市场利率。

2.项目的执行价格X

CDM项目的执行价格即项目的投资成本,这些数据需根据现有的价格及其未来的发展趋势作出估计。

3.项目的标的价值S

金融期权中的标的资产价值可以从市场上的交易数据观察得到,但在CDM项目中,这一数据只能通过对项目未来现金流量贴现计算而得。对项目未来的现金流量贴现需要估计贴现率和未来各年的净现金流量。

4.项目价值连续复利收益率的标准差 σ

在实物期权定价模型的各个变量中,σ是最难以估计的一个变量,需要根据历史数据估计获得。

三、二叉树期权定价模型在CDM项目投资决策中的应用案例

以河北省一风电场为例。本项目预计总投资为5.5294亿元,风场内共安装33台单机容量为1500KW的风力发电机组,年等效利用小时数为2323小时,所发电力全部输入华北电网。项目年发电量114 988 Mwh,预计电价0.52元/ Kwh,前五年年运行成本656万元,第5年后年运行成本924万元,项目寿命20年。CER价格9欧元/tCO2e(汇率1欧元=10.1人民币),华北电网的减排因子EFy=1.0205 tCO2e/MWh,减排量=1.0205×114 998=117 346 tCO2e,CDM项目减排收益=117 346×9×10.1=1066.7万元。根据《电力工程技术改造项目经济评价暂行办法》的规定,大部分风电项目取8%为基准折现率。

本項目活动不作为CDM项目时,项目的净现值为NPV=-4249.56万元。采用二叉树期权定价模型,在增加了CDM收益后,项目投资的净现值为NPV=5144.26万元。其中,水电项目价值的波动率σ由电价的波动率确定,根据近几年的电价取此项目的波动率σ=15%;用国债利率作为无风险利率r=5%;此项目的期权期限为T=20年,△t=1年;由此计算u=1.1618,d=0.8607,Pu=0.6286,Pd= 0.3714,期权价值F=9393.82万元。

二叉树期权定价模型较好地反映出CDM项目的多阶段不同风险的特点,并通过采取灵活的投资决策和管理措施以更好地衡量项目价值。当然二叉树模型在CDM项目决策分析时仍存在一些问题,如无法解决项目价值的高估问题,计算过程相对也较为复杂;如何准确估算参数σ和r的取值,也有待于进一步的研究。

参考文献:

[1]周胜,佟庆.清洁发展机制项目开发中的不确定性风险研究[J].生态经济,2010(09).

[2]刘金芹.实物期权在CDM项目投资中的应用[J].商业会计,2012(2).

[3]中国清洁发展机制网站http://cdm.ccchina.gov.cn/web/index.asp

[4]冯世钧,蒋栋,董慧芹,李婷,史新辉.风力发电CDM项目案例分析[J].工业技术经济,2009(10).

(作者单位:淄博市中西医结合医院)endprint