安徽省上市公司股利分配政策及其影响因素分析※

张庆利

(蚌埠学院,安徽 蚌埠 233030)

安徽省上市公司股利分配政策及其影响因素分析※

张庆利

(蚌埠学院,安徽 蚌埠 233030)

选用2011~2015年安徽省上市公司为样本,分析安徽省上市公司的股利分配政策现状和影响因素。随着公司治理结构的不断完善以及相关法规政策监管约束的日趋严格,安徽省上市公司整体股利分红的倾向明显加大,但还有不少公司出于应对政策需要,其实际的股利分红水平并不高。针对影响股利发放力度的影响因素,通过建立模型从公司自身财务状况角度分具体指标逐一进行了实证分析。

分配政策;现金股利;上市公司

企业于每期经营结束后,在考虑后期重大投资项目所需资金约束、外部融资成本、现金充盈程度的事项后,必须权衡考虑实施什么样的股利政策来回报股东。此外,企业在进行股利分配时也受大股东与中小股东的博弈水平、外部监管政策的要求等多种外部因素影响,因此,在综合考虑企业内外部因素条件约束下,每个上市公司在进行具体的股利分配方案实施之前,必须考虑下面三个问题:首先当年是否要分配股利?其次是如果要分的话,怎么分?是发放股票股利还是现金股利?最后是具体分配比例高低的问题。

一、文献综述

目前针对于股利分配的研究内容较为丰富,最早对此问题进行系统研究的是Williams(1938)和Linter(1956)等人提出“一鸟在手”理论,该理论认为股东更倾向于将公司经营所得进行分配而不是继续留存于企业,因此提高股利支付率会影响公司价值和股票价格。随后Miller和Modigliani(1961)两位学者提出了著名的MM理论,该理论认为股利决策独立于其他财务活动,具体股利政策的选择对公司内在价值无任何影响,但由于这一理论的前提是充分透明有效竞争的完全市场假设,与现实的资本市场明显不符。Farrar和Selwyn(1967)认为由于国家对企业所得与个人股利分红所得及资本利得一般会征收不同税率,从而导致上市公司会随着税率变化而选择不同的股利支付政策,为此二人提出了税收差异理论。进入20世纪以来,有关股利分配的研究更加深入和多样,比较有影响的有:Baker和Wurgler(2004)提出的迎合理论[1]、DeAngelo(2006)创建的生命周期理论[2]、Banerjee(2007)等人开创的股票流动性理论[3]、Hoberg和Prabhala(2009)建立的风险理论等等[4]。

近年来,国内围绕股利分配政策的研究也越来越深入,选取的角度也越来越多元分散。程健、张俊瑞(2015)通过对比发现,交叉上市公司分配的现金股利要比非交叉上司公司更少[5];陈辉、顾乃康(2014)利用沪深两市1993-2012年上市公司数据,从时间序列角度系统阐述分析了我国上司公司股利政策变化的原因[6];罗琦、吴哲栋(2016)采用2006-2013年A股公司为样本得到:控股股东持股比例与现金股利支付率呈现倒U型关系[7];周健、钱凯(2015)和聂金玲、雷玲(2014)等人专门研究了我国上市公司发放股票股利的影响因素及其对股票价格的后续影响[8、9];王碧云(2016)和李玫、张骜宇(2015)对股票股利和现金股利两者同时进行展开研究[10、11]。其他学者也分别从公司治理、盈余管理、监管环境、经济波动、自由现金流等多角度对公司现金股利政策选择进行了比较丰富深入的研究。

通过上述文献梳理发现,现有研究基本集中于现金股利政策领域,对股票股利研究很少涉及,而把股票股利和现金股利同时纳入研究的文献就更少,另外我国东西部市场化程度差异很大[12],上述研究把所有上市公司纳入同一样本进行实证分析得到的结论信服力也有待商榷。正是基于以上考虑,本文共搜集整理了76家安徽省上市公司2011-2015连续五个年度的380个样本数据,实证分析安徽省上市公司股利分配现状,同时为了验证公司在选择现金股利还是股票股利时是否存在明显差异,分别建立独立模型来分析不同因素对二者的影响效果是否显著。样本中各家公司的具体指标来源于其公开的财务年度报告,有些公司因种种原因后期对当期财务报告进行了调整的,我们均以调整后的数据为准,下文中相关表格数据采用Excel和SPSS软件处理。

二、安徽省上市公司股利分配现状分析

(一)整体分配情况好转,但象征性分红比较突出

表1 安徽省上市公司2011--2015年股利分配情况统计

从表1得知,2011-2015年安徽省上市公司每年都有超过70%以上的公司发放了股利,而没有进行股票分配的公司年均只有21%,这表明,安徽省上市公司比较重视公司盈利后对股东的回报;通过表2的数据进一步分析,我们发现,虽然进行股利分配的情况大大好转,但大多数公司分红比例较低,53%左右的公司每股现金分红在0.2元以下,基本上是迫于监管政策的外部要求,不得已进行的象征性分红,年均只有13.68%的公司每股现金分红水平达到0.2元以上。

表2 安徽省上市公司2011--2015年现金股利分配水平情况统计

(二)现金股利独占鳌头,股票股利不断减少

随着公司治理的不断完善,中小股东专业知识的不断提升,发放股票股利后所得的溢价效应越来越弱化,甚至由于股东因得不到真金白银回报而引起市场厌恶情绪,导致安徽省上市公司中只有极少数公司采用了纯粹的股票股利方式,当然这也可能是因为发放股票股利后公司总股份数增加,会造成以后年度采用现金分红时现金需求压力较大,使得上市公司可能主动选择摒弃股票股利方式。与此相反,表3显示安徽省上市公司选择发放现金股利的占绝大数,之所以出现这种状况,一是上市公司为了迎合偏好现金股利的这部分股东或者是以此来向外界传递公司良好发展的信息需要;二是迫于相关监管法规的硬性要求而被动选择现金股利。

表3 安徽省上市公司2011--2015年股利分配方式情况统计

(三)股利分配的稳定性和连续性较好

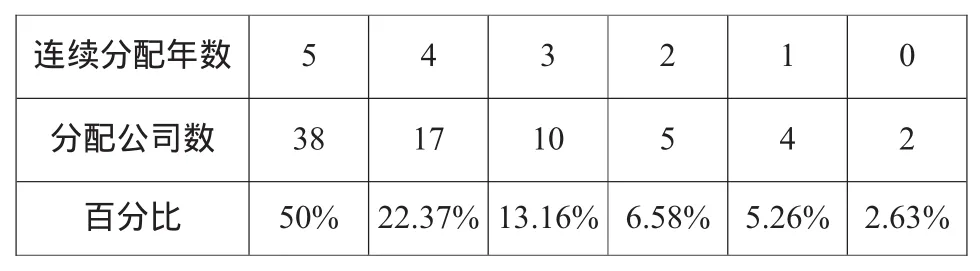

除非公司在后期有重大投项目或者公司盈利水平大幅下降,一个健康发展的公司一般会采取相对稳定的股利分配政策。表4显示,2011-2015五年间,76家样本公司中有38家公司连续五年都进行了分配,占到公司总数的50%,连续3年、4年进行分配的有27家,5年期间未进行过1次分配的公司只有2家。这说明更多的公司越来越重视股利政策的市场效应,在企业无重大异常事项下,上市公司更倾向于维持以往既有的分配水平或者微调。

表4 安徽省上市公司2011--2015年股利分配连续性情况统计

三、安徽省上市公司股利分配影响因素实证分析

(一)理论分析与模型设计

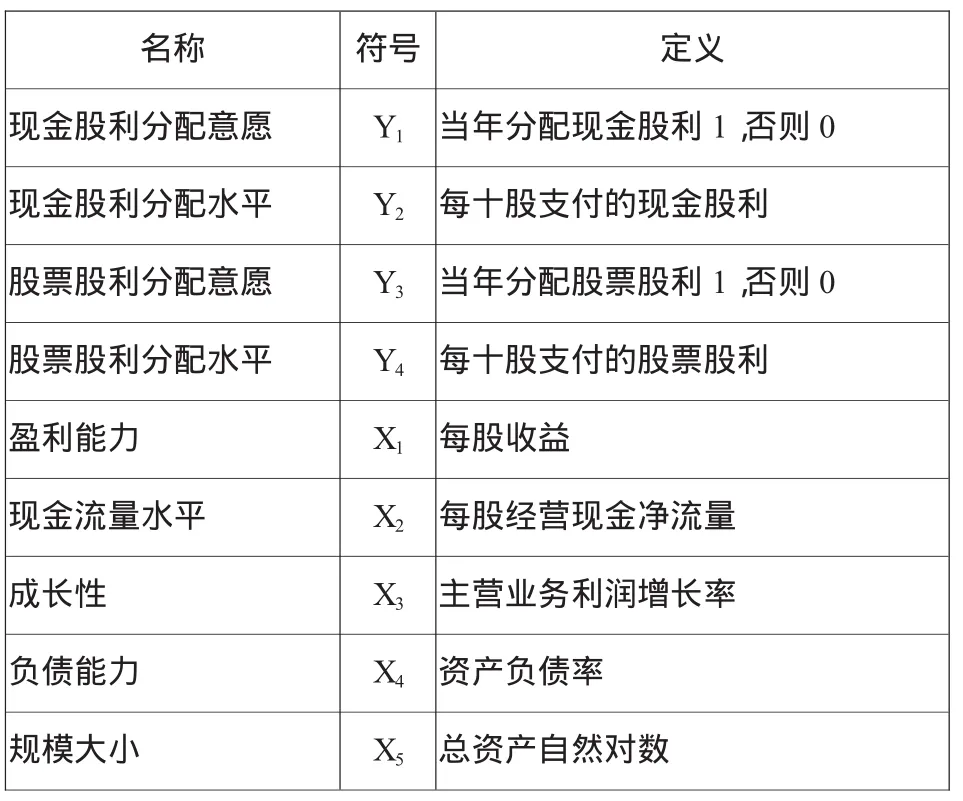

具体分析一家公司的股利政策时,首当其冲先考量该公司当年是否发放股利,假设用1代表分配,为区分股票股利和现金股利,我们分别设置现金股利分配意愿和股票股利分配意愿两个指标对此问题进行考量;在第一个问题的基础上,我们还要考评上市公司的分配力度大小,相应地我们设置股票股利分配水平和现金股利分配水平两个指标。为分析不同公司、同一公司不同时期这些指标不同的原因,本文主要聚焦于从公司自身的财务指标来逐一分析,各变量指标的具体含义与替代符号如表5所示。

表5 相关变量指标说明

1、盈利能力。处于资本保全的需要,我国法律不允许发放负债股利,因此公司盈利就成为股利决策的首要因素,公司当期盈利,公司才会有意愿进行股利分配,否则公司不会进行分配。但是具体选择股票股利还是现金股利以及具体的股利发放水平时,则还与公司的盈利水平直接相关,盈利能力强的公司更愿意拿出真金白银回馈投资者,而微利的公司只能退而求其次选择发放股票股利或者支付很少的现金股利。

2、现金流量水平。因为受到会计政策调整和管理当局盈余管理等影响,有盈利的公司未必现金充足,因此有不少公司盈利水平较强,但真正回报股东时却因现金不足导致巧妇难为无米之炊,只有可靠充足的现金流量才能为真实回报股东提供支撑,否则只能采用股票股利发放形式。

3、成长性。由于每个企业处于其生命周期的不同阶段,加之国家调控的外部因素影响,成长能力越好的公司越愿意进行扩张投资,也就需要更多地进行筹资,因此成长性良好的公司越倾向于将内部经营所得继续留存于公司,同时为了向潜在股东传递公司良好发展的信息,多采用发放股票股利回报投资者;相反,成长性不佳的公司很难有新的投资机会,管理层和股东更愿意将经营所得以现金股利的形式进行分配。

4、负债水平。虽然利用负债可以为上市公司带来抵税效应和降低资金成本,但到期的债务必须偿还,所以即使盈利能力和现金流量充足的公司,也会因债务水平差异而实施不同的股利分配政策。负债率高的公司更倾向于用分配股票股利替代现金股利或者降低现金股利支付水平。

5、规模大小。规模较大的公司因其资金实力雄厚而获取外部资源的能力更强,投资所需资金来源渠道多、方式灵活、资金成本低;另外规模大的公司因股东数量更多导致决策影响范围更大,为了释放公司发展良好的信息传递需要、降低代理成本和迎合部分偏好现金股利的股东,会优先考虑选择发放现金股利,而小公司后期投资项目所需资金则更多地通过自身积累来解决,加之小公司代理冲突较小,更倾向于选择发放股票股利。

为验证上述五个因素对四个被解释变量的理论分析是否成立,分别构建以下四个模型。另外由于Y1现金股利分配意愿和Y3股票股利分配意愿两个变量取值只有0和1两种可能,因此模型1和模型3采用逻辑回归进行分析,模型2和模型4采用一般的多元回归进行分析。

Y1=β0+β1X1+β2X2+β3X3+β4X4+β5X5+ε(模型1)

Y2=β0+β1X1+β2X2+β3X3+β4X4+β5X5+ε(模型2)

Y3=β0+β1X1+β2X2+β3X3+β4X4+β5X5+ε(模型3)

Y4=β0+β1X1+β2X2+β3X3+β4X4+β5X5+ε(模型4)

以上模型中,β0为截距项,β1、β2、β3、β4、β5为待估计的相关解释变量的回归系数,ε为随机残差。

(二)实证结果分析

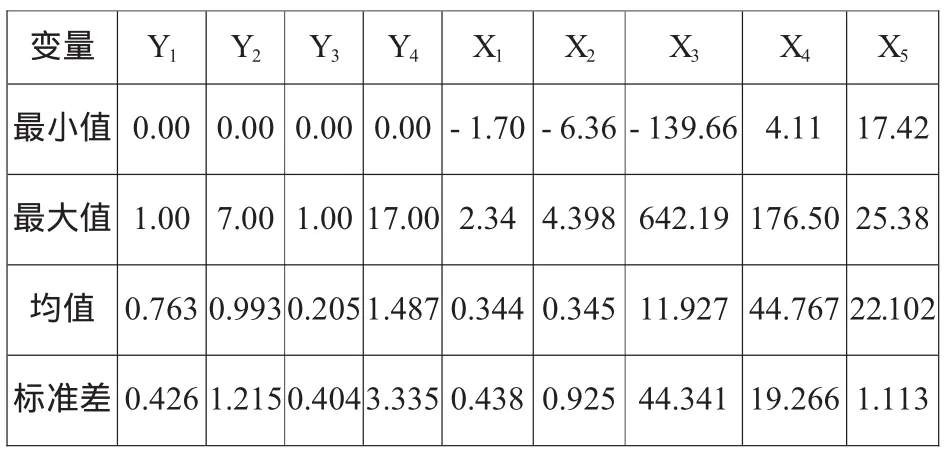

1、描述性统计分析

表6结果显示,安徽省平均每股收益只有0.344元,说明安徽省上市公司的整体盈利能力比较弱,还有不少公司处于亏损状态,但是选择采用现金股利分配政策的公司却高达76.3%,这是否说明安徽省上市公司特别重视对股东回报呢?答案显然否定,因为表中显示平均每十股现金股利只有0.993元,分摊到每股还不到0.1元,在不考虑股票买卖差价所得情况下,股东通过股利得到的回报折算下来还达不到一年定期存款利率水平。样本中各家公司的现金流量水平极不均衡,不少公司经营现金流入量小于现金流出量,不能为实施现金股利分配政策提供支撑。资产负债率均值44.77%,低于50%,整体上的财务风险处于可控范围内。

表6 相关变量指标描述性统计结果

2、相关性分析

表7结果表明,除了主营业务利润率这一指标外,其他的四个自变量对被解释变量的影响作用与前面的理论分析初步成立,但是否能通过统计学上显著性检验,还有待采用回归模型进行进一步的深入分析。另外,每股收益、每股经营现金净流量、利润增长率、资产负债率、规模大小等五个解释变量之间的相关系数均在0.4以下,说明各个自变量之间基本不存在多重共线性的干扰,说明采用回归分析可行。

表7 各个变量的Pearson相关系数检验结果

3、回归分析

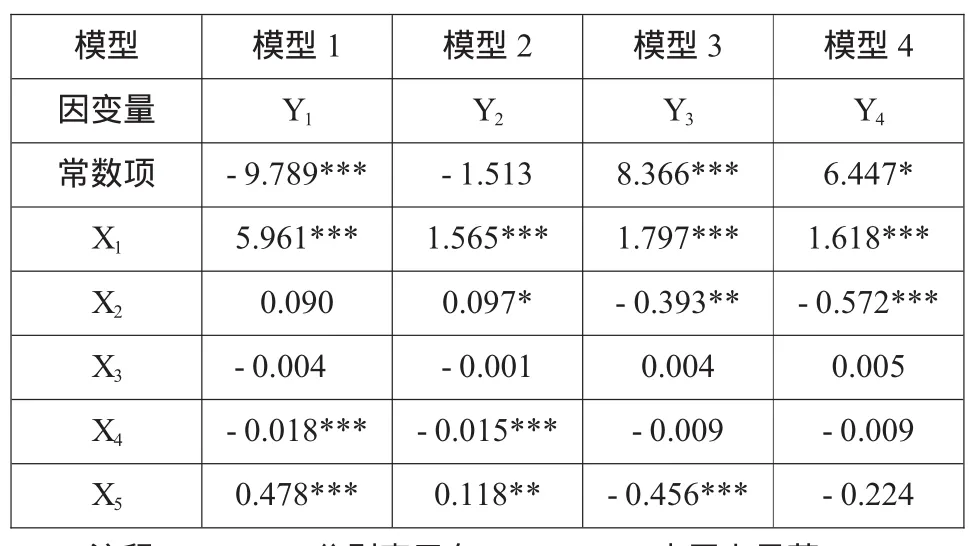

采用SPSS13软件得到各个模型的回归结果如表8所示,四个模型中每股收益对现金股利分配意愿、现金股利分配水平、股票股利分配意愿、股票股利分配水平产生显著的正向影响,通过1%水平检验,而经营现金净流量与现金股利分配意愿之间没有通过10%水平检验,这说明是否分配现金股利并不完全取决于公司的现金流量水平,有些上市公司的大股东或者管理层在进行此决策时,更多的考虑发放现金股利对外界传递的信号作用,或者是迫于外部监管压力不得不分红等外部因素。四个模型中主营业务利润增长率与相关的被解释变量均没有通过显著性检验,说明安徽省上市公司在进行股利决策时很少考虑成长性对其影响。模型1和模型2结果表明资产负债率对现金股利分配意愿和现金股利分配水平显著负相关,模型3和模型4表明资产负债率对股票股利分配意愿和股票股利分配水平没有显著的相关性。公司规模对现金股利分配意愿、现金股利分配水平均产生显著的正向影响,说明大公司更愿意分配现金股利,小规模公司更倾向发放股票股利。

表8 各模型回归分析表

四、结论及建议

通过2011-2015连续五年的样本数据实证发现,安徽省上市公司越来越注重对股东的回报,尤其是进行现金股利分配的公司比例大幅提高,但与此同时,还有不少公司迫于遵循外部监管政策或者为迎合流动性偏好的投资者等原因,虽然发放现金股利,但每股的现金股利特别低,象征性发放现金股利的现象普遍存在。从影响股利分配决策的因素看,上市公司在选择发放股票股利还是现金股利和具体发放水平时并不是完全考虑公司本身内部的财务约束,四个模型回归结果显示前面的五个假设部分成立,还有些与理论预期不一致,另外回归模型的R系数也表明各个模型的拟合度较低,这些都说明安徽省上市公司在进行股利分配政策选择时还兼顾其他外部因素的影响。为此提出如下建议:第一,建立保护中小投资者的有效机制,针对长期不分红或通过分配进行利益输送、传递误导信息的公司进行监控;第二,引导上市公司规范股利分配政策,真实回报投资者,而不是与国家监管部门、中小投资者相互对抗博弈,从而达到进行象征性分红应对监管政策或者采用分配政策来传递不正确信息的目的;第三,不断提升股东素质,股东素质对于培育健康有效的资本市场意义重大,高素质的投资者可以通过相关信息来甄别上市公司实施的股利政策是否别有用心,更加注重公司的长期价值而不会被短期的股利政策所蛊惑。

[1]Baker M.and Wurgler J.A Catering Theory of Dividends[J]. Journal ofFinance,2004(3):1125-1165.

[2]De Angelo H.The Irrelevance of the MMTheory[J].Journal of Financial Economics,2006(2):293-315.

[3]Banerjee S.and Spindt P.A.Stock Market Liquidity and Firm Dividend Policy[J].Journal of Financial and Quantitative Analysis,2007 (2):369-397.

[4]HobergG.and Prabhala N.R.Disappearing Dividends,Catering, and Risk[J].ReviewofFinancial Studies,2009(1):79-116.

[5]程健,张俊瑞.交叉上市、股权性质与企业现金股利政策[J].会计研究,2015(7):34-41.

[6]陈辉,顾乃康.中国上市公司股利政策的原因分析:时间序列的视角[J].金融经济学研究,2014(11):86-97.

[7]罗琦,吴哲栋.控股股东代理问题与公司现金股利[J].管理科学,2016(5):112-121.

[8]周健,钱凯.基于股票股利超额收益的实证研究[J].重庆理工大学学报(自然科学版),2015(5):147-151.

[9]聂金玲,雷玲.上市公司股票股利政策的影响因素分析[J].会计之友,2014(18):21-25.

[10]王碧云.论传媒上市公司股利分配现状与政策选择 [J].莆田学院学报,2016(6):46-50.

[11]李玫,张骜宇.上市公司股票股利政策的影响因素分析[J].统计与决策,2015(5):185-188.

[12]林川.地区市场化进程与现金股利迎合行为[J].财贸研究,2015(2):139-147.

责任编校:饶 敏

A Study of Dividend Distribution Policy and Influencing Factors in Listed Companies of Anhui Province

ZHANG Qing-li

(Bengbu University,Bengbu,Anhui,233030,China)

Taking listed companies of Anhui province from 2011 to 2015 as samples,this paper analyzes the current situations of the dividend distribution policies and the influencing factors of these Companies.With the continuous improvement of corporate governance structure and the increasingly stringent constraints of relevant regulatory policy,there is an obvious general tendency of increase in dividends payment.But still,quite a few companies do so perfunctorily simply for the sake of policy needs,for their actual dividend levels are not high.Taking into consideration of the influencing factors of dividend payment,this paper makes an empirical analysis of each specific indicator fromthe perspective ofthe company's financial situation based on the model it constructed.

distribution policy;cash dividend;listed companies.

F275

A

2095-7955(2017)04-0050-05

蚌埠学院2016年度教研项目(项目编号:2016jyxm19); 安徽省教育厅2015年度教研项目(项目编号:2015jyxm384)。

2017-07-04

张庆利(1973-),女,蚌埠学院讲师,硕士。主要研究方向:财务管理与财务会计。