国际油价的长短期影响因素

韩立岩,甄 贞,蔡立新

(北京航空航天大学经济管理学院,北京 100191)

国际油价的长短期影响因素

韩立岩,甄 贞,蔡立新

(北京航空航天大学经济管理学院,北京 100191)

国际石油价格是议不完的话题,经过12年的翻滚终于又回到2003年30美元的起点。本文对新世纪全球化新格局下国际油价的长短期影响因素进行了月度数据的多角度动态计量分析。发现在长期全球GDP、国际贸易总额和美元指数都是油价最重要的正向影响因素,其弹性作用突出,而美元指数的低迷代表了国际流动性增加;实体经济和虚拟经济信号与国际油价具有长期均衡关系,在短期波动中具有吸引油价回归的作用。作为最主要的短期信号,美元指数的影响具有突出的两个月滞后效应,其影响显著大于长期均衡的回复作用。研究还发现,新世纪的国际油价表现出显著而稳健的一个月惯性和两个月反转的滞后效应。因此,今后判断国际油价的走势重点应当关注全球GDP、国际贸易总额和美元指数。

国际油价;影响因素;实体经济;虚拟经济;国际贸易;美元指数

1 引言

十年河东十年河西。国际油价从2014年夏天的107.68美元一路跌到2016年一月下旬的30美元,跌去了72%,回到了2003年的上升起点。世界经济在网络泡沫后历经2008年全球金融危机、欧债危机和美元量化宽松,再到退出量化宽松,徘徊于增长低谷。中国经济却是在这十多年间上升为世界经济产出第二、国际贸易总量第一的经济大国。但是,也就是在这个高潮后进入以产业升级和中高速发展为特征的经济新常态。似乎新兴经济体快速发展拉动能源需求的时代已经告一段落。未来5年间,国际油价向何处去?这是我们认知新常态能源供需情势所必需回答的问题。

回顾国际油价问题的历史。在1973年石油危机至今的40余年间,美国制造业大规模向东亚转移,中国经济兴起,全球化开启了2.0新时代,石油作为最重要的能源其价格波动对世界经济增长具有深刻的影响。20世纪90年代后,原油价格在向上的趋势中波动加剧。国际油价总体而言经历了四个历史阶段。

(1)20世纪70年代中后期石油危机。

两次石油危机驱动油价接续倍增。原油价格从每桶不到4美元跃升至30美元。传统制造业的能源成本已经不能维持,高新技术和绿色能源随即兴起,欧美经济在和滞胀斗争中通过技术创新逐渐消化着高企的石油成本。

(2)1983至2003年的调整期。

20年间国际油价一直徘徊在30美元之下。随着节油技术和新能源的兴起,发达经济体的石油需求进入稳态,而新兴经济体的高速增长正在孕育之中,国际油价进入相对平缓期。

(3)全球化背景下的油价再次高涨期(2003——2008年)。

2003年初,国际原油价格再次突破30美元/桶。此间,加入世界贸易组织的中国经济增长和中国出口进入快车道,中国需求因素成为国际油价再度高企的由头。实际上,1993年中国从石油进出口基本平衡一下子转为净进口国,消费呈现指数上涨格局。中国的石油进口很快就紧随美国之后,排名第二。2004年油价突破50美元,2005年突破60美元,2007年突破70美元,2008年站上100美元大关。这是一个直线向上的趋势。随后油价大幅飙升,7月14日纽约原油期货价格收盘于147.27美元/桶的历史高点。专家纷纷预测年底要破200美元大关。实证研究表明,与以往实需因素为主的格局不同,投机因素凸显。实际上,从2007年到2008年,国际资产价格在所有市场上飙升,形成了前所未有的系统性风险。比较大宗商品、证券和房地产的价格走势,人们不难看到,石油价格不是特殊的,国际流动性和投资杠杆因素左右了所有资产。

(4)金融危机冲击后的调整期。

2008年9月的金融危机全面爆发导致石油价格在10月就断崖式跌至70美元水平,11月至50美元区间,12月至40美元区间,相比前期高位,国际油价整整丢掉了70%。2009年2月纽约商品交易所原油期货价格跌回30美元区间,回到2003年1月的水平。

调整期内,美国量化宽松和中国经济的走势决定了国际油价的基本性质。在美元四轮量化宽松所带来的超常流动性和中国为首的新兴经济体强劲增长的带动下,国际油价在2010到2014的5年间在100美元上下震荡。当美联储宣布退出量化宽松计划的同时,中国经济进入新常态而将经济增长目标定在7%左右,美国经济的复苏引发纽约证券市场的持续向上,这些因素就导致国际油价发生扭转,投机势力的主力也转向美国股市。2014年12月国际油价跌破60美元,直至2016年初在30美元一线徘徊。

纵观40年沧桑,国际油价变化与波动的影响因素从多个方面展现在我们面前。长期的短期的,实体的虚拟的,还有地缘政治、国际冲突、新能源发展、页岩油凸显、新兴经济体崛起。在经历了金融危机和新兴经济体大发展之后,在全球化的新格局和中国经济新常态的情景下,我们有必要再回顾国际油价的历史演化,重新提炼影响国家油价的长短期因素。

一直以来,国际油价问题都是经济学,特别是发展经济学、国际贸易学、能源经济学和金融学关注的重点。2008国际金融危机之后,随着原油价格的大起大落,关于国际油价影响因素的研究又形成一个高潮。美元指数和实体经济对于油价的影响是关注的重点。李畅和杨再斌(2007)研究表明石油价格变动可以由AR(1)模型描述,OPEC产量和OECD国家消费需求是影响油价的长期因素。宋增基和李春红[16]使用两阶段回归模型实证发现,中国经济若保持8%增长速度在2030年会将油价推高7.94%-10.48%。谢飞和韩立岩[17-18]实证发现,在日度数据层面,对冲基金细微地捕捉商品指数特别是油价的周期性变化和相关外部冲击的影响,对于国际油价具有显著的溢出效应;并且国际商品指数、实需因素和投机因素保持稳定的均衡关系。Kesicki[7]指出:由于地缘政治、供给约束、石油储釆的限制、石油运输加工费等原因,国际石油的价格已进入到更为频繁波动的时代。Benhmad[3]指出这种单方向的因果关系存在前提条件。文章使用小波变换方法发现实际成品油价格和实际有效美元汇率之间的非线性格兰杰因果关系具有时变性;在长期二者有双向因果关系;而在3个月,只有油价到汇率的单向因果关系。Kilian和Hicks[8]发现2003至2008年新兴经济体出乎预料的强劲经济增长是造成石油价格波动的主要原因。Alouia等[1]发现弱势美元导致的高油价以及美元冲击是石油价格波动的重要原因。Beckmanna和Czudaj[2]运用马尔柯夫向量误差修正模型发现美元汇率对石油价格具有长期影响和有限的短期影响。Kilian和Murphy[9]、Singleton[11]都认为石油的库存变化量能够衡量石油现货市场的投机活动,针对油价上涨预期的投机行为会引起石油库存的增加。李素芳等[14]建立双机制的贝叶斯门限机制转换协整模型,论证了国际石油价格和股票指数之间显著的非线性动态关系。

国际油价预测是研究重点。Fong和See[4]建立马尔柯夫区制转换模型研究原油期货日收益的变化规律,其转换模型显示国际油价波动具有明显的GARCH效应和波动不对称性。梁强等[15]认为小波方法能够更为有效地预测石油价格的长期趋势。Jammazi和Aloui[6]论证小波分解和神经网络模型一定的原油预测效力。Houa和Suardib[5]的研究表明,非参数GARCH模型比参数GARCH模型预测效果要好。陈磊等[12]使用门限CAViaR模型的分位点回归,发现石油期货收益率分位数主要受前期油价波动的不对称影响。

目前文献还没有使用长短期结合的方法对于国际油价波动进行动态分析。本文的贡献是对于石油价格历史演化提供新的动态计量分析。结合向量自回归(VAR)和向量误差调整模型(VECM),对国际油价进入新世纪后的年度数据提炼长短期因素,区分实体经济与虚拟经济的作用,为判断国际油价未来的演化态势提供证据。本文后面的安排是:第2节报告所建立的计量模型与使用的数据,第3节给出多角度的实证分析,第4节提炼实需因素、投机因素和政治因素,第5节是结论。

2 计量模型与数据

为整体论证石油价格的长短期的影响因素,本文分别使用向量自回归(VAR)模型、向量误差修正(VECM)模型和最小二乘法标准化回归分析从实体经济和虚拟经济两个方面展开研究。

本文从实体经济和虚拟经济两个方面展开研究,建立如下VAR模型:

(1)

其中Oil_pricet为石油价格,具体选择了WTI石油期货价格;USDIt为美元指数;Gold_pricet为黄金价;Specu_ratiot为投机比例,具体为石油期货非商业持仓头寸与商业持仓头寸的比值;后三个变量代表了虚拟经济对于石油价格的影响。使用投机比例代表短期投机因素,是因为石油期货的非商业持仓头寸也包含了投资石油期货的对冲基金。世界实际GDP总量(GDPt)是实体经济的代理变量,本文同时使用世界实际贸易额(Tradet)作为另一代理变量。实际GDP和实际贸易额以2005年美元为不变价。α0为常数项。αi、βi、γi和δi分别为对应滞后i阶变量的待估参数。t=P+1,…n,p为最大滞后阶数,n为样本量。εt为随机误差。

从长短期的结合上建立VECM模型。首先我们从向量自回归模型VAR(P)模型开始推导:

(2)

令Γi=-(I-Φ1-…-Φi), (i=1,…,p-1);Π=-(I-Φ1-…-Φp)

则VAR(P)可以表示为:

(3)

式(3)为长期向量误差修正模型(Long-run VECM)。其中Xt代表第t期由石油期货价格、美元指数、黄金价格、投机比例和实际GDP或贸易总额构成的向量。Xt代表对应变量的差分矩阵。Γi包含了短期影响。Π包含了积累的长期影响。具体来说,Π=αβT。α是误差修正项系数,可以看作是长期均衡状态对短期的非均衡状态的修正或者解释为趋于均衡的调整速度。βT是协整矩阵,刻画了变量间长期均衡关系。

(4)

我们称式(4)为短期误差修正模型(Short-run VECM)。

进一步使用最小二乘法研究各个因素对于石油价格的影响,建立的计量模型如下:

Oil_pricet=α0+αUSDXt+βGold_pricet+γSpecu_ratiot+δGDPt+εt

(5)

各变量含义与式(1)相同。α、β、γ和δ为对应变量的待估参数。

本文石油期货价格、黄金价格和投机比例数据均来自Quandl数据平台,美元指数数据来自美联储,均为月度数据。世界实际GDP与贸易总额数据为年度数据,来自世界银行。样本区间为1983年3月至2015年10月,共392期。实证过程中,所有变量均取对数。

3 实证分析

下面分别给出描述性统计、协整检验、向量自回归、向量误差修正和标准化最小二乘模型。

3.1 基本统计分析

(1)变量描述性统计分析

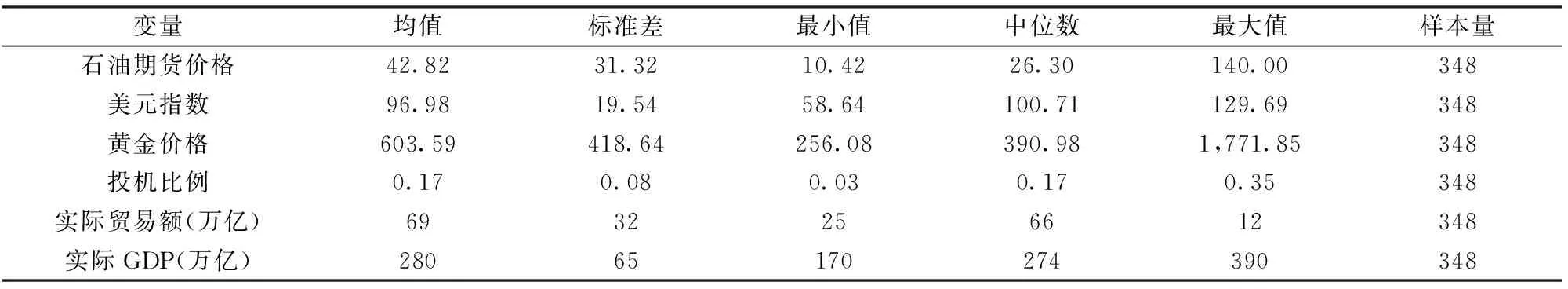

表1 主要变量统计性质(单位:美元)

表2 各变量相关系数表

由表1,样本期内石油平均价格为42.82美元/桶,石油价格最高点为140美元/桶,最低点仅为10.42美元/桶。美元指数均值为96.98。黄金平均价格为603.59美元/盎司。投机比例均值为17%。世界实际贸易额和实际GDP的均值分别为69万亿美元和280万亿美元。

由表2,石油期货价格与美元指数高度负相关,与黄金价格、实际GDP和实际贸易额高度正相关,与投机比例正相关。因此美元指数、黄金价格、实际GDP和实际贸易额均可能成为影响石油期货价格的重要因素。因为实际GDP与实际贸易额正相关,应当注意多重共线性问题,实证回归时需分别控制这两个变量。

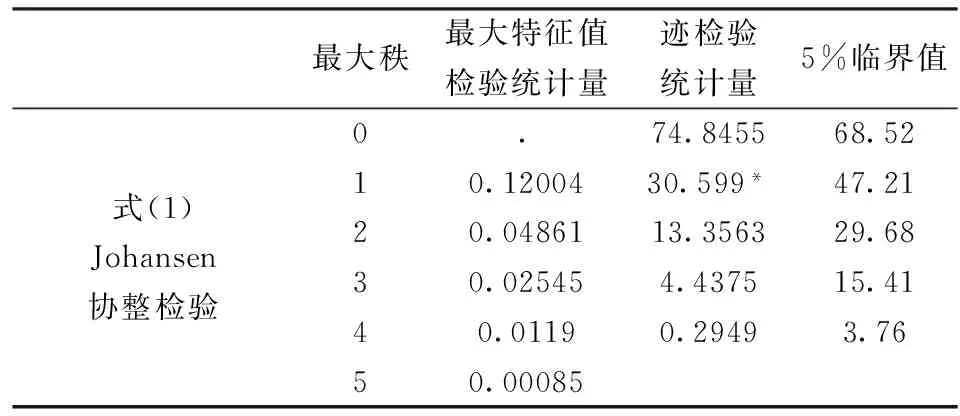

(2)Johansen 协整检验

接着使用Johansen协整检验考查长期稳定关系。由表3,在5%置信水平下石油期货价格、实际GDP、美元指数、黄金价格和投机比例存在一个长期稳定关系。作为补充的ADF检验结果也支持这一结论。

表3 Johansen检验协整

3.2 向量自回归模型

(1)确定最佳滞后阶数

使用VAR模型揭示实际经济因素和虚拟经济因素对于石油期货价格的影响。本文使用LL、LR、FPE、AIC、HQIC和SBIC信息准则确定VAR模型最优滞后阶数,结果如表4所示。

表4中带“*”统计量对应的滞后阶数为相应信息准则下最佳阶数。综合这六个信息准则发现最优阶数在1阶至4阶之间。LR信息准则表明最优阶数为4阶,FPE和AIC准则表明最优阶数为2阶,HQIC和SBIC准则表明最优阶数为1阶。考虑到充分利用数据信息同时尽可能减少需要估计的参数,本文最终确定滞后阶数为3阶。各阶系数联合也支持VAR(3)。

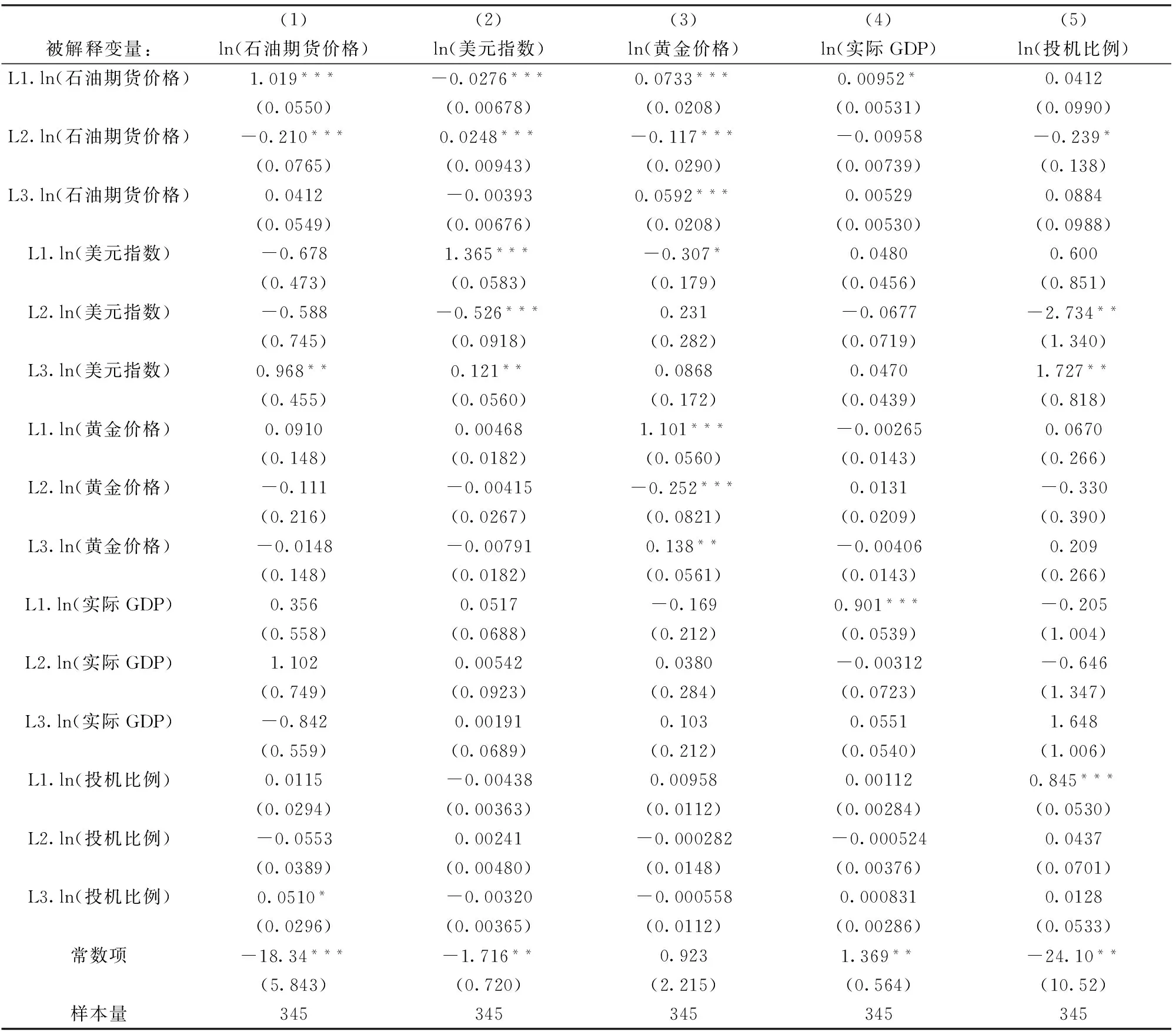

(2)VAR模型实证结果

由表3可知石油期货价格和美元指数、黄金价格、投机比例,实际GDP之间存在长期稳定的关系,结合表4确定的最优滞后阶数,建立VAR(3)模型,实证结果如表5和表6所示。

表5和6表明,美元指数和实际GDP是影响石油价格的重要因素,黄金价格和投机比例对石油价格影响不显著。由表5第一列,石油期货价格滞后一阶项存在正向影响,滞后二阶项对石油期货价格存在负向影响,滞后三阶项影响不显著。这表明石油期货价格波动存在一个月上下的动量效应和一定程度的均值回归趋势。实际GDP滞后一阶和二阶项对石油期货价格均存在短期正向影响,但不显著。美元指数滞后一阶和二阶项对石油期货价格存在短

表4 使用信息准则确定滞后阶数

注:表中带“*”统计量对应的滞后阶数为最优阶数。

表5 VAR(3)回归结果

注:其中,括号内为稳健标准误差,***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

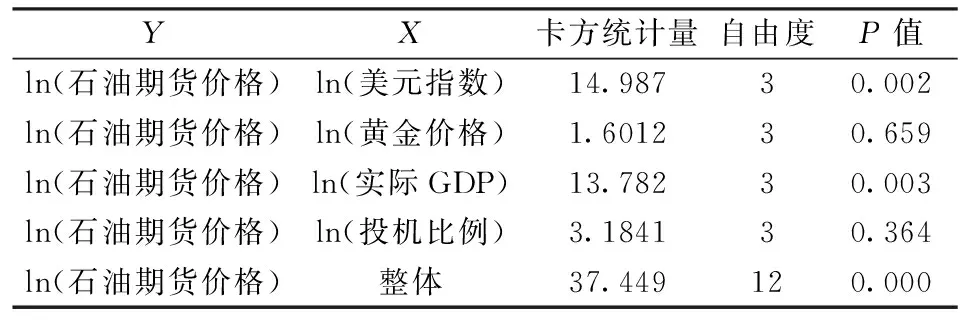

表6 格兰杰因果检验

注:原假设:X不是Y的格兰杰原因。

期负向影响,但不显著,但滞后三阶项存在显著正向影响。黄金价格滞后一阶对石油期货价格影响存在正向影响,滞后二阶和三阶项存在较弱负向影响。投机比例滞后三阶项对石油期货价格存在显著正向影响。由表6,美元指数和实际GDP是石油期货价格的格兰杰原因。黄金价格和投机比例不是石油期货价格的格兰杰原因。模型整体对于石油期货价格的波动有较好解释力。

3.3 向量误差调整模型

在VAR(3)模型基础上,本文建立向量误差修正模型,研究系统长期和短期的各变量间共同作用的影响。在模型中,误差修正项可以反映变量偏离长期均衡以后短期的影响程度,误差修正项系数大小则表示短期非均衡正态向长期稳定状态调整的快慢,结果如表7和表8所示。

由表7第一列,长期均衡影响系数显著为负,但数值较小。这表明从长期看当系统偏离平衡状态时,系统可以自动恢复平衡,但需要很长时间。而期货价格差分一阶滞后系数显著为正,这再次表明在短期内期货价格变动存在短期动量效应。美元指数差分滞后二阶项系数显著为负,这表明在短期内美元指数对于石油期货价格变动存在负向影响。其他变量的系数并不显著,这说明在短期调整上,黄金价格、实际GDP和投机比例对石油期货价格影响很小。文本将实体经济因素的代理变量实际GDP换成实际贸易额后得到相同结论(具体见附录A)。

表7 误差修正模型(VECM)回归结果

注:其中,括号内为稳健标准误差,***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。LD表示滞后1期,L2D表示滞后2期。

表8 VECM长期均衡结果

注: ***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

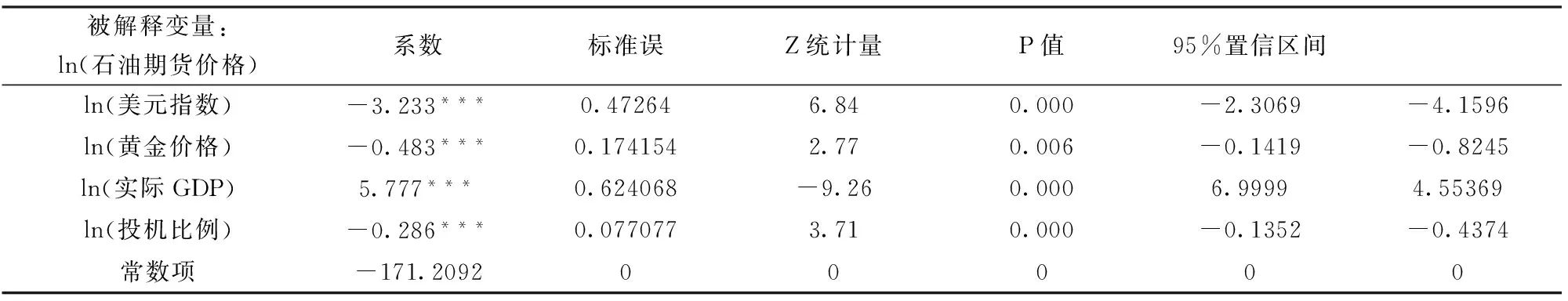

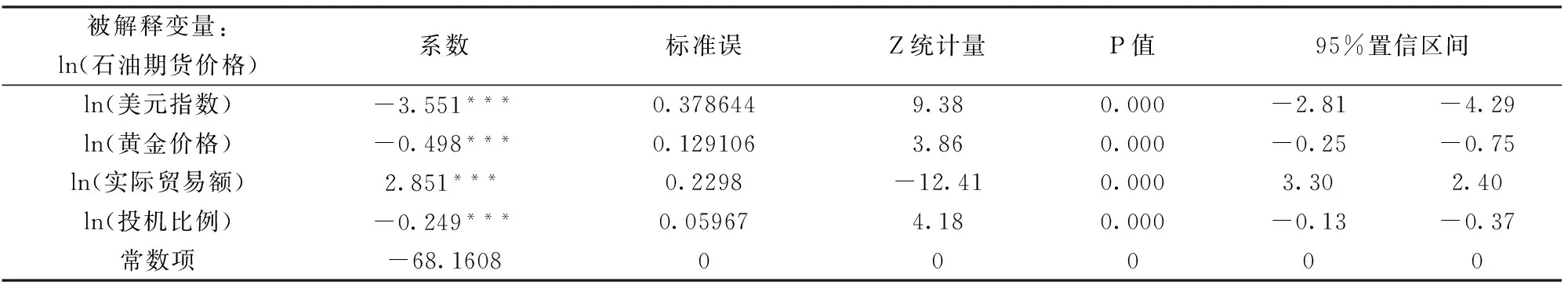

表8是美元指数、黄金价格、投机比例和实际GDP对石油期货价格的长期影响。美元指数、黄金价格和投机比例的系数均显著为负,这表明虚拟经济因素对石油期货价格存在长期负向影响。实际GDP系数显著为正,这说明实需因素对石油期货价格存在长期正向影响。文本将实体经济因素的代理变量实际GDP换成实际贸易额后得到相同结论(具体见附录A)。

3.4 标准化最小二乘回归方法

由于石油价格、黄金价格、美元指数和投机比例是月度数据,而实际GDP和实际贸易额是年度数据,因此在同一个模型中变化慢的实际量就被快变量所掩盖,更重要的是数据量级的差异可能导致回归系数的扭曲。因此,本节通过对变量的标准化(标准化处理指将变量减去其均值再除以其标准差。)进一步研究美元指数、实际GDP、黄金价格和投机比例对石油期货价格的影响。结果见表9。该方法可以视为EG两步法中的第一步回归结果,第二步结果表明该回归的残差不存在单位根。

表9 标准化数据下逐步引入变量

注:括号内为稳健标准误差,***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

表9结果表明,美元指数和黄金价格对石油期货价格存在显著负向影响,实际GDP或者实际贸易额对石油期货价格存在显著正向影响,投机比例对石油期货价格存在负向影响,但不显著。表9第四列的可决系数为0.94,说明模型整体解释力较好。表中第一列的可决系数仅为0.13,说明只考虑美元指数不能很好解释石油期货价格波动。第二列是在第一列的基础上引入实际GDP,结果表明实际GDP的提高推动了石油期货价格上涨。第三列是在第二列基础上引入黄金价格,美元指数和实际GDP系数稳健。第四列是在第三列基础上引入投机比例,结果表明美元指数每提高1%,石油期货价格降低0.95%;实际GDP每提高1%,石油期货价格提高1.97%;黄金价格每提高1%,石油期货价格降低0.28%;投机比例对石油期货价格影响不显著。第五列是在第四列基础上将实际GDP替换为实际贸易额,结果表明实际贸易额每提高1%,石油期货价格提高2%。对比各个变量系数大小可知,实体经济因素(实际GDP或者实际贸易额)对石油期货价格影响明显高于虚拟经济因素(美元指数、黄金价格和投机比例)。

4 实需因素、投机因素与政治因素

4.1 实需因素与虚拟经济因素的对比

关于虚拟经济因素对于石油价格波动的作用一直是大众和学界讨论的热点。事实如何?需要统计证据。本文对于虚拟经济因素的作用给出多角度对比的回归结果,见表10。

表10 标准化数据下实需因素与虚拟因素对石油价格的影响

注:括号内为稳健标准误差,***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

表10是标准化数据下实需因素与虚拟因素对石油价格的影响的对比分析(原始数据的回归结果见附录B)。结果表明,当对实体经济和虚拟经济两两对比时,可以发现在大多数情况下虚拟经济都表现出一定程度的负相关,而实体经济表现出较强的正影响力。其中实际GDP和实际贸易总额对石油期货价格存在正向影响,前者影响程度更大。第1和第2列分别使用实际GDP和实际贸易额作为实体经济的代理变量,结果表明美元指数、黄金价格和投机比例对石油期货价格主要存在负向影响,但影响程度小于实际GDP和实际贸易额。第3和第4列分别使用美元指数和投机比例以及美元指数和黄金价格作为虚拟经济的代理变量,结果表明虚拟经济因素总体上对石油期货价格存在负向影响,但影响程度小于实际经济因素。

依据VAR(3)模型,分析了石油期货价格在2年内分别对世界实际GDP、黄金价格、投机比例和美元指数正交脉冲的响应。发现实际GDP对石油期货价格有一个持续的的正向影响,黄金价格对石油期货价格影响微弱。美元指数对石油期货价格有长期负向影响。投机比例对石油期货价格在短期存在微弱负向影响,长期存在正向影响。石油期货价格自身在短期存在动量效应,长期存在反转效应,但随着时间推移效应锐减。美元指数对石油期货价格在长短期均存在负向影响,但随着时间的推移影响逐渐减弱。石油期货价格在2年内预测方差分解说明石油期货价格的预测方差主要来自自身,实际GDP和美元指数对于石油期货价格波动有一定影响,黄金价格和投机比例对石油期货价格影响微弱。

4.2 实需因素与政治因素的对比

我们看看政治因素对石油价格可能造成的影响。图1给出了西德克萨斯(WTI)原油价格与美元指数的历史数据。我们可以找到地缘政治冲击所带来油价短期剧烈波动的时间对应。而对石油历史价格进行的小波分解也提供了佐证。

从长期来看,国际油价基本随着实体经济的影响而改变,但是诸多政治事件也在短期对油价形成冲击。以往几次油价的波动都与地缘政治联系紧密。虽然石油价格从2001年到2007年呈现一个平稳的上升阶段,但是从日度数据来看,2003年3月之后持续一个月油价表现低迷,竟呈下降的趋势,这和当年伊拉克战争爆发时间恰好吻合。依常理推理,伊拉克是重要产油国,对伊拉克的战争将不利于中东地区的石油供给。为什么油价不升反跌呢?这就要有辩证思维。一方面,美国等西方国家联军在短短几日就掌握战争的主动权,胜利在望,石油供给的影响完全在掌控之中;另一方面,2003年正是网络经济泡沫破灭后的世界经济的调整阶段,中国因素还没有显现,需求严重不足,伊拉克石油供给份额很快被欧佩克组织的其他国家所填补。再看伊朗问题,因其盛产石油,石油产量影响着价格,因此石油已经成为伊朗对付西方国家的重要手段。这一切都直接挑战着美国核心利益,于是在针对美伊双方的政治博弈,油价的大规模波动在所难免。同样2011年利比亚战争爆发,随之而来石油价格的剧烈高位震荡,不仅增加油价的不确定性,也让恐慌在人们心中蔓延。中东是世界石油最大的产地,其地缘政治的争夺原因尤为突出。无独有偶,人们十分关心的叙利亚内战从2011年持续至今,除了国际原油供大于求的原因之外,剧烈波动之后的直线式下跌也和战争各方的均衡态势有紧密联系。总之,政治因素的冲击都是暂时的,长期因素还是实体经济基本状态及其发展趋势。

图1 美国西德克萨斯油价与美元指数

5 结语

本文对1999年到2015年的石油期货的月度价格对数分别建立向量自回归模型、向量误差修正模型和标准化最小二乘模型,多角度论证了国际油价的长短期影响因素,提供了新的经验证据。研究发现:第一,解释变量中代表虚拟经济的美元指数、代表实体经济的世界贸易总额和全球GDP具有稳定的统计显著性;长期来看,全球实际GDP和世界实际贸易总额与国际油价显著正相关,美元指数、黄金价格、投机比例均与国际油价显著负相关,也就是说在弹性意义下,作为实体经济信号的全球实际GDP或者世界实际贸易总额、以及作为虚拟经济信号的美元指数正向推动国际油价。并且,国际油价、全球实际GDP(或者世界实际贸易总额)、美元指数、黄金价格、投机比例具有长期均衡关系。在均衡关系中,GDP的弹性作用显著高于美元指数,这就是说,实体因素强于虚拟因素。而且油价的短期波动总是显著地受到长期均衡回复性的牵制,这是一种战略性牵制。第二,美元指数是代表投机因素的最主要变量。短期而言,石油价格收益率的波动主要受到美元指数为代表的国际流动性的影响,具有突出的两个月滞后效应,其影响显著大于长期均衡的回复作用;黄金价格和实际GDP的影响都是不显著的,政治事件对石油价格的影响也是短暂的。再者,统计证据表明,包含对冲基金因素的石油期货交易的投机比例确实是短期国际油价波动的推手,但是在长期均衡中其作用明显弱于实体经济信号,也就是说投机因素受到全球GDP和国际贸易因素的支配和诱导。第三,新世纪的国际油价表现出显著而稳健的一个月惯性和两个月反转的滞后效应。因此,今后判断国际油价的走势应当重点关注全球GDP、国际贸易总额和美元指数。在美元退出量化宽松、美元指数维持较高水平、美国经济复苏缓慢和中国经济进入长期战略调整期等因素的决定下,国际贸易增长无力,国际油价会在每桶30美元到50美元之间徘徊或者震荡。

附录A 误差修正模型(VECM)回归结果

注:其中,括号内为稳健标准误差,***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

VECM长期均衡结果

注: ***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

附录B 原始数据下实需因素与虚拟因素对石油价格的影响

注:其中,括号内为稳健标准误差,***表明在1%水平上显著,**表明在5%水平上显著,*表明10%水平显著。

[1] Alouia R, Aïssaa M,Nguyenb D K. Conditional dependence structure between oil prices and exchange rates: A copula-GARCH approach[J]. Journal of International Money and Finance, 2013, 32:719-738.

[2] Beckmanna J, Czudaj R. Oil prices and effective dollar exchange rates[J].International Review of Economics & Finance, 2013, 27:621-636.

[3] Benhmad F. Modeling nonlinear Granger causality between the oil price and U.S. dollar: A wavelet based approach[J].Economic Modelling, 2012, 29(4):1505-1514.

[4] Fong W M, See K H. A Markov Switching Model of the Conditional volatility of Crude Oil Futures[J]. Energy Economics, 2002, 24:71-95.

[5] Houa A, Suardib S. A nonparametric GARCH model of crude oil price return volatility[J].Energy Economics, 2012, 34(2):618-626.

[6] Jammazi R, Aloui C. Crude oil price forecasting: Experimental evidence from wavelet decomposition and neural network modeling[J].Energy Economics, 2012, 34(3): 828-841.

[7] Kesicki F. The third oil price surge-What’s different this time?[J], Energy Policy, 2010, 38 (3):1596-1606.

[8] Kilian L, Hicks B. Did unexpectedly strong economic growth cause the oil price shock of 2003-2008?[J]. Journal of Forecasting, 2013, 32(5): 385-394.

[9] Kilian L,Murphy D P. The role of inventories and speculative trading in the global market for crude oil[J].Journal of Applied Econometrics, 2013, 29(3): 76-88.

[10] Ou Bianling, Zhang Xun,Wang Shouyang. How does China’s macro-economy response to the world crude oil price shock: A structural dynamic factor model approach[J]. Computers & Industrial Engineering, 2012, 63(3): 634-640.

[11] Singleton K J. Investor flows and the 2008boom/bust in oil prices[J].Management Science, 2013, 60(2): 23-45.

[12] 陈磊,曾勇,杜化宇. 石油期货收益率的分位数建模及其影响因素分析[J]. 中国管理科学, 2012,20(3):35-40.

[13] 李畅,杨再斌. 国际石油价格波动特点及影响因素的实证分析[J]. 资源科学,2007,20(1):178-183.

[14] 李素芳,朱慧明,李荣. 基于贝叶斯机制转换协整模型的石油——股市非对称效应研究[J]. 中国管理科学,2015,23(9):46-54.

[15] 梁强,范英,魏一鸣. 基于小波分析的石油价格长期趋势预测方法及其实证研究[J]. 中国管理科学,2005,13(1):31-37.

[16] 宋增基,李春红. 经济增长对石油需求及石油价格影响的计量分析[J]. 国际贸易问题,2009,(5):19-25.

[17] 谢飞, 韩立岩. 对冲基金与国际资产价格的波动性传递[J]. 管理科学学报, 2010, 13(11): 94-103.

[18] 谢飞, 韩立岩. 投机还是实需:国际商品期货价格的影响因素分析[J]. 管理世界,2012,(10): 71-82.

Long and Short Term Impacts to Global Oil Prices

HAN Li-yan, ZHEN Zhen, CAI Li-xin

(School of Economics and Management,Beihang University Beijing 100191,China)

The global oil price is an endless issue in research. After tumbling in twelve years, oil price comes back to its origin in 2003 with thirty dollar a barrel. In the paper, new evidence to long and short impact factors which influence oil prices is provided in the new stage of globalization in the new century, by applying several dynamic econometric models with monthly data. It is found that, firstly, international trade and the US dollar index are the most important positive impact factor and negative impact factor, respectively, in term of elasticity. As the real economic signal, the impact of GDP is weaker than that of international trade;secondly, the speculative proportion is a driver to oil price while its impact is dominated and induced by international trade; thirdly, the related variables for both the real and virtual economy are co-integrated with oil prices, working as the attractor in the short term volatility. It is also revealed that the oil price in the new century possesses the clear and robust lagged effect for one month momentum and two month inversion. Therefore, we should pay close attention to the international trade and the US dollar index for predicting the trend of global oil prices.

global oil prices; impact factors; real economy; virtual economy; international trade; the US dollar index

1003-207(2017)08-0068-11

10.16381/j.cnki.issn1003-207x.2017.08.008

2016-01-28;

2017-02-21

国家自然科学基金资助项目(71673020,71371022,71173008)

韩立岩(1955-),男(蒙古族),北京人,北京航空航天大学经济管理学院,教授,研究方向:金融工程,E-mail:hanly1@163.com.

F224

A