PPP项目政府担保对项目效率影响研究

张 禄,石 磊,戴大双,马 力

(1.大连理工大学建设管理系,辽宁 大连 116024;2.大连理工大学管理与经济学部,辽宁 大连 116024)

PPP项目政府担保对项目效率影响研究

张 禄1,石 磊1,戴大双2,马 力1

(1.大连理工大学建设管理系,辽宁 大连 116024;2.大连理工大学管理与经济学部,辽宁 大连 116024)

PPP项目贷款契约的不完全性会导致项目公司在费用风险发生时和银行进行再谈判,此时再谈判的结果及项目融资的有限追索权属性一方面可能诱发项目公司在事前选择危险项目策略(资产替代),另一方面,则可能出现项目公司无法获得银行追加贷款从而导致项目提前中止的情形。针对以政府付费为回报机制的PPP项目,运用不完全契约理论构建贷款契约模型,分析无政府担保情形下再谈判对资产替代和项目提前中止的影响机制,进而分析政府担保对事前(项目公司和银行再谈判前)和事后(项目公司和银行再谈判后)项目效率的影响,最后讨论同时引入政府担保和契约保证金制度的效果。研究结果表明:在无政府担保情形下,通过竞争招标不能同时抑制资产替代和项目中止问题;政府担保虽然能够避免事后项目中止实现事后效率,但无法抑制事前资产替代问题;同时引入政府担保和契约保证金制度可以保证同时实现PPP项目的事前和事后社会效率,并且能够提高政府的财务效率。研究结果为政府决策提供了理论支持,以期为实践中的PPP项目实施提供指导意义。

PPP;不完全契约;资产替代;政府担保;契约保证金

1 引言

近年来,PPP模式被广泛应用到我国基础设施建设中。PPP项目的主要参与主体为政府、项目公司和银行。在项目的开始阶段,政府和项目公司之间签订特许权协议,同时,项目公司和银行签订贷款契约筹措资金。PPP项目贷款契约具有无追索权或有限追索权[1]的特点,即项目公司将项目建成投产后所产生的收益作为偿还贷款的唯一资金来源。即使项目公司在项目运营期间陷入破产,股东不承担或只承担有限的还债义务。因此,在没有担保的情形下,当有限责任的项目公司无法履行债务时,基于有限追索权原则,大部分债务将被免除,给银行带来较大损失。这种项目公司债务不履行风险的存在导致项目公司的贷款利率通常高于政府贷款利率。高利率贷款同时也增加了项目公司的风险,项目公司因此要求较高的回报。对于以政府付费为回报机制的PPP项目而言,特许价格的提高会降低政府的财务效率。为了避免这种情况的发生,政府通常为项目公司提供担保,其意图是降低企业和银行的风险[2-3],吸引更多的社会资本参与项目的同时减轻政府的财务负担[4]。然而,政府担保虽然降低了PPP项目财务风险,但会影响到企业的项目策略选择或投资水准,从而可能导致项目效率损失。

政府担保被认为是政府未来的或有债务,因此会对政府的财务效率产生重要影响[2]。国内外众多学者从实物期权的视角对政府担保价值的量化进行了分析[5-6]。在此基础上还有学者进一步分析了不同担保方式下的政府担保价值[7]、政府担保对特许期[8]和特许价格[9]设置的影响、风险分担对政府担保价值的影响[10]等问题。然而,上述研究均是以政府和企业之间的完全契约及对称信息为前提条件,并没有考虑到契约的不完全性及企业机会主义行为条件下政府担保对PPP项目契约效率的影响。

由于PPP项目特许经营期限较长,特许权协议中不能规定将来可能发生的所有事项,因此特许权协议必然是不完全契约[11]。项目运营期间当契约中没有规定的或然事项发生时,项目公司需要和政府展开再谈判,而再谈判的结果可能会导致项目公司在事前对专用性资产的投资水准过低问题(敲竹杠问题)。为了解决特许权协议的不完全性引起的事前效率减少问题,一些学者运用不完全契约理论探讨了政府和企业之间项目所有权的分配对敲竹杠问题的影响。例如Hart, Shleifer 和Vishny[12]在其开创性的论文中指出政府拥有项目设施的所有权会削弱企业实施费用削减的技术革新。在此基础上,Hart[13]分析了公共服务水准的可验证性对所有权分配效率的影响。与上述研究将所有权完全分配给政府或企业不同,孙慧等[14]分析了连续所有权前提下的所有权最优配置问题。另一方面,一些学者则着眼于项目建设和运营阶段的外部效应,对建设运营分离和一体化效率问题进行了研究[15-18]。此外,还有学者对PPP项目的补偿机制[19-20]、激励与监督机制[21]等问题进行了研究。

与上述研究不同,本文着眼于PPP项目的融资属性。De Bettignies和Ross[22]从不完全契约的视角指出,PPP项目贷款契约的不完全性是PPP项目的核心特征之一。与特许权协议同样,PPP项目的贷款契约必然是不完全契约。例如在项目费用风险发生导致项目公司债务不履行时,项目公司需要和银行进行再谈判寻求银行的追加贷款以继续项目的运营。一方面,若银行不提供追加贷款,项目公司缺乏资金继续项目的运营,可能会导致项目的中止。由于PPP项目通常具有较大的外部效应,项目中止会引起项目社会损失。另一方面,PPP项目贷款契约的不完全性、有限追索权原则和项目公司的有限责任会导致项目公司事前决定项目实施策略时往往不重视债务不履行时的还债问题。相比风险较小、期望费用较低(安全)的项目策略,项目公司往往偏好风险虽大但能够获得较多收益(危险)的项目策略,即发生了资产替代问题[23]。因此,PPP项目贷款契约的不完全性同样会对PPP项目效率产生影响。

迄今为止PPP项目贷款契约效率方面的研究还很少,焦点主要放在政府融资和PPP项目融资的效率比较分析上。例如,Auriol和Picard[24]的分析结果表明PPP项目融资在外部环境不确定性较大的情形下比政府融资更具有灵活性,可以提高项目效率。De Bettignies和 Ross[22]指出PPP项目融资的优势在于政府能够中止“坏”项目,而政府融资则可能由于政治原因保留该项目。Iossa and Martimort[25]指出当银行能够在一定程度上获得项目公司努力水准相关信息时,PPP项目融资能够避免项目公司道德风险引起的效率损失,是最优的融资方式。De Bettignies和Ross[22]则分析了PPP项目融资中银行为了避免项目公司战略性破产带来的风险损失而过度限制项目可融资额度引起的事前效率问题和企业追求利润最大化导致项目社会效益减少的事后效率问题。

PPP项目效率可以分为社会效率和财务效率两种类型。社会效率的实现一方面是指项目公司采用社会最优的投资策略(事前效率),另一方面则反映在费用风险发生时避免项目中止的发生(事后效率)。此外,针对以政府付费为回报机制的PPP项目,除社会效率之外,还需要考虑项目的财务效率,即如何使政府以最少的支付费用获得最好的基础设施服务,实现Value For Money (VFM)的最大化。

本文运用金融领域中的不完全契约理论[26-28],构建以政府付费为回报机制的PPP项目贷款契约的不完全契约模型,研究银行在贷款契约中还债额的设置、契约的不完全性导致的再谈判对项目事前的资产替代问题和事后的项目持续问题的影响,在此基础上分析政府担保一方面能够激励银行拯救处于破产危机的项目,避免项目中止的发生,另一方面,使银行承担较低风险,降低了贷款利率(还债额),从而可能诱发项目公司选择危险项目策略。为了避免政府担保引起的事前效率减少问题,本文最后引入契约保证金政策以期同时实现项目的社会效率和财务效率。

2 基本模型

2.1 基本假设

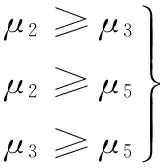

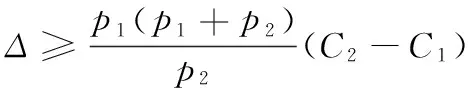

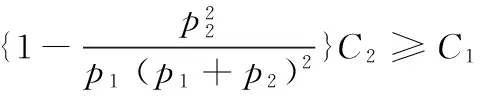

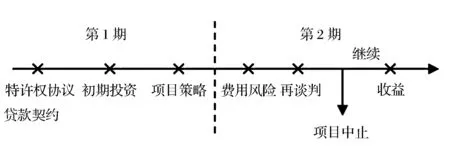

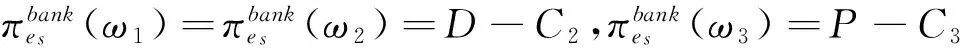

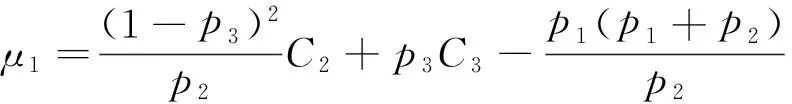

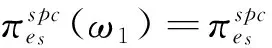

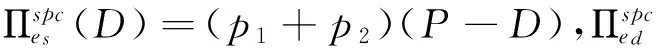

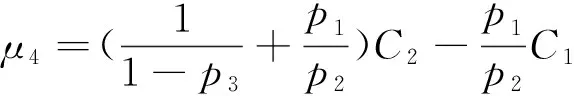

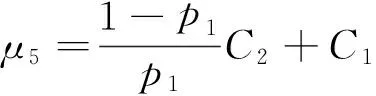

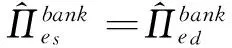

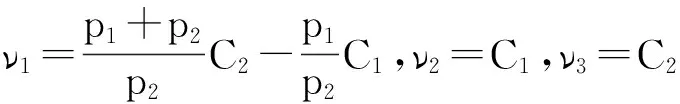

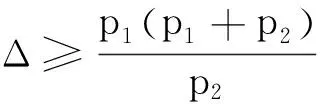

本文的研究对象为以政府付费为回报机制的PPP项目,基本模型中不考虑政府提供担保。假设项目公司不具有资本金,项目资金全部通过完全竞争的金融市场筹集。在PPP项目实践操作中,项目总投资由贷款与资本金构成。但由于在PPP项目融资中资本金通常占项目总投资的比率较小,而且项目融资的无追索权或有限追索权属性也极大地限制了资本金对项目贷款契约效率的影响。因此,为简化模型,聚焦于项目融资贷款契约的属性,本文假设项目公司不具有资本金。PPP项目契约模型的时间序列如图1所示,特许期分为第1期和第2期两阶段。在第1期的开始阶段,政府和银行分别与项目公司签署特许权协议以及贷款契约。贷款契约中包括初期贷款额I和还债额D。由于政府不对项目债务进行担保,还债额D中包括了项目公司债务不履行风险引起的期望损失,因此还债额D和初期贷款额I之间存在D>I的关系。随后,项目公司选择项目实施策略ei(i=s,d),其中es表示项目公司实施风险较小的项目策略(以下简称为安全策略),ed表示项目公司实施风险较大的项目策略(以下简称为危险策略)。

图1 PPP项目基本模型时间序列

项目在第2期可能会发生费用风险,用变量ωj(j=1,2,3)表示。即在第2期可能会出现三种风险状态,各状态发生概率可以分别表示为pj=Prob(ω=ωj)>0。不同风险状态产生的项目费用C(ei,ωj)(i=s,d)(j=1,2,3)大小取决于项目公司在第1期选择的项目实施策略,假设:

(1)

且

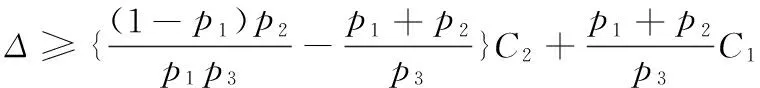

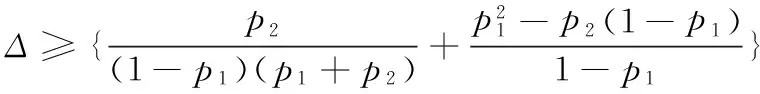

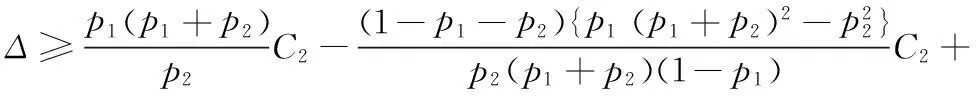

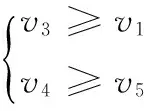

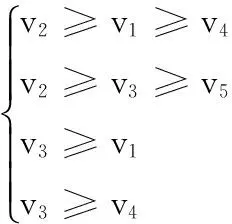

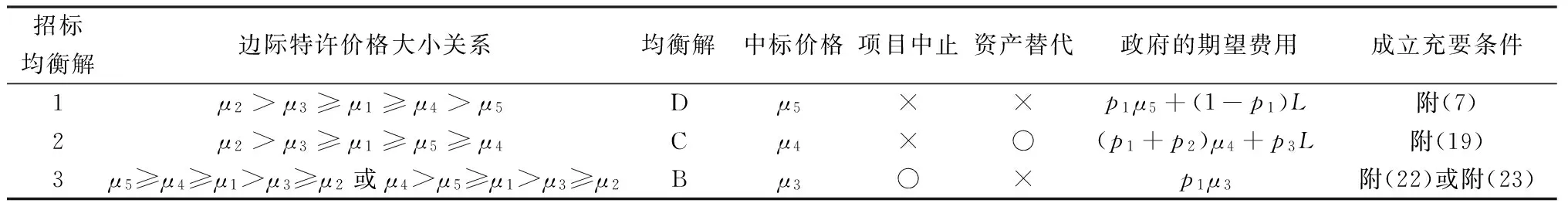

C1 (2) 假设条件(1)和(2)表示若项目公司在第1期选择实施安全策略es,项目费用至少为C2,发生概率为p1+p2。而对于危险策略ed,项目费用为C1的概率为p1。,此外,若项目公司选择安全策略,项目费用C3的发生概率为p3,但若选择危险策略,则费用C3发生概率增加为p2+p3。因此,安全策略可以解释为需要一定的项目费用,但费用超支的风险较小。而危险策略则可以理解为项目费用较低,但费用超支可能性增加。假设项目贷款额I=C2,即贷款额I等于项目公司选择安全策略时至少需要的项目费用。 当风险状态ω1和ω2发生时,根据项目费用的大小可以得知项目公司选择了怎样的项目策略。但当ω3发生时,无论项目公司选择怎样的项目策略项目费用都为C3,银行或政府无法判断项目公司选择了怎样的项目策略。假设政府、企业和银行可以观察到不同的费用风险状态,但无法被第三方证实,因此在特许权协议或贷款契约中无法根据风险状态规定或制约项目公司对项目策略的选择。 第2期项目费用确定后,根据费用风险状态的不同,项目可能需要追加贷款。若项目费用为C2,项目公司的贷款额I能够完全覆盖项目费用,项目公司将继续项目的运营。若项目费用为C3,根据式(2),项目资金不足,项目公司需要银行提供追加贷款才能继续项目的运营。此时,项目公司和银行会针对追加贷款进行再谈判。若银行决定提供追加贷款,银行和项目公司将变更初始贷款契约,并签订新的贷款契约,项目公司随之继续项目的运营。但若银行不提供追加贷款,项目公司将无法继续项目运营,政府会中止特许权协议。本文不考虑项目公司违约情况下政府在中止特许权协议时对项目公司的补偿。政府在中止特许权协议后可以选择其他企业或自己继续项目的运营,但在项目中止阶段发生的社会损失为L。 当项目公司将项目运营到第2期期末,政府向其支付特许价格P。假设特许价格P满足如下条件: P (3) 式(3)表示项目公司选择危险策略ed可能会获得负的收益。换而言之,若P大于C3,项目公司无论选择怎样的项目策略均会获得非负的收益,无法实现政府的财务效率。 最后,为了分析贷款契约中存在的资产替代问题,假设: (p1+p2)(P-C2)+p3(P-C3)≥p1(P-C1)+(p2+p3)(P-C3) (4) 成立。式(4)的左边表示项目公司选择安全策略时获得的期望收益,右边表示选择危险策略时获得的期望收益。因此式(4)表示安全策略是社会效率的选择。可以将式(4)转换为: p1C1+p2C3≥(p1+p2)C2 (5) 2.2 基本模型的均衡解 如图1所示,基本模型按如下顺序进行。1)第1期期初,在外生给定的特许价格P的条件下,项目公司分别和政府及银行签订特许权协议及贷款契约。贷款契约中包括了贷款额I和还债额D;2)项目公司随后在第1期选择项目实施策略ei(i=s,d);3)项目进入第 2期,随着不同风险状态ωj(j=1,2,3)的实现,确定项目费用;4)根据项目费用的大小,若需要追加贷款,项目公司和银行展开再谈判。若银行决定提供追加贷款,双方缔结新的贷款契约。若银行不提供追加贷款,项目将被中止;5)若项目公司将项目进行到第2期期末,政府向项目公司支付特许价款P。项目公司向银行还债,项目结束。 根据逆向归纳求解子博弈精炼纳什均衡解[29]。首先着眼于状态变量ωj(j=1,2,3)确定后,项目公司和银行进行再谈判决定项目是否能够按照初始契约继续进行下去。若: P+I-C(ei,ωj)≥D (6) C(ei,ωj)≤I (7) 同时成立,项目公司能够按照初始契约继续进行项目,并在项目第2期偿还初始契约中规定的还债额。这是因为,若式(6)和(7)成立,即使项目公司向银行提出对还债额进行重新协商,银行知道项目公司能够全额还债因此拒绝项目公司的要求。相反,根据风险状态ωj(j=1,2,3)的不同,可能会出现式(6)和(7)不成立的情形。若第1期确定项目费用为C3,以下分析银行决定提供追加贷款的条件。考虑如下条件成立的情形: P≥C3-I (8) 式(8)的左边表示继续项目运营银行能够获得的最大收益,右边表示银行需要提供的追加贷款额。若不等式(8)成立,银行可以通过项目的继续运营回收部分债务,因此银行选择提供追加贷款。假设银行在贷款契约变更谈判过程中具有完全谈判力,新的还债额D′为: D′=P (9) 即银行获得了全额的特许价款。然而,若式(8)不成立,银行不会提供追加贷款。此时,项目被中止,银行将损失初期贷款I。 以下根据式(8)的成立与否,求解基本模型的子博弈精炼纳什均衡解。 1)P≥C3-I成立的情形 (10) 而在风险状态ω3发生时,项目资金出现不足,为了使项目继续进行,需要追加贷款C3-C2。由于式(8)成立,银行同意提供追加贷款,因此银行的贷款总额为C3。根据式(9),特许价款P全部用来还债,因此,项目公司获得的收益为: (11) 最后,在边际还债额Di(i=s,d)的条件下,考虑项目公司决定项目策略的问题。对于还债额Ds,项目公司选择安全项目策略的条件为: (12) P≥Ds (13) P≥C3-C2 (14) 式(12)和(13)分别表示项目公司选择安全项目策略的激励条件和参与条件。式(14)则表示情形1)的前提条件。将Ds带入上述不等式中,并根据不同的贷款方案得到安全项目策略的实施条件为: P≥max{μ1,μ2} (15) (16) P≥Dd+C1-C2 (17) P≥C3-C2 (18) 其中式(16)和(17)分别表示项目公司选择危险项目策略的激励条件和参与条件。将Dd带入式(17)中,求得项目公司选择危险项目策略的条件为: μ1>P≥max{μ2,μ3} (19) 其中μ3=(1-p1)C3+p1C1。 综合以上分析结果,得到情形1)的均衡解如下: 在均衡解A中,项目公司选择安全项目策略,实现了项目社会效率。而在均衡解B中,项目公司选择危险项目策略,降低了项目社会效率。根据式(13)和(17),特许价格P满足式(6)。 2)P (20) (21) P (22) 其中式(20)和(21)分别表示项目公司选择安全项目策略的激励条件和参与条件。式(22)表示本情形的前提条件。根据上述三个条件,可以求得安全项目策略的实施条件为: μ2>P≥μ4 (23) (24) (25) P (26) 根据上述三个条件,求得危险项目策略的实施条件为: {μ2,μ4}>P≥μ5 (27) 综合以上分析,得到如下均衡解: 在均衡解C中,项目公司选择安全项目策略,实现了项目社会效率。而在均衡解D中,项目公司选择危险项目策略,导致项目社会效率损失。最后,根据式(21)和(25),特许价格P满足式(6)的条件。 2.3 招标均衡解 在基本模型中,特许价格P被作为外生变量考虑。以下考虑特许价格通过招投标决定,即政府在PPP项目的开始阶段实施竞争招标,在保证公共服务水准的前提下选择最低投标价格的企业中标。尽管在实践中政府往往采用综合评价招标法进行招标,这种评标方法采用的评分系数往往体现了性能和价格之间的取舍,最终还是通过量化为价格对投标方案进行评价。本文假设招标过程实现了完全竞争。但现实中企业为了参加投标需要进行大量的准备工作,由此产生无法忽视的交易成本,极大地限制了参加招投标的企业数量,因此无法保证能够实现完全竞争。但由于本文的研究目的是分析PPP项目契约效率问题,为了简化分析,假设招标过程中实现了完全竞争,并将这种情况下求得的均衡解称为招标均衡解。 在第1期期初签订特许权协议之前实施竞争招标,投标价格最低的投标企业被选为项目公司,并与政府签订特许权协议。根据均衡解A、B、C和D的成立条件,获得使各均衡解成立的最低特许价格(以下称为边际特许价格)分别为: (28) 如表1所示,根据各边际特许价格μi(i=1,2,3,4,5)之间存在的4种大小关系,求得3个招标均衡解(见附录)。中标价格μ*分别为: 招标均衡解1和2中,中标价格分别为最小边际特许价格μ5和μ4。而在完全竞争招标解3中,虽然最小边际特许价格为μ2,但不满足均衡解B的成立条件,因此投标价格为μ3。 在招标均衡解1中,均衡解D成立,在招标均衡解2中,均衡解C成立。两者都可能发生项目中止,但招标均衡解2可以避免资产替代的发生。在招标均衡解3中,均衡解B成立,虽然可以避免项目中止,但发生了资产替代。因此,基本模型招标均衡解无法同时抑制事前的资产替代问题和事后的项目中止问题。政府进行该项目的期望费用为项目中止带来的社会损失L和政府的期望支付额之和,则在招标均衡解1、2和3中,政府的期望费用如表1所示。 根据上述分析得到如下命题: 命题1:在PPP项目中通过竞争招标决定特许价格无法同时抑制事前资产替代问题和事后项目中止问题。 3.1 政府担保模型均衡解 在第2期项目费用C3发生时,与基本模型同样,银行和项目公司进行再谈判决定是否提供追加贷款。但由于政府对追加贷款提供担保,若政府担保额为S,则S必然满足如下条件: P+S=C3 (29) 同时,银行提供追加贷款的条件为: P+S≥C3-I (30) 根据式(29),式(30)必然成立。即在政府担保模型中银行必然提供追加贷款,在项目费用C3发生时不存在项目中止的可能。 表1 基本模型招标均衡解 注)项目中止栏中的○表示项目继续进行,×表示项目被中止。资产替代栏中○表示没有发生资产替代,×表示资产替代发生。 表2 政府担保招标均衡解 注:项目中止栏中的○表示项目继续进行。资产替代栏中×表示发生了资产替代。 3.2 政府担保招标均衡解 (31) 根据模型假设,边际特许价格: ν1>ν2 (32) 必然成立,因此如表2所示,存在如下招标均衡解。 3.3 政府担保效率影响分析 上述分析表明,政府担保具有如下两方面作用:第1,在项目费用风险发生导致项目公司无法继续项目时,政府担保能够激励银行提供追加贷款,保证项目的继续进行,从而避免项目提前中止引起的社会效率损失。第2,当项目公司无法履行债务时,政府可以还清债务。因此,银行不承担风险或承担较小风险,在贷款契约中不需要加入风险贴水,降低了项目公司的融资成本。然而,政府担保也会引起社会效率损失,即政府担保降低了特许价格,赋予了项目公司选择危险项目策略的动机。由于政府担保还可能增加政府的期望支付费用,以下通过比较政府担保招标均衡解与基本模型招标均衡解,分析政府担保在不同条件下对项目整体效率(社会效率+财务效率)的影响。首先,与基本模型招标均衡解1中发生资产替代和项目中止的情形比较,政府担保避免了项目中止的发生,即避免了项目中止发生引起的社会损失L。但由于政府担保下的期望支付费用p1ν2+(1-p1)C3大于基本模型招标均衡解1中的政府期望支付费用p1μ5,衡量政府担保对项目效率的影响需要权衡避免事后项目中止带来的社会效益和政府期望支付费用的增加。因此,政府担保提高项目效率的条件可以表示为: p1μ5+(1-p1)L>p1ν2+(1-p1)C3 (33) 式(33)的左边表示政府不提供担保时需要承担的期望费用,右边表示政府提供担保时的期望费用。根据式(33),仅在项目事后中止的社会损失L满足: L>C3-C2 (34) 时,政府担保能够提高项目效率。在式(34)成立时,政府担保避免事后项目中止带来的社会效益大于其引起的政府期望费用增加。相反,若式(34)不成立,政府担保导致项目效率损失。因此,当Δ=p1C1+p2C3-(p1+p2)C2表示资产替代的社会成本时,根据基本模型招标均衡解1的成立条件(附7)及式(34),得到如下命题: 其次,与基本模型招标均衡解2中不发生资产替代、发生项目中止比较,政府担保虽然避免了事后项目中止,但引发了资产替代问题。此时,政府担保提高项目效率的条件可以表示为: (p1+p2)μ4+p3L>p1ν2+(1-p1)C3 (35) 式(35)的左边表示政府不提供担保时需要承担的期望费用,右边表示政府提供担保时的期望费用。根据式(35),仅在 (36) 时,政府担保避免事后项目中止带来的社会效益大于资产替代引起的期望费用增加,政府担保能够提高项目效率。相反,若式(36)不成立,政府担保导致项目效率损失。根据基本模型招标均衡解2的成立条件(附19),得到如下命题: 命题3:在 最后,与基本模型招标均衡解3中发生资产替代、不发生项目中止的情形比较,资产替代和项目中止发生与否与政府担保无关,其效率影响仅表现在政府的期望支付费用上。因此,政府担保提高项目效率的条件可以表示为: p1μ3≥p1ν2+(1-p1)C3 (37) 根据假设式(2),式(37)不成立。因此,根据基本模型招标均衡解3的成立条件(附22和附23)得到如下命题: 以上分析结果被归纳到表3中。 4.1 模型前提 现在考虑第1期项目费用确定为C3后,项目公司必须通过银行追加贷款才能继续项目运行的情形。此时,由于项目公司缺乏资金投入到项目中,必然会导致公共服务水准的低下,无法达到特许权协议的要求。因此,政府首先没收契约保证金,然后对追加贷款提供满足式(29)的担保,保证项目的继续运营。而当项目费用为C1或C2时,项目公司不需要银行追加贷款便可以继续项目的运营。在第1期结束后,政府会向项目公司支付特许价款P并返还保证金E。项目公司可以使用被返还的契约保证金来偿还贷款。 4.2 招标均衡解 (38) (p1+p2)(P-C2)≥p3E (39) 而项目公司选择危险策略的条件可以表示为: (40) p1(P-C1)≥(p2+p3)E (41)表3 政府担保效率比较 注:政府担保提高项目效率栏中的效率包括社会效率和财务效率,○表示项目效率提高,×表示项目效率减少。 图2 项目策略成立范围 根据式(38)-(41),图2中的Ω区域内项目公司选择安全策略,而在Y区域内项目公司选择危险策略。考虑政府如何设定契约保证金金额的问题。通过招标决定特许价格时会出现2种情形。首先分析契约保证金满足如下条件的情形,即: (42) 此时,保证金E的条件下通过招标决定的特许价格P*(E)是项目公司选择危险策略范围内的最小值。即,根据式(40)和(41),求得P*(E)为: (43) 此时,中标项目公司选择危险项目方式。其次考虑保证金满足如下条件的情形,即: (44) 在此情形下,项目公司选择安全项目策略时的投标价格低于其选择危险项目策略时的投标价格,项目公司选择安全项目策略。根据式(38)和(39),特许价格P*(E)为: (45) 根据以上分析可以得到如下招标均衡解,如表4所示。 根据以上分析,得到如下命题: 本文首先在基本模型中分析了PPP贷款契约的不完全性对项目效率的影响。由于贷款契约的不完全性,在项目费用风险发生导致项目公司债务不履行时,项目公司和银行之间进行再谈判,银行会根据项目的未来收益和追加贷款额的大小决定是否提供追加贷款。一方面,若银行拒绝提供追加贷款,项目公司将无法继续进行项目的运营,导致项目提前中止。另一方面,无论银行提供追加贷款与否,PPP项目融资的有限追索权和项目公司的有限责任使项目公司蒙受较小损失,因此项目公司在事前倾向于选择危险项目策略。正如命题1所示,通过竞争招标选择项目公司无法同时抑制资产替代问题和项目中止问题。根据招标均衡解2的成立条件,只有在资产替代的社会成本Δ较大且C2和C1差别不大的情形下,竞争招标可以抑制资产替代问题,但无法避免非效率的项目中止的发生。而招标均衡解3的 表4 招标均衡解 注:项目中止栏中的○表示项目没有中止,资产替代栏中的○表示没有发生资产替代,×表示资产替代发生。 成立条件表明在资产替代社会成本较小的情形下,竞争招标可以避免事后的非效率,但无法抑制事前的资产替代问题。而在其他情形下,如招标均衡解1所示,项目事前和事后社会效率均无法实现。因此,在没有政府担保的情形下,PPP项目无法同时实现事前和事后社会效率。 其次,在政府担保模型中分析了政府担保对PPP项目事前和事后社会效率及财务效率的影响。分析结果表明: 第一,政府担保可以避免费用风险导致的项目中止,有助于提高项目的事后社会效率。由于政府担保减轻了银行承担的风险,从而激励银行在项目费用风险发生时为项目提供追加贷款,继续项目的运营,保证了PPP项目提供基础设施服务的稳定性。 第二,政府担保无法抑制资产替代问题,因此降低了项目的事前社会效率。在没有政府担保的情形下,银行可以根据均衡解中项目公司采用的项目策略设置不同大小的还债额。由于项目公司选择危险策略时的还债额大于其选择安全策略时的还债额,银行对还债额的设置可以在一定程度上起到抑制资产替代的作用。但由于政府担保减轻了银行承担的财务风险,不仅导致贷款利率即还债额的减少,而且还缩小了项目公司选择不同策略时的还债额差异,从而赋予了项目公司选择危险项目策略的动机。 第三,政府担保政策的实施需要权衡其对事前和事后项目社会效率及项目财务效率的影响。正如命题2和命题3所示,只有在资产替代的社会成本较大且避免项目中止带来的社会效益较大的情形下,政府担保才可能提高PPP项目效率。例如与民众日常生活密切相关的能源、水务等基础设施PPP项目,项目中止会造成巨大的社会损失。对于此类项目,政府担保可以有效地激励银行在项目费用风险发生时提供追加贷款,保证项目的顺利实施,避免项目效率损失。而在资产替代的社会成本较小的情形下,如命题4所示,政府担保虽然对资产替代问题和项目中止均没有产生影响,但降低了政府的财务效率,导致项目整体效率减少。 第四,为了避免政府担保引起的项目事前社会效率损失,提高财务效率,考虑引入政府担保政策的同时设计最优契约保证金。契约保证金的作用一方面表现为当项目公司陷入债务不履行时,政府没收契约保证金,使项目公司蒙受损失,因此赋予项目公司选择安全项目策略的激励。另一方面,政府可以使用没收的契约保证金支付担保费用,从而提高政府的财务效率。正如命题5所示,在PPP项目的招投标阶段设置满足式(44)的契约保证金便能够同时实现项目的社会效率和财务效率。同时引入政府担保和契约保证金制度具有如下3方面的优势。第一,引入政府担保避免了事后项目中止的发生,提高项目事后社会效率。第二,契约保证金制度能够激励项目公司选择安全项目方式。通过设置满足式(44)的保证金便可以避免资产替代的发生,实现了项目事前社会效率。第三,通过引入契约保证金制度可以实现政府的期望支付费用的最小化,提高项目的财务效率。 本文针对以政府付费为回报机制的PPP项目,构建不完全契约模型分析了政府担保对PPP项目事前效率(资产替代问题)和事后效率(项目中止问题)的影响。分析结果表明,通过竞争招标无法同时实现项目的事前和事后社会效率。而政府担保虽然能够避免事后项目中止的发生,实现项目的事后效率但无法抑制资产替代问题,而且增加了政府的期望支付费用。因此,政府担保对项目效率的影响取决于避免事后中止带来的社会效益和资产替代发生时政府期望费用的增加。最后在实施政府担保的同时引入契约保证金制度不仅可以有效地抑制项目提前中止和资产替代问题,实现项目的事前和事后社会效率,而且还可以提高政府的财务效率。 本文的分析结果对PPP项目的实践操作具有如下指导意义:第一,政府担保政策的实施需要考虑到项目公司的机会主义行为(资产替代)的社会成本及项目中止带来的社会损失的大小。只有在资产替代的社会成本及项目中止带来的社会损失较大的情形下,政府担保才可能提高项目整体效率。因此,政府在决定是否提供担保时,需要充分了解项目属性及项目公司不同项目策略对项目费用的影响。例如,对于采用新技术、新管理或运营方式的PPP项目,不同项目策略对项目费用影响区别较大且具有较大的不确定性,资产替代的社会成本也通常较大,当这类项目同时还具有较大的社会效益时政府担保可以提高项目社会效率。第二,为了避免资产替代带来的社会效率损失,同时提高政府的财务效率,政府可以在实施政府担保的同时引入契约保证金政策。最优契约保证金并不是特定的金额,而是满足式(44)条件的一定范围。实践中很难准确设定满足条件的最优保证金额度,这需要政府具备充分的项目费用风险的相关信息。此外,由于契约保证金是项目公司通过资本金筹措,保证金额度越大伴随着越多的资本成本。当引入契约保证金带来的资本成本大于资产替代引起的社会成本时,保证金制度可能不会实现社会最优的结果。因此,应该在满足式(44)的范围内尽可能减少保证金金额。 本文的结论是基于模型的前提条件得出,还需要在如下方面进行进一步的研究。第一,本文没有考虑当项目社会效益变小时,PPP项目提前中止可能避免社会效率损失的情形。即在项目社会效益存在不确定性时,PPP项目的继续运营可能不是社会最优的选择,这种情形下政府担保对项目效率的影响还需要进一步的研究。第二,本文假设项目公司在向银行要求追加贷款时,银行拥有完全谈判力。但实践中,项目公司可能拥有一定的行业垄断力,因此在和银行的再谈判中也会具有相当的谈判力,以后的研究还需要考虑项目公司的谈判力对项目效率的影响。第三,本文假设项目公司不具有资本金,项目投资全部通过贷款筹集。然而项目公司的资本结构也会对项目效率产生影响,此时如何权衡资本金和负债分别产生的代理成本实现最优资本结构也是后续研究需要解决的问题。第四,本文没有考虑项目公司陷入债务不履行时政府对项目进行回购的可能性,此时契约保证金制度可能会失去其有效性,因此政府对项目回购的情形还需要进一步的探讨。最后,由于本文将研究焦点放在政府担保对项目效率影响机制问题上,对政府担保额的计算和量化方法还需在以后的研究中进行进一步的分析。 附录 基本模型招标均衡解的证明 (附1) 同样可以求出如下等值关系。 (附2) (附3) (附4) (附5) (附6) 若等值关系(附1)和(附2)同时成立,则μ2≥μ1≥μ4,μ2≥μ3≥μ5成立。相反,若(附1)和(附2)中的不等号反方向,则μ4≥μ1≥μ2,μ5≥μ3≥μ2成立。首先考虑μ3≥μ1,μ4≥μ5成立的情形。此时,根据(附3)(附6),以下不等式成立。 (附7) 将(附1)展开可以得到 (附8) 同样,展开(附2)(附4)(附5)分别可以得到 (附9) (附10) (附11) 根据(附6),如下关系成立: (附12) 因此,若(附7)成立,(附1)(附2)(附4)(附5)同时成立。因此, (附13) 根据(附13),边际特许价格之间存在如下关系。 v2≥v3≥v1≥v4≥v5 (附14) 上述关系成立的条件如(附7)所示。 其次设想v3≥v1,v4≤v5成立的情形。根据(附3)(附6),以下不等式成立。 (附15) 比较(附8)(附9)(附10)(附11)右边的最后一项,可以发现 (附16) 因此,若(附4)成立,(附1)(附2)(附5)同时成立。因此,可以得到如下关系 (附17) 根据(附17),求得边际特许价格之间存在如下关系。 v2≥v3≥v1≥v5≥v4 (附18) 上述关系的成立条件为 (附19) 于是,根据边际特许价格的变化,求得了上述两种大小关系,分别如(附14)和(附18)所示,其成立条件分别为(附7)和(附19)。很明显,上述两种大小关系的逆向关系同样成立,即 v2>v3≥v1≥v4>v5 (附20) v2>v3≥v1≥v5≥v4 (附21) 其成立条件分别为 (附22) (附23) 证毕。 [1] 王守清, 柯永健. 特许经营项目融资(BOT、PFI和PPP)[M]. 北京: 清华大学出版社,2008. [2] Wibowo A. Valuing guarantees in a BOT infrastructure project[J]. Engineering, Construction and Architectural Management, 2004, 11(6): 395-403. [3] 柯永健, 王守清, 陈炳泉. 私营资本参与基础设施PPP项目的政府激励措施[J]. 清华大学学报(自然科学版), 2009, 49(9): 1480-1483. [4] Tiong R L K. Financial commitments for BOT projects[J]. International Journal of Project Management, 1997, 27(3); 73- 78. [5] Brandao L E, Saraiva E. The option value of government guarantees in infrastructure projects[J]. Construction Management and Economics, 2008, 26(11): 1171-1180. [6] Iyer K C, Sagheer M. A real options based traffic risk mitigation model for build operate-transfer highway projects in India[J]. Construction Management and Economics, 2011, 29(8): 771-779. [7] 牛静, 扈文秀, 穆庆榜, 等. 基于实物期权的基础设施投资担保负担测度及其风险管理研究[J]. 管理评论, 2012, 24(8): 11-20. [8] 刘继才, 罗剑, 宋金龙. 政府担保条件下的PPP 项目特许期研究[J]. 科技管理研究, 2015, (3): 159-162. [9] 范小军, 钟根元, 陆萍. 基础项目融资中政府担保的定价[J]. 哈尔滨工业大学学报, 2009, 41(4): 270-273. [10] Takashima R, Yagi K, Takamori H. Government guarantees and risk sharing in public-private partnerships[J]. Review of Financial Economics, 2010, 19(2): 78-83. [11] Tirole J. Incomplete contract: Where do we stand? [J]. Econometrica, 1999, 67(4): 741-781. [12] Hart O, Shleifer A, Vishny R W. The proper scope of government: Theory and an application to prisons [J]. Quarterly Journal of Economics, 1997, 112(4): 1127-1161. [13] Hart O. Incomplete contracts and public ownership: Remarks, and an application to public-private partnerships [J]. The Economic Journal, 2003, 113(486): 69-76. [14] 孙慧, 叶秀贤. 不完全契约下项目剩余控制权配置模型研究[J]. 系统工程学报, 2013, 28(4): 227-233. [15] Bennett J, Iossa E. Building and managing facilities for public services[J]. Journal of Public Economics, 2006, 90(10-11): 2143-2160. [16] Iossa E, Martimort D. Risk allocation and the costs and benefits of public-private partnerships[J]. The RAND Journal of Economics, 2012, 43(3): 442-474. [17] Chen B R, Chiu Y S. Public-private partnerships: Task interdependence and contractibility[J]. International Journal of Industrial Organization, 2010, 28(6): 591-603. [18] 石磊,王东波,戴大双. 利益外部性和BOT模式的有效性[J]. 中国管理科学, 2008, 16(4): 120-126. [19] 吴孝灵, 刘小峰, 等. 基于私人过度自信的PPP项目最优补偿契约设计与选择[J]. 中国管理科学, 2016, 24(11): 29-39. [20] 吴孝灵, 周晶, 彭以忱, 等. 基于公私博弈的PPP项目政府补偿机制研究[J]. 中国管理科学, 2013, 21(S1):198-204. [21] 徐飞, 宋波. 公私合作制(PPP)项目的政府动态激励与监督机制[J]. 中国管理科学, 2010, 18(3): 165-173. [22] De Bettignies J E, Ross T W. Public-private partnerships and the privatization of financing: An incomplete contracts approach [J]. International Journal of Industrial Organization, 2009, 27(3): 358-368. [23] Jensen M C, Meckling W H. Theory of the firm: Managerial behavior, agency costs and ownership structure [J]. Journal of Financial Economics, 1976, 3(4): 327-354. [24] Auriol E, Picard P M. A theory of BOT concession contracts [J]. Journal of Economic Behavior and Organization, 2013, 89: 187-209. [25] Iossa E, Martimort D. The simple microeconomics of public-private partnerships [J]. Journal of Public Economic Theory, 2015, 17(1): 4-48. [26] Bolton P, Scharfstein D S. A theory of predation based on agency problems in financial contracting [J]. American Economic Review, 1990, 80(1): 94-106. [27] Bolton P, Scharfstein D. Optimal debt structure with multiple creditors [R]. Working Paper,European Science Foundation Network in Financial Markets,1993. [28] Hart O, Moore J. Default and renegotiation: A dynamic model of debt [J]. Quarterly Journal of Economics, 1998, 113(1): 1-41. [29] 张维迎. 博弈论与信息经济学[M]. 上海: 上海人民出版社, 2004. The Impact of Government Guarantee on Efficiency of PPP Projects ZHANG Lu1, SHI Lei1, DAI Da-shuang2, MA Li1 (1. Department of Construction Management, Dalian University of Technology, Dalian 116024, China;2. Faculty of Management and Economics, Dalian University of Technology, Dalian 116024, China) In recent years, public-private partnerships (PPPs) have been widely applied to infrastructure projects in China. Due to the great financial risks of PPP projects, the government often provides guarantees for these projects to attract private participation. However, although the guarantee reduces the cost of the debt, it may also lead to opportunistic behaviors on the part of the private company. Focusing on the renegotiation between project company and the bank when project risk occurs, the debt contract for a PPP project is formulated in the form of an incomplete contract model and the impacts of government guarantee on both ex-ante (before the renegotiation) and ex-post (after the renegotiation) efficiencies of the project are analyzed. Ex-ante efficiency loss caused by asset substitution may arise from incompleteness of debt contract and limited recourse of project financing. Meanwhile, ex-post efficiency loss arises from project termination, when the project company has failed to meet its debt obligations and cannot obtain additional loans from the bank. First, basic model investigates conditions that trigger the ex-ante asset substitution and ex-post project liquidation in the incomplete debt contract, via which the project company determined by a competitive bidding raises project funds. Based on the basic model, how the government guarantee influences the ex-ante and ex-post efficiencies of the project in government guarantee model is analyzed. Furthermore, contractual deposit system is introduced to improve the effects of government guarantee. The results indicate that competitive bidding cannot prevent the occurrence of both asset substitution and project termination. Although government guarantees can avoid ex-post project termination, they cannot prevent asset substitution. Therefore, the government should take the tradeoff between ex-ante efficiency loss and ex-post efficiency improvement into account when adopting the government guarantee. Finally, it is found the contract deposit system is complementary to the government guarantee to improve the social efficiency as well as the financial efficiency. The results obtained in this paper provide a theoretical support for the implementation of PPP projects. PPP; incomplete contract; asset substitution; government guarantee; deposit 1003-207(2017)08-0089-14 10.16381/j.cnki.issn1003-207x.2017.08.010 2016-07-28; 2016-12-12 国家自然科学基金资助项目(71372084,71672017) 石磊(1973-),男(汉族),辽宁大连人,大连理工大学建设工程学部建设管理系副教授,研究方向:PPP项目治理与制度设计,E-mail:leishi@dlut.edu.cn. F224.32 A

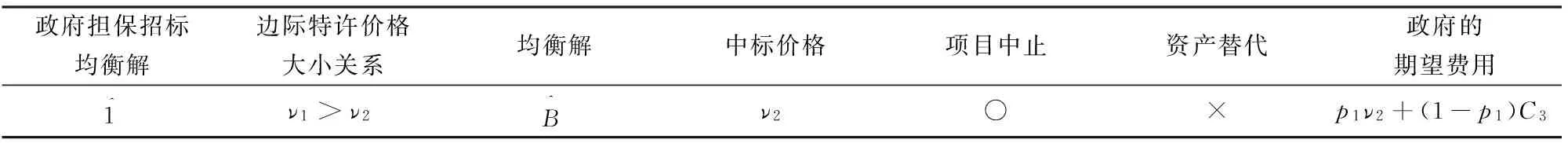

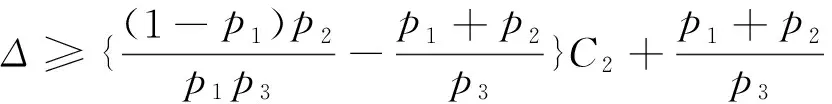

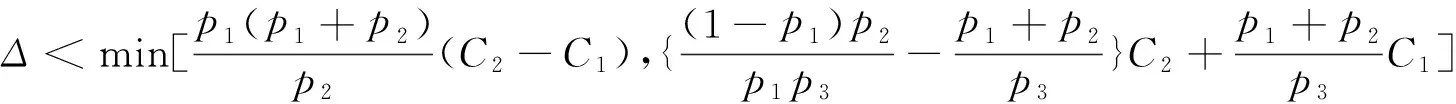

3 政府担保模型

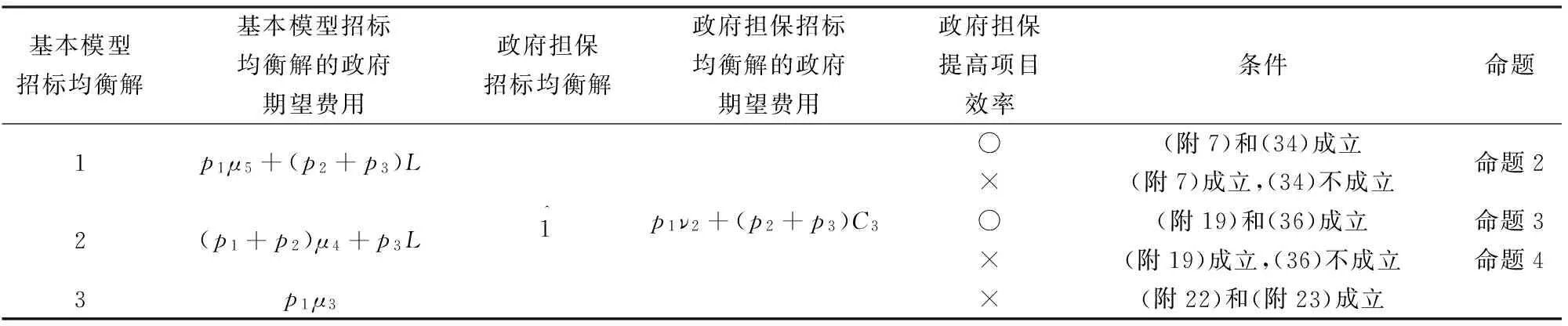

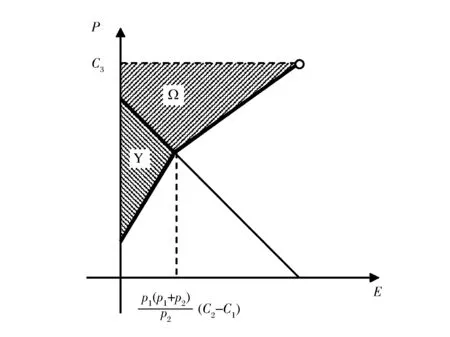

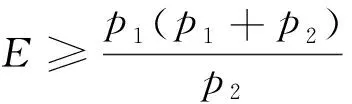

4 政府担保和契约保证金模型

5 应用讨论

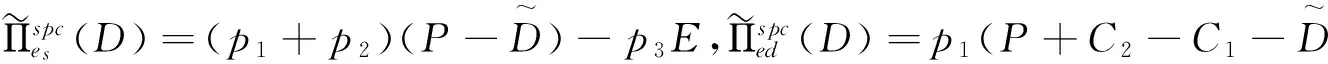

6 结语