基于行业PE和PB的我国新三板企业价值评估

金辉 金晓兰

新三板企业的成长不确定性高,市场流动性差,使得新三板企业存在估值难的问题。作者从行业市盈率(PE)和市净率(PB)出发进行新三板企业价值评估。通过计算新三板市场的行业PE和PB,然后以影响PE和PB的财务指标为基础构建调整系数,将新三板的行业PE和PB转化为待评估企业的PE和PB,选取新三板五个代表性行业中首批进入创新层的案例企业进行企业价值评估。案例企业的估值结果表明,运用调整系数将行业PE和PB进行转换后评估新三板企业价值具有适用性,但是PE估值法和PB方法的结果差异不大。

一、引言

我国新三板市场自2006年成立以来,由于交易系统与规则障碍、投资者限制、市场分割等问题的存在,新三板市场存在流动性差、融资难、估值弱的特点;新三板企业有限的公开信息也为企业价值的评估增加了难度。2016年6月27日,新三板分层制度正式实施,将挂牌企业划分为创新层和基础层。分层制度的推出有利于降低信息的不对称性,促进投融资双方的对接,提高新三板市场的流动性,同时也对合理评估新三板企业价值提出了更为紧迫的要求。

在我国非上市公司估值实践中,折现估值法和实物期权法的使用频率较高,市场法却很少被采用(岳公侠等,2011)[1]。折现估值法需要采用大量财务数据分析预测未来现金流量,不适用于具有较大成长不确定性的新三板企业;实物期权法由于国内缺乏活跃的实物期权公开交易市场,价格的信息缺失使得期权估值法的运用受限。事实上,在充分竞争的资本市场中,企业资产的市场价格是其价值的最好估计(胡晓明,2013)[2]。市场法中的价值乘数指标有许多种,其中市盈率(PE)和市净率(PB)是使用频率最高的两个价值乘数。运用PE估值法和PB估值法时,有学者根据企业的规模、资产负债率等指标在同行业上市公司中选择可比公司来评估非上市企业价值。但是,新三板市场与主板市场差异较大,受规模、技术、研发等多方面因素影响,即使两个市场的行业分布较为接近,新三板市场的估值仍大幅低于主板市场。

本文从行业PE和PB出发进行新三板企业价值评估。本文的研究对于探索非上市公司估值理论,引导企业投资并购行为,指导价值乘数法在实践中的应用具有一定的参考意义。

二、文献综述

作为市场法中的代表性估值方法, Farooq等(2010)[3]认为价值乘数估值模型是最受实践者欢迎的模型之一。在估值有效性方面, Brahmana等(2011)[4]以马来西亚的上市公司为样本对市盈率(PE)、市销率(PS)和市净率(PB)等价值乘数估值模型的估价准确性进行了测试。测试结果发现,在不对行业进行分类时,PE法在估值准确性方面要优于PS法和PB法;而对行业分类后,PB法比PE法和PS法的准确性都要高。Nissim(2013)[5]以美国保险行业为例,指出评估保险行业的企业价值时,使用PB乘数的精确度要明显高于PE乘数。白春乐和白春宇(2008)[6]认为在反映中小企业上市公司投资价值方面PB比PE更有效。赵益康和郝洪(2013)[7]也得出PB估值法要优于PE估值法的结论。耿建新和徐港张等(2013)[8]认为仅用PE指标进行股票分析不够全面,市场需要提高对PB估值的重视程度。胡晓明和孔玉生等(2015)[9]认为确定了合适的价值驱动因素和价值乘数后才能运用乘数估值法对非上市公司进行估值。李佳(2014)[10]建议从微观层面对PE估值方法进行改进。韩雪和刘尧远(2013)[11]运用上市非流通股比率等因素对PE估值模型进行修正并对拟上市公司进行估值。沈剑飞(2014)[12]采用扣除每股收益中经常性或非经常性损益后的PE和PB乘数进行企业价值评估。甄兆静和敖世文(2013)[13]则将可比企业PE和行业平均PE加权平均后作为目标企业PE并将其应用于估值。

新三板的推出促进了我国多层次资本市场的发展,但是关于新三板对企业融资影响的研究较多,比如:汤蕙(2012)[14],孟媛和杨扬等(2015)[15],张幼芳(2015)[16],方先明和吴越洋(2015)[17],徐小俊(2015)[18]等都对新三板企业的差异化融资、融资效率等相关问题进行了分析;对新三板企业价值评估的研究不多见。少数学者研究了新三板企业投资价值和股权质押定价等问题,并非直接对企业价值进行评估。闫庆友和陶杰(2014)[19]用DEA模型来判断新三板企业的投资价值。吴军和魏果望(2014)[20]基于市场整体PE、资产评估公司评估的股权价值等7个变量设计了针对新三板企业的股权质押定价模型;章曦(2016)[21]则通过构建做市公司的股权定价模型构造新三板做市公司的股权质押定价模型,来对新三板企业进行价值评估。金辉和金晓兰(2016)[22]从创业板中选择同行业的可比企业,采用PE和PB估值法对新三板企业价值进行了评估,但是仅限于新三板信息技术行业。

综上所述,PE和PB估值法虽然在企业价值评估中具有明了易懂的特性,但大都运用于对上市公司的评价估值中,且少有从行业PE和PB的视角出发对新三板企业价值评估的文献;对新三板市场的研究多集中在投资价值、股权质押等角度,直接对新三板企业价值评估的研究也缺乏系统性。本文从计算新三板行业PE和PB出发,以影响行业PE和PB的财务指标为基础构建调整系数,将新三板行业的价值乘数转化为待评估企业的价值乘数,并选取5个代表性行业共15家企业的案例分析进行估值的有效性验证。

三、研究设计

(一)修正后的PE/PB估值模型

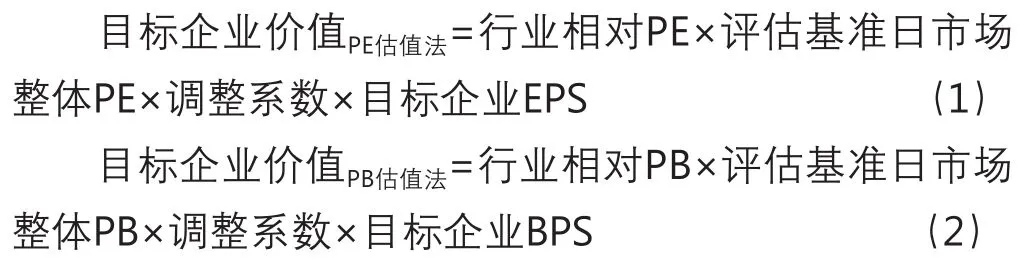

用PE(或PB)估值法对企业价值进行估值的基本模型为:企业价值为公司的PE(或PB)乘以公司的EPS(或BPS)。为了剔除不同时期新三板市场行情对行业PE(或PB)估值的影响,采用行业相对PE(或PB)对该模型进行修正,并通过调整系数对行业PE(或PB)进行转换,修正后的估值模型如下:

其中,行业相对PE(或PB)是行业PE(或PB)相对于同时期新三板整体的PE(或PB)的比值。行业PE(或PB)以评估基准日前三个月的滚动平均成交价及同行业内公司的市值为权重加权平均所得,而同时期新三板市场整体PE(或PB)通过行业PE(或PB)算术平均计算得出。

(二)调整系数的确定

调整系数描述企业价值乘数与行业价值乘数之间的关系,是运用模型(1)和(2)进行企业价值评估的关键。构建调整系数先要选择财务指标评价体系,即对PE(或PB)调整系数的主要构成进行量化。调整系数的确定主要考虑影响PE和PB的因素,本文通过对行业PE和PB的相关性分析,选择影响程度大的财务因素构建财务指标体系。

构建了财务指标评价体系后,分别获取被评估企业的相关财务指标及整个行业对应指标的均值,通过适当的处理得到被评估企业相对于行业的指标得分,进而得到调整系数(陈留平,2014)[23]。假设xi为目标企业的第i项财务指标的数值,yi为企业所在行业指标的均值,Zi为指标得分。第i项财务指标的评分原则如下:

当目标企业的xi高于行业平均水平yi一倍以上,即得分均为1分;而当时,得分均为-1分;即|Zi|≦1。

从指标得分值可看出目标企业偏离行业平均值的程度,也可理解为对企业的特定调整,即将这种偏差视为目标企业有别于行业平均水平的特有风险(陈留平,2014)[23]。这样的处理方法在保留了各财务指标所包含相关信息的同时,消除了量纲和数量级对调整系数的影响(温洪涛,2011)[24]。

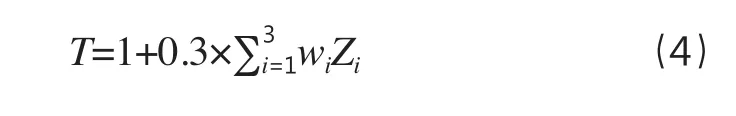

本文对调整系数的构建采用线性加权综合评价法(贺颖、张目,2013)[25]。线性加权综合评价法是依据每个评价指标对被评价对象的作用分配一个相应的权重系数,然后将权重系数与评价指标相乘再相加得出结果。为了简便计算,一般选取与行业价值乘数相关性最强的三个评价指标(林丽梅和王胜,2014)[26],初步得到调整系数此时调整系数的值可能为负,但实际中企业价值不可能为负,因此本文按某一函数关系将调整系数归到某一正值区间(熊正德,2014)[27],最终得到调整系数T的函数为:

其中,Zi是选取的第i个财务指标的得分;wi是xi的权重系数,w1+w2+w3=1。

权重系数wi(i=1,2,3)的确定以行业PE和行业PB的相关性分析的结果为依据。由于指标体系和行业价值乘数相关,行业价值乘数可以被财务指标体系解释;相关性越强,财务指标能解释的信息越多,对行业价值乘数的影响就越大,权重越高(史冬梅,2014)[27]。假设财务指标的相关系数用Ai表示,那么权重系数wi的确定公式(史冬梅,2014)[27]为:

这样,通过式(3)、(4)和(5)可得到行业PE(或PB)的调整系数。将得到的调整系数代入式(1)或(2)中,即对目标企业进行价值评估。

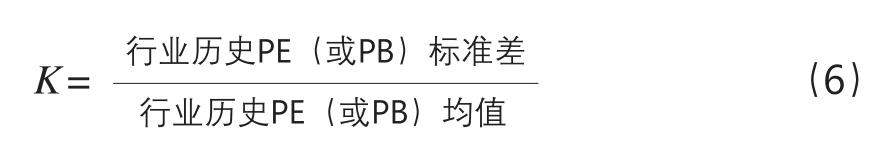

根据以上PE和PB估值法得出的企业价值评估结果是一个点估计。当企业价值评估值是一个点估计时,评估值的可靠性和准确度的方法不容易量化,所以基于区间数值的企业价值将更合理(任文隆,2009)[28]。本文用历史PE或PB的差异系数作为企业价值估值的波动程度(卢二坡,2007)[29],称为波动性系数K。其计算公式如下:

波动性系数K反映企业价值波动的比例范围。

四、案例分析

(一)待评估案例企业的选择

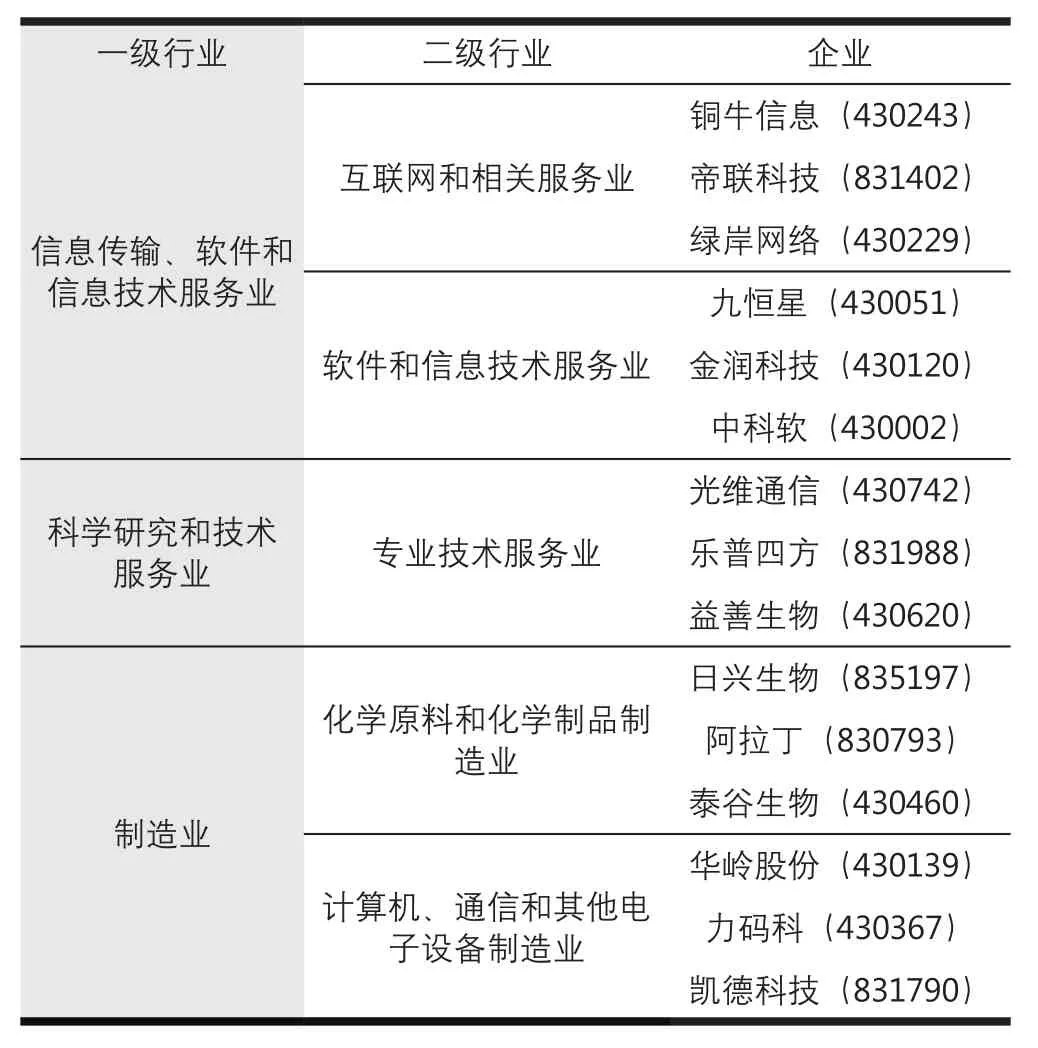

新三板分层方案已经正式实施,在新三板市场创新层中制造业企业占45.12%,信息传输、软件和信息技术服务业企业占25.50%,其余17个行业的企业共占29.38%。属于创新层的企业将更容易受到资金的关注,故将创新层企业作为研究对象进行案例分析。因此,本文选择行业内企业数目占比大且行业内进入创新层的企业数目也较多的二级行业作为研究对象1根据全国中小企业股份转让系统制定的《挂牌公司管理型行业分类指引》的行业分类。;案例企业选择近一年没有发生重大资产重组且有频繁交易的企业。最终选取5个二级行业共15家案例企业,具体信息如表1所示。

表1 待评估行业与企业

评估基准日为2016年6月29日。

(二)财务指标的选取

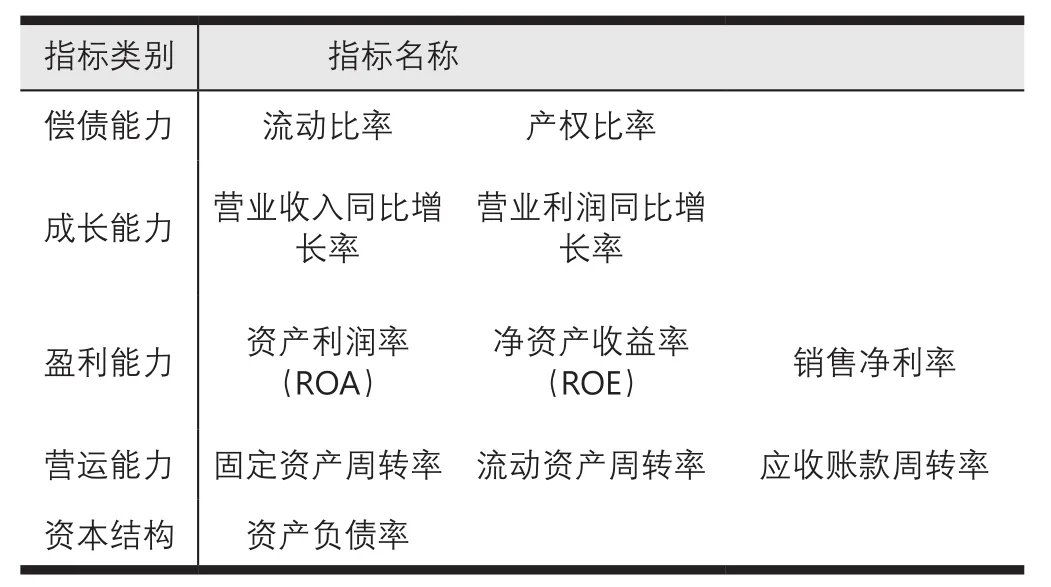

为了选取用于构建调整系数的财务指标,从新三板公司成长性、盈利能力、杠杆、偿债能力和营运能力的角度出发,根据财务数据获取的可操作性、实用性和可比较的原则,具体待选指标如表2所示。

将表2中的财务指标对以上5个行业的PE和PB进行Pearson相关性分析,根据财务指标与PE(或PB)相关程度筛选构建调整系数的财务指标。从PE和PB的相关性分析结果可知,在预选的11个影响因素中基本有3个财务指标通过了显著性检验,即与行业PE或行业PB相关。不同行业影响PE或PB的因素有较大差异,且同一财务指标对不同行业的影响程度也不同。

表2 待选取财务指标一览表

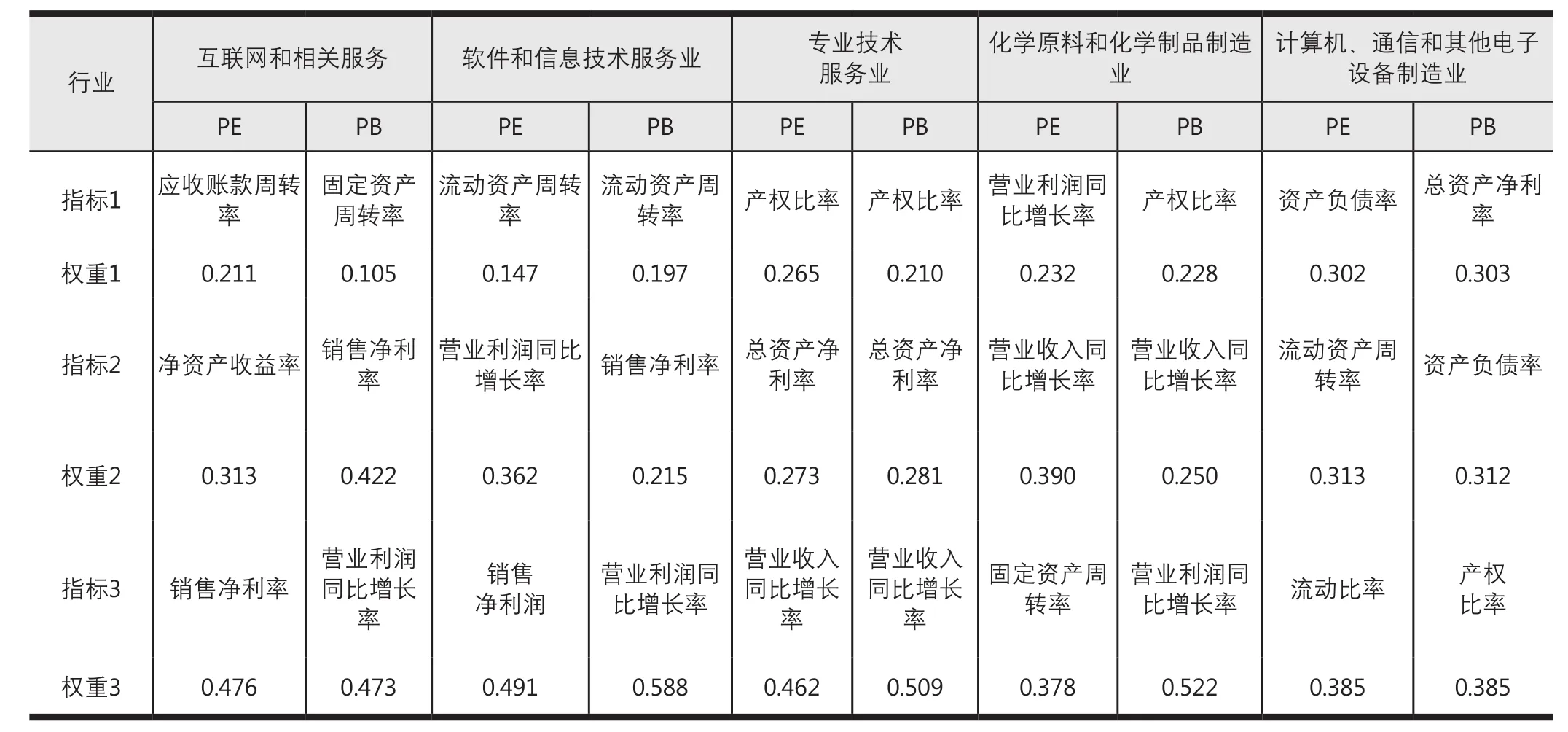

将得到的财务指标相关系数按绝对值大小排列,选择对行业PE和PB影响程度较大的三个指标作为构建调整系数财务因子。具体选择的指标及权重如表3所示。

(三)案例企业的估值结果及分析

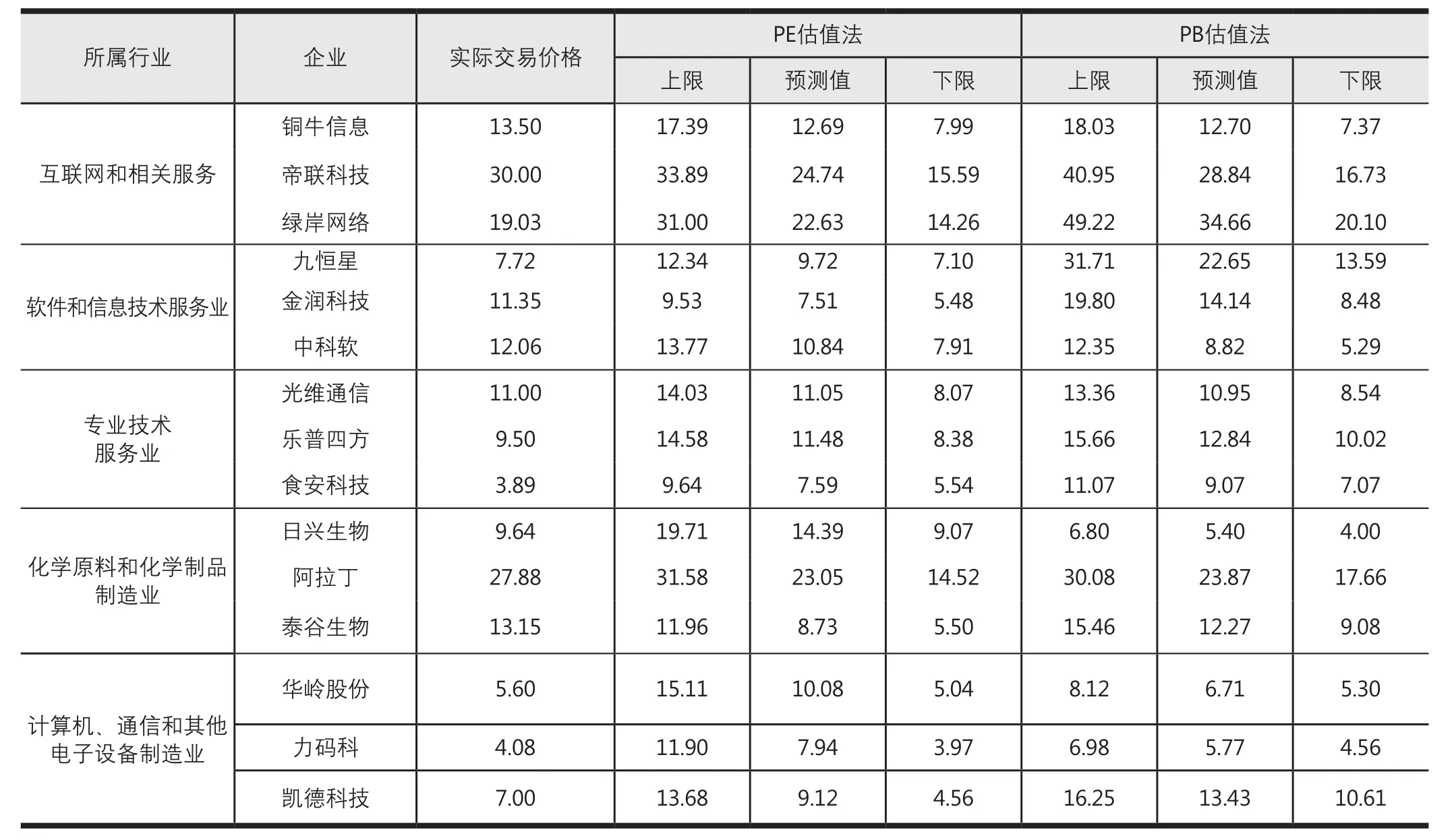

为了构建案例企业的调整系数和波动性系数,需要该企业的财务指标体系和所在行业相同指标的均值,以及根据公式(3)和公式(5)计算的财务指标得分和权重,然后根据公式(4)分别求得用PE和PB估值法下企业的调整系数。将计算得到的企业的调整系数、以及行业相对PE和PB、评估基准日新三板市场的整体PE和PB分别带入公式(1)和(2)中,同时结合波动性系数的运用,得到评估基准日案例企业评估价值评估结果如表4所示。为了便于比较,表4中也列出了评估基准日实际交易价格。

从表4可以发现, 5个行业中40%的企业采用PE估值法评估得出的结果要小于PB估值法的评估结果,26.67%的企业采用PE估值法和PB估值法所得的结果非常接近。通过对比企业价值的评估结果和公司实际的股价,考虑估值波动区间后,超过70%的企业的评估价值都能涵盖实际股价走势,PE和PB估值法的行业的总体误差分别下降至4.5%和8.91%。

总之,修正后的PE和PB估值法的评估结果显示,从个体上看估值误差小、准确性高;从行业的角度来看,评估区间与实际交易价格的偏离程度也在可接受的范围之内。

表3 各行业构建PE和PB估值法调整系数的财务指标及权重

表4 评估基准日目标公司的评估结果(单位:元/股)

五、结论

本文研究了运用行业价值乘数对我国新三板企业进行估值的新方法,通过构建行业PE和PB的调整系数,能够利用市场提供的大部分信息对新三板企业价值进行评估。案例企业的估值结果显示,PE估值法和PB估值法对新三板企业估值的效果差异不大,且估值结果并没有因为行业的不同而产生明显的区别。总体而言,评估结果比较合理。所以,在计算行业PE和PB的基础上通过系数调整后进行新三板企业价值评估是可行的。

在中小企业竞相挂牌新三板,鼓励挂牌企业做市的市场背景下,对新三板企业合理定价一直是引起关注的问题。新三板分层制度的推出可将企业间在规模、股本、盈利能力等财务指标的差异与企业成长的速度和进度上的差异区分开来,新三板市场的价格发现功能对促进融资对接的影响将更为显著。本文提出的评估方法对新三板企业估值较为快速简便,可以为新三板市场交易价格提供合理参考区间,有利于促进新三板分层制度下市场交易的活跃。