股权集中、内部控制与业绩波动*

东北大学工商管理学院 庞卫宏 湖北经济学院会计学院 董育军 东北大学工商管理学院 李 凯

股权集中、内部控制与业绩波动*

东北大学工商管理学院 庞卫宏 湖北经济学院会计学院 董育军 东北大学工商管理学院 李 凯

本文运用沪深两市2009年到2014年的数据,分析了内部控制质量对企业业绩波动性的影响,并进一步研究公司的股权集中度是否会影响内部控制和公司业绩波动之间的关系。结果表明,企业内部控制可以显著降低公司的业绩波动,公司的股权集中度显著影响了内部控制、降低企业业绩波动的效果。相对于股权集中度高的公司,内部控制降低公司业绩波动的效果在股权集中度低的公司中更显著。

股权集中 内部控制 业绩波动

一、引言

内部控制可以降低盈余管理程度,提高盈余质量(Ashbaugh-Skaife et al.,2008;Goh and Li,2011;刘启亮等,2013;程小可等,2013;王运陈等,2015;李虹等,2015;王宗润等,2014;肖华等,2013),降低代理成本(杨丹等,2013),降低权益融资成本(Beneish et al.,2008;Ashbaugh-Skaife et al.,2009;张然等,2012;陈汉文等,2015),降低债务成本(Kim et al.,2011;Costello,2011;Dhaliwal et al.,2011),降低融资约束(董育军等,2015;程小可等,2013),提高企业价值(李荣梅等,2013;林钟高等,2014;王爱群等,2015),降低企业风险(Ashbaugh-Skaife et al.,2009;戴文涛等,2014;董育军等,2013;方红星等,2015)等。但是对于内部控制对公司业绩波动的影响则比较少。业绩波动就是公司业绩不稳定性,不稳定性就代表公司发展的风险。公司要可持续发展,不能仅关注公司业绩水平,业绩波动风险同样重要。本文运用沪深两市2009年到2014年6年的数据,考察了内部控制质量对企业业绩波动性的影响,并进一步研究公司的股权集中度是否会影响内部控制在降低公司企业业绩波动方面的效果。实证研究的结果表明发现,在降低企业的业绩波动性上,内部控制具有明显的作用;显著降低了公司的业绩波动。在进一步的研究中,我们发现,公司的股权集中度显著影响了内部控制降低企业公司业绩波动的效果:相对于股权集中度高的公司,内部控制在降低企业公司业绩波动的效果方面,在股权集中度低的公司比股权集中度高的公司中更显著。

二、理论分析与研究假设

本文认为内部环境、风险评估、控制活动、信息与沟通、内部监督等内部控制五大要素在一定程度上都有利于降低公司的业绩波动。内部环境是内部控制质量高低的基础,内部控制环境的好坏直接影响到企业的内控质量。较差的内部控制环境,比如股权结构不合理,管理层之间的职责分工不清,高管薪酬、股权激励激励不合理等内部环境的不足,都可能加大公司业绩波动。对公司风险的识别、评估和管理是内部控制的重要内容。公司的风险伴随着企业发展的整个过程。在企业的筹资、投资、营运资本管理等活动中,高质量的内部控制通过及时识别、科学分析和评价各种风险,采取相对科学的应对策略,进而降低公司的业绩波动。比如,当公司准备进行重大固定资产投资时;公司在股权和债权筹资方式之间进行权衡时;公司在做出是否进行多元化并购时,公司在决定是否大幅延长客户的信用期时;公司在决定是否发放大比例的现金股利时,通过风险评估、风险识别、风险应对,进而降低公司的业绩波动。控制活动效率的高低也显著影响企业的内部控制质量。高效率的控制活对企业经营活动的各个环节都可产生积极的影响。如,在货币资金业务中,实施不相容职务分离控制,可以在一定程度上降低公司或者公司高管发生错误和舞弊行为的概率。授权批准控制有一般授权和特殊授权两种情况。在材料采购业务、销售业务等等时,对授权审批进行合理控制,一方面可以提高管理人员的工作积极性和责任心,另一方面可以使企业管理者保持对重要业务的控制,避免企业管理者冒较大的经营风险。通过会计系统控制,可以发现会计上的一些错误,降低管理者的盈余管理水平,防止企业舞弊,进而降低公司业绩波动风险。财产保护控制通过财产记录、定期盘点、帐实核对等措施,确保财产不受损失。预算控制通过将企业的资金流与实物流、信息流进行整合,也有助于降低企业的业绩波动风险。总之,有效的控制活动有助于规避企业契约各方(企业员工、供应商、经销商、管理人员等)不恰当行为,及时发现公司内部契约各方的错误(Ashbaugh-Skaife et al.,2008;Ashbaugh-Skaife et al.,2009;Doyle et al.,2007),避免相应的损失,从而降低公司业绩波动风险。

低效的信息与沟通,显著影响企业的内部控制质量。高效率的信息与沟通,通过对企业经营决策相关信息进行收集、处理、加工、沟通,有利于企业采取正确的决策。如公司及时、科学的分析公司外部环境的变化、竞争对手的情况、消费者的变化,有利于公司营销部门、战略部门等相关管理者迅速采取科学对策,降低公司的经营风险,进而降低公司的业绩波动风险。企业通过及时的了解自己的生产经营活动方面的信息,可以迅速的发现自己的现状、优势和存在的不足,从而制定正确的决策。企业通过收集和了解供应商和客户变化、市场需求以及竞争对手方面的信息,有利于自己制定正确的决策、采取恰当的行动。内部沟通可以让企业员工明确自己的工作内容、工作重点,也有利于员工及时有效的向上传递有关企业经营活动的重要信息,从而使企业可以迅速了解公司整体信息,及时的发现工作中存在的问题并加以解决。企业与其客户的沟通能够及时获得客户需求信息,有助于企业采取措施更好的应对市场竞争,提高自己产品的竞争力。企业与其审计部门、监管机构之间的沟通,有助于企业提高会计信息质量、提高信息披露水平、完善企业内控制度,进而降低公司业绩波动。

监督是内部控制的要素之一,低效的监督显著降低企业的内部控制质量。有效的监督体系可在企业的员工、高管、供应商、经销商等内部利益相关者之间形成制衡机制,同内部控制的信息与沟通、控制、风险评估等其他控制要素共同作用,最终降低公司的业绩波动风险。内部控制缺陷的存在加大了公司的业绩波动风险,而内部监督可以降低公司的内部控制缺陷,进而降低公司业绩波动。通过监督可以发现企业筹资活动、投资活动、营运资金管理(存货、应收账款、存货等)等方面存在的内部控制缺陷,并采取措施改正存在的缺陷,进而降低公司的业绩波动风险。所以提出本文的H1。

H1:在其他一定的情况下,内部控制可以降低公司的业绩波动风险

股权集中度作为一种重要的公司治理机制,作为内部控制的环境因素,必然会影响到内控功能的发挥。内部控制强调权力制衡,而集中的股权制约了内控发挥功效。张先治(2010)等通过问卷调查发现,股权集中度降低了公司的内部控制质量。林钟高等(2012)的研究发现公司股权集中度显著降低了公司的内部控制有效性。在公司股权集中的条件下,大股东有动力和能力,监督管理层,进而降低股东与管理层代理问题。但是,在股权集中度很高时,股权的集中可能加大了控股股东与中小股东的代理成本,从而使股权集中损害了公司治理。此时,大股东与中小股东的代理成本居于公司的主导地位,股权集中提高了大股东对公司的控制权,使大股东掏空中小股东成为可能。带来的结果是上市公司内控有效性越低。总之,较高的股权集中度可能抑制了内部控制在降低公司业绩波动方面的作用。据此,本文提出如下研究H2:

H2:相对于股权集中度高的公司,股权集中度较低公司,内部控制降低公司业绩波动的效果更明显

三、研究设计

(一)样本选取和数据来源

本文以我国在沪深交易所上市的2009-2014年A股上市公司为样本(波动率的计算中要用到2005年到2014年的数据)。本文剔除了金融、保险行业的上市公司;剔除了当年上市的公司;剔除了其他相关数据缺失的公司。对主要连续变量进行上下各1%分位的winsorize处理。本文的数据来自CSMAR数据库。

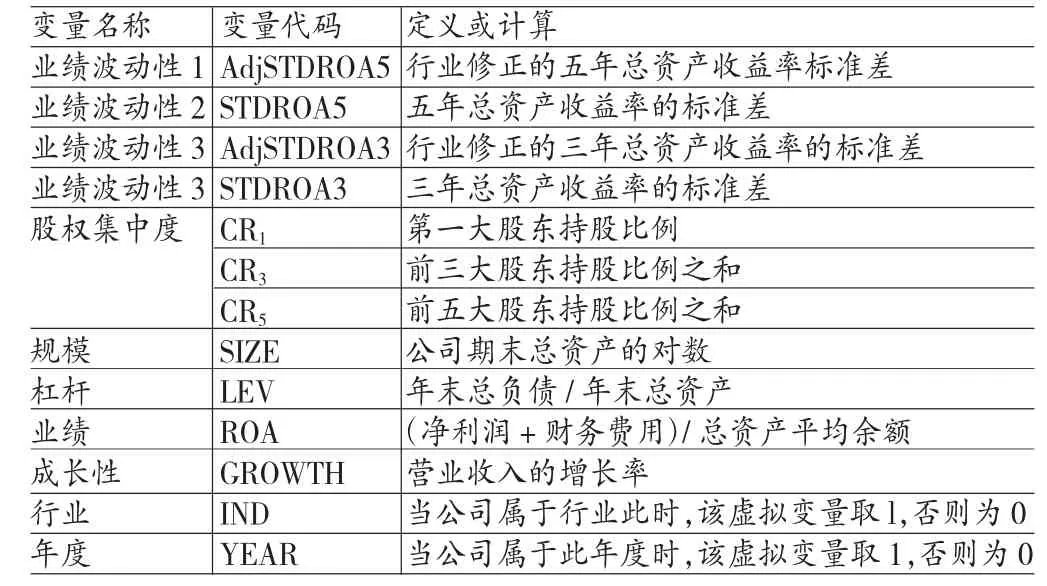

(二)变量定义

(1)业绩波动性的衡量。参考国内外衡量业绩波动性的文献(Cheng,2008;张瑞君等,2012;董育军等,2013),我们用经过行业修正的五年的总资产收益率标准差来衡量公司业绩波动。在敏感性分析中,我们也用经过行业修正的三年的总资产收益率标准差,不经过行业修正的五年、三年的总资产收益率标准差来衡量公司业绩波动。(2)解释变量。本文选取了深圳市迪博企业风险管理技术有限公司提供的内部控制指数除以100来衡量公司的内部控制。上市公司的股权集中度,本文分别用第一大股东股权集中度(CR1)、前三大股东股权集中度(CR3)、前五大股东股权集中度(CR5)。(3)其他控制变量。本文在借鉴前人研究的基础上(李琳等,2009;张瑞君等,2012;董育军等,2013),选择公司规模、公司杠杆、盈利能力、公司成长能力、行业、年度作为业绩波动性的控制变量。各变量定义汇总表如表1所示。

表1 变量定义

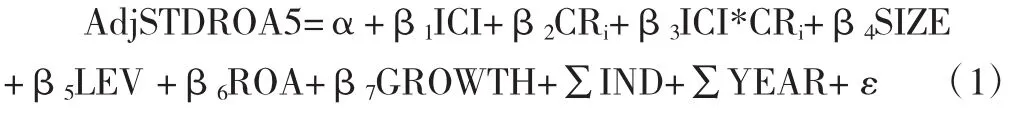

(三)模型构建 为了检验本文提出的假设,本文建立如下回归模型:

CRi为股权集中度,当i分别为1、3、5时,分别表示第一大股东持股比例、前三大股东持股比例之和、前五大股东持股比例之和。

四、实证分析

(一)描述性统计 表2是主要变量的描述性统计,从表2,我们发现,公司之间的波动差异较大,AdjSTDROA5的最大和最小值分别为0.63和0,方差为0.11.内部控制的最大值为9.95,最小为0,均值为6.63,从均值和中位数来看,相当多的上市公司内部控制质量不是很高。从股权集中度的统计可以看出,很多上市公司的股权集中比较集中。

(二)回归分析 表3给出了内部控制、股权集中对公司业绩波动影响的回归分析结果。从第(1)列我们可以发现公司的内部控制与公司业绩波动显著负相关,说明内部控制可以降低公司的业绩波动风险。第(2)、(3)和(4)是加入股权集中以及股权集中和内部控制的交叉项的回归结果。从第(2)我们发现,当用第一大股东持股比例来衡量股权集中度时,我们发现,内部控制可以降低公司业绩波动,但是内部控制降低公司业绩波动的效应在股权集中的公司中被弱化了。从第(3)和低(4)列我们同样可以发现,相对于股权集中度高的公司,内部控制降低公司的业绩波动在股权集中度低的公司中更加显著。对于控制变量,我们发现,公司的规模越大,公司业绩波动越小。公司的财务杠杆显著加大了公司业绩波动。盈利能力强的公司业绩波动较高,成长能力强的公司业绩波动也越大。

表2 主要变量的描述性统计

表3 内部控制、股权集中与业绩波动的回归分析

(三)稳健性检验 为了验证研究的稳健性,本文进行了如下测试。(1)我们分别用不经过行业修正的五年总资产收益率标准差;(2)采用经过行业修正的三年的总资产收益率标准差来衡量公司的业绩波动;(3)用经过行业修正的五年或者三年的净资产收益率的标准差等来度量公司业绩波动,所得实证结果没有变化。表4列出了用不经过行业修正的五年总资产收益率标准差(SDROA5)衡量公司的业绩波动时的回归结果。从表4可以看出,内部控制质量越高的公司业绩波动越小。相对于股权集中度高的公司,在股权集中度低的公司中,内部控制降低公司业绩波动的效果更加显著。

表4 内部控制、股权集中与业绩波动的回归分析(稳健分析)

五、结论

本文运用沪深股市2009年到2014年6年的数据,考察了内部控制、股权集中度与公司业绩波动三者之间的关系。研究发现,内部控制显著降低了公司的业绩波动,在进一步的研究中,我们发现,公司的股权集中度显著影响了内部控制降低公司业绩波动的效果。相对于股权集中度高的公司,内部控制降低公司业绩波动的效果在股权集中度低的公司中更显著。我们的研究结果说明提高上市公司的内部控制质量,不但可以提高公司价值,还可以降低公司的业绩波动风险。我们的研究说明政府监管部门,多年来通过一系列措施,致力于提高企业内部控制质量是非常有意义,也是非常必要的。同时,我们的研究,有利于上市公司提高内部控制质量和降低业绩波动风险。

*本文受湖北省2015年省级教学研究项目(项目编号:2015362)和湖北省科技厅2016年软科学研究项目(项目编号:2016ADC029)的资助。

[1]李虹、田马飞:《内部控制、媒介功用、法律环境与会计信息价值相关性》,《会计研究》2015年第6期。

[2]杨丹、万丽梅、侯贝贝:《内部控制信息透明度与股权代理成本》,《投资研究》2013年第3期。

[3]林钟高、储姣娇:《内部控制对股权结构与盈余质量的传导效应》,《税务与经济》2012年第6期。

[4]张瑞君、李小荣:《金字塔结构、业绩波动与信用风险》,《会计研究》2012年第3期。

[5]Ashbaugh-Skaife H,Collins D W,Kinney W R,Lafond R.The Effect of SOX Internal Control Deficiencies and Their Remediation on Accrual Quality,Accounting Review,2008.

[6]Goh B W,Li D.Internal Controls and Conditional Conservatism,Accounting Review,2011.

[7]Beneish M D,Billings M B,Hodder L D.Internal Control Weaknesses and Information Uncertainty,The Accounting Review,2008.

[8]Ashbaugh-Skaife H,Collins D W,Jr W R K,et al.The Effect of SOX Internal Control Deficiencies on Firm Risk and Cost of Equity,Journal of Accounting Research,2009.

[9]Kim J,Song B Y,Zhang L.Internal Control Weakness and Bank Loan Contracting:Evidence from SOX Section 404 Disclosures,The Accounting Review,2011.

[10]Costello A M.The Impact of Financial Reporting Quality on Debt Contracting:Evidence from Internal Control Weakness Reports,Journal of Accounting Research,2011.

[11]Dhaliwal D,Hogan C,Trezevant R,Wilkins M. Internal Control Disclosures,Monitoring,and the Cost of Debt, The Accounting Review,2011.

[12]Cheng S.Board Size and the Variability of Corporate Performance,Journal of Financial Economics,2008.

(编辑 梁 恒)