营改增对原营业税纳税人税负的影响分析

吕献华

摘 要 2016年5月1日起,我国全面取消营业税,征收增值税。营改增实行一年来效果如何?对纳税人有些什么影响?值得总结研究。为此,作者进行了深入的调查和思考,并重点就营改增对原营业税纳税人税负的影响进行了深入分析。

营改增后,原营业税纳税人根据营业额的大小可分别认定一般纳税人和小规模纳税人,对年应税营业额在500万元以上的(含500万),认定为一般纳税人,反之则认定为小规模纳税人。由于增值税一般纳税人和小规模纳税人在税率设置、会计核算、税务监管方面都存在差异。所以营改增对原营业税纳税人税负的影响,也分别从改革后认定为一般纳税人或小规模纳税人两方面去分析。

关键词 营改增;税制改革;负税;影响

一、对原营业税纳税人认定为一般纳税人的影响

由于不同行业的原营业税纳税人所适用的税率不同,而且差异很大,所以分析营改增的影响也要分别从不同行业进行分析。

1.对租赁行业企业税负的影响(这里主要分析有形动产租赁)

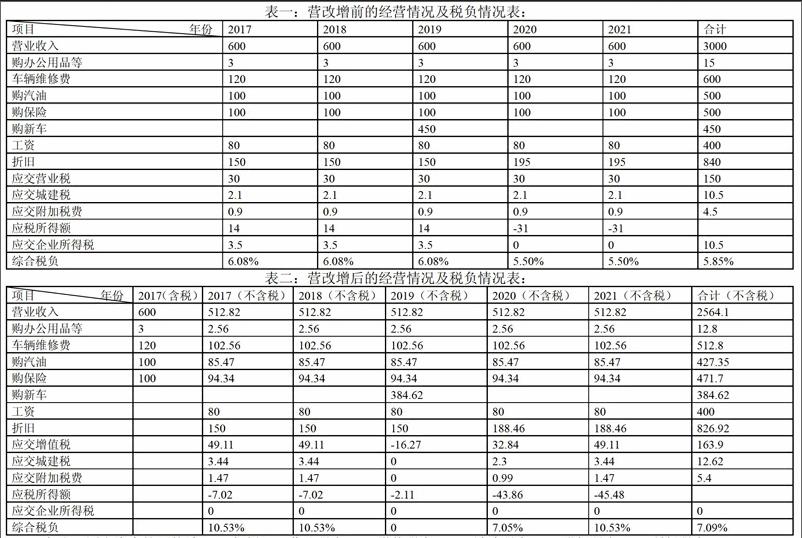

营改增之前,这类企业是按5%税率缴纳营业税的,企业购入有形动产所取得的进项税不能抵扣,对有形动产租赁企业来说,收入来源于有形动产的使用价值。企业购入的大部分有形动产都可以取得增值税专用发票,却不能抵扣,这样就严重的阻碍了租赁企业的发展,同时也阻碍了通过租赁取得设备的这类企业的发展。营改增就解决了这一难题。但目前营改增后,由于一些企业的现有设备是早已投入,还没到更新的时候。对这类认定为一般纳税人的企业来说,税率从5%上升到17%,可抵扣的進项税又很少,短期来说,税负是增加的。如A企业是2013年开业,经营汽车租赁业务,2013年花1500万元购入100辆汽车用于租赁。2017年-2021年连续5年的经营情况一样,连续5年在交营业税和交增值税情况下的税负如下表:

从上表可以看出,5年的经营情况不变,在征收增值税的情况下,企业的综合税负是181.92万元,而且企业的利润是负数的,既增加企业的税负,又降低了企业的经营成果。但在征营业税的情况下,企业的综合税负是165万元,而且头三年利润数额是正数。长远来看,这类企业要适当提高单价以增加收入,并要取得足够多进项抵扣,才能降低税负。

2.对金融保险业、现代服务业的企业税负的影响

金融保险业、现代服务业的大部分成本是人力成本,非通过外包方式取得的人力成本是没法取得增值税专用发票的。所以,能够取得专用发票进行抵扣的范围是很有限的。税率从原来的5%上升到现在的6%,又没有多少进项来源,税负会略有增加。假设某银行2015年营业收入是500万元,应交的营业税额为:500*5%=25万元,2017年取得营业收入仍为500万元(含税),购买办公用品等8万元(含税),此外没有其他进项专票。应交的增值税额为:500/(1+6%)*6%-8/1.17*17%=27.14万元,比原来的25万元增加了2.14万元。这类企业只能通过扩大科技投入,减少人力成本投入以增加进项抵扣额,降低税负。

3.对交通运输企业、邮政、基础电信业税负产生的影响

此类行业是基础性设施行业,大部分投入是一次性基础投入,与租赁行业一样,大部分设备在改革之前就已购入,后面购买的成本大部分是以工资支付的人力成本。改革后所能取得进项抵扣范围也非常有限。营改增后税率从3%上升到11%,税率上升幅度过大,可抵扣进项不多,导致了此类行业租赁行业一样在短期内税负不降反升的结果。

4.对建筑业、房地产业企业的税负产生的影响

建筑业、房地产业既有大量的物资投入,也有大量的人力成本投入,但人力成本投入以外包居多,取得增值税专用的难度不大,营改增前,建筑业的税率是3%,房地产业企业的税率是5%。营改增后,税率都是11%,由于价税分离,加上抵扣进项税,这两类企业的税负应该是下降的,但由于这两类企业在改革前,对很多票据的取得都不规范,改革后,一时难以适应严格的增值税发票开具和取得的管理,所取得的发票仍是不规范的发票,不能用于抵扣,所以,短期内,税负是上升的;一段时间适应后,税负也会有所下降,能体会到改革带来的利好。

二、对原营业税纳税人认定为对小规模纳税人的税负影响

无论是什么行业的原营业税纳税人,营改增后,对认定为小规模纳税人来说,税负明显是下降的。大部分行业在营改增后,税率从原来的3%-20%下降到3%,而且从价内税变成价外税,收到款不变的情况下,应税收入额减少了。税率又下降了,所以税负降低是很明显的。假设某宾馆认定为小规模纳税人,假设营业收入10万元,营改增前,应交营业税为:10*5%=0.5万元。营改增后,应交增值税为:10/(1+3%)*3%=0.291万元,在其他条件不变的情况下,比原来少交了0.5-0.291=0.209万元税款,税负下降了41.8%。假设某建筑企业认定为小规模纳税人,假设营业收入10万元,营改增前,应交营业税为:10*3%=0.3万元。营改增后,应交增值税为:10/(1+3%)*3%=0.291万元,在其他条件不变的情况下,比原来少交了0.3-0.291=0.009万元税款,所以,总的来说,营改增对小规模纳税人是有利的,税负明显下降。

综上所述,营改增对原营业税纳税人都有不同程度的影响,但总的来说,有利影响大于不利影响,而且,长远来说,也是也有利的。短期内出现的不利因素,纳税人可以通过税收筹划来进行规避,税务机关也可以制定一些符合实情的短期的扶持或激励政策,以帮助纳税人平稳渡过转型期。促使各行业各企业都获得长足发展。

参考文献:

[1]潘文轩.企业“营改增”税负不减反增现象分析[J].商业研究,2013,14(1):145-150:

[2]潘文轩.“营改增”试点中部分企业税负“不减反增”现象分析[J],财贸研究,2013,24(1):95-100。