会计稳健性、公司治理与社会责任报告印象管理

张正勇+邱佳涛

摘 要:以2009—2014年披露社会责任报告的A股上市公司为样本,研究会计稳健性与公司治理对企业社会责任报告印象管理的交互影响。结果表明:企业会计稳健性越高,社会责任报告印象管理程度越低;公司治理水平越高,社会责任报告印象管理程度越低;公司治理水平越高,会计稳健性对社会责任报告印象管理的抑制作用越小;反之,公司治理水平越低,会计稳健性对社会责任报告印象管理的抑制作用越大。会计稳健性和公司治理均有助于抑制企业社会责任报告印象管理行为,且具有替代关系,这种替代关系在非国有企业中更为显著。

关键词: 会计稳健性;社会责任报告;印象管理;公司治理

中图分类号:F230/F275 文献标识码: A 文章编号:1003-7217(2017)03-0077-07

一、引 言

印象管理是管理者出于自利动机的信息操纵行为,通过对信息的选择性处理,误导信息使用者的判断,损害了信息价值,也与企业信息披露降低信息不对称的初衷不符[1,2]。国际上对社会责任报告印象管理的研究在本世纪交替之际方才出现,采用大样本数据进行的实证研究不多,且都是基于发达市场。国内关注这一话题的学者更少,作为国内第一篇开创性的实证研究,黄艺翔和姚铮(2016)研究了社会责任报告印象管理的动因及其市场反应,但未研究抑制社會责任报告印象管理行为的治理机制[3]。

与财务报告相比,社会责任报告印象管理问题可能更为突出:一方面,当前对社会责任报告的监管还很薄弱,也没有强制第三方独立审验制度,这使得企业印象管理社会责任报告的风险更小;另一方面,企业通过发布社会责任报告确实能够获得经济利益,如降低权益资本成本、降低债务资本成本、缓解融资约束等,显然管理层具有印象管理社会责任报告的动机[4-8]。对社会责任报告使用者的调查也显示,我国有相当数量的社会责任报告篇幅冗长,词藻华丽却言之无物,并且“报喜不报忧”的现象十分突出[9]。面对我国社会责任报告披露数量激增而质量偏低的现实困境,聚焦于如何降低社会责任报告印象管理程度问题的研究具有重要价值。

那么,是否有机制可以抑制企业印象管理社会责任报告呢?印象管理的产生源于信息的不对称,通过降低信息不对称程度,就使管理者印象管理行为面临更大的风险和成本,从而降低了社会责任报告印象管理程度。从这一角度看,会计稳健性要求确认“好消息”的标准高于确认“坏消息”的标准,降低了信息不对称程度,从而可以抑制管理层以权谋私的行为[10,11]。此外,公司治理对公司自愿性非财务信息披露水平具有显著的正向影响,也即公司治理能够改善信息不对称,抑制管理层机会主义行为[12,13]。

本文以2009—2014年披露社会责任报告的A股上市公司为样本,研究了会计稳健性与公司治理对社会责任报告印象管理程度的交互影响。较之现有的文献,本文分析了会计稳健性和公司治理机制在对社会责任报告印象管理程度影响上的交互效应,发现我国在会计稳健性和公司治理机制之间存在替代效应;通过进一步考虑了我国特定的制度背景,区分国有与非国有企业研究了会计稳健性和公司治理机制在对社会责任报告印象管理程度影响上的交互效应,发现这种替代效应主要体现在非国有企业中,而在国有企业中则不显著。本文对深刻理解企业社会责任报告质量影响因素,对监管部门制定政策提升社会责任报告信息质量具有一定的借鉴价值。

二、理论分析与研究假设

两权分离导致了代理问题,管理层出于自利动机会对信息进行操控,近年来的一些研究表明,企业信息披露中存在隐蔽的印象管理行为。印象管理通过对信息的选择性处理,使信息使用者产生对企业未来业绩的乐观判断,误导其决策,使管理者最终获利[1,3]。相比于日益完善的财务报告监督制度,当前社会责任报告披露的相关规范和监督机制不健全,社会责任信息的披露标准不一,也没有强制审验的规定。这使企业印象管理社会责任报告的难度和风险较小,一家暗地里污染环境、压榨员工的企业,也可以通过印象管理社会责任报告塑造出热衷慈善的良好形象[14]。

企业印象管理社会责任报告是管理层谋取私利的机会主义行为,目的在于误导利益相关者的判断和决策,管理层对社会责任报告的印象管理不仅损害了社会责任信息价值,还会误导利益相关者的决策。利益相关者对公司管理层自利行为的防御,也导致了其对会计稳健的需求。与社会责任报告由管理层编报,社会责任报告印象管理程度直接由管理者决定不同,会计稳健性水平则会受到各种企业内外部因素的共同影响,已有研究表明,公司债务、制度环境、公司治理等都会影响企业会计稳健性水平[15-24]。

管理层与社会责任报告使用者之间的信息不对称将诱致逆向选择并加剧道德风险,而会计稳健性能够通过治理功能和定价功能,帮助社会责任报告使用者解决信息不对称带来的代理问题:第一,管理层之所以能操纵信息影响使用者决策,源于信息的不对称,而稳健的会计政策有助于改善资本市场信息环境,使管理层社会责任报告印象管理行为面临更大的风险和成本,从而能够抑制管理层印象管理社会责任报告的自利行为。第二,印象管理社会责任报告需要付出资源,如企业从事慈善活动会付出捐款,提高员工福利增加了薪酬支出,环境保护也要投入环保费用等。在稳健的会计政策下,这些支出都计入当年损益,而可能的收益要在未来获得时确认,直接影响企业经营业绩,使管理者产生薪酬损失。根据以上分析,提出以下假设:

H1:在其他条件相同的情况下,提高企业会计稳健性有助于降低社会责任报告印象管理程度。

在两权分离的背景下,企业管理者作为内部人有能力对信息进行操纵和扭曲,而公司治理水平的提高可以降低管理者操纵信息的能力。研究表明,合理设计和安排公司治理机制,能够有效缓解管理层与利益相关者之间的代理问题,降低信息不对称程度,提升企业财务和社会责任信息披露水平[12]。公司治理与企业会计稳健性都能缓解信息不对称,从而影响社会责任报告印象管理,那么,同为制约企业社会责任报告印象管理程度的机制,会计稳健性与公司治理在降低社会责任报告印象管理程度上存在什么样的关系呢?

首先,会计稳健性和公司治理互相影响,对企业投融资活动、自愿信息披露等产生交互影响[23,24]。一方面,公司治理水平对企业会计稳健性产生影响,公司治理特征中股权结构、管理层持股和董事会特征是影响企业会计稳健性的最主要因素。三者的作用机理如下:其一,股权制衡,高度集中的股权使公司控制权与现金流权的分离,此时大股东更可能与管理层合谋,通过信息操纵等手段侵占中小股东利益,而股权制衡度的提高则抑制了大股东的隧道行为,降低了股东与管理层合谋的可能,对会计稳健性产生积极影响[25];其二,管理层持股,管理层持股产生协同效应,将管理者个人利益与公司利益进行了协调,作为股东的管理者会提高会计稳健性,以降低经营风险[26];其三,董事会的独立性,董事独立性越高,越可能勤勉地评价、监督管理者,降低了管理层实施激进会计政策的可能[27]。另一方面,企业会计稳健性也影响公司治理水平。研究发现,会计稳健性的提高抑制了管理层自利行为,促进了公司治理完善及自愿信息披露[28]。会计稳健性有助于抑制管理层过度消费、影响董事会的独立性和监督动机,因此会计稳健性有助于改善公司治理[29]。

其次,企业会计稳健性与公司治理在降低社会责任报告印象管理程度上可能存在互补或替代关系。一方面,稳健性原则有助于解决利益相關者之间的信息不对称问题,从而对管理者的机会主义行为形成有效抑制,提高了信息披露质量,保护了利益相关者权益;而完善的公司治理安排也缓解了信息不对称问题,降低了代理成本。因此,会计稳健性和公司治理可以一起发挥缓解信息不对称、降低社会责任报告印象管理程度的作用,两者之间呈互补关系。另一方面,相比于单一的提高会计稳健性,提高公司治理水平能更全面地监督管理层,对印象管理行为制约作用更强。于是,当公司治理水平较高时,管理层的行为已经得到有效监督,企业会计稳健性对印象管理行为的影响就相应降低。反之,当公司治理水平较低时,企业为了抑制管理者机会主义行为,就会提高会计稳健性,此时企业会计稳健性对印象管理行为的影响就相应提高,即企业会计稳健性与公司治理之间存在替代关系。根据以上分析,提出以下假设:

H2:在其他条件相同的情况下,提高公司治理水平有助于降低社会责任报告印象管理程度。

H3a:在其他条件相同的情况下,企业会计稳健性与公司治理在降低公司社会责任报告印象管理程度上存在互补关系。

H3b:在其他条件相同的情况下,企业会计稳健性与公司治理在降低公司社会责任报告印象管理程度上存在替代关系。

三、研究设计

(一)数据来源与研究样本

研究样本为2009—2014年发布社会责任报告的沪深A股上市公司。社会责任报告质量评分数据来源于润灵环球责任评级,其他财务数据和资本市场数据来源于国泰安数据库(CSMAR)。首先,剔除金融类上市公司、ST及PT公司、数据缺失的样本。其次,社会责任报告如果聘请第三方专业机构出具鉴证意见会显著增加信息可信度,抑制社会责任报告的“工具性”[30],制约管理层的自利倾向,其社会责任报告中选择性披露社会责任信息、粉饰信息等“披露印象管理”行为将得到有效抑制,更多的是基于付出资源履行企业社会责任实践基础上的“真实印象管理”。为区分真实印象管理和披露印象管理,本文剔除经第三方专业机构鉴证的社会责任报告样本,得到2743个观测值。最后,基于以下模型(1)估计的残差来度量未预期的社会责任信息披露水平。残差这部分不能被正常解释和估计的部分,在一定程度上反映出了社会责任报告中的印象管理成分。残差为正则意味着管理层过度披露其社会责任信息水平,即对社会责任报告进行了向上的印象管理披露。残差为负则意味着管理层在披露社会责任信息时较为谨慎,这不属于本文所定义的印象管理范畴。因此,在模型(1)估计结果的基础上,剔除了残差为负的样本,最终得到1719个观测值。

(二)研究模型与变量定义

1.社会责任报告印象管理的度量。借鉴黄艺翔和姚铮(2016)的方法,将社会责任报告质量分为预期和未预期两部分,通过模型(1)估计的正残差来度量未预期的社会责任信息披露水平[3]。

模型中的CSRimpit是润灵环球责任评级公开发布的社会责任报告评分的自然对数,借鉴已有研究,控制了公司规模、资产负债率、资产收益率、权益市值比、产权性质、高管持股、机构持股、高管薪酬、经济环境、自愿披露、上市地点等影响社会责任报告质量的因素(变量定义及计算方法见表2)[3,7,31]。控制了这些主要因素后,分年度回归估计出的残差(CSRimp)为正的部分代表了模型所不能解释的未预期部分,反映出社会责任报告的印象管理程度。

2.会计稳健性的度量。使用Ball et al(2000)提出的应计—现金流关系模型来度量会计稳健性[17]。研究表明,该模型不仅是最为常用的稳健性度量模型之一,而且其度量结果也较为可靠[32]。模型如下:

其中,ACCit为应计项目,等于i公司t年应计利润除以年初总资产;CFOit为经营现金流量净额增量,等于i公司t年经营现金流量净额增量除以年初总资产;DRit为虚拟变量,当CFOit小于0时为1,否则为0,当公司存在会计稳健性时β3的值为正。然后,使用Khan et al(2009)的方法计算出会计稳健性指标Cscore_acc[31]。

3.公司治理水平的度量。相比于对公司治理结构各个变量单独回归检验,公司治理指数法能从更综合的角度评估公司治理水平[12,30]。本文使用SPSS19.0软件对股权结构、董事会、管理层、委员会4个维度包含的11个变量做主成分分析,来寻找变量之间的线性关系。表1列示了第一大主成分的载荷系数,各变量符号与预期一致,借鉴张学勇和廖理的做法,使用第一大主成分得分构建公司治理指数(CGI)[12]。

四、实证结果和分析

(一)描述性统计

表3报告了各主要变量的描述性统计结果。由表3可以看到,CSRimp的均值和中位数分别为0.198和0.159,最大值和最小值分别为0.584和0.000,表明样本企业间印象管理程度存在较大差异。Cscore_acc的均值和中位数分别为-0.465和-0.356,说明样本企业会计稳健性水平整体不高。公司治理指数(CGI)均值为0.247,最大值为6.733,最小值为-3.424,表明样本企业公司治理水平差异较大。此外,只有30.4%的企业出于自愿披露社会责任报告,有63.8%的企业在上交所上市,69.9%的企业位于经济发达地区,67.1%的样本企业为国有企业。

(二)回归结果与分析

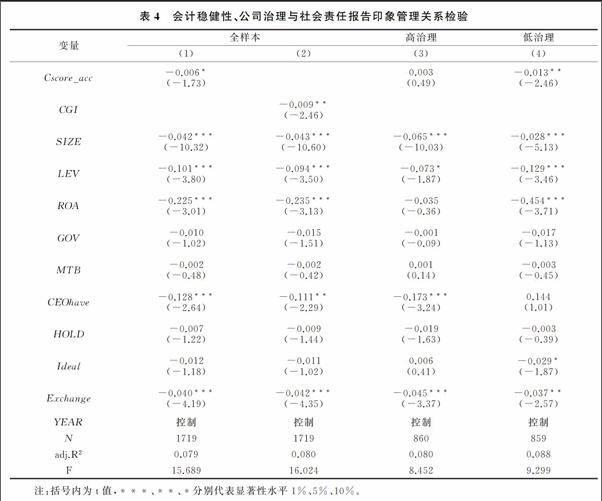

表4第(1)列检验了会计稳健性与社会责任报告印象管理程度直接的相关关系,Cscore_acc的系数在10%的水平上显著为负(系数为-0.006,t值为-1.73),表明公司会计稳健性越高社会责任报告印象管理越谨慎,验证了假设H1。第(2)列检验了公司治理与社会责任报告印象管理程度直接的相关关系,可见CGI的系数在5%的水平上显著为负(系数为-0.009,t值为-2.46),表明公司治理水平越高社会责任报告印象管理越谨慎,验证了假设H2。

进一步,按公司治理指数(CGI)的中位数将样本分为高治理和低治理两组,对模型(3)进行分样本回归检验。从表3的回归结果来看,当公司治理水平低时,Cscore_acc的系数在5%的水平上显著为负(系数为-0.013,t值为-2.46);而当公司治理水平高时,Cscore_acc的系数为正且不再显著(系数为0.003,t值为0.49)。根据上述结果可知,公司治理水平低,表明公司治理机制不健全,发挥的约束力不强,会计稳健性对企业社会责任报告印象管理行为的约束作用就相应提升;公司治理水平高,管理层的自利行为就得到了有效监督,有力地抑制了企业社会责任报告印象管理程度,会计稳健性的影响也就随之减弱。结果说明,企业会计稳健性与公司治理在降低企业社会责任报告印象管理程度上的关系是相互替代而不是互为补充,假设H3b得到了验证。

(三)进一步研究分析

我国国有企业经营需要考虑到社会公平、保障就业等非经济目标的实现,融资约束较小,因此,基于经济动机印象管理社会责任报告的动力较小。而非国有企业面临更大的融资约束,其经营目标主要是利润最大化,提升社会责任报告评分对降低债务成本的作用更为显著[7]。因此,非国有企业印象管理社会责任报告谋求经济利益的动机更强,此时,会计稳健性降低社会责任报告印象管理程度的效果更为显著。为此,本文在以上研究的基础上,先将样本分为国有和非国有企业两组,再进一步区分治理水平进行分样本回归。由表5可见,国有企业中会计稳健性与社会责任报告印象管理程度之间的负相关关系不显著,而在公司治理水平低的非国有企业,Cscore_acc的系数在1%的水平上显著为负。这表明在公司治理水平低,且企业为非国有企业时,会计稳健性降低社会责任报告印象管理程度的作用更为显著,假设得到了进一步验证。

(四)稳健性检验

为了进一步确保研究结论的稳健性,采取如下方法进行检验:第一,被解释变量与解释变量同期可能会带来内生性问题,使用滞后一期的印象管理程度(CSRimp)作为被解释变量;第二,模型(1)中的CSRimpit为未取对数的润灵环球評分,以此估计的残差反映社会责任印象管理程度作为被解释变量,在上述检验中,本文的主要结论没有发生变化。此外,检验了各个回归方程中是否存在多重共线性,各回归方程的方差膨胀因子VIF值均值,均远小于经验值10,因此,回归结果受多重共线性影响较小。

五、结论与建议

以2009—2014年发布社会责任报告的A股上市公司为研究样本,实证研究了企业会计稳健性与社会责任报告印象管理程度之间的关系,以及公司治理对会计稳健性与社会责任报告印象管理的交互影响。结果表明:企业会计稳健性越高,社会责任报告印象管理程度越低;公司治理水平越高,社会责任报告印象管理程度越低;当公司治理水平越高时,会计稳健性对社会责任报告印象管理的抑制作用越小,反之,当公司治理水平越低时,会计稳健性对社会责任报告印象管理的抑制作用越大。在进一步的研究中发现,这种替代关系在非国有企业中更为显著。以上结果表明会计稳健性和公司治理均有助于抑制社会责任报告印象管理行为,而且公司治理与会计稳健性在抑制社会责任报告印象管理行为上存在替代关系。

随着社会各界对企业社会责任的关注和认识日益提高,社会责任报告这一信息载体的作用愈加凸显,然而当前社会责任报告质量参差不齐、缺乏监管,沦为企业进行印象管理的工具。为了缓解社会责任报告印象管理行为,真正提高社会责任信息价值,企业应适当提高会计稳健性,完善公司治理制度,抑制管理层的机会主义行为,使社会责任报告切实反映企业的社会贡献,让企业社会责任回归到促进企业可持续发展、创造更大社会价值的良性轨道上来。

注释:

①当前监管部门强制要求披露社会责任报告的上市公司主要有上证180、公司治理板块、金融类以及深证100指数公司。

参考文献:

[1]孙蔓莉.论上市公司信息披露中的印象管理行为[J].会计研究,2004(3):40-45.

[2]Zang A Y.Evidence on the trade-of between real activities manipulation and accrual-based earnings management[J].The Accounting Review,2011,87(2):675-703.

[3]黄艺翔,姚铮.企业社会责任报告、印象管理与企业业绩[J].经济管理,2016(1):105-115.

[4]Dhaliwal D S,Li O Z,Tsang A,Yang Y G.Nonfinancial disclosure and analyst forecast accuracy: international evidence on corporate social responsibility (CSR) disclosure[J].The Accounting Review,2012,87 (3),723-759.

[5]李姝,赵颖,童婧.社会责任报告降低了企业权益资本成本吗?——来自中国资本市场的经验证据[J].会计研究,2013(9):64-70.

[6]Goss A,Robert G S.The impact of corporate social responsibility on the cost of bank loans[J].Journal of Banking & Finance,2011,35(7):1794-1810.

[7]王建玲,李玥婷,吴璇.企业社会责任报告与债务资本成本——来自中国A股市场的经验证据[J].山西财经大学学报,2016(7):113-124.

[8]郭培源,孟祥瑞,张洪福,余曼.价值发现之旅2013—2014——中国企业社会责任报告研究[R].商道纵横研究报告,2015.

[9] 钱明,徐光华,沈弋等.社会责任信息披露、会计稳健性与融资约束——基于产权异质性的视角[J].会计研究,2016(5):9-17.

[10]Ball R,Kothari S P,Robin A.The effect of international institutional factors on properties of accounting earnings [J].Journal of Accounting & Economics,2000,29(1):1-51.

[11]邱月华,曲晓辉.是盈余稳健性还是盈余管理?来自中国证券市场的经验证据[J].中国会计评论,2009(4):371-382.

[12]张学勇,廖理.股权分置改革、自愿性信息披露与公司治理[J].经济研究,2010(4):28-39.

[13]伊志宏,姜付秀,秦义虎.产品市场竞争、公司治理与信息披露质量[J].管理世界,2010(1):133-141.

[14]高勇強,陈亚静,张云均.“红领巾”还是“绿领巾”:民营企业慈善捐赠动机研究[J].管理世界,2012(8):106-114.

[15]刘运国,吴小蒙,蒋涛.产权性质、债务融资与会计稳健性——来自中国上市公司的经验证据[J].会计研究,2010(1):43-50.

[16]钟宇翔,李婉丽.债券融资与会计稳健性——基于PSM方法的检验据[J].证券市场导报,2016(1):48-55.

[17]Ball R,Kothari S P,Robin A.The effect of international institutional factors on properties of accounting earnings [J].Journal of Accounting & Economics,2000,29(1):1-51.

[18]韩忠雪,康永力.产品市场竞争、财务总监激励与会计稳健性[J].财贸研究,2015(6):142-152.

[19]孙光国,赵健宇.产权性质差异、管理层过度自信与会计稳健性[J].会计研究,2014(5):52-58.

[20]LaFond R,Roychowdhury S.Managerial ownership and accounting conservatism[J].Journal of Accounting Research,2008,46(1): 101-135.

[21]Altamuro J,Beatty A.How does internal control regulation affect financial reporting?[J].Journal of Accounting and Economics,2010,49(1-2): 58-74.

[22]任汝娟,冯少勤,冯进展.所有权性质、CEO任期与会计稳健性[J].财经理论与实践,2016(2):68-73.

[23]Lara J M,Osma B,Penalva F.Accounting conservatism and corporate governance[J].Review of Accounting Studies,2009,14 (1): 161-201.

[24]周晓苏,陈沉,王磊.会计稳健性:国外研究述评及启示[J].现代财经,2016(3):3-14.

[25]Porta R L,Silanes F L,Shleife A.Corporate ownership around the World[J].Journal of Finance,1999,54(2):471-517.

[26]Jensen M,Meckling W.Theory of the firm:managerial behaviour,agency costs and ownership structure[J].Journal of Financial Economics,1976,55(1):81-106.

[27]陈胜蓝,魏明海.董事会独立性、盈余稳健性与投资者保护[J].中山大学学报(社会科学版),2007,47(2):96-102.

[28]Ahmed A S,Duellman S.Accounting conservatism and board of director characteristics:an empirical analysis [J].Journal of Accounting & Economics,2007,43(2-3):411-437.

[29]Bushman R M,Piotroski J D.Financial reporting incentives for conservative accounting:the influence of legal and political institutions[J].Journal of Accounting and Economics,2006,42:107-148.

[30]权小锋,吴世农,尹洪英.企业社会责任与股价崩盘风险:“价值利器”或“自利工具”?[J].经济研究,2015 (11):49-64.

[31]张正勇,吉利,毛洪涛.公司治理影响社会责任信息披露吗?——来自中国上市公司社会责任报告的经验证据[J].经济经纬,2012(6):107-111.

[32]张兆国,刘永丽,李庚秦.会计稳健性计量方法的比较与选择——基于相关性和可靠性的实证研究[J].会计研究,2012(2):37-41.

[33]Khan M,Watts R L.Estimation and empirical properties of a firm-year measure of accounting conservatism[J].Journal of Accounting & Economics,2009,48(2-3):132-150.

(責任编辑:漆玲琼)

Abstract:Based on the data of A-share listed companies which released CSR reports from 2009 to 2014,this paper studies on the cross impact of accounting conservatism and corporate governance on the Impression management of CSR report.The results show that the higher accounting conservatism is,the lower degree of impression management in CSR report;the better the corporate governance,the lower degree of impression management in CSR report;and the negative relation between conservatism and impression management of CSR report is more significant under worse governance.In further research,this substitute relation is more significant in non-state-owned firms.This shows that accounting conservatism and corporate governance are helping to suppress impression management behavior,and they are substitute mechanisms.

Key words:Accounting conservatism; Social responsibility report;Impression management;Corporate governance