中国货币政策有效性研究

马芳

摘要:货币政策是一国进行宏观调控的重要手段,随着我国经济发展脚步的加快,宏观经济的波动变化愈发难测,市场对于建立完善的货币政策的需求也逐渐增加。货币政策有效性包括传导机制的效率及选取工具能否达到预期目标,而对于货币政策有效性的判定则是依据其实施效果,即:货币政策对GDP增长的影响来判定的。本文论述了货币政策的传导机制,并选取了相关中介变量建立了向量自回归模型,利用脉冲响应函数分析了中介变量对GDP增长的影响强度及影响时间,结果表明我国货币政策是基本有效的。

关键词:货币政策;有效性;向量自回归模型

我国于1984年建立了完整的中央银行体系,标志着货币政策开始执行。在过去的几十年里,我国的货币政策随着我国经济运行的状况不断调整,保证了经济稳定运行,也逐渐完善了国家的货币制度。2015年至今,我国更是宣布了多次定向降息和降准政策,说明我国仍然将货币政策的视作非常重要的调控手段。如今,货币政策的改革进程逐步加快,其工具的选择以及效果能否达到预期目标都成了国内学者以及政府决策者关注的重点。本文拟采用1990-2015年的相关数据对我国货币政策的有效性进行分析。

一、货币中性与非中性

对于货币政策有效性的研究主要是从货币政策中性与非中性展开的。

魏克赛尔首次提出了货币中性概念,认为货币利率与自然利率一样时,物价稳定,经济是均衡的,所以货币呈现出中性状态;当两者不一致时,货币政策为非中性的,会对实体经济产生影响。哈耶克在此基础上继续进行发展,并提出了“货币中性”理论。

古典经济学主张货币中性论,采用“古典二分法”对其进行讨论,认为货币决定一般价格水平而实物则决定产出,二者互不相关,所以货币并不能对实体经济产生实质影响。

凯恩斯主义基于粘性的存在,认为货币是非中性的。由于资源未被充分利用,在未达到潜在产出时,货币的供应量会引起利率的变化,进一步影响国民产出。新凯恩斯主义从微观角度进行了深入分析,认为价格水平的调节是缓慢的,所以短期内货币政策可以影响实际产出,所以货币是非中性、有效的。

通过以上分析,我们可以看出货币的中性与非中性指的是货币对能否有效影响实体经济并发挥作用。所以本文用实际产出对货币政策的反应结果来衡货币政策的有效性。

二、货币政策理论框架

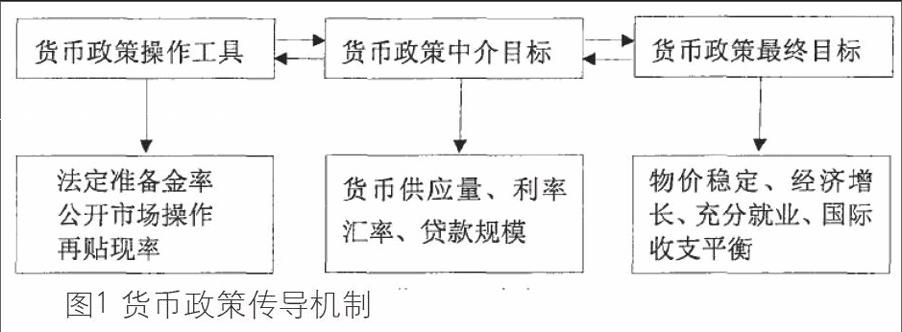

货币政策作为一个完整的体系,包括多个传导环节,每个环节对我国经济运行都起着至关重要的作用。

(1)货币政策工具。货币政策工具是指货币当局能够直接控制并通过金融渠道影响经济生活并实现经济目标的各种经济手段,主要分为以下三种:一般性货币政策工具,如再贴现率、法定存款准备金率和公开市场业务;选择性货币政策工具和其他货币政策工具。

(2)货币政策目标。最终目标。我国宏观经济的目标包括:经济增长、物价稳定、充分就业和国际收支平衡。然而这四个目标几乎无法同时实现,这是由于我国货币政策实施的方强不可控制,因此便出现了多种货币政策目标论。1995年,我国于第八届全国人民代表大会第三次会议上明确规定币值和经济增长为我国主要目标。这一规定的推出说明了我国将货币稳定作为根本任务的同时还需关注经济增长问题。

中介目标。中介目标具备三个特点:可测性、可控性和相关性。可测性是央行可以对货币政策工具进行观测并作出判断;可控性是指中央银行能否在短期内选择正确的操作工具并影响变动趋势;相关性是指中介目标的选择必须与最终目的有密切的联系。基于以上三个特点,可以作为中介目标的金融指标主要有:货币市场利率、货币供应量和银行准备金率等。

(3)传导机制。我们将货币政策传导机制分为四种渠道,分别是:通过调整利率、调整资产价格、改变信贷规模和改变本币在国际间的竞争力进行传导。

三、实证分析一建立VAR模型

(1)变量的选取。实体经济指标:货币政策最终目标之间是相互矛盾的,其重要性会随着时间和国际环境的变化而发生改变。鉴于上文中将经济增长和稳定物价作为我国宏观调控的目标,所以本研究中选用国内生产总值和居民消费价格指数这两个变量作为衡量指标。

货币政策指标:中国货币政策工具实际上有两个:货币数量和利率。由于我国利率体系不够完善,所以不能够及时的反映货币政策的既定效果,因此在这里我们选用货币数量为中介变量。中国人民银行于1996年价格M1确立为货币政策的中介目标,与此同时将MO和M2作为观测目标。虽然央行将M1定位货币政策的中介目标,但实际上广义货币数量M2与我国经济以及国民收入更为紧密。所以我们将M1和M2共同选为中介目标。

综上所述,本文选取1990年-2015年的GDP、CP1、M1、M2同比增长率作为研究变量,由于我们选取的数据都是名义变量,为了排除物价水平、通货膨胀率对实证结果的干扰,我们用其他三组变量分别与CPI相除得到实际变量,记为:RGDP、RCPl、RMl、RM2。

(2)格兰杰因果检验。数据均通过了平稳性检验和协整检验,证明变量问存在着长期协整关系。首先我们先进性格兰杰因果检验。根据AIC准则,我们选择滞后阶数为2。

由表1可以看出在5%的置信区间下,RM1、RM2对RGDP和RCPI的结果均为拒绝原假设,说明RMl和RM2是RGDP和RCPI的格兰杰原因,那么我国的货币政策与经济目标之间是存在着因果关系的。

(3)向量自回归模型(VAR)

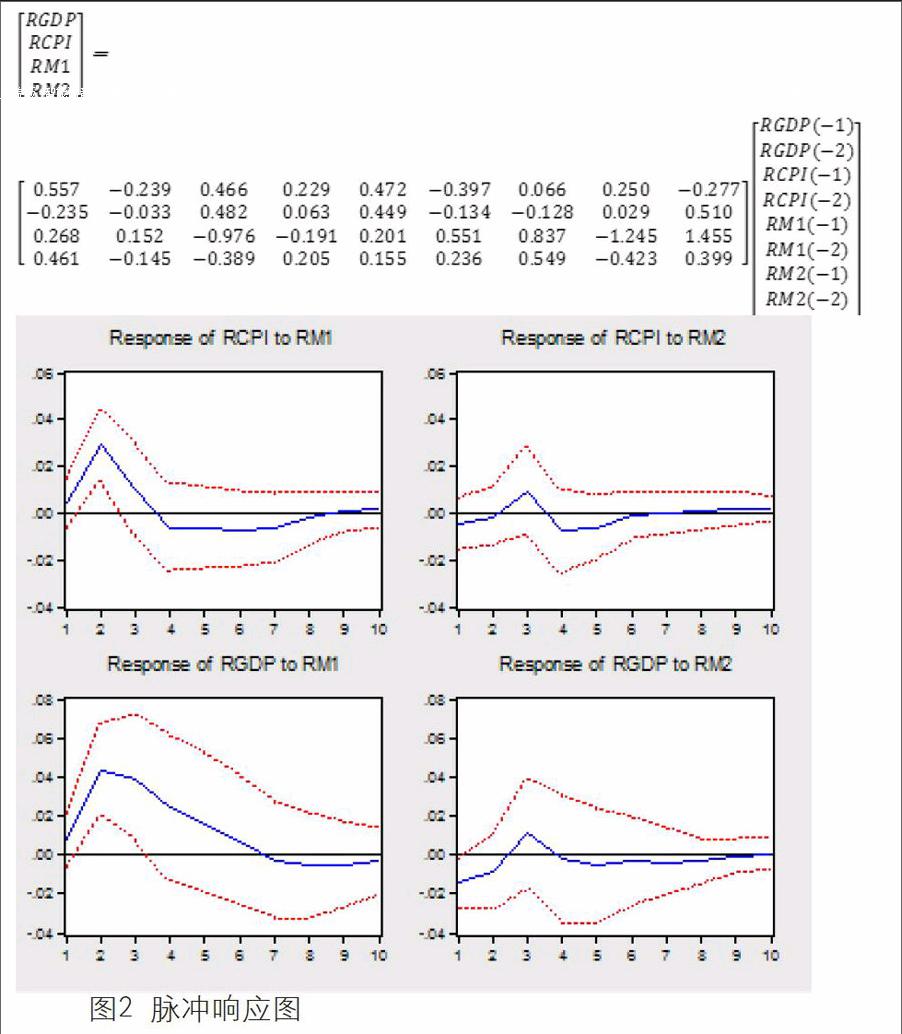

根据AIC准则,我们确立滞后2阶是合理的,并建立传导渠道的VAR模型,其向量形式表示为:

通过AR根检验,我们清晰的看到所有的圆点均落在单位圆内,说明满足稳定性条件,可以进行脉冲响应分析,脉冲响应图如下所示:

从GDP的脉冲响应函数图来看,狭义货币数量M1在初期对GDP有正的影响,并且影响高达5%,第七年回落为负值且趋于稳定;广义货币数量M2对GDP在第三期有一个正的冲击,且影响为1%左右,到第四期开始回落为负值,并于第五期稳定趋于0.1%。

从CPI的脉冲响应图来看,M1在第二年对CPI有2.5%的正向冲击,之后迅速回落为0,又跌破零点,于第四期开始保持-0.05%的冲击力度;M2对CPI的冲击波动幅度明显低于M1,一直在零点上下徘徊,冲击力度的绝对值不超过1%。4.5实证结论

四、结论及建议

(1)M1和M2都是影响我国宏观经济运行的重要因素,但从短期来看,影响比较明显,长期变趋于稳定,由此可以说明货币政策是短期有效的。

(2)M1与M2的冲击方向随着经济运行状况发生改变。我们观察到狭义货币数量和广义货币数量对国内生产总值和居民消费者价格指数的沖击存在着正负交替的现象,这是由于我国经济运行状况的不同造成的。当经济处于通货膨胀阶段,货币政策对经济运行的冲击时正向的,而当我国出现通货紧缩时,货币政策对经济便是负的效应了。

(3)狭义货币M1的作用比广义货币M2的作用要更加明显且持久。我们从脉冲响应分析图上可以清晰地看到当M1发生了改变时,GDP和CPI对于M1的冲击反应更强烈一些,在图上表现为波动幅度更大;并且对M1的反应通常在第七期以后趋于平稳,说明在前面的几期,M1对我国经济运行有着持续不断的作用。

综上所述,我国货币政策对实际产出和物价水平能产生一定的影响,说明我国货币政策是基本有效的。并且对于中介目标的选择,M1的效果要优于M2。