银行新型同业业务的潜在风险传染效应研究

刘伟锋

[摘 要] 随着我国经济发展水平的不断提高,各类商业银行如雨后春笋般涌现,银行业务也变得日趋多样化,银行同业业务不断增多,很多主导业务的出现使银行杠杆风险增大,影响到其他业务的正常开展,更有可能引发银行系统性风险。因此,对银行新型同业业务潜在风险提出解决对策:对新型同业业务全融资链条加强管理;加强同业业务统筹管理;对同业业务计提差异拨备,对损伤比例进行控制与约束,从而使银行潜在风险传染效应降低。

[关键词] 银行新型同业业务;潜在风险;传染效应

[中图分类号] F832 [文献标识码] B

银行同业业务是指将金融机构作为客户或者服务对象,将资金作为基础业务与核心,在商业银行兴起之下伴随产生的一种新兴业务模式。业务模式多种多样,包括同业存放、资金清算以及外汇买卖等多种形式。同业业务的产生并没有为商业银行带来新的业务利润增长空间,反而使系统风险增大,机构间复杂与不稳定债务关系容易在客户与金融机构间传播与蔓延,使风险传染开来,并不断扩大化,容易使整个金融系统稳定性与原有秩序受到影响。基于此,需要正确看待银行同业业务,在开展这项业务的同时需要加强对可能存在风险的防范,对金融网结构进行优化与管理,建立起更加安全、稳固的清算体系。下面将对具体内容进行分析。

一、新型同业业务风险传染机制

截止到2014年6月末,我国银行同业资产规模已经超出了8万亿元,很大一部分来源于新型同业业务,从内部结构分析,存放同业与买入返售是造成同业资产大幅增长重要原因,有调查显示,我国2008年末至2013年末,复合增长率也超出原有水平,为20%与35%左右,拆出资金并没有随复合增长率增长而增长,股份制商业银行与国有大型商业银行在同业资产上负债规模上存在差异,股份制商业银行负债规模更大[1-2]。但是从风险种类与特点上分析,新型同业业务与传统银行业务有较大差别,传统同业业务是以低风险标准资产为标的,比如,国债与央行票据是传统同业业务,但逐渐转变为以融资平台及房地产等企业的一般贷款等非标资产为标,由此,也使政策风险与流动风险及信用风险增大[3-4]。如果有一方违约或者资金紧缺,上述风险将传染给其他金融机构,形成系统性风险。

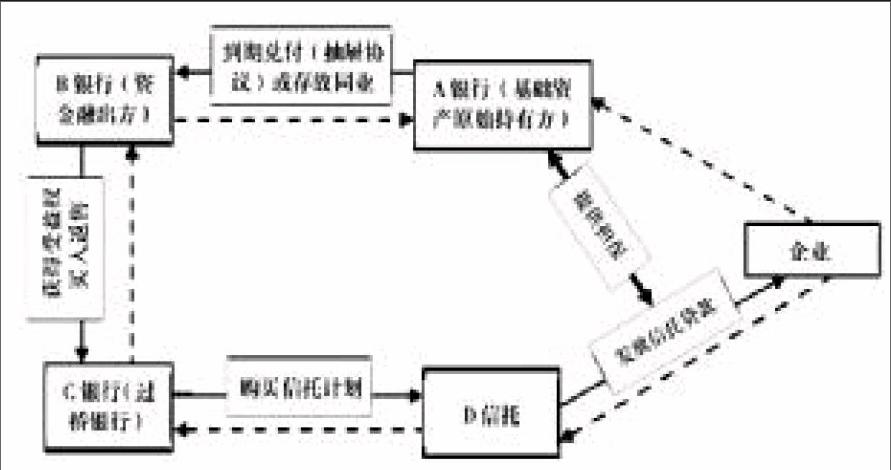

从上图可以看出,从资金流向过程上看,客户找到A银行贷款,但鉴于存在贷款额度与贷款投向有特殊规定,不能直接进行,为此,A找D信托公司,D信托公司将信托计划专卖给C银行,C银行将信托收益权转让给B银行,同时,C银行与B银行双方签署了返售协议,A银行顺利借到了资金。双方签署了买入返售协议。由此,A银行就顺利借助了B银行资金,通过C银行过桥及D信托产品均使客户贷款需求满足,进而完成了整个资金循环。如果企业违约,最先受到影响的是D信托贷款本息支付,进而使C银行资金流动受到影响,这种影响直接扩散到B银行,最终导致B银行账目资金减少,需要向A银行兑付应对风险。如果A银行不能兑付,则A银行、B银行及C银行资金均受损。通过以上分析可以发现,新型同业业务传染风险体现在:次级贷款相似,通过担保融资方式使低资质主体获得资金,融资链条相关金融机构却放弃了风险审查,进而受到风险的影响;还有一方面,银行之间直接交易风险有着一定地敏感性,并且对直接交易风险有所警惕,但对客户与金融机构信息获得上存在缺陷,一旦出现风险,不完整的债权债务与信息不对称将使风险进一步扩散与传染。

二、实证分析

对银行新型同业业务风险传染效应进行模拟分析,提出以下假设:第一,设定完全市场结构,在假定银行间交易头寸概率分布保持独立。第二,风险传染过程:银行j的同业资产内外部随机风险事件出现损失,损失核心资产时,银行j财务面临困境,这是第一轮;银行i在银行j存放资金,损伤掉i的核心资本,如果i银行损失资金较核心资本大,则i银行财务也陷入困境,其他银行按照以上规律类推。第三,考虑到新型同业业务机构,如果资产方存放同业与买入返售科目,负债方则体现在同业存放于卖出回购科目上,将数据范围设定为:存放同业与其他金融机构款项+买入返售金融资产=同业资产。矩阵法核心思路为:

使用Matlab软件模拟分析,选取10家银行,设置交叉矩阵,测算每一轮银行同业资产损失与银行财务困境情况,结果显示,不同银行新型同业业务损伤对经营有不同影响。同业资产损失影响最大的是大型股份制银行,同时对其他银行也有较大的风险传染效应;小型股份制银行风险传染相对较弱,本文对相关差异变化特征进行总结:第一,近年来,银行核心资产增长较同业业务规模增长远远落后,银行对自身同业业务吸收能力弱化,使潜在风险传染效应加剧。第二,从抗风险能力上看,大型银行对同业业务损伤有较强抵抗能力,但股份制抵抗能力则较弱。第三,风险传染效应。从结构上看,国有大型银行传染效应不断减弱,股份制银行增长幅度较大,传染效应在12%以上,股份制银行则没有超出4%,较国有大型银行传染效应弱;2013年6月末,整体风险传染效应为5.8%,有4家银行风险传染效应为18.5%,较20008年末下降10.5%的百分点。而其他国有银行传染效应也相应下降,最明显的是股份制银行[5-6]。

三、政策建议

鉴于当前同业业务发展势头迅猛,加强监管与风险控制非常重要。但如果监管力度过大容易使银行其他业务开展受到影响,还会使金融风险突显出来;而力度过小则放纵银行盲目扩增业务,增加潜在风险的传染性。由此,可以从以下几方面规范新型同业业务:

(一)对新型同业业务全融资链条加强管理,加大对业务操作风险与信用风险及交易对法律风险识别与防范的控制。由研究表明,如果银行对实际用款方信息掌握不全或者不对称,会使资金流向难以把控,容易使复杂资金出现流转,融资链条背后法律关系模糊,这些都使新型同业业务风险传染性增大。为此,需成立银行业务及风险管理部门,进一步对新型同业业务管理进行优化,有效防范客户交易后违约行为,减少同业资产损失,进而有效将潜在的风险减少。

(二)加强同业业务统筹管理,对新型同业业务总量进行强化与控制,将其他银行传染性风险规避。近年来,银行同业业务授权开始向下级金融机构扩充,不仅交易方银行准入水平弱化,风险管理也随之减弱,一定程度上增长了新型同业业务规模,提高了经营杠杆水平。银行杠杆倍数越大,银行风险传染性就越大,遭受的损失就越多。由此,银行业务管理层需不断加强对新型同业业务的统筹管理,控制并约束新型同业业务规模,从而使交易对手违约及同业业务损失减少,避免对自身经营造成负面影响。

(三)对同业业务计提差异拨备,对损伤比例进行控制与约束,从而使银行潜在风险传染效应降低。损失率低,银行同业资产损失吸收能力就會越强,而其他银行风险传染效应则会减少,由此,如果银行能够依据实际风险大小计提拨备新型同业业务,则会使抗风险能力增强,使风险传染效应降低,使整体信贷成本减少,还能减轻利润水平的冲击。

综上所述,银行新型同业业务无序扩张势必会增加潜在风险,且行业银行新型同业业务存在传染效应,不同银行风险抵御能力存在差异,需进一步加强对银行同业业务的监管,加强潜在风险的预测与防范。

[参 考 文 献]

[1]向嘉诚.银行新型同业业务风险传染效应的仿真研究[J].武汉金融,2016(10):26-30

[2]孙艳霞.金融网络视角下我国银行同业业务交易与风险传染[D].大连:东北财经大学,2015

[3]鹿雯.我国银行间市场的风险传染效应研究[D].南京:南京理工大学,2014

[4]李程枫,陈可嘉,陈一非,廖为鼎.基于网络传导分析法的我国银行间风险传染效应研究[J].金融发展评论,2015(1):67-86

[5]王晓枫,廖凯亮,徐金池.复杂网络视角下银行同业间市场风险传染效应研究[J].经济学动态,2015(3):71-81

[6]陈超.宏观经济因素冲击下我国银行间市场的风险传染效应研究[D].杭州:浙江工商大学,2012

[责任编辑:史朴]