公司治理、管理者过度自信与会计稳健性

易枫琳

摘 要:本文以中国沪深股票市场2007年~2012年A股上市公司为样本分析了管理者过度自信对于公司会计稳健性的影响,研究发现,管理者过度自信能够影响公司的会计稳健性。在其他条件不变的情况下,过度自信的管理者使公司的会计稳健性更低。

关键词:会计稳健性 过度自信 公司治理

中图分类号:F233 文献标识码:A 文章编号:2096-0298(2017)09(a)-184-02

行为公司金融研究发现过度自信是影响管理者行为的最为重要的心理特征,是影响公司财务和会计决策的重要因素。大量研究表明公司管理者存在着高估自己能力或者項目未来收益的倾向,进而采取了较为激进的内部或者外部扩张政策(姜付秀、张敏和陆正飞等,2009)。

1 研究问题的提出

维持会计的稳健性要求在会计核算过程中对于好消息的确认要比坏消息实行更高的标准(Basu,1997;Watts,2003)。而过度自信的管理者会高估从项目中获得正现金流量的可能性或者高估可获得现金的数量,而低估不利因素带来的影响,从而影响了公司会计的稳健性。中国上市公司普遍存在的“一言堂”更是加剧了管理者过度自信对于会计稳健性的不利影响,据此,我们提出如下假设:

假设1:管理者的过度自信程度越高,公司的会计稳健性越低。

假设2:在公司治理情况较好的条件下,管理者过度自信与会计稳健性的相关性较弱。

2 样本的选取

本文以2007年~2012年沪深A股上市公司为样本研究管理者过度自信对于会计稳健性的影响,剔除相关数据不可得的公司;同时,剔除金融行业相关公司,这样,共获得有效观测3983个。本文研究的数据来自于国泰安公司开发的中国股票市场研究数据库(CSMAR)。

3 变量的构建与模型的设定

我们通过构造模型(1)检验管理者过度自信对于公司会计稳健性的影响。其中,Conserv表示公司会计稳健性状况。本文分别构造不同的应计项以获得会计稳健性的代理变量。具体方法为Conserv1=(NIO-CFO)×(-1)/TA,Conserv2=(NIO-CFO+DEP)×(-1)/TA。其中,Conserv表示根据应计项目计算得到的会计稳健性,Conserv越大,会计稳健性越高。NIO、DEP和CFO分别表示当年企业的营业利润、固定资产折旧以及经营活动产生的现金流净值,TA表示年末企业总资产的账面价值。为了涵义上的清晰与解释上的方便,在应计项前乘以-1。

模型中的Confi为管理者是否过度自信的代理变量。由于过度自信对公司投资扭曲影响的广泛性(Malmendier和Tate,2008),过度自信代理变量的选取参考了Ahmed和Duellman(2013)等相关研究使用的方法。通过分年度和行业,以资产增长率对销售增长率进行回归得到残差项,若残差项大于0,则Confi取值为1,反之则取值为0。此外,还加入了ROA、管理者薪酬、公司的财务杠杆、公司的盈利状况、公司成长机会、公司规模等控制变量。

本文选择第一大股东持股比例、第一大股东性质、第2大~第10大股东持股比例、公司是否在香港发行股票或者发行B股、董事会规模、独立董事比例、CEO是否兼任董事会主席或者副主席以及管理层持股数量等相关变量进行主成分分析后得到公司治理指数Gov。

4 回归分析结果

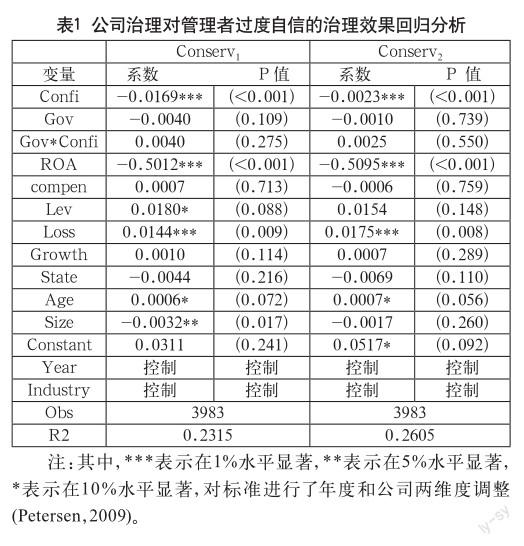

表1是回顾分析的相关结果。使用Conserv1和Conserv2作为会计稳健性的代理变量时Confi的回归系数分别为-0.0169和-0.0023,并且都在1%水平上显著。这说明当公司管理者存在过度自信时公司的会计稳健性较差。公司治理水平变量的回归系数分别为-0.0040和-0.0010,从回归系数的符号上来看,在公司治理水平较好的情况下,并未促使其实施较为稳健的会计政策,但其回归系数没有通过显著性水平检验。无论使用Conserv1还是Conserv2作为会计稳健性的代理变量,公司治理指数和管理者过度自信的交叉项的系数都为正,P值分别为0.275和0.550,从而并没有发现较高的公司治理水平下能够促使过度自信管理者实行更为稳健的会计政策的证据。

5 研究结论

公司中过度自信的管理者会高估自己的能力或者相关项目的收益,这直接影响了公司的会计政策。过度自信的管理者可能会高估资产项目,也可能加速确认公司项目的收益,延迟对于损失或者费用的确认,这影响了公司的会计稳健性。本文以我国A股上市公司为样本,研究发现管理者过度自信导致了更高的应计算项目的产生,影响了公司的会计稳健性。本文发现的公司治理机制并未对管理者过度自信影响会计稳健性起到应有的治理作用,在某种程度上也说明了在公司治理实践中可能忽视了从心理特征层面考察管理者对于公司会计政策的影响。

参考文献

[1] Ahmed,A.S.,Duellman S. Managerial Overconfidence and Cccounting Conservatism[J].Journal of Accounting Research, 2013,51(1).

[2] Basu, S. The Conservatism Principle and the Asymmetric Timeliness of Earnings[J].Journal of Accounting and Economics, 1997,24(1).

[3] Berle, A. A., Means, G. G. C. The Modern Corporation and Private Property[M].Cambridge, Mass,1932.

[4] Malmendier, U., Tate, G. Who Makes Acquisitions? CEO Overconfidence and the Markets Reaction[J]. Journal of Financial Economics,2008,89(1).

[5] Watts, R. L. Conservatism in Accounting part I: Explanations and Implications[J].Accounting Horizons,2003,17(3).

[6] 陈策,吕长江.上市板块差异对会计稳健性的影响——来自A股主板和中小板民营企业的实证检验[J].会计研究,2011(9).

[7] 姜付秀,张敏,陆正飞,陈才东.管理者过度自信,企业扩张与财务困境[J].经济研究,2009(1).