高管薪酬、高管持股与应计盈余管理

王沁雨 李悦 黎逸冰 高韵 朱琰

摘 要:本文立足于高管薪酬激励,对上市公司应计盈余管理进行了实证研究,研究结果表明,高管薪酬与应计盈余管理之间不存在任何关系,高管持股与应计盈余管理之间呈现显著性不强的正向相关关系。

关键词:高管薪酬 高管持股 应计盈余管理

中图分类号:F272 文献标识码:A 文章编号:2096-0298(2017)03(b)-083-02

所有权与经营权的分离是公司制的典型特征,为保证公司的正常运转,股东招聘职业经理人来管理企业。但是,因为高管无法索取公司的剩余资产,其极有可能为了牟取个人私利而做出不利于股东和公司的行为,代理问题进而产生。

为降低代理成本,公司股东通过签订高管薪酬契约的方式去激励高管增加公司财富。但是,由于信息不对称和内外部监管不完善,会计业绩指标成为了订立薪酬契约的主要依据。趋利性会使高管通过应计盈余管理来美化业绩指标,以获得更加优厚的报酬。如果股东在没有意识到应计盈余管理的前提下就草率签订薪酬合同,那么合同的有效性将被极大地削弱,长此以往,市场经济也会受到不可逆的伤害。

正是出于对这些现象的思考,本文通过实证分析来探究高管薪酬激励实践与上市公司应计盈余管理行为之间的具体影响及作用机制。

1 假设提出

为了保证薪酬契约能够最大限度地为自身带来经济利益,具有信息优势的高管会对订立薪酬契約的重要依据——会计业绩指标进行不法操控:当公司业绩表现不佳时,为实现预期经营目标并完成对于股东的承诺,高管会实施真实盈余管理。利用真实盈余管理较难被察觉的优点,高管能有效美化业绩指标,以达到提升自己薪酬、牟取个人私利的目的。

同时,自新会计准则实施后,上市公司高管操控应计项目的空间大大缩减,加之近年来公司内控和外监制度的逐步完善,高管实施应计盈余管理更易被发现,故其通过应计盈余管理操控公司利润的行为越来越少。据此,我们提出假设1。

假设1:高管薪酬与应计盈余管理之间不存在任何相关关系。

通过实施股权激励,高管持有公司股票,与股东具有相同的利益。股权激励旨在促进高管进行自我约束,减少应计盈余管理行为。但正是因为获得了部分公司股票的所有权,高管的个人收益在一定程度上与公司股价绑定在一起,而公司股价与公司会计业绩之间又存在着极其显著的同向变化关系,所以为了保证有令人满意的会计盈余以推动股价上涨,高管极有可能去实施应计盈余管理行为。据此,我们提出假设2。

假设2:高管持股与应计盈余管理正相关。

2 变量定义、数据来源与模型选择

2.1 应计盈余管理计量

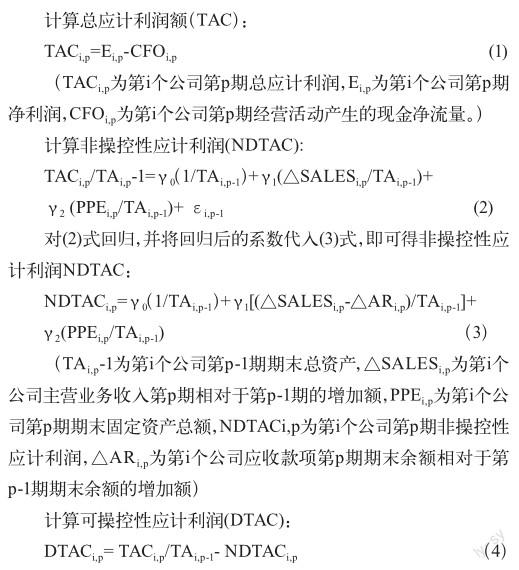

本文采用修正的Jones模型对应计盈余管理(EM)进行计量,以下是模型的具体计算步骤:

2.2 样本收集

本文的研究对象为2015年深沪两市所有A股上市公司。为避免其他因素对本研究的影响,本文剔除了下述公司的数据:(1)样本年度内的ST公司;(2)缺失财务数据的公司;(3)财务数据呈现极端情况的公司。最终确定的研究样本为2350个。

2.3 模型构建与变量定义

基于上述分析,我们构建以下回归模型。

同时,我们以可操控性应计利润DTAC作为应计盈余管理(EM)的替代变量;以公司所有高管报酬总额的平均数,再取对数的值作为高管薪酬(GGXC)的替代变量;以高管年末持股总数/公司总股本的值作为高管持股(GGCG)的替代变量;以年末总负债/年末总资产的值作为资产负债率(ZCFZL)的替代变量;以年末总资产的对数值作为公司规模(GSGM)的替代变量;按上市后第一年取“0”,第二年取“1”的规律,为上市时间(SSSJ)赋值。

3 实证分析与结果

3.1 描述性统计分析

通过分析可得:应计盈余管理的均值占到总资产4.01%,这说明样本公司普遍存在应计盈余管理的行为;其最大值占到总资产42.43%,表明该公司存在严重的应计盈余管理行为。从高管薪酬来看,其均值为5.3661183,大于其中位数5.3527731,说明有将近一半的人获得了高于均值的年薪;且其最大值6.142248与最低值4.681844具有一定的差距。从高管持股来看,其均值为0.1156974,最大值为0.9801404,最小值为0,这说明高管持股比例普遍较低且波动极大;其中位数为0.0018857,表明近一半的公司高管持股比例低于0.19%。

3.2 相关性分析

通过计算各变量Pearson相关系数,我们发现,高管薪酬与应计盈余管理之间不存在任何相关关系。资产负债率、上市时间与应计盈余管理呈负相关,这说明它们能抑制应计盈余管理。公司规模与应计盈余管理呈正相关,表明了它会助长应计盈余管理。

另外,以0.4为基准值对相关系数进行约束,我们发现大部分变量之间的相关系数均符合要求,只有公司规模与高管薪酬的相关系数是0.41418,公司规模与资产负债率的相关系数是0.48427。这说明变量之间的多重共线性不明显,但仍需进一步验证。

针对相关系数达到0.4以上的情况,我们进行了Vif检验,结果表明各变量的Vif值均较小,最大值仅为1.65。故各变量之间不存在多重共线性,无需排除任何变量。

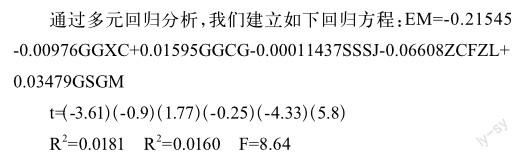

3.3 多元回归分析

我们发现高管薪酬的P值为0.3679,没有通过显著性检验,可见在本例中,高管薪酬与应计盈余管理是不相关的,证明了我们之前的假设。高管持股的系数为0.01595,符号与我们预期一致,但其仅通过10%的显著性检验(P值为0.0772),表明正相关关系不显著。这主要是由于在我国,股权激励这一能有效减少应计盈余管理的方法没有得到充分的利用。

上市时间的P值为0.7996,没有通过显著性检验,故在本例中,上市时间与应计盈余管理是不相关的。资产负债率与应计盈余管理在1%的水平下呈极其显著负相关(P值<0.001),这很可能是因为债权人会更关注那些资产负债率较高的企业,他们关心该类企业能否按时偿还全额债务,故会对该类企业实施更加紧密的外部监督,这种外部监督在有效控制高管应计盈余管理中发挥了重要的作用;而公司规模与应计盈余管理在1%的水平下呈极其显著正相关(P值<0.001),说明规模庞大的上市公司为了躲避較高的税收负担及政府部门的监管,存在更为强烈的应计盈余管理动机。

4 结论与建议

基于上述分析,我们发现,高管薪酬与应计盈余管理之间不存在任何相关关系,即高管不会为了提高自身薪酬而实施应计盈余管理,这可能是由于本文选取了2015年的新数据。随着制度的完善与约束的加强,高管进行应计盈余管理更易被发现,故其实施应计盈余管理的动机不强。同时,当公司业绩表现不佳时,为实现预期经营目标并完成对于股东的承诺,高管偏向于采取真实盈余管理来美化业绩指标,以达到牟取个人私利的目的。

而高管持股与应计盈余管理存在正相关关系,但相关性不强,这表明股权激励的失灵与错位。两者呈正相关关系可能是因为高管为了保证有令人满意的会计盈余以推动股价上涨,会实施应计盈余管理行为。同时,由于我国公司制发展不够完善,实施股权激励的上市公司只占了全部上市公司的很小一部分,大多数上市公司的高管仍是零持股;而且在这些实施股权激励的上市公司中,大部分公司高管持股比例较低。尽管有股权激励这一能有效减少应计盈余管理的方法,但其有效性没有得到充分发挥,故导致了我国高管持股与应计盈余管理之间不存在明显的相互关系。

因此,为有效减少代理成本并实现公司的长足发展,企业要建立健全高管薪酬订立机制并积极运用股权激励的方式来有效调动高管的工作积极性与创新能力。

参考文献

[1] 王倩.论高管薪酬契约动机与上市公司盈余管理[J].四川经济管理学院学报,2009(3).

[2] 白雯.基于修正Jones模型的旅游行业上市公司盈余管理分析[J].金融经济,2014(20).

[3] 黄梅,夏新平.操纵性应计利润模型检测盈余管理能力的实证分析[J].南开管理评论,2009(05).