人民币汇率政策变动对我国商业银行人民币跨境业务的影响

——基于VAR模型检验分析

张 倩 钰

(安徽财经大学国际经济贸易学院,安徽蚌埠233000))

人民币汇率政策变动对我国商业银行人民币跨境业务的影响

——基于VAR模型检验分析

张 倩 钰

(安徽财经大学国际经济贸易学院,安徽蚌埠233000))

一个国家制定汇率政策的目的之一是要调节进出口贸易和资本流动,以达到国际收支平衡。然而,汇率政策在现实中能否达到既定目标受到诸多因素的制约,汇率制度必须随着宏观经济变化而变化。随着我国汇率制度的不断完善,人民币跨境业务的清算设施得以建立和完善。首先,从宏观角度简要分析了人民币汇率市场的现状,研究了国内外人民币市场的联动效应;其次,通过分析影响我国人民币跨境业务的主要因素,重点研究了人民币汇改对其的影响,采用VAR模型检验汇率政策改革和人民币跨境业务之间的联动关系;最后,从加快产品创新、促进清算系统升级、改进营销方式和加强风险防范等四个方面提出了政策建议,以期促进人民币跨境业务的进一步发展。

汇率政策改革;人民币跨境业务;联动效应;VAR模型检验

伴随着我国对外贸易总额的逐年增加,人民币的国际影响力逐步加大。2016年9月30日,IMF宣布自2016年10月1日起将人民币加入SDR,其对人民币国际化有着里程碑式的意义,人民币跨境业务也显得越来越重要。汇率是国家之间相互关联的重要经济变量,时刻影响着其金融的发展和安全。尤其是处在当今高度国际化的时代,人民币“走出去”战略有着举足轻重的地位,而其中的人民币跨境业务更是需要关注的重点。新中国成立以来,人民币汇率制度经历了多次变动,新兴的人民币跨境业务正在逐步扩大其影响力,在人民币被纳入货币篮子和竞争激烈的国际背景下,研究汇改与人民币跨境业务的联系十分必要。

一、文献综述

(一)人民币汇率变动的相关文献

在我国,很多学者都研究了人民币汇率的问题。张锦研究了人民币汇率变动对通货膨胀的影响,是通过定性分析方法和定量分析方法来完成其研究的[1]。孙婧探讨了不同的汇率机制对我国贸易收支的影响,并通过OLS回归方法对我国进出口贸易进行了研究[2]。李主恒从管理者的角度出发,分析了商业银行结售汇业务给市场带来的风险[3]。马宪宇进行了人民币汇率变动与居民生活水平相关性的研究[4]。谢博婕研究了汇率制度与人民币汇率传递效应间的关系,并且还通过回归分布滞后模型对其进行了详细解说[5]。罗莲对人民币汇率变动进行了预测,主要是根据国家外汇储备以及CPI两个指数来建立VAR模型,然后再进行相关研究并给出其研究结果[6]。

国际上关于汇率制度的理论也十分丰富:Keynes提出了汇率平价理论,Friedman提出了浮动汇率制度理论,Paul提出了汇率传递效应的理论[7],Ronald等在《经济自由化的顺序——向市场经济转型中的金融控制》一书中对我国汇率政策提出了多项建议[8],Froot 和 Klemperer通过构建两期模型指出汇率传递存在不完全性。Taylor基于汇率传递程度和通货膨胀环境之间关系的研究,得出了二者相互影响的结论。

(二)跨境人民币业务的相关文献

2012年,我国央行发布相关文件称,要建立独立的跨境人民币支付系统。2015年10月8日,该系统正式上线运营,研究人民币跨境业务已显得十分必要。我国很多学者对此进行研究并给出自己的建议。

赵勇指出要特别重视跨境业务流通的金融风险,并提出一系列加强管理的方法[9]。袁翔主要通过探讨跨境人民币业务和人民币离岸市场的方向给出了对商业银行的政策建议[10]。王铁昕、程索奥从商业银行角度对跨境人民币业务进行创新分析,提出了其内、外在需求[11]。易陟通过建立简单多元一次模型证明了多种汇率制度都会对外汇占款产生影响[12]。

关于我国人民币汇率制度的改革,国内有学者对此进行了相应的解释和深入的分析。而关于跨境人民币业务的问题,国内学者也给出了很多主流观点。然而,到目前为止并没有发现有文献将这两方面联系在一起进行实证研究。

从前述的文献综述可以看出,国内外学者从多角度分析了汇率政策变动的影响、汇率制度的联动效应、跨境人民币业务和离岸人民币业务的关联、跨境人民币业务的发展和创新等问题,但并没有将人民币汇率制度变动和我国商业银行人民币跨境业务联系起来进行研究,更没有建立相关的模型和实证分析。笔者将二者联系起来,建立VAR模型并进行分析研究。在此基础上,提出相应的建议。

二、境内外人民币汇率市场现状简析

(一)境内人民币即期汇率与远期汇率的联动效应分析

人民币即期汇率市场的形成主要经历了三个时点:1994年被认为是我国人民币汇率制度改革的重要转折点,从以计划为主的双重汇率制度转变为以市场为基础的、有管理的浮动汇率制度,在此背景下成立了中国外汇交易中心;2005年7月的进一步改革,扩大了市场的基础作用,允许人民币汇率在一定区间内自由浮动,更多的企业能进入即期外汇交易中;2010年,人民币汇率制度进行深度改革,在前者的基础上增加了汇率制度的弹性[13]。其2005年12月~2016年10月人民币即期汇率月平均汇率走势如图1所示。

图1 2005年12月~2016年10月人民币即期汇率月平均汇率走势

从图1可以看出,从2006年以后,人民币对美圆的汇率基本上处于不断的上升过程中,此过程一直延续到了2008年金融危机前,并且这个升值过程较平缓。2008年全球经济危机的爆发,影响了各国货币政策,中国为了应对经济危机的影响,采取盯住美圆汇率的政策,此间人民币对美圆的汇率处于较平稳的缓冲期。在2010年后,我国货币政策改革不断深入,汇率制度也处于反弹期,这个过程也使得人民币对美圆和英镑的汇率处于升值过程中。其汇率在2011年和2015年有过两次波动,其中第一次波动汇率上升,第二次波动汇率下降。经过20多年的发展,人民币汇率逐渐处于平稳[14]。

即期汇率与远期汇率之间存在联动效应,主要体现在下述三个方面。

① 虽然两种汇率不同,但远期汇率是根据利率平价理论基于即期汇率计算出来的。在一定程度上可以认为远期汇率是未来的即期汇率,即期汇率也可以被认为是过去的远期汇率。

② 即期汇率与远期汇率呈同向变动,即期汇率作为远期汇率的先导变量,对远期汇率有重要影响[15]。

③ 从长期来看,远期汇率对即期汇率的影响并不明显。随着我国利率市场化进程加快和汇率制度的不断改革,人民币远期汇率也在逐渐发挥其重要作用。

(二)大陆人民币市场与香港人民币离岸业务联动效应分析

随着人民币国际化、人民币可自由兑换进程的不断加快,大陆人民币市场与香港人民币离岸业务主要通过以下三种渠道加强联动效应。

① 进行跨境贸易或相关投资拓宽了人民币的使用范围。早在2011年10月,我国央行就颁布了《外商直接投资人民币结算业务管理办法》,使得人民币在直接投资中被广泛使用,进一步促进了跨境人民币业务的开展。大陆人民币的利率、汇率变化都会对香港人民币离岸业务产生影响。

② 通过经常项目确定香港的人民币离岸市场汇率。人民币结算收付比大于1,表明境外人民币需求大于供给,反之,表明供给大于需求。所以经常项目是影响人民币跨境业务的重点因素之一。

③ 大型银行间的业务需要通过资金来联系两岸。香港作为东亚重要的经济地区,使得大陆或者其他投资者对其的投资都逐年增加,我国的国有大型银行,如中国银行、中国工商银行等都扮演着中间商角色,增加了大陆和香港之间人民币汇率市场的联动[16]。其部分银行间外汇市场做市商名单如表1所示。

表1 部分银行间外汇市场做市商名单

资料来源:国家外汇管理局.

三、人民币汇率政策变动对中国商业银行人民币跨境业务影响的VAR模型检验

笔者选取下述宏观数据作为模型的变量:跨境人民币结算量、GDP、CPI、人民币对美圆汇率、人民币升值水平等。

(一)模型构建

由上所述,人民币汇率波动是影响人民币跨境流通和结算的重要因素,一国的经济实力也是其重要影响力量,故选取GDP作为变量之一。构建模型

CB=α0+α1ER+α2GDP+α3CPI+α4RAL+ε,

上式中,CB(Cross-border Business)表示人民币跨境业务量,采用人民币跨境贸易结算中稳定性较高的资本流动年度数据;ER(Exchange Rate)表示人民币汇率,采用2006年~2015年的年度数据;GDP表示国内生产总值,采用2006年~2015年的年度数据;CPI表示我国物价水平,采用2006年~2015年的年度数据;RAL(RMB Appreciation Level)表示人民币升值水平,用美圆兑人民币远期NDF(无本金交割远期外汇交易)汇率与即期汇率之差衡量人民币升值水平,由于数据缺失,以2006年~2010年的人民币平均汇率代表人民币即期汇率,2011年~2015年人民币离岸即期汇率代表人民币即期汇率。

(二)研究方法

确定模型后,笔者发现:跨境人民币业务量、国内生产总值、居民消费价格指数、人民币汇率、人民币升值水平等五个变量全部都是时间序列数据,需要逐个对其进行单位根检验,然后再进行协整检验。

(三)实证过程

1.单位根检验

为避免伪回归情况的出现,笔者首先对数据的平稳性进行检验,主要采用的方法是单位根检验法。 逐一对各变量实施单位根检验,各变量的ADF值与显著性水平10%的临界值比较结果如表2所示。

表2 各变量的ADF值与显著性水平10%的临界值比较表

由表2可知,CB、ER、GDP、RAL、CPI序列的ADF值均高于显著性水平10%的各临界值,判断为非平稳序列。因此,应将各序列以组为单位进行ADF检验。

在Eviews 6 中选择ADF检验,发现类型选择为Level时得出概率大于5%的结论,表明序列非平稳。

其各个变量的概率值如表3所示。

表3 各个变量的概率值

由表3可知,CB、CPI、GDP的概率均大于5%,序列非平稳,所以继续选择一阶差分,其ER和GDP的概率均大于5%。其结果如表4所示。

表4 一阶差分后各个变量的概率值

为进一步优化,选择二阶差分,其结果如表5所示。

表5 二阶差分后各个变量的概率值

表5显示:5个变量的概率值均小于5%,不存在单位根,序列平稳。

2.协整检验

经过上述单位根检验,我们发现非平稳序列CB、GDP、ER、CPI经过二阶差分处理后变成了平稳序列,故可以判断上述非平稳序列之间是否存在协整关系。由于非平稳序列数量大于2,选择Johansen检验法。

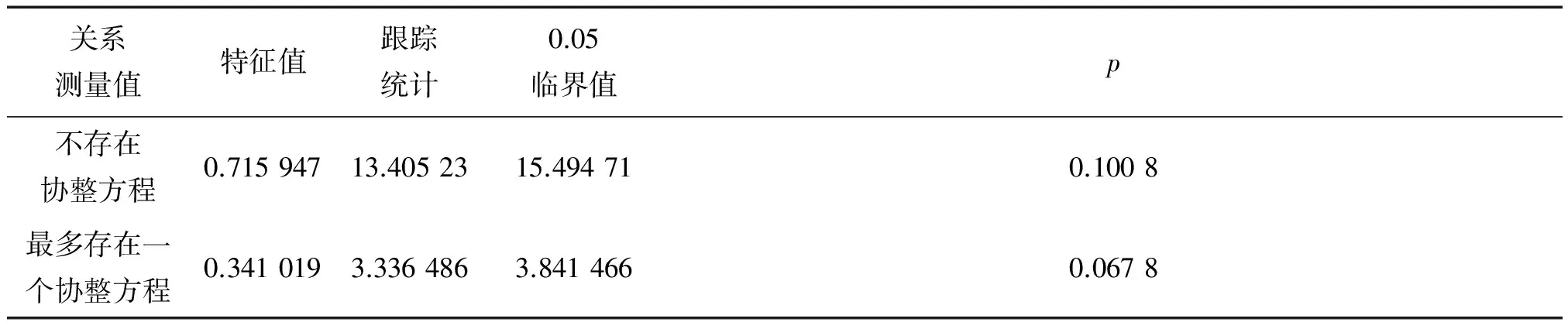

在CB和CPI变量间进行的Johansen检验所得结果如表6所示。

表6 CB和CPI变量Johansen检验结果表

在ER和GDP变量间进行的Johansen检验所得结果如表7所示。

表7 ER和GDP变量Johansen检验结果表

由跟踪统计结果和5%临界值两项可以看出,这四个变量间存在协整关系。

对各变量进行回归方程分析计算,其结果如表8所示。

表8 回归方程后变量的某些测量值

其中:R2=0.608 876;调整后R2=0.295 980;DW=1.740 134。

进一步将模型表达式修正,其结果为

CB=-17 811 910+159 736.7CPI+5 928.644ER+

(2.034 045)(0.825 826)

0.337 445GDP+313 508.4RAL+ε,

其中,括号内为t值。

上式表明,GDP每上升1%,跨境人民币业务量中稳定性较高部分的资金流动(CB)就会增加约0.3374%,进一步可以理解为,GDP的变动引起了CB的变动。

CPI每上升1%,CB便增加159 736.7,人民币汇率上升1%,CB就会增加5 928.644,人民币升值水平上升1%,CB就会增加313 508.4,这三种分析结果与实际经济情况相符。

3.对残差进行ADF检验

利用Eviews对ε进行ADF检验,选择一阶差分,ADF值为-4.802 968;其在1%显著水平下的值为-2.886 101。分析其比较结果可知,ADF值比1%水平小,即ε是平稳的,上述变量存在协整关系。

4.结 论

从上述实证检验的结构来看,GDP、CPI、人民币对美圆汇率和人民币升值水平等都对跨境人民币业务量有着不同程度的影响。

GDP作为衡量一国经济实力的重要指标,对商业银行跨境人民币业务有重要作用;人民币币值是否稳定,可以从CPI看出来。因此,CPI的变动影响着人们对人民币的预期,与跨境人民币业务量呈正向变动;同样,人民币的升值水平也反映了人民币的稳定性,与CPI有着相同的作用。

笔者通过分析汇率政策的变动来探讨其对商业银行跨境人民币业务的影响,这个汇率是不断变化的,其变化程度会影响跨境人民币的业务量。由上述,人民币汇率变动1%,CB就会以相同的方向变动5 928.644,例如,人民币汇率(美圆=100)由614.28变为619.32,则跨境人民币业务量将由2 532 676.4亿圆人民币上升至2 538 605亿圆人民币,而人民币汇率政策变动必然引起人民币汇率的波动。通过上述分析可以发现:汇率政策的变动会影响商业银行的人民币业务,且是主要的影响因素。因此,我国政府和金融监管机构有必要采取合理的策略,促进商业银行的发展。

四、政策建议

国家的汇率政策表达必然引起汇率的相应变动,由以上的实证检验分析可知,汇率作为影响国家经济的重要因素,也必然会影响商业银行的跨境人民币业务。我国的商业银行如何在汇率政策不断变动的宏观背景下抓住机遇发展自身优势,是一个值得研究的问题。对此问题,笔者提出如下建议。

(一)加快产品创新

目前,我国商业银行的人民币跨境业务逐渐趋于成熟,但仍然有很多比较传统的产品,各商业银行应该根据自身原有的优势升级其相关产品,并且积极利用宏观利好的背景拓展业务,吸收国际先进银行的经验,积极进行产品创新。

首先,商业银行可以扩大国际贸易结算业务,灵活运用人民币结算工具,升级同业拆借和人民币担保业务,为国际贸易双方提供更简单、快捷、安全的结算服务;其次,商业银行应该通过各种资本项目运作来促进其投资范围的灵活性,丰富投资创新,代理买卖境外人民币债券、熊猫债券等;最后,商业银行可以积极发展海外人民币理财业务,将理财业务打入国际市场,开辟更广阔的市场。商业银行一般跨境业务概览如表9所示。

表9 商业银行一般跨境业务概览表

资料来源:根据公开资料自行整理.

(二)促进清算系统升级

目前我国独立的人民币清算系统已经上线,商业银行应该根据市场需要不断更新其系统,以达到更快捷、更安全、更有效的目的。除此之外,还应在境内、境外全面覆盖网络系统,进一步扩大网络组织,加强内外的联系,以便于人民币业务的推广。

(三)改善营销方式

可以实施区域营销和全球营销战略。区域营销还可以进一步细分为国内的区域营销和国际的区域营销。区域营销的重点在于充分了解区域企业和个人的特点,因地制宜地制定营销策略,逐步推进各个区域的互动性。全球营销可以根据业务性质的不同划分,比如:经常项目下的跨境人民币业务、资本项目下的跨境人民币业务和同业清算业务的跨境人民币业务等,重点在于各商业银行要根据自身的特点,发挥自身优势,积极拓宽海外各项业务发展路径。

(四)加强风险防范

自我国汇率政策改革后,市场对汇率的波动呈现出更大的影响力,虽然人民币被纳入SDR意味着汇率风险将大大减少,但商业银行对汇率风险的防范不可放松。人民币支付结算系统的上线,意味着我国跨境人民币业务在一定时间内将呈扩大趋势,故各商业银行还应积极防范操作风险,改进管理方式,加强事前审核、事后监控尤为重要。

汇率是一个国家或地区对外联系的重要纽带,汇率的变动极大地影响着一个国家的经济发展,而汇率政策主导着汇率。近年来,我国政府不断地探索着适合不同时期国情的汇率政策。2005年~2012年,可以认为是我国汇率机制形成的第一阶段,其形成了有管理的机制,2012年后是汇率机制形成的第二阶段,央行宣布我国人民币汇率以市场为基础、参考货币篮子、有管理地浮动。

笔者基于实证检验的结果,从加快产品创新、促进清算系统升级、改进营销方式和加强风险防范等四个方面给出了对商业银行跨境人民币业务升级发展的政策建议,并对跨境业务表达了积极的期望。

[1] 张锦.人民币汇率与我国通货膨胀的关联性研究[D].成都:西南财经大学,2013.

[2] 孙婧.人民币汇率制度改革对我国贸易收支的影响研究[D].上海:复旦大学,2013.

[3] 李主恒.人民币汇率制度改革下商业银行结售汇业务市场风险管理研究[D].上海:上海交通大学,2013.

[4] 马宪宇.人民币汇率变动与居民生活的相关性研究[D].长春:吉林大学,2015.

[5] 谢博婕.汇率制度与人民币汇率传递效应研究——基于ARDL模型的实证分析[M].北京:中国金融出版社,2015.

[6] 罗莲.基于VAR模型的人民币汇率变动的预测研究[D].重庆:重庆大学,2015.

[7] Paul R Krugman. The Forward Rate and the Interest Parity[J].The Review of Economics Studies,1965(2):113-126.

[8] Ronald I Mckinnon, Colavecchio R & Funke M.Volatility Transmissions Between Renminbi and Asia-Pacific On-shore and Off-shore U.S.Dollar Futures [J].China Economic Review,2008(4):12-24.

[9] 赵勇.人民币跨境流动风险问题研究[J].西部金融, 2011(7):21-23.

[10] 袁翔.跨境人民币业务和人民币离岸市场发展的研究[D].上海:复旦大学,2012.

[11] 王铁昕,程索奥.跨境人民币业务创新分析:基于商业银行的视角[J].南方金融, 2014(6):76-81.

[12] 易陟.人民币跨境结算对外汇占款的影响分析[D].成都:西南财经大学,2014.

[13] 吴浩宇.人民币汇率形成机制改革分析[J].中国外资,2013(6):46-47.

[14] 刘姝佳.我国商业银行跨境人民币业务发展策略研究[D].上海:复旦大学,2013.

[15] 王蕾.人民币汇率变动对银行类股票价格影响的实证研究[D].重庆:西南大学,2014.

[16] 胡彦强.商业银行跨境人民币业务研究——以H银行为例[D].厦门:厦门大学,2013.

(责任编辑 杨耕文)

Impact of Policy Change of RMB Exchange Rate on RMB Cross-border Businesses of Commercial Bank of China— Based on Analysis of VAR Test

ZHANG Qianyu

(School of International Trade and Economics, Anhui Finance and Economics University, Bengbu 233000, China)

The purpose of a country′s exchange rate policy is mostly to control the import and export trade and the capital flow to achieve the balance of international revenue and expenditure. However, whether the exchange rate policy can achieve the desired goal in the reality or not is decided by many factors. Thus, the exchange rate system must be adjusted to the macroeconomic changes. With the continuous improvement of the exchange rate policy, the settlement facilities of RMB cross-border businesses have been established and perfected. This paper firstly analyzes the current situation of the RMB exchange rate market from a macro point of view and compares the connective effects between domestic and foreign markets. Then, it analyzes several factors affecting China′s cross-border RMB businesses by centering around the impact of RMB exchange rate reform and applies the VAR model test to explain the linkage relationship between exchange rate policy reform and cross-border RMB businesses. Finally, the article puts forward the policy recommendations from four aspects: accelerating the product innovation, promoting the liquidation system upgrading, improving marketing method and strengthening risk prevention to boost the further development of RMB cross-border businesses.

exchange rate policy reform; RMB cross-border businesses; linkage effect; VAR model test

2016-12-20

张倩钰(1993-),女,安徽合肥人,在读硕士,主要从事国际贸易和国际金融方面的研究.

10.3969/j.issn.1674-5035.2017.02.009

F224.0

A

1674-5035(2017)02-0039-07