创业板制造业企业CEO过度自信与并购的关系研究

——组织冗余的调节作用

张 熠,肖仁桥

(安徽财经大学 工商管理学院,安徽 蚌埠 233030)

创业板制造业企业CEO过度自信与并购的关系研究

——组织冗余的调节作用

张 熠,肖仁桥

(安徽财经大学 工商管理学院,安徽 蚌埠 233030)

以创业板制造业企业2010-2015年的数据为研究样本,分析了CEO过度自信与并购的关系,并探讨了组织冗余对两者关系的作用。研究结果表明:(1)创业板制造业企业CEO过度自信与并购呈现正相关的关系,即CEO越自信,企业并购强度越大;(2)组织冗余在CEO过度自信与并购的关系中起调节作用。其中,可利用冗余、可恢复冗余以及潜在冗余对两者的关系均起到正向调节的作用,即企业冗余资源越多,CEO过度自信与并购的关系越强。

创业板;CEO过度自信;并购;组织冗余

目前,创业板由2009年上市的28家公司发展到500多家,在中国资本市场中发挥的作用越来越大。根据统计数据显示,截止到2015年12月31日,创业板总市值为55916.25亿元,与上一年的21850.95亿元相比,增长率高达155.90%。并购作为企业战略转型的一种途径,对企业发展所发挥的作用日益明显。通常情况下,合理有效的并购行为能够帮助企业成功转型,增强企业的市场影响力,而盲目的并购行为不仅会浪费资源,还可能导致企业的战略失败。近年来,创业板企业并购活动不断增加,就2015年来说,已发生的并购案例有320起。在创业板企业的并购浪潮中,制造业企业占据了很大的比重,而我国制造业企业较为粗放的发展模式往往会引发产能过剩的现象,导致企业出现大量的冗余资源。因此,创业板企业并购行为也受到学者的广泛关注,现有的研究大多基于政治因素、外部环境、公司治理结构、公司发展目标等角度考虑创业板企业并购问题。CEO作为公司的首席执行官,往往对公司制定发展计划和战略目标发挥着重大作用。CEO过度自信往往能够引发许多问题,如过度投资、过度融资以及并购等等。因此,本文通过对样本进行筛选,最终选取了2011年3月16日之前在创业板上市的125家制造业企业为研究对象,以stata14.0软件为研究工具,从CEO过度自信的视角出发,主要研究问题如下:(1)CEO过度自信与企业并购行为的关系;(2)组织冗余在CEO过度自信与并购的关系之中是否发挥了一定的作用?

一、相关研究述评和假设

1.CEO过度自信与并购

过度自信主要是指人们往往倾向于高估自己的水平或能力,它不仅在心理学上引起了学者的广泛关注,而且在组织行为学、管理学等学科引起了很多学者的研究兴趣。Roll(1986)将管理者过度自信与企业并购活动的研究相结合,认为由于管理者狂妄心理的存在,对自我能力的过高估计以及对并购后给企业带来的经济绩效过于自信,导致过度并购的行为发生,损害了企业和股东的利益。[1]197-216Malmendier和Tate(2004)的研究表明,在企业的发展战略中,过度自信的CEO往往倾向于采取更多的并购活动。[2]20-43谢海东(2006)从过度自信的视角出发,分析了管理者过度自信对于企业并购行为的影响,认为管理者过度自信这一特征在中国的管理者中是普遍存在的。[3]37-40因此,在企业进行重大投资、融资或并购决策时,由于管理者过于乐观,往往会导致过度投资、过度融资或过度并购现象的发生。余屈(2011)提出,CEO普遍存在过于自信的现象,而过度自信的CEO如果对企业的控制力较强时,往往会作出不利于股东利益的过度并购行为,导致企业经济利益的损失。[4]62-65叶玲和王亚星(2013)通过对我国A股上市公司的数据进行分析研究,以企业盈利预测偏差来测量管理者是否存在过度自信的现象,分析了管理者过度自信与企业的投融资、并购之间的关系,提出管理者过度自信的企业往往更容易发生投资、并购等行为。[5]116-124

综上所述,本文提出假设H1:CEO过度自信与并购强度正相关,即CEO越自信,企业并购强度也会随之增加。

2.组织冗余与并购

(1)组织冗余的概念和分类

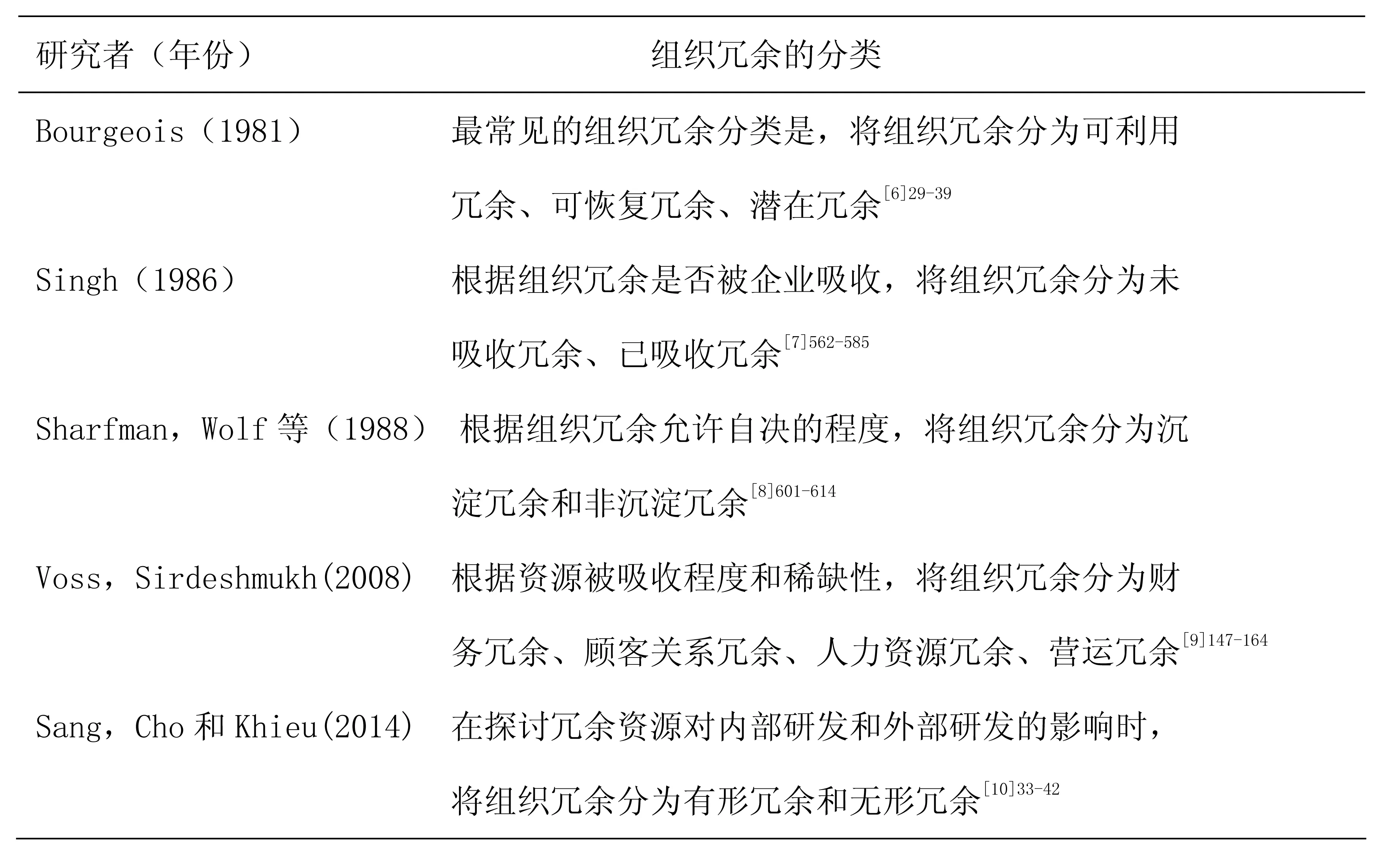

Bourgeois(1981)提出,组织冗余(Organizational Slack)实际上是企业的一种资源,它能够帮助企业应对内外部竞争压力和环境的变化,从而帮助企业进行战略转型。[6]29-39不同的学者对组织冗余的分类不同,具体如下表所示。

表1 相关研究对组织冗余分类的界定

资料来源:笔者根据相关文献整理所得

(2)组织冗余与并购的关系

Jensen(1986)认为组织冗余可以给管理者带来寻租空间,促使管理者为了个人利益而进行损害企业绩效的行为,诱发资源滥用现象,产生过度投资、过度并购等问题。[11]323-329Mishina 等(2004)通过研究发现企业存在大量冗余资源会使得管理者的注意力发生转移,从内部创新发展战略转向外部并购扩张战略以满足企业多元化发展的要求。[12]1179-1197Sidhu等(2007)研究结论表明冗余资源推动企业进行跨界搜索或投资,当组织冗余较多时,会促进企业在现有知识和技术领域外进行探索。[13]20-38Huber和Scheytt(2013)提出企业往往会首先在组织内部寻找提高绩效的手段,当企业冗余资源过多时,企业会倾向于外部搜寻的手段。而市场搜寻活动的增加,意味着企业进行的外部活动增加,可能采用扩张或多元化战略谋求发展,引发并购行为的发生。[14]88-99根据代理理论,组织冗余可能会因为CEO过度自信而被利用在高风险、高收益的项目,例如过度进行并购等。本文根据Bourgeois(1981)对组织冗余的分类,将组织冗余分为可利用冗余(available slack)、可恢复冗余(recoverable slack)、潜在冗余(potential slack),分别从这三个冗余考虑组织冗余在CEO过度自信与并购的关系中所起到的作用。其中,可利用冗余指的是组织内部可以加以利用,流动性较强的,尚未被特定的项目或部门所占用的资源;可恢复冗余指的是组织已经吸收了的资源,但是它可以通过提高组织内部的运行效率来恢复的资源;潜在冗余是指企业目前尚未拥有但在未来期间可以加以利用的资源。

综上所述,本文提出假设H2:可利用冗余正向调节CEO过度自信与并购的关系,即可利用冗余越多,CEO过度自信与并购的关系越强。假设H3:可恢复冗余正向调节CEO过度自信与并购的关系,即可恢复冗余越多,CEO过度自信与并购的关系越强。H4:潜在冗余正向调节CEO过度自信与并购的关系,即潜在冗余越多,CEO过度自信与并购的关系越强。

二、研究设计

1.样本选取与数据来源

为了保证研究样本的完整性,本文选取了2011年3月16日之前在创业板上市的188家企业(证券代码为300001-300189,没有代码300060),而300186家企业在2015年退市,故而选取了187家企业。通过行业代码选择,筛选出127家制造业企业,删除了两家6年内均未发生并购行为的企业,最终以125家创业板制造业企业为研究对象。本文主要是通过国泰安财经研究数据库(CSMAR)以及巨潮资讯网上公布的企业年报获取研究的数据。

2.变量界定

(1)自变量——CEO过度自信

目前的研究对于CEO过度自信的测量方法主要有:企业盈利预测偏差、CEO持股状况、企业的景气指数、CEO相对薪酬等等。本文采用通过收集样本公司高管薪酬的数据,以CEO相对薪酬作为测量CEO过度自信的指标。

(2)因变量——并购

本文研究的是CEO过度自信对于企业并购强度的影响,因此,以样本公司在每一年度内发生并购所支付的对价进行度量。

(3)控制变量的选取

考虑到其他因素可能会对企业的并购决策产生影响,本文在模型中加入了年份、企业规模、企业绩效、股权集中度、资产负债率、独立董事比重、行业类型作为控制变量。主要变量的符号和测量如下表所示。

表2 主要变量符号和测量

3.模型构建

本文建立四个模型如下:

MAS=α+β0OC+β1ROS +β2VS+β3TOP1+β4LEV+β5DDR+β6Industry+β7Year+ε

MAS=α+β0OC+β1AS+β2OC*AS+β3ROS+β4VS+β5TOP1+β6LEV+β7DDR+β8Industry+β9Year+ε

MAS=α+β0OC+β1RS+β2OC*RS+β3ROS+β4VS+β5TOP1+β6LEV+β7DDR+β8Industry+β9Year+ε

MAS=α+β0OC+β1PS+β2OC*PS+β3ROS+β4VS+β5TOP1+β6LEV+β7DDR+β8Industry+β9Year+ε

三、实证分析与结果

1.描述性统计

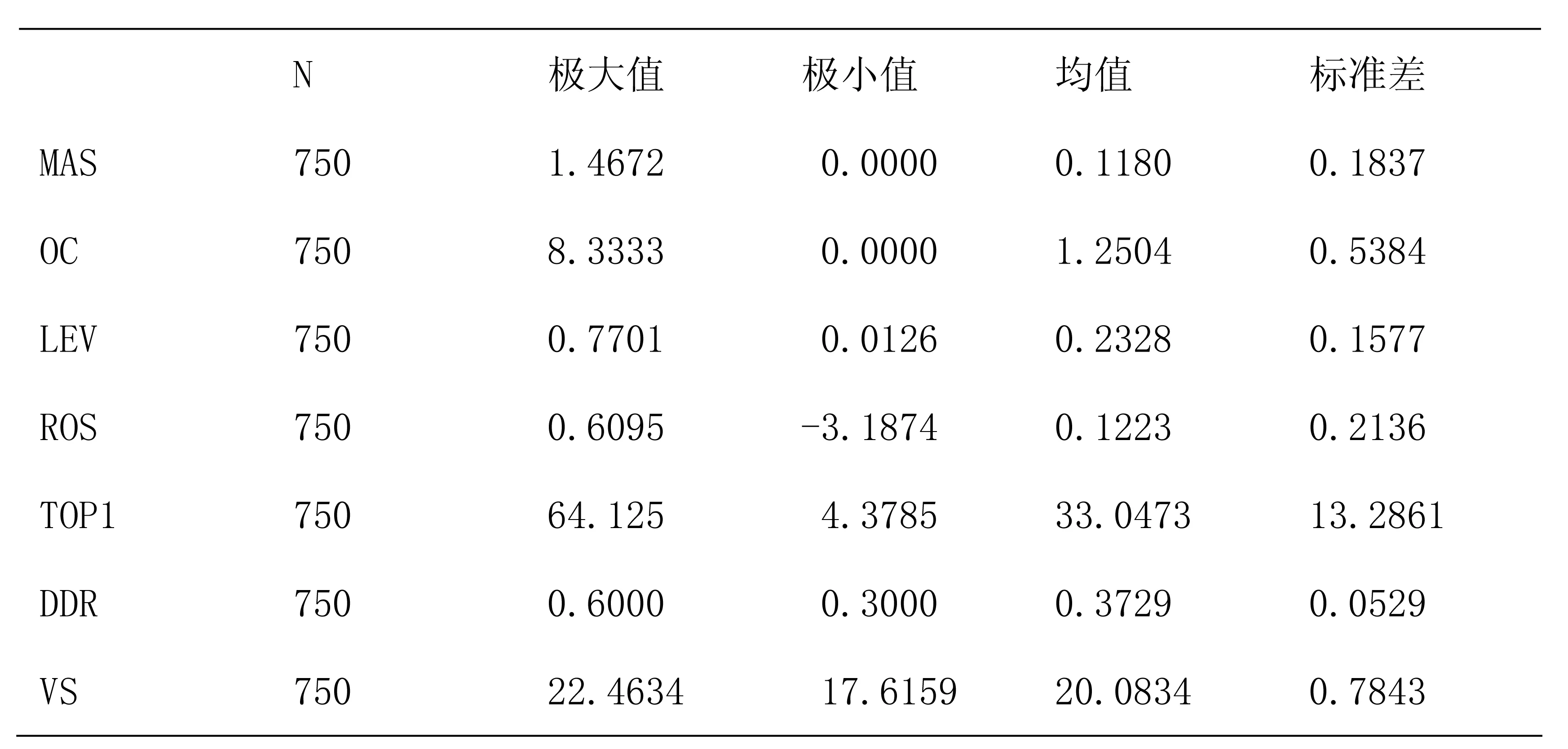

本文运用stata14.0软件进行描述性统计的结果如表3所示。

表3 描述性统计结果

总体来看,CEO过度自信(OC)的均值是1.2504,极大值是8.3333,极小值是0.0000,最大值和最小值差异明显,这说明在发生并购的创业板制造业企业中,CEO过度自信现象普遍存在,且不同企业的CEO过度自信程度也存在差异。并购强度(MAS)的均值是0.1180,最大值是1.4672,最小值是0.0000,这说明创业板制造业企业并购强度差异较大。从控制变量来看,资产负债率(LEV)、公司绩效(ROS)、第一大股东持股比例(TOP1)均出现了这种差异状况。

2.相关性分析

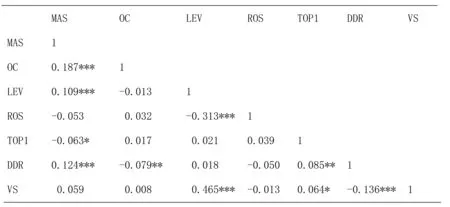

本文将所涉及到的变量进行相关性分析,具体结果如表4所示。

表4 相关性检验结果

注:*、**、***分别表示系数在10%、5%、1%水平下显著

通过相关性分析可以看出,因变量并购(MAS)和自变量CEO过度自信(OC)之间存在相关关系,且在1%的水平上显著正相关。这说明,CEO越自信,企业发生的并购强度就越大,这初步支持了本文的假设一。从控制变量与因变量的关系来看,因变量并购(MAS)和资产负债率(LEV)之间存在相关关系,且在1%的水平上显著正相关。这说明,企业的资产负债率越高,筹集的资金越多,发生并购的可能性也越大。因变量并购(MAS)与第一大股东持股比例(TOP1)存在负相关关系,且在10%的水平显著负相关。这说明,第一大股东的持股比例越高,企业发生的并购强度就会减小。此外,因变量并购(MAS)与公司规模(VS)正相关,与公司绩效(ROS)负相关,但这两者均不显著。

3.回归结果分析

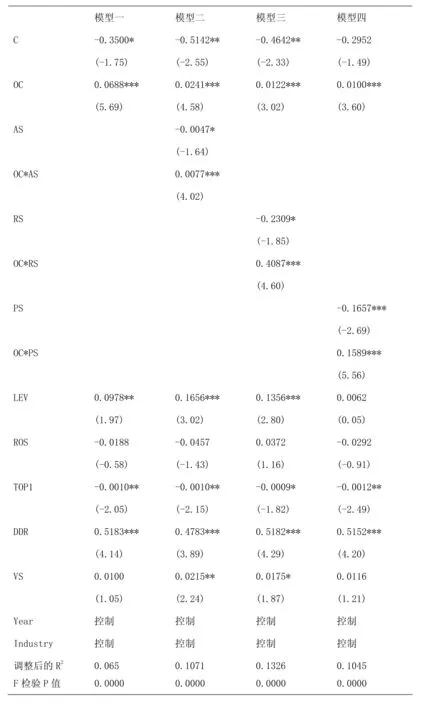

本文将组织冗余分为可利用冗余(AS)、可恢复冗余(RS)、潜在冗余(PS)、回归的结果如表5所示。

表5 回归结果汇总表

注:括号内的数字表示t值,*、**、***分别为10%、5%、1%水平上显著

由表5 模型一的回归结果可以看出,并购强度与CEO过度自信之间存在着正相关关系。其中,系数为0.0688,P<0.01,在1%的水平上显著正相关,这说明本文的假设一得到了验证。在控制变量中,并购强度与资产负债率、独立董事比例显著正相关,与第一大股东持股比例显著负相关,与公司绩效负相关,与公司规模正相关,但是均不显著,这与相关性分析的结果是一致的。

为了测度组织冗余在CEO过度自信与并购的关系中所起到的作用,本文在模型二、模型三、模型四中依次加入调节变量可利用冗余(AS)、可恢复冗余(RS)和潜在冗余(PS)。由模型二的回归结果可以看出,加入调节变量AS后,交互项OC*AS的系数为0.0077,P<0.01,在1%的水平上显著正相关,这说明本文的假设二得到验证,即可利用冗余能够对CEO过度自信和并购的关系起到调节作用,即企业的可利用冗余越多,CEO过度自信对并购强度的正向影响越强。由模型三的回归结果可以看出,加入调节变量RS后,交互项OC*RS的系数为0.4087,P<0.01,在1%的水平上显著正相关,这说明本文的假设三得到验证,即可恢复冗余能够对CEO过度自信和并购的关系起到调节作用,即企业的可恢复冗余越多,CEO过度自信对并购强度的正向影响越强。由模型四的回归结果可以看出,加入调节变量PS后,交互项OC*PS的系数为0.1589,P<0.01,在1%的水平上显著正相关,这说明本文的假设四得到验证,即潜在冗余能够对CEO过度自信和并购的关系起到调节作用,即企业的潜在冗余越多,CEO过度自信对并购强度的正向影响越强。

四、研究结论与启示

1.研究结论

本文以创业板制造业企业125家公司共计750个样本为研究对象,分析了CEO过度自信与并购的关系,并引入组织冗余作为调节变量,得出结论如下。

(1)CEO过度自信与并购强度成正相关关系,CEO自信程度越高,会导致CEO出现认知偏差,对于企业并购后经营绩效的预期就会越好,并购强度也会因此加大。

(2)企业冗余资源在CEO过度自信与并购的关系中起到调节作用。组织冗余越多,企业内部可以加以利用的资源就越多,加强了CEO过度自信与并购的正向关系。

2.启示

通过上文的研究发现CEO过度自信是促使企业发生并购行为的一个影响因素。同时,企业内部存在的各种冗余资源对于CEO过度自信与并购的关系起到正向调节作用。企业的并购战略在一定程度上有利于促进战略转型或战略升级,推动企业快速成长,而企业内部拥有的资源或资金即组织冗余充分可以为并购活动的开展提供支持。但是,并购活动也会给企业带来巨大的挑战,支付过高的并购费用、并购后不能进行有效的资源整合等等都会导致企业并购的失败。因此,企业在并购之前应当对宏观经济环境和市场情况做出全面的分析,制定符合公司发展战略的并购策略,在并购活动完成后,企业应该注重并购后对公司的整合,充分发挥并购的协同作用。组织冗余在一定程度上会影响企业的并购战略,如果企业的管理者不能有效地利用冗余资源,就会造成资源的浪费,使得管理者产生骄傲自满的心理,导致过度并购行为的发生。因此,企业必须充分了解和掌握组织冗余的作用,学会合理地利用组织冗余,避免盲目并购行为的发生。

[1]Roll R.The Hubris Hypothesis of Corporate Takeovers[J].Journal of Business,1986,59(2).

[2]Malmendier U, Tate G.Who Makes Acquisitions? CEO Overconfidence and the Market's Reaction [J].Social Science Electronic Publishing,2004, 89(1).

[3]谢海东.基于过度自信理论的公司并购行为分析[J].现代财经,2006(26).

[4]余屈.企业并购、高管特征与企业绩效[J].浙江金融,2011(12).

[5]叶玲,王亚星.管理者过度自信、企业投资与企业绩效[J].山西财经大学学报,2013(1).

[6]Bourgeois L J.On the Measurement of Organization slack[J].Academy of Management Review,1981,6(1).

[7]Singh J V.Performance,Slack,and Risk Taking in Organizational Decision Making[J].Academy of Management Review,1986,29(3).

[8]Sharfman M,Wolf G,Chase R,et al.Antecedents of Organizational Slack[J].Academy of Management Review,1988,13(13).

[9]Voss G B,Sirdeshmukh D,Voss Z G.The Effects of Slack Resources and Environmental Threat on Product Exploration and Exploration[J].Academy of Management Review,2008,51(1).

[10]Sang K K,Cho H,Khieu H.Slack and R&D Strategy:The Effect of Slack on Internal R&D and External R&D,and Innovation[J].Journal of Management Policy and Practice,2014,15(2).

[11]Jensen M.Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers[J].American Economics Review,1986,76(2).

[12]Mishina Y,Pollack T,Porac J.Are More Resources always Better for Growth? Resource Stickiness in Market and Product Expansion[J].Strategic Management Journal,2004,25(12).

[13]Sidhu J S,Commandeur H R,Volberda H W.The Multifaceted Nature of Exploration and Exploitation:Value of Supply,Demand,and Spatial Search for Innovation[J].Organization Science,2007,18(1).

[14]Huber C, Scheytt T. The Dispositif of Risk Management:Reconstructing Risk Management After the Financial Crisis[J].Management Accounting Research,2013,24(2).

Class No.:F270.7 Document Mark:A

(责任编辑:蔡雪岚)

Relationship between CEO Overconfidence and M&A for Manufacturing Enterprises in Growth Enterprise Market

Zhang Yi, Xiao Renqiao

(School of Business Administration, Anhui University of Finance and Economic,Bengbu, Anhui 233030,China)

Based on the data of manufacturing enterprises in the Growth Enterprise Market in 2010-2015, we analyzes the relationship between CEO overconfidence and M&A, and the effect of organizational slack on them. The results show that:(1) the relationship between the CEO overconfidence of GEM manufacturing enterprises and the M&A are positive correlation, (2)organizational slack plays a regulating role in the relationship between CEO overconfidence and the M&A, and the available slack, recoverable slack and potential slack play a positive regulatory role. The more redundant resources, the stronger the relationship between CEO overconfidence and the M&A.

Growth Enterprise Market; CEO overconfidence; M&A; organizational slack

张熠,硕士,安徽财经大学。研究方向:创业与企业成长。 肖仁桥,硕士生导师,副教授,安徽财经大学。研究方向:创业与企业成长。

国家社会科学基金项目“环境约束、空间外溢效应与我国企业技术创新效率提升研究”(编号:14CGL065);安徽财经大学研究生科研创新基金项目“企业并购的战略目标和经营绩效——基于创业板企业并购的问题研究”(编号:ACYC2015120)。

1672-6758(2017)04-0086-7

F270.7

A