基于后凯恩斯主义视角的负利率政策传导渠道及有效性分析

范志勇

基于后凯恩斯主义视角的负利率政策传导渠道及有效性分析

范志勇

为了应对次贷危机之后的长期萧条,欧元区与日本于2014年和2016年相继开始实施负利率政策。负利率不仅打破了政策利率零下限的教条,而且对现有理论提出了挑战。基于后凯恩斯主义理论对负利率政策的传导渠道及其有效性的影响因素进行的分析发现,负利率政策成败的关键取决于两个方面:一是能否有效修复各部门的资产负债表,增强商业银行贷款供给意愿,二是能否有效增加企业投资需求和贷款需求。只有这两个方面同时发挥作用, 负利率政策才能实现预期目标。

负利率政策;后凯恩斯主义;资产负债表;货币供给

一、引言

截至2016年上半年,已经有包括丹麦、瑞士、瑞典、欧元区和日本在内共5个国家和地区相继实施了负利率政策。按经济规模计算,这些国家和地区的经济规模占全球GDP的比例约为1/4,负利率问题逐渐成为全球关注的现象。对于欧元区和日本这样的大型经济体而言,负利率政策是非常规货币政策的最新形式。

以日本为例,自从质量双宽货币政策(Quantitative and Qualitative Easing)实施之后,央行资产规模快速增长,但贷款总额和货币总额增长速度并未出现实质性提升。质量双宽货币政策之所以没有实现预期目标,很大程度上是由于中央银行对商业银行流动性供给中有相当部分没有进入到实体经济,而是以准备金的形式重新回到央行。日本央行希望通过负利率政策的实施,降低准备金存款收益率,减少金融机构持有的准备金规模,增加对非金融企业贷款和货币数量,刺激实体经济复苏。

负利率政策是指中央银行对商业银行的准备金存款支付负利率,实际上是对商业银行存款“征税”。概括起来,导致负利率政策实施的原因主要有两大类:一类是为了避免过度资本流入造成本币升值,以丹麦和瑞士为代表。在实施负利率政策之前,丹麦和瑞士在某种程度上都是实行盯住欧元的汇率制度。金融危机爆发之后,随着欧元区开始实施量化宽松货币政策,丹麦克朗和瑞士法郎面临着升值压力,促使两国中央银行选择负利率政策。另一类则是希望借负利率政策推高通货膨胀及其预期,进而实现推动宏观经济复苏的目的,以欧元区和日本为代表。

从理论方面来看,负利率政策打破了过去所认为的“零利率下限”教条,使得经济学家开始质疑利率是否存在下限以及可能的下限是多少。[1]在资产定价方面,负利率导致无限期资产价格发散,结果出现资产泡沫。从政策实践方面来看,负利率政策从一开始就受到广泛质疑,特别是对欧元区和日本这两个大型经济体而言,负利率政策是否能取得预期的效果?负利率政策究竟通过什么渠道影响金融市场和实体经济?影响负利率政策有效性的因素是什么?

由于负利率政策是新近出现的事物,理论上对该问题的研究尚处于起步阶段。后凯恩斯主义关于“内生货币”供给的观点对于我们理解各大央行高资产规模与低货币增长率现象以及负利率政策有效性提供了有效的分析工具。除了强调通胀目标在利率操作中的作用之外,后凯恩斯主义还强调金融中介资产负债表对货币政策传导的重要性,这对我们理解非常规货币政策和负利率政策的有效性有很好的借鉴意义。

本文拟基于后凯恩斯内生货币供给的相关理论,对负利率政策的核心传导机制和政策有效性问题进行初步分析,以弥补国内相关研究的不足。

二、后凯恩斯主义货币供给机制与政策主张

后凯恩斯主义认为货币供给对于宏观经济具有重要作用。在货币供给的决定方面,后凯恩斯主义坚持“内生供给”的观点,主张利率在货币政策传导过程中发挥重要作用。从后凯恩斯主义的观点出发,负利率政策的有效性取决于其是否能有效增加信贷和货币供给。

(一)货币“内生供给”的定义

根据Wray[2]的研究,可以从两个角度理解货币供给“内生”的含义。“内生性”的第一重含义是指经济理论意义上的内生性,如果货币是由诸如物价、利率或产出等变量决定,那么就称货币供给具有内生性;否则称货币供给是外生的。Moore指出外生货币供给意味着货币供给独立于货币需求;而内生货币供给则认为货币供给不独立于货币需求,甚至由货币需求主导。[3]后凯恩斯主义理论认为,银行贷款作为广义货币供给的重要来源,主要是由银行为满足居民贷款需求而创造出来的,因而广义货币供给具有内生性。“内生性”的第二重含义是控制意义上的内生性,如果货币数量不是完全由央行决定,那么就称货币供给具有内生性。虽然中央银行可以通过政策工具调控货币数量,但货币数量越来越受到金融市场和金融机构的影响。随着政府调控货币数量能力的不断削弱,欧美国家在20世纪80年代之后陆续放弃货币数量政策目标。从这个角度来看,货币供给的内生性是在不断加强的。

简单来说,后凯恩斯主义关于“货币内生”的观点认为货币数量由货币需求决定,并经信贷供给创造出来。从商业银行的资产负债表来看,银行发放一笔贷款,资金最终又会以存款的形式出现在商业银行的资产负债表上。此即“贷款创造存款,存款创造货币”的过程。归根到底,货币数量的扩张源于信贷的扩张。

(二)货币“内生供给”的过程和政策含义

后凯恩斯主义关于内生货币供给过程的理论包括适应主义理论和结构主义理论。适应主义理论也称为水平主义,该派观点认为货币和贷款创造的原动力源自非金融部门的借款需求,一旦有效借款需求被商业银行满足,等额的货币流量就被内生地创造出来,代表性的研究包括Kaldor和Trevithick[4]、Moore[5]、Lavioe[6]等。在实践中商业银行往往根据偿还能力为客户设定一个最高信贷额度(Ceilings of Credit),在最高限额以下客户可以随时按照既定利率透支,因而信贷供给曲线是水平的。由于贷款额度往往不被充分使用,因此商业银行不能自主决定贷款数量,只能通过贷款利率等间接手段进行调控。中央银行在金融体系中的作用主要是维护金融系统稳定,被动地适应金融机构放贷所产生的准备金要求。由于货币数量内生决定,中央银行的政策工具只能是利率而非数量管控。在适应主义理论中,贷款和货币供给曲线是水平的线段,线段的长度由商业银行所设定的贷款最高限额决定。贷款供给曲线在达到透支额度后消失。透支额度会随着经济周期而改变,在风险增加时银行可以降低贷款最高限额,使得供给曲线缩短。此时即使降低利率导致贷款供给下移,只要在该利率水平下贷款需求超过了贷款供给,最终贷款量仍然由贷款供给的最高限额决定,并且不随利率下降而增加。同时在后凯恩斯经济学中,贷款需求都必须满足担保和风险要求。银行对贷款担保要求的改变将导致厂商有效贷款需求曲线移动,而银行贷款供给曲线则保持不变。

结构主义理论认为,央行并非完全被动地适应金融机构的准备金要求,而是对货币供给拥有一定的控制力。特别是在高通胀时期,央行可以通过提高再贴现率来减少金融机构的准备金需求,因而结构主义认为信贷供给曲线仍然是向上倾斜的。结构主义主要关注可变货币流通速度和金融创新对货币供给的影响,金融创新和可变货币流通速度正是金融机构和居民应对中央银行约束货币供给时所采取的对策,代表性研究包括Minsky[7]、Rousseas[8]和Pollin[9]等。随着金融工具的创新,一些既能提供流动性又不受法定准备金约束的金融工具被开发出来。这些金融工具不仅使得中央银行在界定货币数量时遇到极大的困难,而且使传统货币政策手段的效果大打折扣。Podolski指出金融创新还可以使公众和商业银行节约为交易目的而持有的货币和准备金。[10]除此之外,结构主义还强调商业银行可以通过负债管理来增强其贷款能力。通过负债管理,银行可以先增加贷款然后再为贷款寻找准备金。Goodhart认为在内生供给框架下货币供给是需求驱动的,因此商业银行一直都在被动地进行负债管理。负债管理只是降低了商业银行对准备金的需求而非增加准备金供给。[11]

Fontana对适应主义与结构主义进行了比较,认为两者的差别主要集中在准备金市场上,适应主义比较适合分析货币政策稳定时信贷市场的变化;而结构主义则比较适合用于分析长期内货币政策调整时信贷市场的变化。[12]在货币政策方面,由于货币供给具有内生性,后凯恩斯主义认为货币供应量不适于作为货币政策的操作目标。后凯恩斯主义主张将利率作为货币政策工具,在实际操作中采取通货膨胀目标制。除此之外,后凯恩斯主义还强调对金融中介资产负债表进行量化管理的重要性。

三、负利率政策的传导渠道及有效性研究

长期以来,为准备金支付利息的政策影响并未得到主流经济学家的足够重视,仅有少数研究关注了准备金存款利率对金融市场和宏观经济变量的影响。Mcandrews指出负利率政策并非常规利率政策的反面,在政策传递性方面可能与常规利率政策存在较大差异。[13]Borio和Zhu指出政策利率下降对商业银行行为的影响与宏观经济、金融市场条件以及银行自身资产负债表的状况有关,而且利率上升与下降所造成的影响也具有不对称性。[14]

(一)负利率政策的传导

负利率政策在经济中的传导分为两个层次,一个是金融市场层面,特别是在银行间市场上的传递,另一个是在实体经济层面,后一个层面的传递以前一个层面的传递为基础。在金融市场层面,负利率政策对金融市场的影响首先体现为拉动市场利率下行。市场利率下行一方面有利于推动资产价格上升,另一方面超低的市场利率可能引发商业银行行为发生一系列变异。Bernanke认为利率下降推升资产价格上升有利于改善金融机构的资产负债表并增强银行的信贷供给能力。[15]但是Borio等也指出长期内超低市场利率可能会降低银行利润,损害商业银行信贷供给能力;超低利率还可能强化金融机构的风险承担意愿,导致信贷供给过度扩张。[16]

在实体经济层面,除了传统的融资成本渠道之外,资产价格上升所产生的财富效应对改善金融部门和非金融部门资产负债表状况都大有裨益,有利于增加信贷供给和需求。负利率政策还会对总需求产生影响。通过引导市场利率下降,负利率政策不仅可以影响家庭部门的资产净值和终生收入现值;对居民消费倾向亦有影响。[17]负利率政策对投资的影响取决于其是否能对信贷需求和信贷供给产生影响。市场利率下降所导致的本币贬值可以推动出口增加。从宏观经济整体上看,由低市场利率配合量化宽松政策所形成的通货膨胀预期上升还可能导致实际利率下降,进一步推动总需求和通货膨胀上升。

(二)负利率政策之前非常规货币政策有效性分析

尽管负利率政策在金融市场层面和实体经济层面的传递渠道涉及多个方面,但是其中最核心的是促进实体经济的贷款需求和金融市场的贷款供给。对于欧元区和日本央行而言,负利率政策的推出很大程度上是由于大量准备金供给没有转化为贷款进入实体经济,而是以超额准备金的形式沉淀于央行账户上。负利率政策的成败很大程度上取决于其是否能有效地增加信贷和货币数量。

根据后凯恩斯主义理论,信贷或者货币供给主要是由信贷有效需求决定的,但利率政策也可以通过影响信贷供给曲线来影响最终实现的信贷供给量。利用后凯恩斯主义分析货币供给过程的“四象限图”可以对负利率政策及非常规货币政策的有效性进行分析,见图1。在上文中,我们指出适应主义和结构主义的主要区别体现在贷款供给曲线和准备金供给曲线的形状上,适应主义认为两者都是水平的,而结构主义认为两者都是向上倾斜的。在本文中,我们借鉴适应主义的观点进行分析。

图1 内生货币供给机制下负利率政策的有效性分析

在图1中,第Ⅰ象限表示信贷市场。根据适应主义的观点,贷款供给曲线是水平的线段;线段的长度由商业银行贷款供给意愿决定。贷款供给曲线用LS表示,贷款需求曲线用LD表示。第Ⅱ象限是根据“贷款创造存款”的逻辑将商业银行发放的贷款映射为非金融部门持有的存款。第Ⅲ象限将存款对应为商业银行的准备金需求。第Ⅳ象限是准备金市场。同样的,适应主义理论认为,中央银行为了保证金融体系的安全,会在给定再贷款利率下满足商业银行的准备金需求,因此准备金供给曲线呈现水平状态。虽然中央银行在准备金市场上扮演最终贷款人的角色,但其在向商业银行提供再贷款时,往往要求商业银行提供合格的抵押品,因此准备金供给曲线是由商业银行合格资产数目确定的水平线段。在图1 中准备金供给曲线用R表示。

后凯恩斯主义理论认为信贷市场变化是导致货币供给发生变化的源头。假设次贷危机爆发之前信贷市场均衡是由LS0和LD0决定的A点,根据“贷款创造存款、存款创造准备金”的逻辑,信贷市场均衡A对应的存款准备金需求水平为A′。然而次贷危机的爆发使金融市场陷入流动性危机。由于低估了雷曼兄弟公司破产的影响,美联储拒绝对其进行救助,没有尽到最终贷款人的职责。在金融市场动荡和美联储政策失当的双重打压下,准备金供给出现猛烈收缩。准备金供给收缩表现在两个方面:一是准备金供给大幅减少;二是准备金供给曲线向上移动,银行间市场利率上升。假设在此特殊情形下,准备金供给曲线从R0变成端点为B′的线段R1,B′成为此时准备金的最大供给量。

危机之后由于市场风险上升,信贷市场供给曲线从危机之前的LS0移动到LS1。与危机之前的情况相比,新的贷款供给曲线主要发生两个变化:一是贷款利率上升,二是贷款供给曲线的长度大为缩短。假设危机发生之后贷款供给曲线收缩为一个利率更高且长度更短的线段LS1。此时信贷市场最大贷款供给量B恰好与准备金市场最大供给量B′相匹配。这一点得到大量实证研究的证实。例如Ivashina和Scharfstein发现,在金融危机最严重的时候,商业银行对大额借款人的贷款相对于金融危机前一个季度下降了47%,而与信贷最繁荣时期相比下降了79%。[18]Cornett发现信贷供给的减少主要源于供给端,原因在于金融危机期间商业银行无法从准备金市场得到资金来源,不得不更多地依赖核心存款和股票市场等融资来源支持自身经营,进一步导致商业银行提高流动资产比例,减少贷款审批额度。[19]此时,即便贷款需求曲线仍然在LD0的位置,贷款需求也无法得到满足。贷款市场将出现信贷配给,贷款数量由B点决定。由于实体经济贷款需求得不到满足,金融市场危机开始向实体经济蔓延。危机持续的时间越长,实体经济受到的损害就越大。实体经济衰退使得投资需求和贷款需求下降,贷款需求曲线从危机前的LD0移动到危机之后的LD1,贷款市场均衡点为C。贷款供给和贷款需求的双重紧缩加剧了实体经济的衰退,有可能陷入“债务—通缩”的恶性循环。

次贷危机全面爆发之后,美联储等一方面通过常规货币政策引导市场利率下降,推动准备金供给曲线向下平移;另一方面通过量化宽松政策向金融市场注入大量流动性资金,由此准备金供给曲线由R1平移到R2的位置,且供给曲线的端点得到充分延伸。假设量化宽松政策使得商业银行持有的准备金规模达到D′,而此时贷款市场对准备金的需求仅仅为C′,数量为(D′-C′)的超额准备金停留在中央银行账户上,赚取中央银行对准备金所支付的利息,没有对实体经济复苏发挥作用。这是导致负利率政策出台的直接原因。

(三)负利率政策的有效性分析

负利率政策意在降低商业银行超额准备金存款的收益率,在引导市场利率下降的同时激励商业银行增加贷款供给。在负利率政策的作用下,假设贷款供给曲线移动到LS2的位置,其端点为E。相对于负利率政策实施之前,贷款利率和银行间市场利率都出现下降。贷款需求曲线则移动到LD2的位置。负利率政策对实体经济的影响取决于贷款供给曲线LS2和贷款需求曲线LD2的相对位置。

(1)负利率政策对货币供给的影响。在多轮量化宽松货币政策的作用下,银行间市场上准备金供给通常非常充足,但是银行贷款供给曲线的移动仍然受到两方面的约束:一是厂商偿债能力或者投资项目盈利能力的约束,二是商业银行自身资产安全性方面的约束。负利率政策对货币供给的影响具有两面性,主要通过四个渠道影响货币供给:第一,超额准备金收益率降为负值将导致商业银行将更多的资产配置为企业贷款,增加贷款供给,从而推动贷款供给曲线向下移动;第二,负利率将推升资产价格上升,短期内有利于提升商业银行资产的安全性和货币供给能力;第三,从长期来看,负利率导致的市场利率下降将会损害商业银行利润形成能力,从而削弱长期内的货币供给能力;第四,负利率可能导致商业银行风险态度发生变异,致使其过度追求高预期回报率的项目,在推动货币供给增加的同时导致系统性风险加剧。上述四个渠道的影响共同决定了货币供给曲线平移的程度以及贷款供给曲线的长度。假设在负利率政策的作用下,贷款供给曲线的端点是E。与负利率政策实施之前相比,商业银行资产价格上升越快,风险偏好程度越高,那么贷款利率下降就越多,而且货币供给曲线LS2的端点(E)相对于负利率政策之前供给曲线LS1的端点(BB)向右延伸的程度也越大。

(2)负利率政策对货币需求的影响。负利率政策将会推动货币需求的增加。首先,由于金融市场存在不完全信息或者较高的合同执行成本,外部融资可得性与厂商净资产价值负相关。负利率所导致的低利率使得资产价格上升,对企业的资产负债表和偿债能力有一定的修复作用。其次,低利率所导致的资金成本下降有利于货币需求的提升。再次,低利率政策如果可以有效地推动总需求和预期通货膨胀回升,也将有利于货币需求的增加。

在负利率政策的作用下,货币供给是否能够实现较快增长,取决于货币供给曲线LS2和货币需求曲线LD2的相对位置。如果货币供给和货币需求均能在负利率政策的作用下实现较大幅度的移动,那么事后货币供给就能实现较快增长,否则只要货币供给或者货币需求中有任何一个未能对负利率政策做出积极响应,那么负利率政策的效果都将极其有限。特别是,后凯恩斯主义认为贷款供给的原动力来源于贷款需求,如果贷款需求曲线没有明显变化或者贷款需求对利率下降不敏感,负利率政策的效果都将大打折扣。例如在图1中,即便现有准备金数量D′可以支撑总量为D的贷款供给,但在实体经济低迷的情况下,厂商的投资意愿不强,如果信贷需求曲线平移到图1中LD2的位置,均衡货币量只有F,这意味着将会有超额准备金(D′-F′)沉淀在中央银行的账户上。

四、负利率政策的短期和长期效应

(一)负利率政策实施的短期效应

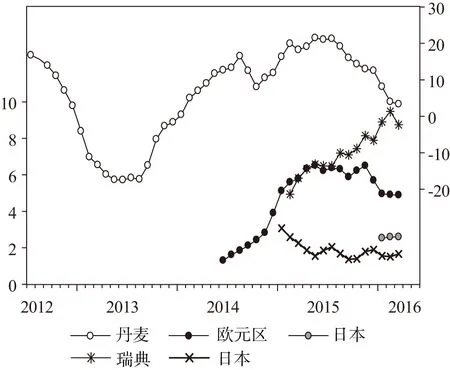

我们通过市场利率和信贷供给指标简要地考察负利率政策的短期效果。通过考察丹麦、瑞士、瑞典、欧元区和日本的银行间市场利率可以发现,在负利率政策实施之后,货币市场利率都随着政策利率的下降而下降。在负利率政策的带动下,长期资产的名义收益率也呈现下降趋势,甚至进入了负区间,见图2。一般认为,长期资产收益率下降有利于加速宏观经济复苏进程。图3考察了上述5个经济体在实施负利率政策之后M3同比增长率的变化情况。欧元区和瑞典在负利率政策实施之后,货币供给增长率出现较大幅度上升,有利于推动总需求复苏,与利率政策目标相一致。丹麦M3的增长率波动剧烈,对比负利率政策实施前后并无显著变化。瑞士和日本的货币增长率保持低水平稳定,相比负利率政策实施之前并未出现趋势性逆转,负利率政策复苏经济的目标尚未实现。

图2 5个经济体10年期国债收益率曲线(%)

图3 5个经济体M3同比增长率(%)

(二)负利率政策实施的长期效应

尽管各国央行制定负利率政策的目的是为了尽快实现宏观经济目标,但有经济学家指出长期实施负利率政策会对经济造成一定的负面影响。首先,金融机构自身的安全会对维持整个金融系统的正常运转产生重要影响。负利率政策可能导致银行和非银行金融机构利润下降,影响金融机构自身安全。Borio发现市场短期利率长期下降将会导致商业银行利率下降;而且利率越低,对银行利润的负面影响就越大。[20]其次,负利率政策可能会导致资产泡沫和金融系统的不稳定。金融资产价值一般通过现金流贴现进行估算。当市场利率无限接近于零或者成为负数时可能导致无法衡量资产内在价值,从而使得资产价格膨胀,形成资产泡沫,给金融系统带来极大的不稳定性。[21]第三,负利率政策可能加剧投资者风险偏好,导致整个金融系统风险被放大。负利率政策实施之后,许多资产收益率进入负区间。此时充足的市场流动性可能会导致个人和金融机构提高风险偏好,投资更多的高风险项目。[22]第四,从长期来看,超低利率不利于规范对政府融资的约束。对于有限任期的政府而言,低成本融资环境可能导致政府过度增加财政赤字规模,财政杠杆率过度上升,威胁未来的财政安全。

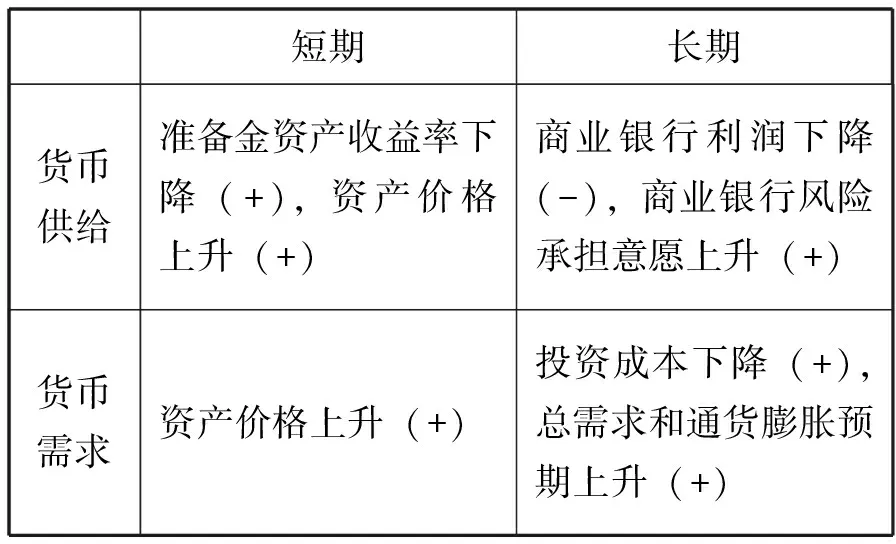

在表1中,我们总结了负利率政策在短期和长期内分别对货币供给和货币需求可能产生的影响,其中“+”表示负利率对该项目有正面影响,“-”表示有负面影响。

表1 负利率对货币供给和货币需求的影响渠道

五、总结

截至2016年上半年,全球已经有5个国家和地区开始实施负利率政策。本文基于后凯恩斯主义理论,研究了负利率政策对货币供给和实体经济的传导渠道及其有效性。经过本文的研究,我们主要得到以下结论:

第一,负利率政策是在量化宽松货币政策没有取得预期效果的背景下采取的,是非常规货币政策的最新形式。量化宽松货币政策虽然导致商业银行资产负债规模迅速扩张,但并未使之有效地转化为货币供给,这是负利率政策推出的直接原因。

第二,负利率政策的有效性取决于其是否能够有效地增加贷款的供给和需求。对于贷款供给来说,负利率政策的影响体现在两个方面:首先,负利率政策推高银行资产价格,有利于商业银行以此为抵押从中央银行获得再贷款,从而增加了商业银行的可贷资金。其次,负利率政策还通过降低准备金资产的收益率迫使商业银行增加贷款供给,并通过引导市场利率下降来推动贷款供给曲线平移。次贷危机的经验教训表明,金融机构资产安全是保证贷款正常供给的前提条件。负利率政策通过引导市场利率下降推动资产价格上升,这对商业银行的资产负债表和贷款供给能力有修复作用。但根据货币内生的结构主义观点,在实体经济萧条和投资风险加剧的背景下,贷款供给曲线可能变得更加陡峭,贷款利率随贷款数量增加迅速升高,制约了负利率政策的实际效果。

第三,根据后凯恩斯主义理论,贷款供给由贷款需求推动,因此负利率政策的有效性还取决于其是否能够增加有效贷款需求。除了直接推动总需求和通货膨胀预期上升之外,负利率政策还有利于推动资产价格上升,改善非金融部门资产负债表状况及其偿债能力,避免陷入“债务—通缩”的恶性循环,有利于增加贷款的有效需求。

第四,负利率政策虽然有利于改善贷款供给和需求,但其最终效果仍然受制于当前复杂的宏观经济环境。例如在极端条件下,如果贷款风险达到较高水平,或者商业银行极度风险厌恶,此时虽然存在负利率,商业银行也可能选择将超额准备金存放在中央银行。此外,长期实施负利率政策可能会对金融市场发展造成不利影响。例如,长期实施负利率政策可能会损害商业银行的利润和资产安全,从而威胁整个金融体系;长期实施负利率政策还可能导致资产泡沫和金融系统的不稳定,强化整个经济运行的不确定性。

[1] Mcandrews,J.“Negative Nominal Central Bank Policy Rates: Where is the Lower Bound?”.Remarks at the University of Wisconsin,http://www.ny.frb.org/newsevents/speeches/2015/mca150508.html,2015;Jackson,H.“The International Experience with Negative Policy Rates”.Bank of Canada Staff Discussion Paper,2015.

[2] Wray,R.UnderstandingModernMoney:TheKeytoFullEmploymentandPriceStability. Cheltenham, UK and Lyme:Edward Elgar,1998.

[3] Moore,B.HorizontalistsandVerticalists:TheMacroeconomicsofCreditMoney.New York: Cambridge University Press,1988.

[4] Kaldor,N., and J.Trevithick.“A Keynesian Perspective on Money”.LoydsBankReview,1981,51(139):1-19.

[5] Moore,B.“A Simple Model of Bank Intermediation”.JournalofPostKeynesianEconomics,1989,12(1):10-28.

[6] Lavioe,M.“The Endogenous Flow of Credit and Post Keynesian Theory of Money”.JournalofEconomicIssues,1984,18(3):771-797;Lavioe,M.FoundationsofPost-KeynesianEconomicAnalysis.Northampton, MA: Edward Elgar Publishing, 1992.

[7] Minsky,H.“Central Banking and Money Market Changes”.QuarterlyJournalofEconomics,1957(5):171-187.

[8] Rousseas,S.“On the Endogeneity of Money Once More”.JournalofPostKeynesianEconomics,1989,11(3):474-478.

[9] Pollin,R.“Two Theories of Money Supply Endogeneity:Some Empirical Evidence”.JournalofPostKeynesianEconomics,1991,13(3):366-396.

[10] Podolski,M.FinancialInnovationandtheMoneySupply.Oxford: Basil Blackwell,1986.

[11] Goodhart,E.“The Two Concepts of Money:Implications for the Analysis of Optimal Currency Areas”.EuropeanJournalofPoliticalEconomy,1998,14:407-432.

[12] Fontana,G.“Rethinking Endogenous Money:A Constructive Interpretation of the Debate between Horizontalists and Structuralists”.Metroeconomica,2004,55(4):367-385.

[13] Mcandrews,J.“Negative Nominal Central Bank Policy Rates: Where is the Lower Bound?”.Remarks at the University of Wisconsin,http://www.ny.frb.org/newsevents/speeches/2015/mca150508.html,2015.

[14] Borio,C.,and H.Zhu.“Capital Regulation,Risk-taking and Monetary Policy:a Missing Link in the Transmission Mechanism”.JournalofFinancialStability,2012,8(4):236-251.

[15] Bernanke,B.“The Crisis and the Policy Response”.Speech at the Stamp Lecture,London School of Economics,London,England,2009-01-13.

[16][20] Borio,C.,Gambacorta, L., and B.Hofmann.“The Influence of Monetary Policy on Bank Profitability”.BIS Working Papers,No.514,2015.

[17] Obstfeld,M., and K,Rogoff.FoundationsofInternationalMacroeconomics.Cambridge, Massachusetts: MIT Press,1996.

[18] Ivashina,V.,and D.Scharfstein.“Bank Lending during the Financial Crisis of 2008”.JournalofFinancialEconomics, 2010,97(3):319-338.

[19] Cornett,M.,McNutt, J., Strahan, P.,and H. Tehranian.“Liquidity Risk Management and Credit Supply in the Financial Crisis”.JournalofFinancialEconomics,2011,101(2):297-312.

[21] Ferrero,A.“House Price Booms,Current Account Deficits and Low Interest Rates”.JournalofMoney,CreditandBanking, 2015,47(1):261-293.

[22] Jensen,M., and M.Spange.“Interest Rate Pass-Through and the Demand for Cash at Negative Interest Rates”.Danmark National bank,Monetary Review 2nd Quarter,2015.

(责任编辑 武京闽)

A Research on the Negative Interest Rate Policy Based on the Post-Keynesian Economics

FAN Zhi-yong

(School of Economics, Renmin University of China, Beijing 100872)

To deal with the serious depression after the subprime crisis, the Euro area and Japan have started to implement negative interest rate policies.These policies have not only broken the doctrine of the zero lower bound, but also challenged the existing theories.Based on the Post Keynesian theory, this paper focuses on the influence factors on the effectiveness of negative interest rate policies.The success of the negative interest rate policy lies in its effectiveness to improve the balance sheets of both the financial and nonfinancial sectors to impulse loans supply and the effectiveness to increase the enterprises’ investment demand and the loans demand.

negative interest rate policy; Post-Keynesian Economics; balance sheet; money supply

马克思主义理论研究和建设工程重大项目“防范和化解经济金融风险”(2015MZD33);国家社会科学基金重大项目“从‘大缓和’到‘大衰退’的西方宏观经济学理论与政策的大反思”(14ZDB123)

范志勇:经济学博士,中国人民大学经济学院副教授(北京 100872)