我国中央银行政策利率对产出的非对称影响

江春 冯丝卉

[内容摘要]本文基于1995年2月—2014年11月的月度数据,采用门限回归模型对我国中央银行的政策利率(存款基准利率)与产出之间的关系进行了实证检验。结果发现:中国央行政策利率的调整对产出的影响具有非对称性,当中央银行大幅下调存贷款基准利率时,其对产出的影响十分微弱;而当中央银行上调存贷款基准利率时,利率政策对产出的抑制作用却十分显著。

[关键词]中央银行;利率政策;非对称性

一、引言

利率既是调节经济活动的政策杠杆,又是极为重要的要素价格;既是连接宏观经济与微观经济的桥梁,又是沟通金融体系与实体经济的中介。利率的变动通过影响微观经济主体的行为进而影响整个宏观经济,因此,对整个经济运行起着重要的作用,各国央行都将利率政策作为调控经济的重要手段。我国中央银行虽然也通过调节利率来调节宏观经济,但与西方国家不同的是,中央银行在1983年9月以前通过直接决定金融机构的存贷款利率来调节经济;1983年9月—2013年7月,中国央行则通过规定存贷款基准利率,并允许商业银行存贷款利率在贷款基准利率的一定幅度内浮动来调节经济;2013年7月以后,中央银行开始允许商业银行存贷款利率在存贷款基准利率的基础上自由浮动。也就是说,长期以来中央银行是通过确定存贷款基准利率来调节经济的,这意味着存贷款基准利率实际上是央行所掌握的一种政策利率工具。

从中央银行利率政策的实践来看,长期以来中央银行的利率政策主要是以刺激经济增长为最终目标。例如,1996—2002年为了减轻企业的利息负担以刺激经济增长,央行连续8次下调利率,将一年期存款基准利率从10.98%一路下调到1.98%;2014年11月鉴于中国的潜在增长率趋于下滑且各国利率水平因全球经济低迷的情况,中央银行下调人民币存贷款基准利率,其中金融机构一年期贷款基准利率下调0.4个百分点至5.6%,一年期存款基准利率下调0.25个百分点至2.75%;2015年3月央行再次降息,存款利率和贷款利率均下调O.25个百分点。当然,在因中国的物价上涨率过高而导致银行存款大量流失并严重影响中国宏观经济的稳定时,中央银行也不得不提高名义利率,如1993—1995年间央行就4次提高利率。本文关注的问题是:我国中央银行降低利率对经济的刺激作用与提高利率对经济的抑制作用效果是否完全一致?或者说,中国利率水平上升或下降对经济的影响是对称的还是非对称的?这一问题关系到中国利率政策的精确度及有效性。本文试图对此进行深入的理论探讨。

二、文献回顾

国外学术界在货币政策的非对称性问题上已经进行了大量的研究。Cover在这一领域起了开创性的作用。他通过选取美国1951—1987年货币供应量、90天国库券利率、失业率以及实际GDP的季度数据,并采用二阶段估计方法进行实证分析,结果发现,紧缩性货币政策对产出的影响效果大于扩张性货币政策对产出的影响效果。因此,Cover得出结论:货币政策对产出的影响具有非对称性。此后,Thoma、Rhee&Rich、Karras、Garibaldi等人运用不同国家的数据进行实证分析,都发现各国的货币政策具有非对称性。不过,这些研究都是以货币供应量作为货币政策的代理变量,因此这些文献所研究的是货币供应量变动对经济的非对称影响问题。自20世纪90年代以后,由于受经济全球化及金融自由化的影响,货币供应量不再适宜作为货币政策的中介目标,因此各国中央银行又重新重视利率的作用。在这种情况下,国外又有一些学者开始研究利率的非对称效应问题。Morgan最早将利率作为货币政策的代理变量,他采用cover的做法证实了货币政策具有非对称性。此后,学者们(Karras,Ganbaldi,Florio,Jamilov & Egert,Karras等)开始研究利率对就业、产出和通货膨胀的非对称影响及原因。他们普遍认为,利率政策具有非对称效应,紧缩性的利率政策对经济影响较为显著,而扩张性的利率政策对经济产生的影响不大。

在国内,由于中国央行一直注重运用数量型货币政策来调节经济,因此国内绝大多数学者(刘金全、郑挺国;刘明;陈建斌;闫红波、王国林;陈丰;杨恩;孙俊;刘骏民、王兴;熊启跃,黄宪等)是以货币供应量作为货币政策的代理变量来研究货币政策对经济的非对称影响问题。他们发现,中国的货币供应量(一般选取M1或M2)对通货膨胀、产出等经济变量具有非对称影响。

需要指出的是,国内也有一些学者研究过利率变动对中国经济的作用效果,但结论不一。其中主要有:(1)利率下降对经济的刺激影响并不显著。汪晓亚实证分析了1996—1999年我国利率下降对经济的影响,结果发现利率下降对经济的刺激影响并不显著。此外,还有学者(曾宪久、谢平等、盛朝晖)等认为利率对实体经济的影响不显著。(2)实际利率上升会抑制经济增长,因为实际利率与投资具有显著的负相关关系。李广众基于1984—1997年的数据分析得出,实际利率和投资具有显著的负相关关系,他认为,降低利率不仅可以减轻企业的财务负担,还可以向市场传递政府意图促进经济增长的信号。(3)实际利率上升会刺激经济增长。宾国强运用1978—1996年的相关数据进行实证分析得出:实际利率提升1%,经济增长率随之提高0.879%。他认为,实行高利率的政策可以更好地吸收储蓄,从而进行更有效率的投资。因此,在这一特殊阶段,利率提高可以促进经济增长。(4)利率变动对经济的影响可能因经济发展阶段的不同而不同。沈坤荣、汪建将我国经济分为两个阶段:在1989年之前,高利率促进了我国经济增长;在1990年之后,利率上升导致我国经济增长速度下降。但这些学者并没有指出利率上升或下降对中国经济的影响是不是对称或非对称的。

值得关注的是,近年来国内也有一些学者(王立勇、张代强、刘文革;欧阳志刚、王世杰;张延良、白未乐等)开始研究利率变动对中国经济的非对称影响这一问题。但是,目前国内的这类研究大多只从实证上验证了利率政策非对称性是存在的,但并未从理论上给出原因,而且也没有估算出利率变动非对称性的门槛值,只是采取了外生设定门槛值的做法,这导致门槛值的设定过于主观。为弥补这些缺陷,本文试图构建一个理论模型,以便从理论上解释利率政策非对称性的原因,并运用门限回归模型(TAR模型)进行实证检验。门限回归模型是Tong & Lim提出的,这一模型能够解决传统的线性模型不能较好的模拟复杂的经济现象这一问题。在此基础上,Tsay对TAR模型的建模及估计方法进一步进行了改进。改进后的门限回归模型不仅可以有效地模拟经济中的非对称过程,而且还可以基于数据自动估计出门限值,因而具有精度高、结果稳健、操作简便等特点。本文认为,运用门限回归模型进行实证检验,能够更准确地分析利率变动对经济的非对称性影响这一问题,这也是本文力图做出的贡献。

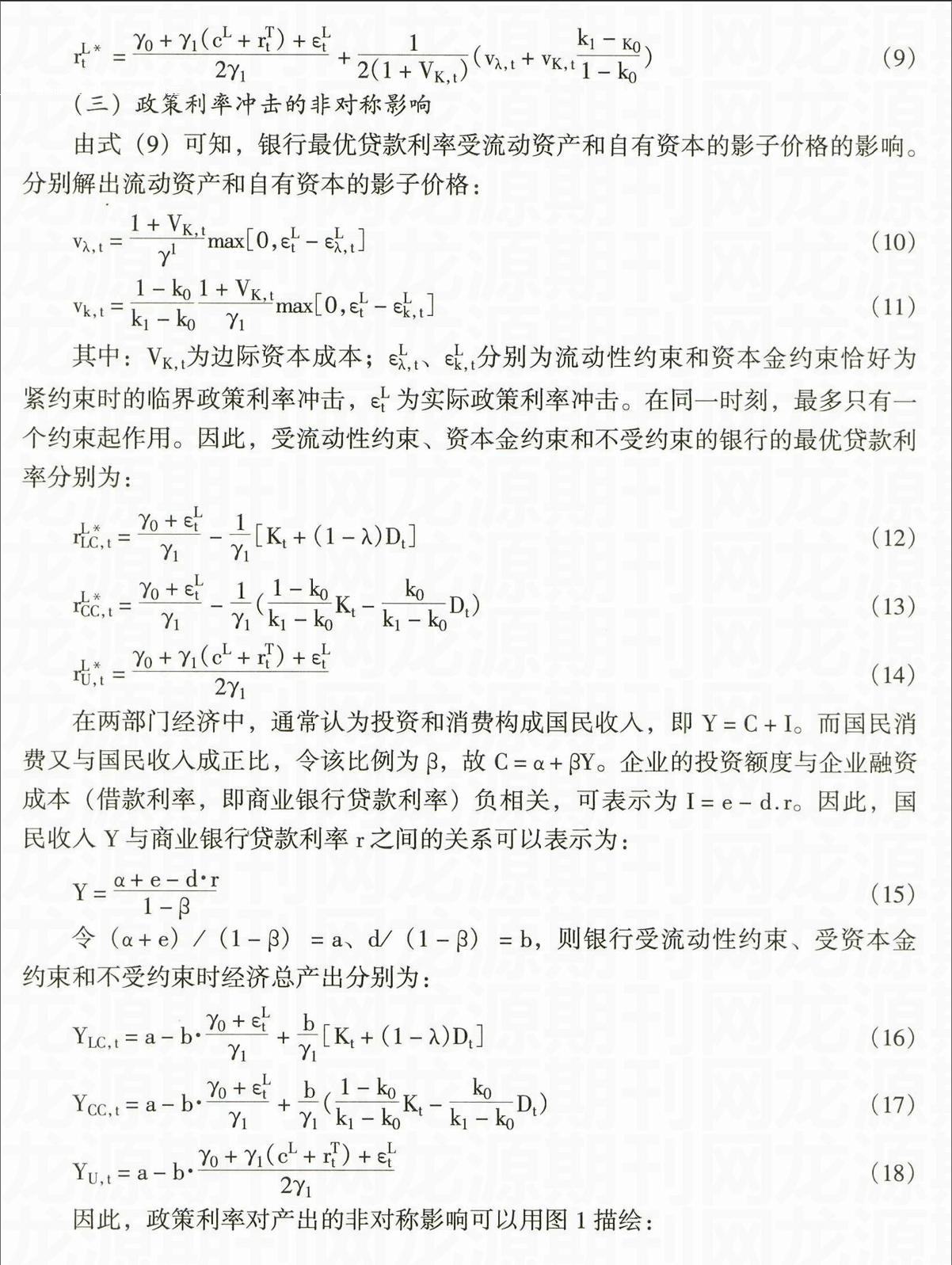

三、中央银行政策利率的非对称传导

(二)数据处理与描述

1.被解释变量。本文中的被解释变量为产出,实务界和学术界习惯于用GDP来代表产出。但由于GDP没有月度数据,我国有效数据的时间跨度又较短,采用GDP作为产出代理变量就会带来样本容量过少的问题。因此,本文采用工业增加值作为产出的代理变量。我国公布的工业增加值数据并不是完整的,近年来每年1月份的数据是缺失的。为了解决这一问题并保持数据的平稳性,因此本文采用插入法估计每年1月份的工业增加值。此外,为了得到实际的工业增加值,本文剔除了通货膨胀的影响。

2.解释变量。本文的解释变量为政策利率,中央银行会不定期的调整存贷款基准利率以影响市场利率,进而影响宏观经济。其中最为基础、影响最为广泛的政策利率为1年期存贷款基准利率。因此本文采用1年期存款基准利率作为政策利率的代理变量,同时剔除通货膨胀的影响,得到其实际值。

本文选取1995年2月—2014年11月的月度数据作为样本,数据源自于Wind数据库。数据的描述性统计如表1所示。

(三)实证结果

由于本文采用的是时间序列数据,所以在进行非线性分析之前,要对数据进行ADF检验,以确保数据是平稳的。检验结果如表2所示。

从表2中显示出的结果可以看出,变量Y的ADF统计量为-5.88,小于1%的显著性水平下的临界值-3.48,因此Y在1%的显著性水平下是平稳的;而变量r的ADF统计量为-3.01,小于5%的显著性水平下的临界值-2.88,因此r在5%的显著性水平下是平稳的。

在确定序列Y和序列r均为平稳序列之后,本文对Y与r之间的关系进行非线性检验,研究利率变动是否会对产出产生非对称影响。本文以利率变动值为门限变量,采用“格子搜索”法估价门限值。参考Hansen的做法,将利率变动值从小到大排列,并忽略前后10%的观测值。_3l_将不同的利率变动值作为门限对模型进行估计,得到不同的残差平方和。当残差平方和最小时,对应的利率变动值即为门限。得到门限值后还需要运用自助抽样法模拟似然比统计量及其临界值(本文重复次数为1000000次)以检验是否存在门限效应。

从表3和图2的结果中我们可以看出模型存在门限效应,且门限值为-0.79。结合表(4)的结果,当利率变动值大于-0.79时,系数为-0.23;当利率变动值小于-0.79时,系数为-0.19,并且在1%的显著性水平之下结果是显著的。也就是说,当利率下调0.79个百分点时,门槛出现。

(四)小结

基于以上实证分析,本文发现我国中央银行的政策利率和产出确实具有负相关关系,即中央银行政策利率水平的上升会使产出下降,而中央银行政策利率水平的下降则会刺激产出增加。但是,中央银行政策利率水平的上升或下降对产出的影响具有非对称效应:当利率升高时,利率每提高1个百分点,产出增长率减少0.23%;当利率小幅降低时(即利率降低额小于0.79个百分点时),利率每降低1个百分点,产出增长率增加0.23%;而当利率大幅降低时(即利率降低额超过0.79个百分点),利率每降低1个百分点,产出仅上涨0.19%。因此,中央银行试图通过大幅降低利率来刺激经济的方法,可能效果并不显著;而当中央银行提高利率水平时,产出的下降幅度相对较明显。

五、结论

本文从商业银行的经营决策人手,发现商业银行的经营决策受双重约束——流动性约束和资本金约束,并且在同一时间点最多只有一个约束起作用。由于“双重约束”的存在,中央银行的政策利率对商业银行的贷款利率具有非对称影响,而商业银行的贷款利率水平又直接决定企业的投资成本。商业银行贷款利率水平上升将导致企业缩减投资,商业银行的贷款利率水平下降则会刺激企业扩大投资。因此,中央银行的政策利率变动对企业投资、产出的影响是非对称的。

本文采用1995年2月—2014年11月的月度数据,将门限回归模型应用到实证分析中,结果发现我国中央银行的政策利率具有非对称性。其门限值为-0.79,当我国中央银行实行紧缩性的货币政策提高基准利率时,其给经济带来的抑制作用是很明显的;而当我国实行扩张性的货币政策降低基准利率时,政策效果则依据基准利率降低幅度的不同而不同。虽然降低基准利率都会在一定程度上起到刺激经济的作用,但相比较而言小幅降低基准利率所起到的边际效果更好。也就是说,中央银行如果试图通过大幅降低利率以刺激经济增长,其政策效果可能并不显著;而当中央银行提高利率时,经济增长率会有大幅下降。如果中央银行想要通过降低利率的方式刺激经济,那么一次性的大幅降低利率并不是一个明智的选择,中央银行可以分次小幅降低利率。