供应商关系、社会信任与商业信用融资效应

孙兰兰 翟士运 王竹泉

摘要:以2004~2014年A股制造业上市公司为研究样本,采用面板2SLS估计方法,对商业信用的融资效应进行了实证检验,并进一步分析了“互联网+”时代供应商关系和社会信任对上述效应的影响。实证结果显示:商业信用能够有效发挥融资效应;供应商关系对商业信用的融资效应起到促进作用,而这一作用受到行业竞争的制约;社会信任可以进一步强化供应商关系,增强商业信用的融资效应。

关键词:供应商关系;行业竞争;社会信任;商业信用;融资效应

DOI:10.13956/j.ss.1001-8409.2017.02.15

中圖分类号:F2751 文献标识码:A 文章编号:1001-8409(2017)02-0071-04

Supplier Relationship, Social Trust and the Financing Effect of Trade Credit

SUN Lanlan1, ZHAI Shiyun2, WANG Zhuquan1

(1.Management School, Ocean University of China, Qingdao 266100;

2. Business School, Nankai University, Tianjin 300071)

Abstract:Taking 2004~2014 Chinese Ashare listed manufacturing companies as the research sample, this paper conducts an empirical test on the impact of trade credit on financial constraints with the method of 2SLS regression on a panel data set. Furthermore, supplier relationship and social trust is taken into consideration. According to the empirical result, trade credit could ease financial constraints; for companies with a higher degree of supplier concentration, trade credit plays a more important role in easing financial constraints and this relationship is further affected by industry competition; social trust could enhance supplier relationship, which could further strengthen the financing effect of trade credit.

Key words:supplier relationship; industry competition; social trust; trade credit; financing effect

当前,我国经济步入新常态,面对融资困境这一瓶颈问题,不少企业寄希望于商业信用的“雪中送炭”作用。对企业而言,商业信用能够带来实质性的融资效应吗?在经济下行大背景下,对这一问题的研究显得更具现实意义。但目前国内外很多学者大多是通过对商业信用与银行信贷的替代关系研究进行间接探讨[1,2],而直接对商业信用的融资效应进行实证检验的研究则相对较少[3]。在“互联网+”提倡的商业新形态下,供应链企业间创新共赢、风险共担的合作更为频繁,商业信用背后不仅反映了供应链企业间的业务关联和互相依赖,更是企业间信任程度的缩影[4]。因此,从供应商关系和社会信任视角对商业信用的融资效应进行进一步理解和探究同样具有重要意义。

鉴于此,本文以2004~2014年A股制造业上市公司为研究样本,对商业信用的融资效应进行实证检验,并在此基础上进一步分析供应商关系、行业竞争和社会信任会对这一效应产生何种影响。与已有文献相比,本文的贡献在于:(1)以往很多研究更多地从商业信用与银行借款的关系出发,探讨商业信用的替代性融资作用。本文则基于现金—现金流敏感性模型,对商业信用的融资效应进行了直接论证。(2)进一步分析了不同供应商关系、行业竞争和社会信任程度下,商业信用融资效应的差异,丰富了商业信用的关系型借贷假说和产品市场竞争假说,而且深化了对非正式制度视角下的商业信用融资效应的认识。

1理论基础与研究假设

11商业信用的融资效应

对于商业信用的大量使用,国内外学者主要从交易和筹资两个视角进行了解释。从交易角度来看,买方出于节约交易成本、保障产品质量、实现价格歧视等动机而乐于向卖方提供商业信用[5];而从筹资角度来看,商业信用是卖方从买方处获得的流动性来源。相比于银行等金融机构,供应商在与客户合作的过程中可以获取一手资料,有效地降低信息不对称问题,因此,商业信用有时比银行信贷更能满足企业的融资需求[2]。此外,在信贷资源受限的经济危机时期,流动性短缺企业依赖供应商提供的商业信用得以维持经营[6]。有学者进一步指出,商业信用实现了信贷资源的再配置,使得企业融资困境得以缓解[3]。上述研究均说明,当正式渠道融资受阻时,企业往往会向供应商寻求帮助,自发占用供应链资金,商业信用因此发挥了筹资作用。基于上述分析,本文提出如下假设:

H1:商业信用具有融资效应,是缓解企业融资约束的有效途径。

12供应商关系、行业竞争与商业信用融资效应

商业信用是企业与供应商之间的一种关系型借贷,供应商关系影响着其融资作用的发挥。一方面,在买方市场条件下,客户通常处于强势地位,而供应商企业往往面临激烈的市场竞争,为了促进销售甚至形成行业壁垒,供应商通常乐于放宽信用政策,向大客户或重要客户提供更多的商业信用[7]。另一方面,在“互联网+”时代,供应链企业间创新共赢、风险共担的合作对企业发展极具影响。当大客户或重要客户遇到融资约束问题时,关系密切的供应商更有可能通过商业信用给予支持,以维护供应链稳定;而且,供应商集中度越高,企业与供应商的联系通常越密切、沟通越顺畅,信息不对称程度越低,因而也更有利于商业信用融资[8]。此外,行业竞争也在一定程度上影响着供应商关系,进而影响着商业信用融资。通常,竞争程度低的行业多为垄断行业,企业议价能力较强。当面对强势客户的要求时,供应商通常不得不放宽商业信用政策以维系客户关系[9]。反之,如果客户企业所处行业的竞争程度很高,供应商寻找新客户的成本较低,为了降低财务成本和风险,他们通常会减少商业信用供给,因而客户通过占用供应商资金解决自身资金问题的难度增大。基于上述分析,本文提出如下假设:

H2:供应商关系与商业信用的融资效应显著正相关:供应商集中度越高,商业信用对融资约束的缓解越强。

H3:供应商关系对商业信用融资效应的影响受行业竞争的制约:激烈的行业竞争在一定程度上会削弱供应商关系,减弱商业信用的融资效应。

13社会信任、供应商关系与商业信用融资效应

信任作为一种非正式制度,在经济金融领域的作用也很重要。契约双方彼此信任程度越高,不确定性越低,契约签订的可能性越大;而且,信任关系以诚信为基础,契约双方信任程度越高,契约执行过程中的机会主义问题也就越小[10]。商业信用是以企业与供应商关系为基础的关系型融资,作为重要的非正式渠道融资来源,其不仅受到债务法律执行力的约束,而且受到交易双方信任程度的影响。我国各区域在历史、文化、经济等各个方面都存在很大差异,进而直接或间接地导致了各地信任程度的不同,并最终体现在微观企业和个人的交易往来中[11]。对于高社会信任度地区的企业而言,供应商对其可信任度的初始判断通常比较高,也更有意愿对其放宽信用政策,而且这种初始信任会在相当长时间内促进企业间的稳定合作关系。相反,对于低社会信任度地区的企业来说,供应商对其违约可能性的初始判断较高,信任关系难以在短时间内建立,赊销条件也更为苛刻,导致企业占用商业信用面临的潜在成本更高,商业信用发挥的融资作用也因此受到限制。基于上述分析,本文提出如下假设:

H4:社会信任强化了供应商关系对商业信用融资效应的影响:社会信任会在一定程度上促进和改善供应商关系,增强商业信用的融资效应。

2研究设计

21样本选择与数据来源

本文以2004~2014年A股制造业上市公司作为研究对象。在样本选择上,做如下處理:剔除ST、PT公司;剔除部分财务数据缺失的公司;剔除供应商相关数据未披露的公司;为了降低异常值的影响,对连续变量进行上下1%的Winsorize处理。使用的财务数据均来源于CSMAR数据库;社会信任指标取自中国综合社会调查(CGSS)相关指标;供应商关系数据通过逐份查阅上市公司年报,手工搜集得到。

22模型设定与变量定义

为了检验前述假设,本文借鉴Almeida等[12]和Khurana等[13]的做法,使用现金—现金流敏感性模型来衡量融资约束,并引入商业信用与现金流的交乘项,对商业信用的融资效应进行检验。具体模型为:

ΔCash=α+β1CFit+β2CFit×TCit+β3TCit+β4Sizeit+β5Expit+β6ΔNWCit+β7ΔSTDit+β8Growthit+∑Year+∑Industry+μi+εit(1)

模型(1)中,被解释变量ΔCash是企业的现金持有变动(现金持有增加额/总资产);CF为经营活动现金流量净额(经营活动现金流量净额/总资产),其系数β1体现了现金-现金流敏感度,β1越大,融资约束越强;TC是指企业商业信用融资额(应付账款/总资产);控制变量主要包括:规模(Size,总资产的自然对数)、资本支出(Exp,固定资产增加额/总资产)、非现金净营运资本变动额(ΔNWC,非现金净营运资本增加额/总资产)、短期负债变动额(ΔSTD,短期负债增加额/总资产)、成长性(Growth,销售收入增加额/上年销售收入)。根据假设H1,本文预期CF的系数β1显著为正,CF×TC的系数β2显著为负。

借鉴鲍群和赵秀云[8]的做法,用前五大供应商的交易比例衡量供应商关系,高于行业中位数表示供应商集中度高;反之,供应商集中度低。用赫芬达尔指数(HHI)衡量企业所处行业的竞争程度,低于中位数表示行业竞争程度高;反之,行业竞争程度低。借鉴Wu等[4]的做法,采用中国综合社会调查(CGSS)中的“对陌生人是否信任”这一问题对社会信任进行衡量,对五种信任程度选项依次赋值5~1分,最后以各省份的平均值作为该省的社会信任指数,高于中位数代表地区信任程度高;反之,信任程度低。

3实证结果与分析

31内生性问题与方法选择

已有研究表明,商业信用与融资约束之间存在潜在的因果关系[14],由此可能产生内生性问题。鉴于此,本文分别采用Hausman-Wu和D-M检验两种方法来验证模型(1)是否存在内生性问题,二者的检验结果同时高度拒绝不存在内生性的原假设。为了克服内生性问题,本文选择商业信用的滞后项(滞后1期和滞后2期)作为工具变量,采用面板2SLS估计方法进行估计,并用Sargan检验考察工具变量的有效性。

32回归结果

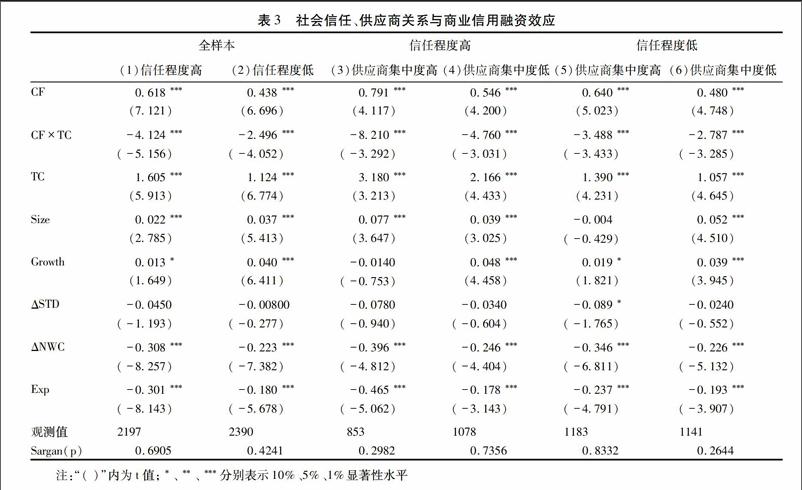

321商业信用的融资效应

表1列示了假设H1的面板数据2SLS估计结果。从Sargan检验来看,所有P值均大于1%临界值,表明选取的工具变量有效。列(1)、列(3)和列(2)分别列示了采用Almeida 等(2004)基本模型和扩展模型、Khurana等(2006)修正模型的回归结果。其中,CF的系数均显著为正,表明我国制造业公司面临融资困境;而CF×TC的系数均显著为负,表明商业信用降低了企业的现金—现金流敏感度,假设H1得到验证。

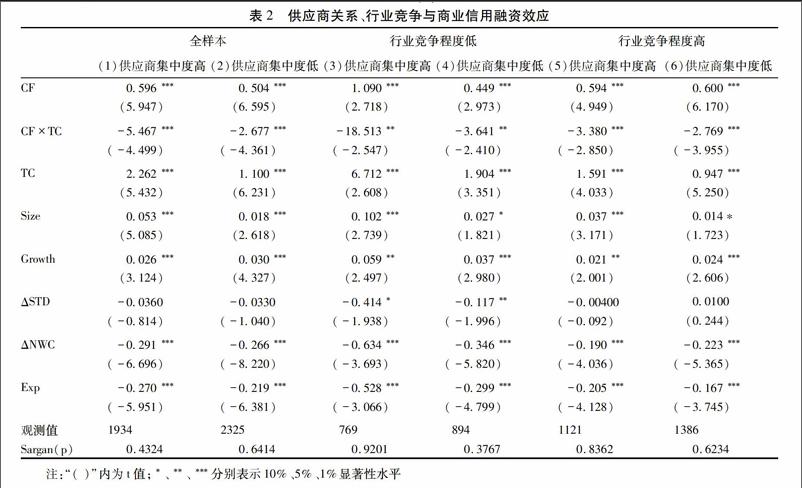

322供应商关系、行业竞争与商业信用融资效应

表2列示了假设H2和H3的回归结果。从前两列的结果来看,高供应商集中度组CF×TC的系数为-5467,在1%的水平上显著;低供应商集中度组CF×TC的系数同样在1%的水平上显著,但数值只有-2677。两组间系数差异通过了Bootstrap的显著性检验。上述结果说明,高供应商集中度组的商业信用融资效应显著强于低供应商集中度组,假设H2得到验证。列(3)至列(6)进一步报告了加入行业竞争程度的回归结果。从第(3)和第(5)列的对比来看,对供应商集中度高的企业而言,低行业竞争度子样本组的CF×TC系数为-18513,其绝对值显著大于高行业竞争程度子样本组的系数-3380;对供应商集中度低的企业而言,低行业竞争程度子样本组的CF×TC系数同样显著为负,且绝对值大于高行业竞争度组。这表明供应商关系对商业信用融资效应的影响受到行业竞争程度的制约,假设H3得到验证。

全样本行业竞争程度低行业竞争程度高

(1)供应商集中度高(2)供应商集中度低(3)供应商集中度高(4)供应商集中度低(5)供应商集中度高(6)供应商集中度低

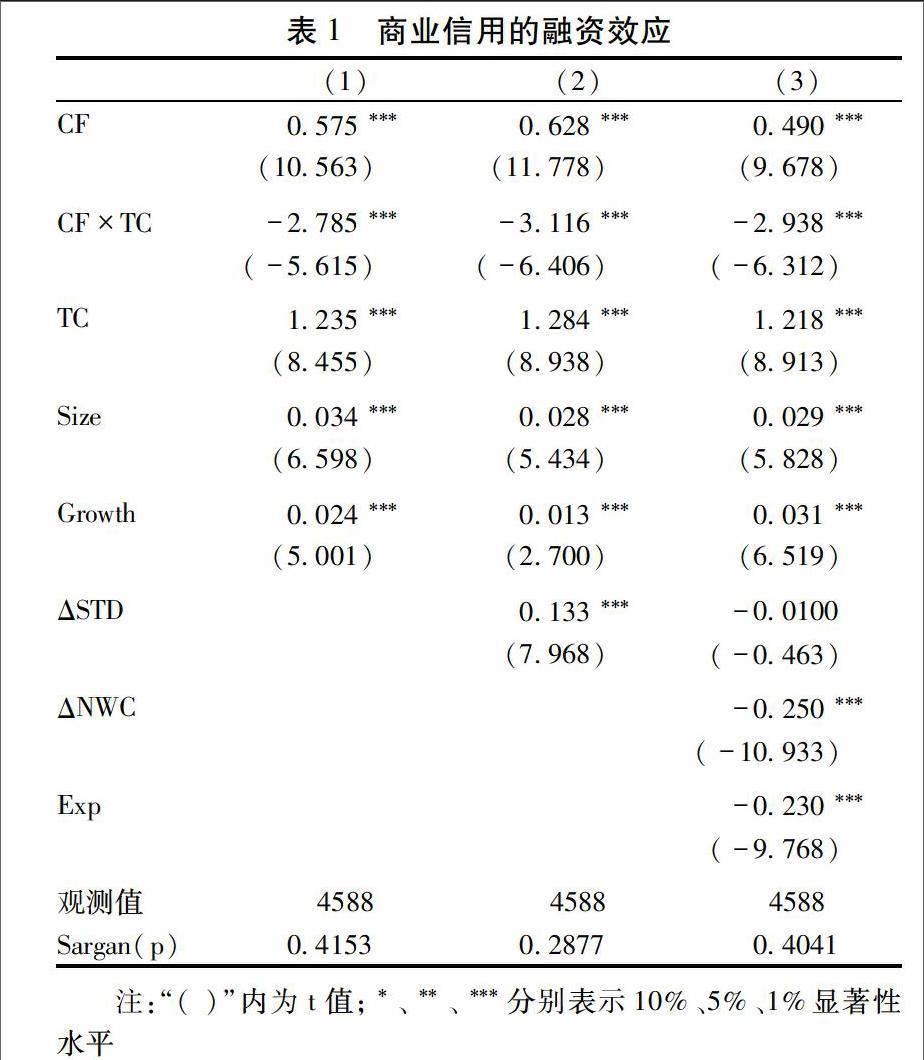

323社会信任、供应商关系与商业信用融资效应

表3列示了假设H4的回归结果。从前两列的对比来看,高社会信任度组CF×TC的系数为-4124,其绝对值大于低社会信任程度组的系数-2496,这一差异也通过了Bootstrap显著性检验。这表明在高社会信任程度地区,商业信用更好地发挥了融资效应。列(3)至列(6)进一步报告了加入供应商集中度进行细分后的结果。从第(3)和第(5)列的对比分析来看,对于供应商集中度高的企业而言,高社会信任程度子样本组的CF×TC系数为-8210,其绝对值显著大于低社会信任程度子样本组的系数-3488;对供应商集中度低的企业而言,高社会信任度子样本组的CF×TC系数同样显著为负,并且绝对值大于低社会信任子样本组。上述结果表明,社会信任强化了供应商关系对商业信用融资效应的影响,假设H4得到验证。

324稳健性检验

采用“投资—现金流敏感性”衡量融资约束,采用行业内竞争者个数衡量行业竞争程度,采用“中国企业家调查系统”提出的各省信任指数衡量社会信任,再次对上述假设进行检验,主要研究结论并未发生改变。

4结论

本文以2004~2014年A股制造业上市公司为样本,采用面板2SLS估计方法,对商业信用的融资效应进行检验,并进一步分析了供应商关系、行业竞争和社会信任的影响。结果显示:第一,商业信用具有融资效应;第二,供应商关系可以促进商业信用的融资效应;第三,供应商关系对商业信用融资效应的作用受行业竞争的制约;第四,社会信任强化了供应商关系对商业信用融资效应的影响。

本文的研究结论丰富了商业信用的关系型借贷假说和产品市场竞争假说,并进一步深化了对供应链关系和社会资本视角下的商业信用融资效应的认识。基于上述结论,本文认为政府应进一步完善征信系统建设,提高信任程度和改善区域商业信用环境,为商业信用融资效应的发挥创造更好的外部条件;对于企业而言,则应意识到“互联网+”时代供应鏈合作对其生存发展的重要性,积极拓展供应链关系和合作,并强化诚信文化在企业中的地位,以促进其长远发展。

参考文献:

[1]饶品贵,姜国华. 货币政策对银行信贷与商业信用互动关系影响研究[J]. 经济研究,2013(1): 68-82.

[2]Murfin J, Njoroge K. The Implicit Costs of Trade Credit Borrowing by Large Firms[J]. Review of Financial Studies, 2015(28): 112-145.

[3]石晓军,张顺明.商业信用、融资约束及效率影响 [J].经济研究,2010(1): 102-114.

[4]Wu W F, Michael F, Oliver M. R. Trust and the Provision of Trade Credit[J]. Journal of Banking & Finance, 2014(39): 146-159.

[5]Petersen M, Rajan R G. Trade Credit: Theories and Evidence [J]. Review of Financial Studies, 1997(103): 661-691.

[6]Garcia-Appendini E, Montoriol-Garriga J. Firms as Liquidity Providers: Evidence from the 2007-2008 Financial Crisis[J]. Journal of Financial Economics, 2013(10): 272-291.

[7]Barrot J N. Trade Credit and Industry Dynamics: Evidence from Trucking Firms[J]. The Journal of Finance, 2015(1):1-67.

[8]鲍群,赵秀云. 产权性质、供应商关系与公司风险[J]. 中南财经政法大学学报,2016(3):117-123.

[9]余明桂,潘红波.金融发展,商业信用与产品市场竞争[J].管理世界, 2010(8): 117-129.

[10]张兴亮,夏成才. 社会信任、债务契约履行与会计信息治理效应[J]. 现代财经,2016(4):80-91.

[11]张维迎,柯荣住. 信任及其解释:来自中国的跨省调查分析[J]. 经济研究, 2002(10): 59-70.

[12]Almeida H, Campello M, Weisbach M S. The Cash Flow Sensitivity of Cash[J]. The Journal of Finance, 2004(4): 1777-1804.

[13]Khurana I K, Martin X, Pereira R. Financial Development and the Cash Flow Sensitivity of Cash[J]. Journal of Financial and Quantitative Analysis, 2006(4): 787-808.

[14]孙浦阳,李飞跃,顾凌骏.商业信用能否成为企业有效的融资渠道[J].经济学季刊,2014(4): 1637-1652.

(责任编辑:李镜)